Tamanho do mercado de gás de síntese

| Período de Estudo | 2019 - 2029 |

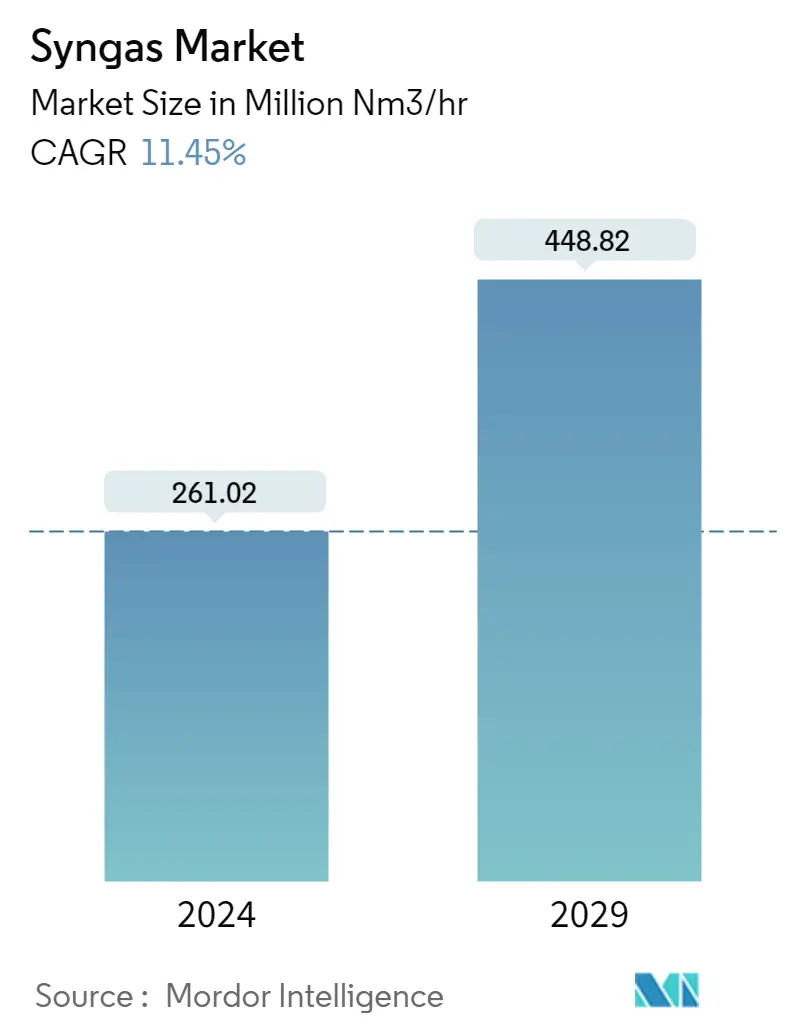

| Volume do Mercado (2024) | 261.02 milhões de metros cúbicos normais por hora (mm nm³/h) |

| Volume do Mercado (2029) | 448.82 milhões de metros cúbicos normais por hora (mm nm³/h) |

| CAGR(2024 - 2029) | 11.45 % |

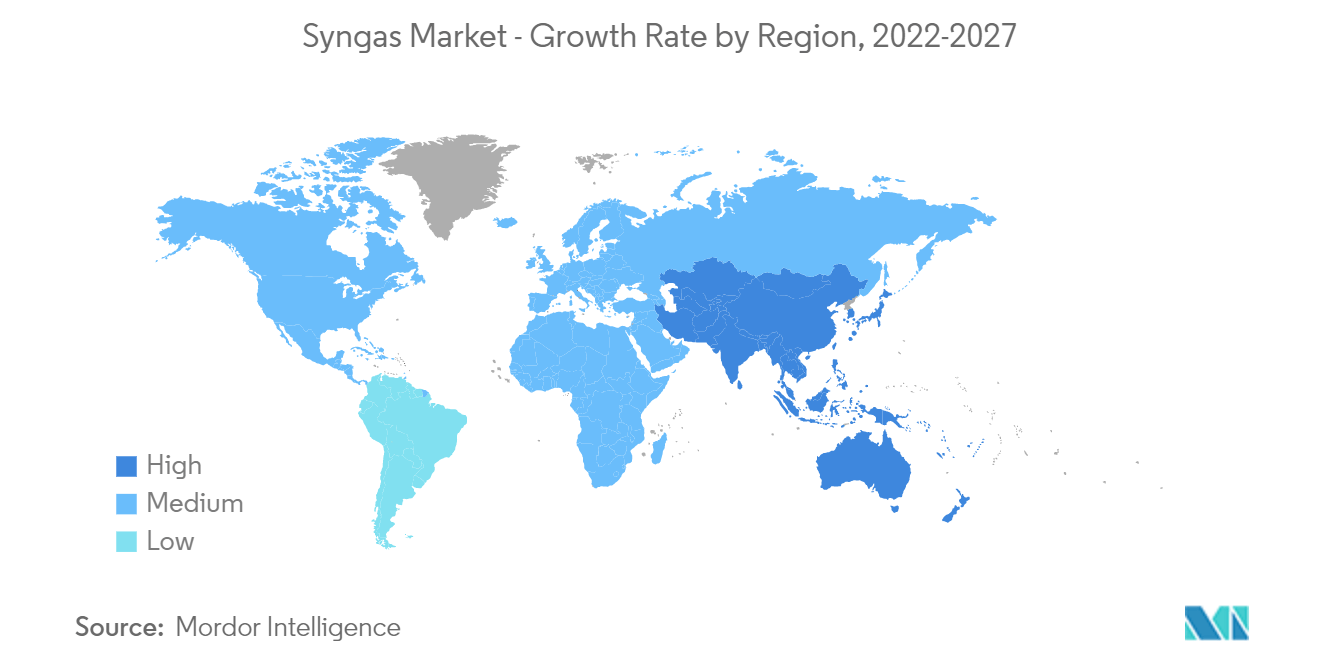

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de gás de síntese

O tamanho do mercado Syngas é estimado em 261,02 milhões de metros cúbicos normais métricos por hora (mm nm³/h) em 2024, e deverá atingir 448,82 milhões de metros cúbicos normais métricos por hora (mm nm³/h) até 2029, crescendo em um CAGR de 11,45% no período de previsão (2024-2029).

O COVID-19 impactou negativamente o mercado em 2020. No entanto, com a retomada das operações nas principais aplicações em 2021, espera-se que o mercado se recupere significativamente durante o período de previsão.

- Espera-se que a crescente demanda por gás de síntese da indústria elétrica e química, o aumento da consciência ambiental e das regulamentações governamentais sobre o uso de combustíveis renováveis e o aumento da demanda de hidrogênio por fertilizantes impulsionem o crescimento do mercado.

- Por outro lado, a instalação de uma planta de produção de gás de síntese requer um elevado investimento de capital e financiamento. Espera-se que esse fator dificulte o crescimento do mercado.

- O desenvolvimento da tecnologia subterrânea de gaseificação de carvão provavelmente funcionará como uma oportunidade no futuro.

- A Ásia-Pacífico dominou o mercado em todo o mundo, com o maior consumo, detendo uma participação importante no mercado.

Tendências do mercado Syngas

Segmento de amônia dominará o mercado

- A amônia é produzida a partir do gás de síntese tendo o metano como principal matéria-prima. Vapor e metano passam por um catalisador para produzir dióxido de carbono e hidrogênio na primeira fase. Na segunda fase, é adicionado ar, formando dióxido de carbono, hidrogênio, nitrogênio e vapor.

- Na etapa seguinte, o dióxido de carbono é removido, a mistura é seca e o nitrogênio e o hidrogênio, previamente comprimidos e resfriados, são combinados na presença de um catalisador para formar amônia. O gás de síntese restante formado na penúltima etapa é enviado de volta ao reator.

- A amônia é o alicerce básico da indústria global de nitrogênio. O consumo de amônia para fertilizantes nitrogenados representa mais de 80% do mercado global de amônia.

- A amônia é usada para produzir nitratos de amônio para fazer explosivos. Também é usado na produção de acrilonitrila para fibras acrílicas e plásticos, hexametilenodiamina para náilon 66, caprolactama para náilon 6, isocianatos para poliuretanos e hidrazina e diversas aminas e nitrilas.

- De acordo com o United States Geological 2022, a produção global de amônia é estimada em 150 milhões de toneladas métricas em 2021.

- A China é o maior produtor de amônia, seguida pela Rússia, pelos Estados Unidos e pela Índia. Em 2021, a produção de amônia da China foi de 39 milhões de toneladas métricas.

- A produção de amônia nos Estados Unidos foi estimada em 14 milhões de toneladas métricas. Dezesseis empresas produziram-no em 35 fábricas em 16 estados nos Estados Unidos em 2021. Cerca de 60% da capacidade total de produção de amônia dos EUA estava em Louisiana, Oklahoma e Texas devido às suas grandes reservas de gás natural.

- De acordo com o Serviço Geológico dos EUA, estima-se que a capacidade global de amoníaco deverá aumentar 4% durante os próximos quatro anos. São esperadas adições de capacidade em África, na Europa de Leste e no Sul da Ásia.

- Portanto, com o rápido crescimento da indústria de amônia, espera-se que a demanda por gás de síntese aumente durante o período de previsão.

Região Ásia-Pacífico impulsionará a demanda do mercado

- A Ásia-Pacífico dominou a quota de mercado global, com uma procura crescente por parte de países como a China e a Índia, que estão entre as economias de crescimento mais rápido em todo o mundo. Além disso, os países estão a avançar para fontes de energia renováveis, o que desencadeia o crescimento do mercado.

- Na China, a Air Products obteve um contrato local de longo prazo para fornecer gás de síntese à Jiutai New Material Co. Ltd para o seu projeto de monoetilenoglicol de alto valor em Hohhot, China. O projeto está previsto para começar em 2023. A instalação/planta foi projetada para produzir mais de 500.000 Nm3/h de gás de síntese, composta por cinco gaseificadores, duas unidades de separação de ar (ASU) de aproximadamente 100.000 Nm3/h com purificação e processamento de gás de síntese, e associados infraestrutura e utilidades.

- Um avanço nas instalações de processamento de carvão em gás de síntese no Parque Petroquímico Nacional de Xuwei, cidade de Lianyungang, província de Jiangsu, China, é evidente na joint venture de 80% da Air Products/20% com a Debang Xinghua Technology Co. Ltd (Grupo Debang)).

- A Índia desenvolveu uma tecnologia para converter carvão indiano com alto teor de cinzas em metanol e estabeleceu sua primeira planta piloto em Hyderabad. O processo de conversão do carvão em metanol pode consistir na conversão do carvão em gás de síntese (gás de síntese) e posterior processamento, aumentando assim o mercado de gás de síntese no país.

- O conglomerado indiano Reliance Industries Limited também anunciou os seus planos para transformar gás de síntese em hidrogénio azul no seu complexo de Jamnagar até que o preço do hidrogénio verde baixe. Tais fatores poderão afetar positivamente o mercado estudado.

- A amônia é usada principalmente na produção de fertilizantes. O governo indiano também forneceu uma dotação orçamental para fertilizantes no exercício financeiro de 2021-22 de 10,75 mil milhões de dólares. Espera-se que isso impulsione o mercado de gás sintético para a produção de amônia durante o período de previsão.

- Portanto, espera-se que os fatores acima mencionados impactem significativamente o mercado no futuro.

Visão geral da indústria de gás de síntese

O mercado do gás de síntese é parcialmente fragmentado por natureza. Alguns dos principais players do mercado (sem ordem específica) incluem Air Liquide SA, Linde PLC, Air Products and Chemicals Inc., Maire Tecnimont SpA e Technip Energies NV, entre outras empresas.

Líderes de mercado Syngas

-

Air Liquide

-

Linde plc

-

Maire Tecnimont SpA

-

Technip Energies NV

-

Air Products and Chemicals Inc.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado Syngas

- Julho de 2022 Maire Tecnimont SpA anunciou que a NextChem recebeu um contrato da Storengy para estudar resíduos de madeira e uma planta de conversão de combustível sólido recuperado para produzir biometano na França. Espera-se que a NextChem seja responsável pelos serviços de engenharia e estimativa de custos para a purificação do gás de síntese, unidade de metanação e atualização do metano.

- Junho de 2022 A Shell PLC celebrou um acordo de descarbonização com a Tokyo Gas Co. e Osaka Gas Co. para os projetos de gás natural e captura, utilização e sequestro de carbono (CCUS). Até 2030, estas empresas japonesas poderão ter como objetivo substituir 1% do gás atualmente fornecido por gás sintético à base de biometano, ou syngas.

- Maio de 2022 Pertamina e Air Liquide Indonesia concordaram em colaborar no desenvolvimento de tecnologia de captura e utilização de carbono na unidade de processamento da refinaria de Balikpapan. No âmbito deste acordo de estudo conjunto, espera-se que a Pertamina e a Air Liquide conduzam um estudo conjunto sobre a aplicação da tecnologia de gás de síntese CO undefined2 e de captura de gases de combustão provenientes da produção de hidrogénio.

Relatório de Mercado Syngas – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do Relatório

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Demanda crescente na indústria elétrica e química

4.1.2 Aumento da Consciência Ambiental e Regulamentações Governamentais sobre o Uso de Combustíveis Renováveis

4.1.3 Aumento da demanda de hidrogênio para fertilizantes

4.2 Restrições

4.2.1 Alto investimento e financiamento de capital

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Volume)

5.1 Matéria-prima

5.1.1 Coca-cola para animais de estimação

5.1.2 Carvão

5.1.3 Gás natural

5.1.4 Outros tipos de matéria-prima

5.2 Tecnologia

5.2.1 Reforma a vapor

5.2.2 Gaseificação

5.3 Tipo de gaseificador

5.3.1 Cama fixa

5.3.2 Fluxo arrastado

5.3.3 Leito Fluidizado

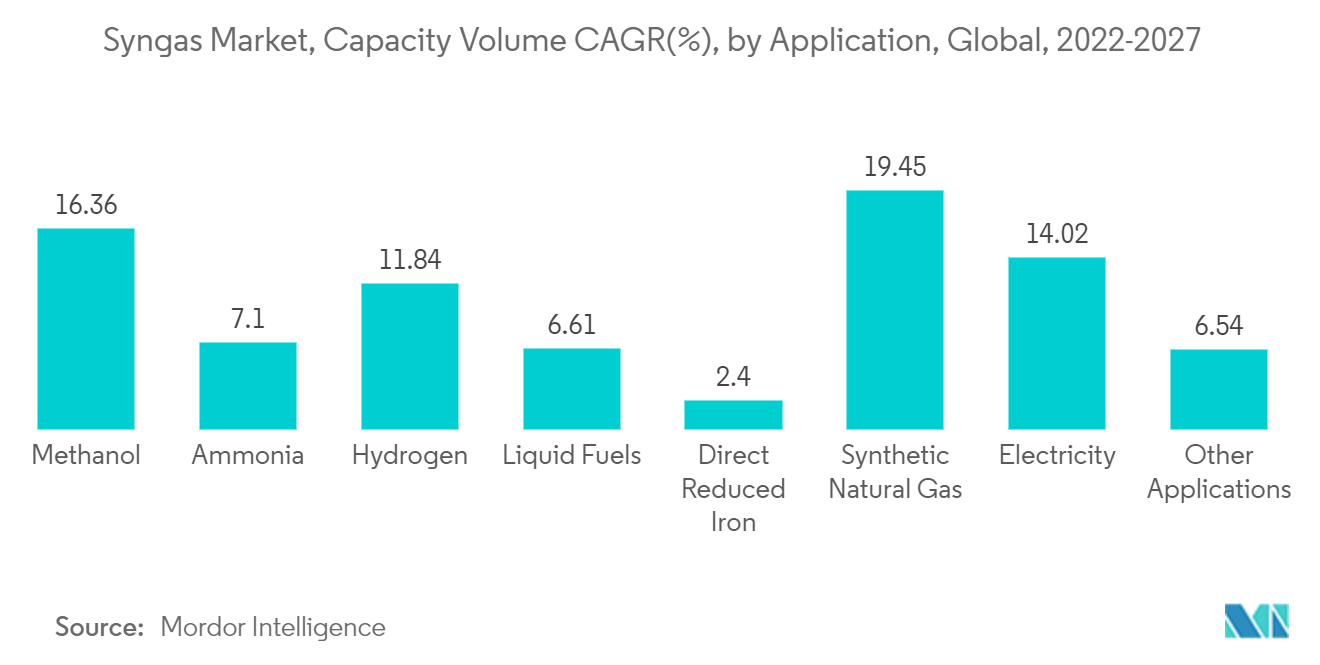

5.4 Aplicativo

5.4.1 Metanol

5.4.2 Amônia

5.4.3 Hidrogênio

5.4.4 Combustíveis Líquidos

5.4.5 Ferro Reduzido Direto

5.4.6 Gás Natural Sintético

5.4.7 Eletricidade

5.4.8 Outras aplicações

5.5 Geografia

5.5.1 Ásia-Pacífico

5.5.1.1 China

5.5.1.2 Índia

5.5.1.3 Resto da Ásia-Pacífico

5.5.2 América do Norte

5.5.2.1 Estados Unidos

5.5.2.2 Canadá

5.5.2.3 Trinidad e Tobago

5.5.3 Europa

5.5.3.1 Rússia

5.5.3.2 Resto da Europa

5.5.4 América do Sul

5.5.4.1 Venezuela

5.5.4.2 Brasil

5.5.4.3 Resto da América do Sul

5.5.5 Oriente Médio e África

5.5.5.1 Arábia Saudita

5.5.5.2 Catar

5.5.5.3 África do Sul

5.5.5.4 Irã

5.5.5.5 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Análise de classificação de mercado

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 A.H.T Syngas Technology NV

6.4.2 Air Liquide

6.4.3 Air Products and Chemicals Inc.

6.4.4 Airpower Technologies Limited

6.4.5 John Wood Group PLC

6.4.6 KBR Inc.

6.4.7 Linde PLC

6.4.8 Maire Tecnimont Spa

6.4.9 Sasol

6.4.10 Shell PLC

6.4.11 Technip Energies NV

6.4.12 Topsoe AS

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Desenvolvimento de tecnologia de gaseificação subterrânea de carvão

Segmentação da Indústria Syngas

Syngas é uma mistura gasosa contendo principalmente hidrogênio e monóxido de carbono, produzida principalmente a partir de reforma a vapor e gaseificação. Pode ser usado para produzir produtos químicos como amônia, ácido acético, butanol, metanol e éter dimetílico. O segmento de fertilizantes consome principalmente amônia, podendo ser utilizados metanol e éter dimetílico como combustível.

O mercado de syngas é segmentado por matéria-prima, tecnologia, tipo de gaseificador, aplicação e geografia. Por matéria-prima, o mercado é segmentado em petcoque, carvão, gás natural e outros tipos de matéria-prima. Pela tecnologia, o mercado é segmentado em reforma a vapor e gaseificação. Por tipo de gaseificador, o mercado é segmentado em leito fixo, fluxo arrastado e leito fluidizado. Por aplicação, o mercado é segmentado em metanol, amônia, hidrogênio, combustíveis líquidos, ferro reduzido direto, gás natural sintético, eletricidade, entre outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o gás de síntese em 12 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume de capacidade (milhões de metros cúbicos normais por hora (MM NM³/h)).

| Matéria-prima | ||

| ||

| ||

| ||

|

| Tecnologia | ||

| ||

|

| Tipo de gaseificador | ||

| ||

| ||

|

| Aplicativo | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado Syngas

Qual é o tamanho do mercado Syngas?

O tamanho do mercado Syngas deverá atingir 261,02 milhões de metros cúbicos normais métricos por hora (mm nm³/h) em 2024 e crescer a um CAGR de 11,45% para atingir 448,82 milhões de metros cúbicos normais métricos por hora (mm nm³/h) até 2029.

Qual é o tamanho atual do mercado Syngas?

Em 2024, o tamanho do mercado Syngas deverá atingir 261,02 milhões de metros cúbicos normais por hora (mm nm³/h).

Quem são os principais atores do mercado Syngas?

Air Liquide, Linde plc, Maire Tecnimont SpA, Technip Energies NV, Air Products and Chemicals Inc. são as principais empresas que operam no mercado Syngas.

Qual é a região que mais cresce no mercado Syngas?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado Syngas?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado Syngas.

Que anos esse mercado Syngas cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado Syngas foi estimado em 234,20 milhões de metros cúbicos normais por hora (mm nm³/h). O relatório abrange o tamanho histórico do mercado Syngas para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Syngas para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria Syngas

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Syngas em 2024, criadas pela Mordor Intelligence™ Industry Reports. A análise Syngas inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.