Tamanho do mercado farmacêutico da Suécia

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

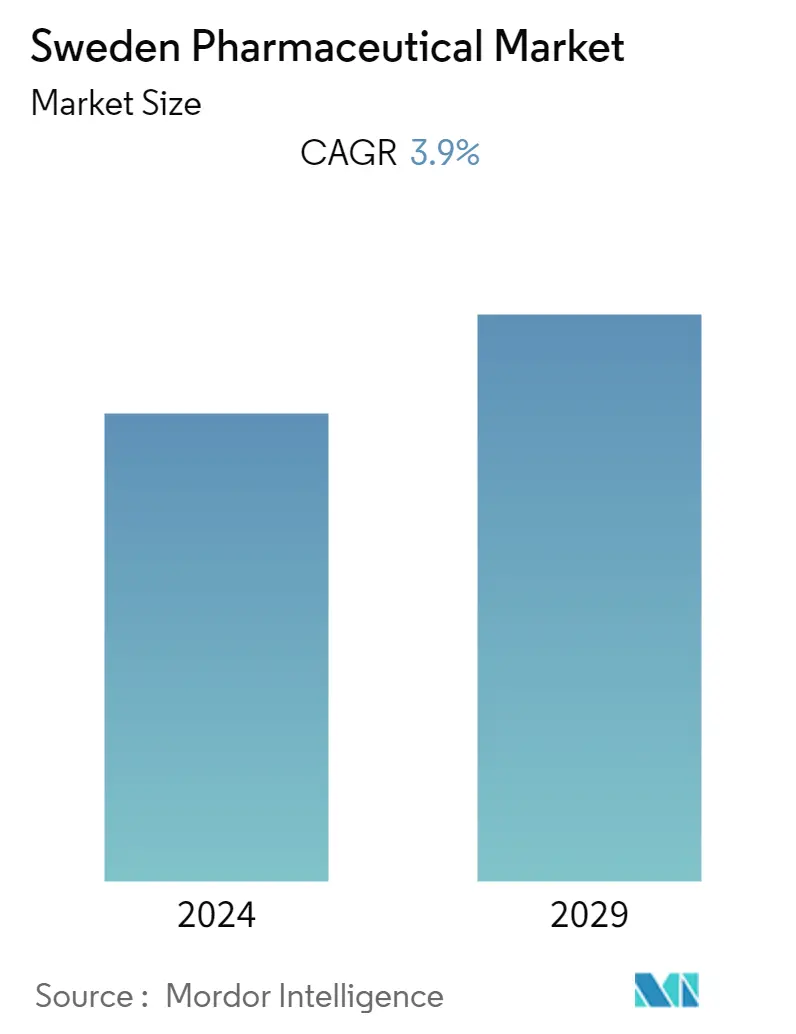

| CAGR | 3.90 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do Mercado Farmacêutico da Suécia

Prevê-se que o mercado farmacêutico sueco registre um CAGR de 3,9% durante o período de previsão (2022-2027).

O surto de COVID-19 impactou o mercado farmacêutico sueco na Suécia, uma vez que os serviços de saúde foram significativamente reduzidos devido às medidas de distanciamento social aplicadas globalmente. As cadeias de abastecimento da Suécia e a aquisição de fornecimentos médicos essenciais estão sob uma pressão sem precedentes como resultado da pandemia de COVID-19. Isto inclui produtos farmacêuticos necessários no tratamento de diversas doenças. De acordo com o estudo intitulado Padrões de dispensação de prescrição e vendas de medicamentos sem receita na Suécia durante a pandemia de COVID-19 publicado no PLOS ONE Journal em agosto de 2021, seguindo recomendações das autoridades públicas, o volume semanal de doses diárias definidas (DDDs) diminuiu rapidamente; no entanto, o volume de vendas de medicamentos de venda livre (OTC) aumentou 96%, particularmente nos subgrupos terapêuticos Anatomical Therapeutic Chemical (ATC) para vitaminas, antipiréticos, analgésicos e remédios para nariz, garganta, tosse e frio. No entanto, o início da pandemia de COVID-19 também levou a um aumento no lançamento de produtos farmacêuticos, contribuindo assim para o crescimento do mercado. Por exemplo, em fevereiro de 2021, a Agência Sueca de Produtos Médicos autorizou o uso emergencial do medicamento Bamlanivimab em pacientes com COVID-19 com condições subjacentes que os tornam mais vulneráveis ao vírus.Como resultado da pandemia de COVID-19, os referidos afirmam que o mercado farmacêutico sueco registou um crescimento significativo.

Além disso, os fatores que contribuem para o crescimento do mercado são o aumento da população geriátrica e o aumento da incidência de doenças crônicas.

A crescente incidência de doenças crônicas é um fator importante que impulsiona o crescimento do mercado na Suécia. Por exemplo, de acordo com os dados publicados pelo socialstyrelsen, o Conselho Nacional de Saúde e Bem-Estar da Suécia, em dezembro de 2021, mais de 22.200 pessoas sofreram um ataque cardíaco agudo em 2020, com mais de 4.800 vítimas. Um total de 25.400 pessoas sofreram acidentes vasculares cerebrais, com 6.100 mortes devido a infarto cerebral ou hemorragia cerebral. Além disso, a mesma fonte afirmou que aproximadamente 2% a 3% de todos os bebés nascem com um defeito congénito ou anomalia cromossómica. Além disso, de acordo com a 10ª edição 2021 do Atlas de Diabetes da Federação Internacional de Diabetes (IDF), o número estimado de pessoas com diabetes em 2021 foi de 496,2 por mil, e estima-se que o número atinja 541,1 por mil até 2045 na Suécia. Assim, tais estatísticas indicam a elevada carga de distúrbios crónicos e de estilo de vida no país, o que acabará por impulsionar a procura de medicamentos farmacêuticos na Suécia.

Além disso, como a procura de medicamentos farmacêuticos é maior na população idosa, a crescente população geriátrica na Suécia, que é mais suscetível a doenças crónicas, apoia o crescimento do mercado. Por exemplo, de acordo com o World Data Atlas 2021, na Suécia, havia 20,5% da população com mais de 65 anos em 2021. A taxa média de crescimento anual da população é de 0,74%. Assim, espera-se que a crescente população geriátrica no país aumente a demanda por produtos farmacêuticos, impulsionando assim o crescimento do mercado.

Além disso, de acordo com os últimos dados publicados em fevereiro de 2022, pela Lif, uma organização comercial de empresas farmacêuticas de investigação suecas, afirmou que a Suécia exportou mais de 100 mil milhões de coroas suecas em medicamentos em 2021. Espera-se que tais desenvolvimentos tenham um impacto positivo no crescimento. do mercado durante o período de análise. No entanto, prevê-se que os crescentes lançamentos de produtos pelos principais players do mercado impulsionem o crescimento do mercado. Por exemplo, em dezembro de 2021, Apellis Pharmaceuticals, Inc. e a sueca Orphan Biovitrum AB relataram que a Comissão Europeia (CE) aprovou Aspaveli (pegcetacoplan), a primeira e única terapia C3 direcionada, para o tratamento de adultos com hemoglobinúria paroxística noturna ( HPN) que estão anêmicos após tratamento com um inibidor de C5 por pelo menos três meses. Além disso, em setembro de 2021, a sueca Orphan Biovitrum AB, uma empresa biofarmacêutica internacional, recebeu uma oferta da empresa de private equity Advent International e do fundo soberano de Singapura, GIC, para comprar a empresa por SEK 69,4 mil milhões. Em setembro de 2021, o retalhista farmacêutico sueco Apoteket expandiu a sua parceria com a TCS para acelerar a sua transformação digital e crescimento.

No entanto, o cenário regulatório rigoroso é um fator importante que restringe o crescimento do mercado farmacêutico sueco.

Tendências do mercado farmacêutico na Suécia

O segmento de medicamentos prescritos detém a maior participação e espera-se que faça o mesmo no período de previsão

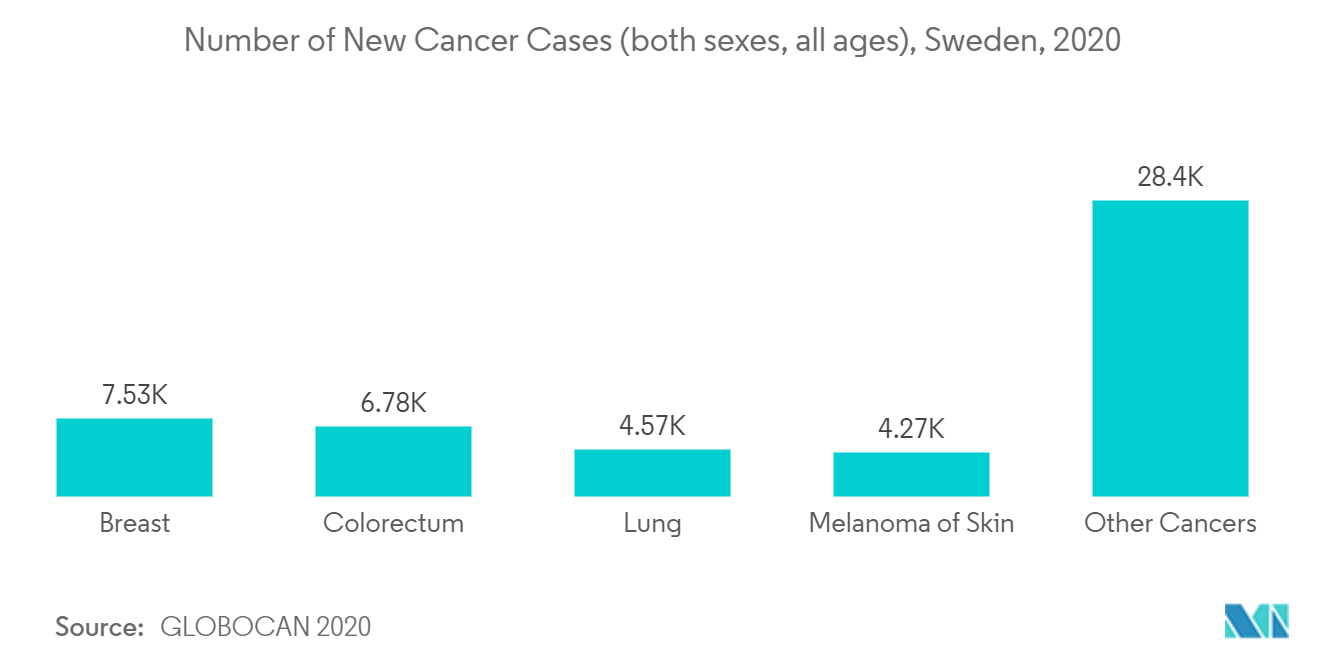

Por tipo de prescrição, espera-se que o segmento de medicamentos prescritos conquiste uma participação de mercado maior durante o período de previsão. Alguns dos principais factores que impulsionam o crescimento do segmento incluem actividades avançadas de investigação e desenvolvimento, uma crescente população geriátrica, a crescente incidência de doenças crónicas, como doenças cardiovasculares e cancro, juntamente com o lançamento de novos produtos. De acordo com o estudo intitulado Variação regional na intensidade de medicamentos inalados para asma e uso de corticosteroides orais na Dinamarca, Finlândia e Suécia, publicado no European Journal of Respiratory Journal em maio de 2022, um total de 711.012 pessoas na Suécia foram diagnosticadas com asma (prevalência de 8,1%). Mais de metade (53,6%) dos pacientes com asma na Suécia têm asma mal controlada, representando cerca de 4,2% daqueles com asma grave. Assim, prevê-se que a crescente prevalência de doenças crónicas como a asma impulsione o crescimento do segmento. Além disso, de acordo com o socialstyrelsen, em 2020, 65% da população da Suécia recebeu pelo menos um medicamento prescrito. Entre os quais, as mulheres representaram 73 por cento do total, incluindo a contracepção. Os medicamentos mais prescritos foram para hipertensão, seguidos de analgésicos, antibióticos, alérgicos e antidepressivos.

Além disso, diversas empresas também estão engajadas no lançamento de produtos, contribuindo assim para o crescimento do segmento. Por exemplo, em fevereiro de 2022, a Almirall SA, uma empresa biofarmacêutica global focada na saúde da pele, anunciou o lançamento europeu do creme Wynzora (50 µg/g de calcipotriol e 0,5 mg/g de betametasona como dipropionato), desenvolveu um tratamento tópico para doenças leves a moderadas. psoríase em placas em adultos, incluindo o couro cabeludo. Espera-se que o produto seja lançado em outros países europeus durante os próximos meses, assim que as autorizações nacionais de comercialização forem concedidas. O produto recebeu aprovação regulatória na Suécia. É provável que tais desenvolvimentos tenham um impacto positivo no crescimento do segmento.

Além disso, um artigo de notícias publicado em janeiro de 2022 afirmava que, após um aumento robusto de 35% nas receitas, a Johnson Johnson liderou a lista de vendas sueca em 2021 com a sua subsidiária Janssen. Berkeley Vincent, CEO da Janssen Suécia, detalhou que em 2021, a Janssen vendeu produtos farmacêuticos no valor de SEK 2,5 mil milhões na Suécia. Assim, espera-se que os fatores acima mencionados impulsionem o crescimento do segmento ao longo do período previsto.

Visão geral da indústria farmacêutica da Suécia

O mercado farmacêutico sueco é altamente competitivo e consiste em vários players importantes. Em termos de participação de mercado, alguns dos principais players estão atualmente dominando o mercado. E alguns intervenientes proeminentes estão a fazer aquisições e joint ventures vigorosamente com outras empresas para consolidar as suas posições de mercado no país. Algumas das principais empresas que atualmente dominam o mercado são AbbVie Inc., Merck Co., Inc., Amgen Inc., Pfizer Inc. e GlaxoSmithKline plc.

Líderes do mercado farmacêutico na Suécia

-

Amgen Inc.

-

Pfizer Inc.

-

Novartis International AG

-

Orifarm Group A/S

-

Merck & Co., Inc.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado farmacêutico da Suécia

- Em julho de 2022, a União Europeia aprovou um medicamento desenvolvido pela empresa farmacêutica anglo-sueca AstraZeneca e pela japonesa Daiichi Sankyo para tratar uma forma agressiva de cancro da mama. O medicamento foi aprovado para o tratamento de pacientes com câncer de mama HER2 positivo irressecável ou metastático que receberam um ou mais regimes anteriores baseados em anti-HER2

- Em janeiro de 2022, a Anexon Pharmaceuticals AB informou que seus colaboradores do Hospital Universitário de Maastricht, Maastricht, Holanda, receberam aprovações da autoridade reguladora holandesa e dos comitês hospitalares para iniciar um ensaio com ANXV (uma anexina A5 humana recombinante) em pacientes hospitalizados com COVID-19. pacientes.

Relatório do Mercado Farmacêutico da Suécia - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.1.1 Despesas com saúde

4.1.2 Importações e Exportações Farmacêuticas

4.1.3 Dados epidemiológicos para doenças importantes

4.1.4 Cenário Regulatório/Órgãos Reguladores

4.1.5 Licenciamento e Autorização de Mercado

4.1.6 Análise de pipeline

4.1.6.1 Por Fase

4.1.6.2 Por patrocinador

4.1.6.3 Por doença

4.1.7 Visão geral estatística

4.1.7.1 Número de hospitais

4.1.7.2 Emprego no Setor Farmacêutico

4.1.7.3 Despesas de P&D

4.1.8 Facilidade de fazer negócios

4.2 Drivers de mercado

4.2.1 Aumento da população geriátrica

4.2.2 Aumento da incidência de doenças crônicas

4.3 Restrições de mercado

4.3.1 Cenário regulatório rigoroso

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - milhões de dólares)

5.1 Por ATC/Aula Terapêutica

5.1.1 Órgãos digestivos e metabolismo

5.1.2 Sangue e órgãos formadores de sangue

5.1.3 Coração e Circulação

5.1.4 Preparação da pele

5.1.5 Órgãos Urinários e Genitais e Hormônios Sexuais

5.1.6 Preparações hormonais sistêmicas, excluindo hormônio sexual e insulina

5.1.7 Antiinfecciosos para uso sistêmico

5.1.8 Tumores e distúrbios do sistema imunológico

5.1.9 Sistema musculo-esquelético

5.1.10 Sistema nervoso

5.1.11 Produtos Antiparasitários, Inseticidas e Repelentes

5.1.12 Sistema respiratório

5.1.13 Órgãos sensoriais

5.1.14 Outros

5.2 Por tipo de medicamento

5.2.1 De marca

5.2.2 Genérico

5.3 Por tipo de prescrição

5.3.1 Medicamentos prescritos (Rx)

5.3.2 Medicamentos OTC

6. CENÁRIO COMPETITIVO E PERFIS DE EMPRESA

6.1 perfil de companhia

6.1.1 AbbVie Inc.

6.1.2 Merck & Co., Inc.

6.1.3 Amgen Inc.

6.1.4 Pfizer Inc.

6.1.5 GlaxoSmithKline plc

6.1.6 F.Hoffmann-La Roche AG

6.1.7 AstraZeneca plc

6.1.8 Eli Lilly e Companhia

6.1.9 Novartis Internacional AG

6.1.10 Sanofi SA

6.1.11 Órfão Sueco Biovitrum AB

6.1.12 InDex Pharmaceuticals Holding AB

6.1.13 Medartus AB

6.1.14 Life Medical Suécia AB

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da Indústria Farmacêutica da Suécia

De acordo com o escopo deste relatório, os produtos farmacêuticos são denominados medicamentos prescritos e não prescritos. Esses medicamentos podem ser adquiridos por pessoa física com ou sem receita médica e são seguros para consumo em diversas doenças, com ou sem consentimento do médico. O mercado é segmentado por ATC/Classe Terapêutica (Órgãos Digestivos e Metabolismo, Sangue e Órgãos Formadores de Sangue, Coração e Circulação, Preparação da Pele, Órgãos Urinários e Genitais e Hormônios Sexuais, Preparações Hormonais Sistêmicas, Excluindo Hormônio Sexual e Insulina, Antiinfecciosos para Uso Sistêmico , Tumores e Distúrbios do Sistema Imunológico, Sistema Musculoesquelético, Sistema Nervoso, Produtos Antiparasitários, Inseticidas e Repelentes, Sistema Respiratório e Outros), Tipo de Medicamento (de Marca e Genérico) e Tipo de Prescrição (Medicamentos Prescritos (Rx) e Medicamentos OTC). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por ATC/Aula Terapêutica | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Por tipo de medicamento | ||

| ||

|

| Por tipo de prescrição | ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado farmacêutico na Suécia

Qual é o tamanho atual do mercado farmacêutico da Suécia?

O Mercado Farmacêutico da Suécia deverá registrar um CAGR de 3,9% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado farmacêutico sueco?

Amgen Inc., Pfizer Inc., Novartis International AG, Orifarm Group A/S, Merck & Co., Inc. são as principais empresas que operam no mercado farmacêutico sueco.

Que anos este Mercado Farmacêutico da Suécia cobre?

O relatório abrange o tamanho histórico do mercado farmacêutico da Suécia para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado farmacêutico da Suécia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria Farmacêutica da Suécia

Estatísticas para a participação no mercado farmacêutico da Suécia em 2023, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise farmacêutica da Suécia inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.