Análise de mercado CEP da Suécia

Prevê-se que o mercado de correio, expresso e encomendas da Suécia registre um CAGR significativo de mais de 10% durante o período de previsão. Isto deve-se ao crescimento do negócio de comércio eletrónico em toda a região nórdica, seguido pela mudança de estilo de vida das pessoas, com uma procura crescente de entregas em todos os segmentos de negócios.

- Sendo o país com maior crescimento do comércio eletrónico em 2021 (20%), a Suécia está no topo da lista de mercados-alvo de expansão para muitos retalhistas online. Além disso, diversas outras métricas do comércio eletrónico indicam a atratividade do país no norte da Europa.

- A qualidade dos produtos e a orientação sustentável das empresas são factores de decisão importantes para os compradores online suecos. Uma parte importante do último ponto são os métodos de entrega ecológicos. Além do envio ecológico, da confiabilidade e da rapidez, o preço também é um elemento-chave na decisão de compra. Como em qualquer país, certos serviços de entrega de encomendas têm uma reputação melhor do que outros. Portanto, oferecer a opção de frete com o courier certo impacta diretamente na taxa de conversão. Por exemplo, 27% dos suecos abandonam o processo de compra se o seu método de entrega preferido não for oferecido.

Tendências do mercado CEP da Suécia

O crescimento do comércio eletrônico está impulsionando o crescimento do mercado

A pandemia avançou significativamente o desenvolvimento das compras online, com até um quarto dos suecos a afirmar que utilizavam mais o comércio eletrónico devido à pandemia. Muitos compradores online anteriormente relutantes, como as gerações mais velhas, também adotaram a conveniência de clicar e soltar. A tendência, no entanto, já estava bem encaminhada, com uma grande mudança das lojas físicas para o comércio eletrónico muito antes de 2020, impulsionada pela mudança dos hábitos de consumo suecos.

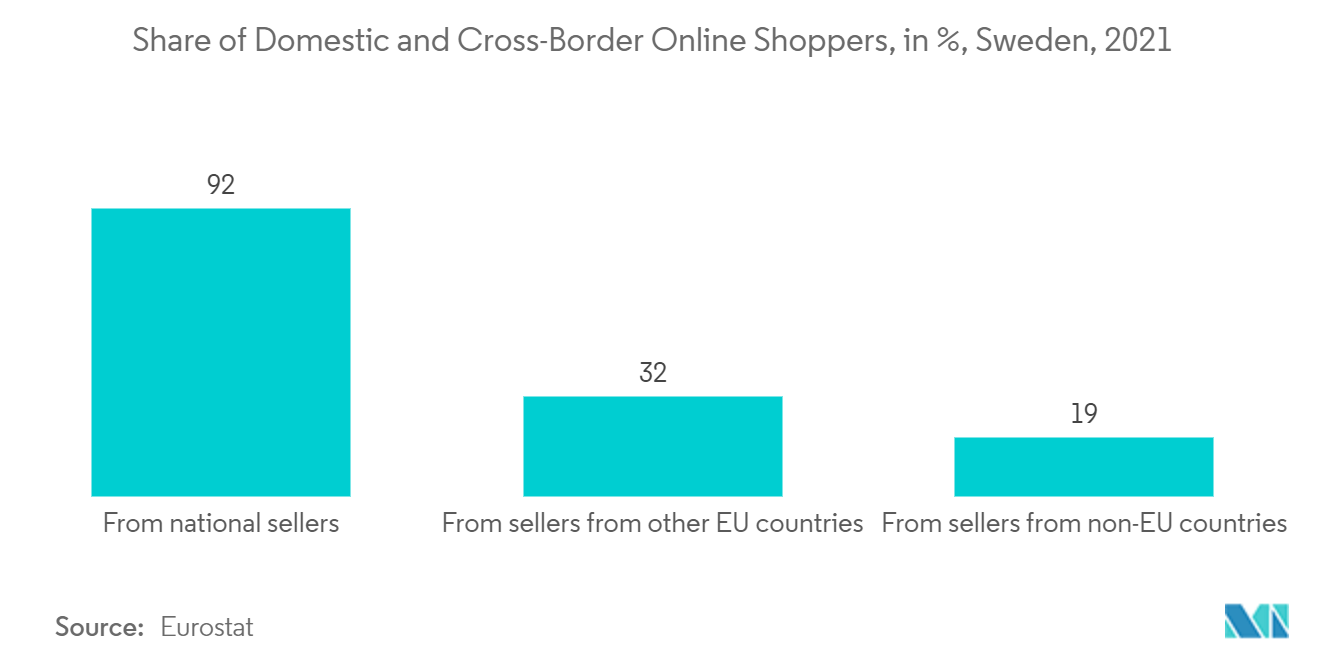

Os consumidores também ficam felizes em comprar de outros países. 80 a 90% dos consumidores nos países nórdicos participam no comércio eletrónico transfronteiriço. Esta tendência provavelmente continuará com a Amazon, estabelecida na Suécia, e com players bem estabelecidos como Zalando, Wish e eBay.

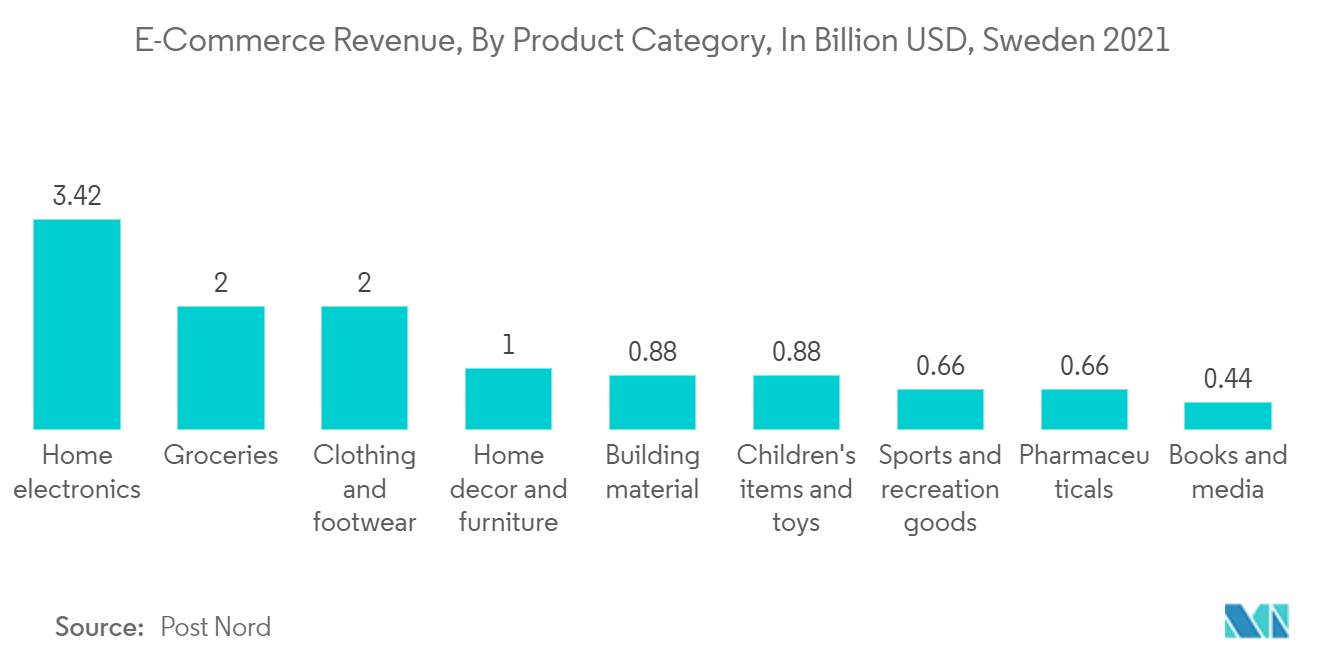

Bens de consumo e produtos de utilidade doméstica ocuparam a maior parte dos produtos entregues

O mercado escandinavo de comércio eletrônico está crescendo exponencialmente. Dinamarca, Noruega e Suécia foram classificadas entre os 10 principais países transfronteiriços. É um ranking anual dos 16 melhores países europeus em compras online transfronteiriças da CBCommerce. A Suécia é, portanto, de grande interesse para a expansão dos varejistas eletrônicos. Além disso, o país é pioneiro na liderança do resto da Europa em tecnologia e sustentabilidade.

A Suécia é, em particular, um país vasto em comparação com o número de habitantes. As pessoas vivem relativamente distantes umas das outras, com um número bastante grande de pessoas a viver em áreas remotas, o que cria desafios de distribuição. O comércio eletrónico nacional e transfronteiriço está em franca expansão nos países escandinavos. Abrange varejo direto ao consumidor e remessas de eletrônicos, produtos farmacêuticos e bens de consumo embalados.

Visão geral da indústria CEP da Suécia

O mercado de Courier, Express e Parcel (CEP) da Suécia está altamente consolidado. Uma das suas características mais significativas é que um operador predomina no setor sueco de entrega de encomendas. PostNord é a empresa de entregas mais conhecida da Suécia em termos de vendas e volume de remessas. Apenas alguns outros fornecedores de transporte, incluindo a PostNord, competem ferozmente pela segunda posição. Essas empresas incluem UPS, DHL, DB Schenker e Bring Parcel. Este acordo demonstra o quão consolidada está a indústria sueca de encomendas em relação a outros mercados europeus.

Líderes de mercado CEP da Suécia

PostNord AB

DB Schenker

DHL

UPS

FedEx

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

-market/sweden-courier-express-and-parcel-(cep)-market_1594097860605_sweden.webp)

Notícias do mercado CEP da Suécia

- Outubro de 2023 Jetpak Top Holding AB (publ) assinou hoje, por meio de sua subsidiária Jetpak Group AB, um acordo para adquirir todas as ações da empresa sueca de courier e distribuição BudAB AB. O preço de aquisição inicial é de SEK 24,8 milhões sem dívidas. Além disso, poderá ser pago um preço de compra condicional adicional de no máximo 10,4 milhões de coroas suecas. O preço de compra adicional condicional depende dos lucros obtidos no exercício de 2025.

- Fevereiro de 2022 A DB Schenker apreciou amplamente a implementação do novo Pacote de Mobilidade da UE, que se destina a equilibrar de forma mais eficaz os objetivos de segurança, justiça social, sustentabilidade e economia no sistema europeu de transportes terrestres. Ao longo dos últimos anos (a partir de 2017), muitas novas regras foram implementadas e estão agora em vigor. No entanto, as alterações mais significativas nas condições de trabalho no transporte rodoviário entrarão em vigor a partir de 2022.

Segmentação da Indústria CEP da Suécia

Mercado Courier, Express, and Parcel (CEP) refere-se a empresas postais e de logística que transportam principalmente remessas com peso e volume comparativamente baixos, como cartas, pequenos pacotes, documentos ou itens pequenos.

O mercado sueco de correio, expresso e encomendas (CEP) é segmentado por negócios (B2B (Business-to-Business) e B2C (Business-to-Consumer)), destino (doméstico e internacional) e usuário final (serviços ( incluindo BFSI (bancos, serviços financeiros e seguros), etc.), comércio grossista e retalhista (incluindo comércio eletrónico), ciências da vida/saúde, produção industrial e outros utilizadores finais). O relatório oferece tamanho de mercado e previsões em valor (USD) para todos os segmentos acima.

| B2B (empresa para empresa) |

| B2C (empresa para consumidor) |

| Doméstico |

| Internacional |

| Serviços (inclui BFSI (Bancos, Serviços Financeiros e Seguros), etc.) |

| Comércio atacadista e varejista (incluindo comércio eletrônico) |

| Ciências da Vida/Saúde |

| Manufaturação industrial |

| Outros usuários finais |

| Por empresa | B2B (empresa para empresa) |

| B2C (empresa para consumidor) | |

| Por destino | Doméstico |

| Internacional | |

| Por usuário final | Serviços (inclui BFSI (Bancos, Serviços Financeiros e Seguros), etc.) |

| Comércio atacadista e varejista (incluindo comércio eletrônico) | |

| Ciências da Vida/Saúde | |

| Manufaturação industrial | |

| Outros usuários finais |

Perguntas frequentes sobre pesquisa de mercado CEP da Suécia

Qual é o tamanho atual do mercado de correio, expresso e encomendas da Suécia?

O mercado sueco de correio, expresso e encomendas deverá registrar um CAGR superior a 10% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado sueco de correio, expresso e encomendas?

PostNord AB, DB Schenker, DHL, UPS, FedEx são as principais empresas que operam no mercado sueco de Courier, Express e Parcel (CEP).

Que anos este mercado de correio, expresso e encomendas da Suécia cobre?

O relatório abrange o tamanho histórico do mercado de correio, expresso e encomendas da Suécia para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de correio, expresso e encomendas da Suécia para os anos 2024, 2025, 2026 , 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria CEP da Suécia

Estatísticas para a participação de mercado do CEP da Suécia em 2023, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do CEP da Suécia inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.