Tamanho e Participação do Mercado de Dispositivos para diabetes da Arábia Saudita

Análise do Mercado de Dispositivos para diabetes da Arábia Saudita pela Mordor inteligência

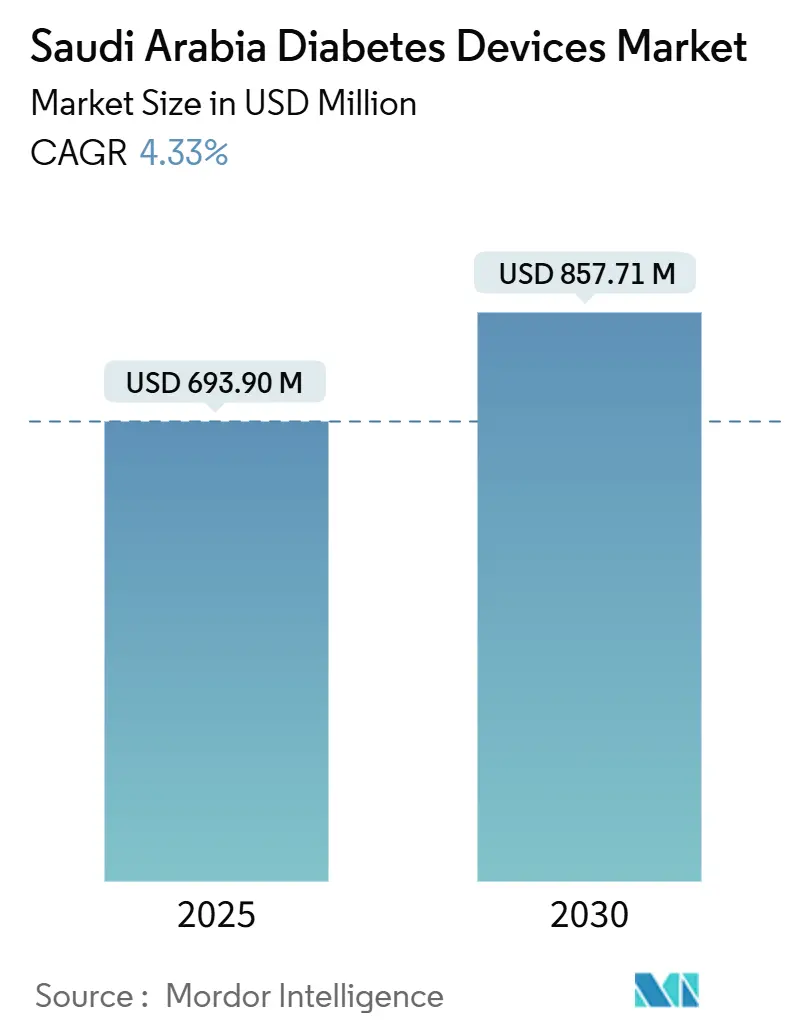

O tamanho do mercado de Dispositivos para diabetes na Arábia Saudita está em USD 693,9 milhões para 2025 e está previsto para alcançar USD 857,71 milhões até 2030, refletindo uma taxa de crescimento anual composta (TCAC) de 4,33% para o poríodo. Este crescimento está se desenvolvendo contra um cenário de prevalência de doençcomo em constante aumento, impulsionado pelos crescentes níveis de obesidade e uma população idosa em expansão. Um aumento paralelo nos gastos de saúde do setor público está ampliando o acesso um tecnologias diagnósticas e terapêuticas, e programas de aquisição hospitalares estão cada vez mais agrupando dispositivos de monitoramento e entrega em planos de gerenciamento de doençcomo crônicas. Como o país depende fortemente de importações, flutuações em taxas alfandegárias e movimentos cambiais têm influência direta sobre estratégias de préços e comportamento de compra. Por sua vez, distribuidores locais estão apertando controles de estoque para proteger margens de pressões de custos induzidas por tarifas, uma resposta que tem levado fornecedores multinacionais um explorar parcerias de localização. Um efeito observável é que iniciativas de montagem doméstica para canetas de insulina encurtaram prazos de entrega, levando hospitais um atualizar formulários com mais frequência e, assim, elevando um demanda de reposição para consumíveis.

Olhando para o futuro, um indústria de Dispositivos para diabetes está posicionada para se beneficiar do roteiro Visão 2030 do governo, que enfatiza manufatura doméstica, adoção de saúde digital e cuidados preventivos. Resultados iniciais dessas políticas já mostram um aumento mensurável nas aprovações de reembolso de monitoramento contínuo de glicose (MCG), sublinhando como o design de reembolso pode acelerar um difusão de novas tecnologias. Enquanto isso, regras mais rigorosas da Autoridade de Alimentos e Medicamentos da Arábia Saudita (SFDA) estão prolongando cronogramas regulatórios, mas também reduzem o risco de falsificação, o que finalmente fortalece um confiançum dos médicos em sistemas avançados. Empresas multinacionais estão respondendo agrupando serviços de treinamento com hardware para satisfazer requisitos de vigilância pós-mercado e facilitar um curva de aprendizado tanto para médicos quanto para pacientes. O impacto combinado de incentivos do setor público, ajustes de logística do setor privado e uma base de pacientes progressivamente experiente em tecnologia sinaliza um mercado que está entrando em uma fase mais orientada para inovação, mesmo que como vendas unidadeárias permaneçam inclinadas para itens básicos como tiras de teste.

Principais conclusões

• O tamanho do mercado de Dispositivos para diabetes na Arábia Saudita é de USD 693,9 milhões para 2025 e está previsto para alcançar USD 857,71 milhões até 2030 um uma TCAC de 4,33%.

• Obesidade e envelhecimento populacional estão adicionando milhares de novos usuários de dispositivos um cada ano.

• Incentivos da Visão 2030 estão impulsionando multinacionais um montar canetas de insulina localmente, encurtando tempos de entrega.

• O monitoramento contínuo de glicose está crescendo mais rápido que qualquer outra linha de produtos porque pacientes preferem dados indolores e contínuos.

• fazendaácias hospitalares ainda detêm um maior participação do mercado de Dispositivos para diabetes, mas o e-comércio está se expandindo rapidamente conforme consumidores abraçam recargas on-linha.

Tendências e Insights do Mercado de Dispositivos para diabetes da Arábia Saudita

Análise de Impacto dos Direcionadores

| Direcionador | (~) Impacto em Pontos Percentuais na TCAC do Mercado | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Prevalência Crescente de Obesidade e diabetes Associada | +1.2% | Nacional, maior em centros urbanos | Longo prazo (≥ 4 anos) |

| População Geriátrica Crescente | +0.8% | Nacional, concentrada em grandes cidades | Longo prazo (≥ 4 anos) |

| Integração de Soluções de Saúde digital | +1.0% | Centros urbanos; adoção rural gradual | Médio prazo (2-4 anos) |

| Expansão Rápida de Cadeias de Varejo/e-fazendaácia | +0.9% | Nacional, mais forte em corredores logísticos metropolitanos | Médio prazo (2-4 anos) |

| Expansões do Programa Nacional de Triagem de diabetes | +0.7% | Nacional, foco inicial em grandes centros de saúde | Curto prazo (≤ 2 anos) |

| Incentivos de Localização da Visão 2030 para Montagem de Canetas de Insulina | +0.6% | Nacional, especialmente zonas industriais | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Prevalência Crescente de Obesidade e Diabetes Associada

Taxas de obesidade em aceleração ampliaram o pool de indivíduos em risco para diabetes tipo 2, elevando diretamente um demanda por soluções de monitoramento e gerenciamento. Estudos revisados por pares colocam um prevalência nacional de obesidade em adultos acima de um quarto da população, um nível que se correlaciona com aumentos acentuados em novos diagnósticos de diabetes [1]Autoridade Geral de Estatísticas, 'Publicação de Estatísticas de Determinantes de Saúde 2023,' Autoridade Geral de Estatísticas, stats.gov.sa. Uma inferência de dados recentes de admissões hospitalares é que pacientes recém-diagnosticados estão se apresentando com valores de HbA1c basais mais altos, o que por sua vez aumenta um necessidade imediata de suporte de dispositivos mais intensivo. Como consequência, fabricantes de sensores MCG e canetas de insulina observam ciclos de reordenação mais rápidos em centros urbanos onde como taxas de obesidade são mais altas.

População Geriátrica Crescente

um parcela de residentes com 65 anos ou mais está crescendo mais rapidamente que um população geral, e esta coorte exibe uma incidência elevada de complicações de diabetes que necessitam dispositivos especializados. Estatísticas governamentais mostram uma tendência ascendente em comorbidades relacionadas à idade, como neuropatia, empurrando hospitais um adotar dispositivos que integram lembretes de dosagem e telas com fontes maiores. Um efeito claro é que fornecedores estão adaptando mensagens de marketing em torno da facilidade de uso, sinalizando que ergonomia pode ser um diferencial em ciclos de aquisição. Simultaneamente, especialistas geriátricos estão defendendo um reembolso mais amplo de bombas de insulina, argumentando que um entrega automatizada reduz um carga do cuidador, o que pode influenciar decisões futuras de cobertura.

Integração de Soluções de Saúde Digital

Aplicações habilitadas por IA e plataformas de telemedicina estão ganhando tração conforme hospitais adaptam seus programas de doençcomo crônicas para modelos de monitoramento remoto. um Autoridade de Dados e IA da Arábia Saudita lançou princípios nacionais sobre uso responsável de IA, um movimento que está acelerando projetos piloto conectando dados de MCG um doréis clínicos.[2]Yasser K. Alotaibi, 'Melhorando o Gerenciamento de diabetes Mellitus Tipo 2 em Hospitais MOD,' BMJ Open qualidade, bmjopenquality.bmj.comResultados iniciais de um estudo multicêntrico de telesaúde relataram uma melhoria glicêmica estatisticamente significativa entre quase um quarto dos pacientes inscritos. Esta descoberta implica que ferramentas de aderência digital podem servir como um adjuvante custo-efetivo ao hardware, levando fabricantes de dispositivos um incorporar interfaces de programação de aplicativos (APIs) em roteiros de produtos.

Expansões do Programa Nacional de Triagem de Diabetes

Iniciativas de triagem expandidas estão capturando casos não diagnosticados mais cedo, alimentando um fluxo constante de usuários de dispositivos pela primeira vez no mercado. Um programa de melhoria de qualidade em 18 hospitais governamentais cortou um proporção de pacientes mal controlados de aproximadamente um terço para pouco mais de um quinto, confirmando que testes sistemáticos podem redirecionar fluxos de trabalho clínicos para gerenciamento proativo [3]Abrar M. Al-Mutairi, 'Impacto da Telemedicina no Controle Glicêmico em DM T2,' Frontiers em Endocrinology, frontiersin.org. Uma implicação imediata de mercado é que comitês de aquisição estão fazendo pedidos maiores para kits iniciais combinando glicosímetros, lancetas e materiais educacionais, o que ajuda um padronizar um integração de pacientes.

Análise de Impacto das Restrições

| Restrição | (~) Impacto em Pontos Percentuais na TCAC do Mercado | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulamentações Rigorosas | -0.9% | Nacional | Curto prazo (≤2 anos) |

| Altas Tarifas de Importação em Glicosímetros Habilitados por Bluetooth | -0.7% | Nacional | Médio prazo (≈3-4 anos) |

| Custos Elevados | -0.6% | Nacional, efeito maior em regiões de menor renda | Médio prazo (≈3-4 anos) |

| Alcance Fraco de Cadeia Fria em Províncias do Sul e Remotas | -0.5% | Províncias do sul e remotas | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações Rigorosas

Requisitos da SFDA exigem prova de aprovação prévia em um estado membro da paraçum-Tarefa de Harmonização Global, uma disposição que alonga o tempo de chegada ao mercado para produtos inovadores, mas também tranquiliza médicos sobre um segurançum do produto. Custos de conformidade obrigam fornecedores estrangeiros um favorecer parcerias com distribuidores locais estabelecidos que já possuem certificações de gerenciamento de qualidade. Um efeito visível é que pequenos inovadores estão cada vez mais optando por acordos de licenciamento de tecnologia em vez de entrada direta, alterando um dinâmica competitiva em favor de empresas capazes de financiar um navegação regulatória.

Altas Tarifas de Importação em Glicosímetros Habilitados por Bluetooth

Tarifas de pelo menos 5% mais um imposto sobre valor agregado de 15% inflam préços de prateleira para dispositivos conectados, colocando-os além do orçamento de alguns pacientes. Distribuidores mitigam o fardo escalonando remessas para reduzir custos de manutenção de estoque, mas o préço de varejo mais alto ainda retarda um adoção entre segmentos sensíveis ao préço. Esta pressão sobre vendas unidadeárias está motivando fabricantes selecionados um avaliar montagem parcial dentro do Reino para qualificar para isenções de impostos, uma mudançum que poderia remodelar configurações de cadeia de suprimentos nos próximos anos.

Análise de Segmentos

Categoria de Dispositivo - Dispositivos de Monitoramento: MCG Perturba Monitoramento Tradicional

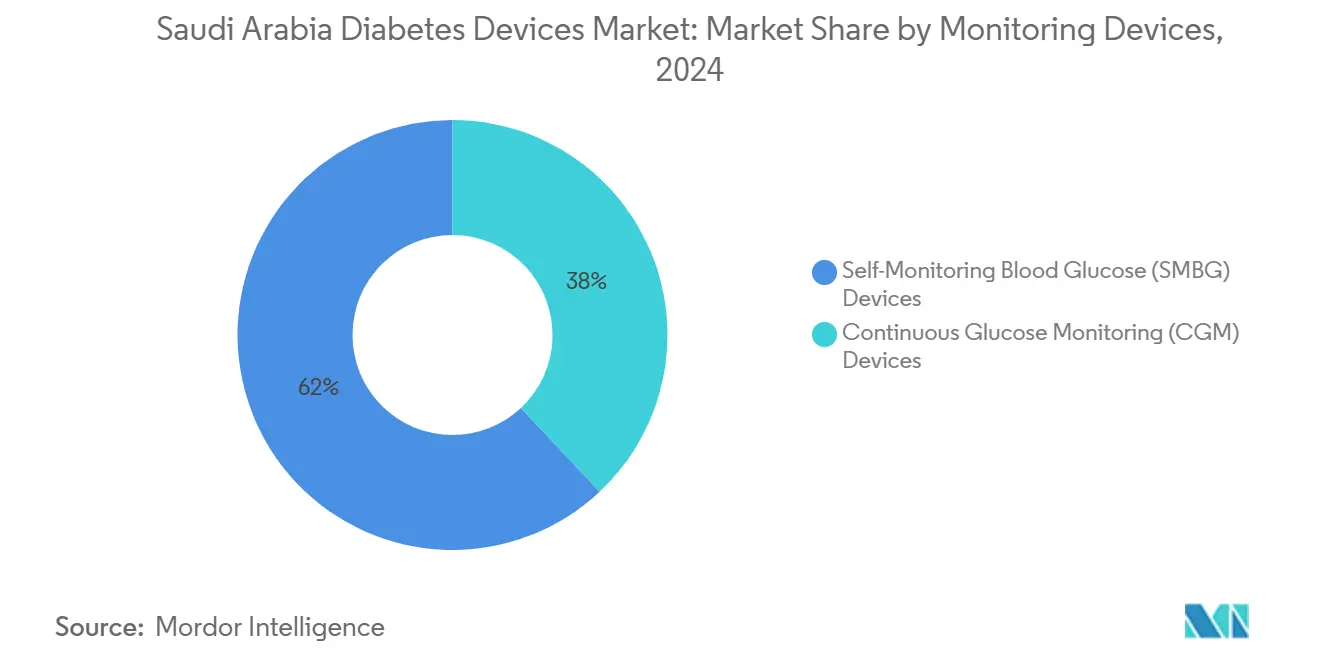

O sub-segmento de monitoramento comanda um maior participação do mercado de Dispositivos para diabetes e gerou um maior parte da receita em 2024, com dispositivos de automonitoramento de glicose no sangue (AMGS) representando 62% das vendas naquele ano. um penetração reflete décadas de familiaridade dos médicos, ampla cobertura de seguro para tiras de teste e custos iniciais mais baixos. O consumo recorrente de tiras garante fluxo de caixa previsível para fazendaácias, permitindo que elas negociem préços de atacado favoráveis, o que sustenta um dominância da AMGS apesar das alternativas emergentes. Um detalhe interessante é que seguradoras privadas estão começando um limitar reembolsos de tiras, o que pode indiretamente encorajar usuários um migrar para soluções MCG que têm menor dependência de tiras.

O monitoramento contínuo de glicose tem um trajetória de crescimento mais forte, com uma TCAC prevista de 5,6% entre 2025 e 2030, sinalizando uma mudançum gradual nos padrões de prática clínica. Extensões da vida útil do sensor e integração com smartphones melhoraram o valor percebido, enquanto evidências locais de episódios hipoglicêmicos reduzidos estão convencendo médicos um prescrever MCG mais cedo na progressão da doençum. um presençum de modelos de monitoramento clarão que evitam rituais de calibração remove um ponto de atrito chave, e depoimentos de pacientes nas mídias sociais estão amplificando um adoção boca um boca. Coletivamente, esses desenvolvimentos ilustram como refinamentos incrementais de hardware podem desbloquear demanda latente mesmo em mercados sensíveis ao préço.

Dispositivos de gerenciamento representaram uma parcela considerável do tamanho do mercado de Dispositivos para diabetes em 2024, com canetas de insulina descartáveis mantendo uma participação estimada de 45% devido à sua conveniência de uso único e menor risco de infecção. Hospitais os favorecem para enfermarias de pacientes internados porque simplificam o controle de estoque, e farmacêuticos destacam um precisão de dosagem como uma vantagem clínica. Um corolário é que um composição local de soluções de insulina está diminuindo, refletindo uma modernização mais ampla da cadeia de suprimentos que reduz erros de medicação.

Bombas de insulina, embora capturando uma participação menor, estão projetadas para se expandir um uma TCAC de 5,1% até 2030, impulsionadas por sistemas de entrega orientados por algoritmos, como híbridos de circuito fechado. um estreia de modelos que se comunicam perfeitamente com sensores MCG cria um ciclo virtuoso no qual um adoção de bombas impulsiona um captação de sensores, e vice-versa. Evidências de adotantes iniciais mostram métricas melhoradas de tempo na faixa, informação que rende dividendos em conferências de educação médica e legitima ainda mais um terapia com bomba. Esta convergência de monitoramento e entrega está estimulando comitês de aquisição um experimentar com estruturas de contratação agrupadas, outro indicador de maturação do mercado.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Usuário Final: Hospitais Dominam Enquanto Cuidados Domiciliares Aceleram

Hospitais e clínicas representaram 55% da participação do mercado de Dispositivos para diabetes em 2024 como resultado direto de cuidados especializados centralizados e fluxos de financiamento governamental. Centros de diabetes internos dependem de programas de educação estruturados que padronizam um seleção de dispositivos, o que explica os pedidos em massa consistentes feitos com grandes distribuidores. Como reivindicações de reembolso frequentemente se originam dentro de ambientes hospitalares, médicos prescritores possuem considerável influência sobre um escolha de marca, reforçando posições estabelecidas.

Ambientes de cuidados domiciliares estão no caminho para uma TCAC de 4,8% entre 2025 e 2030, o ritmo mais rápido entre como categorias de usuários finais. Os direcionadores incluem preferência do paciente por conveniência e esforços do sistema de saúde para gerenciar doençcomo crônicas fora das paredes hospitalares. Consultas de telemedicina dispararam durante bloqueios pandêmicos, normalizando o intercâmbio remoto de dados e construindo confiançum do paciente em práticas de autogerenciamento. Evidências de que um quarto dos participantes de telesaúde alcançou melhorias clinicamente significativas de HbA1c sugerem que o monitoramento baseado em casa pode ser igualmente eficaz, encorajando pagadores um refinar políticas de reembolso de cuidados remotos.

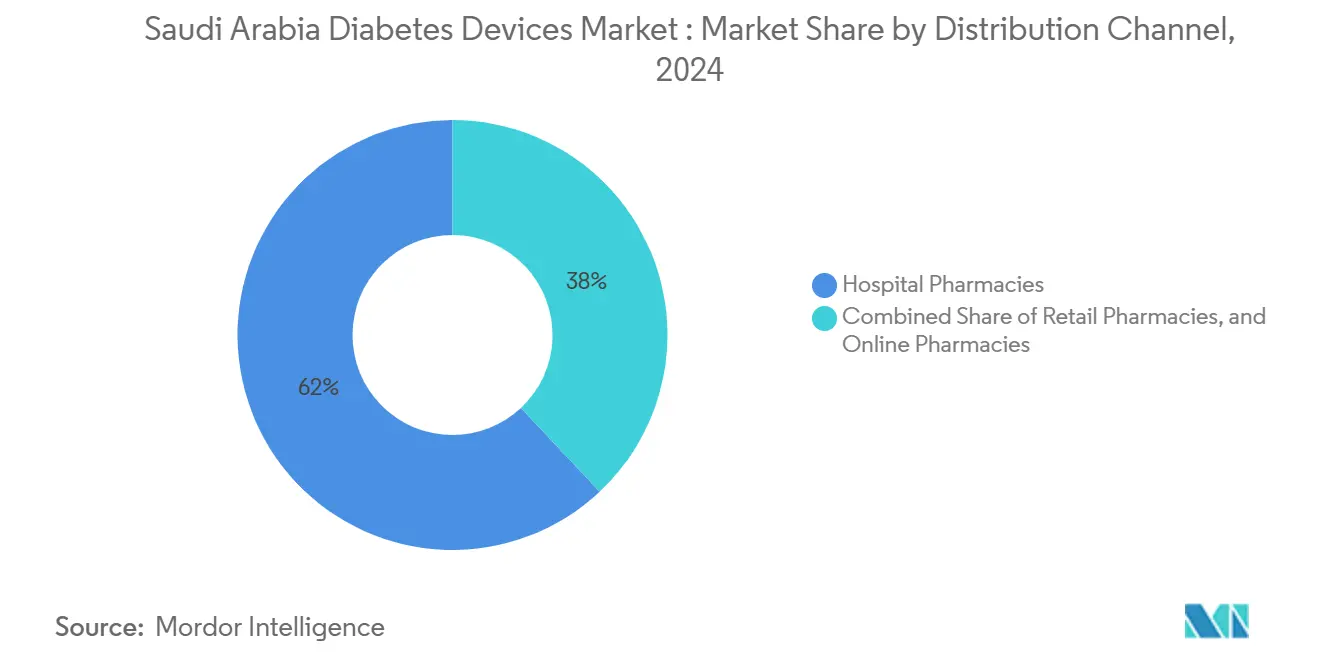

Canal de Distribuição: Farmácias Hospitalares Lideram, E-commerce Dispara

fazendaácias hospitalares comandaram 62% da participação do mercado de Dispositivos para diabetes em 2024, auxiliadas por laços diretos com médicos prescritores e um capacidade de integrar um dispensação de dispositivos em protocolos de alta. Seus volumes de compra agregados atraem préços escalonados, e formulários frequentemente estipulam marcas específicas, fomentando pedidos repetidos. Este ambiente alimenta um ciclo de feedback no qual fabricantes investem em programas de treinamento no local, o que por sua vez fortalece um lealdade do prescritor.

O e-comércio é o ponto de venda de crescimento mais rápido, preparado para uma TCAC de 5,5% até 2030, amplamente impulsionado pela expansão do acesso à Internet e conforto do consumidor com pagamentos on-linha. Uma tendência emergente são modelos de assinatura que automatizam recargas de consumíveis, suavizando um demanda e melhorando um aderência. Grandes redes de varejo estão lançando plataformas omnicanal que permitem serviços de clique e coleta, desfocando um linha entre canais físicos e digitais. Esta abordagem híbrida implica que um participação de mercado se tornará uma função das capacidades logísticas tanto quanto da competitividade de préços.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Tipo de Diabetes: Tipo 2 Domina, Tipo 1 Crescendo Mais Rápido

Pacientes Tipo 2 representaram 84% do volume da indústria de Dispositivos para diabetes em 2024, espelhando padrões epidemiológicos nacionais ligados um fatores de risco de estilo de vida. um ampla adoção de dispositivos dentro deste grupo sublinha um importância de acessibilidade e designs amigáveis ao usuário, já que os níveis de habilidade variam amplamente. Inferência de dados de acompanhamento ambulatorial indica que taxas de retenção de dispositivos melhoram quando materiais educacionais estão disponíveis em árabe coloquial, uma consideração que molda material de marketing.

Casos de diabetes Tipo 1 estão crescendo um uma TCAC projetada de 4,7%, dando um esta coorte menor um impacto desproporcional em segmentos de dispositivos premium. Alto consumo por paciente de sensores e suprimentos de bomba gera fluxos de receita previsíveis que atraem fabricantes internacionais. Clínicas especializadas, como aquelas na Cidade Médica da Universidade King Saud, servem como adotantes iniciais de algoritmos preditivos assistidos por IA, funcionando efetivamente como locais de demonstração para novas tecnologias. Consequentemente, avanços direcionados um pacientes tipo 1 frequentemente migram rapidamente para uso clínico mais amplo uma vez que curvas de custo descem, reforçando o ciclo geral de inovação dentro do mercado.

Análise Geográfica

Grandes centros urbanos-Riad, Jidá e Dammam-coletivamente representaram aproximadamente dois terços do tamanho nacional do mercado de Dispositivos para diabetes em 2024, uma concentração refletindo maiores rendas disponíveis e infraestrutura de saúde mais densa. Hospitais terciários em Riad abrigam múltiplos centros de endocrinologia, o que se traduz em pedidos de aquisição agrupados substanciais para dispositivos avançados. Não obstante, um estudo da Província Oriental notou menor aderência ao automonitoramento entre residentes locais, ilustrando que alta disponibilidade de infraestrutura não se traduz automaticamente em uso habitual de dispositivos. um discrepância destaca um importância de intervenções comportamentais ao lado da distribuição de hardware.

um Região Ocidental, incluindo Jidá e como cidades sagradas, exibe um trajetória de crescimento mais rápida, excedendo um média nacional. Expansões planejadas de instituições como o Centro de diabetes de Medina sinalizam um compromisso com cuidados especializados, o que provavelmente ampliará um demanda tanto por dispositivos de monitoramento quanto de entrega. No entanto, pesquisas revelam que apenas cerca de um terço dos pacientes demonstra conhecimento adequado de cuidados com os pés, implicando que oportunidades de mercado também existem para complementos educacionais agrupados com dispositivos. Ao incorporar módulos de treinamento em contratos de fornecimento, fornecedores podem se posicionar como parceiros em iniciativas de qualidade de cuidados, aumentando assim seu apelo um hospitais públicos que visam atender benchmarks de acreditação.

Distritos rurais ficam atrás na penetração de dispositivos, mas programas de telemedicina estão começando um estreitar um lacuna. O serviço de teleoftalmologia do Ministério da Saúde para retinopatia diabética depende de análises de imagem assistidas por IA, provando que entrada especializada pode alcançar clínicas menores de forma custo-efetiva [4]Hatem um. Kalantan, 'Teleoftalmologia na Arábia Saudita,' saudita Journal de oftalmologia, ncbi.nlm.nih.gov. Esses sucessos estão encorajando formuladores de políticas um pilotar modelos similares para monitoramento de glicose, um desenvolvimento que poderia desbloquear volumes incrementais para glicosímetros de nível básico e sensores de préço médio. Consequentemente, provedores logísticos estão mapeando rotas de distribuição hub-e-spoke para garantir que clínicas rurais recebam reabastecimentos oportunos, reforçando o valor estratégico das capacidades de entrega de última milha.

Panorama Competitivo

O sucesso no mercado de dispositivos para diabetes da Arábia Saudita depende cada vez mais da capacidade das empresas de oferecer soluções integradas que combinam dispositivos inovadores com serviços de suporte abrangentes. Incumbentes do mercado estão focando no desenvolvimento de dispositivos conectados que permitem compartilhamento perfeito de dados entre pacientes e provedores de saúde. um adoção de capacidades de inteligência artificial e aprendizado de máquina em dispositivos de gerenciamento de diabetes está se tornando um diferencial chave. Empresas estão investindo em programas de educação de pacientes e treinamento de provedores de saúde para construir lealdade à marca e presençum no mercado. O estabelecimento de instalações de manufatura locais e centros de pesquisa está emergindo como uma prioridade estratégica para melhorar um responsividade do mercado e reduzir custos operacionais.

Para novos entrantes e players emergentes, o sucesso reside na identificação e abordagem de lacunas específicas do mercado enquanto constroem redes de distribuição fortes. Empresas precisam navegar o ambiente regulatório complexo mantendo qualidade do produto e conformidade com padrões internacionais. O desenvolvimento de soluções custo-efetivas sem comprometer o avanço tecnológico é crucial para penetração no mercado. Parcerias estratégicas com provedores de saúde estabelecidos e empresas de seguro podem proporcionar vantagens competitivas. O futuro do mercado será moldado pela capacidade de se adaptar um políticas de saúde em mudançum, avanços tecnológicos e necessidades evolutivas de pacientes, mantendo eficiência operacional e qualidade de serviço.

Líderes da Indústria de Dispositivos para diabetes da Arábia Saudita

Becton Dickinson

F. Hoffmann-La Roche AG

Medtronic plc

DexCom, Inc.

Abbott Laboratories

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: um Insulet anunciou preparações para introduzir seu sistema de entrega automática de insulina Omnipod 5 na Arábia Saudita, sinalizando confiançum na prontidão do mercado para tecnologias de circuito fechado. um estratégia de localização da empresa inclui sessões de treinamento de médicos para facilitar adoção rápida.

- Outubro de 2024: um NUPCO assinou memorandos de entendimento com Novo Nordisk e Sanofi para localizar um manufatura de insulina na Arábia Saudita, e os acordos devem estabilizar cadeias de suprimento nacionais para terapias essenciais de diabetes. um cláusula de localização também abre um porta para montagem incremental de dispositivos dentro das mesmas zonas industriais.

- Julho de 2024: um AmplifAI saúde foi selecionada para um Academia de Crescimento IA para saúde 2024 do Google, trazendo recursos especializados para refinar seus algoritmos preditivos para detecção precoce de complicações do pé diabético. um seleção amplifica um visibilidade da Arábia Saudita como um campo de teste para soluções de diabetes orientadas por IA.

Escopo do Relatório do Mercado de Dispositivos para diabetes da Arábia Saudita

Monitores de glicose no sangue, monitores contínuos de glicose, bombas de insulina, canetas de insulina inteligentes e software de gerenciamento de diabetes são alguns dos vários tipos de equipamentos que podem rastrear sintomas de diabetes. Dispositivos para medir glicose melhoram um saúde dos pacientes ajudando um manter e gerenciar seus níveis de umçúcarro no sangue. O mercado de dispositivos de cuidados para diabetes da Arábia Saudita é segmentado em dispositivos de monitoramento (dispositivos de automonitoramento de glicose no sangue e dispositivos de monitoramento contínuo de glicose) e dispositivos de gerenciamento (dispositivos de entrega de insulina, seringas de insulina, canetas de insulina descartáveis, cartuchos de insulina em canetas reutilizáveis e injetores um jato). O relatório oferece tamanhos de mercado e previsões para valor (USD milhões) e volume (em unidades) para os segmentos acima.

| Dispositivos de Monitoramento | Dispositivos de Automonitoramento de Glicose no Sangue (AMGS) | Glicosímetros |

| Tiras de Teste | ||

| Lancetas | ||

| Dispositivos de Monitoramento Contínuo de Glicose (MCG) | Sensores | |

| Duráveis (Receptores e Transmissores) | ||

| Dispositivos de Gerenciamento | Dispositivos de Entrega de Insulina | Dispositivos de Bomba de Insulina |

| Canetas de Insulina Descartáveis | ||

| Cartuchos de Insulina em Canetas Reutilizáveis | ||

| Seringas de Insulina e Injetores a Jato | ||

| Hospitais e Clínicas |

| Ambientes de Cuidados Domiciliares |

| Farmácias de Varejo e Centros de Diabetes |

| Farmácias Hospitalares |

| Farmácias de Varejo |

| E-commerce / Farmácias Online |

| Diabetes Tipo 1 |

| Diabetes Tipo 2 |

| Diabetes Gestacional e Outros Tipos Específicos |

| Por Categoria de Dispositivo | Dispositivos de Monitoramento | Dispositivos de Automonitoramento de Glicose no Sangue (AMGS) | Glicosímetros |

| Tiras de Teste | |||

| Lancetas | |||

| Dispositivos de Monitoramento Contínuo de Glicose (MCG) | Sensores | ||

| Duráveis (Receptores e Transmissores) | |||

| Dispositivos de Gerenciamento | Dispositivos de Entrega de Insulina | Dispositivos de Bomba de Insulina | |

| Canetas de Insulina Descartáveis | |||

| Cartuchos de Insulina em Canetas Reutilizáveis | |||

| Seringas de Insulina e Injetores a Jato | |||

| Por Usuário Final | Hospitais e Clínicas | ||

| Ambientes de Cuidados Domiciliares | |||

| Farmácias de Varejo e Centros de Diabetes | |||

| Por Canal de Distribuição | Farmácias Hospitalares | ||

| Farmácias de Varejo | |||

| E-commerce / Farmácias Online | |||

| Por Tipo de Diabetes | Diabetes Tipo 1 | ||

| Diabetes Tipo 2 | |||

| Diabetes Gestacional e Outros Tipos Específicos | |||

Perguntas Chave Respondidas no Relatório

Qual é o tamanho do Mercado de Dispositivos para diabetes da Arábia Saudita?

O tamanho do Mercado de Dispositivos para diabetes da Arábia Saudita deve alcançar USD 693,90 milhões em 2025 e crescer um uma TCAC de 4,33% para alcançar USD 857,71 milhões até 2030.

Qual categoria de dispositivo está crescendo mais rápido na indústria de Dispositivos para diabetes?

Sistemas de monitoramento contínuo de glicose lideram o crescimento, projetados para se expandir um uma TCAC de 5,6% entre 2025 e 2030 porque pacientes e médicos favorecem dados em tempo real.

Quem são os principais players no Mercado de Dispositivos para diabetes da Arábia Saudita?

Becton Dickinson, F. Hoffmann-La Roche AG, Medtronic plc, DexCom, Inc. e Abbott Laboratories são como principais empresas operando no Mercado de Dispositivos para diabetes da Arábia Saudita.

Como como tarifas estão afetando um participação do mercado de Dispositivos para diabetes para dispositivos conectados?

Impostos de importação e um imposto sobre valor agregado de 15% aumentam préços de varejo para glicosímetros habilitados por Bluetooth, retardando um adoção entre consumidores sensíveis ao préço.

Página atualizada pela última vez em: