| Período de Estudo | 2019 - 2029 |

| Volume do Mercado (2024) | 328.20 kilotons |

| Volume do Mercado (2029) | 420.87 kilotons |

| CAGR | 7.80 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

| Concentração do Mercado | Alto |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de estireno etileno butileno estireno (SEBS)

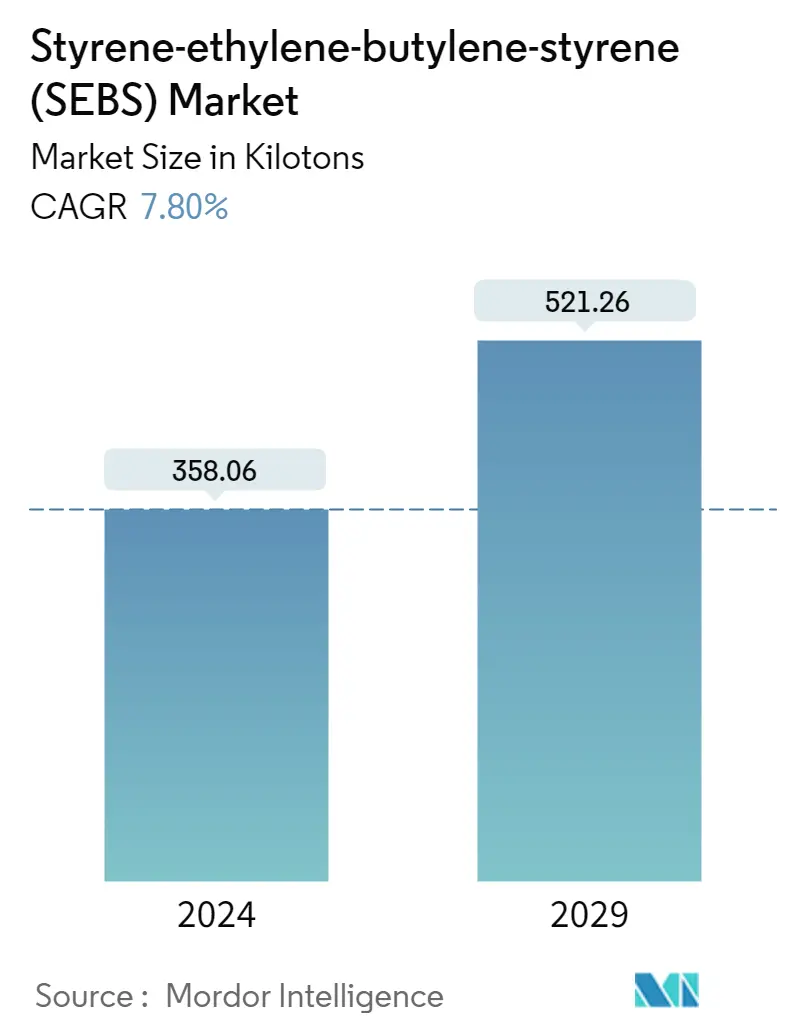

O tamanho do mercado estireno-etileno-butileno-estireno é estimado em 358,06 quilotons em 2024, e deverá atingir 521,26 quilotons até 2029, crescendo a um CAGR de 7,80% durante o período de previsão (2024-2029).

A pandemia COVID-19 impactou negativamente o mercado, uma vez que a pandemia afetou gravemente o comércio internacional e prejudicou várias indústrias, incluindo a indústria transformadora, a construção e a construção. No entanto, estima-se agora que o mercado atingiu níveis pré-pandêmicos.

- Os principais fatores que impulsionam o mercado estudado são a crescente demanda da indústria de adesivos e selantes e a crescente demanda por componentes elétricos no setor da construção.

- Por outro lado, espera-se que as regulamentações ambientais sobre a superprodução dificultem o crescimento do mercado.

- A crescente demanda por SEBS como substituto do PVC em diversas indústrias de usuários finais serve como uma oportunidade para o mercado estudado.

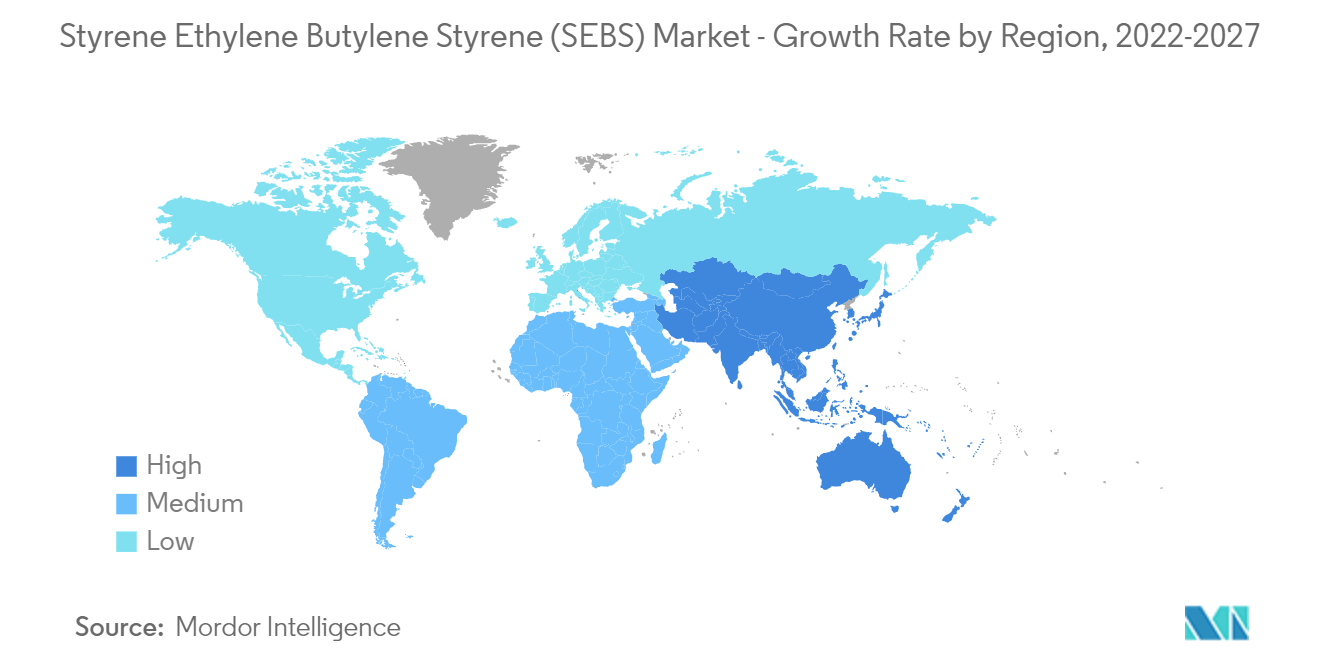

- Espera-se que a região Ásia-Pacífico domine o mercado e provavelmente testemunhe o maior CAGR durante o período de previsão.

Tendências de mercado de estireno etileno butileno estireno (SEBS)

Espera-se que o segmento de adesivos e selantes domine o mercado

- O SEBS é utilizado principalmente em produtos como fitas, rótulos e outros adesivos de construção, entre outros, na indústria de adesivos e selantes.

- A propriedade de base água-solvente do SEBS é versátil e exibe propriedades como alta coesividade e alta resistência ao descascamento. Devido a isso, os PSAs (adesivos sensíveis à pressão) baseados em SEBS estão substituindo os PSAs naturais em uma variedade de aplicações, o que aumentou o consumo de SEBS na indústria de adesivos e selantes.

- Técnicas avançadas de produção, como a coextrusão com suporte de poliolefina relacionada a adesivos e selantes, ampliaram ainda mais o escopo do SEBS.

- Em dezembro de 2021, a Bostik lançou uma nova linha de produtos adesivos de higiene descartáveis com conteúdo renovável de base biológica. A Bostik lançou dois novos produtos adesivos com 50% e 75% de conteúdo renovável em apoio ao seu compromisso de higiene responsável. A expectativa é que os novos lançamentos impulsionem o mercado estudado.

- Assim, com base nos aspectos acima mencionados, espera-se que o segmento de adesivos e selantes domine o mercado.

A região Ásia-Pacífico provavelmente dominará o mercado

- A região Ásia-Pacífico dominou a participação no mercado global. Com o crescimento das atividades de construção em países como Índia, China, Japão e Coreia do Sul, a procura e a produção de adesivos e selantes e produtos elétricos têm aumentado no país, o que está a levar ainda mais a um aumento no consumo de SEBS no região.

- A China também é o principal fabricante e consumidor mundial de PVC. A SEBS está conquistando seu espaço na indústria do plástico como um potencial substituto do PVC em diversas aplicações. As vendas de veículos elétricos no país atingiram cerca de 413.094 unidades em novembro de 2021. Além disso, a participação de mercado também aumentou para 19%, incluindo 15% de carros totalmente elétricos e 4% de carros híbridos plug-in.

- O SEBS é utilizado na produção de brinquedos e pode substituir o PVC na produção de cabeças de bonecas. Assim, tal substituição do PVC provavelmente impulsionará o mercado de SEBS nos próximos anos.

- O mercado de equipamentos desportivos na China tem registado um crescimento devido aos Jogos Olímpicos de Tóquio, em 2021. Os fabricantes de equipamentos desportivos e os profissionais da indústria esperam que o sector alimente o crescente apetite dos consumidores por actividades e consumo desportivo. Além disso, espera-se que a indústria do desporto atinja 773 mil milhões de dólares até 2025.

- A Índia é o segundo maior fabricante de calçados do mundo, com quase 90% dos calçados fabricados utilizados no país e o restante é exportado.

- O mercado calçadista foi estimado em cerca de US$ 15,5 bilhões até 2022. Além disso, o país detém uma participação de 10,7% da produção mundial e em termos de consumo, detém uma participação de 11,7%.

- No Japão, de acordo com a Associação Japonesa de Indústrias de Eletrônica e Tecnologia da Informação (JEITA), em dezembro de 2021, a produção global da indústria japonesa de eletrônica e TI foi estimada em registrar um crescimento de 8% ano a ano em 2021 para JPY 37.319,4 bilhões (US$ 332.764,7 milhões) e a produção industrial está prevista em JPY 38.015,2 bilhões (US$ 338.968,9 milhões) em 2022, com um crescimento estimado de 2% ano a ano.

- Devido a todos esses fatores, espera-se que o mercado de Estireno-etileno-butileno-estireno (SEBS) na região tenha um crescimento constante durante o período de previsão.

Visão geral da indústria de estireno etileno butileno estireno (SEBS)

O mercado de estireno-etileno-butileno-estireno (SEBS) é um mercado consolidado, onde poucos players respondem por uma parcela significativa da demanda do mercado. Alguns desses principais players (sem ordem específica) incluem Kraton Corporation, Kuraray Co. Ltd, China Petrochemical Corporation (Sinopec), TSRC Corporation e Celanese, entre outros.

Líderes de mercado de estireno etileno butileno estireno (SEBS)

-

Kraton Corporation

-

Kuraray Co., Ltd.

-

TSRC Corporation

-

Celanese

-

China Petrochemical Corporation (Sinopec Corp.)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

_Market-_Market_Concentration.webp)

Notícias do mercado de estireno etileno butileno estireno (SEBS)

- Em agosto de 2022, a Kraton anunciou a expansão da capacidade de produção de copolímeros em bloco de estireno em uma fábrica em Mailiao, Taiwan. Este movimento estratégico aumentará a capacidade da instalação atual em 30% para a linha de produtos estireno-etileno-butileno-estireno.

- Em fevereiro de 2021, o grupo Sinopec lançou o projeto SEBS de 50.000 toneladas da Sinopec Baling Petrochemical, que expandirá a capacidade de produção da empresa para 100.000 toneladas.

- Em janeiro de 2021, a Sinopec e a LyondellBasell formaram uma parceria para fabricar óxido de polipropileno e monômero de estireno em Zhenhai Ningbo, China. A capacidade de produção de estireno será de 600 KTA.

Segmentação da indústria de estireno etileno butileno estireno (SEBS)

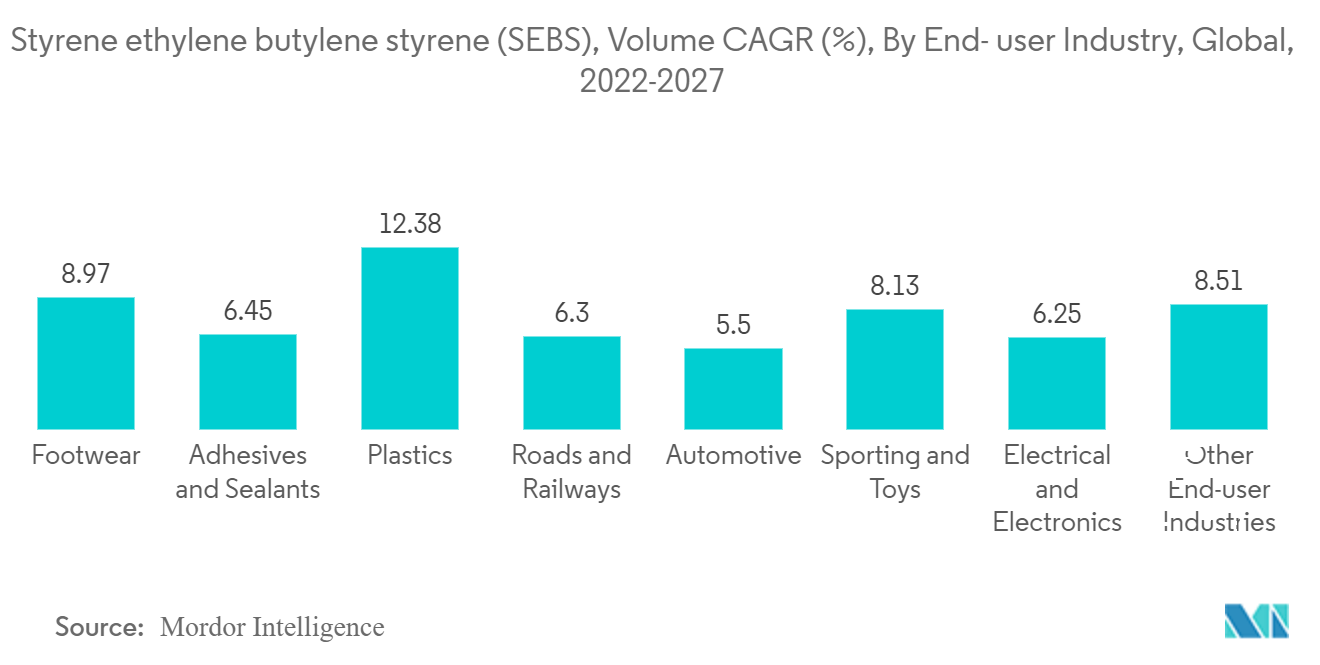

O estireno-etileno-butileno-estireno, também conhecido como SEBS, é um importante elastômero termoplástico macio (TPE) que se comporta como borracha sem sofrer vulcanização. A segmentação de mercado inclui forma, aplicação e geografia. Por forma, a segmentação de mercado inclui pellets e pó. Pela indústria de usuários finais, o mercado é segmentado em calçados, adesivos e selantes, plásticos, automotivos, esportivos e brinquedos, elétricos e eletrônicos, entre outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o mercado de Estireno Etileno Butileno Estireno (SEBS) em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilo toneladas).

| Forma | Pelotas | ||

| Pó | |||

| Indústria do usuário final | Calçados | ||

| Adesivos e Selantes | |||

| Plásticos | |||

| Estradas e Ferrovias | |||

| Automotivo | |||

| Esportes e brinquedos | |||

| Elétrica e Eletrônica | |||

| Outras indústrias de usuários finais | |||

| Geografia | Ásia-Pacífico | China | |

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Norte | Estados Unidos | ||

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Médio Oriente e África | África do Sul | ||

| Arábia Saudita | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de estireno etileno butileno estireno (SEBS)

Qual é o tamanho do mercado de estireno-etileno-butileno-estireno (SEBS)?

O tamanho do mercado de estireno-etileno-butileno-estireno (SEBS) deverá atingir 358,06 quilotons em 2024 e crescer a um CAGR de 7,80% para atingir 521,26 quilotons até 2029.

Qual é o tamanho atual do mercado de estireno-etileno-butileno-estireno (SEBS)?

Em 2024, o tamanho do mercado de estireno-etileno-butileno-estireno (SEBS) deverá atingir 358,06 quilotons.

Quem são os principais atores do mercado de estireno-etileno-butileno-estireno (SEBS)?

Kraton Corporation, Kuraray Co., Ltd., TSRC Corporation, Celanese, China Petrochemical Corporation (Sinopec Corp.) são as principais empresas que operam no mercado Estireno-etileno-butileno-estireno (SEBS).

Qual é a região que mais cresce no mercado de estireno-etileno-butileno-estireno (SEBS)?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de estireno-etileno-butileno-estireno (SEBS)?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de estireno-etileno-butileno-estireno (SEBS).

Que anos esse mercado de estireno-etileno-butileno-estireno (SEBS) cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de estireno-etileno-butileno-estireno (SEBS) foi estimado em 332,15 quilotons. O relatório abrange o tamanho histórico do mercado de estireno-etileno-butileno-estireno (SEBS) por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de estireno-etileno-butileno-estireno (SEBS) por anos. 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Relatório da Indústria de Estireno Etileno Butileno Estireno

Estatísticas para a participação de mercado de estireno etileno butileno estireno em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Estireno Etileno Butileno Estireno inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

_Market_-_Key_Players.webp)