Análise de mercado de memória de classe de armazenamento

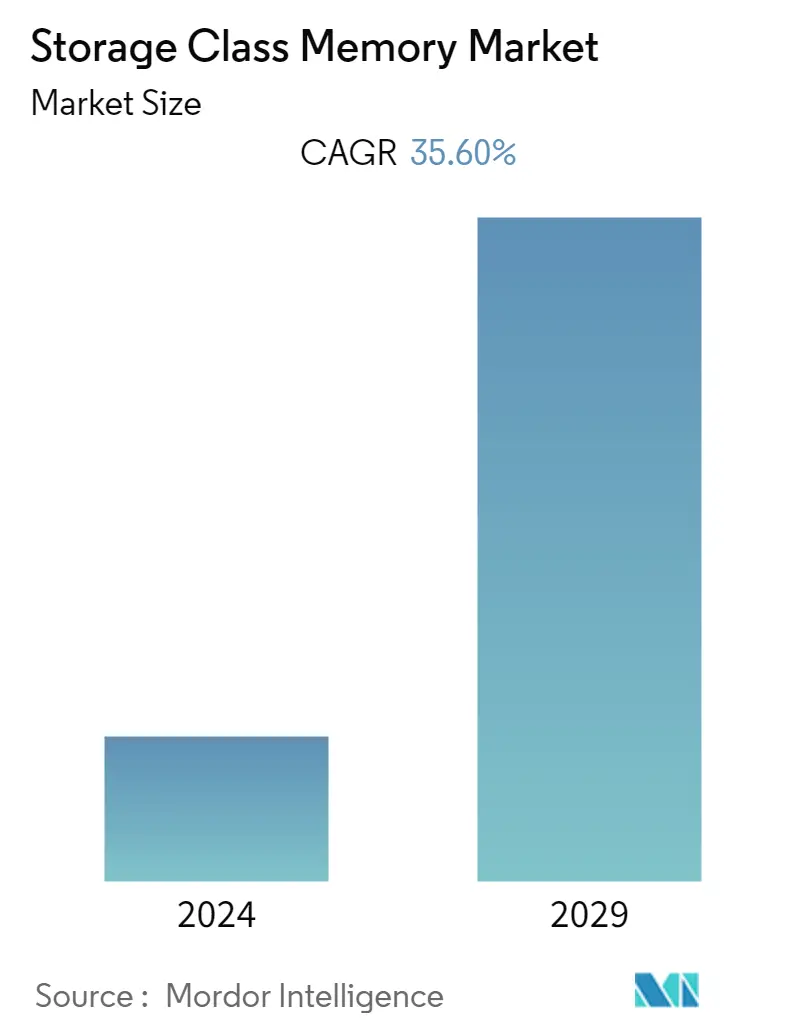

O mercado de memória de classe de armazenamento (SCM) deverá registrar um CAGR de 35,6% durante o período de previsão. O SCM preenche a lacuna específica de desempenho e confiabilidade na hierarquia de memória. Seus casos de uso variam de cache de armazenamento de alto desempenho a um substituto para flash para mídia de armazenamento mais rápida devido à sua capacidade de endereçamento nos níveis de bloco e byte.

- A memória de classe de armazenamento (SCM) é um componente crítico na transição do armazenamento mecânico rotativo, como unidades de disco, para RAM não volátil de estado sólido. Como resultado, a SCM promete fornecer soluções de maior desempenho e maior eficiência energética do que os produtos flash SLC/MLC NAND existentes.

- A memória de classe de armazenamento (SCM) é mais rápida para operações de leitura e gravação do que o flash NAND. Além disso, possui propriedades de resistência mais altas devido a ser significativamente mais resistente à reescrita de dados. Os recursos SCM incluem vantagens sobre o flash NAND e um custo menor por GB quando comparado ao DRAM.

- Além disso, a capacidade de desempenho próximo à velocidade da memória, bem como a resistência e a persistência ultra-altas durante quedas de energia, tornam o SCM adequado para aplicações sensíveis à latência, como aplicações de negociação financeira, análises, aplicações de armazenamento de conexão direta e bancos de dados.

- A demanda por processamento na memória cada vez mais usado em aplicações de Big Data, como consultas interativas a bancos de dados, levou a Intel e outros fabricantes de chips a aumentar a largura de banda da memória. Ao executar cargas de trabalho analíticas, como a estrutura de computação em cluster baseada em Spark, as consultas de declarações da Intel são executadas oito vezes mais rápido em memória persistente do que em combinações de armazenamento DRAM.

- O aumento dos contêineres de aplicativos nos data centers também aumentou os requisitos de memória persistente nos últimos anos. Conseqüentemente, os fornecedores presentes no ecossistema de mercado estão enfatizando as vantagens de níveis maiores de memória persistente, incluindo maior utilização de CPU e servidor e a entrega mais rápida de aplicativos distribuídos.

- Seguindo em frente, quando os dados digitais são armazenados em memória não volátil, é essencial ter um mecanismo para detectar e corrigir erros específicos. O código de correção de erros (ECC) oferece a codificação de dados para que um decodificador possa identificar e corrigir erros nos dados.

- Muitas indústrias de utilizadores finais em diferentes países foram afetadas pela pandemia, resultando no encerramento de várias operações comerciais. Por exemplo, a introdução de confinamentos na Índia indicou o encerramento de todos os sectores e actividades. Estas implementações de bloqueio levam a um impacto enorme em todos os setores, com a maioria das empresas sofrendo perdas. De acordo com a Intel, a crescente necessidade de infraestrutura de desktop virtualizada e soluções de armazenamento virtualizado está impulsionando a demanda por seus produtos de armazenamento e memória no data center. A necessidade de melhorar e acelerar as capacidades de armazenamento e memória para os dois tipos de aplicações surgiu em resposta ao grande número de trabalhadores que se mudaram para escritórios domésticos e ao aumento na utilização de recursos digitais que foi provocado pela pandemia da COVID-19. O Grupo de Soluções de Memória Não Volátil da Intel viu a receita do primeiro trimestre crescer 46% ano após ano, para US$ 1,3 bilhão.

Tendências do mercado de memória de classe de armazenamento

Espera-se que a memória persistente cresça significativamente

- A demanda por processamento na memória, cada vez mais usado em aplicações de big data, como consultas interativas a bancos de dados, levou a Intel e outros fabricantes de chips a aumentar a largura de banda da memória. Ao executar cargas de trabalho analíticas, como a estrutura de computação em cluster baseada em Spark, as consultas de declarações da Intel são executadas oito vezes mais rápido em memória persistente do que em combinações de armazenamento DRAM.

- O aumento dos contêineres de aplicativos em data centers também aumentou os requisitos de memória persistente nos últimos anos. Conseqüentemente, os fornecedores no ecossistema de mercado enfatizam as vantagens de níveis maiores de memória persistente, incluindo maior utilização de CPU e servidor e entrega mais rápida de aplicativos distribuídos.

- A memória persistente também pode aumentar significativamente a capacidade de memória para até 512 Gigabytes, ao mesmo tempo que proporciona maior desempenho e eficiência. Esse desempenho torna a memória persistente ideal para aplicativos como bancos de dados na memória, análises e redes de entrega de conteúdo.

- A memória persistente também é capaz de aumentar significativamente a capacidade de memória para até 512 Gigabytes, proporcionando maior desempenho e eficiência. Esse desempenho torna a memória persistente ideal para aplicativos como bancos de dados na memória, análises e redes de entrega de conteúdo.

- Um controlador de armazenamento foi usado para conectar dispositivos periféricos, como discos rígidos e SSDs, a um servidor ou computador. O controlador se comunica diretamente com a CPU, normalmente por meio da interface PCIe. A função do controlador de armazenamento é traduzir solicitações de E/S em blocos de dados para leitura e gravação de e para mídia física. Como os discos rígidos são mais lentos que a memória principal, o controlador de armazenamento também serve como cache e executa recursos de segurança de dados, como RAID de hardware.

- Com a crescente demanda por memória persistente em áreas de aplicação potencial, em agosto de 2020, a Mouser Electronics anunciou que agora está estocando memória persistente Intel Optane. Os módulos de memória persistente Intel Optane foram desenvolvidos para fornecer acesso a uma capacidade de memória grande e acessível, capaz de atuar como memória volátil ou como uma camada de dados persistente e de alto desempenho.

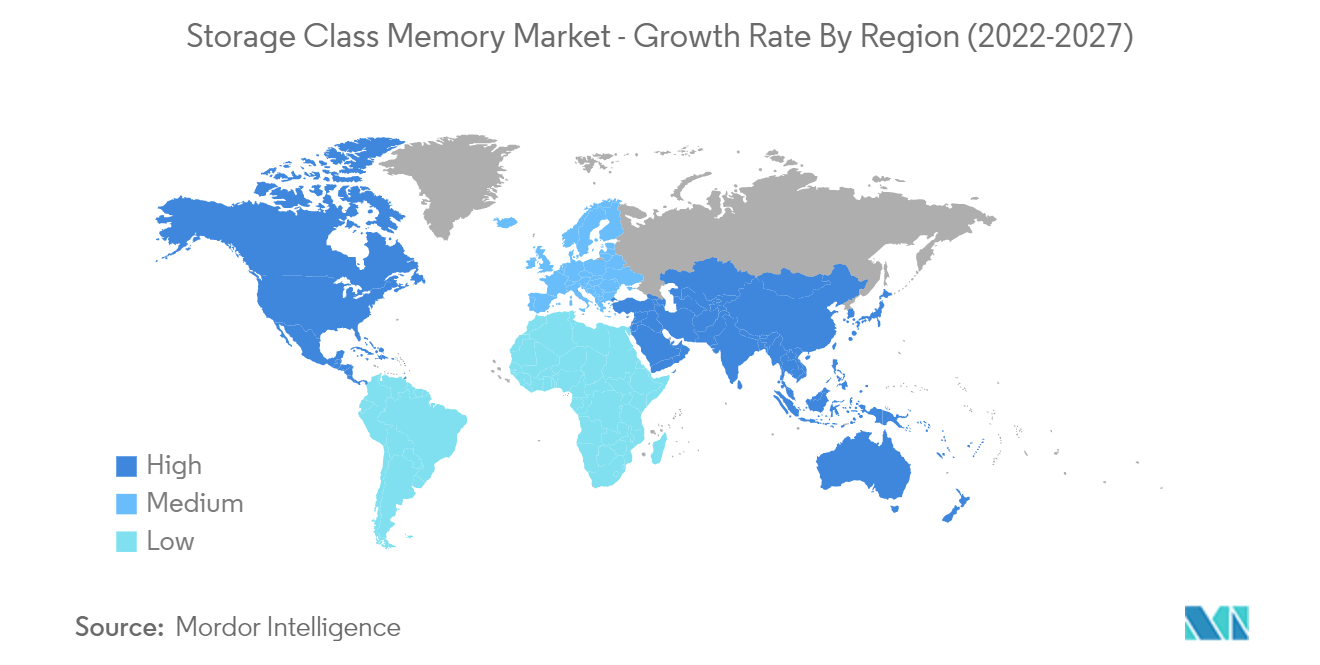

América do Norte terá participação proeminente no mercado

- O aumento da análise de big data, o crescimento da banda larga móvel e a computação em nuvem estão impulsionando a demanda por novas infraestruturas de data center na região da América do Norte. A região também testemunha a entrada de novos players e tecnologia nos mercados de armazenamento e memória.

- De acordo com o Data Reportal, em janeiro de 2022, havia 307,2 milhões de usuários de internet nos Estados Unidos. No início de 2022, 92,0% da população total dos Estados Unidos tinha acesso à Internet. Em janeiro de 2022, os Estados Unidos tinham cerca de 307,2 milhões de usuários de internet. Cerca de 270 milhões de pessoas usavam as redes sociais na época.

- Além disso, 90% dos utilizadores de Internet nos EUA acederam à Internet através dos seus telemóveis no terceiro trimestre de 2021. Além disso, o país acolhe o número máximo de centros de dados. De acordo com Cloudscene, o país tem 2.751 data centers no total, enquanto a Alemanha, que ocupava o segundo lugar no mundo, tinha apenas 484 data centers no total. Isto mostra a enorme diferença no mercado de data centers dos Estados Unidos, que é o maior do mundo; portanto, representa um enorme mercado para memória de classe de armazenamento.

- Além disso, a região está testemunhando investimentos contínuos no mercado de data centers em atualização, expansão e nova construção de data centers. Por exemplo, em fevereiro de 2022, a Cologix fez parceria com o Grupo CIM para criar um novo data center em Toronto, Canadá. As duas joint ventures pretendem construir e operar o TOR4, um data center de 50.000 pés quadrados (4.650 metros quadrados) e 15 MW em Markham, Ontário.

- Aplicativos operacionais estratégicos e bancos de dados que exigem baixa latência, alta durabilidade e consistência confiável de dados tendem a se beneficiar da memória persistente. A tecnologia pode acelerar o armazenamento de máquinas virtuais (VM) e fornecer maior desempenho para aplicativos em nuvem distribuídos com vários nós. Os principais intervenientes da região estão ativamente envolvidos no desenvolvimento de tecnologia de ponta, o que abre enormes oportunidades para o mercado.

- Além disso, espera-se que a penetração do Big Data e da IoT na região transforme significativamente o tamanho e o escopo dos data centers modulares da próxima geração. Com a concorrência existente, as organizações estão sob pressão para evoluir a escalabilidade e a capacidade de TI. Com o crescimento exponencial dos dados, da nuvem híbrida e da terceirização de data centers de terceiros, os data centers conteinerizados ganham força, devido à sua flexibilidade na instalação de um centro no menor tempo possível.

Visão geral da indústria de memória de classe de armazenamento

O mercado de memória de classe de armazenamento está consolidado devido à presença de grandes players como Samsung e Panasonic, que dominam o mercado com suas ofertas. Além disso, como o custo de fabricação é alto para o SCM, a entrada de novos participantes e a conquista de participação no mercado são um desafio. Portanto, espera-se que a tendência continue no período de previsão.

- Agosto de 2022 – Kioxia anunciou uma série de desenvolvimentos, incluindo uma nova interface definida por software para a tecnologia Flash habilitada por software da Linux Foundation. O projeto de código aberto se afasta dos protocolos HDD legados, introduzindo armazenamento flash personalizável que utiliza melhor a tecnologia. Kioxia também introduziu uma nova família de SSD PCIe Gen 5 e uma atualização para sua memória de classe de armazenamento (SCM) FL6.

- Março de 2022 – Micron Technology, Inc. anunciou o lançamento do primeiro SSD NAND de 176 camadas para data centers integrados verticalmente. O SSD Micron 7450 com NVMeTM atende aos requisitos das cargas de trabalho de data center mais exigentes com uma latência de qualidade de serviço (QoS) de menos de dois milissegundos (ms), uma ampla faixa de capacidade e a maioria dos formatos. Outras memórias de classe de armazenamento (SCM), incluindo 3D Xpoint.

Líderes de mercado de memória de classe de armazenamento

-

Hewlett Packard Enterprise

-

Everspin Technologies Inc.

-

Crossbar Inc.

-

Micron Technology Inc.

-

Samsung Electronics Co. Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de memória de classe de armazenamento

- Setembro de 2021 - Os SSDs NVMe SCM empresariais da série FL6 da KIOXIA America apresentam XL-Flash, o produto SCM da empresa. Os SSDs da série KIOXIA FL6, com suas portas duplas e conformidade com PCIe 4.0, preenchem a lacuna entre unidades baseadas em DRAM e TLC, tornando-os a escolha perfeita para aplicações sensíveis à latência, como cache, classificação em camadas e registro de gravação. Baseado na tecnologia de memória flash BiCS FLASH 3D proprietária da KIOXIA com SLC de 1 bit por célula, o XL-FLASH SCM oferece baixa latência e alto desempenho para data centers e armazenamento corporativo.

- Julho de 2021 – Muitos clientes de armazenamento HPE avançarão com o sistema Alletra totalmente NVMe, que a empresa anunciou, juntamente com um novo console de serviços de dados baseado em nuvem. No entanto, as organizações que os utilizam afirmam que os novos sistemas otimizados para carga de trabalho Alletra são comparáveis aos arrays Nimble Storage e Primera da HPE. Eles têm os mesmos sistemas operacionais que Nimble e Primera, apesar de terem velocidades mais rápidas e menor latência do que Alletra 6000 e 9000 somente NVMe.

Segmentação da indústria de memória de classe de armazenamento

O mercado de memória de classe de armazenamento é segmentado por aplicação (SSD (SSD cliente e SSD empresarial), memória persistente (data center e estação de trabalho)) e geografia. O estudo de mercado concentra-se nas tendências que afetam o mercado nas principais regiões como América do Norte, Europa, Ásia-Pacífico e resto do mundo. O estudo rastreia os principais parâmetros do mercado, influenciadores de crescimento subjacentes e principais fornecedores que operam no setor e acompanha o impacto do COVID-19 na indústria geral de memória de classe de armazenamento e seu desempenho.

| Aplicativo | SSD | SSD do cliente | |

| SSD empresarial | |||

| Memória Persistente | Centro de dados | ||

| Posto de trabalho | |||

| Geografia | América do Norte | ||

| Europa | |||

| Ásia-Pacífico | |||

| Resto do mundo | |||

Perguntas frequentes sobre pesquisa de mercado de memória de classe de armazenamento

Qual é o tamanho atual do mercado de memória de classe de armazenamento?

O Mercado de Memória de Classe de Armazenamento deverá registrar um CAGR de 35,60% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de memória de classe de armazenamento?

Hewlett Packard Enterprise, Everspin Technologies Inc., Crossbar Inc., Micron Technology Inc., Samsung Electronics Co. Ltd são as principais empresas que operam no mercado de memória de classe de armazenamento.

Qual é a região que mais cresce no mercado de memória de classe de armazenamento?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de memória de classe de armazenamento?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de memória de classe de armazenamento.

Que anos este mercado de memória de classe de armazenamento cobre?

O relatório abrange o tamanho histórico do mercado de memória de classe de armazenamento para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de memória de classe de armazenamento para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de memória de classe de armazenamento

Estatísticas para a participação de mercado de memória de classe de armazenamento em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da memória de classe de armazenamento inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.