Análise de mercado de filtragem estéril

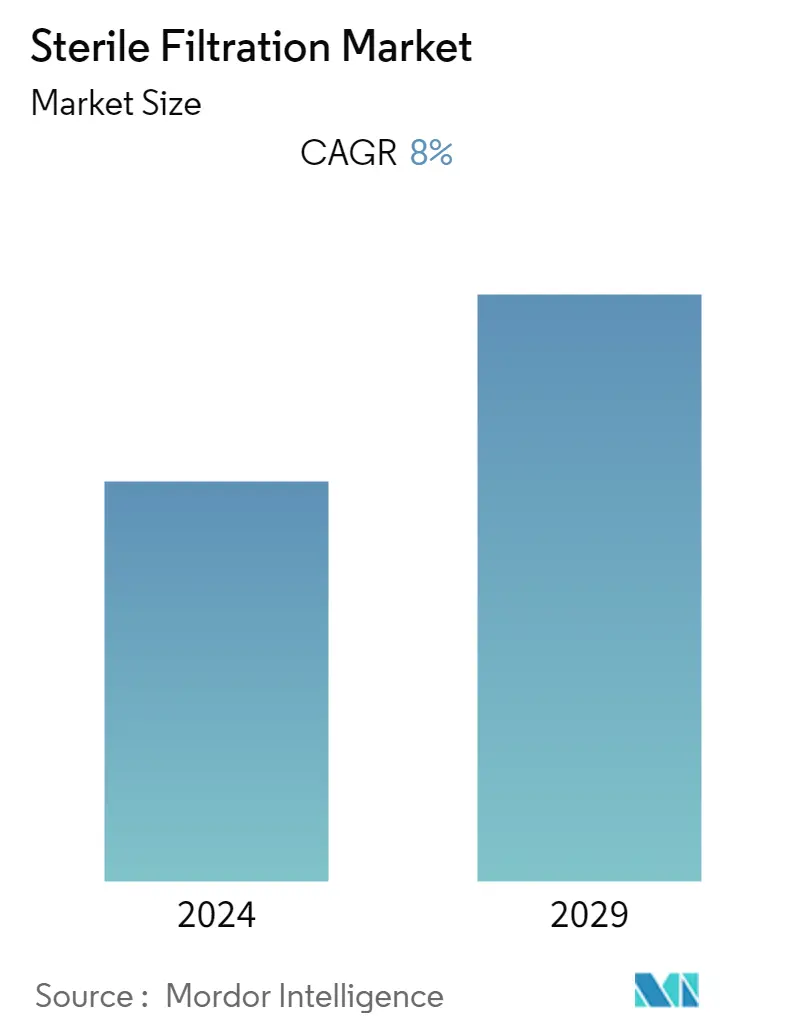

Espera-se que o mercado de filtragem estéril registre um CAGR de 8% durante o período de previsão.

A propagação global da COVID-19 teve um impacto significativo no mercado porque a esterilização ou filtração é crítica para a remoção de micróbios, como bactérias, fungos, vírus e protozoários, que podem contaminar medicamentos, vacinas ou substâncias alternativas, produtos químicos , alimentos e outros produtos que representam riscos à saúde. A crescente demanda por vacinas e medicamentos de tratamento COVID-19 impulsionou o mercado de filtração estéril durante a pandemia. De acordo com um artigo publicado no Computational and Structural Biotechnology Journal em maio de 2021, havia 184 vacinas candidatas em investigação pré-clínica e 88 em ensaios clínicos. O método de filtragem estéril é um passo importante no processo asséptico para a recuperação de vacinas candidatas contra a COVID-19, uma vez que suporta alta seletividade e vacinas candidatas eficazes. Assim, a COVID-19 aumentou a procura por técnicas de filtração estéril e espera-se que siga a mesma tendência ao longo do período de previsão, uma vez que a filtração estéril é um dos procedimentos importantes no desenvolvimento de formulações de medicamentos.

O mercado é impulsionado pela crescente prevalência de doenças crônicas e pelas crescentes indústrias farmacêuticas e biofarmacêuticas. As doenças crônicas incluem câncer, doenças cardiovasculares, neurológicas e outras, e deverão impulsionar o crescimento do mercado. De acordo com o relatório de 2021 da American Cancer Society, cerca de 1,9 milhão de casos de câncer (970.250 em homens e 927.910 em mulheres) foram diagnosticados em 2021 nos Estados Unidos, e 608.570 americanos morreram por causa disso. Assim, espera-se que a alta carga de doenças crônicas e os altos investimentos em pesquisa e desenvolvimento em ciências da vida impulsionem o crescimento do mercado.

Com o aumento dos gastos das empresas biotecnológicas e farmacêuticas na expansão de suas linhas de produtos e alcance geográfico em tecnologias de uso único, prevê-se que a necessidade de filtração estéril aumente, reforçando o crescimento do mercado analisado. Por exemplo, em julho de 2021, a Cytiva e a Pall Corporation revelaram um investimento de 1,5 mil milhões de dólares nos próximos dois anos para satisfazer a crescente procura de soluções biotecnológicas, com mais de 300 milhões de dólares alocados para tecnologias de utilização única, como biorreatores e filtros de utilização única. , para expandir as operações nos Estados Unidos e no Reino Unido.

Assim, espera-se que todos os fatores acima mencionados impulsionem o mercado durante o período de previsão. No entanto, o alto custo da filtração estéril pode restringir o crescimento do mercado.

Tendências do mercado de filtragem estéril

Segmento de filtro de cartucho deverá apresentar crescimento significativo do mercado

Espera-se que os filtros de cartucho cresçam devido à sua alta capacidade de retenção de sujeira, vida útil prolongada, economia, confiabilidade e bom desempenho. Os filtros de cartucho são equipamentos de filtração tubular usados em diversas indústrias para filtração, desde a pré-filtragem de água de alta pureza até o processamento do produto final e filtração química. Eles são amplamente utilizados no tratamento de águas residuais, pois são eficazes contra pequenos contaminantes.

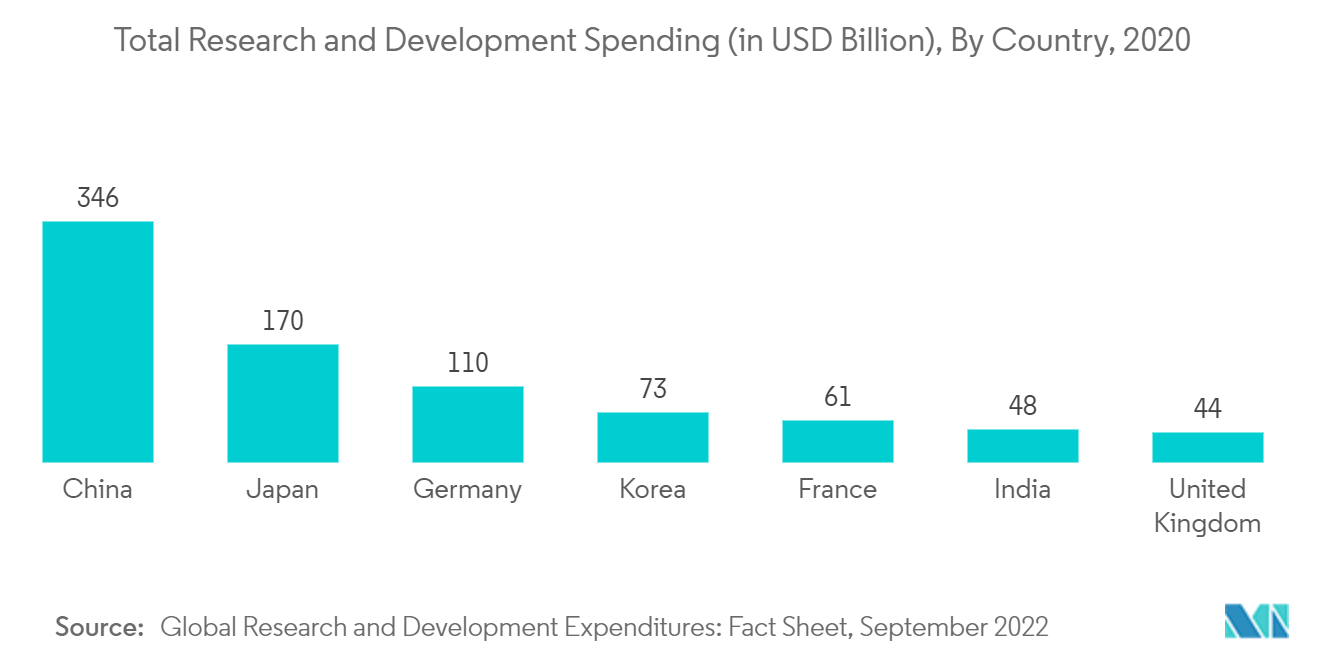

As empresas biofarmacêuticas e farmacêuticas aumentam significativamente os seus gastos em investigação e desenvolvimento. De acordo com os dados publicados pelo Congressional Budget Office em 2021, esperava-se que os sectores farmacêuticos gastassem mais de 200 mil milhões de dólares em investigação e desenvolvimento em 2020, contra 83 milhões de dólares em 2019. Assim, o aumento dos investimentos em investigação e desenvolvimento por parte das empresas impulsiona o a capacidade da empresa de adotar tecnologias e sistemas de filtragem inovadores, melhorando assim o crescimento do mercado.

Além disso, os desenvolvimentos tecnológicos e o aumento das aprovações de produtos, bem como as parcerias dos principais players, auxiliam na expansão do mercado. Por exemplo, em outubro de 2021, a Divisão de Filtração e Geração de Gás Industrial da Parker Hannifin Corporation lançou dois novos filtros de cartucho de reposição. Esses filtros são projetados para atender aplicações especiais e ajudar os clientes a melhorar seus resultados financeiros. A expectativa é que esses lançamentos aumentem a demanda por filtros de cartucho, impulsionando assim o crescimento do segmento.

Assim, espera-se que os fatores acima mencionados impulsionem o crescimento do segmento ao longo do período de previsão.

Espera-se que a América do Norte detenha uma participação significativa no mercado e faça o mesmo no período de previsão

Espera-se que a América do Norte detenha uma participação significativa do mercado no segmento de filtros de membrana devido a fatores como o aumento dos gastos em pesquisa e desenvolvimento e o aumento dos avanços tecnológicos em filtros estéreis. Várias empresas farmacêuticas e organizações governamentais aumentaram recentemente seus gastos em PD, o que deverá impulsionar o crescimento do mercado durante todo o período de previsão. Por exemplo, de acordo com os relatórios anuais de 2021 da 3M Company, em 2021, ela investiu US$ 1,994 bilhão em pesquisa e desenvolvimento, em comparação com US$ 1,878 bilhão em 2020. A Danaher Corporation investiu US$ 1.742 milhões em sua pesquisa e desenvolvimento em 2021, em comparação para US$ 1.348 milhões em 2020. Espera-se que isso aumente a adoção de novas tecnologias em sistemas de filtração, que proporcionam melhor precisão e reduzem os parâmetros de incrustação, alimentando assim o crescimento do mercado.

Espera-se que a presença dos principais participantes do mercado e a tecnologia avançada para o desenvolvimento de produtos estabeleçam o domínio desta área. Por exemplo, em outubro de 2021, o Instituto Nacional de Inovação na Fabricação de Produtos Biofarmacêuticos dos Estados Unidos (NIIMBL) aprovou uma doação de 3 milhões de dólares para seis novos dispositivos de fabricação biofarmacêutica. A Universidade Estadual da Carolina do Norte, a Universidade de Massachusetts, a Universidade da Geórgia, a Universidade de Michigan, a Universidade de Delaware e a Universidade Carnegie Mellon estão entre as instituições que receberão financiamento. Espera-se que o aumento dos investimentos regionais em PD impulsione o crescimento do mercado.

Os lançamentos de novos produtos de filtros de membrana e sistemas de filtragem relacionados provavelmente alimentarão o crescimento do mercado durante o período de previsão na região. Por exemplo, em novembro de 2021, a DuPont Water Solutions (DWS) lançou o filtro de membrana de osmose reversa TapTec LC HF-4040, que se destina a combinar altas taxas de fluxo com confiabilidade para uso em edifícios comerciais.

Visão geral da indústria de filtragem estéril

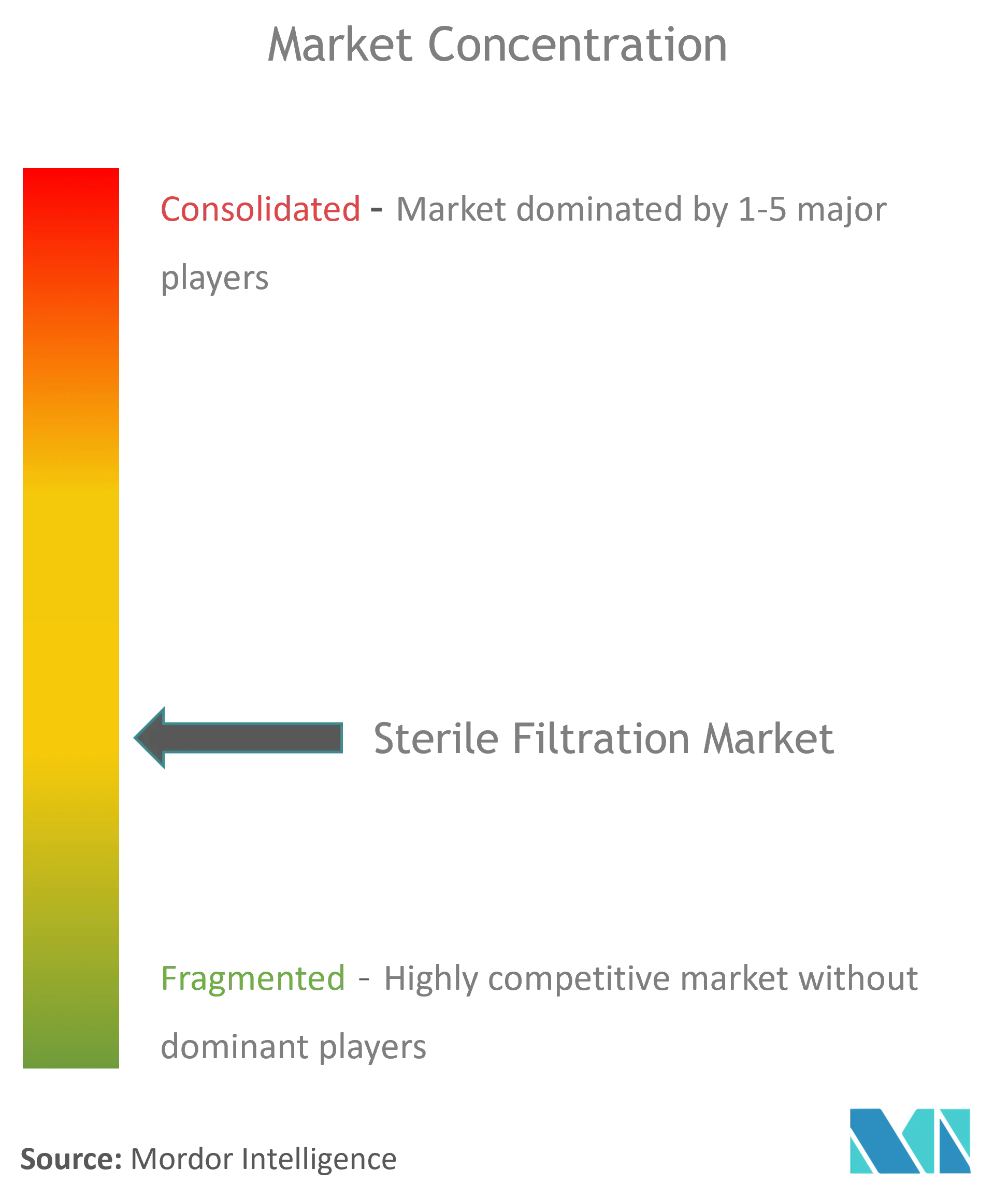

O mercado de filtros estéreis é moderadamente competitivo com a presença de empresas globais e locais. Com o uso crescente de filtros estéreis, espera-se que poucas empresas de pequeno e médio porte entrem no mercado e acredita-se que ganhem participações substanciais no futuro. As empresas conhecidas no mercado de filtração estéril são Danaher Corporation, Merck KGaA, ThermoFisher Scientific Inc., Sartorius AG, GE Healthcare, 3M, Cole-Parmer Instrument Company, LLC, Sterlitech Corporation, Eaton Corporation e Porvair Filtration Group.

Líderes de mercado de filtragem estéril

-

Merck KGaA

-

Danaher Corporation

-

ThermoFisher Scientific Inc.

-

Sartorius AG

-

GE Healthcare

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de filtração estéril

- Em setembro de 2022, a Industrial Sonomechanics, LLC (ISM) anunciou a disponibilidade comercial de seu cartucho em linha de grande capacidade, que melhora a eficiência do processo de produção de nanoemulsão e, ao mesmo tempo, reduz custos.

- Em abril de 2022, a Merck anunciou investir aproximadamente 100 milhões de euros (105 milhões de dólares) para expandir seu primeiro centro de fabricação de uso único Mobius na Ásia-Pacífico na China.

Segmentação da indústria de filtragem estéril

De acordo com o escopo do relatório, a filtração estéril é uma técnica utilizada na fabricação de medicamentos para evitar a contaminação por meio da filtragem dos microrganismos sem degradar a qualidade do produto. O mercado de filtração estéril é segmentado por produto (filtro de cartucho, filtro de cápsula, filtro de seringa, outros filtros de membrana, acessórios), usuário final (empresas farmacêuticas e biofarmacêuticas, organizações de pesquisa contratadas, laboratórios de pesquisa) e geografia (América do Norte, Europa, Ásia -Pacífico, Médio Oriente e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes nas principais regiões . O relatório oferece o valor dos tamanhos de mercado e previsões em milhões de dólares para os segmentos acima.

| Filtro de cartucho |

| Filtro de cápsula |

| Filtro de seringa |

| Outros filtros de membrana |

| Acessórios |

| Empresas Farmacêuticas e Biofarmacêuticas |

| Organização de pesquisa contratada |

| Laboratórios de Pesquisa |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por produto | Filtro de cartucho | |

| Filtro de cápsula | ||

| Filtro de seringa | ||

| Outros filtros de membrana | ||

| Acessórios | ||

| Por usuário final | Empresas Farmacêuticas e Biofarmacêuticas | |

| Organização de pesquisa contratada | ||

| Laboratórios de Pesquisa | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de filtração estéril

Qual é o tamanho atual do mercado de filtragem estéril?

O Mercado de Filtração Estéril deverá registrar um CAGR de 8% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de filtragem estéril?

Merck KGaA, Danaher Corporation, ThermoFisher Scientific Inc., Sartorius AG, GE Healthcare são as principais empresas que operam no mercado de filtração estéril.

Qual é a região que mais cresce no mercado de filtração estéril?

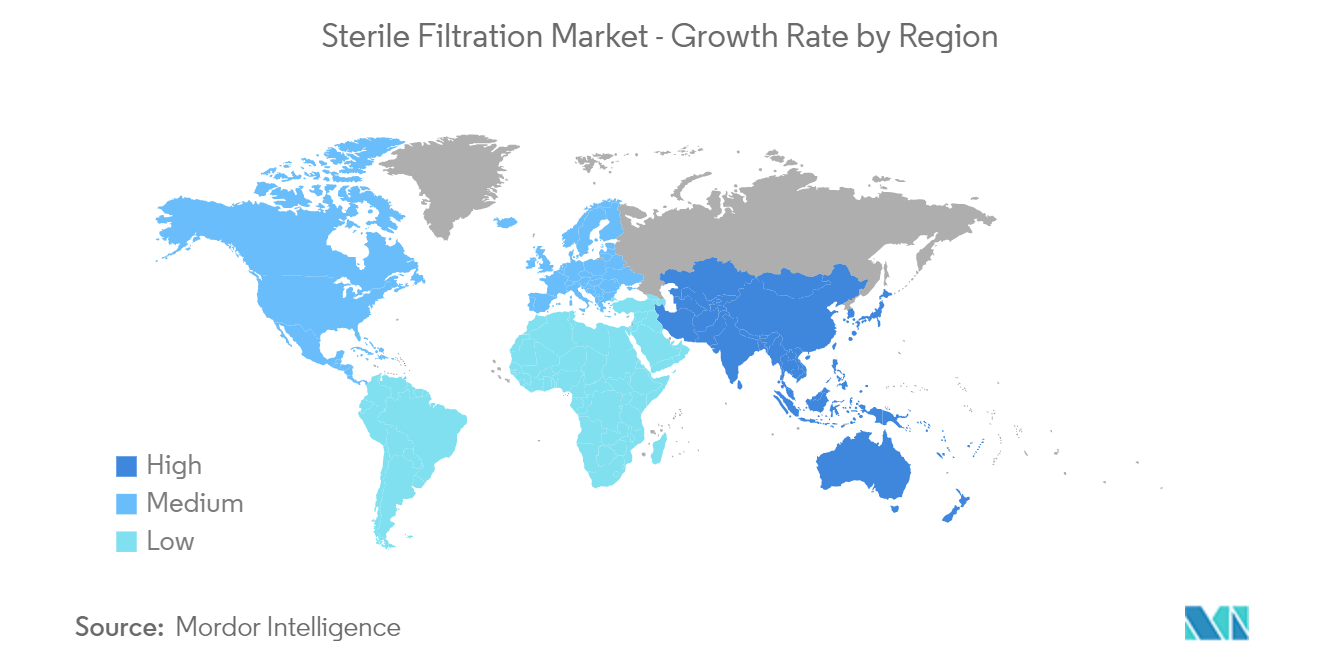

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de filtração estéril?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de filtração estéril.

Que anos este mercado de filtração estéril cobre?

O relatório abrange o tamanho histórico do mercado de filtração estéril para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de filtração estéril para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de filtração estéril

Estatísticas para a participação de mercado de Filtragem Estéril em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Filtração Estéril inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.