| Período de Estudo | 2020 - 2029 |

| Tamanho do Mercado (2024) | USD 18.78 Billion |

| Tamanho do Mercado (2029) | USD 22.03 Billion |

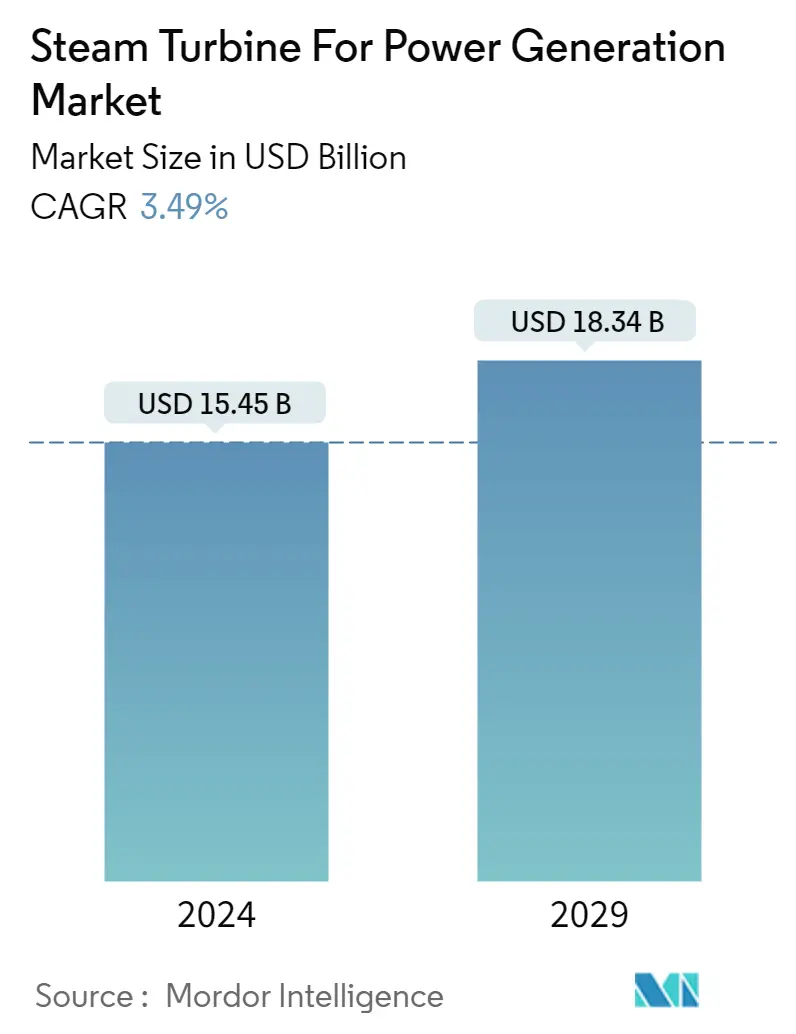

| CAGR (2024 - 2029) | 3.49 % |

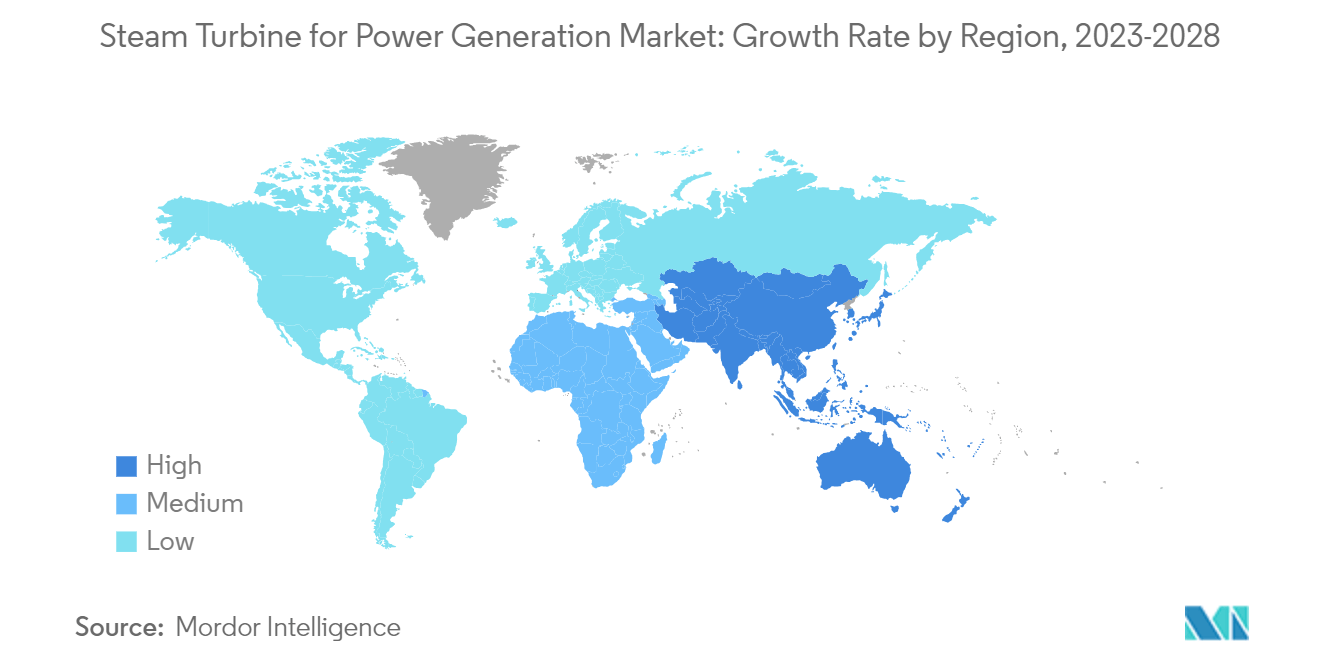

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

| Concentração do Mercado | Médio |

Principais jogadores

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Turbina a vapor para análise de mercado de geração de energia

O tamanho do mercado de turbinas a vapor para geração de energia é estimado em US$ 15,45 bilhões em 2024, e deverá atingir US$ 18,34 bilhões até 2029, crescendo a um CAGR de 3,49% durante o período de previsão (2024-2029).

O mercado de turbinas a vapor para geração de energia está estimado em US$ 14,93 bilhões até o final deste ano e deve atingir US$ 17,72 bilhões nos próximos cinco anos, registrando um CAGR de mais de 3,49% durante o período de previsão.

- No médio prazo, espera-se que fatores como as futuras centrais de ciclo combinado de gás natural e centrais de carvão térmico e a crescente ênfase no fornecimento ininterrupto de energia impulsionem o mercado de turbinas a vapor para a geração de energia.

- Por outro lado, espera-se que a crescente adoção da geração de energia renovável e a demanda por fontes de energia limpa dificultem o crescimento do mercado durante o período de previsão.

- No entanto, o aumento da eficiência das centrais eléctricas de ciclo combinado, com a maior parte da procura proveniente da América do Norte e da região Ásia-Pacífico, provavelmente criará oportunidades lucrativas de crescimento para o mercado durante o período de previsão.

- A Ásia-Pacífico é o mercado que mais cresce durante o período de previsão devido à crescente demanda por energia. Este crescimento é atribuído ao aumento dos investimentos nos países desta região, incluindo Índia, China e Austrália.

Turbina a vapor para tendências do mercado de geração de energia

Plantas de gás natural testemunharão crescimento significativo

- Uma central eléctrica de ciclo combinado (CCP) a gás utiliza gás e uma turbina a vapor em conjunto para produzir até 50% mais electricidade a partir do mesmo combustível do que uma central tradicional de ciclo simples. O calor residual da turbina a gás é encaminhado para a turbina a vapor próxima, que gera energia extra.

- Em comparação com as centrais eléctricas a carvão, as centrais de ciclo combinado a gás natural produzem emissões significativamente mais baixas de gases com efeito de estufa, como o dióxido de carbono (CO2), bem como de outros poluentes como o dióxido de enxofre (SO2) e os óxidos de azoto (NOx). Isto os torna uma opção mais limpa para a geração de eletricidade, contribuindo para a melhoria da qualidade do ar e a redução do impacto ambiental.

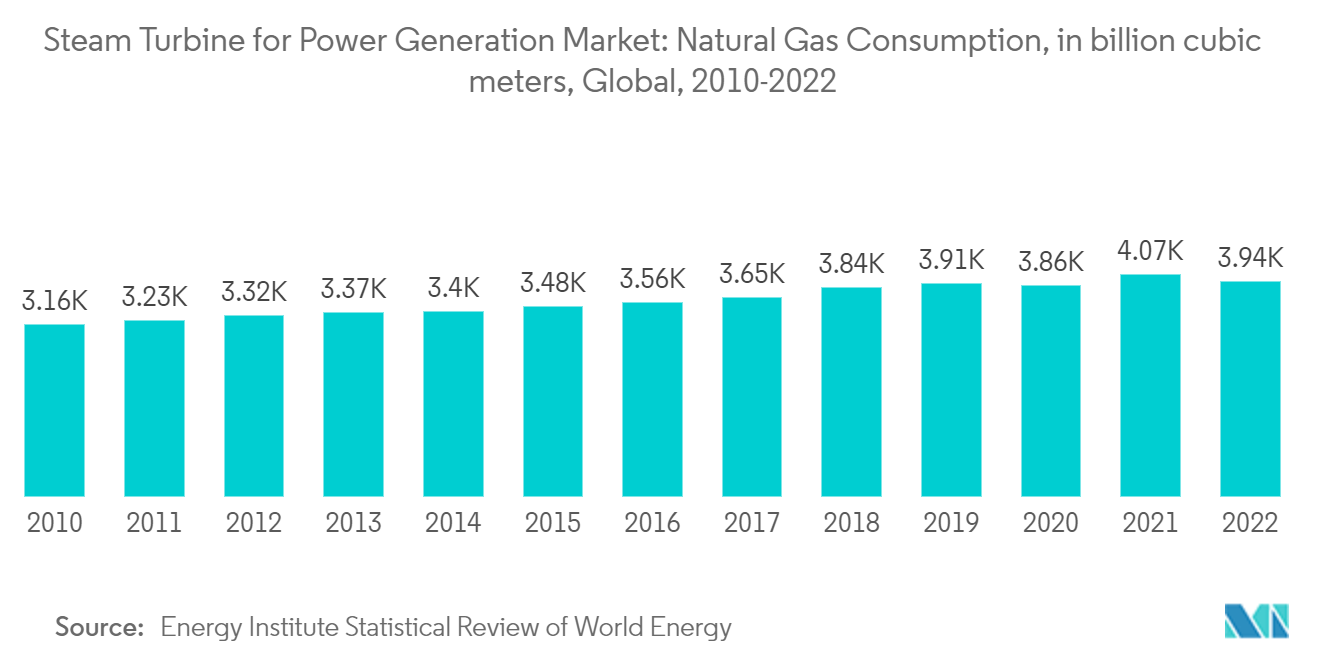

- A crescente procura global por energias renováveis aumentou a popularidade das centrais eléctricas a gás natural. A procura de gás está a aumentar, especialmente na Ásia-Pacífico, devido à mudança do carvão para o gás natural. Por exemplo, de acordo com a Revisão Estatística das Estatísticas Energéticas Mundiais do Instituto de Energia, em 2022, o consumo total de gás natural registou cerca de 3.941,3 mil milhões de metros cúbicos em todo o mundo. Espera-se que isto crie uma demanda significativa por gás natural como fonte de geração de energia.

- As centrais de ciclo combinado a gás natural oferecem flexibilidade operacional, permitindo-lhes responder rapidamente às mudanças na procura de eletricidade. Podem aumentar ou diminuir a sua produção de energia de forma relativamente rápida, tornando-os adequados para equilibrar a natureza intermitente das fontes de energia renováveis, como a solar e a eólica.

- Com a crescente urbanização, o aumento da procura de energia e os esforços governamentais para impulsionar a industrialização e as actividades de desenvolvimento de infra-estruturas, a necessidade de um ciclo energético global combinado com gás está a aumentar. A maioria dos países investe nestas instalações de produção para satisfazer a crescente procura de electricidade.

- Por exemplo, nos Estados Unidos, em 2021, aproximadamente 32,3 GW de novas centrais eléctricas alimentadas a gás natural estão programadas para iniciar operações em 2025 e estão em fases avançadas de desenvolvimento. 14,2 GW estão atualmente em construção, 3,4 GW estão em pré-construção e 14,7 GW estão em licenciamento avançado.

- Muitas centrais de ciclo combinado de gás natural podem ser construídas ou adaptadas em locais existentes, aproveitando a infra-estrutura para o fornecimento de gás natural e a transmissão de electricidade. Isto pode ajudar a acelerar a implantação de nova capacidade de geração de energia.

- Por exemplo, em Março de 2023, o Banco Asiático de Desenvolvimento anunciou que iria instalar uma central eléctrica de ciclo combinado alimentada a gás de 120 MW em Tripura, na Índia. Da mesma forma, no mesmo mês, o governo do Montenegro assinou um memorando de entendimento com empresas como a Enerflex Energy Systems e a Wethington Energy Innovation dos Estados Unidos sobre a construção de um terminal de gás natural liquefeito (GNL) e de uma central eléctrica a gás. A central CCGP terá provavelmente uma capacidade entre 240 MW e 440 MW.

- Portanto, as centrais eléctricas de ciclo combinado a gás natural oferecem um equilíbrio entre eficiência, menores emissões, flexibilidade, fiabilidade e rentabilidade, tornando-as uma escolha popular para a geração de electricidade e, consequentemente, aumentando a procura de turbinas a vapor em todo o mundo.

Ásia-Pacífico deverá dominar o mercado

- A Ásia-Pacífico já é o maior mercado para turbinas a vapor e espera-se que crie uma procura significativa de turbinas a vapor nos próximos anos. A geração de energia térmica na Ásia-Pacífico contribui com mais de 50% da geração de eletricidade.

- De acordo com o Conselho de Eletricidade da China (CEC), a geração de eletricidade a partir de usinas termelétricas foi de cerca de 5.646,3 TWh, e a nuclear foi de cerca de 407,5 TWh em 2021, representando uma parcela de geração de eletricidade de aproximadamente 72,2% em 2021. Uma tendência semelhante foi testemunhada durante o últimos anos e espera-se que tenha uma tendência de crescimento semelhante durante os próximos anos.

- Em janeiro de 2023, o país tinha o maior número de usinas termelétricas a carvão em operação em todo o mundo. Até janeiro de 2023, a China tinha cerca de 3.092 unidades de usinas termelétricas a carvão em operação, 499 usinas a carvão em construção e 112 usinas a carvão anunciadas. Conseqüentemente, tal tendência impulsionaria o mercado de turbinas a vapor nos próximos anos.

- De acordo com a Autoridade Central de Eletricidade (CEA), a Índia possui 205,2 GW de carvão, 6,62 GW de linhita, 24,8 GW de gás natural e 0,58 GW de usinas termelétricas a diesel. Resto, 6,7 GW de usinas nucleares e 172,5 GW de usinas renováveis estão presentes na Índia até abril de 2023.

- De acordo com o Ministério da Energia, existem cerca de 28.460 MW de usinas termelétricas em construção na Índia, com previsão de entrada em operação durante os próximos cinco anos. Entre todos os em construção, cerca de 12.830 MW deverão ser operados pelo Ministério Central, enquanto 15.630 MW deverão ser operados pelo Ministério de Estado. Conseqüentemente, essas próximas usinas termelétricas aumentariam a demanda pelo mercado de turbinas a vapor nos próximos anos.

- De acordo com o Instituto de Políticas Energéticas Sustentáveis (ISEP), em 2022, os combustíveis fósseis constituíram 72,4% da geração total de eletricidade no Japão, marcando um ligeiro aumento em relação ao valor do ano anterior de 71,7%. A proporção de eletricidade gerada a partir de gás natural liquefeito (GNL) diminuiu para 29,9%, face aos 31,7% registados no ano anterior, em parte influenciada pela escalada de preços.

- No entanto, a produção de electricidade baseada no carvão no Japão registou um aumento, subindo para 27,8% em comparação com os 26,5% do ano anterior. Por outro lado, a energia nuclear contribuiu com 4,8% para a geração de eletricidade, diminuindo em relação aos 5,9% do ano anterior.

- Assim, com os desenvolvimentos acima e as próximas usinas termelétricas, espera-se que a região Ásia-Pacífico domine o mercado durante o período de previsão.

Turbina a vapor para visão geral da indústria de geração de energia

O mercado de turbinas a vapor para geração de energia está semiconsolidado. Alguns dos principais players do mercado (sem ordem específica) incluem Siemens Energy AG, General Electric Company, Dongfang Turbine Company Limited, Bharat Heavy Electricals Limited e Mitsubishi Heavy Industries Ltd.

Turbina a vapor para líderes do mercado de geração de energia

-

General Electric Company

-

Dongfang Turbine Company Limited

-

Bharat Heavy Electricals Limited

-

Mitsubishi Heavy Industries Ltd.

-

Siemens Energy AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Turbina a vapor para notícias do mercado de geração de energia

- Abril de 2023 A Doosan Koda Power recebeu um contrato para fornecer uma turbina a vapor para o South Clyde Energy Centre, uma instalação escocesa de energia a partir de resíduos (EfW). Quando concluída, esta nova instalação provavelmente abastecerá 70.000 residências. As operações comerciais começarão em 2025, com a proibição na Escócia de deposição de lixo municipal biodegradável em aterros.

- Abril de 2023 a usina termelétrica Thar Block-1 iniciou operação comercial depois que ambas as unidades completaram um teste de confiabilidade de 168 horas em plena capacidade. O projeto, que tem capacidade total de 1.320 MW, é apoiado por uma mina de carvão a céu aberto e está integrado às turbinas a vapor, geradores, caldeiras tipo torre, aquecedores de alta pressão, aquecedores de baixa pressão, condensadores, -aeradores, motores de apoio, sopradores, ventiladores de tiragem induzida, ventiladores de resfriamento e economizadores de baixa temperatura.

- Janeiro de 2023 Bharat Heavy Electricals Limited (BHEL) declarou que recebeu um contrato para a reabilitação e modernização (RM) de turbinas a vapor na Central Térmica Ukai (TPS) de Gujarat. O negócio de US$ 36,46 milhões é para a Unidade 3 de 200 MW e a Unidade 5 de 210 MW da Central Térmica de Ukai. Gujarat State Electricity Corporation Limited fez um pedido à BHEL.

Segmentação da indústria Turbina a vapor para geração de energia

Uma turbina a vapor é simplesmente um motor de rotor construído em metal sobre um eixo que é um dos componentes essenciais de uma Usina de Ciclo Combinado, que é usada para gerar eletricidade. Uma mistura de ar comprimido com combustível de Gás Natural é usada para operar a turbina a vapor e novamente no HRSG (Gerador de Vapor de Recuperação de Calor). É também um componente importante da usina de turbina térmica à base de carvão, da usina de turbina a vapor de base nuclear e da usina a vapor de base geotérmica.

O mercado de turbinas a vapor para geração de energia é segmentado por tipo de planta, capacidade e geografia. O mercado é segmentado por tipo de planta em Gás, Carvão e Outros Tipos de Plantas (Nuclear, CHP, etc.). O mercado é segmentado por capacidade em menos de 20 MW, 20 - 40 MW e acima de 40 MW. O relatório também abrange o tamanho do mercado e as previsões nas principais regiões. O dimensionamento e as previsões do mercado foram feitos para cada segmento com base na receita (USD).

| Tipo de planta | Gás | ||

| Carvão | |||

| Outros tipos de plantas (nuclear, CHP, etc.) | |||

| Capacidade | Menos de 20 MW | ||

| 20 - 40 MW | |||

| Acima de 40 MW | |||

| Geografia (análise de mercado regional {tamanho do mercado e previsão de demanda até 2028 (somente para regiões)}) | América do Norte | Estados Unidos | |

| Canadá | |||

| Resto da América do Norte | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Resto da Ásia-Pacífico | |||

| Europa | Alemanha | ||

| França | |||

| Reino Unido | |||

| Itália | |||

| Resto da Europa | |||

| Médio Oriente e África | Arábia Saudita | ||

| Emirados Árabes Unidos | |||

| África do Sul | |||

| Catar | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Perguntas frequentes sobre pesquisa de mercado sobre turbina a vapor para geração de energia

Qual é o tamanho do mercado de turbinas a vapor para geração de energia?

O tamanho do mercado de turbinas a vapor para geração de energia deve atingir US$ 15,45 bilhões em 2024 e crescer a um CAGR de 3,49% para atingir US$ 18,34 bilhões até 2029.

Qual é o tamanho atual do mercado de turbinas a vapor para geração de energia?

Em 2024, o tamanho do mercado de turbinas a vapor para geração de energia deverá atingir US$ 15,45 bilhões.

Quem são os principais atores do mercado Turbina a vapor para geração de energia?

General Electric Company, Dongfang Turbine Company Limited, Bharat Heavy Electricals Limited, Mitsubishi Heavy Industries Ltd., Siemens Energy AG são as principais empresas que operam no mercado de turbinas a vapor para geração de energia.

Qual é a região que mais cresce no mercado de turbinas a vapor para geração de energia?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de turbinas a vapor para geração de energia?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de turbinas a vapor para geração de energia.

Nossos relatórios mais vendidos

Popular Power Equipment Reports

Popular Energy & Power Reports

Relatório da Indústria de Turbina a Vapor para Geração de Energia

Estatísticas para a participação de mercado de turbinas a vapor para geração de energia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de turbinas a vapor para geração de energia inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenhaa amostra desta análise do setor como um relatório gratuito para download em PDF.