Análise do mercado de construção na Espanha

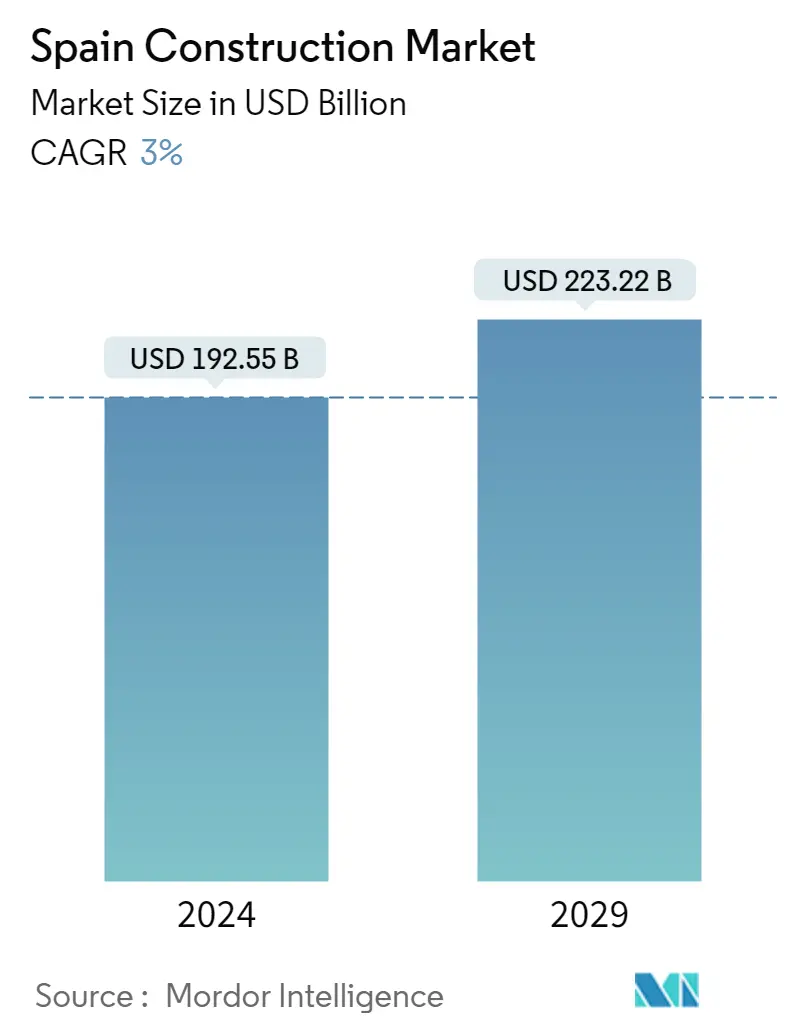

O tamanho do mercado de construção espanhol é estimado em US$ 192,55 bilhões em 2024, e deverá atingir US$ 223,22 bilhões até 2029, crescendo a um CAGR de 3% durante o período de previsão (2024-2029).

O desenvolvimento da indústria durante o período cifrado será apoiado por empreendimentos nos segmentos de vitalidade, transporte, hospedagem e mecânica.

- Prevê-se que a indústria de desenvolvimento em Espanha aumente 3,5% em termos reais este ano, sustentada por uma base positiva, juntamente com empreendimentos nos departamentos de energia e estrutura de transporte e pagamento como parte do Financiamento de Recuperação NextGenerationEU (NGEU), sob o qual , o governo planeia gastar 28,4 mil milhões de euros (29,1 mil milhões de dólares) em 2022. Apesar desta evolução em 2022, o rendimento em termos reais ainda é cerca de 13% inferior ao de 2019, reflectindo a batalha da indústria para recuperar da crise da COVID-19. perturbação. A perspectiva de curto prazo também é bastante sombria, prevendo-se que a indústria de desenvolvimento espanhola encolherá apenas 0,3% em 2023, devido aos ventos contrários causados pelo aumento das taxas de juro e pelos elevados custos de energia e tecido de desenvolvimento. De acordo com o Eurostat, o registo de evolução normal obtido aumentou 13,8% em termos homólogos nos sete meses de 2022.

- No entanto, existem alguns sinais positivos de melhoria em comum. Por exemplo, o país somou 15,6 mil milhões de euros (16 mil milhões de dólares) em empreendimentos remotos durante o primeiro semestre de 2022, o que representa um crescimento anual de 53,4% (anual). Além disso, o rendimento continuará a ser apoiado por especulações nos setores de eletricidade, transporte, alojamento e mecânica. Nas primeiras duas rodadas de permutas de energia renovável que o governo realizou em 2021, o governo concedeu 5,6 GW de energia eólica e 3,8 GW de capacidade de energia voltada para o sol. Em Outubro de 2022, através da terceira liquidação, o governo distribuiu 177 MW - dos quais 31 MW para energia fotovoltaica (PV) dispersa à base de energia solar e 141 MW para biomassa.

- Para a melhoria da divisão privada, em Setembro de 2022, o governo espanhol propôs um arranjo moderno de remodelação de cerca de meio milhão de casas até à conclusão de 2026, que inclui uma dotação de 6,8 mil milhões de euros (7 mil milhões de dólares) dos seguintes sectores da UE. Suporte da era.

Tendências do mercado de construção na Espanha

Aumento na construção de moradias impulsiona o mercado

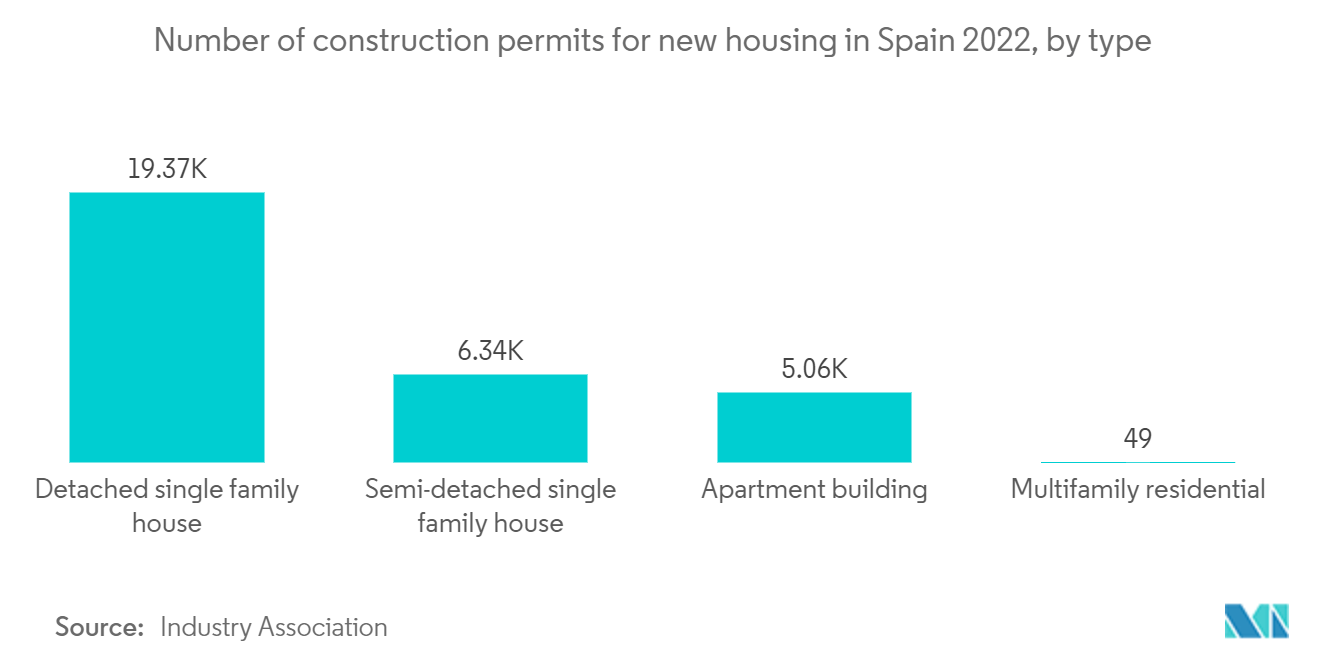

Espera-se que o mercado observe um crescimento durante o período de previsão impulsionado pelo aumento nas licenças de habitação emitidas. A Espanha é um destino internacional popular, seguro e estável para visitantes, investidores e aqueles que procuram mudar-se com uma rica tradição cultural. O interesse internacional de compradores dentro e fora da União Europeia está a aumentar. O mercado imobiliário recuperou popularidade, especialmente nas estâncias balneares e nas principais cidades de Espanha. Em termos de investimento, Madrid, Valência e Málaga são as províncias com maiores possibilidades de recuperação.

De acordo com os últimos dados do Ministério das Obras Públicas, os custos de construção de edifícios, incluindo mão-de-obra e consumo de materiais, têm crescido anualmente mais de 14%. A nova construção não residencial, que inclui edifícios de escritórios, industriais e outros tipos de edifícios, aumentou 21%, um ganho significativo em relação ao crescimento do sector residencial de 10,6%. As renovações de edifícios, incluindo obras em estruturas residenciais e não residenciais, aumentaram 12,8%.

Apesar desta situação, os principais indicadores do sector residencial – como licenças de construção, volume de transacções e preços – permanecem em expansão positiva por enquanto. De acordo com os dados mais recentes, a pandemia provocou uma quebra nas aprovações de habitação em 2020, o que contribuiu diretamente para a perda de certificados de conclusão de edifícios registada nos primeiros meses de 2022.

Aumento da demanda por projetos de desenvolvimento de lazer e hotelaria devido às viagens e turismo

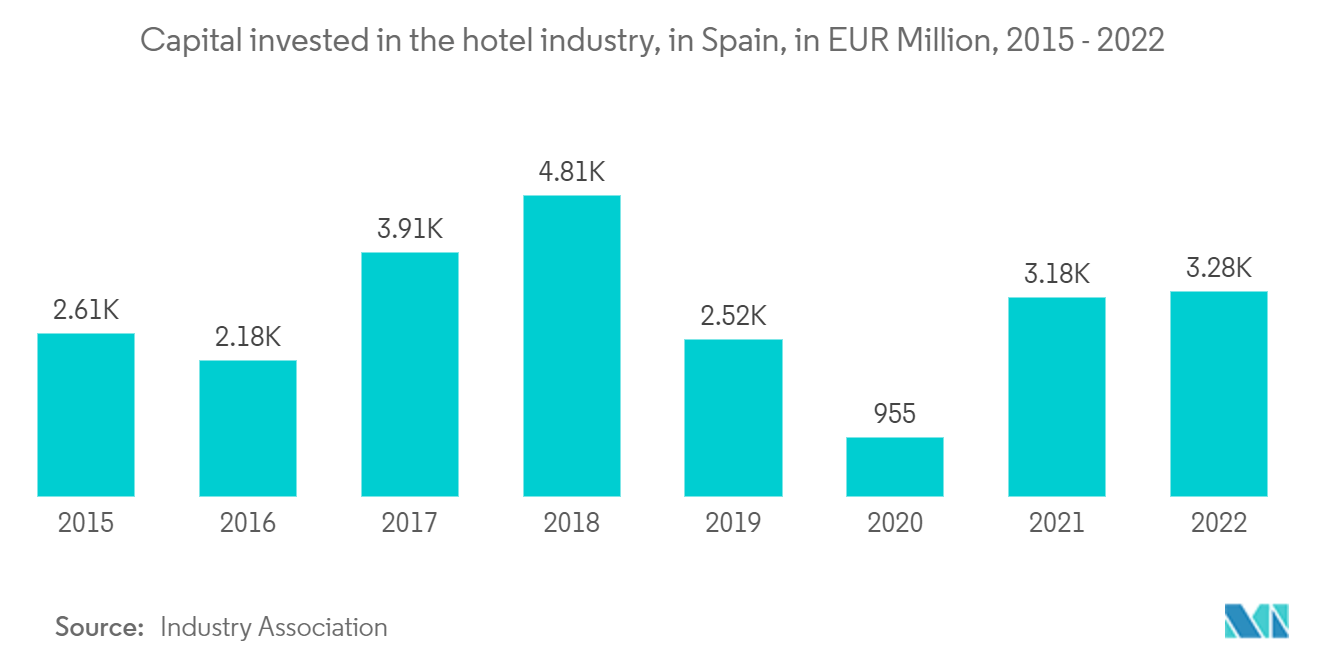

Em Espanha, a indústria hoteleira prepara-se para que o turismo retome os níveis anteriores à pandemia. Os investidores estão adquirindo imóveis que podem ser convertidos em hotéis e terrenos para novos projetos de construção hoteleira. O Sul da Europa tem sido um destino turístico popular e, em 2022, a atividade em Itália, Espanha e Portugal irá praticamente igualar os níveis pré-COVID. Espera-se que 2023 traga crescimento e prosperidade.

O investimento hoteleiro em Espanha totalizou 3,3 mil milhões de euros em 2022. Em contraste com 127 hotéis e 19.043 quartos em 2021, foram transacionados 133 hotéis e 17.754 quartos no ano passado. Outros 30 imóveis, entre terrenos para empreendimentos hoteleiros e estruturas para reconversão hoteleira, também foram comprados e vendidos. Ao ultrapassar a marca dos 3 mil milhões de euros e manter a posição de terceiro melhor registo da série histórica, 2022 chega a um final fantástico em termos de investimento hoteleiro (mais 3,1% face a 2021). Além disso, está a ser gasto dinheiro na renovação de alguns hotéis existentes para torná-los estabelecimentos de primeira qualidade, capazes de fornecer o que os turistas modernos desejam após um longo período de tempo.

Adicionalmente, o interesse dos investidores nas categorias de 4 e 5 estrelas aumentou com a entrada de marcas estrangeiras e o reposicionamento hoteleiro, com as vendas destas classes de ativos a representarem quase 80% do volume global de investimento. Com 49% da despesa total, a categoria de 4 estrelas continuou a ser a mais popular no geral. As empresas de investimento continuaram a dominar o panorama dos investidores em 2022, representando 59% do volume total investido. Além disso, os grupos hoteleiros estiveram bastante ativos, representando 25% dos compradores (contra 16% em 2021). Os escritórios individuais e familiares mostraram um pouco mais de cautela (5%), enquanto os REITs (6%) permaneceram consistentes com o ano passado.

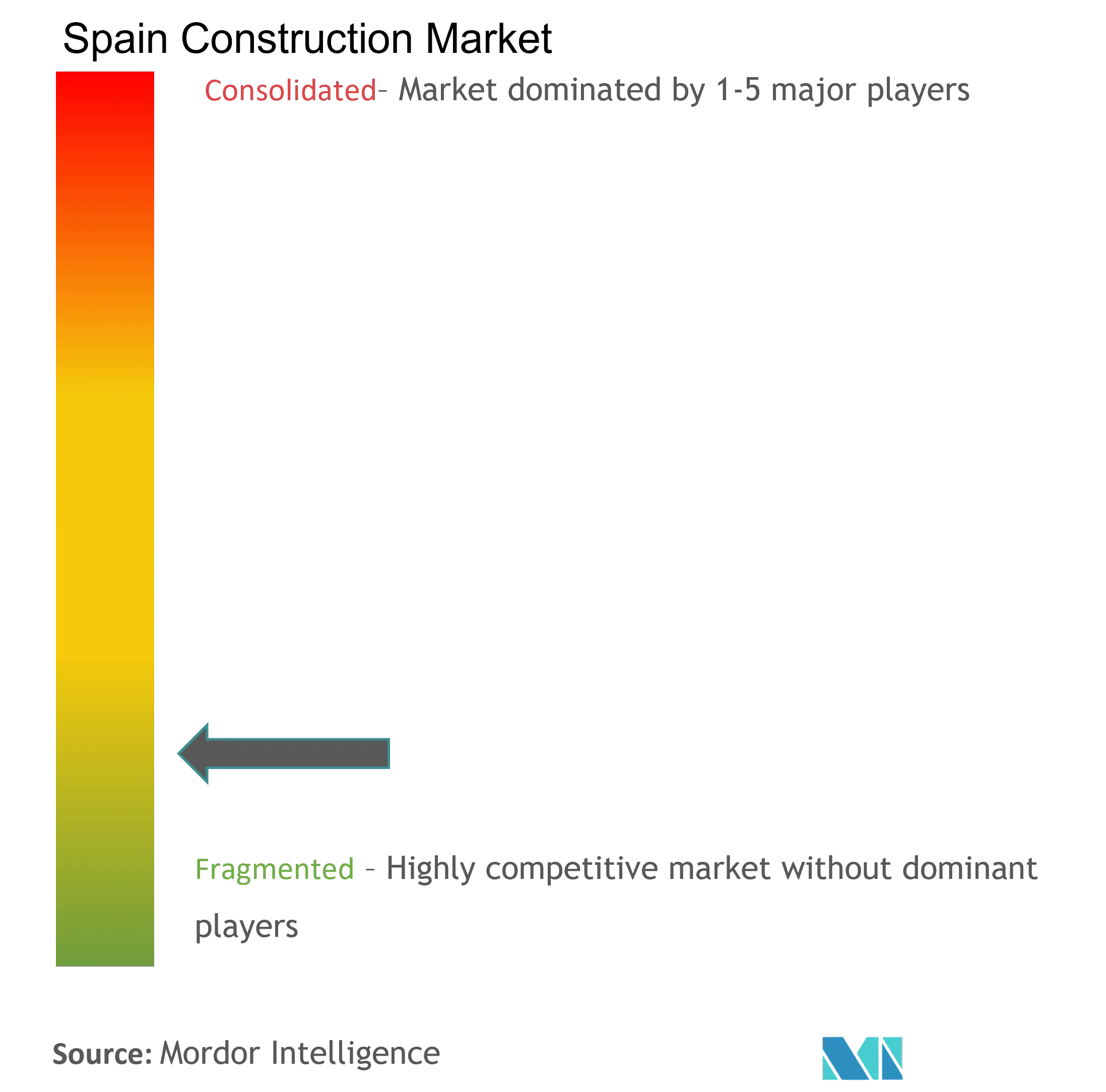

Visão geral da indústria de construção na Espanha

O mercado está fragmentado com um grande número de players, incluindo Acciona SA, Elecnor SA, Construction Development and Contracts SA, Dredging SA, Cobra Facilities and Services SA, Ferrovial, Obrascon Huarte Lain, Administrador de Infraestrutura Ferroviária (Adif), etc. A concorrência entre os prestadores de serviços é ainda mais agravada pelos rigorosos requisitos regulamentares que devem ser cumpridos. As empresas participam em transações de fusões e aquisições para desenvolver as suas linhas de produtos e expandir-se regionalmente.

O relatório abrange os principais players que operam no mercado espanhol de construção. Espera-se que o mercado cresça durante o período de previsão devido ao aumento dos investimentos em construção, próximos grandes projetos no país e outros fatores relacionados.

Líderes do mercado de construção na Espanha

-

ACCIONA CONSTRUCCION SA.

-

DRAGADOS SOCIEDAD ANONIMA

-

FERROVIAL CONSTRUCCION SA.

-

COSENTINO GLOBAL SOCIEDAD LIMITADA

-

COBRA INSTALACIONES Y SERVICIOS SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de construção na Espanha

Julho de 2023 A empresa decidiu usar células a combustível de hidrogênio para contribuir para a descarbonização de seus projetos de construção em seus próximos dois projetos. A empresa instalaria um grupo gerador de célula a combustível de hidrogênio com emissão zero (GEH2) desenvolvido pela EODev para esses projetos. Além disso, a empresa instalou uma torre de iluminação com emissões zero baseada em uma célula a combustível de hidrogênio desenvolvida pela ATLAS COPO. Este protótipo foi instalado na área adjacente às cabanas de escritórios do projeto.

Maio de 2023 A Cosentino, fabricante e distribuidor líder global de superfícies inovadoras e sustentáveis para arquitetura e design, anunciou planos para expandir a sua produção para a América do Norte, o que marcaria a primeira instalação de produção da Cosentino além do seu Parque Industrial em Almería, Espanha, e natural fábrica de pedras em Vitória, Brasil. Sujeito a encerramento, o terreno está previsto para ser iniciado em Jacksonville, Florida, o mais tardar em Janeiro de 2025, com uma data prevista de conclusão até ao final de 2028 e um investimento estimado de 270 milhões de dólares (249,5 milhões de euros).

Segmentação da Indústria de Construção na Espanha

Construção é o processo de planejamento, projeto e construção de infraestrutura e edifícios na Espanha. Envolve o uso de uma variedade de materiais, métodos e tecnologias para criar diversas estruturas, incluindo estradas, pontes, túneis, barragens, aeroportos e edifícios.

O mercado de construção espanhol é segmentado por setor (residencial, comercial, industrial, infraestrutura (transporte) e energia e serviços públicos). O relatório também analisa os principais intervenientes e o cenário competitivo do mercado de construção espanhol . O impacto da COVID-19 também foi incorporado e considerado durante o estudo. Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| residencial |

| Comercial |

| Industrial |

| Infraestrutura (Transporte) |

| Energia e serviços públicos |

| Por setor | residencial |

| Comercial | |

| Industrial | |

| Infraestrutura (Transporte) | |

| Energia e serviços públicos |

Perguntas frequentes sobre pesquisa de mercado de construção na Espanha

Qual é o tamanho do mercado de construção espanhol?

Espera-se que o tamanho do mercado de construção espanhol atinja US$ 192,55 bilhões em 2024 e cresça a um CAGR de 3% para atingir US$ 223,22 bilhões até 2029.

Qual é o tamanho atual do mercado de construção na Espanha?

Em 2024, o tamanho do mercado de construção espanhol deverá atingir 192,55 mil milhões de dólares.

Quem são os principais atores do mercado de construção na Espanha?

ACCIONA CONSTRUCCION SA., DRAGADOS SOCIEDAD ANONIMA, FERROVIAL CONSTRUCCION SA., COSENTINO GLOBAL SOCIEDAD LIMITADA, COBRA INSTALACIONES Y SERVICIOS SA são as principais empresas que operam no mercado de construção espanhol.

Que anos cobre esse mercado de construção na Espanha e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de construção espanhol foi estimado em US$ 186,94 bilhões. O relatório abrange o tamanho histórico do mercado de construção da Espanha para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de construção da Espanha para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Construção na Espanha

Estatísticas para a participação no mercado de construção da Espanha em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da Construção da Espanha inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.