Tamanho do mercado de sistemas de propulsão espacial

|

|

Período de Estudo | 2017 - 2029 |

|

|

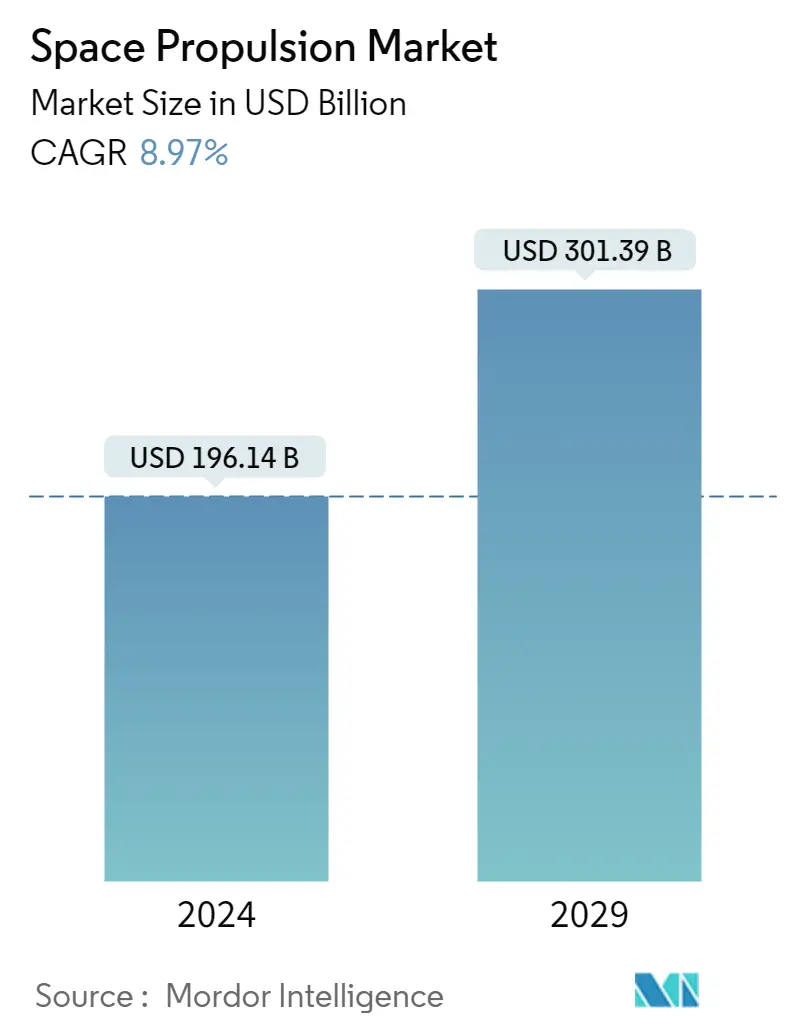

Tamanho do Mercado (2024) | 31.68 Bilhões de dólares |

|

|

Tamanho do Mercado (2029) | 46.60 Bilhões de dólares |

|

|

Maior participação por tecnologia de propulsão | Combustível líquido |

|

|

CAGR (2024 - 2029) | 8.97 % |

|

|

Maior participação por região | América do Norte |

|

|

Concentração do Mercado | Alto |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de sistemas de propulsão espacial

O tamanho do mercado de propulsão espacial é estimado em US$ 196,14 bilhões em 2024, e deverá atingir US$ 301,39 bilhões até 2029, crescendo a um CAGR de 8,97% durante o período de previsão (2024-2029).

Adoção consistente de unidades de propulsão baseadas em gás para liderar o segmento

- Para alterar a velocidade e a direção, o sistema de propulsão do satélite desempenha um papel importante. Também é usado para coordenar a posição da espaçonave em órbita. Depois de entrar em órbita, a espaçonave precisa de controle de atitude que ajude a alinhar corretamente sua direção em relação à Terra e ao Sol. Em alguns casos, os satélites precisam ser movidos de uma órbita e, sem a capacidade de se ajustarem à sua órbita, a vida dos satélites é considerada encerrada. Portanto, espera-se que a importância dos sistemas de propulsão impulsione o crescimento do mercado.

- Vários tipos de propulsores são usados para diferentes propósitos. Os propelentes líquidos usam motores de foguete que usam combustível líquido. Gases propelentes também podem ser usados, mas não são comuns devido à sua baixa densidade e dificuldade de aplicação de métodos convencionais de bombeamento. Os sistemas de propulsão química que possibilitaram os movimentos mostraram-se eficientes e confiáveis. Estes incluem sistemas de hidrazina, sistemas de propulsão simples ou duplos, sistemas híbridos, sistemas de ar frio/quente e propulsores sólidos. Eles são usados quando é necessário um impulso forte ou manobras rápidas. Portanto, os sistemas químicos continuam a ser a tecnologia de propulsão espacial preferida quando a sua capacidade total de impulso é suficiente para satisfazer os requisitos da missão.

- A propulsão elétrica é comumente usada para manter estações de satélites de comunicação comercial e é a principal propulsão de algumas missões científicas espaciais devido aos seus elevados impulsos específicos. Northrop Grumman Corporation, Moog Inc., Sierra Nevada Corporation, SpaceX e Blue Origin são alguns dos principais fornecedores de sistemas de propulsão. Espera-se que o novo lançamento de satélites acelere o crescimento do mercado durante o período de previsão.

This section covers the major market trends shaping the Space Propulsion Systems Market according to our research experts:

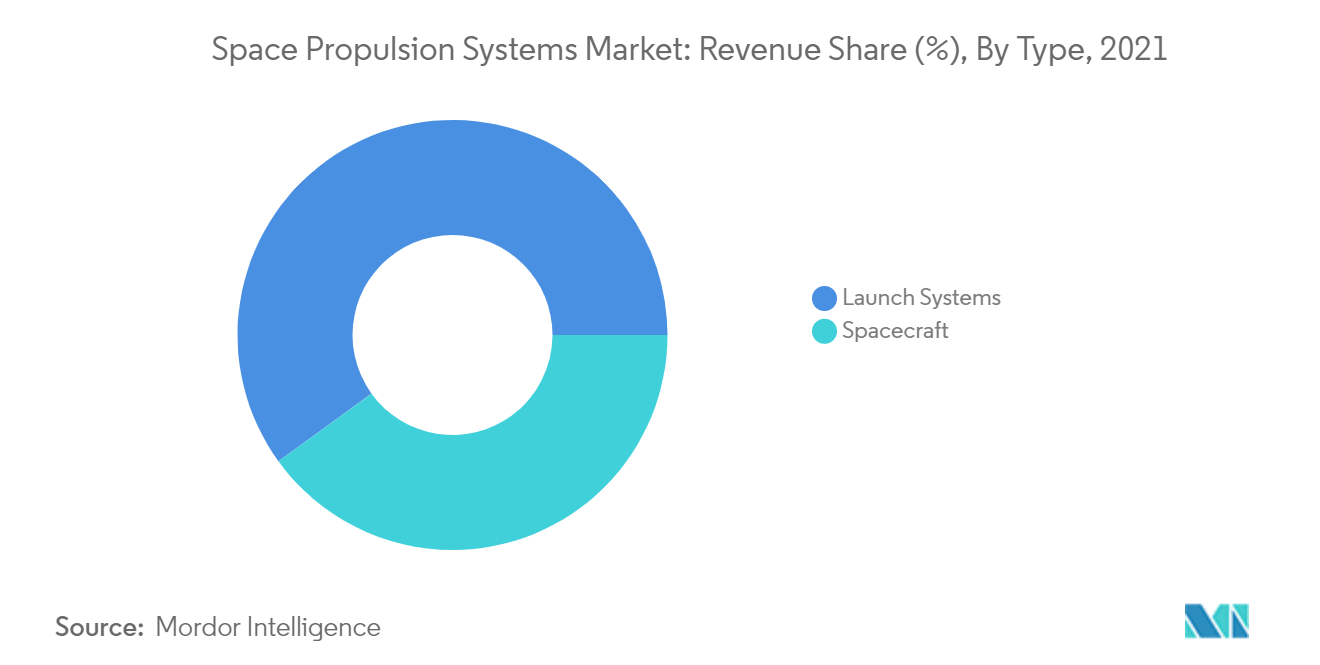

Espera-se que o segmento de veículos de lançamento domine o mercado

O segmento de veículos lançadores é o segmento líder no mercado de sistemas de propulsão espacial. A grande participação de mercado se deve principalmente ao custo mais alto dos sistemas de propulsão no veículo lançador em comparação com os sistemas de propulsão na espaçonave. A quantidade de empuxo, que precisa ser gerada para levar uma espaçonave ou um satélite à órbita, é mil vezes maior do que o impulso necessário para fornecer pequenos e precisos impulsos para controlar com precisão a posição ou atitude do satélite nas órbitas. Parcerias internacionais para sistemas de veículos lançadores foram testemunhadas no passado. Espera-se que essas colaborações impulsionem o mercado.

Por exemplo, em junho de 2022, a NASA e a Agência Espacial Europeia (ESA) fizeram uma parceria para lançar um satélite de retransmissão de dados desbravador para apoiar missões nas regiões polares e no lado oculto da Lua. Espera-se que o satélite da ESA seja lançado em um sistema de lançamento de foguetes comerciais dos Estados Unidos, aprofundando os laços transatlânticos no programa lunar Artemis. Várias jovens startups também desenvolveram com sucesso sistemas capazes de lançamento e propulsão de foguetes, impulsionando ainda mais a demanda do mercado. Por exemplo, em maio de 2022, a Skyroot Aerospace da Índia construiu o primeiro veículo de lançamento espacial e sistema de propulsão da Índia e anunciou a conclusão bem-sucedida de um teste de disparo de duração total do estágio do foguete Vikram-1. Espera-se que muitos desses desenvolvimentos no pipeline globalmente impulsionem a demanda por sistemas de propulsão espacial por margens significativas durante o período de previsão.

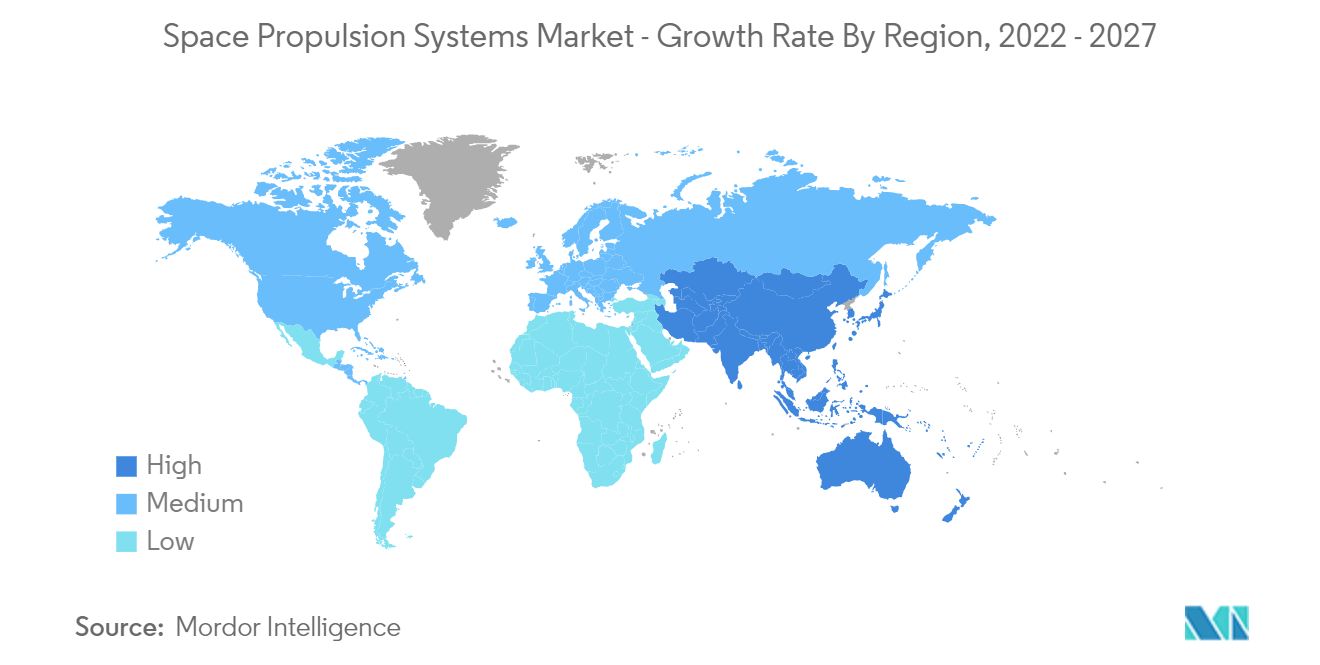

A América do Norte deteve a maior participação de mercado em 2021

A América do Norte deteve a maior participação de mercado em geografia em 2021, especialmente devido à intensa atividade de exploração e desenvolvimento espacial nos Estados Unidos. O crescimento do mercado de sistemas de propulsão espacial nos Estados Unidos é impulsionado principalmente pelas atuais missões de exploração espacial realizadas pela NASA e pelos crescentes lançamentos de satélites pelo Departamento de Defesa dos EUA. Em 2021, a SpaceX dos Estados Unidos lançou um total de 31 foguetes para lançamento de satélites e testes gerais.

A Nasa está investindo em startups para desenvolver sistemas avançados de propulsão para pequenos satélites. Em junho de 2019, a NASA selecionou seis projetos de PD no âmbito de seu financiamento da Fase II do Programa Small Business Innovation Research (SBIR) para desenvolver novos propulsores de alto impulso e tecnologias de comunicação para espaçonaves. Como parte dessa iniciativa, em maio de 2021, a NASA investiu um total de US$ 105 milhões de financiamento adicional para oferecer a startups de tecnologia espacial de menor escala, aumentando ainda mais as oportunidades para sistemas de propulsão espacial no futuro. A NASA também está trabalhando no projeto de Propulsão Elétrica Solar (SEP), que visa estender a duração e as capacidades de novas missões ambiciosas de exploração e ciência.

Além disso, o Canadá, por outro lado, tem feito progressos nas explorações e investimentos espaciais. Em junho de 2022, a SpaceRyde inaugurou oficialmente a primeira fábrica de foguetes da classe orbital do Canadá. Espera-se que a instalação de 25.000 pés quadrados realize a pesquisa e desenvolvimento e a fabricação de foguetes dos futuros foguetes do país. Devido a vários desses investimentos e desenvolvimentos tecnológicos, espera-se que a América do Norte domine o mercado durante o período de previsão.

Visão geral da indústria de sistemas de propulsão espacial

O Mercado de Propulsão Espacial está bastante consolidado, com as cinco maiores empresas ocupando 68%. Os principais players deste mercado são Ariane Group, Avio, IHI Corporation, Moog Inc. e Northrop Grumman Corporation (classificados em ordem alfabética).

Líderes de mercado de sistemas de propulsão espacial

Ariane Group

Avio

IHI Corporation

Moog Inc.

Northrop Grumman Corporation

Other important companies include Blue Origin, Honeywell International Inc., OHB SE, Sierra Nevada Corporation, Sitael S.p.A., Space Exploration Technologies Corp., Thales.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sistemas de propulsão espacial

- Dezembro de 2023 A NASA concedeu à Blue Origin um contrato de Quantidade Indefinida de Entrega Indefinida (IDIQ) do NASA Launch Services II para lançar satélites planetários, de observação da Terra, de exploração e científicos para a agência a bordo do New Glenn, o veículo de lançamento orbital reutilizável da Blue Origin.

- Fevereiro de 2023 O Programa de Serviços de Lançamento (LSP) da NASA concedeu à Blue Origin o contrato Escape and Plasma Acceleration and Dynamics Explorers (ESCAPADE). Pelo contrato, a Blue Origin fornecerá sua tecnologia reutilizável New Glenn para a missão.

- Fevereiro de 2023 A Thales Alenia Space contratou o Korea Aerospace Research Institute (KARI) para fornecer a propulsão elétrica integrada em seu satélite GEO-KOMPSAT-3 (GK3).

Relatório de mercado de sistemas de propulsão espacial – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Gastos em programas espaciais

-

4.2 Quadro regulamentar

- 4.2.1 Global

- 4.2.2 Austrália

- 4.2.3 Brasil

- 4.2.4 Canadá

- 4.2.5 China

- 4.2.6 França

- 4.2.7 Alemanha

- 4.2.8 Índia

- 4.2.9 Irã

- 4.2.10 Japão

- 4.2.11 Nova Zelândia

- 4.2.12 Rússia

- 4.2.13 Cingapura

- 4.2.14 Coreia do Sul

- 4.2.15 Emirados Árabes Unidos

- 4.2.16 Reino Unido

- 4.2.17 Estados Unidos

- 4.3 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD, Previsões até 2029 e análise de perspectivas de crescimento)

-

5.1 Tecnologia de Propulsão

- 5.1.1 Elétrico

- 5.1.2 À base de gás

- 5.1.3 Combustível líquido

-

5.2 Região

- 5.2.1 Ásia-Pacífico

- 5.2.1.1 Por país

- 5.2.1.1.1 Austrália

- 5.2.1.1.2 China

- 5.2.1.1.3 Índia

- 5.2.1.1.4 Japão

- 5.2.1.1.5 Nova Zelândia

- 5.2.1.1.6 Cingapura

- 5.2.1.1.7 Coreia do Sul

- 5.2.2 Europa

- 5.2.2.1 Por país

- 5.2.2.1.1 França

- 5.2.2.1.2 Alemanha

- 5.2.2.1.3 Rússia

- 5.2.2.1.4 Reino Unido

- 5.2.3 América do Norte

- 5.2.3.1 Por país

- 5.2.3.1.1 Canadá

- 5.2.3.1.2 Estados Unidos

- 5.2.4 Resto do mundo

- 5.2.4.1 Por país

- 5.2.4.1.1 Brasil

- 5.2.4.1.2 Irã

- 5.2.4.1.3 Arábia Saudita

- 5.2.4.1.4 Emirados Árabes Unidos

- 5.2.4.1.5 Resto do mundo

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

-

6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Ariane Group

- 6.4.2 Avio

- 6.4.3 Blue Origin

- 6.4.4 Honeywell International Inc.

- 6.4.5 IHI Corporation

- 6.4.6 Moog Inc.

- 6.4.7 Northrop Grumman Corporation

- 6.4.8 OHB SE

- 6.4.9 Sierra Nevada Corporation

- 6.4.10 Sitael S.p.A.

- 6.4.11 Space Exploration Technologies Corp.

- 6.4.12 Thales

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS SATÉLITE

8. APÊNDICE

-

8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da Indústria de Propulsão Espacial

Combustíveis elétricos, à base de gás e líquidos são cobertos como segmentos pela Propulsion Tech. Ásia-Pacífico, Europa e América do Norte são cobertos como segmentos por região.

- Para alterar a velocidade e a direção, o sistema de propulsão do satélite desempenha um papel importante. Também é usado para coordenar a posição da espaçonave em órbita. Depois de entrar em órbita, a espaçonave precisa de controle de atitude que ajude a alinhar corretamente sua direção em relação à Terra e ao Sol. Em alguns casos, os satélites precisam ser movidos de uma órbita e, sem a capacidade de se ajustarem à sua órbita, a vida dos satélites é considerada encerrada. Portanto, espera-se que a importância dos sistemas de propulsão impulsione o crescimento do mercado.

- Vários tipos de propulsores são usados para diferentes propósitos. Os propelentes líquidos usam motores de foguete que usam combustível líquido. Gases propelentes também podem ser usados, mas não são comuns devido à sua baixa densidade e dificuldade de aplicação de métodos convencionais de bombeamento. Os sistemas de propulsão química que possibilitaram os movimentos mostraram-se eficientes e confiáveis. Estes incluem sistemas de hidrazina, sistemas de propulsão simples ou duplos, sistemas híbridos, sistemas de ar frio/quente e propulsores sólidos. Eles são usados quando é necessário um impulso forte ou manobras rápidas. Portanto, os sistemas químicos continuam a ser a tecnologia de propulsão espacial preferida quando a sua capacidade total de impulso é suficiente para satisfazer os requisitos da missão.

- A propulsão elétrica é comumente usada para manter estações de satélites de comunicação comercial e é a principal propulsão de algumas missões científicas espaciais devido aos seus elevados impulsos específicos. Northrop Grumman Corporation, Moog Inc., Sierra Nevada Corporation, SpaceX e Blue Origin são alguns dos principais fornecedores de sistemas de propulsão. Espera-se que o novo lançamento de satélites acelere o crescimento do mercado durante o período de previsão.

| Elétrico |

| À base de gás |

| Combustível líquido |

| Ásia-Pacífico | Por país | Austrália |

| China | ||

| Índia | ||

| Japão | ||

| Nova Zelândia | ||

| Cingapura | ||

| Coreia do Sul | ||

| Europa | Por país | França |

| Alemanha | ||

| Rússia | ||

| Reino Unido | ||

| América do Norte | Por país | Canadá |

| Estados Unidos | ||

| Resto do mundo | Por país | Brasil |

| Irã | ||

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Resto do mundo |

| Tecnologia de Propulsão | Elétrico | ||

| À base de gás | |||

| Combustível líquido | |||

| Região | Ásia-Pacífico | Por país | Austrália |

| China | |||

| Índia | |||

| Japão | |||

| Nova Zelândia | |||

| Cingapura | |||

| Coreia do Sul | |||

| Europa | Por país | França | |

| Alemanha | |||

| Rússia | |||

| Reino Unido | |||

| América do Norte | Por país | Canadá | |

| Estados Unidos | |||

| Resto do mundo | Por país | Brasil | |

| Irã | |||

| Arábia Saudita | |||

| Emirados Árabes Unidos | |||

| Resto do mundo | |||

Definição de mercado

- Aplicativo - Diversas aplicações ou finalidades dos satélites são classificadas em comunicação, observação da Terra, observação espacial, navegação, entre outras. As finalidades listadas são aquelas auto-relatadas pela operadora do satélite.

- Usuário final - Os usuários primários ou finais do satélite são descritos como civis (acadêmicos, amadores), comerciais, governamentais (meteorológicos, científicos, etc.), militares. Os satélites podem ser multiuso, tanto para aplicações comerciais quanto militares.

- Veículo de lançamento MTOW - O MTOW do veículo lançador (peso máximo de decolagem) significa o peso máximo do veículo lançador durante a decolagem, incluindo o peso da carga útil, equipamento e combustível.

- Classe de órbita - As órbitas dos satélites são divididas em três grandes classes, nomeadamente GEO, LEO e MEO. Os satélites em órbitas elípticas têm apogeus e perigeus que diferem significativamente entre si e categorizam as órbitas dos satélites com excentricidade 0,14 e superior como elípticas.

- Tecnologia de propulsão - Neste segmento, diferentes tipos de sistemas de propulsão de satélites foram classificados como sistemas de propulsão elétricos, de combustível líquido e à base de gás.

- Massa do Satélite - Neste segmento, diferentes tipos de sistemas de propulsão de satélites foram classificados como sistemas de propulsão elétricos, de combustível líquido e à base de gás.

- Subsistema de Satélite - Todos os componentes e subsistemas que incluem propulsores, ônibus, painéis solares e outros hardwares de satélites estão incluídos neste segmento.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos históricos e previstos foram fornecidas em termos de receita e volume. Para a conversão de vendas em volume, o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país, e a inflação não faz parte do preço.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios sindicalizados, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura.