| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do Mercado (2024) | USD 5.66 Billion |

| Tamanho do Mercado (2029) | USD 7.55 Billion |

| CAGR (2024 - 2029) | 5.94 % |

| Concentração do Mercado | Médio |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

MRO na análise de mercado do Sudeste Asiático

O tamanho do mercado de MRO de aeronaves do Sudeste Asiático é estimado em US$ 5,34 bilhões em 2024, e deverá atingir US$ 7,12 bilhões até 2029, crescendo a um CAGR de 5,94% durante o período de previsão (2024-2029).

Nas últimas duas décadas, o Sudeste Asiático tem aproveitado ao máximo a sua localização geográfica favorável, complementando-a com infraestruturas de aviação de última geração. A posição estratégica da região e a forte cadeia de abastecimento local contribuíram para a sua posição como localização preferida para muitas empresas de MRO. A manutenção constitui uma parte importante do modelo de negócios financeiros dos operadores de aeronaves na região.

Os jogadores de Singapura estabeleceram-se como jogadores dominantes na indústria ao longo dos anos. Após o sucesso de Singapura na indústria, intervenientes de países como a Indonésia, a Malásia e a Tailândia estão a tentar replicar o sucesso dos intervenientes de Singapura e a desenvolver as suas capacidades de MRO, o que está a posicionar o Sudeste Asiático como um importante centro para MRO de aeronaves a nível mundial.

O avanço tecnológico na fabricação aditiva, manutenção preditiva, sistemas de monitoramento da saúde das aeronaves, capacidades de reparo de compósitos, inteligência artificial e big data desempenharão um papel importante nos próximos anos, já que a maioria dos participantes de MRO na região optarão por agilizar suas operações através de automação para gerar receitas maiores durante a segunda metade do período de previsão.

MRO nas tendências de mercado do Sudeste Asiático

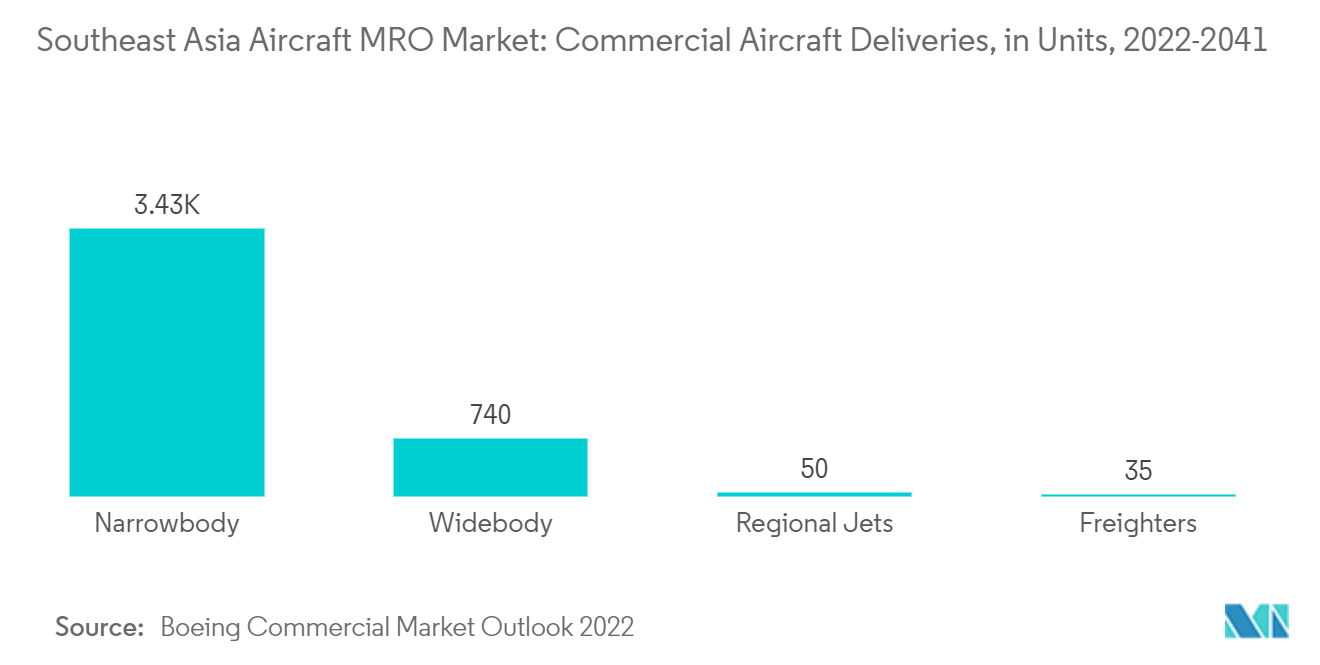

Segmento de aviação comercial projetado para apresentar a maior taxa de crescimento durante o período de previsão

O crescimento do tráfego aéreo na região ao longo dos anos pressionou as operadoras aéreas para manterem as suas frotas em condições operacionais. Dado que a Ásia-Pacífico ofusca as outras regiões em termos de entregas de novas aeronaves, e o Sudeste Asiático, em particular, se tornou um ponto focal em termos de crescimento da indústria da aviação comercial, os operadores da região estão a aumentar as suas capacidades para atender a uma crescente frota de aeronaves que está impulsionando a demanda por manutenção de aeronaves.

Durante décadas, o mercado de Manutenção, Reparo e Revisão (MRO) de aeronaves comerciais no Sudeste Asiático foi dominado por players estabelecidos em Cingapura, fornecendo serviços de manutenção para companhias aéreas dentro e fora da região. No entanto, vários intervenientes entraram no mercado em países como a Indonésia, a Tailândia e a Malásia ao longo dos anos e desafiaram o domínio dos intervenientes estabelecidos em Singapura. Os baixos custos laborais em países como a Indonésia atraem intervenientes estrangeiros para criarem as suas próprias instalações de MRO nestes países.

Apesar do crescimento considerável da concorrência no mercado, várias grandes companhias aéreas da região têm apenas capacidades mínimas de manutenção interna e subcontratam a maior parte do trabalho a empresas afiliadas a rivais ou prestadores de serviços independentes. Neste sentido, as companhias aéreas da região estão a melhorar as suas capacidades de manutenção para reduzir a saída de dinheiro para terceiros e rivais, desenvolvendo os seus negócios de manutenção internos.

Por exemplo, a Garuda Maintenance Facility (GMF) da AeroAsia está a tomar medidas agressivas para expandir o seu negócio de MRO no exterior, melhorando ao mesmo tempo a sua capacidade de manutenção interna no país para atender a mais companhias aéreas. Em janeiro de 2021, o Grupo Revima, que criou uma nova instalação de manutenção de trens de pouso para as aeronaves de fuselagem estreita A320 e B737NG na Tailândia, anunciou que obteve a certificação Parte 145 de três agências principais, nomeadamente CAAT (Autoridade de Aviação Civil da Tailândia). ), EASA e FAA, e está pronto para iniciar as suas atividades.

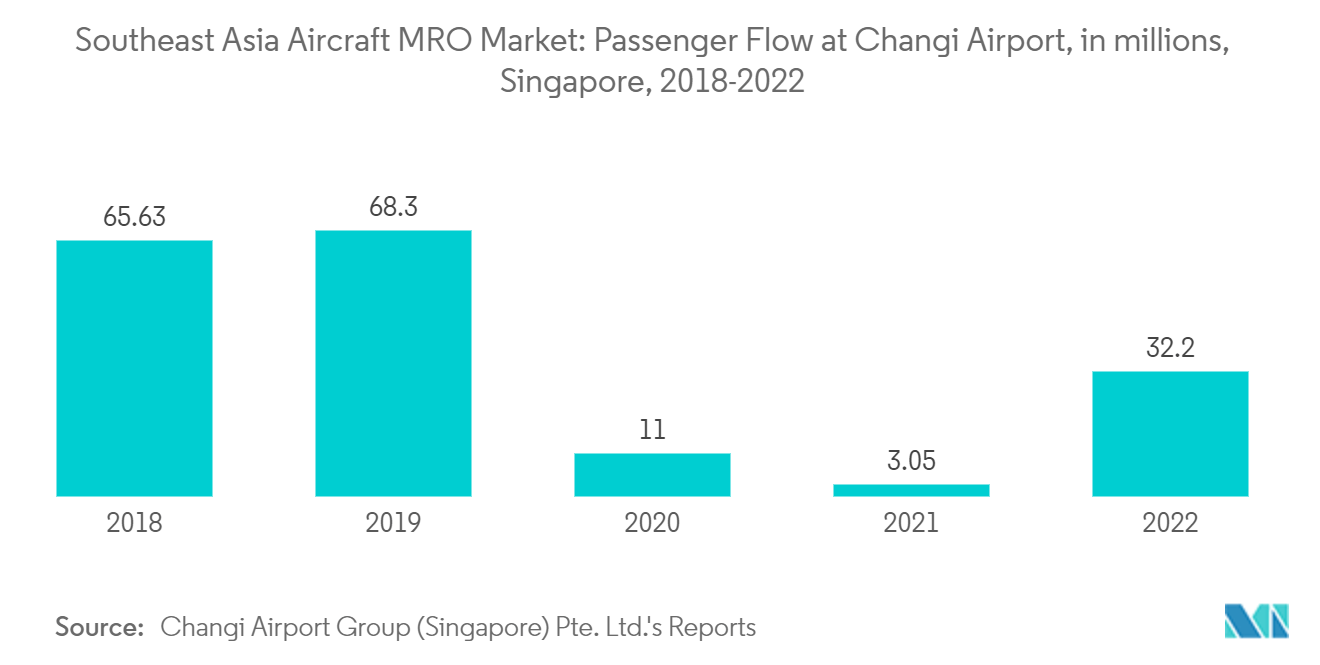

Cingapura dominará a participação de mercado durante o período de previsão

O setor da aviação é o principal contribuinte para o desenvolvimento da economia de Singapura. Apesar da sua dimensão relativamente pequena, Singapura tem sido um dos mercados de aviação que mais cresce na região ao longo dos anos, impulsionado pelo enorme fluxo de turistas e pelas crescentes viagens de negócios para o país. Cingapura atende cerca de 1/4 dos requisitos de manutenção, reparo e revisão (MRO) da Ásia e 1/10 da produção global de MRO, e possui capacidades abrangentes de MRO nariz-cauda.

As empresas de aviação nacionais de Singapura, ST Aerospace e SIA Engineering, estão entre as principais empresas de MRO a nível mundial, tanto em termos de receitas como de capacidades. A ST Engineering, um dos principais players do país, busca expandir seus negócios de MRO aeroespacial, tanto local quanto internacionalmente. Em setembro de 2023, a ST Engineering iniciou a construção de sua quarta instalação de MRO de fuselagem em Cingapura. O novo hangar de 84.000 m² (904.000 pés quadrados), no extremo norte do complexo do aeroporto de Changi, contaria com três baias de manutenção capazes de receber aeronaves de fuselagem larga, bem como uma quarta linha com capacidade de pintura e manutenção.

Em Fevereiro de 2022, o governo de Singapura anunciou um orçamento de defesa de cerca de 16,36 mil milhões de dólares, um aumento de 6,5% em relação ao orçamento de defesa de 2021. Como a maior parte da frota de Singapura está envelhecendo ou precisando de uma atualização de meia-idade, espera-se também que a demanda por MRO militar cresça durante o período de previsão.

Ao mesmo tempo, impulsionados pelas perspectivas positivas para a procura da aviação geral no país, vários players estrangeiros estão a entrar no mercado de Singapura. Em outubro de 2020, a Jetex, uma fornecedora de aviação executiva, anunciou a expansão de sua rede global de FBO na região Ásia-Pacífico com a adição de uma operadora de base fixa em Cingapura. Em colaboração com a Bombardier, o novo FBO expande o Centro de Serviços de Cingapura no Seletar Aerospace Park além do serviço e manutenção de aeronaves e agora oferece uma gama completa de serviços aos operadores de jatos executivos. Espera-se que tais desenvolvimentos impulsionem o crescimento do mercado em Cingapura durante o período de previsão.

Visão geral da indústria de MRO no Sudeste Asiático

O mercado de serviços de MRO de aeronaves na região do Sudeste Asiático está moderadamente consolidado. Singapore Technologies Engineering Ltd, GMF AeroAsia, Safran SA, StandardAero e Sepang Aircraft Engineering Sdn Bhd são alguns dos players proeminentes no mercado.

Durante muito tempo, o mercado foi dominado por players baseados em Singapura, mas a dinâmica está agora a mudar. Após o sucesso de Singapura na indústria, intervenientes de países como a Indonésia, a Malásia e a Tailândia estão a tentar replicar o sucesso dos intervenientes de Singapura e desenvolver as suas capacidades de MRO. O mercado está testemunhando investimentos de players em países como Tailândia, Indonésia, etc., devido à crescente frota de aeronaves e aos custos trabalhistas mais baixos em comparação com Cingapura. O mercado está testemunhando um enorme investimento dos principais players no desenvolvimento de instalações, inovações tecnológicas, joint ventures e parcerias.

Os players estão se concentrando no desenvolvimento de suas capacidades de MRO na região, tornando o mercado mais competitivo com a entrada de novos players. Espera-se que tais desenvolvimentos tornem o mercado mais competitivo durante o período de previsão.

MRO nos líderes de mercado do Sudeste Asiático

-

Safran SA

-

GMF AeroAsia

-

Singapore Technologies Engineering Ltd

-

StandardAero

-

Sepang Aircraft Engineering Sdn Bhd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

MRO nas notícias do mercado do Sudeste Asiático

- Em setembro de 2023, a ST Engineering iniciou a construção de um hangar de 84.000 m² (904.000 pés quadrados) no extremo norte do complexo do Aeroporto de Changi. A empresa espera que a primeira linha de manutenção esteja operacional em meados de 2025, e a instalação completa até o final de 2026.

- Em setembro de 2023, a Pratt Whitney anunciou a expansão de seu centro de motores em Cingapura, Eagle Services Asia (ESA). A expansão de 48.000 pés quadrados acomodará um aumento de dois terços da capacidade atual das instalações.

MRO na segmentação da indústria do Sudeste Asiático

Manutenção, reparo e revisão de aeronaves (comumente abreviado como MRO) refere-se à revisão, inspeção, reparo ou modificação de uma aeronave ou de quaisquer peças e componentes. O estudo inclui as receitas provenientes das atividades de MRO de frotas de aeronaves militares, comerciais e de aviação geral que optam por se submeter a operações de MRO no Sudeste Asiático.

O mercado de MRO de aeronaves do Sudeste Asiático é segmentado por aplicação, tipo e geografia. Por aplicação, o mercado é segmentado em aviação comercial, aviação militar e aviação geral. Por tipo de MRO, o mercado é segmentado em MRO de fuselagem, MRO de motor e outros tipos de MRO. Os outros tipos de MRO incluem manutenção de linha, modificação e componentes. O relatório também abrange os tamanhos e previsões do mercado para o mercado nos principais países da região. Para cada segmento, o tamanho do mercado é fornecido em termos de valor (USD).

| Aplicativo | Aviação Comercial |

| Aviação Militar | |

| Aviação geral | |

| Tipo MRO | MRO de fuselagem |

| MRO do motor | |

| Outros tipos de MRO | |

| Geografia | Malásia |

| Indonésia | |

| Cingapura | |

| Tailândia | |

| Resto do Sudeste Asiático |

Perguntas frequentes sobre pesquisa de mercado de MRO no Sudeste Asiático

Qual é o tamanho do mercado de MRO de aeronaves do Sudeste Asiático?

O tamanho do mercado de MRO de aeronaves do Sudeste Asiático deverá atingir US$ 5,34 bilhões em 2024 e crescer a um CAGR de 5,94% para atingir US$ 7,12 bilhões até 2029.

Qual é o tamanho atual do mercado de MRO de aeronaves do Sudeste Asiático?

Em 2024, o tamanho do mercado de MRO de aeronaves do Sudeste Asiático deverá atingir US$ 5,34 bilhões.

Quem são os principais atores do mercado de MRO de aeronaves do Sudeste Asiático?

Safran SA, GMF AeroAsia, Singapore Technologies Engineering Ltd, StandardAero, Sepang Aircraft Engineering Sdn Bhd são as principais empresas que operam no mercado de MRO de aeronaves do Sudeste Asiático.

Que anos esse mercado de MRO de aeronaves do Sudeste Asiático cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de MRO de aeronaves do Sudeste Asiático foi estimado em US$ 5,02 bilhões. O relatório abrange o tamanho histórico do mercado de MRO de aeronaves do Sudeste Asiático para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado MRO de aeronaves do Sudeste Asiático para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Nossos relatórios mais vendidos

Popular Aerospace & Defense Reports

Relatório da indústria de MRO na Ásia

Estatísticas para a participação de mercado de MRO de 2024 na Ásia, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de MRO na Ásia inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.