Análise do mercado de automação e controle industrial da Coreia do Sul

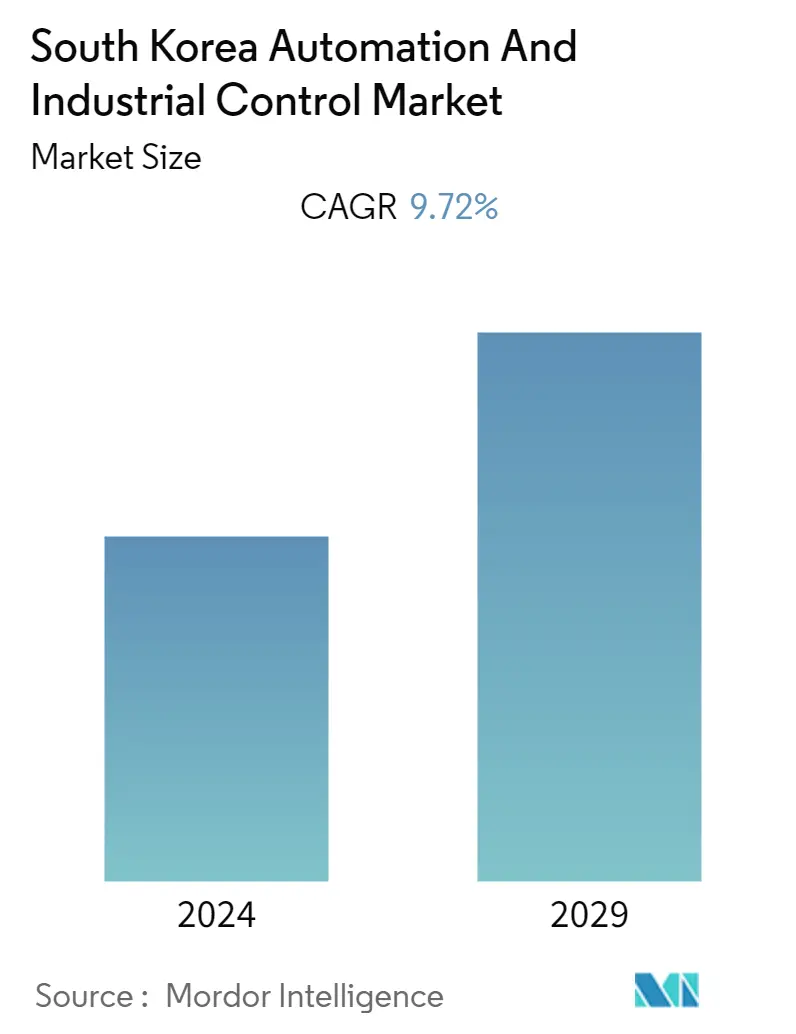

O mercado de automação e controle industrial da Coreia do Sul foi avaliado em US$ 5,625 bilhões no ano passado e deverá atingir um valor de US$ 9,69 bilhões até o final do período de previsão, registrando um CAGR de 9,72% durante o período de previsão.

- As soluções de automação e controle de fábrica facilitam a automação de instalações de fabricação/produção, projetando e construindo sistemas de controle inteligentes totalmente integrados, incluindo robôs, sensores, equipamentos industriais, computadores e soluções avançadas de processamento de dados.

- Alguns fatores proeminentes que impulsionam o crescimento do mercado incluem a inclinação dos fabricantes para processos econômicos, a crescente demanda pela adoção da Internet das Coisas (IoT) e das tecnologias máquina a máquina, e a automação significativa dos processos de fabricação. A automação dos processos de fabricação oferece vários benefícios, como monitoramento sem esforço, redução de desperdício e maior velocidade de produção. Essa tecnologia oferece aos clientes padronização de qualidade aprimorada e produtos confiáveis dentro do prazo e a um custo muito menor. Conectar máquinas/equipamentos industriais e obter dados em tempo real têm sido fundamentais na adoção de sistemas SCADA, IHM, PLC e softwares de visualização, possibilitando a redução de falhas no produto, diminuindo o tempo de inatividade, programando manutenções e passando de reativo para preditivo e etapas prescritivas para a tomada de decisão.

- Além disso, a virtualização dos sistemas de controle de automação é uma tendência importante observada no mercado, também conhecida como camada fina entre a máquina virtual e o servidor host. A máquina virtual contém o sistema operacional e o software. Diferentes sistemas operacionais são operados sobre um sistema operacional primário usando máquinas virtuais. A virtualização pode ser aplicada em camadas em instalações industriais, como servidores, armazenamento, desktops, arquivos e redes. Ele oferece benefícios como utilização ideal de recursos e economia de custos operacionais e de energia.

- Além disso, arquitetos de sistemas industriais, integradores e construtores de máquinas aproveitaram os avanços da computação conectada para ajudar as instalações de produção a funcionarem com mais eficiência. Prevê-se que o aumento da necessidade de inteligência em tempo real, melhor controle de operações e agendamento e aumento da penetração no mercado de análise de big data na indústria de manufatura gerem ainda mais a demanda por tecnologia avançada de automação de processos durante o período de previsão. A análise de big data facilita que uma empresa utilize a automação fabril para mudar de práticas reacionárias para práticas preditivas, uma mudança que visa melhorar a eficiência do processo e o desempenho do produto. A crescente necessidade de adoção de tecnologia avançada provavelmente aumentará o desenvolvimento do mercado estudado.

- Os equipamentos de automação exigem um alto investimento de capital para investir na fabricação inteligente (um sistema automatizado pode custar milhões de dólares para instalar, projetar e fabricar). O custo de aquisição do equipamento, incluindo sistemas robóticos, correias transportadoras, sensores e sistemas de controle, pode ser substancial. O equipamento de automação fabril também necessita de customização e integração aos sistemas de produção existentes. Este processo envolve projetar, projetar e programar o equipamento para atender aos requisitos específicos de fabricação. A complexidade da personalização e integração aumenta os custos gerais. Além disso, a instalação de equipamentos de automação pode exigir modificações na infraestrutura existente da fábrica. Estes custos elevados desencorajam os operadores de fábrica de escolherem robôs industriais de alta qualidade, desafiando o crescimento do mercado.

- A pandemia da COVID-19 forçou muitos fabricantes de alimentos e bebidas a automatizar os seus processos para minimizar a intervenção humana e prevenir a propagação da doença. Isso ajudou no crescimento do mercado. Além disso, a pandemia conduziu a um aumento da procura de capacidade de rede e destacou a necessidade de redes 5G robustas e fiáveis para apoiar as crescentes necessidades digitais dos indivíduos e das empresas.

Tendências do mercado de automação e controle industrial da Coreia do Sul

Semicondutores e eletrônicos terão maior participação de mercado

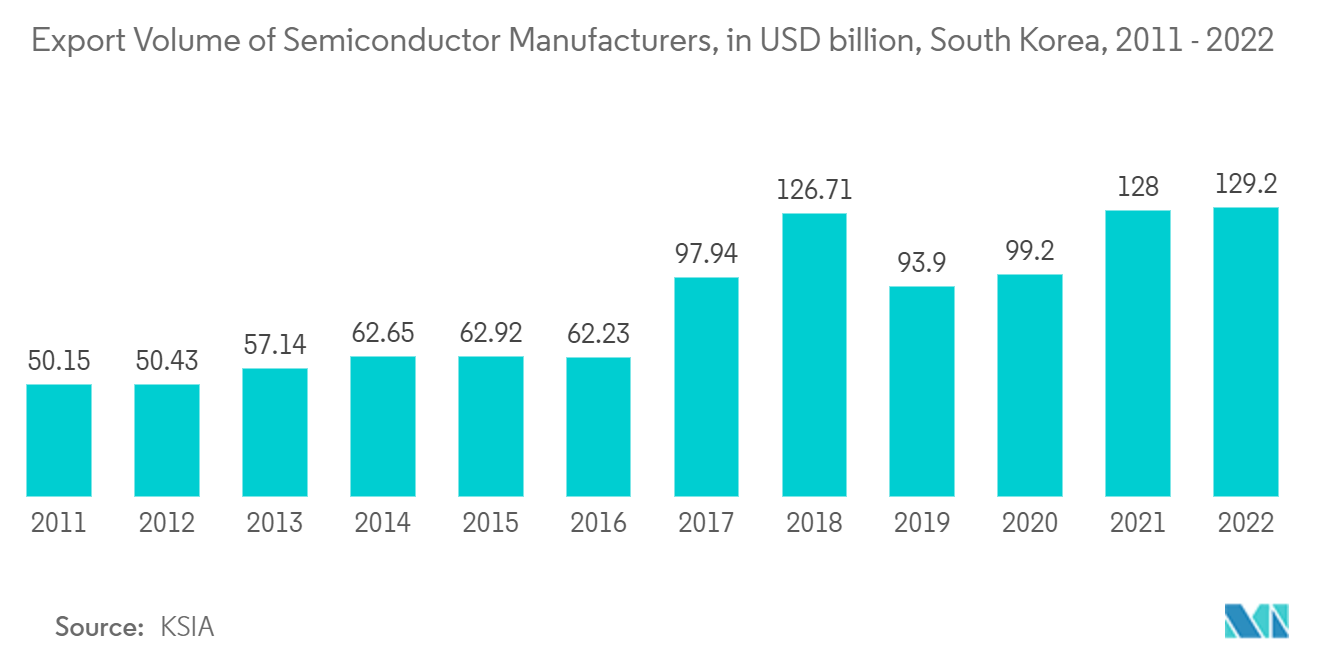

- A produção de semicondutores é uma indústria económica significativa na Coreia do Sul, com uma quota de mercado de 18%. De acordo com o National Bureau of Asian Research, a Coreia do Sul também desempenha um papel crucial como fabricante de empresas de semicondutores sem fábrica. A Samsung Electronics é o segundo maior fabricante globalmente, depois da TSMC. O governo informa que os semicondutores são o principal produto de exportação da Coreia do Sul, representando aproximadamente 18,9% de todas as exportações em 2022, com as exportações representando 42% do PIB.

- De acordo com o Instituto de Desenvolvimento da Sociedade da Informação da Coreia, o valor das exportações de semicondutores produzidos na Coreia do Sul atingiu aproximadamente 129 mil milhões de dólares em 2022, indicando um aumento de 0,9% em relação aos 128 mil milhões de dólares em 2021. A Federação Internacional de Robótica relata que a Coreia do Sul implantou cerca de 14.000 robôs em seu setor de Semicondutores e Eletrônicos em 2021. Espera-se que tais capacidades de produção e atividades de instalação robótica reforcem a demanda do mercado e as tecnologias de automação no setor.

- De acordo com o National Bureau of Asian Research, o PIB da Coreia do Sul compreende 42% das exportações, sendo os semicondutores o principal item de exportação, contribuindo para quase 18,9% do total das exportações em 2022. A administração coreana dá prioridade à produção inteligente e pretende estabelecer 30.000 unidades totalmente automatizadas. empresas de manufatura até 2025, utilizando automação de ponta, troca de dados e tecnologias IoT. Espera-se que tais iniciativas governamentais na adoção de tecnologias de automação na região impulsionem a demanda do mercado.

- Várias empresas regionais estão constantemente a estabelecer investimentos estratégicos na construção de instalações de produção inovadoras para aumentar as capacidades de produção de semicondutores da região. Com as crescentes iniciativas governamentais para estabelecer instalações automatizadas, espera-se que tais investimentos impulsionem significativamente o mercado.

- Os conglomerados coreanos estão a acelerar a implementação de soluções de automação de produção para aumentar a produtividade, a rentabilidade e a redução de custos em toda a cadeia de abastecimento. O governo coreano está a incentivar as empresas a adotarem a digitalização da produção e identificou quatro temas principais inteligência, serviços, sustentabilidade e plataforma. Por conta disso, diversas empresas estão adotando tecnologias de automação e criando uma perspectiva positiva para o mercado.

Indústria automotiva será o usuário final com crescimento mais rápido

- A indústria automotiva sul-coreana é um dos principais mercados globais para vendas de veículos e produção de automóveis de passageiros. Atualmente contribui com mais de 10% de toda a produção industrial do país e está crescendo devido a investimentos significativos. A indústria é dominada por grandes montadoras, como o Hyundai Motor Group, dono da Hyundai, Kia e Genesis. Como resultado, a Coreia do Sul exerce uma influência significativa na condução de tecnologias de automação na sua indústria automóvel.

- De acordo com a KAMA, em 2022, a Coreia do Sul exportou aproximadamente 2,3 milhões de unidades de veículos, incluindo automóveis de passageiros e veículos comerciais, representando um aumento de 15% em relação aos 2,04 milhões de unidades do ano anterior. Além disso, em 2022, cerca de 3,76 milhões de unidades de veículos foram fabricadas na Coreia do Sul. A Kia Motors produziu o maior número de veículos, respondendo por 39,4% das vendas de automóveis na Coreia do Sul. Prevê-se que estas impressionantes capacidades de produção e vendas estimulem a implementação de tecnologias de automação nas instalações de produção.

- Fabricantes de automóveis como Hyundai e General Motors Korea colaboram diretamente com fabricantes de aditivos na aplicação da tecnologia. A realidade virtual e aumentada também aborda dificuldades de fabricação, como falhas de máquinas, lesões ocupacionais e paradas técnicas. Tal como muitas outras indústrias, a indústria automóvel pretende tirar o máximo partido da Indústria 4.0, onde as máquinas conectadas comunicam entre si e com os operadores humanos para proporcionar segurança no local de trabalho e benefícios de produtividade. Como resultado, a crescente necessidade de automação na indústria automobilística afeta as atitudes das montadoras em relação à segurança dos trabalhadores, resultando em um aumento no mercado estudado.

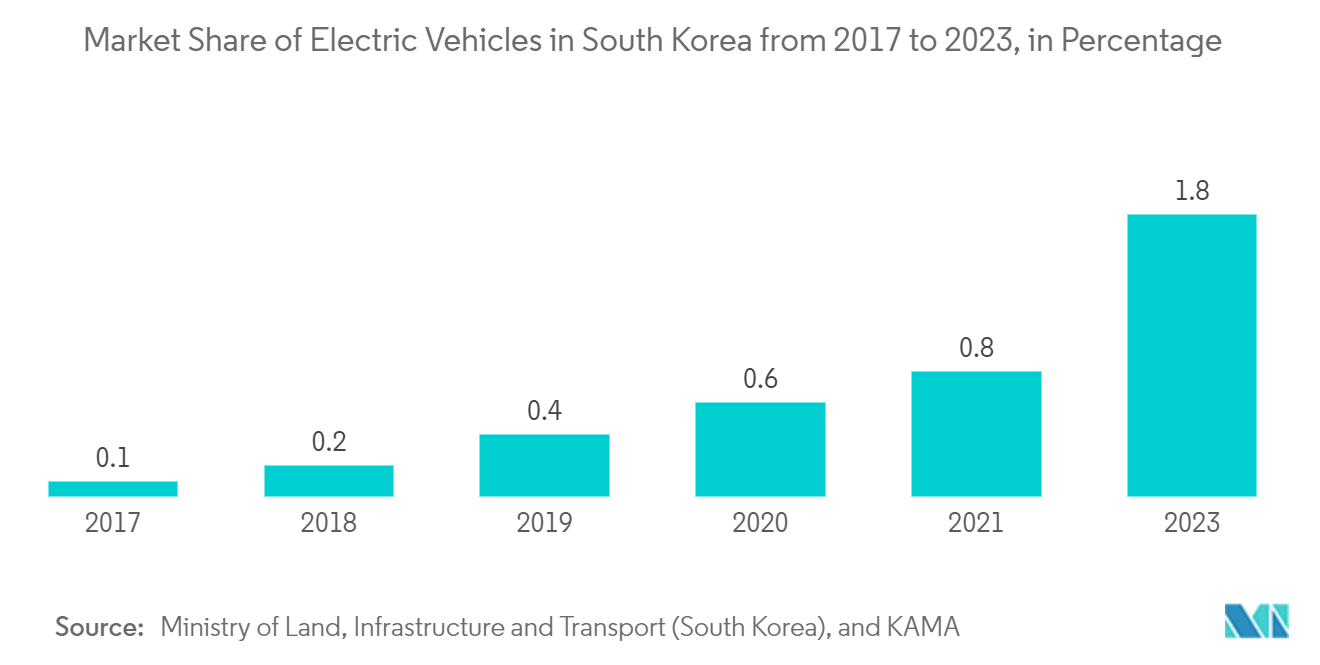

- Em maio de 2023, os veículos elétricos (VEs) representavam aproximadamente 1,8% do mercado automobilístico sul-coreano, conforme informou o Ministério de Terras, Infraestrutura e Transportes. O governo da Coreia do Sul estabeleceu a meta de aumentar a proporção de veículos elétricos e a hidrogénio nas vendas de veículos novos para 33% até 2030. Além disso, a KAMA afirmou que em 2022, os fabricantes nacionais venderam aproximadamente 123,7 mil veículos elétricos na Coreia do Sul, em comparação com para 74 mil unidades em 2021. Tais desenvolvimentos no setor de EV criarão oportunidades significativas para o fornecedor investir em instalações de fabricação, impulsionando assim o mercado.

- Além disso, de acordo com o Ministério dos Transportes, a Coreia do Sul está a planear estabelecer regulamentos de segurança e uma estrutura de seguros para a implantação de veículos autónomos de nível 4 no país até 2024. Além disso, em outubro de 2022, a Motional celebrou um acordo de uma década para fornecer veículos da Hyundai. IONIQ 5 veículos autônomos (táxis robôs autônomos) para a Uber Technologies Inc., uma empresa de carona com sede nos Estados Unidos. Espera-se que tais atividades impulsionem ainda mais o mercado.

Visão geral da indústria de automação e controle industrial da Coreia do Sul

O mercado sul-coreano de automação e controle industrial é altamente competitivo, contando com vários players importantes do setor. Empresas líderes como Schneider Electric SE, ABB Limited, Honeywell International Inc., Rockwell Automation Inc. e Yokogawa Electric Corporation investem continuamente recursos significativos em seus esforços de pesquisa e desenvolvimento para manter uma vantagem competitiva.

Em abril de 2023, a Rockwell Automation anunciou sua intenção de formar uma parceria com a Doosan Robotics, um renomado fabricante global de robótica, e sua empresa controladora, a Doosan. A cerimônia de assinatura contou com a presença de representantes de ambas as organizações e do Ministro do Comércio, Indústria e Energia da Coreia do Sul, Lee Chang-Yang. O acordo entre a Rockwell Automation (ROK) e a Doosan visa melhorar a integração de seus sistemas robóticos e controladores, com foco no desenvolvimento de tecnologias robóticas e outras tecnologias de automação para aplicações como construção de fábricas inteligentes e instalações de automação em todo o mundo. Esta colaboração é particularmente significativa para os mercados dos Estados Unidos e da Coreia do Sul.

Em fevereiro de 2023, a ABB apresentou seu mais recente Sistema de Controle Distribuído (DCS) denominado ABB Ability Symphony Plus. Este produto inovador proporciona acesso contínuo e seguro a um extenso ecossistema digital para os setores de geração de energia e água. A ABB lançou este produto para apoiar a transformação digital nas indústrias de geração de energia e água. Uma característica importante deste produto é o suporte para visualização de dados críticos de qualquer lugar e a qualquer hora, graças às suas ferramentas de engenharia e operação baseadas na Web HTML5. Essa funcionalidade não apenas melhora o tempo de atividade da planta, mas também promove a colaboração e melhora o desempenho geral nesses setores.

Líderes de mercado de automação e controle industrial da Coreia do Sul

-

Yokogawa Electric Corporation

-

Rockwell Automation Inc.

-

Honeywell International Inc.

-

ABB Limited

-

Schneider Electric SE

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de automação e controle industrial da Coreia do Sul

- Agosto de 2023 A Yokogawa Electric Corporation revelou uma versão atualizada do Collaborative Information Server (CI Server), um componente essencial da família OpreX Control and Safety System. Esta iteração aprimorada oferece gerenciamento robusto de alarmes, acesso simplificado a dados de manutenção e compatibilidade mais ampla com padrões de comunicação internacionais. O servidor CI capacita as organizações a reunir extensos conjuntos de dados de diversos equipamentos e sistemas de fábrica, facilitando o gerenciamento otimizado das atividades de produção que abrangem toda a empresa. Além disso, estabelece um ambiente propício ao monitoramento e controle remoto, permitindo a rápida tomada de decisões em qualquer local.

- Julho de 2023 A Rockwell Automation lançou o FactoryTalk Optix, uma plataforma de interface homem-máquina (HMI) de última geração habilitada para nuvem. Esta solução inovadora permite que os usuários projetem, testem e implantem aplicativos diretamente por meio de um navegador da Web, garantindo flexibilidade e acessibilidade de qualquer local e a qualquer momento. O FactoryTalk Optix também aproveita protocolos de segurança cibernética padrão do setor, garantindo acesso seguro a máquinas, controladores e IHM a partir de locais remotos. Esse recurso serve como um catalisador para assistência remota sob demanda, instalação, programação, atualizações, solução de problemas e manutenção de sistemas e aplicativos remotos.

Segmentação da indústria de automação e controle industrial da Coreia do Sul

A automação fabril refere-se ao uso de sistemas de controle, máquinas e sistemas computacionais para automatizar processos e tarefas industriais, reduzindo a necessidade de intervenção humana. Isso inclui processos como fabricação, manuseio de materiais e controle de qualidade. O mercado de controles industriais abrange os produtos e sistemas utilizados para monitorar e controlar diversos processos industriais. Isso inclui componentes como controladores lógicos programáveis (CLPs), interfaces homem-máquina (IHMs), sensores e software que gerenciam e otimizam a operação de máquinas e equipamentos em ambientes industriais.

O mercado sul-coreano de automação e controle industrial é segmentado por produto (controlador lógico programável, sistema de controle distribuído, controle de supervisão e sistema de aquisição de dados, interface homem-máquina, sistemas de segurança de processo, sensores e transmissores, motores elétricos, drives de frequência variável, robótica industrial ) e indústria de usuário final (automotiva, química e petroquímica, semicondutores e eletrônicos, petróleo e gás, geração de energia, água e águas residuais).

Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Controlador Lógico Programável (CLP) |

| Sistema de Controle Distribuído (DCS) |

| Sistema Supervisório de Controle e Aquisição de Dados (SCADA) |

| Interface Homem-Máquina (IHM) |

| Sistemas de Segurança de Processo |

| Sensores e Transmissores |

| Motores elétricos |

| Unidades de frequência variável |

| Robótica Industrial |

| Outras tecnologias |

| Automotivo |

| Química e Petroquímica |

| Semicondutores e Eletrônicos |

| Óleo e gás |

| Geração de energia |

| Água e Águas Residuais |

| Outras indústrias de usuários finais |

| Por produto | Controlador Lógico Programável (CLP) |

| Sistema de Controle Distribuído (DCS) | |

| Sistema Supervisório de Controle e Aquisição de Dados (SCADA) | |

| Interface Homem-Máquina (IHM) | |

| Sistemas de Segurança de Processo | |

| Sensores e Transmissores | |

| Motores elétricos | |

| Unidades de frequência variável | |

| Robótica Industrial | |

| Outras tecnologias | |

| Por indústria de usuário final | Automotivo |

| Química e Petroquímica | |

| Semicondutores e Eletrônicos | |

| Óleo e gás | |

| Geração de energia | |

| Água e Águas Residuais | |

| Outras indústrias de usuários finais |

Perguntas frequentes sobre pesquisa de mercado de automação e controle industrial da Coreia do Sul

Qual é o tamanho atual do mercado de automação e controle industrial da Coreia do Sul?

O mercado de automação e controle industrial da Coreia do Sul deverá registrar um CAGR de 9,72% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de automação e controle industrial da Coreia do Sul?

Yokogawa Electric Corporation, Rockwell Automation Inc., Honeywell International Inc., ABB Limited, Schneider Electric SE são as principais empresas que operam no mercado de automação e controle industrial da Coreia do Sul.

Que anos abrange este mercado de automação e controle industrial da Coreia do Sul?

O relatório abrange o tamanho histórico do mercado de automação e controle industrial da Coreia do Sul para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de automação e controle industrial da Coreia do Sul para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Automação e Controle Industrial da Coreia do Sul

Estatísticas para a participação de mercado de automação e controle industrial da Coreia do Sul em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Automação e Controle Industrial da Coreia do Sul inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.