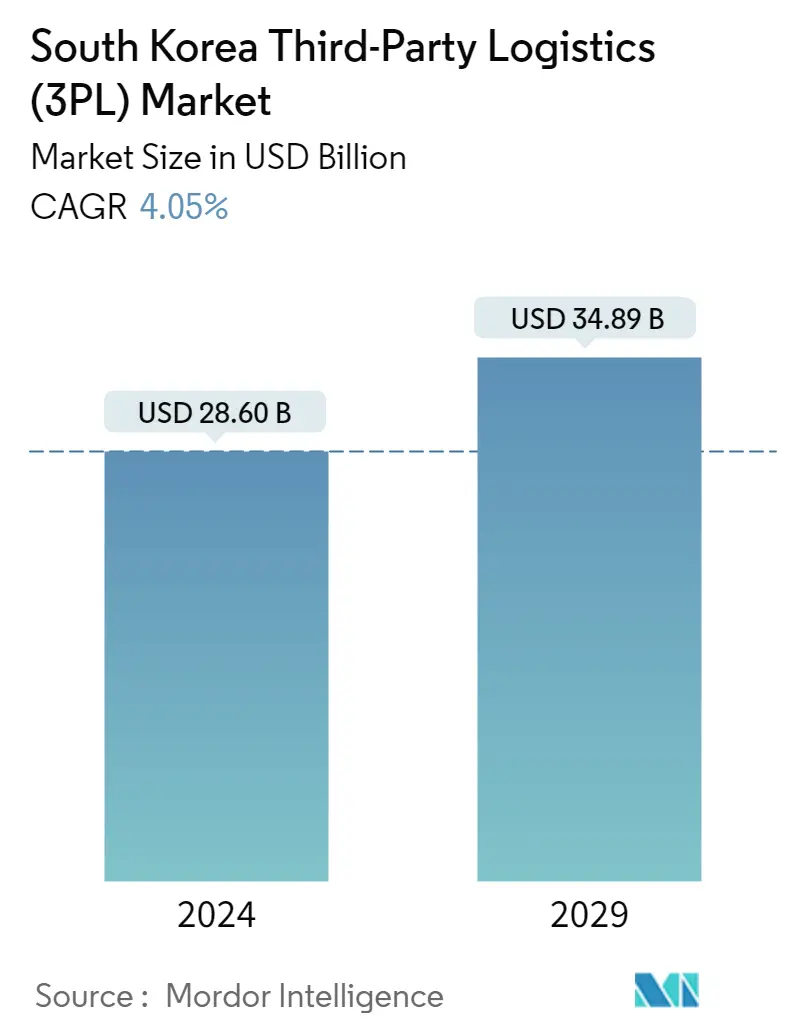

Tamanho do mercado de logística de terceiros (3PL) da Coreia do Sul

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do mercado (2024) | USD 28.60 bilhões de dólares |

| Tamanho do mercado (2029) | USD 34.89 bilhões de dólares |

| CAGR(2024 - 2029) | 4.05 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de logística terceirizada (3PL) da Coreia do Sul

O tamanho do mercado logístico de terceiros da Coreia do Sul é estimado em US$ 28,60 bilhões em 2024, e deverá atingir US$ 34,89 bilhões até 2029, crescendo a um CAGR de 4,05% durante o período de previsão (2024-2029).

- A Coreia do Sul está vantajosamente presente entre dois importadores de classe mundial a China, a oeste, e o Japão, outra potência económica asiática, a leste. Depende de logística de terceiros para o comércio.

- A Coreia do Sul é um dos cinco principais mercados 3PL na Ásia-Pacífico. A indústria de logística na Coreia cresceu rapidamente nos últimos dez anos, com grandes empresas multinacionais, de produção e grossistas concentradas na eficiência e eficácia interna e externa das cadeias de abastecimento para reduzir os custos logísticos.

- Com o desenvolvimento do comércio eletrônico, o volume de remessas aumentou e há necessidade de melhorar a demanda das empresas 3PL para atender pedidos continuamente. Resultou numa concorrência para entregar produtos de boa qualidade, fazendo com que os retalhistas procurassem centros logísticos na área da Grande Seul.

- Devido à propagação da COVID-19, os desafios logísticos de terceiros para as empresas exportadoras foram graves em 2020, uma vez que as taxas de frete aéreo e marítimo foram aumentadas. Foi um ano em que o frete aéreo teve um aumento significativo nas tarifas. Deve-se ao aumento da procura num contexto de escassez de oferta, enquanto o frete marítimo registou um aumento nas taxas de frete. As questões logísticas eram complicadas, como o congestionamento dos portos devido ao aumento do volume de carga e à falta de contentores vazios.

- Antes do início da COVID-19, os governos impunham tarifas elevadas aos alimentos básicos tradicionais (7,9%), estando mais de 90% dos alimentos sujeitos a obstáculos não tarifários. A política de quarentena nas fases iniciais do surto de COVID-19 resultou na redução do pessoal de produção agrícola, no encerramento de empresas de transformação de produtos agrícolas e pesqueiros e na suspensão da logística e do transporte. Fez com que a oferta chinesa de produtos e preparações agrícolas e marinhas ficasse aquém da procura.

Tendências de mercado de logística terceirizada (3PL) da Coreia do Sul

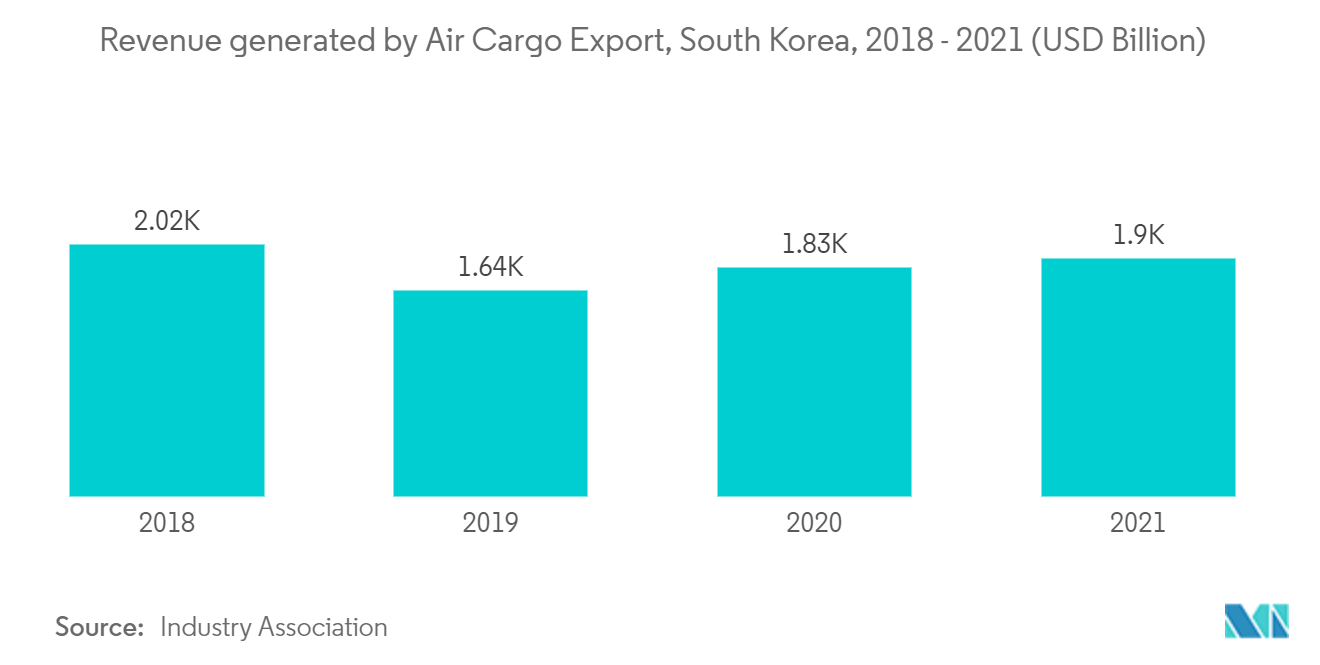

Boom na carga aérea contribuindo para o mercado 3PL na Coreia do Sul

O desempenho das exportações aéreas e marítimas em 2020 foi misto, uma vez que ocorreu um revés significativamente maior. As receitas geradas pela aviação aumentaram 11,4% em 2020, totalizando 183 mil milhões de dólares, apoiando o mercado 3PL do país durante a pandemia. As exportações de carga aérea aumentaram ainda mais significativamente em 2021. Em 2021, as exportações de produtos de alto valor agregado, como monitores (OLEDs), computadores (SSDs), semicondutores e produtos farmacêuticos apresentaram um crescimento considerável, de acordo com a reputação de maior carga aérea exportações. Por outro lado, embora as exportações de carga marítima tenham sido geralmente lentas, as exportações de baterias secundárias apresentaram uma tendência ascendente que se destacou.

A proporção das exportações de carga aérea aumentou. Em particular, no caso das exportações para a Alemanha, a proporção das exportações de carga aérea aumentou.

Em Agosto de 2021, a Korean Air (a maior companhia aérea e transportadora de bandeira da Coreia do Sul) reportou um aumento de 31% no lucro do segundo trimestre, impulsionado por receitas recorde no seu negócio de carga, que continua a apoiar a companhia aérea no meio da falta de voos de passageiros. A companhia aérea coreana disse que a receita no segundo trimestre de 2021 aumentou 16% em relação ao ano anterior, para 1,95 trilhão de KRW (1,7 bilhão de dólares), e o lucro operacional aumentou para 196,9 bilhões de KRW (0,15 bilhão de dólares). A sua divisão de carga obteve receitas de 1,51 mil milhões de KRW (1,19 milhões de dólares), que a Coreia do Sul disse ser a mais elevada da sua história, devido ao reabastecimento das empresas em antecipação à recuperação económica e à escassez de capacidade na indústria naval.

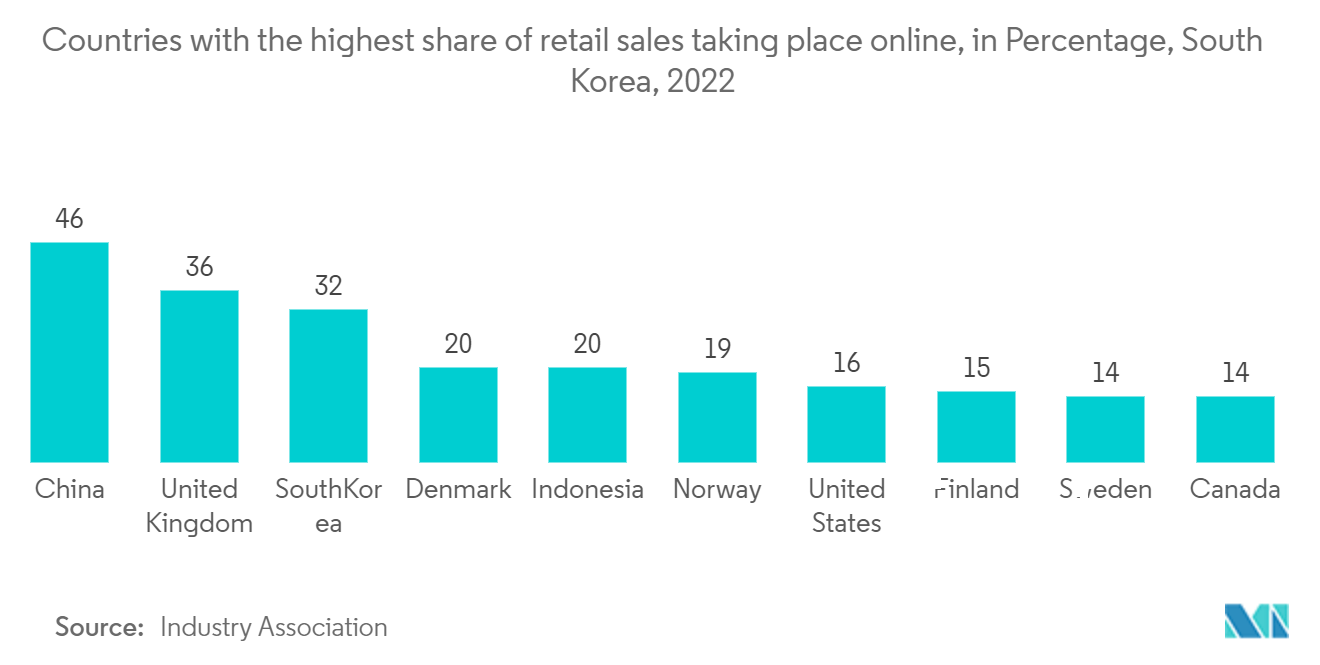

O crescimento do comércio eletrônico no país está impulsionando o mercado

A Coreia do Sul é o sexto maior mercado de comércio eletrónico do mundo, com uma receita projetada de 118 mil milhões de dólares para todo o ano de 2022, depois da China, dos Estados Unidos, do Japão, da Alemanha e do Reino Unido. Com o aprofundamento da globalização económica, as disputas entre a Rússia e a Ucrânia espalharam-se gradualmente para a Coreia do Sul.

As vendas no varejo online da Coreia do Sul representaram 32% do total das vendas no varejo, perdendo apenas para a China (46%) e o Reino Unido (36%). Países com indústrias de comércio eletrônico desenvolvidas, como a Indonésia (20%) e os Estados Unidos (16%).

Por categoria, os produtos de moda representam a maior parte da receita do mercado de comércio eletrônico coreano, com uma receita estimada de US$ 41 bilhões em 2025, seguidos por eletrônicos (US$ 27 bilhões), beleza e saúde e cuidados pessoais e cuidados domésticos (US$ 19 bilhões). bilhões), Brinquedos e Hobbies e DIY (US$ 17 bilhões).

De acordo com especialistas da indústria, espera-se que a receita do comércio eletrônico sul-coreano mantenha uma taxa de crescimento anual de 4% nos próximos anos, enquanto a receita global deverá aumentar 10% durante o mesmo período e aumentará 12% em 2025. A proporção de compras online na Coreia do Sul deverá permanecer relativamente estável em 39% em 2025, acima dos 37% em 2022.

Visão geral da indústria de logística de terceiros (3PL) da Coreia do Sul

O mercado de logística terceirizada (3PL) na Coreia do Sul é fragmentado, com uma mistura de empresas estrangeiras e locais, como CJ Logistics, Pants Logistics e Lotte Global Logistics, entre os principais concorrentes. O crescimento económico consistente, a rápida expansão dos retalhistas de comércio eletrónico como Coupang, Wemakeprice, 11street, G-Market e TMON, bem como o desejo de alcançar operações neutras em carbono, estão a impulsionar uma procura crescente por empresas de logística terceirizadas. As empresas estão a concentrar-se na incorporação da automação nos seus processos e na atualização das suas fontes de energia para reduzir a sua pegada de carbono.

Os postos de gasolina sul-coreanos fizeram parceria com prestadores de serviços de correio, sublocando os seus edifícios como centros logísticos e trazendo uma nova dinâmica ao negócio de entrega local. A Hyundai Oil Bank Co., uma importante refinaria da Coreia do Sul, iniciou uma relação estratégica com a Coupang Inc., uma empresa de comércio eletrónico, para estabelecer um sistema logístico baseado em postos de gasolina.

Líderes de mercado de logística terceirizada (3PL) da Coreia do Sul

-

DSV

-

CJ Logistics Corporation

-

Pantos Logistics

-

Kuehne + Nagel

-

Toll Holdings Limited

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

_Market__-_Market_concentration.webp)

Notícias do mercado de logística terceirizada (3PL) da Coreia do Sul

- Novembro de 2022: DSV e Gymshark firmaram uma parceria estratégica para permitir que a Gymshark atenda às crescentes vendas internacionais, aos requisitos complexos da cadeia de suprimentos e às expectativas dos clientes. Como parceiro oficial de logística e transporte da comunidade britânica de fitness e marca de vestuário Gymshark, a DSV desempenhará um papel fundamental no apoio à ambiciosa estratégia de crescimento da empresa. Nessa capacidade, a DSV fornecerá soluções de transporte multimodal internacional para roupas, roupas e acessórios de fitness da Gymshark.

- Agosto de 2022: A Daewoo Logistics abriu um pátio de contêineres para o Novo Porto de Busan em 24 de agosto, com capacidade para movimentar 3.580 TEU diariamente. A instalação de 45.608 metros quadrados está localizada no distrito de Jinhae, em Changwon, na província de South Gyeongsam. A Zona Econômica Livre Econômica de Busan-Jinhae é um centro logístico no nordeste da Ásia.

Relatório de mercado de logística de terceiros (3PL) da Coreia do Sul - Índice

1. INTRODUÇÃO

1.1 Suposição de estudo

1.2 Definição de mercado

1.3 Escopo do estudo

2. SUMÁRIO EXECUTIVO

3. METODOLOGIA DE PESQUISA

4. INSIGHTS E DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Dinâmica de Mercado

4.2.1 Motoristas

4.2.2 Restrições

4.2.3 Oportunidades

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.3.1 Poder de barganha dos vendedores

4.3.2 Poder de barganha dos consumidores

4.3.3 Ameaça de novos participantes

4.3.4 Ameaça de produtos e serviços substitutos

4.3.5 Intensidade da rivalidade competitiva

4.4 Cadeia de Valor/Análise da Cadeia de Suprimentos

4.5 Regulamentações e iniciativas governamentais

4.6 Tendências gerais no mercado de armazenamento

4.7 Demanda de outros segmentos, como Cep, Last Mile Delivery, Cold Chain Logistics etc.

4.8 Insights sobre o negócio de comércio eletrônico

4.9 Tendências Tecnológicas

4.10 Impacto do COVID-19 no mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Por serviços

5.1.1 Gestão de Transporte Doméstico

5.1.2 Gestão de Transporte Internacional

5.1.3 Armazenagem e Distribuição de Valor Agregado

5.2 Por usuário final

5.2.1 Manufatura e Automotivo

5.2.2 Petróleo e Gás e Produtos Químicos

5.2.3 Comércio Distributivo (comércio atacadista e varejista, incluindo comércio eletrônico)

5.2.4 Farmacêutica e Saúde

5.2.5 Construção

5.2.6 Outros usuários finais

6. CENÁRIO COMPETITIVO

6.1 Visão geral (concentração de mercado e principais players)

6.2 Perfis de empresa

6.2.1 CJ Logistics Corporation

6.2.2 Pantos Co.

6.2.3 Toll Holdings Limited

6.2.4 Lotte Global Logistics

6.2.5 Sebang Co.

6.2.6 Daewoo Logistics

6.2.7 KCTC

6.2.8 Sunjin

6.2.9 SF Express

6.2.10 Jupiter Express

6.2.11 Logos Global*

7. FUTURO DO MERCADO 3PL DA COREIA DO SUL

8. APÊNDICE

8.1 Indicadores Macroeconômicos

8.2 Estatísticas do Comércio Externo - Exportações e Importações, por Produto

8.3 Insights sobre os principais destinos de exportação e países de origem de importação

Segmentação da indústria de logística terceirizada (3PL) da Coreia do Sul

A logística de terceiros, também conhecida como 3PL, é um sistema no qual uma empresa oferece gerenciamento de estoque e serviços de entrega a outra empresa. Uma empresa 3PL é frequentemente utilizada por uma empresa (cliente) que não possui departamento de logística próprio. Por sua vez, o 3PL cuida de algumas ou de todas as necessidades logísticas do cliente.

O mercado sul-coreano de logística terceirizada (3PL) é segmentado por serviços (gestão de transporte doméstico, gestão de transporte internacional e armazenamento e distribuição de valor agregado) e por usuário final (manufatura e automotivo, petróleo e gás e produtos químicos, comércio distributivo (comércio atacadista e varejista, incluindo comércio eletrônico), farmacêutico e de saúde, construção e outros usuários finais). O relatório oferece os tamanhos de mercado e previsões para o mercado de logística terceirizada da Coreia do Sul (3PL) em valor (USD) para todos os segmentos acima.

| Por serviços | ||

| ||

| ||

|

| Por usuário final | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de logística de terceiros (3PL) na Coreia do Sul

Qual é o tamanho do mercado de Logística de Terceiros (3PL) da Coreia do Sul?

O tamanho do mercado de logística de terceiros (3PL) da Coreia do Sul deverá atingir US$ 28,60 bilhões em 2024 e crescer a um CAGR de 4,05% para atingir US$ 34,89 bilhões até 2029.

Qual é o tamanho atual do mercado de logística de terceiros (3PL) da Coreia do Sul?

Em 2024, o tamanho do mercado de logística terceirizada (3PL) da Coreia do Sul deverá atingir US$ 28,60 bilhões.

Quem são os principais atores do mercado de logística de terceiros (3PL) da Coreia do Sul?

DSV, CJ Logistics Corporation, Pantos Logistics, Kuehne + Nagel, Toll Holdings Limited são as principais empresas que operam no mercado de logística de terceiros (3PL) da Coreia do Sul.

Que anos cobre esse mercado de Logística de terceiros (3PL) da Coreia do Sul e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de logística de terceiros (3PL) da Coreia do Sul foi estimado em US$ 27,49 bilhões. O relatório abrange o tamanho histórico do mercado de logística de terceiros (3PL) da Coreia do Sul para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de logística de terceiros (3PL) da Coreia do Sul para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria 3PL da Coreia do Sul

Estatísticas para a participação de mercado 3PL da Coreia do Sul em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise 3PL da Coreia do Sul inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.