Análise de mercado de medidores inteligentes da América do Sul e Central

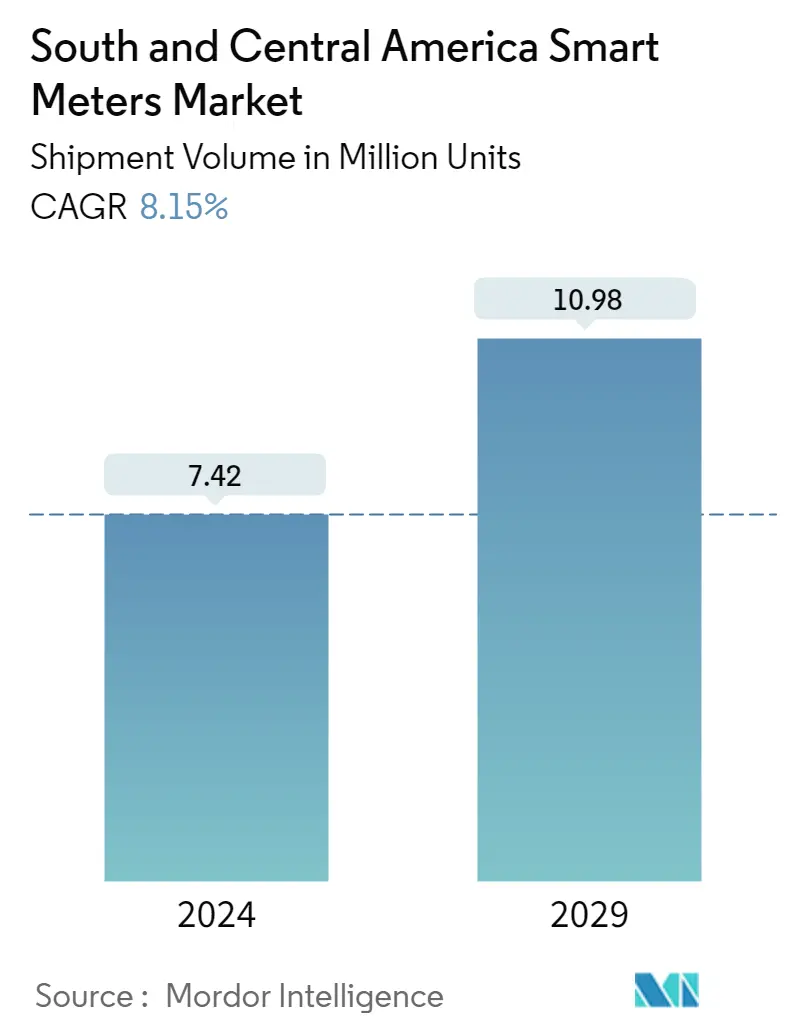

O tamanho do mercado de medidores inteligentes da América do Sul e Central em termos de volume de remessas deverá crescer de 7,42 milhões de unidades em 2024 para 10,98 milhões de unidades até 2029, com um CAGR de 8,15% durante o período de previsão (2024-2029).

O recente surto de COVID-19 e o bloqueio nacional impactaram a implementação geral de medidores inteligentes na América do Sul e Central. A pandemia global da COVID-19 resultou em confinamentos em várias partes da região, o que interrompeu diversas operações em todos os setores. Como resultado, as remessas e instalações de medidores inteligentes também sofreram uma queda.

- O mercado é impulsionado principalmente por implementações governamentais para incorporações em grande escala, na ausência das quais os principais impulsionadores são a prevenção de roubo e a redução de outras perdas não técnicas, juntamente com melhorias de funcionalidade, como a capacidade de controlar serviços públicos remotamente e tarifas baseadas no tempo. No entanto, os países que carecem de legislação de apoio estão a testemunhar um crescimento lento no mercado, com a implementação irregular da tecnologia. Isso também inibe o desempenho desses sistemas em seu nível ideal.

- O México e o Brasil lideram a região latino-americana no que diz respeito à adoção de medidores inteligentes. No Brasil, empresas de serviços públicos, como AES Eletropaulo, Eletrobras, Celpa, Light e outras, têm experimentado medidores inteligentes desde projetos em escala piloto até implantações multimilionárias. Por exemplo, no México, a concessionária estatal CFE está em processo de conversão de 30,2 milhões de clientes em medidores inteligentes até 2025. Novos mercados, como Colômbia, Peru e Chile, também deverão testemunhar uma demanda por medidores inteligentes ao longo do ano. período de previsão.

- O mercado de contadores de água inteligentes, no entanto, está numa fase inicial na região, carecendo de implementações em grande escala. No entanto, a escassez de água em alguns países levou ao início de fases experimentais. Segundo estimativas do Banco de Desenvolvimento da América Latina (CAF), a demanda por infraestrutura hídrica na América Latina requer um investimento de cerca de 0,3% do PIB até 2030.

- A região é caracterizada por enormes variações nas estruturas económicas, sociais e políticas para investimentos privados. Espera-se que este nível de privatização convide os investimentos estrangeiros a adoptar soluções tecnológicas inteligentes no sector de distribuição de água na região. Por exemplo, em março de 2020, Esval e Aguas del Valle escolheram a TaKaDu para melhorar a gestão da sua rede de água e proteger os recursos hídricos das regiões chilenas IV e V. A solução deverá ser implementada em 100% das redes do grupo, correspondendo a cerca de 7.000 km. Atualmente, quase 13.000 sensores foram implantados.

- Este aumento da população tem provocado um aumento no consumo de água. Actualmente, a agricultura é responsável por 77% do consumo de água; os usos domésticos respondem por 13% e a indústria por 10%. Com actividades económicas consideráveis e uma população crescente, os residentes mexicanos das regiões noroeste, semi-árida, árida do norte e central utilizam uma média de 75 galões de água por dia, o que é mais do que um residente dos EUA.

- Além disso, para incentivar o investimento em energias renováveis no México, a administração abordou os estrangulamentos infra-estruturais. Percebeu que à medida que a procura de energia aumenta, as linhas de transmissão antigas precisam de ser modernizadas para reduzir as perdas. Além disso, as perdas de transmissão e distribuição foram atribuídas a infra-estruturas, acesso ilegal, medição deficiente e facturação incorrecta, para citar alguns.

- Alinhada à Agenda Uruguai Digital 2020 do país, a UTE planeja projeto de instalação de medidores inteligentes em residências e empresas do país. No âmbito do Dia Mundial da Sociedade da Informação, em maio de 2019, a empresa anunciou o seu compromisso de atingir 50% dos seus 1.500.000 clientes até ao final de 2020.

Tendências de mercado de medidores inteligentes da América do Sul e Central

Necessidade de melhoria na eficiência dos serviços públicos para impulsionar o mercado

- Muitas nações em desenvolvimento na região enfrentam problemas com a eficiência energética, devido ao aumento das actividades económicas, o que aumentou substancialmente as taxas de consumo de energia. Estes países também são responsáveis pela maior parte das emissões de carbono. Assim, os governos de toda a região estão a concentrar-se na redução das suas emissões, concentrando-se em fontes de energia renováveis e no aumento da eficiência da rede existente através da implantação de sistemas de medição inteligentes e outras tecnologias.

- Devido ao aumento da sua eficiência energética, os principais países da região já criaram regulamentos e outros países estão a seguir o exemplo. Tais desenvolvimentos na região estão a forçar as empresas e as residências a adoptarem soluções de eficiência energética.

- Além disso, espera-se que a adoção de contadores inteligentes cresça significativamente, impulsionada pela meta climática da ONU e pelas medidas de eficiência energética relacionadas. Os contadores de gás inteligentes ajudam a reduzir o consumo de combustível dos sistemas de aquecimento a gás, afetando indiretamente o crescimento de uma rede totalmente automatizada. Espera-se que tais tendências impulsionem a adoção de medidores inteligentes em todo o mundo.

- A implantação de redes inteligentes e sistemas de medição inteligentes fornece soluções para reduzir o desperdício de energia na indústria. A implementação de sistemas de medição inteligentes permite que os fornecedores de energia monitorizem continuamente a utilização de electricidade através da utilização de sistemas de medição inteligentes em vários pontos da rede.

.webp)

Brasil terá participação importante no mercado de medidores de gás

- O governo brasileiro anunciou um financiamento de cerca de US$ 200 milhões para o desenvolvimento de redes inteligentes. Também anunciou planos para implantar medidores inteligentes em todo o país até 2021. Espera-se que os fatores mencionados acima, juntamente com o forte foco do Brasil na geração de energia renovável, atuem como fatores impulsionadores para o mercado brasileiro de medidores inteligentes de gás.

- Com a crescente necessidade de gás natural e a construção de gasodutos no Brasil, o setor de serviços públicos está agora aproveitando os benefícios da Internet das Coisas, a fim de implementar medidores de gás inteligentes em diversos negócios. Os sistemas inteligentes de medição de gás tornaram-se a opção mais desejável e agora fornecem precisão de faturamento, monitoramento de dados em tempo real e melhor atendimento ao cliente.

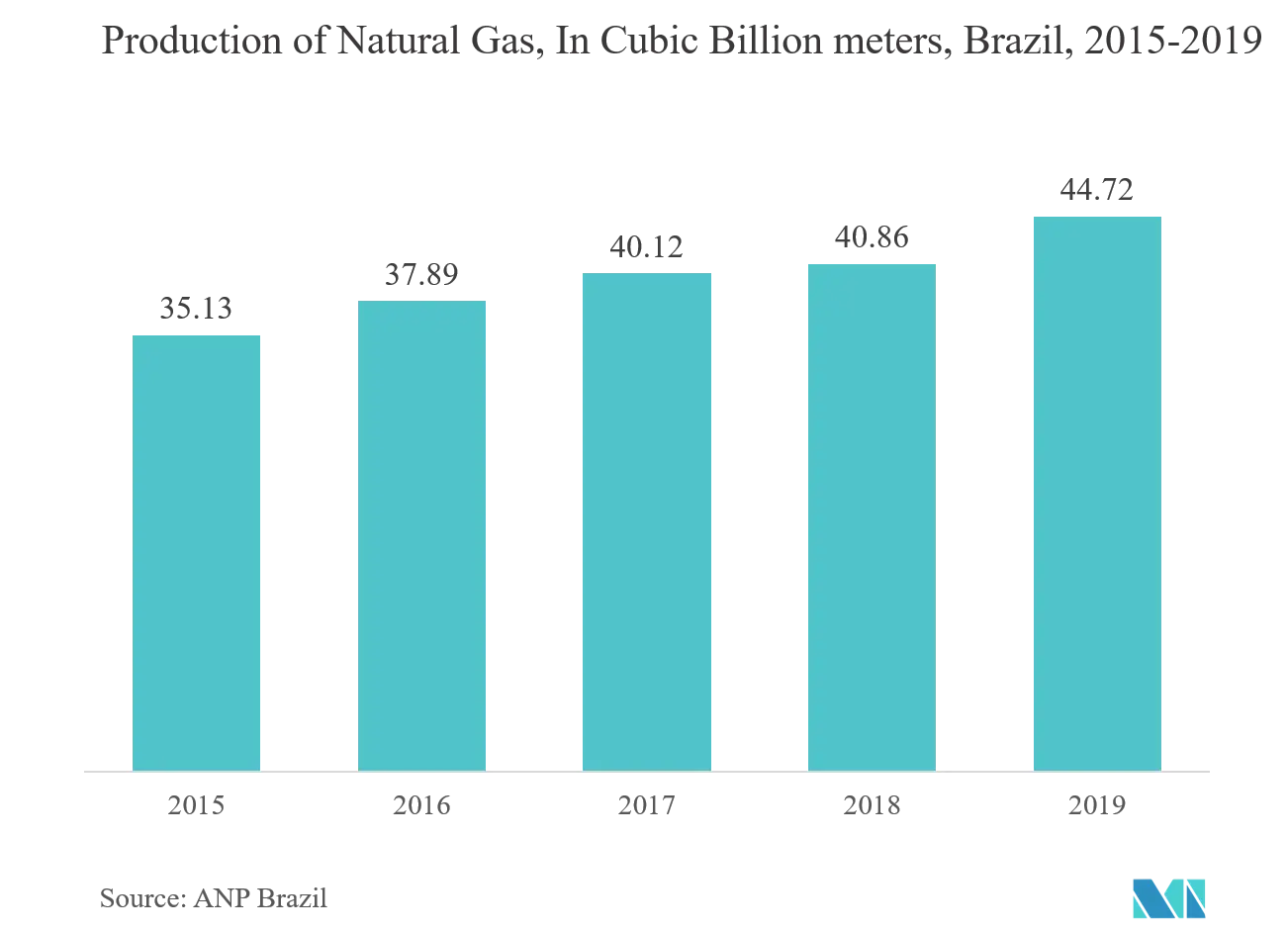

- Segundo a ANP Brasil, a produção de gás natural no Brasil atingiu quase 41 bilhões de metros cúbicos em 2018, representando um aumento de mais de 93% em relação a 2009, quando a produção no país totalizou 21 bilhões de metros cúbicos. De acordo com as estatísticas fornecidas pela BP e EIA, o Brasil foi responsável por cerca de 24,1% da produção global de biocombustíveis. Portanto, o Brasil está entre os três principais países em termos de produção de biocombustíveis.

- O mercado de medidores inteligentes de gás atua como uma vertical lucrativa para a indústria geral de medidores inteligentes no Brasil e foi recentemente agraciado com ganhos sem precedentes, impulsionados pela implantação robusta de produtos nos setores de biocombustíveis e gás natural na região. Além disso, o conceito de medição inteligente de gás já está presente em seis estados brasileiros, incluindo São Paulo, Rio de Janeiro, Paraná e Amazonas, envolvendo fornecedores locais e consequentemente impulsionando o crescimento do mercado.

- A Enel conquistou um histórico significativo de cidades inteligentes em suas áreas de presença. Alguns projetos de cidades inteligentes em toda a região da América Latina têm se esforçado para tornar a banda larga acessível ao público, como a Rede Cidade Digital do Brasil, que compreende 300 municípios.

Visão geral da indústria de medidores inteligentes da América do Sul e Central

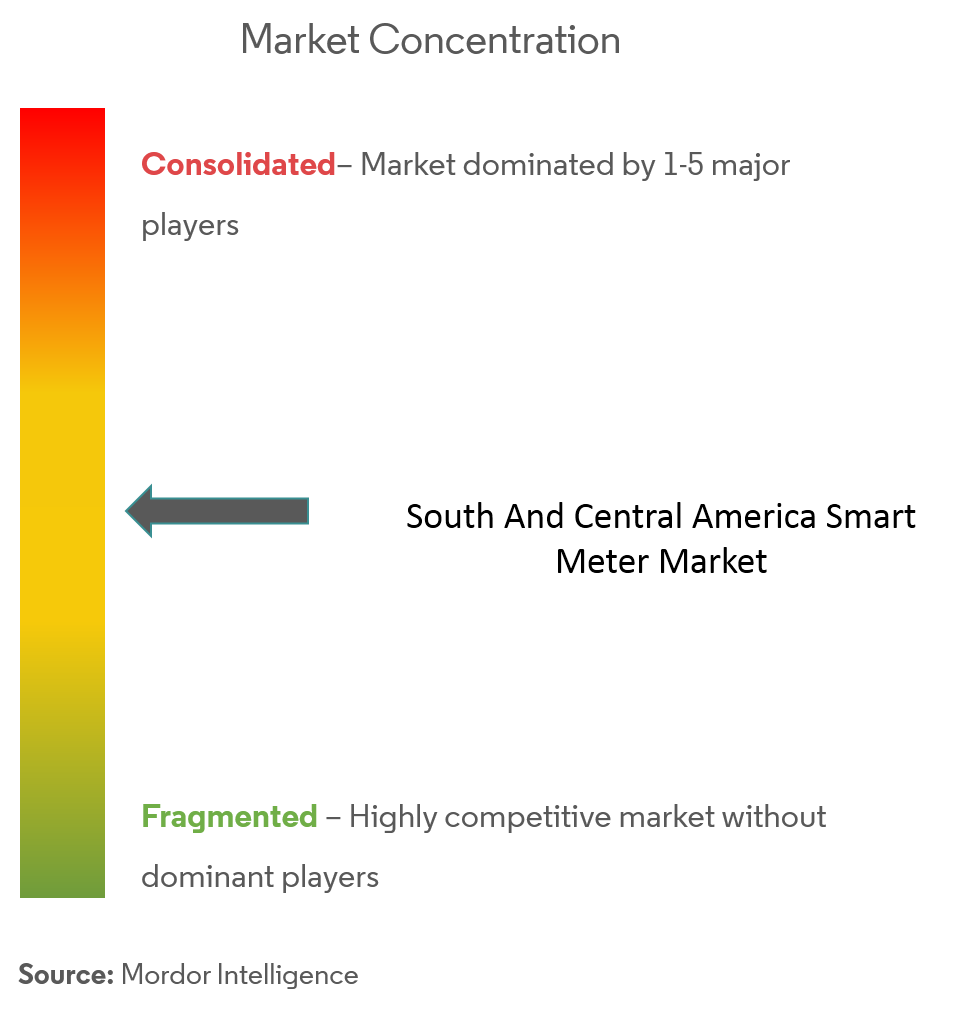

O mercado de medidores inteligentes da América do Sul e Central é moderadamente competitivo e consiste em vários players importantes. Em termos de participação de mercado, poucos dos principais players dominam atualmente o mercado. Esses grandes players com participações de destaque no mercado estão se concentrando na expansão de sua base de clientes em países estrangeiros. Estas empresas estão a aproveitar iniciativas colaborativas estratégicas para aumentar as suas quotas de mercado e rentabilidade. As empresas que operam no mercado também estão adquirindo start-ups que trabalham em tecnologias de medidores inteligentes para fortalecer as capacidades de seus produtos.

- Janeiro de 2020 - A Landis+Gyr lançou uma solução de serviços e medidor celular Omni-carrier para simplificar a instalação e operação de comunicações celulares para aplicações de IoT de utilidades. Com um modelo de medidor único que suporta uma variedade de operadoras de celular disponíveis, o medidor pode provisionar automaticamente a rede de operadora ideal na instalação e fornece maior resiliência com failover automático.

Líderes de mercado de medidores inteligentes da América do Sul e Central

WASION GROUP HOLDINGS

Elster Group GmbH (Honeywell International Inc.)

KAMSTRUP AS

ITRON INC.

Sensus, a Xylem brand

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de medidores inteligentes da América do Sul e Central

- Junho de 2020- Itron Inc. anunciou parceria com Accell, como parceiro regional e distribuidor líder da Itron para a região da América Latina. Como parte do acordo, a Accell fabricará dispositivos vendidos na América Latina e fornecerá serviços e suporte para esses produtos. Ao firmar parceria com a Accell na América Latina, a Itron amplia sua estratégia para aumentar a flexibilidade para capitalizar outras oportunidades. A Accell está em melhor posição para atender clientes, parceiros e oferecer novos níveis de sucesso na região.

- Janeiro de 2020- Kamstrup concluiu a aquisição de uma pequena empresa de software dinamarquesa, Blue Control. A aquisição e investimento na Blue Control faz parte da sua estratégia de longo prazo para aumentar o seu crescimento em soluções digitais para a indústria da água. Ao mesmo tempo, trata-se de apoiar uma empresa no desenvolvimento do seu produto e negócio.

Segmentação da indústria Medidores inteligentes da América do Sul e Central

Um medidor inteligente é uma máquina eletrônica que lê informações como consumo de energia elétrica, corrente, níveis de tensão e fator de potência. Os medidores inteligentes transmitem as informações ao cliente para maior precisão no comportamento de consumo, e os fornecedores de eletricidade para monitoramento do sistema e faturamento do cliente.

Os diferentes tipos de medidores inteligentes considerados no escopo deste relatório são medidor inteligente de gás, medidor inteligente de água e medidor inteligente de eletricidade. O estudo também inclui uma categorização do estudo das aplicações desses medidores para fins comerciais, industriais e residenciais.

Medidores inteligentes de gás e energia são implantados para medir o fluxo de gás e o consumo de eletricidade, usando comunicação sem fio, permitindo assim manutenção de infraestrutura, monitoramento de localização remota e faturamento automático.

Um hidrômetro inteligente utiliza tecnologias de comunicação sem fio para medir o fluxo de água em tempo real, permitindo monitoramento remoto de localização e manutenção de infraestrutura por meio de detecção de vazamentos.

| Brasil |

| México |

| Argentina |

| Chile |

| Resto da América do Sul e Central |

| Brasil |

| México |

| Argentina |

| Chile |

| Resto da América do Sul e Central |

| Brasil |

| México |

| Argentina |

| Chile |

| Resto da América do Sul e Central |

| Medidor de gás inteligente | Brasil |

| México | |

| Argentina | |

| Chile | |

| Resto da América do Sul e Central | |

| Medidor de água inteligente | Brasil |

| México | |

| Argentina | |

| Chile | |

| Resto da América do Sul e Central | |

| Medidor de eletricidade inteligente | Brasil |

| México | |

| Argentina | |

| Chile | |

| Resto da América do Sul e Central |

Perguntas frequentes sobre pesquisa de mercado de medidores inteligentes da América do Sul e Central

Qual é o tamanho do mercado de medidores inteligentes da América do Sul e Central?

O tamanho do mercado de medidores inteligentes da América do Sul e Central deverá atingir 7,42 milhões de unidades em 2024 e crescer a um CAGR de 8,15% para atingir 10,98 milhões de unidades até 2029.

Qual é o tamanho atual do mercado de medidores inteligentes da América do Sul e Central?

Em 2024, o tamanho do mercado de medidores inteligentes da América do Sul e Central deverá atingir 7,42 milhões de unidades.

Quem são os principais atores do mercado de medidores inteligentes da América do Sul e Central?

WASION GROUP HOLDINGS, Elster Group GmbH (Honeywell International Inc.), KAMSTRUP AS, ITRON INC., Sensus, a Xylem brand são as principais empresas que operam no mercado de medidores inteligentes da América do Sul e Central.

Que anos esse mercado de medidores inteligentes da América do Sul e Central cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de medidores inteligentes da América do Sul e Central foi estimado em 6,86 milhões de unidades. O relatório abrange o tamanho histórico do mercado de medidores inteligentes da América do Sul e Central para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de medidores inteligentes da América do Sul e Central para anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de medidores inteligentes da América do Sul e Central

Estatísticas para a participação de mercado de medidores inteligentes da América do Sul e Central em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos medidores inteligentes da América do Sul e Central inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.