Tamanho do mercado de adesivos de poliuretano da América do Sul

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

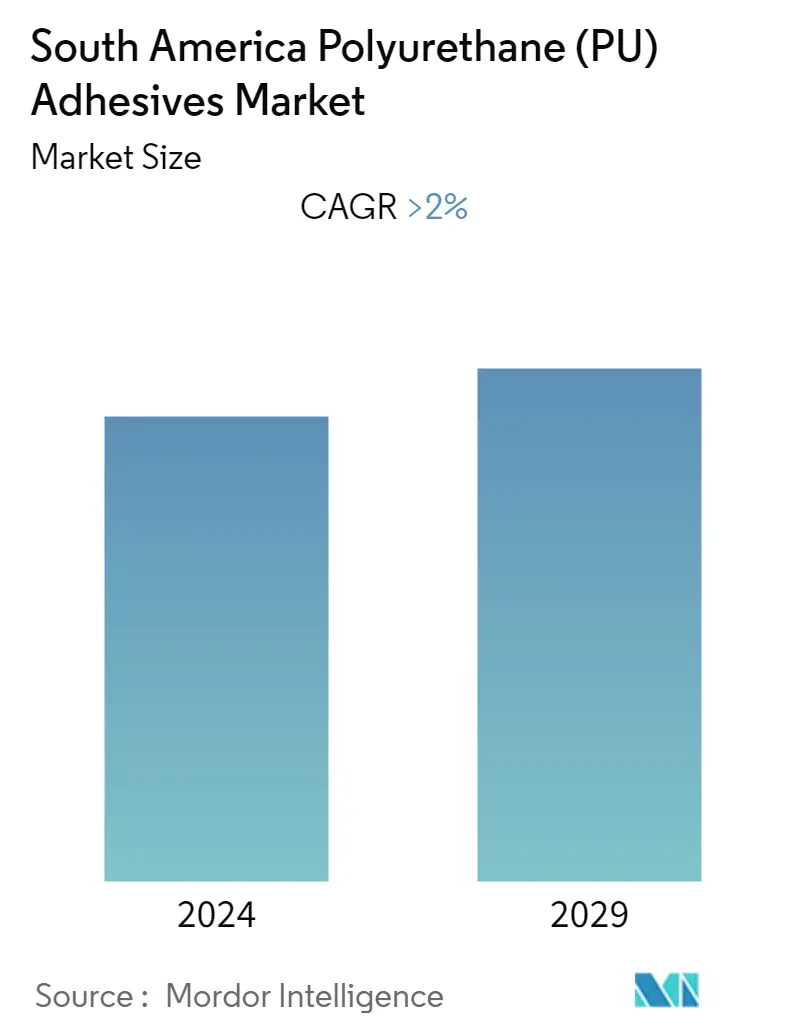

| CAGR | > 2.00 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de adesivos de poliuretano da América do Sul

Espera-se que o mercado de adesivos de poliuretano (PU) da América do Sul cresça a um CAGR de mais de 2% durante o período de previsão. A demanda por adesivos de PU é amplamente impulsionada pelo crescimento da indústria da construção e pelo aumento da aplicação na indústria automotiva e aeroespacial para a produção de veículos e aeronaves leves. No entanto, regulamentações rigorosas sobre emissões de VOC podem afetar o crescimento do mercado estudado.

- Entre a tecnologia, a base de solvente representa o maior segmento, pois é amplamente preferida para inúmeras aplicações industriais e de construção.

- No entanto, a inovação e o desenvolvimento de adesivos de base biológica e a mudança de foco para a ligação adesiva para materiais compósitos provavelmente oferecerão oportunidades para o mercado de adesivos PU.

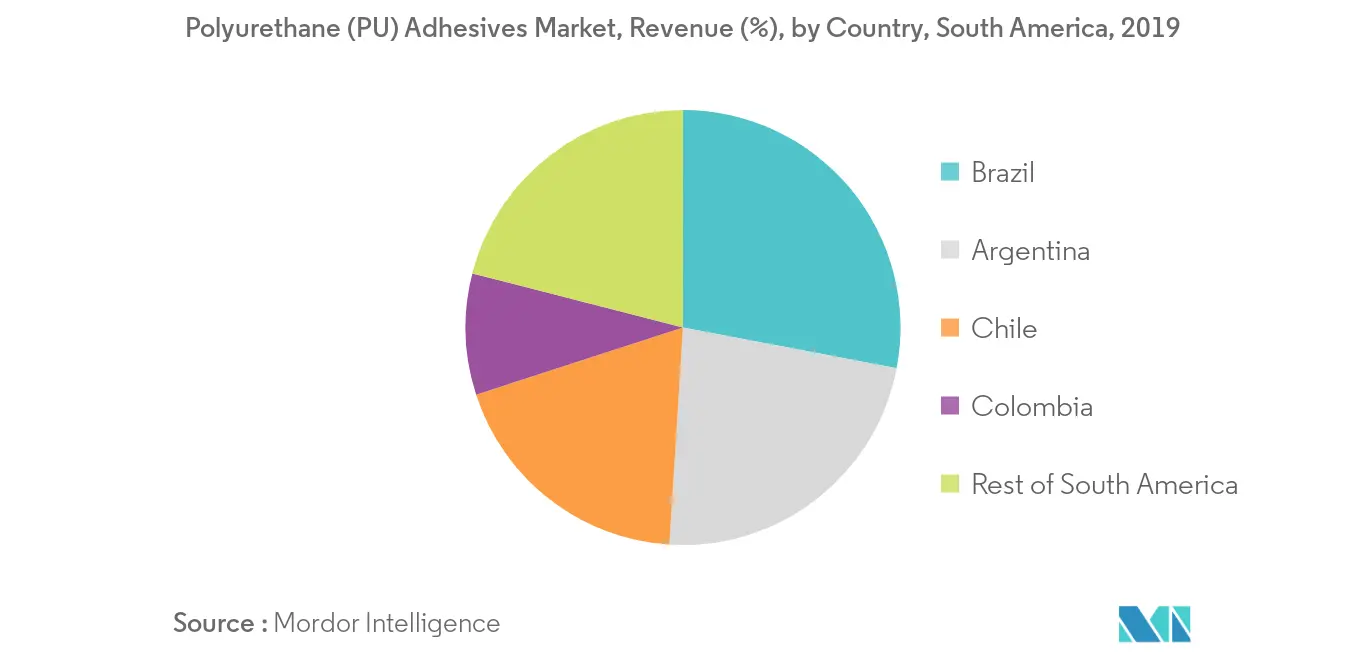

- O Brasil é o maior mercado de adesivos de PU na região, com o consumo sendo impulsionado principalmente pelo crescimento nas indústrias de usuários finais, como construção, automotiva e embalagens.

Tendências de mercado de adesivos de poliuretano na América do Sul

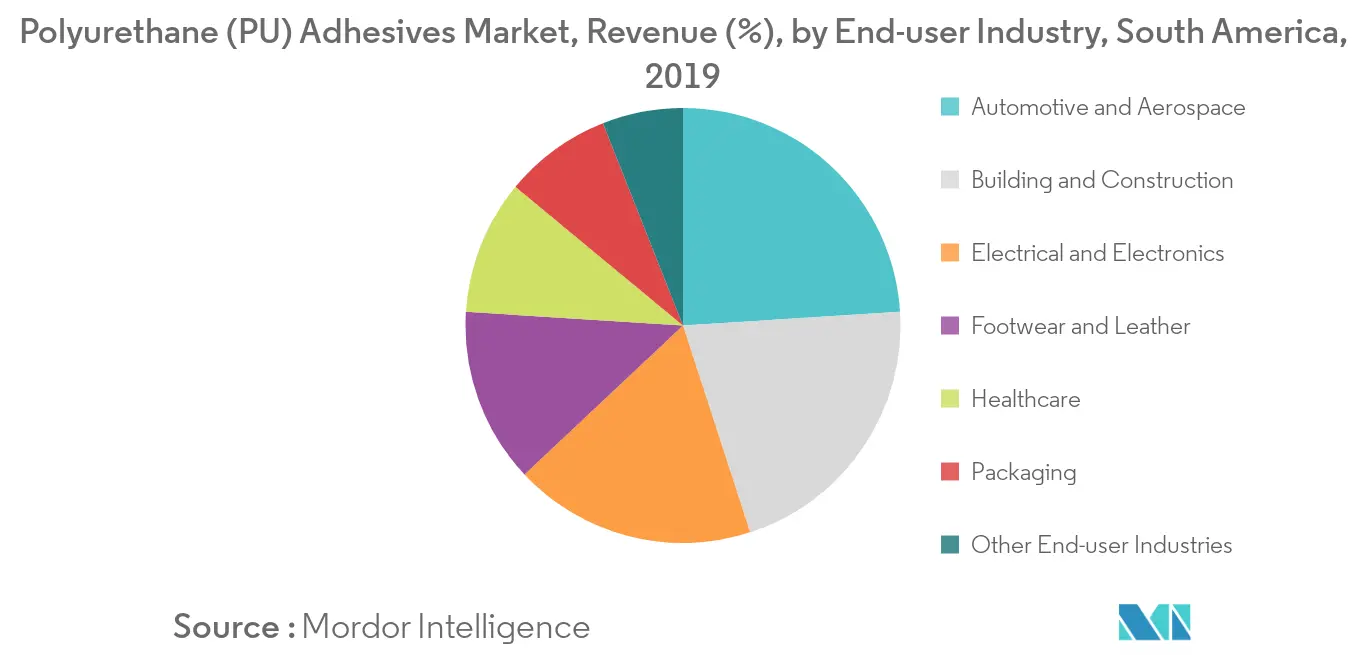

A indústria da construção civil domina o mercado

- Entre as indústrias de usuários finais, o segmento de construção civil domina o consumo de adesivos PU na região.

- Os adesivos PU têm cura rápida e propriedades de baixa resistência, tornando-os uma excelente escolha para marcenaria e outras aplicações de construção. Eles fornecem alta resistência necessária para manter os materiais de construção unidos.

- Além disso, este material é versátil quando se trata de adesivos para montagem de produtos. É adequado para plásticos, vidro, PVFs, alumínio, aço inoxidável e outros metais, independentemente da resistência dos substratos de ligação.

- Com as economias a recuperar do abrandamento económico causado pela corrupção, instabilidade política e falta de investimento, a indústria da construção na região tem vindo a recuperar a um ritmo constante.

- Assim, com o crescimento das atividades de construção em países como Brasil, Colômbia, Chile e Peru provavelmente impulsionarão o consumo do mercado de adesivos PU na região.

Brasil domina a demanda do mercado

- Em termos de consumo, o Brasil se destaca como o maior mercado de adesivos PU da região. O Brasil experimentou uma economia volátil nos últimos anos. Instabilidade política, inflação elevada, preços baixos de exportação de bens e níveis de confiança deprimidos causaram uma contração na economia brasileira.

- No entanto, o crescimento económico do país é agora apoiado pela recuperação em várias indústrias de utilização final, como a automóvel e a construção.

- Actualmente, o sector de infra-estruturas do país está em constante mudança. No entanto, o governo introduziu um programa de desenvolvimento de infra-estruturas para ajudar a alavancar o investimento logístico do sector privado, o que provavelmente aumentará a margem de consumo de adesivos de PU no país durante o período de previsão.

- O setor de varejo do Brasil é o maior da região, respondendo por mais de 35% das vendas no varejo regional. O sector está a testemunhar ainda um crescimento notável no país, com uma procura crescente de alimentos e bens de consumo.

- Assim, espera-se que todas essas tendências impulsionem o consumo do mercado de adesivos PU no país durante o período de previsão.

Visão geral da indústria de adesivos de poliuretano da América do Sul

O mercado de adesivos de poliuretano (PU) da América do Sul é fragmentado por natureza. Alguns dos principais players do mercado incluem 3M, Arkema Group, Dow, HB Fuller e Henkel AG Co.

Líderes de mercado de adesivos de poliuretano da América do Sul

-

3M

-

Arkema Group

-

Dow

-

H.B. Fuller

-

Henkel AG & Co. KGaA

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

_Adhesives_Market_-_Market_Concentration.webp)

Relatório de mercado de adesivos de poliuretano da América do Sul – Índice

-

1. INTRODUÇÃO

-

1.1 Suposições do estudo

-

1.2 Escopo do Relatório

-

-

2. METODOLOGIA DE PESQUISA

-

3. SUMÁRIO EXECUTIVO

-

4. DINÂMICA DE MERCADO

-

4.1 Motoristas

-

4.1.1 Crescimento na Indústria da Construção

-

4.1.2 Maior aplicação na indústria automotiva e aeroespacial

-

-

4.2 Restrições

-

4.2.1 Regulamentações ambientais rigorosas em relação às emissões de COV

-

4.2.2 Outras restrições

-

-

4.3 Análise da cadeia de valor da indústria

-

4.4 Análise das Cinco Forças de Porter

-

4.4.1 Poder de barganha dos fornecedores

-

4.4.2 Poder de barganha dos consumidores

-

4.4.3 Ameaça de novos participantes

-

4.4.4 Ameaça de produtos e serviços substitutos

-

4.4.5 Grau de Competição

-

-

-

5. SEGMENTAÇÃO DE MERCADO

-

5.1 Tipo de resina

-

5.1.1 Termofixo

-

5.1.2 Termoplástico

-

-

5.2 Tecnologia

-

5.2.1 Transmitido pela Água

-

5.2.2 À base de solvente

-

5.2.3 Derretimento Quente

-

5.2.4 Outras tecnologias

-

-

5.3 Indústria do usuário final

-

5.3.1 Automotivo e Aeroespacial

-

5.3.2 Construção e Construção

-

5.3.3 Elétrica e Eletrônica

-

5.3.4 Calçado e Couro

-

5.3.5 Assistência médica

-

5.3.6 Embalagem

-

5.3.7 Outras indústrias de usuários finais

-

-

5.4 Geografia

-

5.4.1 Brasil

-

5.4.2 Argentina

-

5.4.3 Chile

-

5.4.4 Colômbia

-

5.4.5 Resto da América do Sul

-

-

-

6. CENÁRIO COMPETITIVO

-

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

-

6.2 Análise de participação de mercado**

-

6.3 Estratégias adotadas pelos principais players

-

6.4 Perfis de empresa

-

6.4.1 3M

-

6.4.2 Arkema Group

-

6.4.3 Ashland

-

6.4.4 Avery Dennison Corporation

-

6.4.5 Beardow Adams

-

6.4.6 Dow

-

6.4.7 Dymax Corporation

-

6.4.8 Franklin International

-

6.4.9 H.B. Fuller Company

-

6.4.10 Henkel AG & Co. KGaA

-

6.4.11 Huntsman International LLC

-

6.4.12 ITW Performance Polymers (Illinois Tool Works Inc.)

-

6.4.13 Jowat AG

-

6.4.14 Mapei Inc.

-

6.4.15 Pidilite Industries Ltd.

-

6.4.16 Sika AG

-

6.4.17 Wacker Chemie AG

-

-

-

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

-

7.1 Inovação e Desenvolvimento de Adesivos de Base Biológica

-

7.2 Mudando o foco em direção à ligação adesiva para materiais compósitos

-

Segmentação da indústria de adesivos de poliuretano da América do Sul

O relatório de mercado de adesivos de poliuretano (PU) da América do Sul inclui:.

| Tipo de resina | ||

| ||

|

| Tecnologia | ||

| ||

| ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de adesivos de poliuretano da América do Sul

Qual é o tamanho atual do mercado de adesivos de poliuretano (PU) da América do Sul?

O mercado de adesivos de poliuretano (PU) da América do Sul deverá registrar um CAGR superior a 2% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de adesivos de poliuretano (PU) da América do Sul?

3M, Arkema Group, Dow, H.B. Fuller, Henkel AG & Co. KGaA são as principais empresas que operam no mercado de adesivos de poliuretano (PU) da América do Sul.

Que anos esse mercado de adesivos de poliuretano (PU) da América do Sul cobre?

O relatório abrange o tamanho histórico do mercado de adesivos de poliuretano (PU) da América do Sul para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de adesivos de poliuretano (PU) da América do Sul para os anos 2024, 2025, 2026. , 2027, 2028 e 2029.

Relatório da Indústria de Adesivos de Poliuretano (PU) da América do Sul

Estatísticas para a participação de mercado de adesivos de poliuretano (PU) da América do Sul em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos adesivos de poliuretano (PU) da América do Sul inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.