Tamanho do mercado de higiene bucal da América do Sul

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

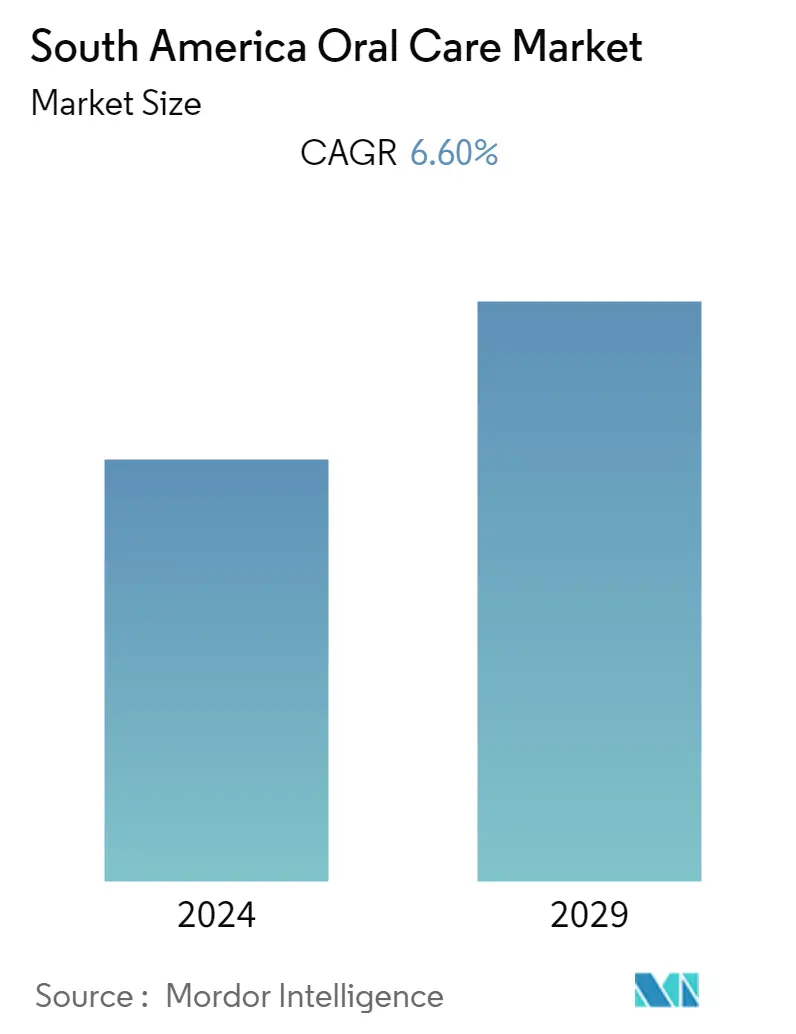

| CAGR | 6.60 % |

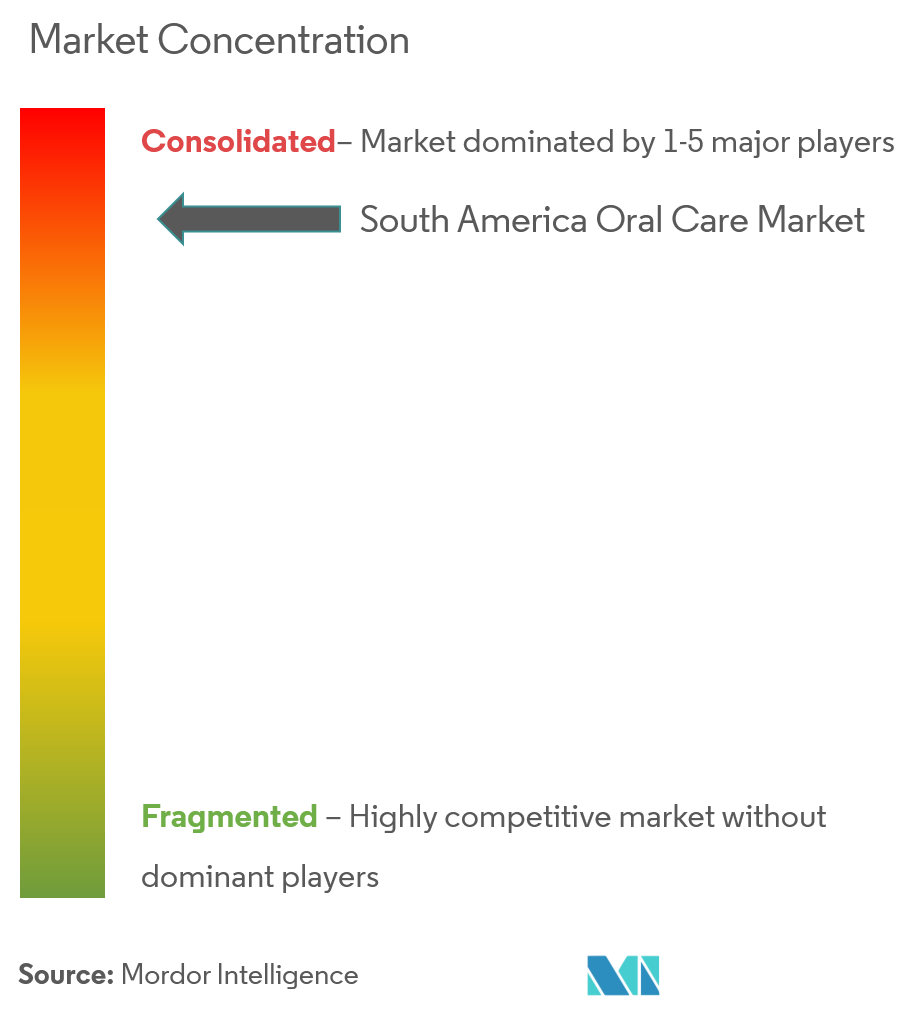

| Concentração de Mercado | Alto |

Jogadores principais.webp)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de higiene bucal da América do Sul

O tamanho do mercado de cuidados bucais da América do Sul deverá crescer de US$ 4,21 bilhões em 2023 para US$ 5,80 bilhões até 2028, com um CAGR de 6,60% durante o período de previsão (2023-2028).

A pasta de dente continua sendo o maior acionista do mercado de higiene bucal da América do Sul, devido ao número de variantes disponíveis e às crescentes preferências por pastas de dente naturais, orgânicas, veganas e à base de ervas. O Brasil lidera o mercado na região, atribuído às práticas de higiene de alto nível seguidas pelos brasileiros. Verificou-se que 66% da população brasileira escova os dentes três vezes ao dia, enquanto a média global é de apenas 9%. Além disso, o volume de creme dental utilizado pela população brasileira é cinco vezes maior que o número de escovas existentes no país.

Várias iniciativas governamentais também desempenham um papel importante na sensibilização dos consumidores para a saúde e higiene oral. Por exemplo, todos os anos, no dia 20 de março, é comemorado o Dia Mundial da Saúde Oral. O tema do ano 2021-23 é 'Tenha orgulho da sua boca'. Nesta campanha, a FDI World Dental Federation focou-se em sensibilizar os consumidores para a importância da saúde oral em todas as fases da vida. O mercado de cuidados bucais é significativamente impactado pelo aumento da prevalência de doenças dentárias provocado pelo envelhecimento da população. A cárie dentária aumentou como resultado de práticas inadequadas de higiene bucal e hábitos alimentares pouco saudáveis. Isto aumentou a necessidade de soluções de higiene bucal focadas na prevenção da cárie dentária. Quando o valor de consultar um dentista ao selecionar produtos de higiene bucal aumenta, também aumenta a demanda do consumidor.

Tendências do mercado de higiene bucal da América do Sul

Aumento da demanda por produtos de higiene bucal novos e inovadores

Vários profissionais de saúde do país sugerem o uso de produtos de higiene bucal naturais ou orgânicos. A procura por produtos de higiene oral naturais e orgânicos está a crescer, devido aos efeitos secundários da utilização de pastas dentífricas ricas em químicos. A conscientização dos consumidores sobre o uso de cremes dentais com ingredientes químicos está levando os players do mercado a utilizarem fontes orgânicas e naturais. Os participantes do mercado estão focados no desenvolvimento de produtos de higiene bucal novos e inovadores com a ajuda de pesquisa e desenvolvimento (PD). Os consumidores em toda a América do Sul estão altamente conscientes da sua saúde oral. Os principais players do mercado de creme dental e enxaguatório bucal para sensibilidade ou alívio da dor, como a GlaxoSmithKline Brasil Ltd, estão se concentrando em trazer novos produtos para as prateleiras do varejo e considerando investir na oferta de embalagens inovadoras com opções ecológicas no mercado relacionado com inovações interessantes como embalagens autênticas, tradicionais, enriquecedoras e atrativas, contribuindo assim para a demanda do mercado apoiada pelo crescimento do mercado. Além disso, mercados como Colômbia, Nicarágua, Peru, Uruguai, Paraguai e Costa Rica têm apresentado um aumento significativo de valor no resto do mercado latino-americano.

Brasil domina o mercado regional

Muitos fabricantes são atraídos para o mercado global e planeiam estrategicamente a expansão dos negócios e estabelecem parcerias com pequenos fabricantes para aumentar a penetração no mercado, fortalecendo a distribuição dos produtos. Gigantes corporativos como Colgate-Palmolive Company, Procter Gamble Company, etc., lançaram muitos produtos inovadores que ajudaram a prevenir a COVID-19 e outros produtos complementares competitivos no ano passado. Além disso, os principais intervenientes estão a investir fortemente em investigação e desenvolvimento (ID) e a trabalhar para introduzir produtos de higiene oral tecnologicamente avançados, como escovas de dentes elétricas.

Os brasileiros ficaram mais suscetíveis à halitose como resultado do uso prolongado e obrigatório de máscaras durante a pandemia, o que levou os consumidores, especialmente aqueles em níveis socioeconômicos mais elevados, a examinar suas práticas de higiene e autocuidado e a adotar uma seleção mais ampla de produtos de higiene bucal. Por meio da Política Nacional de Saúde Bucal, o Sistema Único de Saúde (SUS), que se orienta pelos conceitos doutrinários de acesso universal, integralidade e igualdade de atendimento, oferece assistência odontológica gratuita aos brasileiros de todas as idades (SNOHP). A política Brasil Sorridente visa garantir que os brasileiros tenham acesso a uma rede de saúde bucal para a promoção, prevenção e recuperação da saúde bucal. As unidades de saúde da família (USF), unidades de saúde e unidades dentárias móveis (UDM) prestam cuidados primários; Os CEOs (rede de Centros de Especialidades Odontológicas especializados) prestam atendimento secundário; e os hospitais oferecem cuidados terciários. Essas políticas impulsionam o mercado brasileiro de higiene bucal.

Visão geral da indústria de higiene bucal da América do Sul

O mercado sul-americano de higiene bucal é altamente consolidado e impulsionado pela presença de empresas globais como Procter Gamble, Colgate-Palmolive Company e Unilever. Os fabricantes estão investindo no lançamento de produtos de higiene bucal tecnologicamente avançados na região. Por exemplo, em 2021, empresas como Colgate-Palmolive e Philips utilizaram uma estratégia de co-branding para entrar nos mercados sul-americanos. Muitas outras empresas estão a mudar da produção tradicional para a produção e inovação sustentáveis e ecológicas.

Líderes do mercado de higiene bucal da América do Sul

-

Procter & Gamble

-

Colgate-Palmolive Company

-

Unilever

-

GlaxoSmithKline plc

-

Henkel AG & Co. KGaA

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de higiene bucal da América do Sul

- Fevereiro de 2023 Etekcity anunciou o lançamento de sua escova de dentes elétrica sônica multifuncional de última geração. A empresa afirma ser um produto versátil e econômico que apresenta cinco modos de escovação diferentes, um design de alto desempenho e acessórios práticos e fáceis de usar que consistem em um estojo de viagem, uma capa de escova e oito cabeças de escova. O produto é disponibilizado em seu site e também em canais de distribuição online como Amazon, etc.

- Janeiro de 2022 No Dia Nacional de Mascar Coca, o presidente boliviano Luis Arce anunciou que seria estabelecida uma fábrica de produção de pasta de dente feita a partir de um alcalóide.

- Março de 2021 Colgate-Palmolive e Philips iniciaram uma colaboração de longo prazo para levar os benefícios de higiene bucal das escovas de dente elétricas para a América Latina. A parceria está limitada a alguns países da América Latina. A Colgate e a Philips continuarão a comercializar os seus produtos de higiene oral separadamente noutros mercados. Essa co-branding ajuda a alcançar e estabelecer o mercado no local-alvo.

Relatório de mercado de higiene bucal da América do Sul - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.2 Restrições de mercado

4.3 Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo de Produto

5.1.1 Purificadores de hálito

5.1.2 Fio dental

5.1.3 Cuidados com dentaduras

5.1.4 Enxaguantes bucais e enxaguatórios

5.1.5 Escovas de dente e substituições

5.1.6 Pasta de dentes

5.2 Canal de distribuição

5.2.1 Supermercados/Hipermercados

5.2.2 Conveniências/mercearias

5.2.3 Farmácias e drogarias

5.2.4 Lojas de varejo on-line

5.2.5 Outros canais de distribuição

5.3 Geografia

5.3.1 Brasil

5.3.2 Argentina

5.3.3 Resto da América do Sul

6. CENÁRIO COMPETITIVO

6.1 Empresas mais ativas

6.2 Estratégias mais adotadas

6.3 Análise de participação de mercado

6.4 Perfis de empresa

6.4.1 Unilever

6.4.2 GlaxoSmithKline PLC

6.4.3 Henkel AG & Co. KGaA

6.4.4 Procter & Gamble

6.4.5 Sunstar Suisse SA

6.4.6 Johnson & Johnson

6.4.7 Dentek Oral Care Inc.

6.4.8 Dennis Group

6.4.9 Industrias Condo

6.4.10 Intradevco Industrial SA

6.4.11 Etekcity

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

8. IMPACTO DA COVID-19 NO MERCADO

9. SOBRE NÓS

Segmentação da indústria de higiene bucal da América do Sul

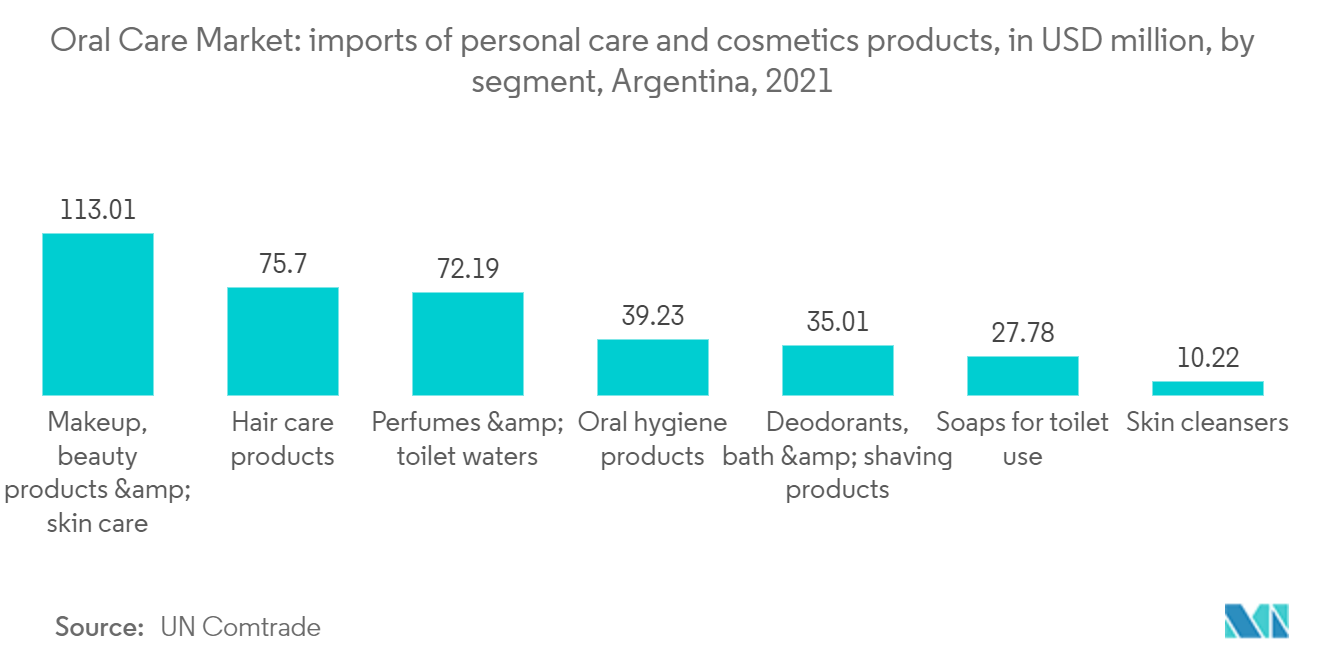

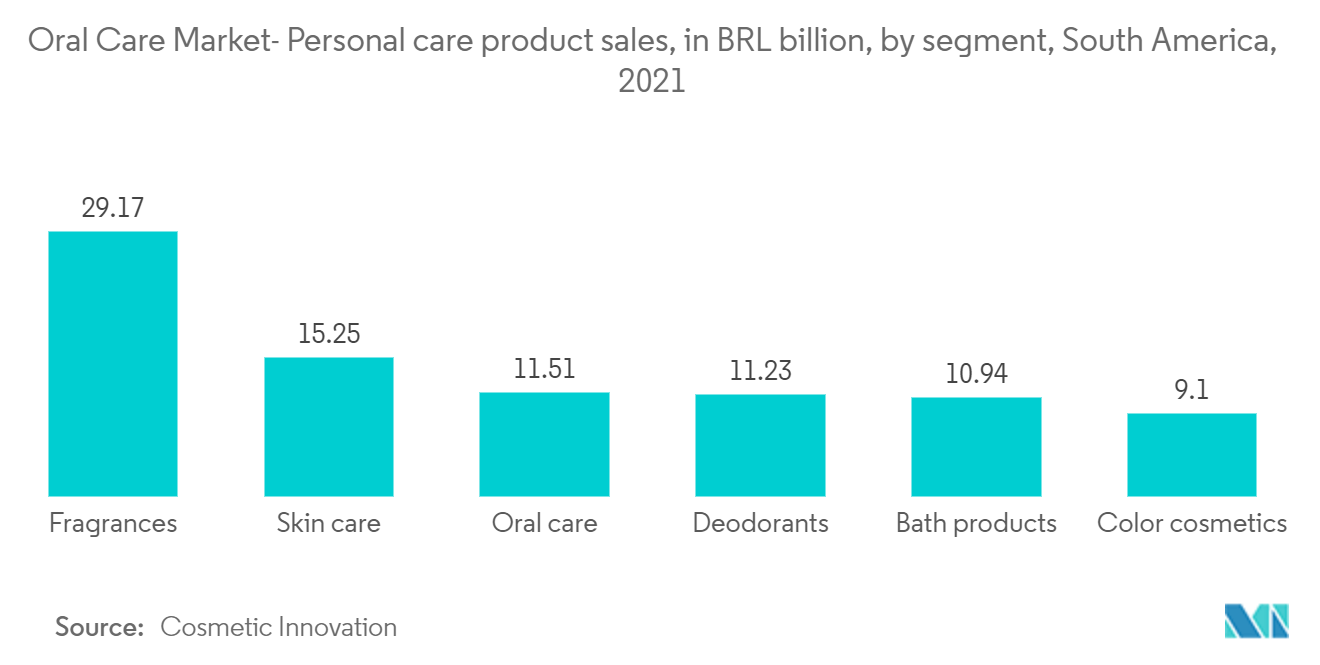

O mercado sul-americano de higiene bucal oferece uma variedade de produtos, incluindo purificadores de hálito, fio dental, produtos para dentaduras, enxaguantes e enxaguatórios bucais, escovas de dente e substitutos, pasta de dente em supermercados/hipermercados, lojas de conveniência/mercearias, farmácias e drogarias, lojas de varejo on-line , outros canais de distribuição. O estudo também abrange a análise de mercado de grandes países como Argentina, Brasil e Resto da América do Sul. O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos acima mencionados.

| Tipo de Produto | ||

| ||

| ||

| ||

| ||

| ||

|

| Canal de distribuição | ||

| ||

| ||

| ||

| ||

|

| Geografia | ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de higiene bucal na América do Sul

Qual é o tamanho atual do mercado de higiene bucal da América do Sul?

O Mercado de Cuidados Bucais da América do Sul deverá registrar um CAGR de 6,60% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de higiene bucal da América do Sul?

Procter & Gamble, Colgate-Palmolive Company, Unilever, GlaxoSmithKline plc, Henkel AG & Co. KGaA são as principais empresas que operam no mercado de higiene bucal da América do Sul.

Que anos esse mercado de higiene bucal da América do Sul cobre?

O relatório abrange o tamanho histórico do mercado de cuidados orais da América do Sul para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de cuidados orais da América do Sul para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Relatório da indústria de higiene bucal na América do Sul

Estatísticas para a participação de mercado de higiene bucal na América do Sul em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de higiene bucal na América do Sul inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta indústria análise como um relatório gratuito para download em PDF.