Tamanho e Participação do Mercado de Enzimas Alimentares da América do Sul

Análise do Mercado de Enzimas Alimentares da América do Sul pela Mordor Intelligence

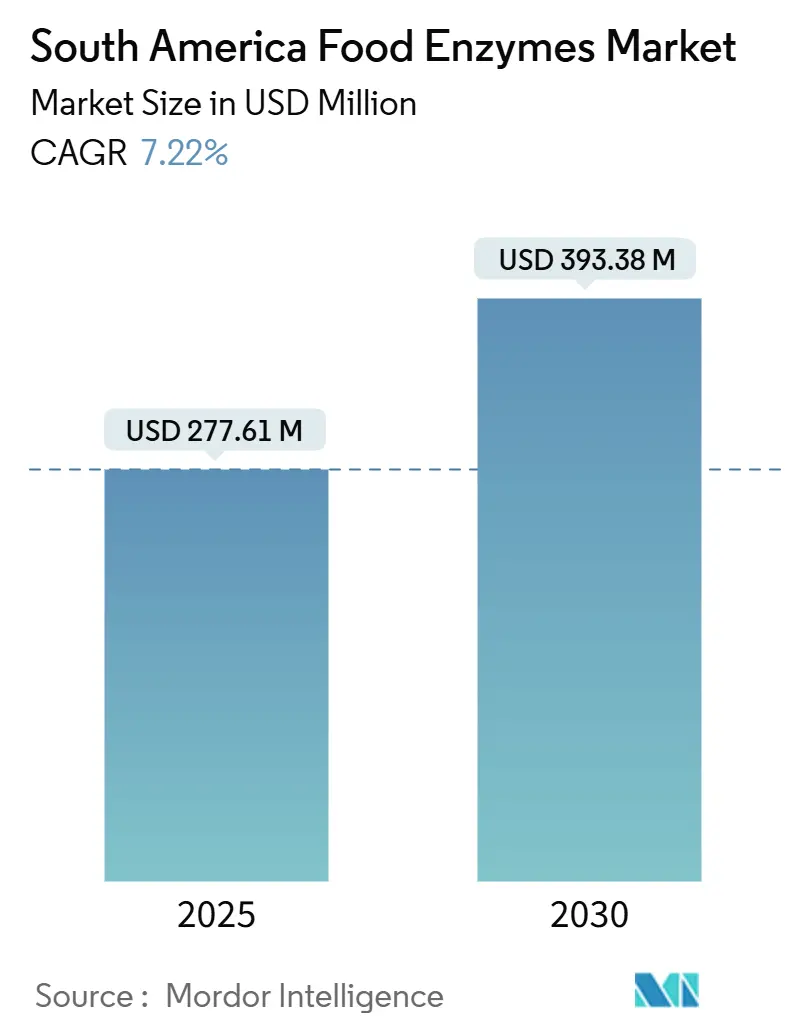

O tamanho do mercado de enzimas alimentares da América do Sul, avaliado em USD 277,61 milhões em 2025, está projetado para atingir USD 393,38 milhões até 2030, crescendo a uma TCAC de 7,22%. Este crescimento é impulsionado pelo aumento dos investimentos no processamento de alimentos regional, alinhamento regulatório entre países do MERCOSUL e crescentes preferências dos consumidores por produtos sem lactose, sem glúten e com rótulos limpos. A expansão do mercado é suportada por aplicações de carboidrase na produção de panificação e bebidas, novos produtos de lipase para modificação de gorduras e a implementação generalizada de processos de fermentação microbiana. O sistema de aprovação atualizado da ANVISA no Brasil, combinado com desenvolvimentos estratégicos como os da fusão Novozymes-Chr. Hansen e da instalação de manufatura da DSM-Firmenich em Minas Gerais, indicam aumento da concorrência focada na produção local, acessibilidade de mercado e melhorias ambientais. Adicionalmente, desenvolvimentos em enzimas à base de plantas e ativas a frio criam oportunidades para participantes regionais do mercado.

Principais Conclusões do Relatório

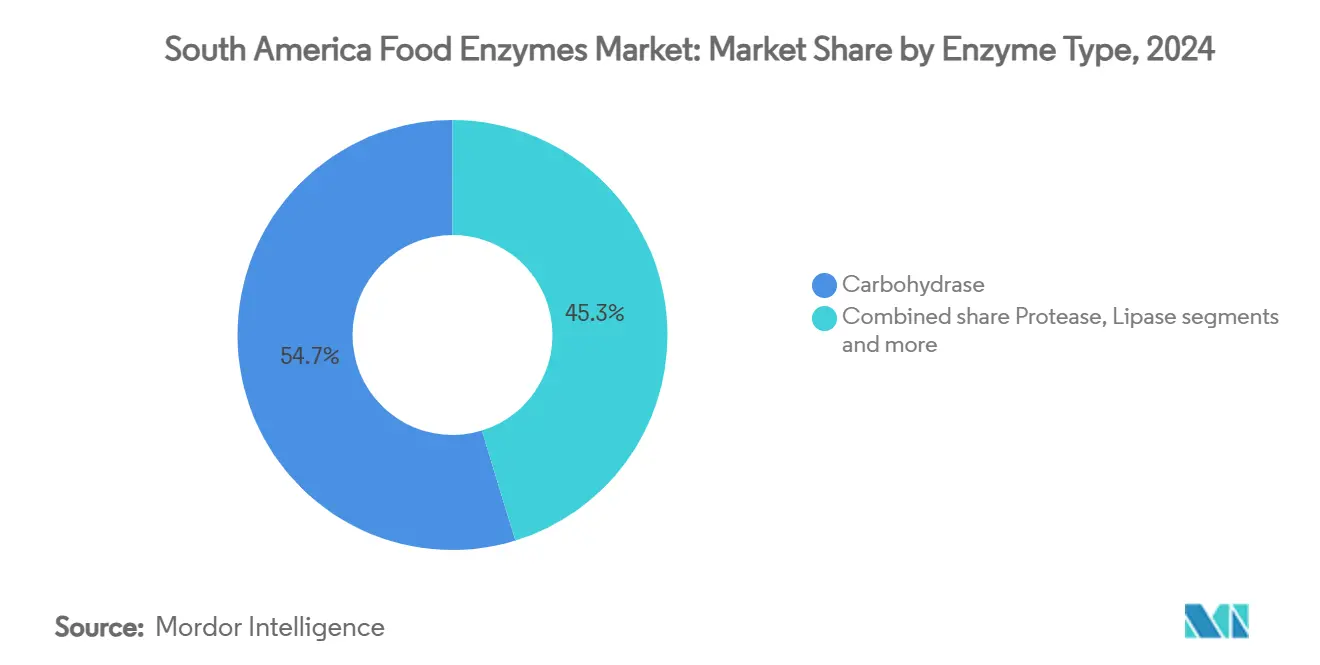

- Por tipo de enzima, as carbodrases lideraram com 54,73% da participação do mercado de enzimas alimentares da América do Sul em 2024; a lipase está definida para expandir a uma TCAC de 7,83% de 2025-2030.

- Por forma, formulações em pó capturaram 67,84% da participação do mercado de enzimas alimentares da América do Sul em 2024, e estão projetadas para crescer a uma TCAC paralela de 7,52% até 2030.

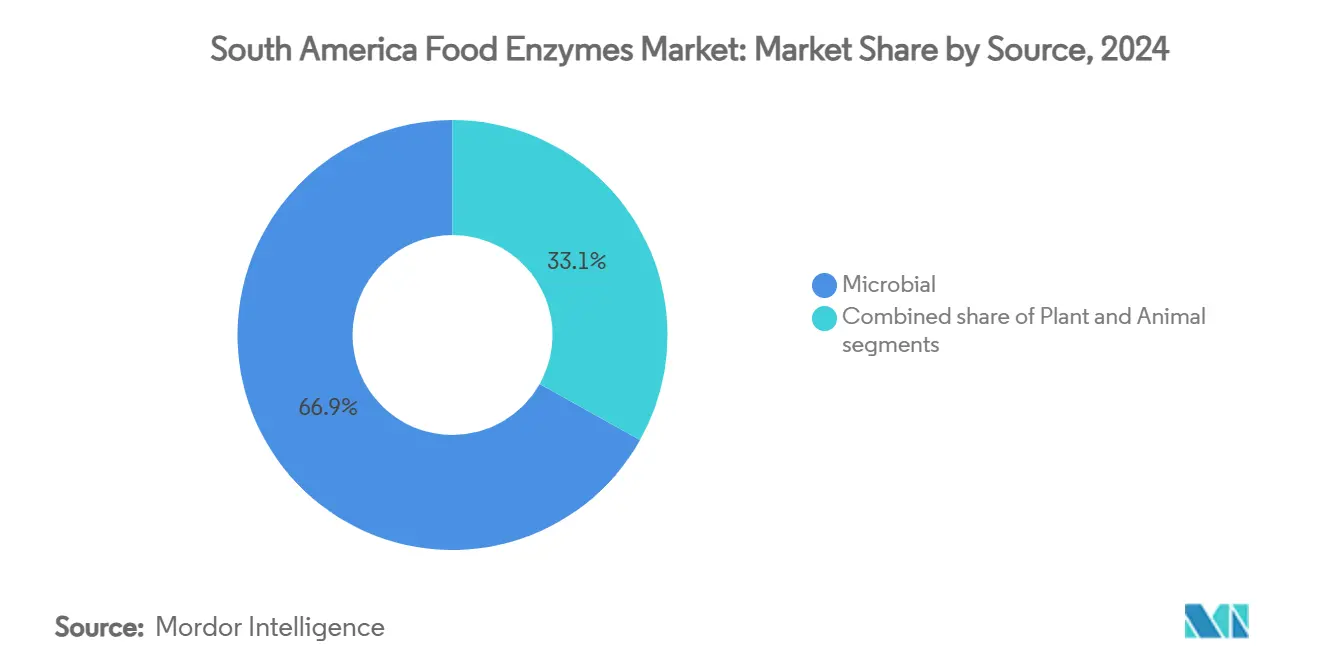

- Por origem, a produção microbiana comandou uma participação de 66,87% em 2024; enzimas à base de plantas estão previstas para registrar uma TCAC de 7,65% até 2030.

- Por aplicação, panificação e confeitaria detiveram 24,89% do tamanho do mercado de enzimas alimentares da América do Sul em 2024; laticínios e sobremesas esperam registrar a mais forte TCAC de 8,14% no período de perspectiva.

- Por geografia, o Brasil comandou uma participação dominante de 43,26% do mercado, enquanto a Argentina está no caminho para expandir a uma TCAC robusta de 8,09% até 2030.

Tendências e Insights do Mercado de Enzimas Alimentares da América do Sul

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Eficiência aprimorada e rendimento na fabricação de alimentos através de aplicações de enzimas | +1.2% | Brasil, Argentina, Colômbia | Prazo médio (2-4 anos) |

| Demanda crescente por produtos sem lactose e de saúde digestiva | +1.8% | Brasil, Argentina, Chile | Prazo curto (≤ 2 anos) |

| Demanda crescente por enzimas para melhorar textura e palatabilidade dos alimentos | +0.9% | América do Sul Global | Prazo médio (2-4 anos) |

| Expansão das aplicações de carboidrase nas indústrias de bebidas | +1.1% | Brasil, Colômbia, Peru | Prazo curto (≤ 2 anos) |

| Crescente preferência do consumidor por produtos sem glúten e à base de plantas aumenta a demanda por enzimas | +1.4% | Brasil, Argentina, Chile | Prazo longo (≥ 4 anos) |

| Demanda crescente por auxiliares de processamento naturais em produtos de rótulo limpo | +1.6% | América do Sul Global | Prazo médio (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Eficiência Aprimorada e Rendimento na Fabricação de Alimentos Através de Aplicações de Enzimas

Processadores de alimentos em toda a América do Sul estão adotando soluções enzimáticas para aumentar a produtividade e reduzir custos operacionais. Essas enzimas melhoram a eficiência do processo nos setores de panificação, laticínios e cervejaria, permitindo melhor manuseio da massa, acelerando a fermentação, estendendo a vida útil e aumentando os rendimentos de extração. A indústria de processamento de alimentos do Brasil, que cresceu 17% em 2022/23, exemplifica o mercado regional em expansão para aplicações de enzimas [1]Fonte: United States Department of Agriculture, "Brazil Food Processing Annual 2024," usda.gov. No processamento de amido, alfa-amilases facilitam a produção de xarope de glicose em níveis ótimos de pH, eliminando assim a necessidade de ajustes custosos de pH na fabricação de xarope de milho com alta frutose. A implementação de tecnologias enzimáticas suporta tanto a otimização operacional quanto a mudança da indústria em direção a produtos de rótulo mais limpo e práticas de fabricação eficientes em recursos, atendendo às diversas necessidades de produção de alimentos da região e prioridades ambientais.

Demanda Crescente por Produtos Sem Lactose e de Saúde Digestiva

A intolerância à lactose afeta uma parcela significativa da população global, com prevalência particularmente alta na América do Sul, impulsionando o crescimento em produtos lácteos sem lactose. Segundo o World Population Review, aproximadamente 65% da população humana adulta tem intolerância à lactose em 2025 [2]Fonte: World Population Review, Lactose Intolerance by Country 2025,"worldpopulationreview.com. A demanda crescente por produtos sem lactose e de saúde digestiva está impulsionando o crescimento no mercado de enzimas alimentares da América do Sul. A consciência do consumidor sobre intolerância à lactose e foco na saúde intestinal aumentou a demanda por alternativas lácteas e alimentos fortificados que apoiam a saúde digestiva. Fabricantes de alimentos estão incorporando enzimas como lactase em produtos, incluindo leite com baixa lactose, iogurte e suplementos digestivos, para melhorar a digestibilidade, minimizar desconforto e aumentar a absorção nutricional. Este desenvolvimento alinha-se com objetivos regionais de saúde pública enquanto cria oportunidades para processadores de alimentos desenvolverem produtos funcionais de rótulo limpo.

Demanda Crescente por Enzimas para Melhorar Textura e Palatabilidade dos Alimentos

A modificação enzimática de textura ajuda fabricantes a melhorar a sensação na boca e características sensoriais dos produtos, particularmente em alternativas à base de plantas onde a textura permanece um desafio chave. Fabricantes de alimentos na região usam enzimas texturizantes incluindo amilases, proteases, xilanases e transglutaminases para melhorar a sensação na boca, frescor e qualidades sensoriais em produtos desde pães e produtos de panificação até alternativas de carne, lanches e produtos lácteos. Essas enzimas ajudam a manter umidade, prevenir ressecamento e reduzir separação líquida em climas tropicais com condições variadas de armazenamento e transporte, melhorando estabilidade e qualidade do produto. Por exemplo, a alfa-amilase Fungamyl® da Novozymes ajuda a padronizar variações de qualidade da farinha produzindo oligossacarídeos de cadeia curta consistentes que melhoram volume e estrutura do pão enquanto abordam questões de número de queda [3]Fonte: Novonesis A/S, "Fungamyl Family Datasheet," novonesis.com. Embora aplicações de protease mostrem potencial para melhorar a funcionalidade de proteínas vegetais, seu uso prático permanece restrito devido a estruturas proteicas complexas e fatores de custo.

Crescente Preferência do Consumidor por Produtos Sem Glúten e à Base de Plantas Aumenta a Demanda por Enzimas

A adoção de enzimas na fabricação de alimentos está aumentando devido ao crescimento de produtos à base de plantas e sem glúten, já que fabricantes buscam soluções para desafios funcionais em ingredientes alternativos. A estrutura regulatória do Brasil para alimentos à base de plantas (Portaria SDA/MAPA No. 831/2023) estabelece requisitos mínimos de identidade e qualidade, criando oportunidades para produtos melhorados por enzimas enquanto protege consumidores de alegações enganosas [4]Fonte: International Bar Association, The regulatory framework of plant-based food in Brazil, ibanet.org. Na panificação sem glúten, aplicações de enzimas ajudam fabricantes a abordar desafios de textura e volume, permitindo-lhes alcançar características similares a produtos tradicionais à base de trigo. Desenvolvimentos recentes incluem formulações de pão D-alulose com processos de fermentação melhorados por enzimas para substituição bem-sucedida de sacarose. Pesquisa sobre proteases vegetais de frutas nativas sul-americanas, especificamente Bromelia antiacantha e Solanum granuloso-leprosum, mostra promessa para preservação natural de alimentos, demonstrando atividade antibacteriana significativa contra bactérias Gram-positivas e Gram-negativas.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Conformidade regulatória e requisitos de rotulagem impactam crescimento do mercado | -0.8% | América do Sul Global | Prazo curto (≤ 2 anos) |

| Impacto de fatores ambientais e de processamento na performance das enzimas | -0.6% | Brasil, Colômbia, Peru | Prazo médio (2-4 anos) |

| Performance variável das enzimas em diferentes materiais de substrato | -0.5% | América do Sul Global | Prazo longo (≥ 4 anos) |

| Crescentes disputas de patentes desafiam crescimento | -0.4% | Brasil, Argentina | Prazo médio (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Conformidade Regulatória e Requisitos de Rotulagem Impactam Crescimento do Mercado

O ambiente regulatório na América do Sul apresenta desafios significativos de conformidade para fabricantes de enzimas. Iniciativas de harmonização do MERCOSUL requerem que empresas gerenciem múltiplos processos de aprovação em diferentes países. A ANVISA do Brasil implementou novas regulamentações de suplementos alimentares através da Instrução Normativa IN No. 284/2028, estabelecendo limites específicos de enzimas em suplementos alimentares. Na Argentina, regulamentações SENASA requerem documentação abrangente para produtos de ração animal contendo enzimas, incluindo nomeações de diretores técnicos e conformidade com a Resolução N° 1415/2024. A DIGESA do Peru impõe requisitos de registro sanitário de alimentos para importadores de enzimas, incluindo aplicações juramentadas e certificados de livre comércio e uso. Estes requisitos variados de avaliação de segurança e processos de aprovação pré-mercado para produtos enzimáticos recombinantes criam complexidade adicional para fabricantes, particularmente afetando empresas menores com expertise regulatória e recursos limitados.

Impacto de Fatores Ambientais e de Processamento na Performance das Enzimas

Fatores ambientais como temperatura, pH, umidade e condições de processamento afetam estabilidade e atividade enzimática, levando a variações de performance em processos de fabricação. Sensibilidade à temperatura impacta aplicações enzimáticas através das zonas climáticas da América do Sul, particularmente em regiões tropicais onde armazenamento e manuseio requerem formulações especializadas e gerenciamento de cadeia fria. O uso de estabilizantes como polietileno glicol melhora performance enzimática sob condições desafiadoras; entretanto, isso aumenta custos de formulação e requisitos regulatórios. Variações de qualidade de matéria-prima, especialmente em processamento agrícola, impactam ainda mais consistência de performance enzimática, necessitando ajustes em protocolos de processamento e medidas de controle de qualidade.

Análise de Segmentos

Por Tipo de Enzima: Carbodrases Lideram Transformação do Mercado

Carbodrases detêm uma participação de mercado de 54,73% em 2024, dominando aplicações nos setores de panificação, bebidas e processamento de amido. Lipase exibe a maior taxa de crescimento com uma TCAC de 7,83% até 2030, primariamente devido ao uso aumentado em processamento de laticínios e modificação de gorduras. Carbodrases mantêm sua liderança de mercado através de seu papel fundamental na conversão de amido, particularmente alfa-amilases na produção de xarope de glicose e fabricação de pães. O produto Fungamyl® da Novozymes demonstra performance confiável no gerenciamento de variações de qualidade da farinha.

Aplicações de protease mantêm crescimento estável em processamento de carne e modificação de proteína vegetal, embora sua adoção permaneça menor que carbodrases devido a interações complexas de substrato. Enzimas especializadas, incluindo oxidases e transglutaminases, criam oportunidades em aplicações específicas como prevenção de reação de Maillard e ligação cruzada de proteínas. O mercado favorece enzimas multifuncionais, exemplificadas pelo RONOZYME MultiGrain da DSM-Firmenich, que combina xilanase, glucanase, celulase, amilase, pectinase, protease e mananase para processamento abrangente de carboidratos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Forma: Domínio do Pó Encontra Inovação em Processamento

Enzimas em forma de pó detêm 67,84% da participação de mercado em 2024 e estão projetadas para crescer a 7,52% TCAC até 2030. Esta dominância deriva de sua estabilidade superior, manuseio mais fácil e custos de transporte menores comparados às enzimas líquidas. Fabricantes de alimentos preferem enzimas em pó pois elas integram efetivamente em processos de produção existentes sem requerer equipamento especializado. Melhorias na fabricação de enzimas em pó, particularmente através de métodos de spray-drying e freeze-drying, melhoram estabilidade enzimática e mantêm níveis de atividade. Essas tecnologias estendem vida útil do produto durante armazenamento à temperatura ambiente.

Requisitos de aplicação determinam a escolha entre formas de pó e líquida. Enzimas em pó são ótimas para aplicações de mistura seca e demonstram melhor estabilidade durante processamento térmico, particularmente na produção de ração animal. Enzimas líquidas são essenciais para aplicações necessitando atividade imediata e dosagem precisa, como processamento de bebidas, onde injeção direta permite melhor controle de distribuição e atividade enzimática.

Por Origem: Produção Microbiana Escala Eficientemente

Fontes microbianas detêm uma participação de mercado dominante de 66,87% em 2024, primariamente devido a processos de fermentação custo-efetivos e aceitação regulatória. Enzimas à base de plantas demonstram crescimento robusto a 7,65% TCAC, suportado por posicionamento de rótulo limpo e crescente preferência do consumidor por ingredientes naturais. O segmento de enzimas microbianas beneficia-se de infraestrutura de fermentação estabelecida e processos de produção escaláveis, com espécies Aspergillus e Bacillus entregando rendimentos enzimáticos consistentes sob condições controladas. Embora enzimas derivadas de animais experimentem demanda declinante devido a restrições regulatórias e preferências do consumidor, elas mantêm uma presença de nicho em aplicações especializadas como fabricação tradicional de queijo.

Pesquisa sobre espécies nativas sul-americanas avança desenvolvimento de enzimas vegetais, já que proteases de Bromelia antiacantha e Solanum granuloso-leprosum mostram propriedades antibacterianas notáveis para preservação de alimentos. Seleção de origem incorpora crescentemente fatores de sustentabilidade, com produção microbiana oferecendo impacto ambiental reduzido e fontes vegetais fornecendo vantagens no desenvolvimento de produtos de rótulo limpo.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Liderança de Panificação Enfrenta Disrupção de Laticínios

Aplicações de panificação e confeitaria dominam o mercado de enzimas alimentares com uma participação de 24,89% em 2024. O segmento de laticínios e sobremesas mostra o maior potencial de crescimento, projetado para expandir a uma TCAC de 8,14% até 2030, impulsionado pela demanda aumentada por produtos lácteos funcionais e alternativas sem lactose. Em aplicações de panificação, enzimas desempenham papéis essenciais no condicionamento de massa, extensão de vida útil e padronização de qualidade, com amilases ajudando a gerenciar variações de qualidade da farinha e melhorar volume do pão. O segmento de bebidas apresenta oportunidades de crescimento através de clarificação de sucos e eficiência de processamento, onde aplicações de pectinase e celulase reduzem viscosidade e melhoram rendimentos.

Aplicações de carne e produtos cárneos utilizam enzimas para amaciamento e eficiência de processamento, embora o crescimento permaneça moderado comparado aos segmentos de laticínios e bebidas. Em sopas, molhos e temperos, aplicações de protease e lipase melhoram textura, estabilidade, sensação na boca e vida útil. Aplicações adicionais incluem confeitaria, alimentos de lanche e alimentos processados, onde enzimas criam texturas e funcionalidades específicas além de capacidades de processamento tradicionais. Desenvolvimento de aplicação foca em sistemas enzimáticos multifuncionais que abordam múltiplos desafios de processamento, reduzindo complexidade e custos enquanto melhoram qualidade e consistência do produto através de categorias alimentares.

Análise Geográfica

Em 2024, o Brasil, fortalecido por seu setor dinâmico de processamento de alimentos, conquistou uma participação dominante de 43,26% do mercado de enzimas alimentares da América do Sul. No Brasil, enzimas desempenham um papel fundamental nos setores de laticínios, panificação e bebidas. Produtores locais estão forjando parcerias com líderes globais como DSM-Firmenich e Novonesis, criando soluções enzimáticas personalizadas para produtos em demanda como pão de queijo e sucos de frutas tropicais. A forte base agrícola do país e crescente preferência do consumidor por alimentos processados impulsionam ainda mais a demanda por enzimas alimentares.

A Argentina está preparada para uma ascensão significativa, com previsões sugerindo uma TCAC robusta de 8,09% estendendo-se até 2030, posicionando-a como o mercado de crescimento mais rápido da região. Processadores argentinos estão aproveitando enzimas para aumentar rendimentos, prolongar vida útil e impulsionar valor nutricional, especialmente em produtos de carne e soja. Itens tradicionais, incluindo empanadas e leites à base de plantas, estão adotando crescentemente aplicações enzimáticas, estimulados por um apetite crescente por ofertas de rótulo limpo. Adicionalmente, iniciativas governamentais promovendo produção sustentável de alimentos são esperadas para impulsionar ainda mais o crescimento do mercado.

Colômbia e Chile estão emergindo como concorrentes chave, impulsionados por um apetite crescente por alimentos funcionais e um cenário de inovação favorável. Por exemplo, as indústrias de vinho e exportação de frutas do Chile estão abraçando enzimas ativas a frio e pectinase para elevar qualidade e sustentabilidade do produto. Entretanto, a região enfrenta desafios com fragmentação regulatória, complicando entrada no mercado e sublinhando a importância de expertise local e alianças estratégicas. O foco crescente em pesquisa e desenvolvimento nestes países também está fomentando inovação em aplicações enzimáticas.

Cenário Competitivo

O mercado é moderadamente consolidado. Players chave, incluindo Creative Enzymes, International Flavors & Fragrances, Inc., Ajinomoto Group, Kerry Group plc e Associated British Foods plc, dominam o mercado de enzimas alimentares da América do Sul. Sua dominância deriva de portfólios amplos que atendem necessidades diversas da indústria e operações regionais estabelecidas, que lhes proporcionam uma vantagem competitiva em distribuição e alcance de clientes.

Oportunidades emergentes residem em aplicações enzimáticas especializadas. Enzimas ativas a frio prometem processamento energeticamente eficiente funcionando efetivamente em temperaturas menores, reduzindo consumo de energia em processos produtivos. Sistemas enzimáticos multifuncionais são projetados para abordar múltiplos desafios de produção simultaneamente, como melhorar consistência do produto e aumentar vida útil. Ainda assim, navegar pelas estruturas regulatórias complexas e frequentemente inconsistentes através dos países do MERCOSUL representa desafios. Essas regulamentações, que variam significativamente entre nações membros, tendem a favorecer empresas com capacidades robustas de conformidade local e expertise no país, já que elas podem se adaptar melhor a essas demandas regulatórias.

Players regionais como Agrienzymes e Abastecimientos estão esculpindo um nicho fornecendo tamanhos de lote flexíveis e suporte de fermentação no local. Suas ofertas atendem especificamente padarias de médio porte e exportadores de suco, que frequentemente requerem soluções customizadas para atender suas necessidades únicas de produção. Inovações crescentemente impulsionam diferenciação de mercado. Formulações ativas a frio não apenas reduzem custos de energia mas também aumentam sustentabilidade minimizando a pegada de carbono dos processos produtivos. Similarmente, fermentação de substrato reciclado transforma resíduo agrícola, como cascas de fruta e resíduos de colheita, em produtos enzimáticos valiosos.

Líderes da Indústria de Enzimas Alimentares da América do Sul

-

Creative Enzymes

-

International Flavors & Fragrances, Inc.

-

Ajinomoto Group

-

Kerry Group plc

-

Associated British Foods plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Novembro 2024: IFF introduziu TEXSTAR, uma solução de texturização enzimática para produtos lácteos e à base de plantas frescos-fermentados. Este sistema enzimático converte sacarose em poli e oligossacarídeos durante fermentação, criando texturas cremosas com suavidade aprimorada sem estabilizantes adicionados.

- Junho 2024: AAB Enzymes, uma subsidiária da ABF Ingredients, introduziu enzimas protease Veron HPP e Veron S50 para produção de biscoitos e crackers. Essas enzimas melhoram extensibilidade da massa, reduzem tempo de descanso e previnem rachadura e douramento irregular. Veron HPP produz massa mais suave com menos defeitos, enquanto Veron S50 serve como alternativa de rótulo mais limpo ao metabissulfito de sódio e permite uso de farinhas de menor custo para reduzir despesas de produção.

- Maio 2024: Biocatalysts Ltd introduziu duas enzimas protease, Promod 327L e Promod 295L, para melhorar hidrólise de colágeno extraído em peptídeos de colágeno de baixo peso molecular e sabor neutro.

Escopo do Relatório do Mercado de Enzimas Alimentares da América do Sul

O mercado de enzimas alimentares da América do Sul é segmentado por tipo em carboidrase, protease, lipase e outros. Baseado na aplicação, o mercado é dividido em panificação, confeitaria, laticínios e sobremesas congeladas, produtos de carne, aves e frutos do mar, bebidas e outras indústrias. O estudo também cobre análise em nível regional dos principais países, que inclui Brasil, Colômbia e resto da América do Sul.

| Carboidrase | Amilases |

| Pectinases | |

| Celulases | |

| Outros | |

| Protease | |

| Lipase | |

| Outras Enzimas |

| Pó |

| Líquido |

| Vegetal |

| Microbiana |

| Animal |

| Panificação e Confeitaria |

| Laticínios e Sobremesas |

| Bebidas |

| Carne e Produtos Cárneos |

| Sopas, Molhos e Temperos |

| Outras Aplicações |

| Brasil |

| Argentina |

| Colômbia |

| Chile |

| Peru |

| Resto da América do Sul |

| Por Tipo de Enzima | Carboidrase | Amilases |

| Pectinases | ||

| Celulases | ||

| Outros | ||

| Protease | ||

| Lipase | ||

| Outras Enzimas | ||

| Por Forma | Pó | |

| Líquido | ||

| Por Origem | Vegetal | |

| Microbiana | ||

| Animal | ||

| Por Aplicação | Panificação e Confeitaria | |

| Laticínios e Sobremesas | ||

| Bebidas | ||

| Carne e Produtos Cárneos | ||

| Sopas, Molhos e Temperos | ||

| Outras Aplicações | ||

| Por Geografia | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul |

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual e perspectiva de crescimento para o mercado de enzimas alimentares da América do Sul?

O mercado está em USD 277,61 milhões em 2025 e está projetado para atingir USD 393,38 milhões até 2030, avançando a uma TCAC de 7,22%.

Qual tipo de enzima detém a maior participação do mercado de enzimas alimentares da América do Sul?

Carbodrases lideram com 54,73% de participação em 2024, devido ao seu uso generalizado em aplicações de panificação, bebidas e processamento de amido.

Quais mudanças regulatórias afetam fornecedores de enzimas no Brasil e Argentina?

Em 2024, a ANVISA do Brasil introduziu um processo de aprovação simplificado para aditivos alimentares, enquanto a SESANA da Argentina seguiu o exemplo.

Como as formas de enzima em pó e líquida diferem no uso industrial?

Enzimas em pó dominam por estabilidade, armazenamento ambiente e mistura seca, enquanto formatos líquidos se destacam em processos contínuos de bebidas e laticínios requerendo dosagem precisa em linha.

Página atualizada pela última vez em: