Tamanho do mercado de plásticos de engenharia da América do Sul

|

|

Período de Estudo | 2017 - 2029 |

|

|

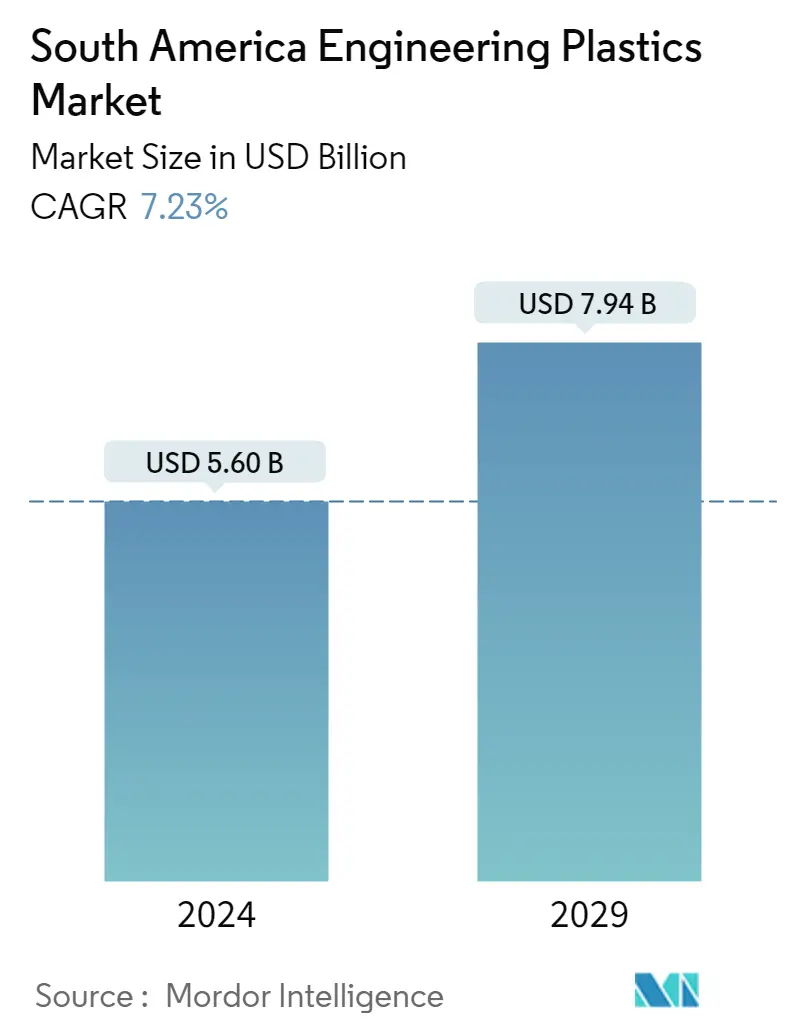

Tamanho do Mercado (2024) | 5.60 bilhões de dólares |

|

|

Tamanho do Mercado (2029) | 7.94 bilhões de dólares |

|

|

Maior participação por indústria do usuário final | Embalagem |

|

|

CAGR (2024 - 2029) | 7.23 % |

|

|

Maior participação por país | Brasil |

|

|

Concentração do Mercado | Alto |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de plásticos de engenharia da América do Sul

O tamanho do mercado de plásticos de engenharia da América do Sul é estimado em US$ 5,60 bilhões em 2024, e deverá atingir US$ 7,94 bilhões até 2029, crescendo a um CAGR de 7,23% durante o período de previsão (2024-2029).

Indústria de embalagens dominará o mercado durante o período de previsão

- Os plásticos de engenharia, com suas propriedades mecânicas e térmicas superiores em comparação aos plásticos comuns ou de commodity, têm inúmeras aplicações. Eles substituíram metais e outros materiais tradicionalmente usados em diversas áreas de aplicação, como automotiva, aeroespacial, construção e muito mais.

- A indústria de embalagens é a maior consumidora de plásticos de engenharia. As embalagens feitas de plásticos de engenharia vêm em uma variedade de tipos e formas de materiais, incluindo filmes, garrafas, recipientes e outros, cada um com suas características únicas. Essas características abrangem faixa de temperatura, uso adequado de alimentos, prazo de validade, aparência e propriedades de barreira. Adequados tanto para enchimento a quente quanto a frio, bem como para reaquecimento por micro-ondas, espera-se que os plásticos de engenharia tenham um CAGR de 5,13% em termos de volume de consumo desta indústria durante o período de previsão.

- A indústria automotiva é o segundo maior consumidor de plásticos de engenharia, que substituíram metais caros e suas ligas por vários tipos de compósitos, cada um projetado para condições e requisitos únicos. A indústria utiliza plásticos de engenharia de alta resistência, o que não apenas reduz o custo de processamento, montagem e manutenção de peças, mas também torna o veículo mais leve e mais eficiente em termos energéticos. Brasil e Argentina possuem as indústrias automotivas mais desenvolvidas da região, e o consumo nesta indústria deverá registrar um CAGR de 6,74% em termos de receita de 2023 a 2029.

- Prevê-se que a indústria eléctrica e electrónica seja o segmento que mais cresce devido à crescente procura de electrónica inteligente e dispositivos avançados, contribuindo para o crescimento da indústria. A demanda nesta indústria deverá registrar um CAGR de 7,74% em termos de volume durante o período de previsão.

Brasil permanecerá dominante durante o período de previsão

- A América do Sul respondeu por uma participação de 4,56%, em receita, do consumo global de plásticos de engenharia em 2022. Os plásticos de engenharia têm aplicações em diversos setores, como automotivo, embalagens, elétrico e eletrônico.

- O Brasil é o maior consumidor de plásticos de engenharia e registrou um crescimento de 10,18% na receita em 2022 em relação ao ano anterior. O Brasil ocupou quase 60% e 66% do volume de embalagens e produção automotiva, respectivamente, da América do Sul em geral. Com a crescente procura por alimentos de conveniência prontos a consumir e a tendência emergente de estilos de vida em movimento, o consumo de materiais de embalagem aumentou, aumentando as vendas de plásticos de engenharia na região. O aumento da procura automóvel é uma consequência da crescente procura de mobilidade privada. As inovações tecnológicas estão impulsionando a demanda por aparelhos eletrônicos.

- A Argentina é o consumidor que mais cresce, liderado pela indústria automóvel, uma vez que o governo legislou uma nova lei para promover novos investimentos na indústria de marcação automóvel e fortalecer a sua cadeia de abastecimento. Isto reforçará o perfil orientado para a exportação da indústria, promovendo o desenvolvimento de novas tecnologias de motores durante o período de previsão. Portanto, a demanda por plásticos de engenharia na indústria automotiva deverá aumentar, registrando um CAGR de 10,77%, em receita, no país no período de previsão.

- Espera-se que o consumo de plásticos de engenharia na região registre um CAGR de 7,21% em receita durante o período de previsão (2023-2029), devido ao uso de materiais avançados, eletrônica orgânica, miniaturização e tecnologias disruptivas.

Tendências do mercado de plásticos de engenharia da América do Sul

- Aumentar acordos e parcerias para impulsionar o crescimento

- Crescimento rápido das vendas de veículos elétricos para aumentar a indústria

- Reformas governamentais e aumento dos investimentos em infraestrutura para ajudar o crescimento da indústria

- Embalagens de alimentos para impulsionar a demanda por embalagens plásticas

- Brasil continuará sendo o maior importador de resina fluoropolímérica nos próximos anos

- A indústria automotiva aumentará a demanda por poliamida na América do Sul

- Brasil será o maior importador de policarbonato da região

- Demanda da indústria de embalagens para aumentar a demanda por PET

- Brasil dominará a importação de PMMA na América do Sul

- Aumento da demanda das indústrias automotiva e elétrica para impulsionar as importações de POM

- Alta demanda local no Brasil para impulsionar importações de resina ABS e SAN

- Preços voláteis do petróleo bruto e fatores geopolíticos influenciam fortemente os preços dos plásticos de engenharia

- Devido às baixas taxas de reciclagem nos países da América do Sul, o escopo da reciclagem aumenta com iniciativas governamentais

- A reciclagem mecânica de plásticos de policarbonato representa um desafio devido à má qualidade do material recuperado

- Estratégias de gestão de resíduos iniciadas por diferentes governos da região estão impulsionando a reciclagem de PET

- Os resíduos de equipamentos elétricos e eletrônicos (REEE) no Brasil atingiram 2.143 quilotons, o que deve impulsionar a reciclagem de ABS

Visão geral da indústria de plásticos de engenharia da América do Sul

O mercado de plásticos de engenharia da América do Sul está bastante consolidado, com as cinco maiores empresas ocupando 89,63%. Os principais players deste mercado são Alfa SAB de CV, BASF SE, Enka, Indorama Ventures Public Company Limited e Koch Industries, Inc.

Líderes do mercado de plásticos de engenharia da América do Sul

Alfa S.A.B. de C.V.

BASF SE

Enka

Indorama Ventures Public Company Limited

Koch Industries, Inc.

Other important companies include Celanese Corporation, China Petroleum & Chemical Corporation, Covestro AG, Formosa Plastics Group, LANXESS, Mitsubishi Chemical Corporation, SABIC, Teijin Limited, Trinseo, Unigel Plasticos.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de plásticos de engenharia da América do Sul

- Fevereiro de 2023 A Covestro AG lançou o policarbonato Makrolon 3638 para aplicações de saúde e ciências biológicas, como dispositivos de administração de medicamentos, dispositivos vestíveis e de bem-estar e recipientes descartáveis para fabricação biofarmacêutica.

- Janeiro de 2023 A UNIGEL decidiu fazer parceria com a MECS Inc. para a construção de uma nova planta de ácido sulfúrico, que posteriormente aumentará a produção de PMMA.

- Novembro de 2022 Celanese Corporation concluiu a aquisição do negócio de Mobilidade e Materiais ('MM') da DuPont. Esta aquisição melhorou o portfólio de produtos de termoplásticos projetados da empresa através da adição de marcas bem reconhecidas e propriedades intelectuais da DuPont.

Relatório do Mercado de Plásticos de Engenharia da América do Sul - Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

-

4.1 Tendências do usuário final

- 4.1.1 Aeroespacial

- 4.1.2 Automotivo

- 4.1.3 Construção e Construção

- 4.1.4 Elétrica e Eletrônica

- 4.1.5 Embalagem

-

4.2 Tendências de importação e exportação

- 4.2.1 Comércio de fluoropolímeros

- 4.2.2 Poliamida (PA) Comércio

- 4.2.3 Comércio de policarbonato (PC)

- 4.2.4 Tereftalato de polietileno (PET) Comércio

- 4.2.5 Polimetilmetacrilato (PMMA) Comércio

- 4.2.6 Polioximetileno (POM) Comércio

- 4.2.7 Copolímeros de estireno (ABS e SAN) Comércio

- 4.3 Tendências de preços

-

4.4 Visão geral da reciclagem

- 4.4.1 Tendências de reciclagem de poliamida (PA)

- 4.4.2 Tendências de reciclagem de policarbonato (PC)

- 4.4.3 Tendências de reciclagem de tereftalato de polietileno (PET)

- 4.4.4 Tendências de reciclagem de copolímeros de estireno (ABS e SAN)

-

4.5 Quadro regulamentar

- 4.5.1 Argentina

- 4.5.2 Brasil

- 4.6 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

-

5.1 Indústria de usuários finais

- 5.1.1 Aeroespacial

- 5.1.2 Automotivo

- 5.1.3 Construção e Construção

- 5.1.4 Elétrica e Eletrônica

- 5.1.5 Industrial e Máquinas

- 5.1.6 Embalagem

- 5.1.7 Outras indústrias de usuários finais

-

5.2 Tipo de resina

- 5.2.1 Fluoropolímero

- 5.2.1.1 Por tipo de subresina

- 5.2.1.1.1 Etilenotetrafluoroetileno (ETFE)

- 5.2.1.1.2 Etileno-propileno fluorado (FEP)

- 5.2.1.1.3 Politetrafluoretileno (PTFE)

- 5.2.1.1.4 Polifluoreto de vinila (PVF)

- 5.2.1.1.5 Fluoreto de polivinilideno (PVDF)

- 5.2.1.1.6 Outros tipos de subresinas

- 5.2.2 Polímero de Cristal Líquido (LCP)

- 5.2.3 Poliamida (PA)

- 5.2.3.1 Por tipo de subresina

- 5.2.3.1.1 Desempenho

- 5.2.3.1.2 Poliamida (PA) 6

- 5.2.3.1.3 Poliamida (PA) 66

- 5.2.3.1.4 Poliftalamida

- 5.2.4 Tereftalato de Polibutileno (PBT)

- 5.2.5 Policarbonato (PC)

- 5.2.6 Poliéter Éter Cetona (PEEK)

- 5.2.7 Tereftalato de polietileno (PET)

- 5.2.8 Poliimida (PI)

- 5.2.9 Polimetilmetacrilato (PMMA)

- 5.2.10 Polioximetileno (POM)

- 5.2.11 Copolímeros de estireno (ABS e SAN)

-

5.3 País

- 5.3.1 Argentina

- 5.3.2 Brasil

- 5.3.3 Resto da América do Sul

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

-

6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Alfa S.A.B. de C.V.

- 6.4.2 BASF SE

- 6.4.3 Celanese Corporation

- 6.4.4 Corporação de Petróleo e Química da China

- 6.4.5 Covestro AG

- 6.4.6 Enka

- 6.4.7 Formosa Plastics Group

- 6.4.8 Indorama Ventures Public Company Limited

- 6.4.9 Koch Industries, Inc.

- 6.4.10 LANXESS

- 6.4.11 Mitsubishi Chemical Corporation

- 6.4.12 SABIC

- 6.4.13 Teijin Limited

- 6.4.14 Trinseo

- 6.4.15 Unigel Plasticos

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE ENGENHARIA DE PLÁSTICOS

8. APÊNDICE

-

8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter (Análise de Atratividade da Indústria)

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de plásticos de engenharia da América do Sul

Aeroespacial, Automotivo, Construção Civil, Elétrica e Eletrônica, Industrial e Maquinário, Embalagem são cobertos como segmentos pela Indústria do Usuário Final. Fluoropolímero, polímero de cristal líquido (LCP), poliamida (PA), polibutileno tereftalato (PBT), policarbonato (PC), poliéter éter cetona (PEEK), polietileno tereftalato (PET), poliimida (PI), polimetilmetacrilato (PMMA), polioximetileno (POM), copolímeros de estireno (ABS e SAN) são cobertos como segmentos por tipo de resina. Argentina e Brasil são cobertos como segmentos por país.

- Os plásticos de engenharia, com suas propriedades mecânicas e térmicas superiores em comparação aos plásticos comuns ou de commodity, têm inúmeras aplicações. Eles substituíram metais e outros materiais tradicionalmente usados em diversas áreas de aplicação, como automotiva, aeroespacial, construção e muito mais.

- A indústria de embalagens é a maior consumidora de plásticos de engenharia. As embalagens feitas de plásticos de engenharia vêm em uma variedade de tipos e formas de materiais, incluindo filmes, garrafas, recipientes e outros, cada um com suas características únicas. Essas características abrangem faixa de temperatura, uso adequado de alimentos, prazo de validade, aparência e propriedades de barreira. Adequados tanto para enchimento a quente quanto a frio, bem como para reaquecimento por micro-ondas, espera-se que os plásticos de engenharia tenham um CAGR de 5,13% em termos de volume de consumo desta indústria durante o período de previsão.

- A indústria automotiva é o segundo maior consumidor de plásticos de engenharia, que substituíram metais caros e suas ligas por vários tipos de compósitos, cada um projetado para condições e requisitos únicos. A indústria utiliza plásticos de engenharia de alta resistência, o que não apenas reduz o custo de processamento, montagem e manutenção de peças, mas também torna o veículo mais leve e mais eficiente em termos energéticos. Brasil e Argentina possuem as indústrias automotivas mais desenvolvidas da região, e o consumo nesta indústria deverá registrar um CAGR de 6,74% em termos de receita de 2023 a 2029.

- Prevê-se que a indústria eléctrica e electrónica seja o segmento que mais cresce devido à crescente procura de electrónica inteligente e dispositivos avançados, contribuindo para o crescimento da indústria. A demanda nesta indústria deverá registrar um CAGR de 7,74% em termos de volume durante o período de previsão.

| Aeroespacial |

| Automotivo |

| Construção e Construção |

| Elétrica e Eletrônica |

| Industrial e Máquinas |

| Embalagem |

| Outras indústrias de usuários finais |

| Fluoropolímero | Por tipo de subresina | Etilenotetrafluoroetileno (ETFE) |

| Etileno-propileno fluorado (FEP) | ||

| Politetrafluoretileno (PTFE) | ||

| Polifluoreto de vinila (PVF) | ||

| Fluoreto de polivinilideno (PVDF) | ||

| Outros tipos de subresinas | ||

| Polímero de Cristal Líquido (LCP) | ||

| Poliamida (PA) | Por tipo de subresina | Desempenho |

| Poliamida (PA) 6 | ||

| Poliamida (PA) 66 | ||

| Poliftalamida | ||

| Tereftalato de Polibutileno (PBT) | ||

| Policarbonato (PC) | ||

| Poliéter Éter Cetona (PEEK) | ||

| Tereftalato de polietileno (PET) | ||

| Poliimida (PI) | ||

| Polimetilmetacrilato (PMMA) | ||

| Polioximetileno (POM) | ||

| Copolímeros de estireno (ABS e SAN) |

| Argentina |

| Brasil |

| Resto da América do Sul |

| Indústria de usuários finais | Aeroespacial | ||

| Automotivo | |||

| Construção e Construção | |||

| Elétrica e Eletrônica | |||

| Industrial e Máquinas | |||

| Embalagem | |||

| Outras indústrias de usuários finais | |||

| Tipo de resina | Fluoropolímero | Por tipo de subresina | Etilenotetrafluoroetileno (ETFE) |

| Etileno-propileno fluorado (FEP) | |||

| Politetrafluoretileno (PTFE) | |||

| Polifluoreto de vinila (PVF) | |||

| Fluoreto de polivinilideno (PVDF) | |||

| Outros tipos de subresinas | |||

| Polímero de Cristal Líquido (LCP) | |||

| Poliamida (PA) | Por tipo de subresina | Desempenho | |

| Poliamida (PA) 6 | |||

| Poliamida (PA) 66 | |||

| Poliftalamida | |||

| Tereftalato de Polibutileno (PBT) | |||

| Policarbonato (PC) | |||

| Poliéter Éter Cetona (PEEK) | |||

| Tereftalato de polietileno (PET) | |||

| Poliimida (PI) | |||

| Polimetilmetacrilato (PMMA) | |||

| Polioximetileno (POM) | |||

| Copolímeros de estireno (ABS e SAN) | |||

| País | Argentina | ||

| Brasil | |||

| Resto da América do Sul | |||

Definição de mercado

- Indústria do usuário final - Embalagem, Elétrica e Eletrônica, Automotiva, Construção Civil e Outros são as indústrias de usuário final consideradas no mercado de plásticos de engenharia.

- Resina - No âmbito do estudo, são considerados o consumo de resinas virgens como Fluoropolímero, Policarbonato, Polietileno Tereftalato, Polibutileno Tereftalato, Polioximetileno, Polimetil Metacrilato, Copolímeros de Estireno, Polímero Cristal Líquido, Poliéter Éter Cetona, Poliimida e Poliamida nas formas primárias. A reciclagem foi fornecida separadamente em seu capítulo individual.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: As principais variáveis quantificáveis (indústria e externas) pertencentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base em pesquisa documental e revisão da literatura; juntamente com contribuições de especialistas primários. Estas variáveis são posteriormente confirmadas através de modelos de regressão (quando necessário).

- Etapa 2 Construir um modelo de mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura