Tamanho e Participação do Mercado de Bebidas Energéticas da América do Sul

Análise do Mercado de Bebidas Energéticas da América do Sul pela Mordor Intelligence

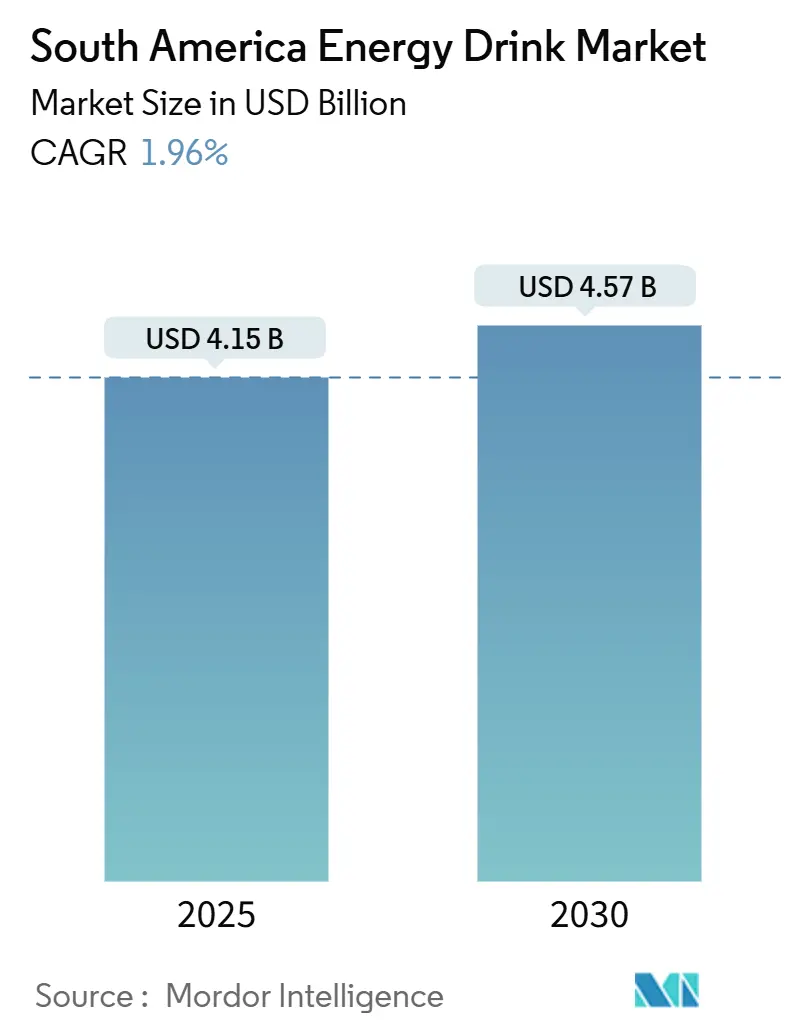

O tamanho do mercado de bebidas energéticas da América do Sul atinge USD 4,15 bilhões em 2025 e está projetado para alcançar USD 4,57 bilhões até 2030, crescendo a uma TCAC de 1,96% durante o período de previsão. O crescimento do mercado é impulsionado pelo aumento da preferência dos consumidores por bebidas funcionais, com uma mudança notável em direção a produtos contendo ingredientes naturais e teor reduzido de açúcar. A inovação de produtos foca na introdução de novos sabores, formulações mais saudáveis e benefícios funcionais aprimorados. Endossos de celebridades e campanhas de marketing estratégicas influenciam significativamente as decisões de compra dos consumidores, particularmente entre o público jovem. A crescente participação em atividades esportivas e tendências de fitness criou demanda adicional por bebidas energéticas. O interesse da população mais jovem no aprimoramento de desempenho e alerta mental continua a sustentar a expansão do mercado, especialmente em áreas urbanas e entre estudantes universitários e jovens profissionais. Contudo, as crescentes preocupações de saúde sobre alto teor de cafeína e açúcar, juntamente com requisitos regulatórios rigorosos para fabricantes de bebidas energéticas, moderam as taxas de crescimento geral na região.

Principais Destaques do Relatório

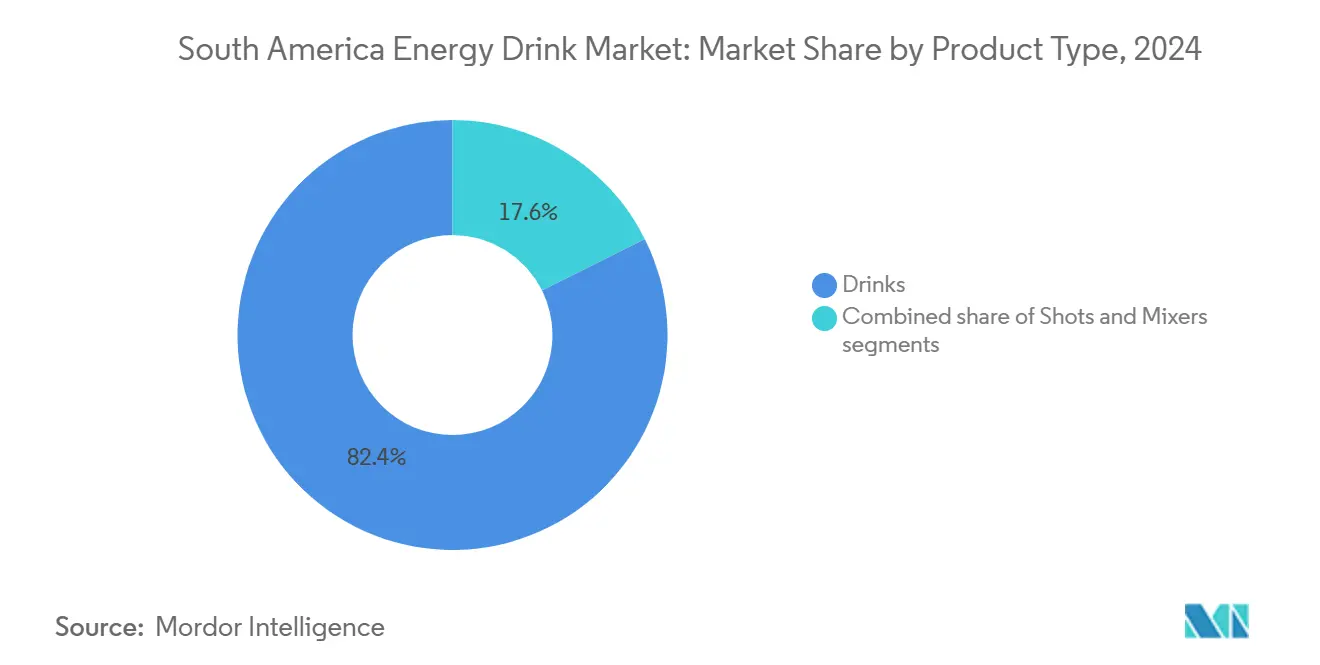

- Por tipo de produto, bebidas lideraram com 82,37% da participação do mercado de bebidas energéticas da América do Sul em 2024, enquanto shots são projetados para expandir a uma TCAC de 2,47% até 2030.

- Por tipo de embalagem, latas capturaram 71,66% de participação do mercado de bebidas energéticas da América do Sul em 2024; garrafas PET/vidro estão definidas para crescer a uma TCAC de 2,65% entre 2025-2030.

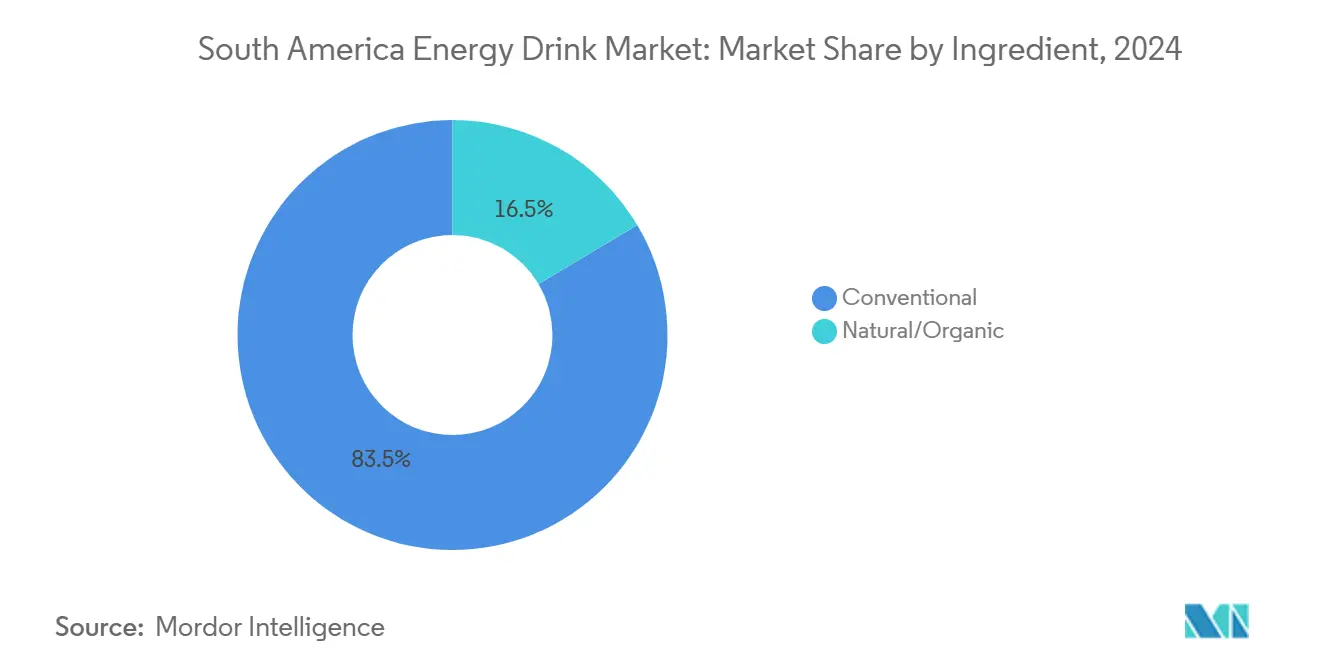

- Por ingrediente, formulações convencionais mantiveram 83,54% de participação do mercado de bebidas energéticas da América do Sul em 2024, enquanto variantes naturais/orgânicas são previstas para aumentar a uma TCAC de 2,86% até 2030.

- Por canal de distribuição, off-trade respondeu por 77,79% de participação do mercado de bebidas energéticas da América do Sul em 2024, com pontos de venda on-trade esperados para registrar uma TCAC de 2,25% durante 2025-2030.

- Por geografia, Brasil comandou 48,44% do mercado de bebidas energéticas da América do Sul em 2024; Argentina está posicionada para o crescimento mais rápido com uma TCAC de 3,64% durante a janela de previsão.

Tendências e Insights do Mercado de Bebidas Energéticas da América do Sul

Análise de Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Inovação de produto em termos de sabor e ingredientes | +0.7% | Brasil, Argentina, Resto da América do Sul | Médio prazo (2-4 anos) |

| Crescente influência de endossos e marketing de mídia social | +0.6% | Brasil, Argentina, com expansão para Resto da América do Sul | Curto prazo (≤ 2 anos) |

| Taxa crescente de participação esportiva aliada à forte demanda de consumidores conscientes sobre fitness | +0.8% | Brasil, Argentina | Médio prazo (2-4 anos) |

| Crescente demanda por bebidas saudáveis para consumo em movimento | +0.5% | Região inteira, com impacto mais forte no Brasil | Longo prazo (≥ 4 anos) |

| Marketing estratégico e patrocínios | +0.5% | Brasil, Argentina, com expansão para Resto da América do Sul | Curto prazo (≤ 2 anos) |

| Apelo demográfico jovem | +0.6% | Brasil, Argentina, Resto da América do Sul | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Inovação de produto em termos de sabor e ingredientes

A inovação de produtos impulsiona o crescimento no mercado de bebidas energéticas da América do Sul, à medida que fabricantes introduzem novos sabores e formulações para atender às preferências dos consumidores. O mercado mostra demanda crescente por ingredientes naturais, particularmente erva-mate, que contém cafeína natural e possui significado cultural na região. Esta mudança em direção aos ingredientes naturais reflete a crescente preferência dos consumidores por alternativas mais saudáveis em suas escolhas de bebidas energéticas. Os fabricantes estão respondendo desenvolvendo produtos que combinam propriedades tradicionais de aumento de energia com componentes naturais. Em setembro de 2024, a Monster Beverage Corporation lançou o Juice Monster Rio Punch, apresentando sabores de frutas brasileiras, refletindo o foco do mercado em preferências de sabor regionais. A introdução de sabores inspirados localmente demonstra como as empresas estão adaptando seus portfólios de produtos para alinhar com as preferências regionais dos consumidores mantendo sua posição no mercado.

Crescente influência de endossos e marketing de mídia social

Altas taxas de penetração da internet em toda a América do Sul têm permitido às empresas de bebidas energéticas executar campanhas de marketing digital eficazes e endossos de celebridades. De acordo com dados do Banco Mundial em 2023, usuários da internet compreenderam 89% da população da Argentina, 84% do Brasil, 80% do Peru e 77% da Colômbia [1]The World Bank Group, Individuals using the Internet (% of population),

data.worldbank.org. Este alcance digital tem influenciado consumidores mais jovens, cujas decisões de compra são moldadas por recomendações de influenciadores, como atletas, músicos e personalidades de mídia social, e marketing de mídia social. A adoção generalizada de mídia social nesses países tem fornecido às marcas de bebidas energéticas plataformas para conteúdo digital, campanhas promocionais e marketing interativo, resultando em maior conscientização da marca e consumo entre dados demográficos-alvo. Em maio de 2025, a Anheuser-Busch lançou uma bebida energética chamada Phorm Energy em colaboração com Dana White do UFC, demonstrando o impacto de endossos estratégicos no crescimento do mercado.

Taxa crescente de participação esportiva aliada à forte demanda de consumidores conscientes sobre fitness

O aumento na participação esportiva e consciência sobre fitness em toda a América do Sul aumentou significativamente o consumo de bebidas energéticas. Os consumidores consistentemente associam bebidas energéticas com desempenho atlético aprimorado e alerta mental durante atividades físicas, o que continua a impulsionar forte demanda por bebidas funcionais em toda a região. Uma pesquisa FSB Pesquisa no Brasil em 2023 descobriu que 22% da população realiza atividade física diária, enquanto 13% se exercita pelo menos três vezes por semana, indicando potencial de mercado substancial [2]Empresa Brasil de Comunicação, Survey reveals that 52% of Brazilians do not exercise,

www.ebc.com.br. Esta forte conexão entre participação esportiva e consumo de bebidas energéticas cria uma base de demanda estável e sustentável que persiste através de várias mudanças econômicas e condições de mercado, embora autoridades de saúde expressem crescentes preocupações sobre alta ingestão de cafeína durante exercício e suas potenciais implicações de saúde.

Crescente demanda por bebidas saudáveis para consumo em movimento

As preferências dos consumidores na América do Sul estão experimentando uma mudança significativa em direção a bebidas convenientes e portáteis que oferecem benefícios funcionais sem comprometer considerações de saúde. Muitos consumidores, particularmente das gerações atuais, têm crescentemente substituído seu consumo regular de café por bebidas energéticas, buscando alternativas que se alinhem com seus estilos de vida ativos. Em resposta a este comportamento do consumidor em evolução, fabricantes têm estrategicamente adaptado suas formulações reduzindo ingredientes anteriormente direcionados a atletas, como glucono delta-lactona, cafeína e açúcar. Atualmente, uma bebida energética de 500cc contém cafeína equivalente a um café duplo expresso, tornando-a mais acessível para consumo diário. Esta evolução do mercado é claramente demonstrada em desenvolvimentos recentes, como exemplificado pela Score, uma bebida energética chilena com fórmula alemã, que foi lançada em fevereiro de 2025 e está expandindo ativamente sua presença nos mercados em crescimento do Peru e Brasil. A tendência em direção a opções saudáveis para consumo em movimento é particularmente pronunciada em centros urbanos, onde estilos de vida ocupados impulsionam o consumo de bebidas funcionais que prometem energia sustentada sem a queda associada às bebidas energéticas tradicionais com alto açúcar.

Análise de Impacto dos Fatores Restritivos

| FATOR RESTRITIVO | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Preocupações de saúde sobre ingredientes químicos | -0.4% | Brasil, Argentina, com impacto crescente em toda a América do Sul | Médio prazo (2-4 anos) |

| Inclinação do consumidor para produtos de suco fresco | -0.3% | Brasil, com impacto moderado na Argentina | Longo prazo (≥ 4 anos) |

| Concorrência de bebidas alternativas | -0.5% | Brasil, Argentina, Resto da América do Sul | Médio prazo (2-4 anos) |

| Pressões regulatórias e de rotulagem | -0.4% | Argentina, Brasil, com expansão para Resto da América do Sul | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Preocupações de saúde sobre ingredientes químicos

Preocupações de saúde sobre ingredientes artificiais em bebidas energéticas estão impactando o crescimento do mercado na América do Sul. Autoridades regulatórias regionais estão aplicando políticas mais rigorosas, particularmente rótulos de advertência na frente da embalagem (FoP). Pesquisas conduzidas no Uruguai demonstraram que rótulos de advertência sobre cafeína afetaram as decisões de compra de jovens adultos. México e Chile introduziram impostos sobre bebidas adoçadas com açúcar e rotulagem FoP obrigatória, resultando em redução do consumo de bebidas açucaradas, incluindo bebidas energéticas. As preocupações da Organização Pan-Americana de Saúde sobre bebidas ultraprocessadas e obesidade têm levado a maiores demandas por regulamentações mais rigorosas em toda a América Latina. Em resposta, fabricantes estão trabalhando para reformular produtos com ingredientes naturais enquanto tentam manter seus efeitos de aumento de energia.

Inclinação do consumidor para produtos de suco fresco

A preferência tradicional da América do Sul por bebidas frescas e naturais desafia o crescimento das bebidas energéticas, particularmente à medida que a consciência de saúde do consumidor aumenta. A forte conexão cultural do Brasil com sucos de frutas frescas cria concorrência direta para fabricantes de bebidas energéticas, já que consumidores veem alternativas naturais locais como mais saudáveis e autênticas. A Agência Nacional de Vigilância Sanitária do Brasil (ANVISA) implementou a RDC 839/2023, que estabelece regulamentações para novos ingredientes e alimentos, apoiando a inovação no segmento de bebidas naturais[3]United States Department of Agriculture, FAIRS Country Report Annual,

apps.fas.usda.gov . Esta estrutura regulatória, combinada com os abundantes recursos de frutas da região, melhora a posição competitiva de alternativas frescas no mercado de bebidas. Fabricantes de bebidas energéticas devem abordar estas condições de mercado enfatizando os benefícios funcionais de seus produtos enquanto incorporam ingredientes naturais para abordar preocupações relacionadas à saúde. A forte preferência cultural por bebidas naturais e um ambiente regulatório de apoio para alternativas frescas atuam como um fator restritivo significativo no crescimento do mercado de bebidas energéticas na região.

Análise de Segmento

Por Tipo de Produto: Bebidas Dominam Enquanto Shots Aceleram

O segmento de bebidas respondeu por 82,37% da participação do mercado de bebidas energéticas da América do Sul em 2024. A dominância do segmento decorre de extensas redes de distribuição de produtos em supermercados, lojas de conveniência e pontos de venda, aliada a preferências estabelecidas dos consumidores por formatos prontos para beber. Grandes empresas mantêm esta posição de mercado através de iniciativas regulares de desenvolvimento de produtos, incluindo novas variantes de sabor, alternativas sem açúcar e formulações aprimoradas com vitaminas adicionadas e ingredientes funcionais. O crescimento do segmento é ainda apoiado por campanhas de marketing agressivas, estratégias de preços competitivos e crescente demanda dos consumidores por bebidas energéticas convenientes na região.

O segmento de shots deve alcançar a maior taxa de crescimento de 2,47% TCAC durante 2025-2030, impulsionado por sua conveniência e fórmula concentrada que atrai consumidores em movimento buscando aumentos imediatos de energia. Este crescimento é particularmente evidente em centros urbanos onde estilos de vida ocupados criam demanda por soluções de energia rápidas e portáteis. A expansão do segmento também é apoiada por formulações inovadoras que abordam preocupações de saúde, com empresas desenvolvendo shots que contêm fontes naturais de cafeína como extrato de chá verde. Esta tendência em direção a soluções de energia mais saudáveis e concentradas posiciona o segmento de shots para crescimento contínuo, particularmente entre consumidores mais jovens buscando benefícios funcionais sem o volume das bebidas energéticas tradicionais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Embalagem: Alumínio Domina em Meio ao Impulso de Sustentabilidade

Latas dominam o mercado de bebidas energéticas da América do Sul com uma participação de mercado de 71,66% em 2024. Sua popularidade decorre de múltiplas vantagens: portabilidade superior para consumo em movimento, estabilidade de prateleira estendida sem refrigeração e visibilidade aprimorada da marca através de rotulagem de produto 360 graus. A natureza reciclável das latas de alumínio fortalece sua posição de mercado, particularmente à medida que a sustentabilidade se torna uma consideração chave do consumidor. A Ball Corporation, um grande fabricante de latas na região, demonstra este compromisso ambiental através de sua transição para 100% de energia renovável em operações de manufatura. Esta iniciativa visa reduzir emissões de carbono em toda a cadeia de suprimentos enquanto atende à crescente demanda de consumidores ambientalmente conscientes que priorizam soluções de embalagem sustentáveis. A combinação de benefícios práticos e considerações ambientais continua a reforçar latas como o formato de embalagem preferido no setor de bebidas energéticas da América do Sul.

Garrafas PET/vidro estão experimentando uma taxa de crescimento de 2,65% TCAC (2025-2030), superando outros formatos de embalagem no mercado de bebidas energéticas. Este crescimento alinha com tendências de premiumização do mercado e consciência ambiental elevada entre consumidores e fabricantes. A mudança em direção a estes materiais de embalagem reflete mudanças nas preferências dos consumidores e pressões regulatórias por soluções de embalagem sustentáveis. Grandes fabricantes de bebidas implementaram programas abrangentes de reciclagem garrafa-para-garrafa e aumentaram o uso de PET pós-consumo reciclado (PCR) em suas embalagens. Estas iniciativas incluem estabelecimento de redes de coleta, investimento em infraestrutura de reciclagem e desenvolvimento de tecnologias avançadas de reciclagem. Empresas também estão focando na redução do peso das garrafas PET mantendo integridade estrutural para minimizar ainda mais o impacto ambiental. Garrafas de vidro mantêm forte demanda em segmentos premium e naturais/orgânicos de bebidas energéticas, onde se alinham com percepções dos consumidores de qualidade e sustentabilidade.

Por Ingrediente: Opções Naturais Desafiam Dominância Convencional

Bebidas energéticas convencionais mantiveram sua liderança de mercado com uma participação de 83,54% em 2024, alavancando reconhecimento de marca estabelecido e redes de distribuição generalizada em toda a América do Sul. Estes produtos, tipicamente formulados com cafeína sintética, taurina e várias vitaminas B, continuam a dominar prateleiras de varejo devido à sua eficácia comprovada e preços competitivos. Contudo, o segmento enfrenta crescente escrutínio de autoridades de saúde e mudança nas preferências dos consumidores, criando tanto desafios quanto oportunidades para reformulação em direção a rótulos mais limpos mantendo benefícios funcionais.

O segmento natural/orgânico está crescendo a uma taxa mais rápida de 2,86% TCAC (2025-2030), impulsionado pelo aumento da consciência de saúde e conexões culturais com ingredientes indígenas. Empresas estão transformando erva-mate tradicional em bebidas energéticas modernas oferecendo versões com sabor, adoçadas e prontas para beber em recipientes de tamanho individual que atraem consumidores buscando conveniência. O mercado também está vendo crescimento em outros ingredientes naturais como guayusa, demonstrado pela introdução da GURU Organic Energy do GURU Guayusa Tropical Punch, uma bebida energética baseada em plantas inspirada no povo Jivaro do Equador. O crescimento deste segmento reflete uma mudança mais ampla em direção a produtos de rótulo limpo que oferecem energia sem ingredientes artificiais.

Por Canal de Distribuição: Off-Trade Lidera Apesar da Recuperação On-Trade

O canal off-trade detém uma participação dominante de 77,79% do mercado de bebidas energéticas da América do Sul em 2024. Esta dominância decorre da extensa disponibilidade de produtos em supermercados, hipermercados e lojas de conveniência. O Brasil exemplifica esta tendência através de seus formatos de varejo moderno expandidos, fornecendo aos consumidores amplo acesso a bebidas energéticas. Lojas de conveniência e mercearia servem como pontos-chave para compras por impulso, enquanto supermercados e hipermercados atraem consumidores através de preços competitivos e promoções. No Brasil, a disponibilidade de opções de pagamento parcelado aumenta o poder de compra nestes canais de varejo, reforçando sua posição de mercado.

O canal on-trade, apesar de sua menor participação de mercado, deve crescer a uma TCAC de 2,25% durante 2025-2030, excedendo as taxas de crescimento geral do mercado à medida que atividades sociais se recuperam pós-pandemia. Este segmento inclui bares, restaurantes, clubes e academias onde consumidores bebem bebidas energéticas no local ou as misturam com álcool. Áreas urbanas com vida noturna ativa demonstram crescimento significativo, à medida que bebidas energéticas se tornam componentes essenciais de ofertas de coquetéis. O canal se beneficia do aumento da preferência dos consumidores por experiências de consumo premium em ambientes sociais, com bebidas energéticas comercializadas como produtos de estilo de vida. Este reposicionamento permite margens de lucro maiores e fortalece a presença da marca através de marketing baseado em experiência que atrai consumidores mais jovens que veem escolhas de bebidas como declarações sociais.

Análise Geográfica

O Brasil responde por 48,44% do mercado de bebidas energéticas da América do Sul em 2024, apoiado por sua grande população e extensas redes de distribuição. A demografia jovem do país, particularmente aqueles com idade entre 18-34 anos, fornece uma base de consumidores forte para bebidas energéticas. O crescimento do mercado é ainda aprimorado pela infraestrutura de varejo bem desenvolvida do Brasil, incluindo supermercados, lojas de conveniência e plataformas de e-commerce. A Coca-Cola FEMSA Brasil expandiu sua presença neste mercado oferecendo múltiplas variantes Monster Energy para abordar diferentes preferências dos consumidores. As parcerias estratégicas da empresa com distribuidores e varejistas locais fortaleceram sua posição de mercado e melhoraram a acessibilidade do produto em áreas urbanas e suburbanas.

A Argentina mostra o maior potencial de crescimento com uma TCAC projetada de 3,64% (2025-2030), excedendo a média regional. O país produziu 986,7 mil toneladas métricas de erva-mate em 2024, de acordo com o Instituto Brasileiro de Geografia e Estatística, tornando-se o maior produtor da América Latina [4]National Institute of Yerba Mate, Informe del Sector Yerbatero,

inym.org.ar . Este ingrediente indígena apresenta oportunidades para inovação em bebidas energéticas. Contudo, novas regulamentações direcionadas ao consumo de bebidas energéticas entre jovens podem afetar marketing e desenvolvimento de produtos.

Chile, Peru, Colômbia e Uruguai apresentam oportunidades de crescimento variadas e estruturas regulatórias. O Ministério da Saúde do Chile promulgou regulamentações de rotulagem de alimentos que afetam o marketing de bebidas energéticas e comportamento do consumidor. Empresas em todos esses mercados estão adaptando suas estratégias para atender à crescente demanda por bebidas mais saudáveis enquanto cumprem regulamentações locais e preferências dos consumidores. A crescente rede de lojas de conveniência da Colômbia está cada vez mais adotando ofertas de cadeia fria. Enquanto isso, o Uruguai, atuando como definidor de políticas, está conduzindo testes de advertência sobre cafeína que poderiam influenciar toda a região.

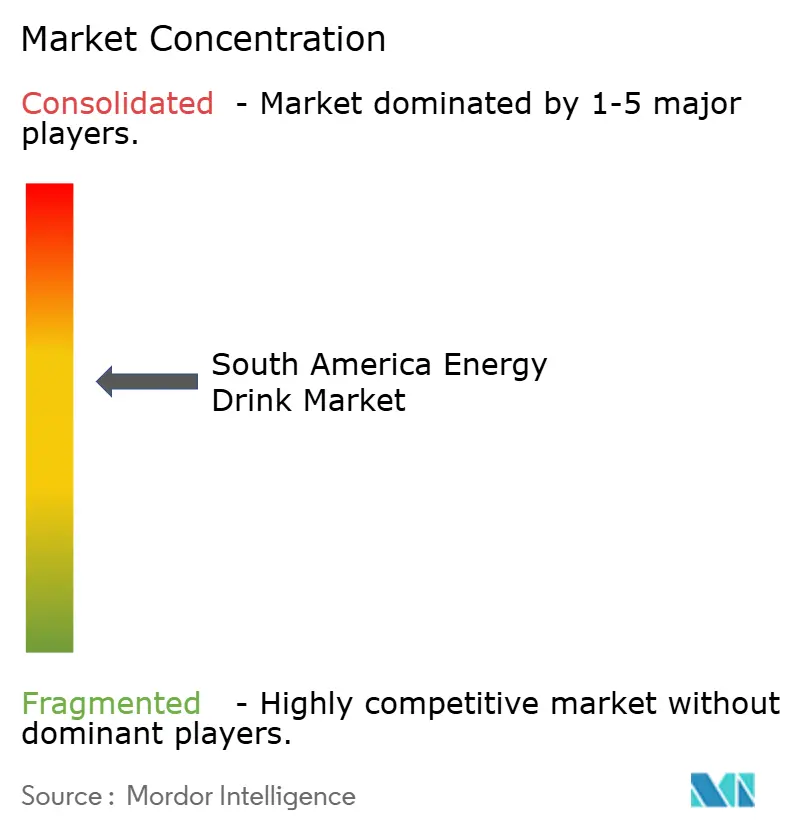

Panorama Competitivo

O mercado de bebidas energéticas da América do Sul demonstra concentração moderada, apresentando tanto gigantes globais quanto players regionais emergentes, incluindo Red Bull GmbH, Monster Beverage Corp., PepsiCo Inc., AJE Group e Anheuser-Busch InBev. O panorama competitivo continua a evoluir através de movimentos estratégicos, como evidenciado pela aquisição da Bang Energy pela Monster em julho de 2023. Através de sua parceria com a Monster e suas marcas independentes, Relentless e Powerade Energy, a Coca-Cola possui uma presença forte em refrigeradores de varejo organizado, capitalizando em sua força de distribuição de décadas. Enquanto isso, a Ambev, com sua marca Fusion e híbridos únicos RTD de café, esculpiu um nicho de mercado, garantindo acesso a micro comerciantes frequentemente negligenciados por seus concorrentes maiores.

Oportunidades de espaço em branco são particularmente notáveis no segmento natural/orgânico, onde ingredientes regionais como erva-mate e guayusa fornecem vantagens únicas de posicionamento. Empresas como Guayakí capitalizaram com sucesso nas raízes indígenas da erva-mate na América do Sul, enquanto variações regulatórias entre países criam requisitos de conformidade complexos que favorecem organizações com fortes capacidades regulatórias. Até o final da década, a indústria de bebidas energéticas da América do Sul pode testemunhar uma reorganização de suas mesas de liderança, impulsionada por estratégias visionárias como integração vertical em plantações de ervas, mapeamento de sabor guiado por IA e rastreamento de lote por blockchain.

A trajetória de crescimento do mercado é apoiada por economias nacionais emergentes, canais de varejo em modernização e rendas de classe média em ascensão em toda a América do Sul. Empresas estão adaptando suas formulações para abordar crescentes preocupações de saúde, focando em teor reduzido de açúcar e ingredientes naturais mantendo benefícios funcionais. Fabricantes estão alinhando suas marcas com as preferências de consumidores mais jovens e urbanos e aprimorando estratégias de comunicação para alcançar a crescente população urbana e comunidades migrantes na região.

Líderes da Indústria de Bebidas Energéticas da América do Sul

Red Bull GmbH

Monster Beverage Corp.

PepsiCo Inc.

AJE Group

Anheuser-Busch InBev

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: A Ball Corporation fez parceria com a Açaí Motion, uma marca brasileira de bebida energética natural, para lançar uma lata de bebida certificada pela Iniciativa de Administração de Alumínio (ASI). Esta colaboração demonstra o compromisso de ambas as empresas com sustentabilidade e inovação na indústria de bebidas, fornecendo qualidade melhorada, rastreabilidade de produto e suporte para uma economia circular.

- Janeiro de 2025: A Ball Brasil fez parceria com a Bebidas Poty, uma empresa de bebidas que produz refrigerantes, sucos e água. As empresas lançaram a bebida energética PUSH em uma lata com o selo de certificação ASI, demonstrando o compromisso da Ball com práticas de embalagem sustentáveis.

- Janeiro de 2025: A Monster Energy causou impacto no Brasil com a estreia de seu novo sabor Rio Punch. Esta mais recente oferta combina a essência 'poderosa' da Monster Energy com uma mistura tropical distintiva, destacando notas de mamão doce, sorvete de baunilha e groselha preta, tudo inspirado em uma sobremesa querida do Rio de Janeiro.

- Setembro de 2024: Flying Horse, em um movimento estratégico, revelou sua reformulação de marca no Brasil, simultaneamente ampliando sua presença no mercado. A marca introduziu dois novos sabores: Suco de Manga e uma variante sem açúcar de seu Original clássico. Junto com estes, manteve sua linha querida, que inclui Original, Melancia, Tropical e Pitaya.

Escopo do Relatório do Mercado de Bebidas Energéticas da América do Sul

Bebidas energéticas contêm altos níveis de ingredientes estimulantes, tipicamente cafeína, açúcar e suplementos frequentes, como vitaminas ou carnitina, que são comercializados como um produto capaz de melhorar alerta mental e desempenho físico.

O mercado é segmentado por tipo de produto, tipo de embalagem, ingrediente, canais de distribuição e país. Por tipo de produto, o mercado é segmentado em bebidas, shots e mixers. Por tipo de embalagem, o mercado é segmentado em garrafas PET/vidro, latas e outros tipos de embalagem. Baseado em ingrediente, o mercado é segmentado em convencional e natural/orgânico. Baseado em canais de distribuição, o mercado é segmentado em on-trade e off-trade. Off-trade é ainda sub-segmentado em supermercados/hipermercados, lojas de conveniência/mercearias, lojas de varejo online e outros canais de distribuição. Por geografia, o mercado é segmentado em Brasil, Argentina e Resto da América do Sul. Para cada segmento, o dimensionamento e previsões de mercado foram feitos com base no valor (em USD milhões).

| Bebidas |

| Shots |

| Mixers |

| Garrafas PET/Vidro |

| Latas |

| Outros Tipos de Embalagem |

| Convencional |

| Natural/Orgânico |

| On-Trade | |

| Off-Trade | Lojas de Conveniência/Mercearias |

| Supermercados/Hipermercados | |

| Lojas de Varejo Online | |

| Outros Canais de Distribuição |

| Brasil |

| Argentina |

| Resto da América do Sul |

| Por Tipo de Produto | Bebidas | |

| Shots | ||

| Mixers | ||

| Por Tipo de Embalagem | Garrafas PET/Vidro | |

| Latas | ||

| Outros Tipos de Embalagem | ||

| Por Ingrediente | Convencional | |

| Natural/Orgânico | ||

| Por Canal de Distribuição | On-Trade | |

| Off-Trade | Lojas de Conveniência/Mercearias | |

| Supermercados/Hipermercados | ||

| Lojas de Varejo Online | ||

| Outros Canais de Distribuição | ||

| Por País | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Questões Respondidas no Relatório

Qual é o valor atual do mercado de bebidas energéticas da América do Sul?

O mercado vale USD 4,15 bilhões em 2025 e está projetado para alcançar USD 4,57 bilhões até 2030 com uma TCAC de 1,96%.

Qual país detém a maior participação na região?

O Brasil lidera com uma participação de 48,44%, apoiado por uma população jovem e ampla cobertura de varejo.

Qual segmento está crescendo mais rapidamente por ingrediente?

Formulações naturais/orgânicas são previstas para crescer a uma TCAC de 2,86%, impulsionadas pelo interesse em erva-mate e outros produtos botânicos.

Quão significativo é o crescimento de vendas on-trade?

Canais on-trade estão definidos para expandir a uma TCAC de 2,25% à medida que bares, academias e restaurantes se recuperam pós-pandemia.

Página atualizada pela última vez em: