Análise do mercado de aviação da América Latina

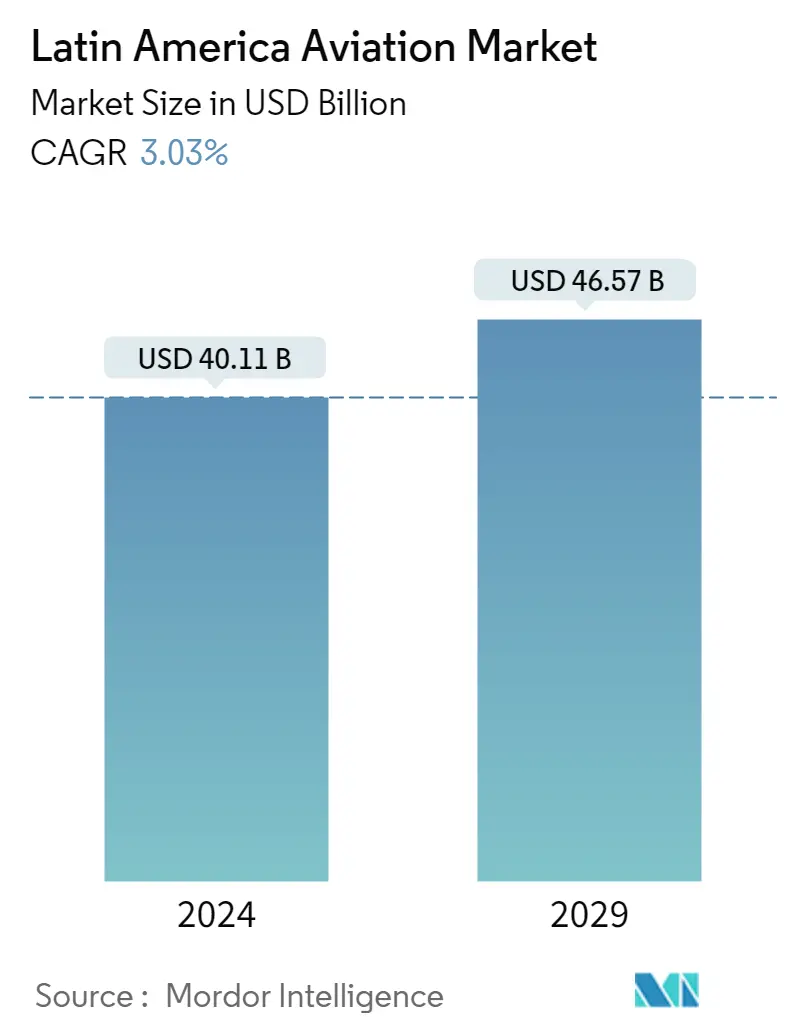

O tamanho do mercado de aviação da América Latina é estimado em US$ 40,11 bilhões em 2024, e deverá atingir US$ 46,57 bilhões até 2029, crescendo a um CAGR de 3,03% durante o período de previsão (2024-2029).

O surto de COVID-19 teve um grande impacto na indústria da aviação na América Latina, à medida que a procura por viagens aéreas caiu e as companhias aéreas foram forçadas a reduzir a sua capacidade em 2020 e 2021. No entanto, a necessidade de viagens domésticas e movimentos de carga e o crescimento de baixas As companhias aéreas de baixo custo da região estão impulsionando o renascimento do mercado de aviação na América Latina. A redução das restrições às viagens levou a uma recuperação nos fluxos de passageiros na região e para a América do Norte, o que ajudou à recuperação do tráfego de passageiros na área. De acordo com a IATA, prevê-se que o número de passageiros de 2019 seja superado em 2023 pela América Central (102%), seguida pela América do Sul em 2024 (103%) e pelo Caribe em 2025 (101%).

Apesar do lento crescimento da economia da região e do impacto económico da pandemia, os países da América Latina estão a planear modernizar a sua frota de aeronaves militares para fortalecer as suas forças armadas. Espera-se que isto impulsione o setor da aviação militar no país durante o período de previsão.

Espera-se que a privatização de aeroportos em países como Brasil, Jamaica, Honduras, Paraguai e Peru desenvolva a infraestrutura aeroportuária e aumente a capacidade, apoiando assim o crescimento do mercado de aviação geral na região.

Tendências do mercado de aviação na América Latina

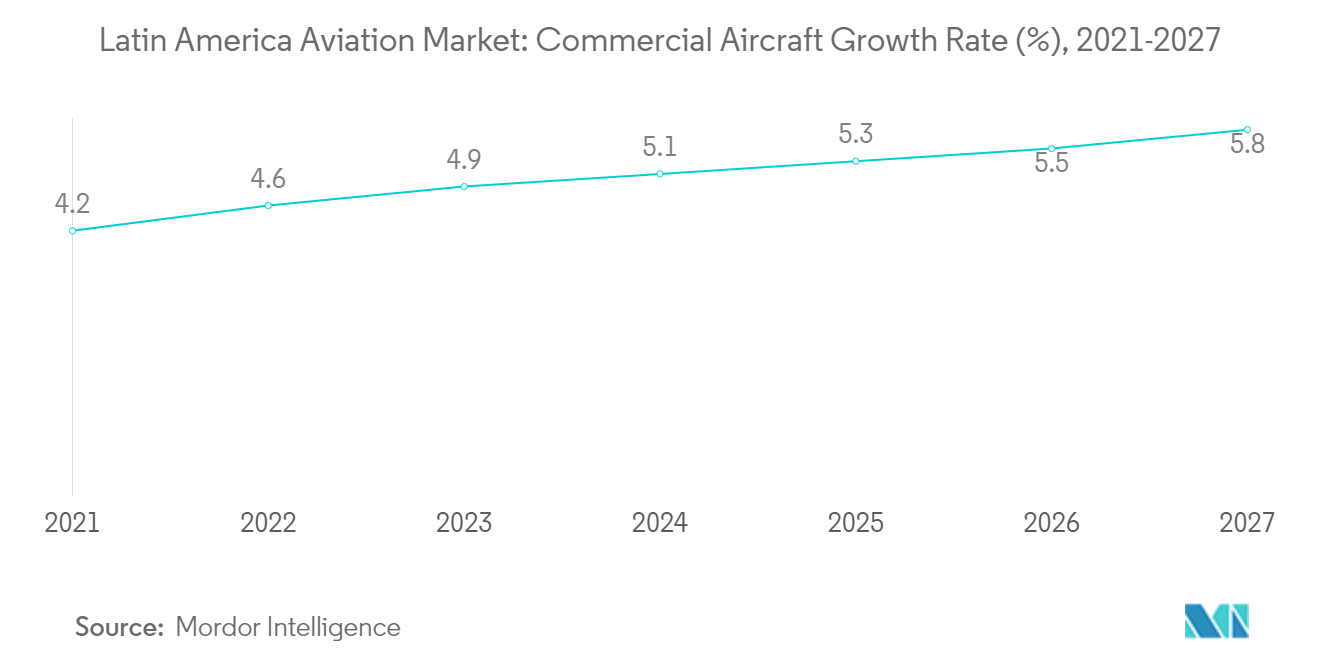

Espera-se que o mercado de aeronaves comerciais tenha a maior participação de mercado durante o período de previsão

Espera-se que o mercado de aeronaves comerciais testemunhe a maior participação de mercado na aviação latino-americana. Espera-se que o aumento das entregas de aeronaves e do tráfego de passageiros impulsione o crescimento do mercado nos próximos anos. No passado, companhias aéreas da América Latina, como a SCADTA da Colômbia (atual Avianca) e a VARIG do Brasil, expandiram suas rotas com aeronaves Boeing. A crescente indústria da aviação na América Latina aumentou a necessidade de novas aeronaves. De acordo com as previsões da Airbus, 2.550 novos aviões serão entregues na região da América Latina entre 2022 e 2041. As novas entregas farão com que as companhias aéreas comerciais que operam na América Latina testemunhem um crescimento significativo no tamanho da frota. Eles perceberão um aumento das atuais 1.450 aeronaves, presentes na América Latina, para 2.850 aeronaves nos próximos anos.

A América Latina ocupa o penúltimo lugar em termos de entregas projetadas para as próximas duas décadas, atrás apenas da África, que espera ter 1.230 entregas e 370 conversões de aeronaves. Cerca de 81% da frota da América Latina é composta por aeronaves de fuselagem estreita e, de acordo com as previsões da Airbus, quase 92% das entregas consistem em jatos de fuselagem estreita. Além disso, as aeronaves de fuselagem estreita ganharam popularidade na aviação latino-americana devido ao surgimento de companhias aéreas de baixo custo que utilizam tais aeronaves para aumentar a eficiência e estimular o tráfego.

Além disso, os aviões de fuselagem estreita da família Boeing 737 MAX e Airbus A320neo oferecem autonomia de voo para a abertura de rotas novas e mais estreitas entre a América do Norte e a América Latina, o que não era plausível com as gerações mais antigas de aeronaves. Airbus e Boeing são os principais fabricantes de equipamentos originais na região da América Latina e recebem grandes pedidos de empresas importantes, como LATAM, Avianca, Volaris, Aeromexico e GOL. Segundo a Airbus, ainda há uma carteira de 465 aeronaves a serem entregues à indústria de aviação latino-americana. A transportadora mexicana de custo ultrabaixo Volaris continua sendo um dos principais clientes da Airbus, com um pedido não atendido de 122 aeronaves ainda a serem entregues pela Airbus. Por outro lado, companhias aéreas como JetSMART, Avianca e grupo de companhias aéreas LATAM também são clientes importantes do fabricante europeu de equipamentos originais, com a Airbus tendo carteiras de 98, 88 e 69 pedidos não atendidos, respectivamente para JetSMART, Avianca e LATAM. grupo de companhias aéreas. Assim, o aumento dos rankings na América Latina impulsionará o crescimento do mercado nos próximos anos.

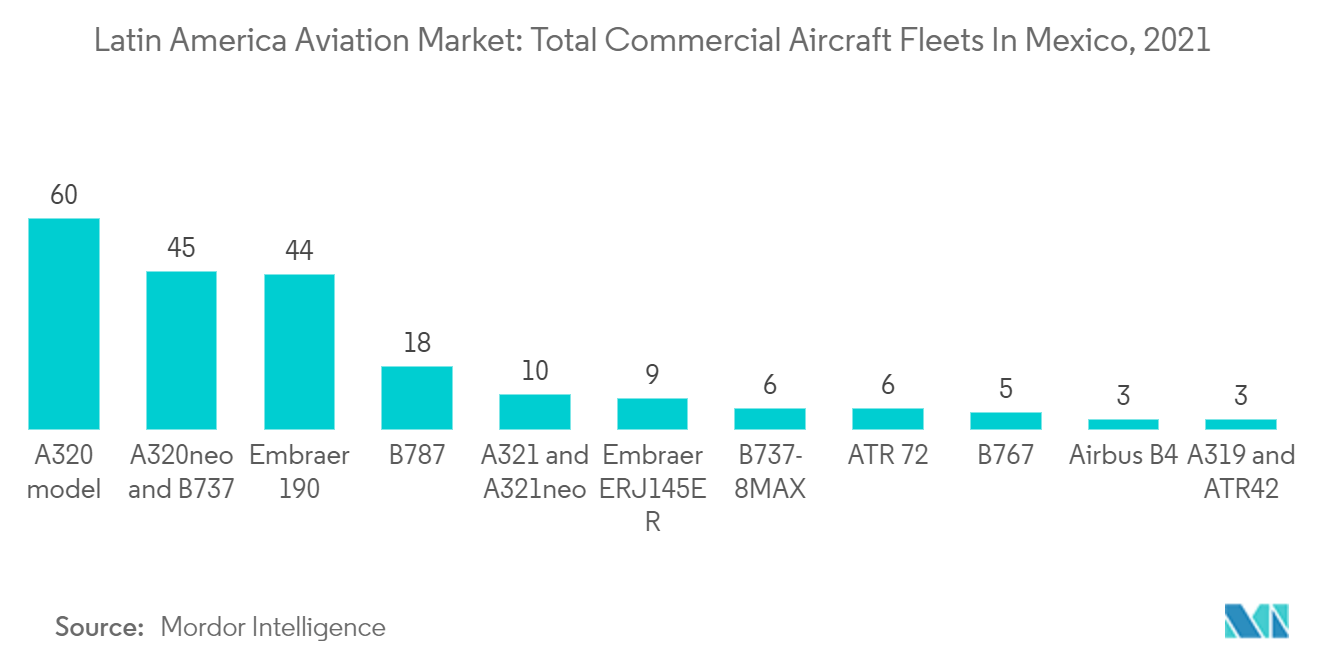

O México tem a maior participação de mercado no período de previsão

O México na América Latina terá a maior participação de mercado durante o período de previsão. Antes da pandemia da COVID-19, o mercado de aviação do México testemunhou um crescimento constante, apesar dos muitos desafios. O desenvolvimento foi impulsionado por vários factores, incluindo a expansão do mercado de transportadoras de baixo custo e a conclusão do acordo de Céus Abertos EUA-México, que eliminou restrições nas rotas entre os dois países. Antes da pandemia, o mercado de aviação do México contava com oito companhias aéreas de passageiros notáveis, incluindo Volaris, Grupo Aeromexico, Viva Aerobus, Interjet, Aeromar, Magnicharters, Transportes Aéreos Regionales e Aéreo Calafia. Ainda assim, o início da pandemia levou a uma paralisação global na indústria da aviação, o que levou o México a perder uma das suas principais companhias aéreas, a Interjet. Atualmente, a indústria da aviação no México é dominada por duas transportadoras de baixo custo, Volaris e VivaAerobus, e pela única transportadora mexicana de serviço completo, o Grupo Aeromexico. De acordo com os dados apresentados pela Agência Federal de Aviação Civil do México, 2021 foi considerado um ano de crescimento para companhias aéreas de baixo custo como Volaris e VivaAerobos, e um ano de recuperação para o Grupo Aeromexico.

Além disso, essas companhias aéreas são as principais concorrentes no mercado de aviação mexicano, com todas as três transportando aproximadamente 54 milhões de passageiros em 2021. Por outro lado, companhias aéreas como Aeromar, Magnicharters, Transportes Aéreos Regionales e Aéreo Calafia são concorrentes menores com nichos de mercado. e operam apenas no México. De acordo com a AFAC, a Agência Federal de Aviação Civil do México, essas companhias aéreas menores atenderam à indústria da aviação transportando 14 milhões de passageiros em 2021.

Desde o início da pandemia, a Volaris tem vindo a consolidar a sua posição como o principal operador nacional do país, com uma quota de mercado de quase 40%. Este crescimento é atribuído ao desaparecimento da Interjet e às dificuldades financeiras que assolaram o Grupo Aeromexico. Além disso, em comparação com os rivais da Volaris, Grupo Aeromexico e VivaAerobus, a empresa administrou o maior número de passageiros transportados em 2021, que foi de 24,4 milhões com um crescimento de 11% em relação a 2019. Além disso, a Volaris, em janeiro de 2022, teve 2,3 milhões de passageiros, um ganho de 21% em relação a 2020.

Assim, o crescente mercado de aviação no México e o aumento do número de tráfego aéreo de passageiros nos últimos tempos impulsionarão o crescimento do mercado durante o período de previsão.

Visão Geral da Indústria de Aviação da América Latina

Alguns dos players mais proeminentes no mercado de aviação da América Latina são Textron Inc., Embraer SA, Bombardier Inc., Airbus SE e Boeing. O crescimento do número de passageiros aéreos levou ao aumento da demanda por novas aeronaves na indústria de aviação latino-americana. Vários fabricantes de equipamentos originais de aeronaves na América Latina aumentaram suas capacidades de produção para atender à demanda. Isto acabará por levar ao crescimento da indústria da aviação latino-americana nos próximos anos.

Líderes do mercado de aviação da América Latina

-

Embraer SA

-

Airbus SE

-

Boeing Company

-

Lockheed Martin Corporation

-

Bombardier Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

.webp)

Notícias do mercado de aviação da América Latina

- Em outubro de 2022, a Air Canada Cargo anunciou pela primeira vez a expansão de sua rede de cargueiros para os Estados Unidos, com voos para Dallas e Atlanta. A empresa também expandirá sua presença na América Latina com serviços para Bogotá, na Colômbia.

- Em setembro de 2022, Avianca e Boliviana de Aviación anunciaram a assinatura de um acordo interline, permitindo aos clientes de ambas as companhias aéreas fazer conexão direta em voos. A parceria permitirá aos passageiros viajar de e para sete cidades bolivianas com uma única passagem e bagagem despachada até o destino. Também poderão se beneficiar de aproximadamente 125 rotas da Avianca, onde poderão se conectar a 24 países da América Latina e da Europa.

Segmentação da Indústria de Aviação da América Latina

O mercado de aviação latino-americano abrange as vendas de aeronaves de asa fixa e rotativa nos setores de aviação comercial, militar e geral da região latino-americana.

O relatório oferece as últimas tendências, tamanho, participação e visão geral do setor. O mercado é segmentado por tipo (aviação comercial, militar e geral) e geografia (Brasil, México, Argentina e Resto da América Latina). O relatório oferece tamanho de mercado e previsões para o mercado em valor (US$ bilhões) para todos os segmentos acima.

| Aeronave Comercial |

| Aeronave militar |

| Aviação geral |

| Brasil |

| México |

| Argentina |

| Resto da América Latina |

| Por tipo | Aeronave Comercial |

| Aeronave militar | |

| Aviação geral | |

| Por geografia | Brasil |

| México | |

| Argentina | |

| Resto da América Latina |

Perguntas frequentes sobre pesquisa de mercado de aviação na América Latina

Qual é o tamanho do mercado de aviação da América Latina?

O tamanho do mercado de aviação da América Latina deverá atingir US$ 40,11 bilhões em 2024 e crescer a um CAGR de 3,03% para atingir US$ 46,57 bilhões até 2029.

Qual é o tamanho atual do mercado de aviação da América Latina?

Em 2024, o tamanho do mercado de aviação da América Latina deverá atingir US$ 40,11 bilhões.

Quem são os principais atores do mercado de aviação da América Latina?

Embraer SA, Airbus SE, Boeing Company, Lockheed Martin Corporation, Bombardier Inc. são as principais empresas que operam no mercado de aviação da América Latina.

Que anos cobre esse mercado de aviação da América Latina e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de aviação da América Latina foi estimado em US$ 38,93 bilhões. O relatório abrange o tamanho histórico do mercado de aviação da América Latina para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de aviação da América Latina para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Linhas Aéreas da América Latina

Estatísticas para a participação de mercado da América Latina Airlines em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da Latin America Airlines inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.