Tamanho do mercado de bebidas alcoólicas da América do Sul

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

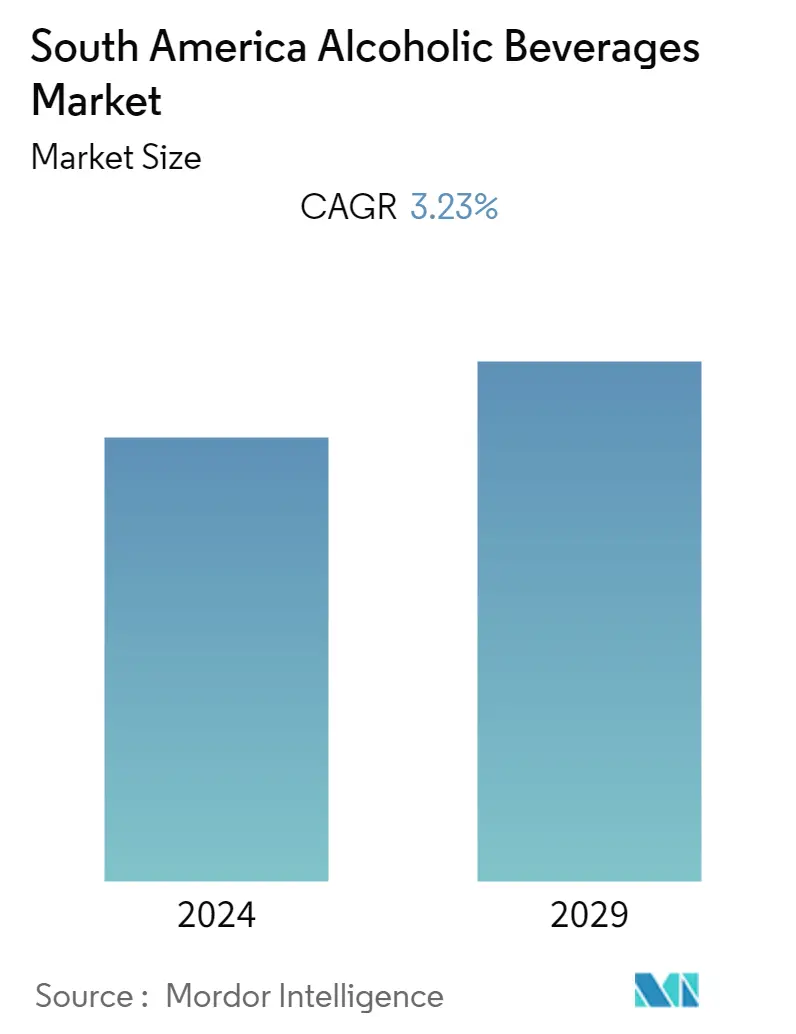

| CAGR | 3.23 % |

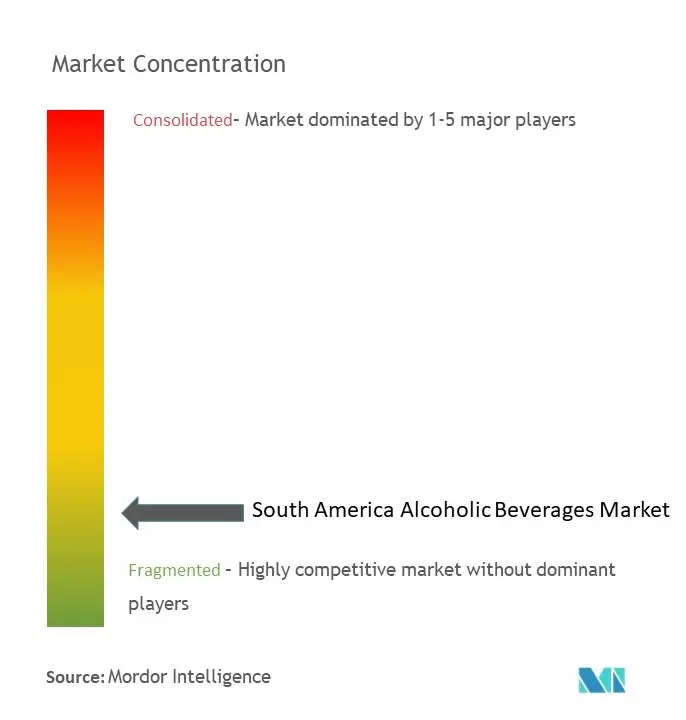

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de bebidas alcoólicas da América do Sul

O mercado sul-americano de bebidas alcoólicas deverá registrar um CAGR de 3,23% nos próximos cinco anos.

Os consumidores da região sul-americana têm demonstrado uma preferência crescente pelo whisky e pela vodka, o que deverá regular os mercados correspondentes nesta região. Além disso, a procura por bebidas espirituosas étnicas premium, super-premium e bebidas espirituosas aromatizadas aumentou entre os Millennials no mercado. A geração mais jovem opta por bebidas com baixo teor calórico e baixo teor alcoólico por questões de saúde. Os players do mercado têm lançado produtos inovadores considerando as preferências dos consumidores. Por exemplo, em outubro de 2022, a Diageo plc lançou o Johnnie Walker Blonde , após sua introdução por meio do programa de lançamento em 2021 em cidades do Brasil, México e alguns outros países.

As mudanças no sabor e a crescente demanda por bebidas artesanais de pequenos lotes com perfis de sabor únicos contribuem para o crescimento do mercado sul-americano de destilados artesanais. O número cada vez maior de grupos demográficos mais jovens incentiva o mercado dessas bebidas. O crescimento da economia está a impulsionar uma maior flexibilidade e a dar aos consumidores o luxo de exigirem bebidas alcoólicas artesanais. A demanda por bebidas premium também aumenta à medida que aumenta o consumo de bebidas alcoólicas em ocasiões casuais. Os players do mercado estão expandindo seus negócios em outros países para fortalecer seus portfólios.

Tendências do mercado de bebidas alcoólicas na América do Sul

O Brasil domina a região

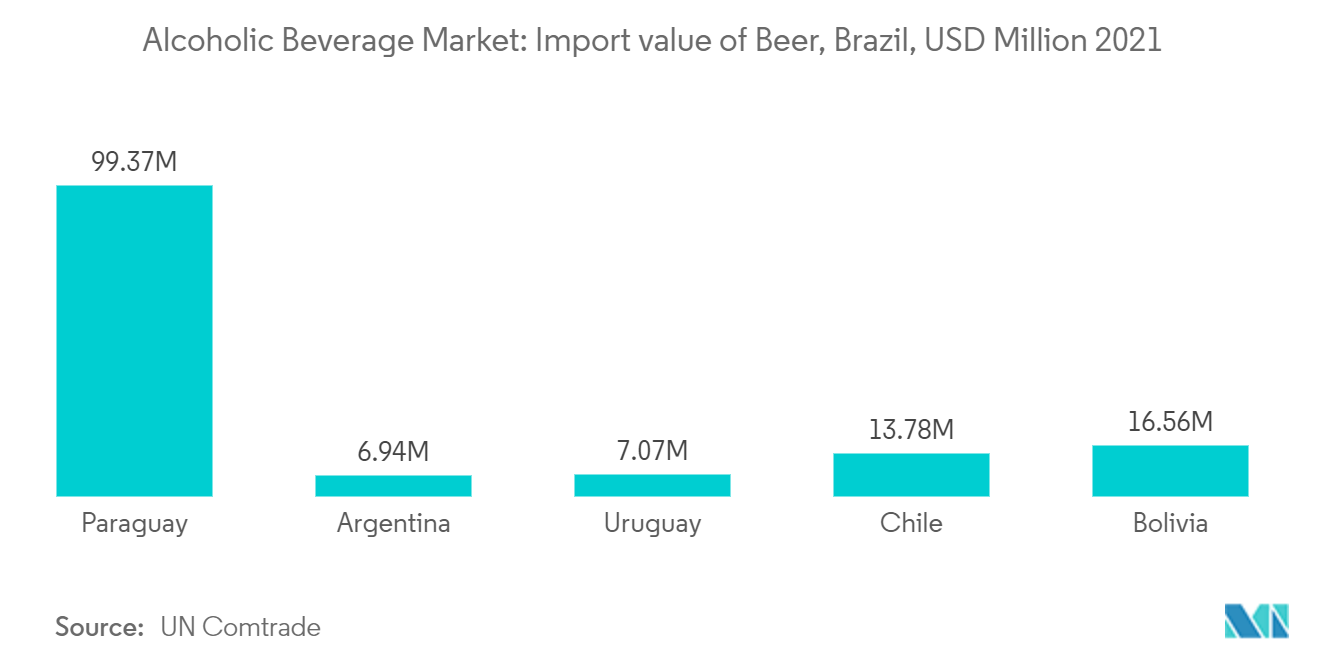

Devido ao aumento da renda disponível e mais não. da população activa, a procura de bebidas alcoólicas premium está a aumentar na região. Segundo dados do Instituto Brasileiro de Geografia e Estatística de 2021, a renda familiar mensal per capita do Distrito Federal é de R$ 2.513. Os brasileiros preferem cerveja a outras bebidas alcoólicas da região. Devido às regulamentações sobre produção e consumo de bebidas alcoólicas, o mercado é diferenciado na área. Festas regulares de escritório, festas de aniversário e outros eventos corporativos, o consumo de bebidas alcoólicas tornou-se comum no Brasil. Os jovens consumidores da região mudaram a sua preferência para bebidas alcoólicas com sabores diferentes. Os players do mercado estão lançando diversas bebidas alcoólicas considerando a demanda dos consumidores. Em agosto de 2021, a Coca-Cola FEMSA realizou uma aquisição com a marca brasileira de cervejas especiais Therezópolis. O objetivo desta aquisição foi fortalecer seu portfólio de marcas de cerveja no Brasil.

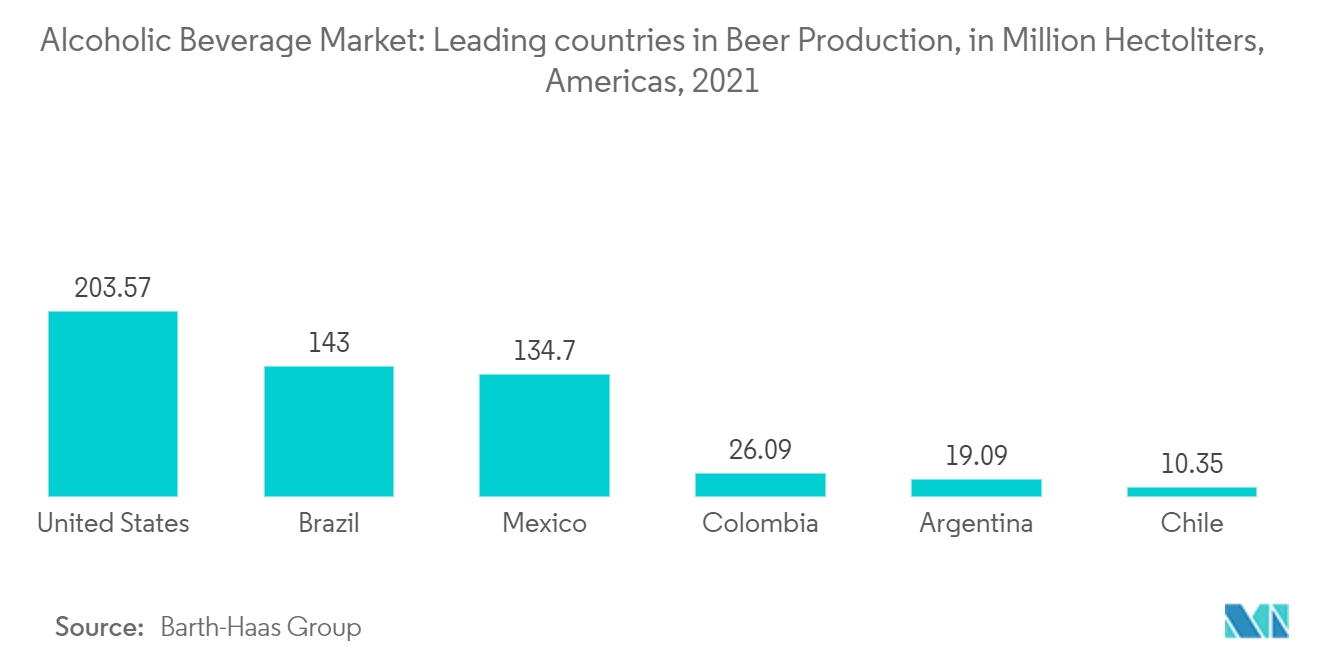

Crescimento no número de microcervejarias locais

O crescente número de microcervejarias está liderando o mercado de bebidas alcoólicas nos países sul-americanos. A prioridade em novos sabores e novas técnicas de fabricação de cerveja nesses estabelecimentos independentes atrai consumidores locais. A AB InBev atualmente possui a Cervejaria Colorado e a Cervejaria Wals no Brasil e a Bogota Beer Company na Colômbia, a maior cervejaria artesanal do país. Devido ao crescente número de cervejarias na região, a demanda por diversas bebidas alcoólicas na região também aumenta. A cerveja é a bebida alcoólica preferida dos sul-americanos, mas a inovação e a introdução de novos produtos no mercado também atraem os consumidores. Além disso, os jovens consumidores estão a optar por bebidas alcoólicas com diferentes sabores e baixas calorias, pelo que a inovação nos produtos também está a aumentar. Em outubro de 2022, a marca Johnnie Walker da Diageo Plc lançou o Johnnie Walker Blonde. O produto fica mais doce com sabores mais suaves. O produto foi lançado no Brasil, Estados Unidos, Bulgária, Alemanha e Tailândia.

Visão geral da indústria de bebidas alcoólicas da América do Sul

O mercado de bebidas alcoólicas da América do Sul está fragmentado com players regionais e globais. Vários líderes do mercado global dominam o mercado regional, uma vez que os consumidores locais gostam do sabor e da qualidade das bebidas espirituosas bem destiladas e das cervejas de boa qualidade. Alguns dos principais players do mercado são Anheuser-Busch InBev, Heineken NV, Cervejaria Petrópolis S/A, Grupo Peñaflor e Diageo Plc. Os fabricantes locais ou operadores privados concentram-se principalmente na produção de bebidas alcoólicas tradicionais para conservar a sua cultura. Os principais players também praticam expansão geográfica e fusões e aquisições.

Líderes do mercado de bebidas alcoólicas da América do Sul

-

Anheuser-Busch InBev

-

Heineken N.V.

-

Cervejaria Petropolis S/A

-

Grupo Peñaflor

-

Diageo Plc

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de bebidas alcoólicas da América do Sul

- Novembro de 2022 A Diageo Plc anunciou a aquisição da Balcones Distilling ('Balcones'), uma Texas Craft Distiller. Balcones é um dos principais produtores de American Single Malt Whisky.

- Fevereiro de 2022 O Grupo Peñaflor anunciou sua entrada na categoria Hard Seltzers com o lançamento de sua nova marca Mingo Hard Seltzer. O produto tem teor alcoólico de 4% ABV e menos de 100 kcal por lata. O produto está disponível em três sabores Limão com Pepino e Gengibre, Toranja com Rosa Mosqueta e Cardamomo e Maracujá com Goiaba e Coentro. A empresa busca ampliar seu atual portfólio de bebidas RTD, com presença significativa na categoria por meio de sua marca Frizzé.

- Novembro de 2021 O Grupo Petrópolis Ltda., sob sua marca Itaipava, anunciou o lançamento de uma nova edição 100% malte para sua linha de cervejas premium. É uma lager estilo americano com nova embalagem, destacando sua cor dourada e aparência superior. A empresa realizou um grande evento de lançamento de produtos na Bahia, com a presença de influenciadores de redes sociais, autoridades de imprensa e outros convidados.

Relatório de mercado de bebidas alcoólicas da América do Sul – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

3.1 Visão geral do mercado

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.2 Restrições de mercado

4.3 Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo de Produto

5.1.1 Cerveja

5.1.2 Vinho

5.1.3 Espíritos

5.2 Canal de distribuição

5.2.1 No comércio

5.2.2 Fora do comércio

5.3 Geografia

5.3.1 Brasil

5.3.2 Argentina

5.3.3 Resto da América do Sul

6. CENÁRIO COMPETITIVO

6.1 Estratégias mais adotadas

6.2 Análise de participação de mercado

6.3 Perfis de empresa

6.3.1 Anheuser-Busch InBev

6.3.2 Heineken N.V.

6.3.3 Diageo

6.3.4 Grupo Penaflor

6.3.5 Cervejaria Petropolis S/A

6.3.6 CCU S.A.

6.3.7 Brown-Forman

6.3.8 Companhia Muller de Bebidas

6.3.9 Pernod Ricard

6.3.10 Molson Coors Beverage Company

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de bebidas alcoólicas da América do Sul

A bebida alcoólica é produzida pela fermentação de frutas, vegetais, grãos ou outras fontes de açúcar. O mercado sul-americano de bebidas alcoólicas é segmentado por tipo de produto em cerveja, vinho e destilados. Com base no canal de distribuição, o mercado foi classificado em on-trade e off-trade. O mercado também é diversificado geograficamente, considerando Brasil, Argentina e o restante da região sul-americana. Para cada segmento, o dimensionamento e a previsão do mercado foram feitos com base no valor (em milhões de dólares).

| Tipo de Produto | ||

| ||

| ||

|

| Canal de distribuição | ||

| ||

|

| Geografia | ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de bebidas alcoólicas na América do Sul

Qual é o tamanho atual do mercado de bebidas alcoólicas da América do Sul?

O Mercado de Bebidas Alcoólicas da América do Sul deverá registrar um CAGR de 3,23% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de bebidas alcoólicas da América do Sul?

Anheuser-Busch InBev, Heineken N.V., Cervejaria Petropolis S/A, Grupo Peñaflor, Diageo Plc são as principais empresas que atuam no mercado de bebidas alcoólicas da América do Sul.

Que anos cobre este mercado de bebidas alcoólicas da América do Sul?

O relatório abrange o tamanho histórico do mercado de bebidas alcoólicas da América do Sul para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de bebidas alcoólicas da América do Sul para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Relatório da Indústria de Bebidas Alcoólicas da América do Sul

Estatísticas para a participação de mercado de bebidas alcoólicas da América do Sul em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de bebidas alcoólicas da América do Sul inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.