Análise do mercado de geradores diesel da África do Sul

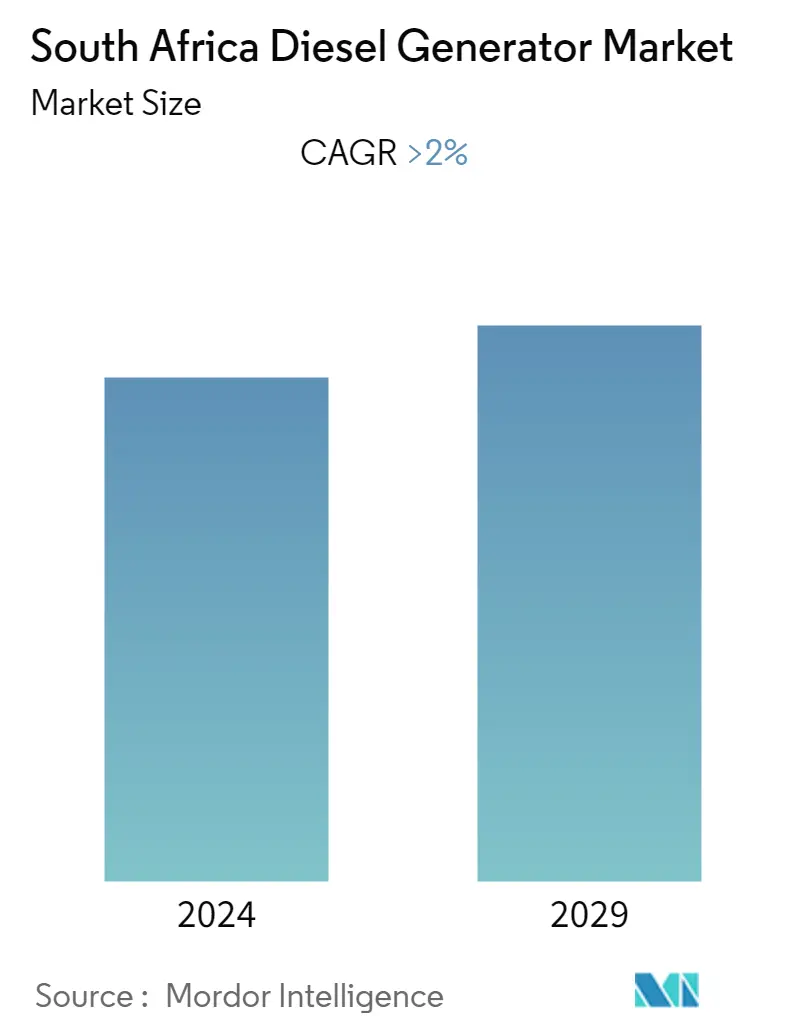

Os especialistas prevêem que o mercado Sul-Africano Diesel Generator deve crescer a uma taxa CAGR superior a 2% durante o período 2020-2025. Espera-se que fatores como o aumento da produtividade das usinas de pico e a demanda por fornecimento de energia ininterrupto e confiável impulsionem o mercado. No entanto, a disponibilidade de alternativas mais limpas e o avanço nas tecnologias de baterias podem atuar como uma restrição para o crescimento do mercado durante o período de previsão.

- O gerador de energia reserva no país é um dos segmentos significativos por aplicação que fornece eletricidade sob demanda para o país. É também um segmento substancial entre os diferentes geradores de backup e deverá aumentar ainda mais no período de previsão.

- A crescente popularidade dos geradores híbridos e a crescente confiabilidade do sistema híbrido podem ser uma oportunidade para a indústria devido ao uso de vários recursos, reduzindo os custos e reduzindo a dependência de um único combustível.

- Espera-se que a crescente demanda por fornecimento de energia ininterrupto e confiável impulsione o mercado. Espera-se que o fornecimento irregular de energia da concessionária líder e novos investimentos no setor proporcionem mais crescimento ao mercado.

Tendências do mercado de geradores diesel da África do Sul

Geradores de backup para dominar o mercado

- Geradores a diesel de reserva são geradores de combustível fóssil usados não como fonte primária de abastecimento, mas como reserva durante cortes de energia ou apagões da rede elétrica. Podem também ser utilizados em diferentes áreas onde não é viável uma ligação direta à rede.

- A África do Sul tem os maiores geradores de reserva per capita em África, representando cerca de 2,1 geradores de reserva por 100 pessoas em 2019. Muitos geradores de reserva são utilizados principalmente devido à falta de fiabilidade da principal rede de serviços públicos do país.

- A Eskom, que é a principal organização de serviços públicos do país, está sob intensa pressão financeira, o que causou problemas consideráveis na expansão dos projectos e pode impedir os projectos mais recentes. Espera-se que a falta de confiabilidade na rede principal, devido a tais causas, alimente o crescimento do mercado de geradores a diesel de backup.

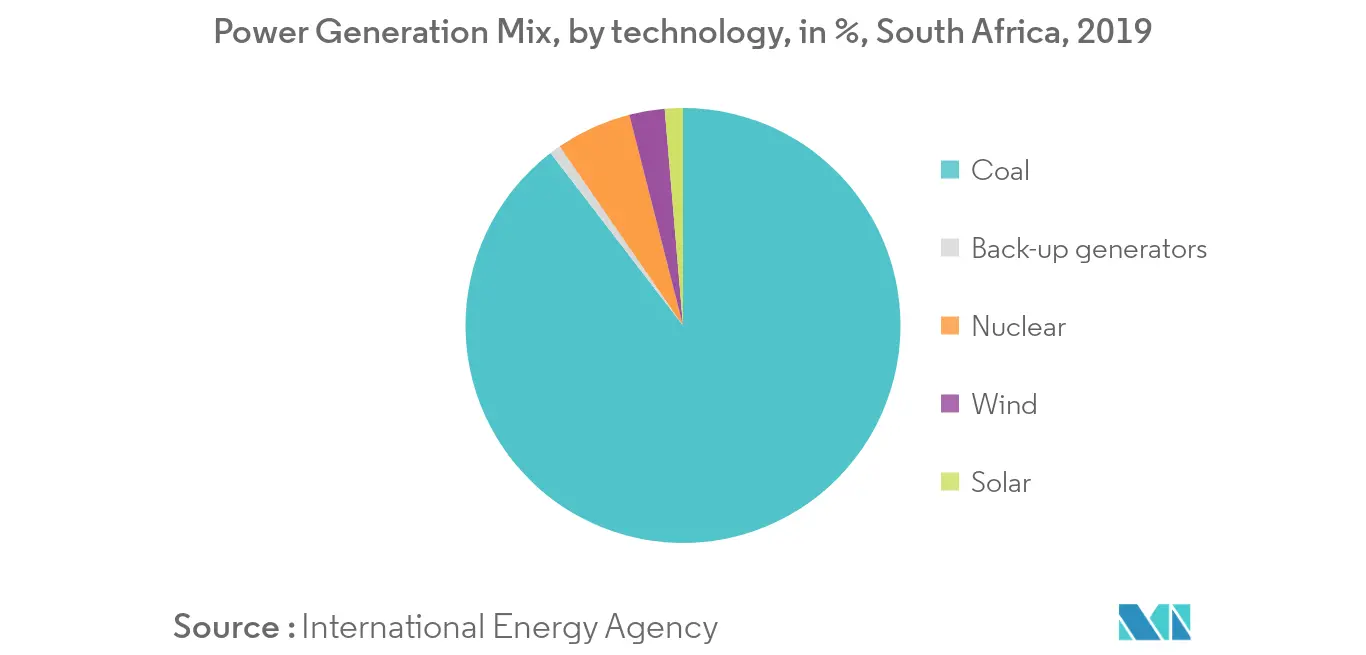

- Em 2019, os geradores de reserva a diesel produziram cerca de 0,85% da geração total de energia do país. Um aumento no crescimento econômico do país poderá proporcionar maior crescimento no segmento.

- Portanto, espera-se que os geradores de reserva continuem a ser um segmento significativo do mercado de geradores a diesel e cresçam ainda mais no período de previsão devido à falta de confiabilidade da rede principal de serviços públicos.

Demanda crescente por fornecimento de energia ininterrupto e confiável para impulsionar o mercado

- A crescente procura de fornecimento de energia ininterrupto e fiável por parte da população, aliada ao acesso moderado de transmissão (92%, em 2018) à rede de serviços públicos, levou os cidadãos a utilizarem os geradores a diesel como fonte fiável de energia. As interrupções de energia no país também contribuíram para o crescimento do mercado.

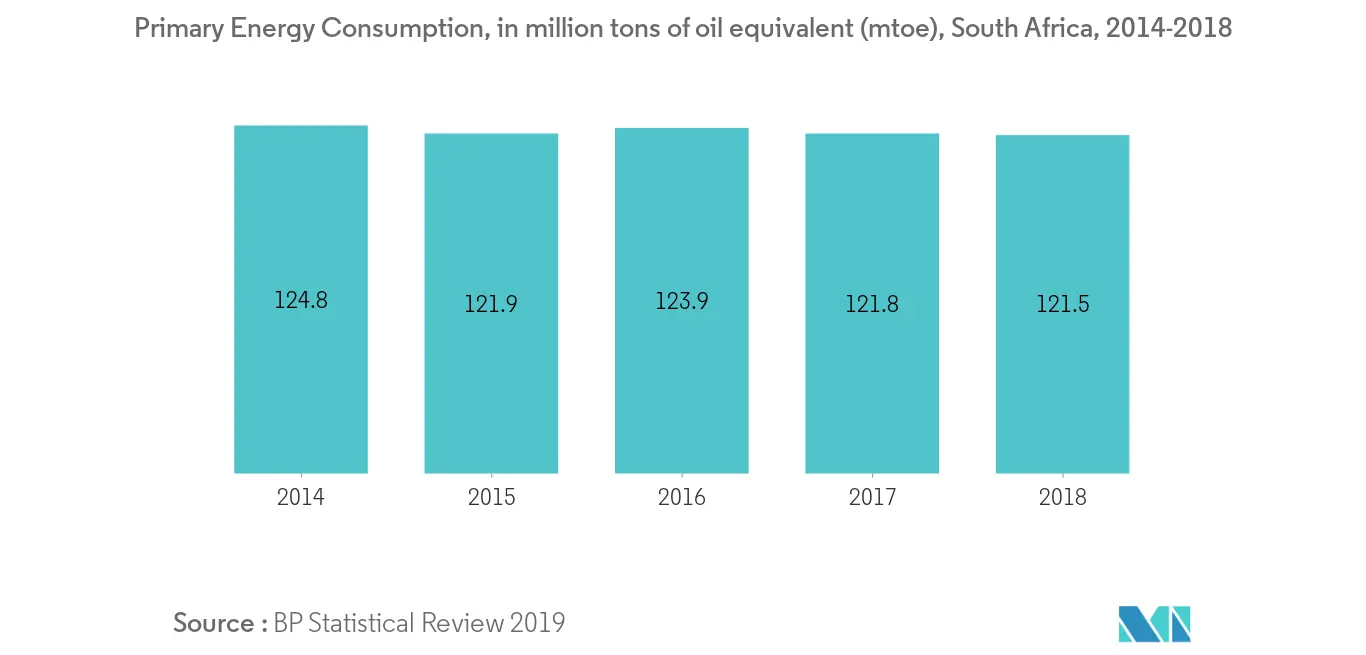

- O consumo no país diminuiu, 0,25%, passando de 121,8 milhões de toneladas de óleo equivalente (mtep), em 2017, para 121,5 mtep, em 2018. No entanto, o consumo deverá aumentar ligeiramente no período de previsão e proporcionar crescimento ao gerador a diesel mercado.

- É provável que um elevado investimento venha do sector de serviços públicos do país, uma vez que a utilização emergencial do gerador a diesel também deverá continuar a aumentar no país.

- Assim, espera-se que a crescente procura de fornecimento de energia ininterrupto e fiável na África do Sul impulsione o mercado para o mercado de diesel da África do Sul, com uma procura significativa proveniente do sector privado.

Visão geral da indústria de geradores a diesel da África do Sul

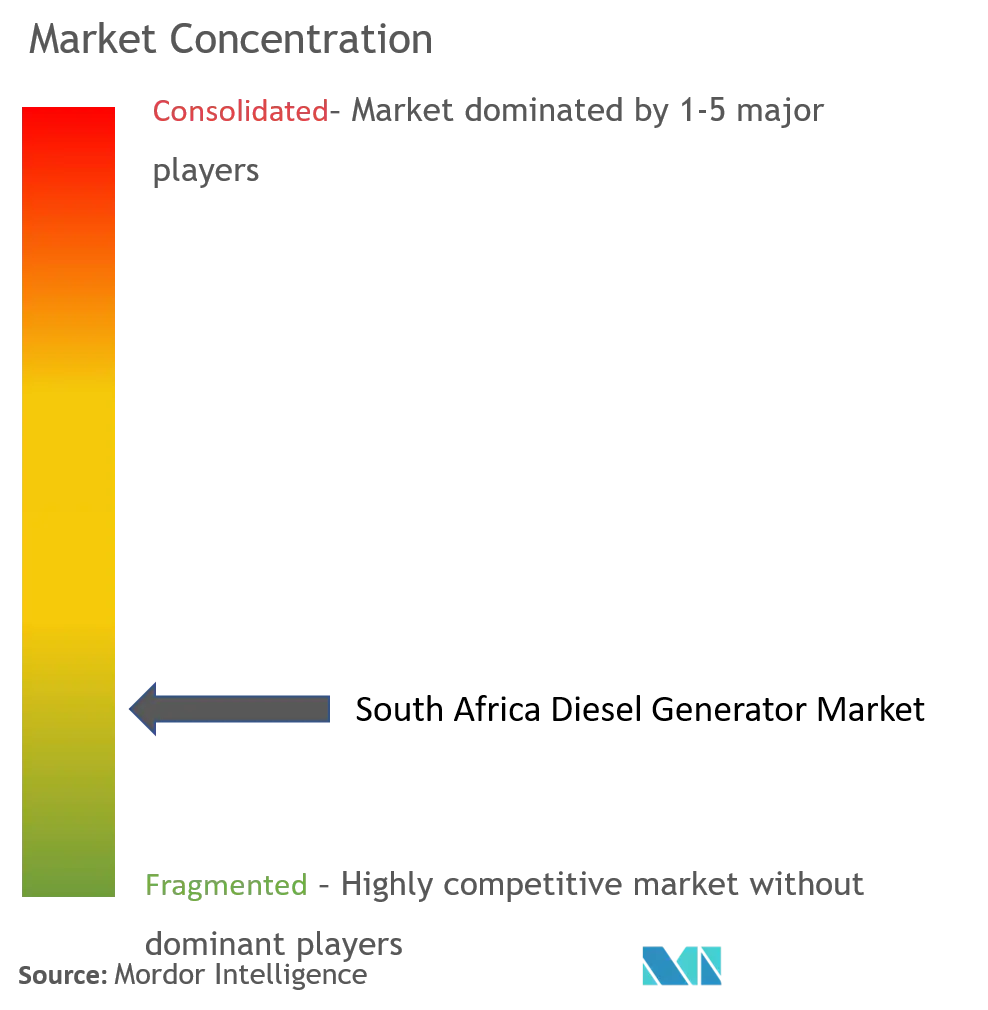

O mercado de geradores a diesel da África do Sul está parcialmente fragmentado. Alguns dos principais players deste mercado são Cummins Inc., Kirloskar Oil Engines Limited, Yanmar Holdings Co., Ltd., Caterpillar Inc e Honda Siel Power Products Limited.

Líderes de mercado de geradores a diesel da África do Sul

Cummins Inc.

Kirloskar Oil Engines Limited

Yanmar Holdings Co., Ltd

Caterpillar Inc.

Honda Siel Power Products Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de geradores a diesel da África do Sul

O relatório de mercado Geradores diesel da África do Sul inclui:.

| Energia de reserva |

| Poder Principal |

| Corte de Pico |

| 0 - 75kVA |

| 75 - 375kVA |

| Acima de 375kVA |

| Aplicativo | Energia de reserva |

| Poder Principal | |

| Corte de Pico | |

| Avaliações | 0 - 75kVA |

| 75 - 375kVA | |

| Acima de 375kVA |

Perguntas frequentes sobre pesquisa de mercado de geradores diesel da África do Sul

Qual é o tamanho atual do mercado de geradores a diesel da África do Sul?

O Mercado de Geradores Diesel da África do Sul deverá registrar um CAGR superior a 2% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de geradores diesel da África do Sul?

Cummins Inc., Kirloskar Oil Engines Limited, Yanmar Holdings Co., Ltd, Caterpillar Inc., Honda Siel Power Products Limited são as principais empresas que operam no mercado de geradores a diesel da África do Sul.

Que anos este mercado de geradores a diesel da África do Sul cobre?

O relatório abrange o tamanho histórico do mercado de geradores a diesel da África do Sul para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de geradores a diesel da África do Sul para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Geradores Diesel da África do Sul

Estatísticas para a participação de mercado de Geradores Diesel da África do Sul em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Gerador Diesel da África do Sul inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.