Análise do mercado de bebidas da África do Sul

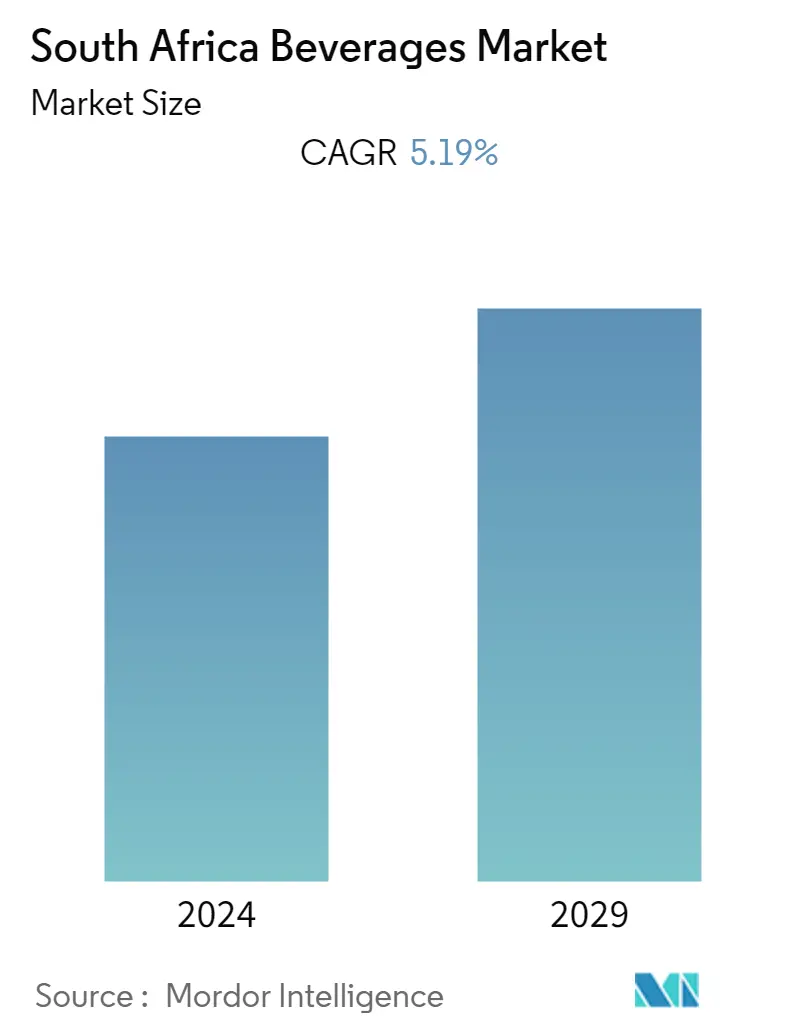

O tamanho do mercado de bebidas sul-africano deverá crescer de US$ 19,01 bilhões em 2023 para US$ 24,47 bilhões até 2028, com um CAGR de 5,19% durante o período de previsão (2023-2028).

- O mercado de bebidas sul-africano tem registado um crescimento significativo nos últimos anos devido a vários factores, incluindo a mudança dos padrões alimentares e das preferências dos consumidores. Devido às agendas lotadas, os consumidores optam por opções de bebidas rápidas e para levar, que oferecem benefícios imediatos, como energia, hidratação ou nutrição. Isto, por sua vez, aumentou a procura de água engarrafada, bebidas energéticas, bebidas desportivas e chá e café prontos a beber, entre outros produtos.

- Além disso, as bebidas orgânicas, à base de plantas e funcionais estão ganhando imensa força, com a crescente preferência dos consumidores por opções de bebidas mais saudáveis e naturais. Além disso, a procura de bebidas alcoólicas premium na África do Sul tem vindo a crescer e prevê-se que continue durante o período de previsão. Os players locais vêm introduzindo o lúpulo de frutas no preparo da cerveja artesanal, que se tornou popular entre os consumidores. Essa estratégia permite que as empresas posicionem seus produtos como premium, impulsionando o crescimento do mercado.

- Além disso, com o aumento das tendências sociais de consumo devido à cultura dos cocktails e à crescente população urbana, a procura por bebidas alcoólicas, incluindo cerveja, aumentou. Por outro lado, a cerveja sem álcool e com baixo teor de álcool também ganhou popularidade, especialmente entre os consumidores jovens que tentam fazer escolhas positivas de estilo de vida e gerir a sua ingestão de álcool.

- Além disso, a influência crescente dos meios de comunicação social, o aumento da penetração da Internet e o crescimento do sector do comércio electrónico permitiram aos fabricantes criar melhores canais de retalho e presença no mercado.

Tendências do mercado de bebidas da África do Sul

Aumento do consumo de bebidas alcoólicas

- Prevê-se que o segmento de bebidas alcoólicas na África do Sul cresça com um número crescente de consumidores sociais. A mudança nas preferências dos consumidores em relação às cervejas artesanais e com baixo teor de álcool e a tendência crescente de premiumização associada ao baixo teor alcoólico incentivam os fabricantes a produzir produtos de alta qualidade.

- Por exemplo, em março de 2021, a South African Breweries (SAB), uma subsidiária da AB InBev, lançou a cerveja Flying Fish Seltzer com baixo teor de álcool no país. A empresa afirma que a cerveja Flying Fish Seltzer é formulada com 5,5% ALC/VOL e contém 35 calorias por 100 ml. Vem em lata premium slim de 300 ml com dois sabores limão e framboesa.

- Além disso, o mercado testemunhou uma proliferação crescente de cervejarias menores e independentes que vendem localmente e diretamente aos consumidores. Esta tendência não é exclusiva da África do Sul e reflecte uma mudança global em direcção a produtos mais especializados e artesanais, à medida que os consumidores procuram cada vez mais experiências únicas e personalizadas.

Bebidas Funcionais em Tendência

- As bebidas funcionais estão a tornar-se cada vez mais populares entre os consumidores, especialmente os millennials, devido ao aumento da publicidade, dos gastos promocionais e da sensibilização para a saúde entre a população em geral. Além disso, os anúncios de bebidas energéticas as retratam como bebidas que energizam o intelecto, revitalizam o corpo e melhoram o desempenho e a resistência.

- Além disso, as bebidas funcionais na África do Sul estão a testemunhar uma fase de crescimento com novas formulações de sabores, redução de açúcar e calorias, e inovações em ingredientes como vegetais e ervas. Por exemplo, a Coca-Cola, da África do Sul, oferece uma bebida energética chamada Coca-Cola Energy. A bebida, disponível em lata de 300 ml, contém cafeína, extrato de guaraná, vitaminas B e não contém taurina.

- Os principais players do mercado estão oferecendo novos produtos fortificados com nutrição adicional para melhorar sua posição de mercado no país. Por exemplo, a Red Bull South Africa oferece bebidas energéticas Red Bull Green fortificadas com vitaminas B, aminoácidos e açúcar natural (açúcar de beterraba) para atender à demanda dos consumidores por bebidas funcionais com baixo teor de açúcar, de acordo com as afirmações da empresa.

Visão geral da indústria de bebidas da África do Sul

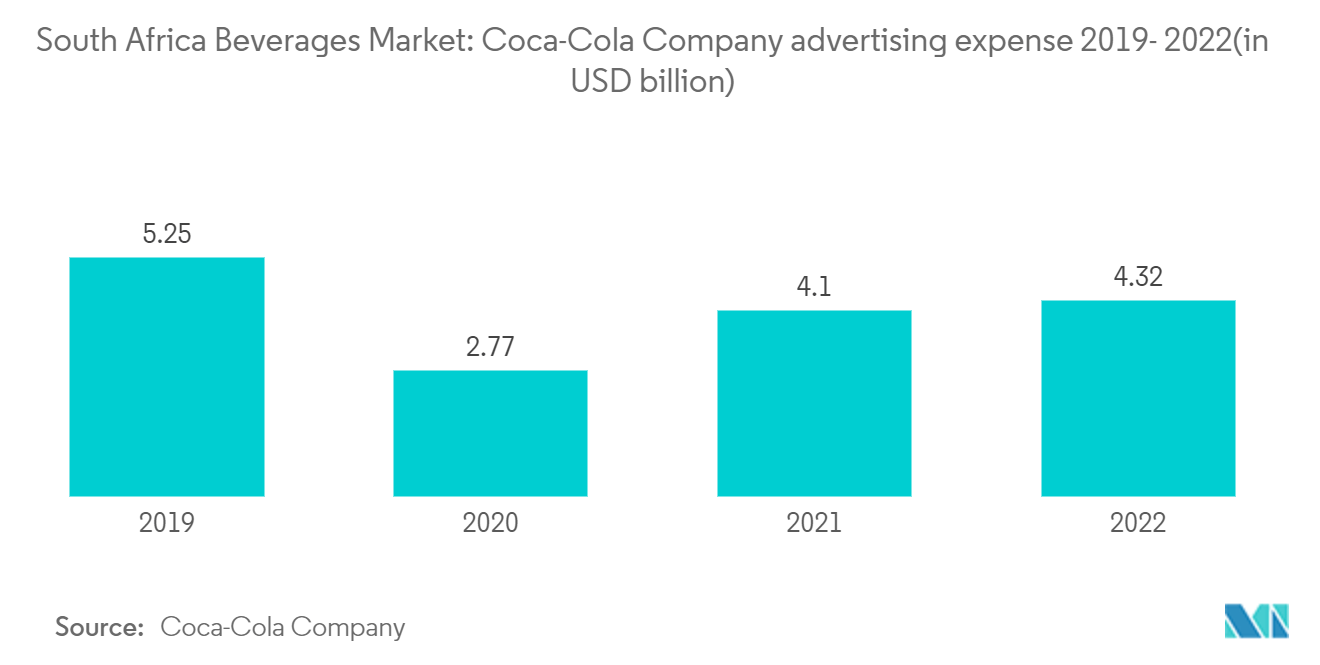

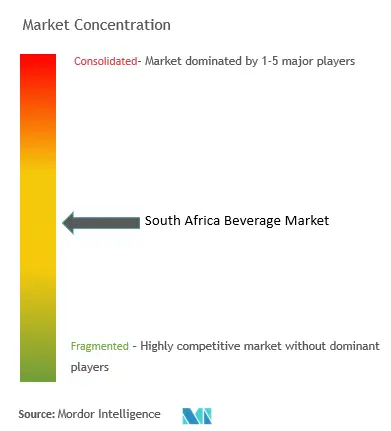

O mercado de bebidas sul-africano é competitivo devido a vários intervenientes regionais e internacionais que detêm uma quota de mercado significativa. Anheuser-Busch InBev NV, PepsiCo Inc., Kingsley Beverages, Diageo PLC e Coca-Cola Company têm participação de destaque no segmento de bebidas do país. Em contraste, a Coca-Cola Company é central no segmento de mercado sul-africano de bebidas não alcoólicas. Os intervenientes estão a aumentar os seus investimentos em ID e marketing e a expandir os seus canais de distribuição para manterem os seus papéis no mercado. Eles também se concentram em fornecer aos consumidores ofertas inovadoras, ao mesmo tempo que incluem benefícios funcionais em cada produto. Além disso, os intervenientes na região estão a reduzir o teor de açúcar nos seus produtos para mitigar os impostos relacionados com o teor de açúcar.

Líderes do mercado de bebidas da África do Sul

Anheuser-Busch InBev NV

PepsiCo Inc.

Kingsley Beverages

Diageo PLC

Coca Cola Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de bebidas da África do Sul

- Setembro de 2022 A Coca-Cola lançou uma nova marca de suco na África do Sul, Cappy, um suco 100% fruta em vários sabores, incluindo Tropical, Laranja, Manga, Maçã, Laranja e Uva.

- Julho de 2022 A Red Bull lançou uma nova bebida energética Summer Edition Apricot em toda a África do Sul, que contém uma mistura de damasco e morango com um toque de sabor de pêssego.

- Junho de 2022 Bang Energy, a terceira maior bebida energética da América do Norte, fez parceria com a SG Gateway Services para expandir sua presença na África do Sul. A Bang Energy oferece Star Blast, Frosé Rosé e Rainbow Unicorn nos principais pontos de venda em todo o país, voltados para entusiastas do fitness, atletas, jogadores, fãs de esportes radicais e profissionais de saúde.

Segmentação da Indústria de Bebidas da África do Sul

Uma bebida é qualquer bebida destinada ao consumo humano, como chá, café, licor, cerveja, leite, suco ou refrigerantes.

O mercado sul-africano de bebidas é segmentado em tipos de produtos e canais de distribuição. Por tipo de produto, o mercado é segmentado em bebidas alcoólicas e não alcoólicas. O segmento de bebidas alcoólicas é ainda segmentado em cerveja, vinho e destilados. As bebidas não alcoólicas são segmentadas em bebidas energéticas e esportivas, refrigerantes carbonatados, chá e café e outras bebidas. Por canal de distribuição, o mercado abrange os principais canais de distribuição, como on-trade e off-trade. Os canais off-trade são ainda subsegmentados em supermercados/hipermercados, lojas de conveniência, lojas de varejo on-line e outros canais.

Para cada segmento, o dimensionamento e a previsão do mercado foram feitos em termos de valor em dólares americanos.

| Bebidas Alcoólicas | Cerveja |

| Vinho | |

| Espíritos | |

| Bebidas não alcoólicas | Bebidas energéticas e esportivas |

| Refrigerantes carbonatados | |

| Chá Café | |

| Outras bebidas não alcoólicas |

| No comércio | |

| Fora do comércio | Supermercados/Hipermercados |

| Lojas de conveniência | |

| Lojas de varejo on-line | |

| Outros canais de distribuição |

| Tipo de Produto | Bebidas Alcoólicas | Cerveja |

| Vinho | ||

| Espíritos | ||

| Bebidas não alcoólicas | Bebidas energéticas e esportivas | |

| Refrigerantes carbonatados | ||

| Chá Café | ||

| Outras bebidas não alcoólicas | ||

| Canal de distribuição | No comércio | |

| Fora do comércio | Supermercados/Hipermercados | |

| Lojas de conveniência | ||

| Lojas de varejo on-line | ||

| Outros canais de distribuição | ||

Perguntas frequentes sobre pesquisa de mercado de bebidas na África do Sul

Qual é o tamanho atual do mercado de bebidas da África do Sul?

O Mercado de Bebidas da África do Sul deverá registrar um CAGR de 5,19% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de bebidas da África do Sul?

Anheuser-Busch InBev NV, PepsiCo Inc., Kingsley Beverages, Diageo PLC, Coca Cola Company são as principais empresas que operam no mercado de bebidas da África do Sul.

Que anos este Mercado de Bebidas da África do Sul cobre?

O relatório abrange o tamanho histórico do mercado de bebidas da África do Sul para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de bebidas da África do Sul para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Bebidas na África do Sul

Estatísticas para a participação de mercado de bebidas da África do Sul em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de bebidas da África do Sul inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.