Análise de mercado de auxílios para cessação do tabagismo

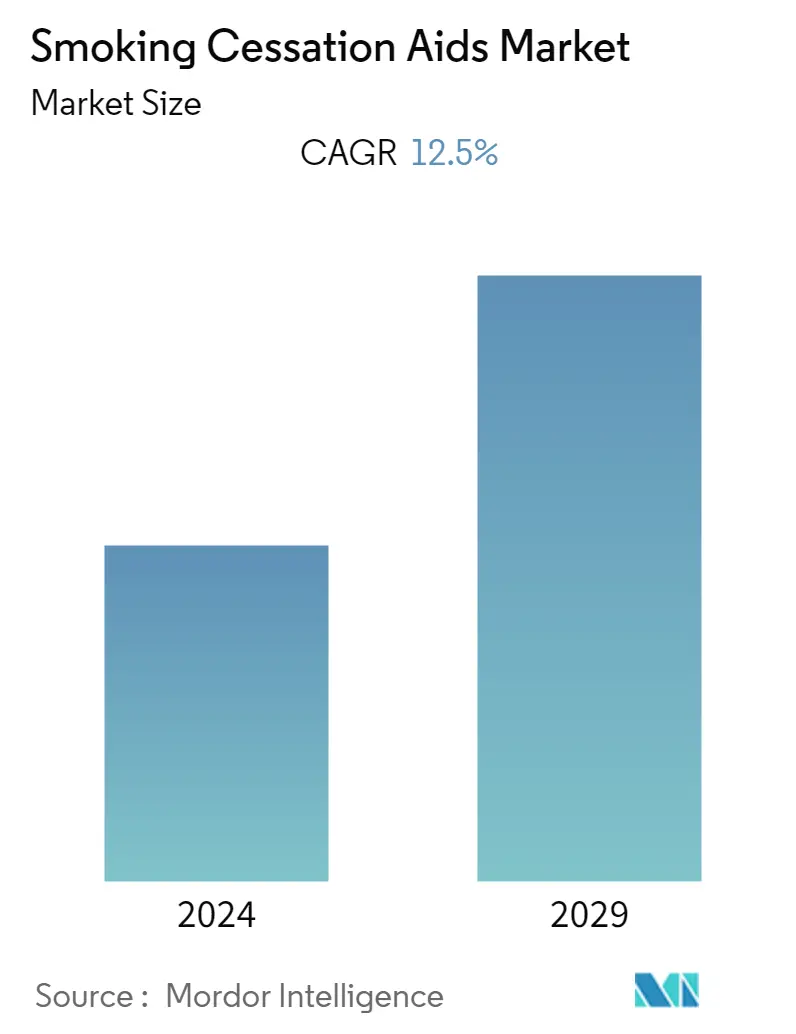

Espera-se que o mercado de ajuda para parar de fumar registre um CAGR de 12,5% durante o período de previsão.

COVID-19 impactou significativamente o crescimento do mercado. A redução da interação social e o aumento do isolamento social levaram ao aumento do estresse diário para muitos, aumentando os casos de tabagismo. Por exemplo, de acordo com artigo publicado na Nature Public Health Emergency Collection em novembro de 2022, observou-se que as vendas de cigarros aumentaram durante o período pandémico em comparação com o período pré-pandemia. A prevalência do tabagismo foi maior entre as pessoas com HIV do que na população em geral. No entanto, o aumento dos casos de hospitalização por COVID-19 aumentou a procura de produtos de nicotina, uma vez que pode inibir a penetração e propagação do coronavírus com efeito profilático na infecção por COVID-19. Por exemplo, de acordo com um artigo publicado pelo UW-Center for Tobacco Research and Intervention (CTRI) em agosto de 2022, observou-se que as prescrições de gomas, comprimidos ou adesivos de nicotina estavam associadas à redução da mortalidade entre fumantes hospitalizados com COVID-19. Além disso, com o aumento do uso de dispositivos para parar de fumar, como cigarros eletrônicos, produtos de nicotina e outros, entre a população, o mercado estudado testemunhou um crescimento significativo. Espera-se que cresça durante o período de previsão.

Espera-se que fatores como a grande população viciada em fumar, a conscientização sobre os perigos do fumo e a proibição de propagandas de produtos de tabaco impulsionem o crescimento do mercado durante o período de previsão.

As crescentes iniciativas governamentais e organizacionais na organização de diversas campanhas de cessação do tabaco e do tabagismo aumentam a consciência da população sobre os seus efeitos nocivos no organismo. Prevê-se que aumente a adoção de dispositivos e produtos para parar de fumar entre os usuários, impulsionando o crescimento do mercado. Por exemplo, em maio de 2022, o ministro da saúde de Karnataka, K Sudhakar, na Índia, lançou a campanha IndiaVsTobacco, incluindo outdoors e cartazes com código QR. Envolveu jovens, pais e instituições no trabalho em prol de um país livre do tabaco. Os outdoors interactivos procuram iniciar discussões sobre os perigos do fumo passivo e os riscos para a saúde que o consumo do tabaco representa para a comunidade. Além disso, em maio de 2021, o Escritório da Organização Mundial da Saúde (OMS) na China e o Departamento de Planejamento e Informação da Comissão Nacional de Saúde (NHC) lançaram a campanha WNTD 2021 da China e o miniprograma Plataforma de Cessação da China.

Além disso, o uso crescente do tabaco sob a forma de cigarros aumentou globalmente ao longo do tempo, criando um fardo para os cuidados de saúde. Por exemplo, de acordo com os dados publicados pela OMS em maio de 2022, observou-se que 22,3% da população mundial consumiu tabaco durante o período pandémico, dos quais os homens representavam 36,7% do total da população masculina mundial, e as mulheres representavam para 7,8% da população feminina mundial. Portanto, com o aumento do número de fumantes em todo o mundo, o uso de terapia de reposição de nicotina e produtos para parar de fumar está aumentando, o que deverá alimentar o crescimento do mercado durante o período de previsão.

Além disso, espera-se que o crescente foco da empresa no desenvolvimento e lançamento de medicamentos e dispositivos para parar de fumar no mercado aumente sua adoção entre os usuários, o que deverá aumentar o crescimento do mercado durante o período de previsão. Por exemplo, em fevereiro de 2022, a betapharm Arzneimittel GmbH lançou a primeira goma de mascar genérica de nicotina, Nicotine Beta, no mercado alemão. Oferece um produto genérico que destaca as vantagens da TRN (Terapia de Reposição de Nicotina).

Portanto, espera-se que o mercado estudado cresça ao longo do período de previsão devido aos fatores acima. No entanto, os efeitos adversos dos medicamentos provavelmente impedirão o crescimento do mercado durante o período de previsão.

Tendências do mercado de auxílios para cessação do tabagismo

Espera-se que o segmento de cigarros eletrônicos testemunhe um crescimento significativo durante o período de previsão

Cigarros eletrônicos (cigarros eletrônicos) ou dispositivos vaping são dispositivos operados por bateria usados por pessoas para inalar um aerossol que geralmente contém nicotina, aromatizantes e outras substâncias. Os dois principais tipos de cigarros eletrônicos são cartuchos e descartáveis. Os cartuchos são recarregáveis e projetados para serem usados diversas vezes. O cartucho pré-cheio é frequentemente trocado quando está vazio. Os descartáveis são descartados quando ficam sem suco ou carga porque não podem ser recarregados ou recarregados.

Espera-se que o segmento de cigarros eletrônicos testemunhe um crescimento significativo no mercado de auxílios para parar de fumar durante o período de previsão. Isso se deve a fatores como a crescente compreensão de que os cigarros eletrônicos são mais seguros do que os cigarros tradicionais, o aumento das tecnologias de cigarros eletrônicos, como sistemas de cápsulas e mods squonk, e o aumento da adoção pelos usuários.

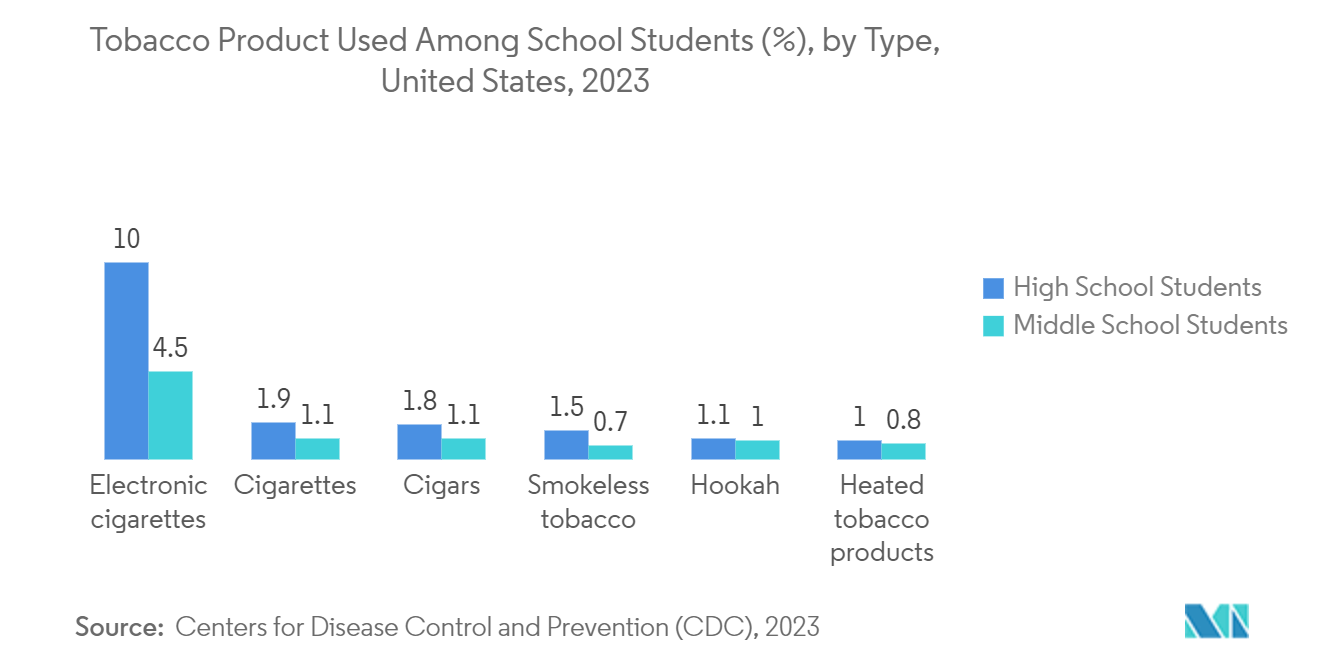

De acordo com os dados publicados pelo CDC, em outubro de 2022, cerca de 2,55 milhões de estudantes do ensino fundamental e médio dos Estados Unidos relataram uso atual (últimos 30 dias) de cigarros eletrônicos em 2022, o que inclui 14,1% dos estudantes do ensino médio e 3,3% dos alunos do ensino médio. Além disso, de acordo com a mesma fonte, cerca de 85% dos jovens usavam cigarros eletrónicos com sabor e mais de metade usavam cigarros eletrónicos descartáveis. Assim, a alta adoção de cigarros eletrônicos pela população aumentou sua procura no mercado. Aumentou o foco da empresa no desenvolvimento de produtos e dispositivos inovadores, contribuindo para o crescimento do segmento.

Além disso, de acordo com um artigo publicado na Tobacco Induced Diseases em outubro de 2022, observou-se que os cigarros eletrônicos pareciam ser superiores à terapia de reposição de nicotina (NRT) em termos de taxa de abstinência pontual de 7 dias e taxa de abstinência por mais de 6 meses. contínuo. A expectativa é aumentar a adoção de cigarros eletrônicos pela população, impulsionando o crescimento do segmento.

Além disso, os crescentes lançamentos de produtos pelos principais players aumentam a disponibilidade de produtos e dispositivos para fumar inovadores no mercado, o que deverá alimentar o crescimento do segmento durante o período de previsão. Por exemplo, em agosto de 2022, a SMOK lançou uma nova série SOLUS 2, uma versão atualizada da série SOLUS de dispositivos Vaping, em um evento global de lançamento de produto em Jacarta. Ele fornece uma experiência de vaporização aprimorada e economia para vapers. Além disso, em maio de 2022, a Innokin Technology lançou uma linha de vaporizadores com tecnologia de vaporização à base de água com suco à base de água, AQ30. A vaporização à base de água proporciona um vapor mais suave e uma satisfação mais rápida do que os sistemas de vaporização tradicionais e reduz as qualidades desidratantes do vapor.

Portanto, devido aos fatores acima, como a alta adoção de cigarros eletrônicos e o aumento do lançamento de produtos, espera-se que o segmento estudado cresça ao longo do período de previsão.

Espera-se que a América do Norte inclua a participação de mercado significativa durante o período de previsão

Espera-se que a América do Norte detenha uma participação de mercado significativa durante o período de previsão devido a fatores como a crescente carga de doenças associadas ao tabagismo, o número crescente de iniciativas governamentais favoráveis, a crescente adoção de cigarros eletrônicos e tabaco aquecido e o aumento do produto lançamentos.

A crescente adoção de cigarros eletrônicos entre a população é o fator chave que impulsiona o crescimento do mercado. Por exemplo, de acordo com os dados publicados pelo CDC, em outubro de 2022, mais de um em cada quatro jovens (27,6%) usava cigarros eletrónicos diariamente e mais de quatro em cada 10 (42,3%) usava-os em 20 ou mais dos últimos 30 dias. Além disso, de acordo com a mesma fonte, o tipo de dispositivo de cigarro eletrônico mais utilizado foi o descartável (55,3%), seguido por cápsulas ou cartuchos pré-cheios ou recarregáveis (25,2%) e tanques ou sistemas mod (6,7%). Além disso, de acordo com os dados publicados pela Federal Trade Commission em agosto de 2022, observou-se que as vendas de cigarros eletrônicos descartáveis com sabor e cartuchos de cigarros eletrônicos mentolados aumentaram durante o período de pandemia.

Além disso, o governo e as organizações privadas estão conscientizando sobre os adesivos de nicotina e seus benefícios para parar de fumar, contribuindo para o crescimento do mercado. Por exemplo, de acordo com a FDA, em julho de 2022, os produtos para parar de fumar aprovados ou liberados pela agência ajudam os usuários a parar de fumar e podem até aumentar suas taxas de sucesso. Além disso, terapias de reposição de nicotina (TRNs) de venda livre são aprovadas para venda a pessoas com 18 anos ou mais, incluindo adesivos para a pele e adesivos transdérmicos de nicotina.

Além disso, os crescentes lançamentos de produtos regionais também contribuem para o crescimento do mercado. Por exemplo, em setembro de 2022, o 22nd Century Group lançou o VLN, um cigarro com baixo teor de nicotina no Colorado. Além disso, em outubro de 2021, a FDA autorizou um cigarro eletrônico, Vuse's Solo, e seus cartuchos de nicotina com sabor de tabaco. Ajuda os fumantes a reduzir significativamente a exposição aos produtos químicos nocivos dos cigarros tradicionais nos Estados Unidos. Além disso, em setembro de 2021, a Endo International plc lançou a versão genérica dos comprimidos Chantix (vareniclina) da Pfizer, usados para parar de fumar, nos Estados Unidos.

Portanto, espera-se que o mercado estudado cresça ao longo do período de previsão devido aos fatores acima, à alta adoção de produtos para parar de fumar, ao aumento do lançamento de produtos e às crescentes iniciativas governamentais.

Visão geral da indústria de auxiliares para parar de fumar

O mercado de ajuda para parar de fumar é moderadamente fragmentado devido à presença de pequenos e grandes players importantes. Algumas das principais empresas do mercado são Pfizer Inc., NJOY, Johnson and Johnson, Takeda Pharmaceuticals Co. Ltd., Cipla Ltd e GlaxoSmithKline PLC, entre outras.

Líderes de mercado de auxílios para parar de fumar

Johnson and Johnson

Takeda Pharmaceuticals Co. Ltd.

NJOY

Pfizer Inc.

Cipla Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de auxílios para cessação do tabagismo

- Novembro de 2022: A Philip Morris International Inc. lançou o mais recente sistema de aquecimento de tabaco sem queimar, BONDS, da IQOS com sticks de tabaco especialmente concebidos, BLENDS. Proporciona aos adultos que, de outra forma, continuariam a fumar, acesso a uma solução livre de fumo portátil, de baixa manutenção e sem complicações, como uma melhor alternativa aos cigarros, para acelerar a transição para um futuro sem fumo.

- Setembro de 2022: Qnovia levantou US$ 17 milhões em uma rodada de financiamento da série A liderada pela Blue Ledge Capital. A empresa utilizou esse fundo para desenvolver e lançar um inalador inovador, o RespiRx, um dispositivo portátil. Ajuda os usuários a gerenciar melhor a abstinência de nicotina.

Segmentação da indústria de auxiliares para parar de fumar

De acordo com o âmbito do relatório, o consumo de tabaco pode levar à dependência do tabaco/nicotina e a graves problemas de saúde. Parar de fumar reduz muito o risco de desenvolver doenças relacionadas ao tabagismo. A dependência do tabaco/nicotina é uma condição que muitas vezes requer tratamento repetido, mas existem tratamentos e recursos úteis para parar de fumar. A fumaça do tabaco contém uma mistura mortal de mais de 7.000 produtos químicos, dos quais centenas são prejudiciais e cerca de 70 podem causar câncer. O mercado de auxílios para cessação do tabagismo é segmentado por produtos (terapia de reposição de nicotina (gomas NRT, pastilhas NRT, inaladores NRT, adesivos NRT e sprays), medicamentos, cigarros eletrônicos e outros produtos), usuários finais (farmácias hospitalares, canais on-line, varejo farmácias e outros usuários finais) e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo. O relatório oferece o valor (em dólares americanos) para os segmentos acima.

| Terapia de reposição de nicotina | Goma NRT |

| Pastilhas NRT | |

| Inaladores NRT | |

| Patches NRT | |

| Pulverizadores | |

| Drogas | |

| Cigarros eletrônicos | |

| Outros produtos |

| Farmácias Hospitalares |

| Canais on-line |

| Farmácias de Varejo |

| Outros usuários finais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| produtos | Terapia de reposição de nicotina | Goma NRT |

| Pastilhas NRT | ||

| Inaladores NRT | ||

| Patches NRT | ||

| Pulverizadores | ||

| Drogas | ||

| Cigarros eletrônicos | ||

| Outros produtos | ||

| Usuário final | Farmácias Hospitalares | |

| Canais on-line | ||

| Farmácias de Varejo | ||

| Outros usuários finais | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisas de mercado sobre auxílios para parar de fumar

Qual é o tamanho atual do mercado de auxílios para cessação do tabagismo?

O Mercado de Auxílios à Cessação do Fumo deverá registrar um CAGR de 12,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de auxílios para cessação do tabagismo?

Johnson and Johnson, Takeda Pharmaceuticals Co. Ltd., NJOY, Pfizer Inc., Cipla Ltd. são as principais empresas que operam no mercado de auxílios para cessação do tabagismo.

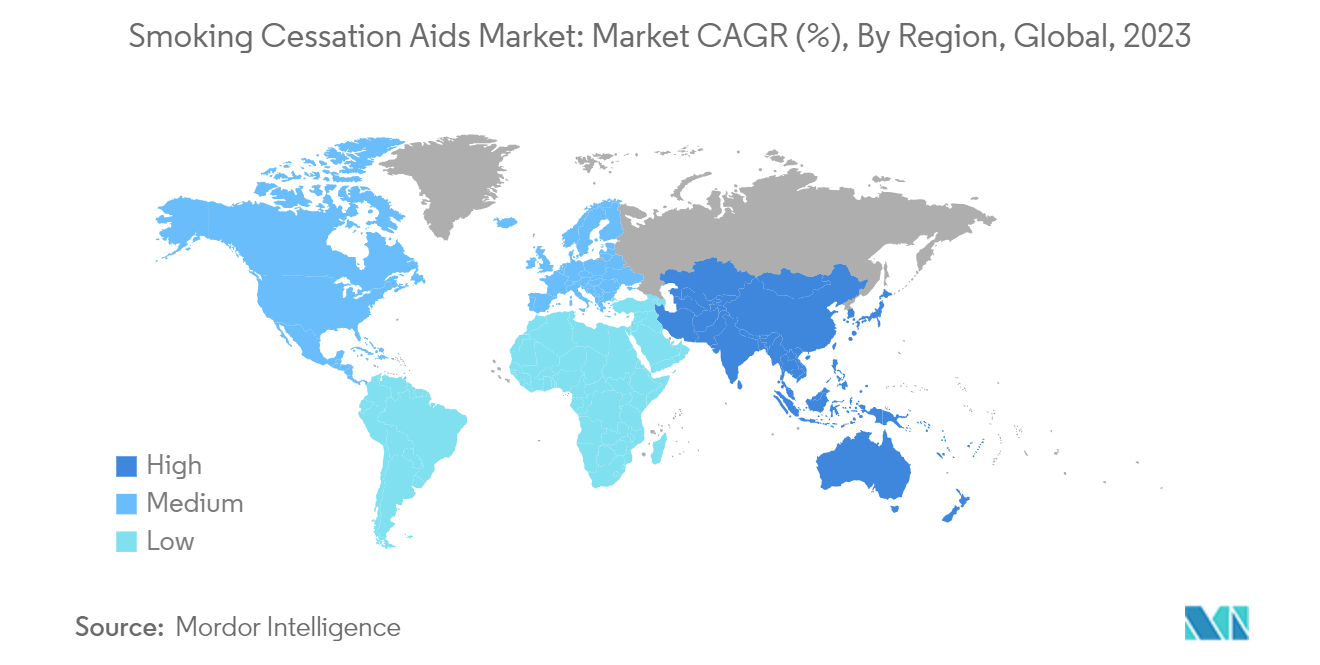

Qual é a região que mais cresce no mercado de auxílios para cessação do tabagismo?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de auxílios para cessação do tabagismo?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Auxiliares para Cessação do Tabagismo.

Que anos este mercado de auxílios para cessação do tabagismo cobre?

O relatório abrange o tamanho histórico do mercado de Aids para cessação do tabagismo para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de Aids para cessação do tabagismo para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de auxílios para parar de fumar

Estatísticas para a participação de mercado de Aids para cessação do tabagismo em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Auxílios à Cessação do Fumo inclui uma perspectiva de previsão de mercado para 2024 a 2029) e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.