Tamanho do mercado de satélites pequenos

|

|

Período de Estudo | 2017 - 2029 |

|

|

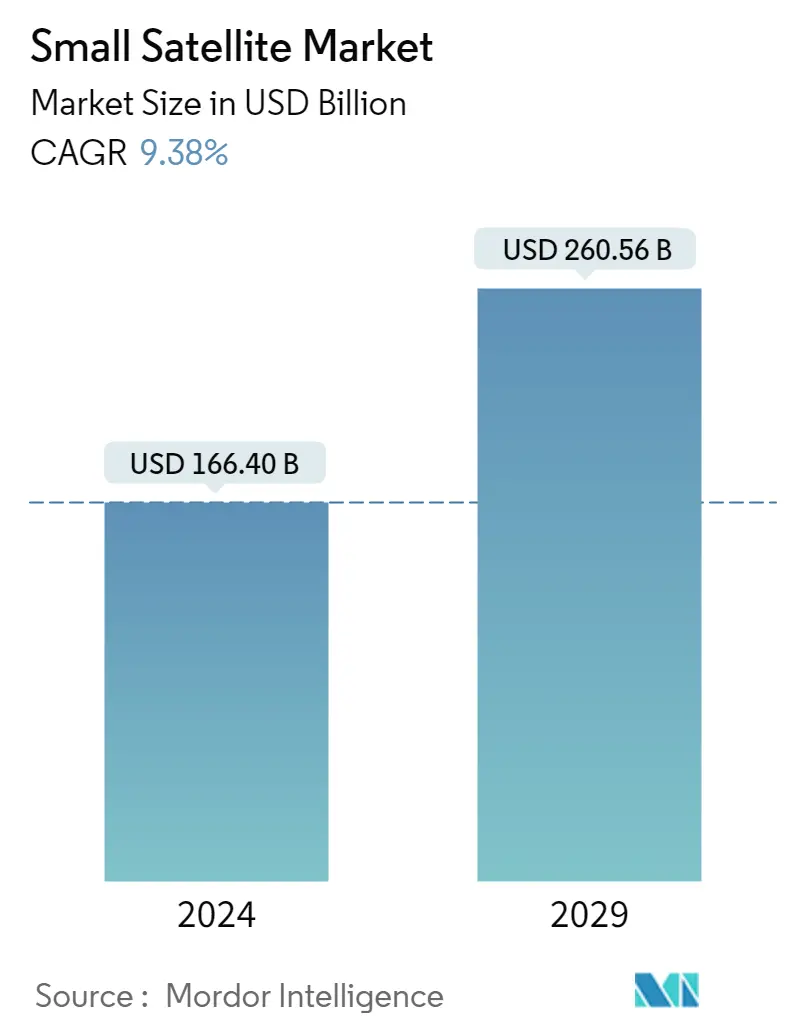

Tamanho do Mercado (2024) | 184.6 Bilhões de dólares |

|

|

Tamanho do Mercado (2029) | 278.9 Bilhões de dólares |

|

|

Maior participação por classe de órbita | LEÃO |

|

|

CAGR (2024 - 2029) | 9.38 % |

|

|

Maior participação por região | América do Norte |

|

|

Concentração do Mercado | Alto |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de pequenos satélites

O tamanho do pequeno mercado de satélites é estimado em US$ 166,40 bilhões em 2024, e deverá atingir US$ 260,56 bilhões até 2029, crescendo a um CAGR de 9,38% durante o período de previsão (2024-2029).

Os satélites LEO dominam o crescimento do mercado, ocupando a maior parte da participação de mercado

- Um satélite ou nave espacial é geralmente colocado em uma das muitas órbitas especiais ao redor da Terra ou lançado em uma viagem interplanetária. Os pequenos satélites revolucionaram a indústria espacial nos últimos anos, pois permitiram o acesso ao espaço a baixo custo para uma vasta gama de aplicações, desde a investigação científica até aplicações comerciais e militares. Para concretizar plenamente o potencial dos pequenos satélites, é essencial compreender os diferentes tipos de órbitas em que podem ser lançados. A maioria dos satélites científicos, incluindo o Sistema de Observação da Terra da NASA, estão em órbita baixa da Terra.

- O mercado de pequenos satélites continua a registar um forte crescimento, impulsionado pela crescente procura de satélites LEO utilizados para comunicação, navegação, observação da Terra, reconhecimento militar e missões científicas. Entre 2017 e 2022, foram fabricados e lançados cerca de 2.900 pequenos satélites LEO, utilizados principalmente para fins de comunicação. Isso levou empresas como SpaceX, OneWeb e Amazon a planejarem o lançamento de milhares de satélites no LEO. Com a crescente demanda por órbita terrestre baixa de vários setores como observação da Terra, navegação, meteorologia e comunicações militares, o mercado undefined testemunhou undefined um aumento no número de lançamentos de satélites LEO.

- Embora o lançamento de pequenos satélites em GEO e MEO seja muito pequeno nos últimos anos, apesar disso, o uso militar de satélites MEO e GEO tem crescido. Espera-se também que aumente devido às vantagens, como maior intensidade do sinal, melhores capacidades de comunicação e transferência de dados e maior área de cobertura. Por exemplo, a Millennium Space Systems da Raytheon Technologies e da Boeing estão desenvolvendo o primeiro protótipo de cargas úteis MEO OPIR de Missile Track Custody (MTC) para a Força Espacial dos EUA.

This section covers the major market trends shaping the Small Satellite Market according to our research experts:

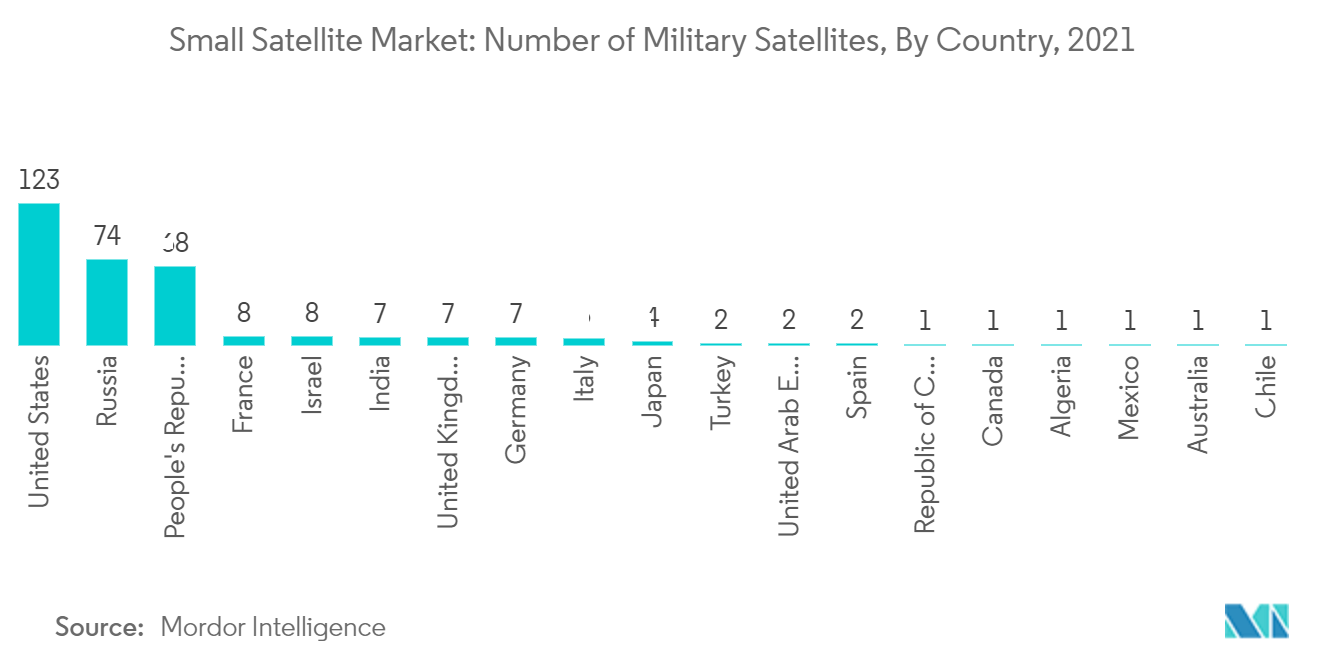

Espera-se que o segmento militar domine o mercado durante o período de previsão

Os satélites militares são usados para perfis de missões de comunicação, vigilância e reconhecimento. Os satélites militares podem fornecer cobertura contínua de uma área e podem ser usados para alerta precoce. Além da vigilância, os satélites militares também podem realizar operações estratégicas e táticas. Além de observar os desenvolvimentos das armas inimigas, os satélites também podem verificar o cumprimento internacional dos tratados de limitação de armas e ajudar na mira estratégica, predeterminando os destacamentos de ativos militares em pontos de vista estratégicos em caso de conflito armado. Os pequenos fabricantes de satélites militares estão se concentrando em abordagens econômicas para produzir em massa pequenos satélites para atender à crescente demanda. A abordagem envolve o uso de passivos industriais de baixo custo nas etapas de desenvolvimento e validação do projeto. A implementação de projetos padronizados de satélites permitiu maior flexibilidade na escolha de sistemas de lançamento devido à flexibilidade de vários satélites de pequeno porte. Pequenos satélites podem ser instalados em vários sistemas de lançamento e reduzir o custo de lançamento.

Pequenos satélites militares também podem ser lançados como carga secundária. A adoção está aumentando por causa do uso crescente de satélites na guerra tática. Muitos programas inovadores estão em preparação para produzir e lançar pequenos satélites para fins de defesa. Em julho de 2021, por exemplo, a Holanda lançou o primeiro satélite militar do país. BRIK II, um nanossatélite da empresa Virgin Orbit, em órbita ao redor da Terra. O BRIK II é um projeto experimental da Força Aérea Real Holandesa e marca a entrada dos militares do país no domínio espacial. Espera-se que tais desenvolvimentos impactem positivamente a demanda por satélites militares durante o período de previsão.

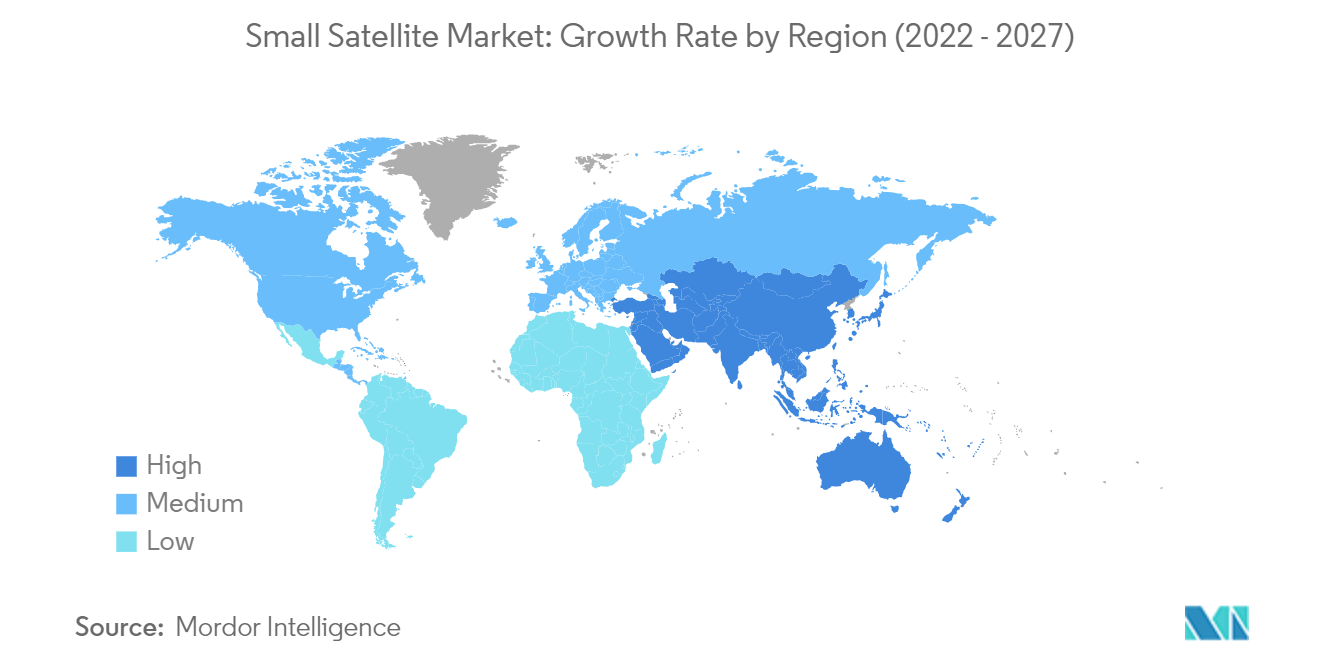

Espera-se que a região Ásia-Pacífico seja a região de crescimento mais rápido durante o período de previsão.

Espera-se que a crescente demanda por serviços de dados via satélite em domínios como infraestrutura de rede baseada em satélite e serviços baseados em tecnologia da informação, devido ao aumento da renda per capita em países em desenvolvimento da região Ásia-Pacífico, como China, Índia e Vietnã, ajude o mercado de pequenos satélites durante o período de previsão. Com a crescente ênfase na pesquisa espacial, espera-se que a Índia se torne um grande player global em soluções de pequenos satélites, já que a Organização Indiana de Pesquisa Espacial (ISRO) desvia a maioria de suas atividades comerciais relacionadas ao espaço para a indústria e aumenta o foco em pesquisa avançada. O Governo da Índia também está promovendo iniciativas para trazer grandes organizações privadas da indústria espacial para colaborar e trabalhar juntas. Além disso, outro grande país da região, a China, também está investindo pesado em tecnologia espacial. De acordo com a Administração Espacial Nacional da China (CNSA), o país espera lançar cerca de 100 satélites até 2025. Considerando o aumento das atividades relacionadas ao espaço na região, os fabricantes de satélites estão aprimorando suas capacidades de produção de satélites para explorar o mercado em rápido crescimento. Espera-se que esses desenvolvimentos impactem positivamente o mercado de pequenos satélites no país e na região Ásia-Pacífico.

Visão geral da indústria de pequenos satélites

O Mercado de Pequenos Satélites está bastante consolidado, com as cinco maiores empresas ocupando 98,09%. Os principais players deste mercado são Airbus SE, China Aerospace Science and Technology Corporation (CASC), ICEYE Ltd., Space Exploration Technologies Corp.

Líderes de mercado de pequenos satélites

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

ICEYE Ltd.

Space Exploration Technologies Corp.

Thales

Other important companies include Astrocast, Axelspace Corporation, Chang Guang Satellite Technology Co. Ltd, German Orbital Systems, GomSpaceApS, Planet Labs Inc., Satellogic, SpaceQuest Ltd, Spire Global, Inc., Swarm Technologies, Inc..

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de pequenos satélites

- Junho de 2022 O Falcon 9 lançou o Globalstar FM15 para a órbita baixa da Terra do Complexo de Lançamento Espacial 40 (SLC-40) na Estação da Força Espacial de Cabo Canaveral, na Flórida.

- Maio de 2022 Como parte da missão Transporter-5, outros cinco satélites, nomeadamente ICEYE-X17, -X18, -X19, -X20 e -X24, foram lançados.

- Abril de 2022 Swarm Technologies 12 'picossatélites' na missão Transporter 4 para rede de comunicações de baixa taxa de dados foram lançados.

Relatório de Mercado de Pequenos Satélites - Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Massa do Satellogic

- 4.2 Gastos em programas espaciais

-

4.3 Quadro regulamentar

- 4.3.1 Global

- 4.3.2 Austrália

- 4.3.3 Brasil

- 4.3.4 Canadá

- 4.3.5 China

- 4.3.6 França

- 4.3.7 Alemanha

- 4.3.8 Índia

- 4.3.9 Irã

- 4.3.10 Japão

- 4.3.11 Nova Zelândia

- 4.3.12 Rússia

- 4.3.13 Cingapura

- 4.3.14 Coreia do Sul

- 4.3.15 Emirados Árabes Unidos

- 4.3.16 Reino Unido

- 4.3.17 Estados Unidos

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD, Previsões até 2029 e análise de perspectivas de crescimento)

-

5.1 Aplicativo

- 5.1.1 Comunicação

- 5.1.2 Observação da Terra

- 5.1.3 Navegação

- 5.1.4 Observação Espacial

- 5.1.5 Outros

-

5.2 Classe de órbita

- 5.2.1 GEO

- 5.2.2 LEÃO

- 5.2.3 MEU

-

5.3 Usuário final

- 5.3.1 Comercial

- 5.3.2 Militar e governamental

- 5.3.3 Outro

-

5.4 Tecnologia de Propulsão

- 5.4.1 Elétrico

- 5.4.2 À base de gás

- 5.4.3 Combustível líquido

-

5.5 Região

- 5.5.1 Ásia-Pacífico

- 5.5.2 Europa

- 5.5.3 América do Norte

- 5.5.4 Resto do mundo

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

-

6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Airbus SE

- 6.4.2 Astrocast

- 6.4.3 Axelspace Corporation

- 6.4.4 Chang Guang Satellite Technology Co. Ltd

- 6.4.5 China Aerospace Science and Technology Corporation (CASC)

- 6.4.6 German Orbital Systems

- 6.4.7 GomSpaceApS

- 6.4.8 ICEYE Ltd.

- 6.4.9 Planet Labs Inc.

- 6.4.10 Satélite

- 6.4.11 Space Exploration Technologies Corp.

- 6.4.12 SpaceQuest Ltd

- 6.4.13 Spire Global, Inc.

- 6.4.14 Swarm Technologies, Inc.

- 6.4.15 Thales

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS SATÉLITE

8. APÊNDICE

-

8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise Global da Cadeia de Valor

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de pequenos satélites

Comunicação, Observação da Terra, Navegação, Observação Espacial, Outros são cobertos como segmentos por Aplicativo. GEO, LEO, MEO são cobertos como segmentos pela Orbit Class. Comercial, Militar e Governamental são cobertos como segmentos por Usuário Final. Combustível elétrico, à base de gás e líquido são cobertos como segmentos pela Propulsion Tech. Ásia-Pacífico, Europa e América do Norte são cobertos como segmentos por região.

- Um satélite ou nave espacial é geralmente colocado em uma das muitas órbitas especiais ao redor da Terra ou lançado em uma viagem interplanetária. Os pequenos satélites revolucionaram a indústria espacial nos últimos anos, pois permitiram o acesso ao espaço a baixo custo para uma vasta gama de aplicações, desde a investigação científica até aplicações comerciais e militares. Para concretizar plenamente o potencial dos pequenos satélites, é essencial compreender os diferentes tipos de órbitas em que podem ser lançados. A maioria dos satélites científicos, incluindo o Sistema de Observação da Terra da NASA, estão em órbita baixa da Terra.

- O mercado de pequenos satélites continua a registar um forte crescimento, impulsionado pela crescente procura de satélites LEO utilizados para comunicação, navegação, observação da Terra, reconhecimento militar e missões científicas. Entre 2017 e 2022, foram fabricados e lançados cerca de 2.900 pequenos satélites LEO, utilizados principalmente para fins de comunicação. Isso levou empresas como SpaceX, OneWeb e Amazon a planejarem o lançamento de milhares de satélites no LEO. Com a crescente demanda por órbita terrestre baixa de vários setores como observação da Terra, navegação, meteorologia e comunicações militares, o mercado testemunhou um aumento no número de lançamentos de satélites LEO.

- Embora o lançamento de pequenos satélites em GEO e MEO seja muito pequeno nos últimos anos, apesar disso, o uso militar de satélites MEO e GEO tem crescido. Espera-se também que aumente devido às vantagens, como maior intensidade do sinal, melhores capacidades de comunicação e transferência de dados e maior área de cobertura. Por exemplo, a Millennium Space Systems da Raytheon Technologies e da Boeing estão desenvolvendo o primeiro protótipo de cargas úteis MEO OPIR de Missile Track Custody (MTC) para a Força Espacial dos EUA.

| Comunicação |

| Observação da Terra |

| Navegação |

| Observação Espacial |

| Outros |

| GEO |

| LEÃO |

| MEU |

| Comercial |

| Militar e governamental |

| Outro |

| Elétrico |

| À base de gás |

| Combustível líquido |

| Ásia-Pacífico |

| Europa |

| América do Norte |

| Resto do mundo |

| Aplicativo | Comunicação |

| Observação da Terra | |

| Navegação | |

| Observação Espacial | |

| Outros | |

| Classe de órbita | GEO |

| LEÃO | |

| MEU | |

| Usuário final | Comercial |

| Militar e governamental | |

| Outro | |

| Tecnologia de Propulsão | Elétrico |

| À base de gás | |

| Combustível líquido | |

| Região | Ásia-Pacífico |

| Europa | |

| América do Norte | |

| Resto do mundo |

Definição de mercado

- Aplicativo - Diversas aplicações ou finalidades dos satélites são classificadas em comunicação, observação da Terra, observação espacial, navegação, entre outras. As finalidades listadas são aquelas auto-relatadas pela operadora do satélite.

- Usuário final - Os usuários primários ou finais do satélite são descritos como civis (acadêmicos, amadores), comerciais, governamentais (meteorológicos, científicos, etc.), militares. Os satélites podem ser multiuso, tanto para aplicações comerciais quanto militares.

- Veículo de lançamento MTOW - O MTOW do veículo lançador (peso máximo de decolagem) significa o peso máximo do veículo lançador durante a decolagem, incluindo o peso da carga útil, equipamento e combustível.

- Classe de órbita - As órbitas dos satélites são divididas em três grandes classes, nomeadamente GEO, LEO e MEO. Satélites em órbitas elípticas têm apogeus e perigeus que diferem significativamente entre si e categorizam órbitas de satélite com excentricidade 0,14 e superior como elípticas.

- Tecnologia de propulsão - Neste segmento, diferentes tipos de sistemas de propulsão de satélites foram classificados como sistemas de propulsão elétricos, de combustível líquido e à base de gás.

- Massa do Satélite - Neste segmento, diferentes tipos de sistemas de propulsão de satélite foram classificados como sistemas de propulsão elétricos, de combustível líquido e baseados em gás.

- Subsistema de Satélite - Todos os componentes e subsistemas que incluem propulsores, ônibus, painéis solares e outros hardwares de satélites estão incluídos neste segmento.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos históricos e previstos foram fornecidas em termos de receita e volume. Para a conversão de vendas em volume, o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país, e a inflação não faz parte do preço.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios sindicalizados, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura.