Análise de mercado de dispositivos ortopédicos de ossos pequenos e articulações

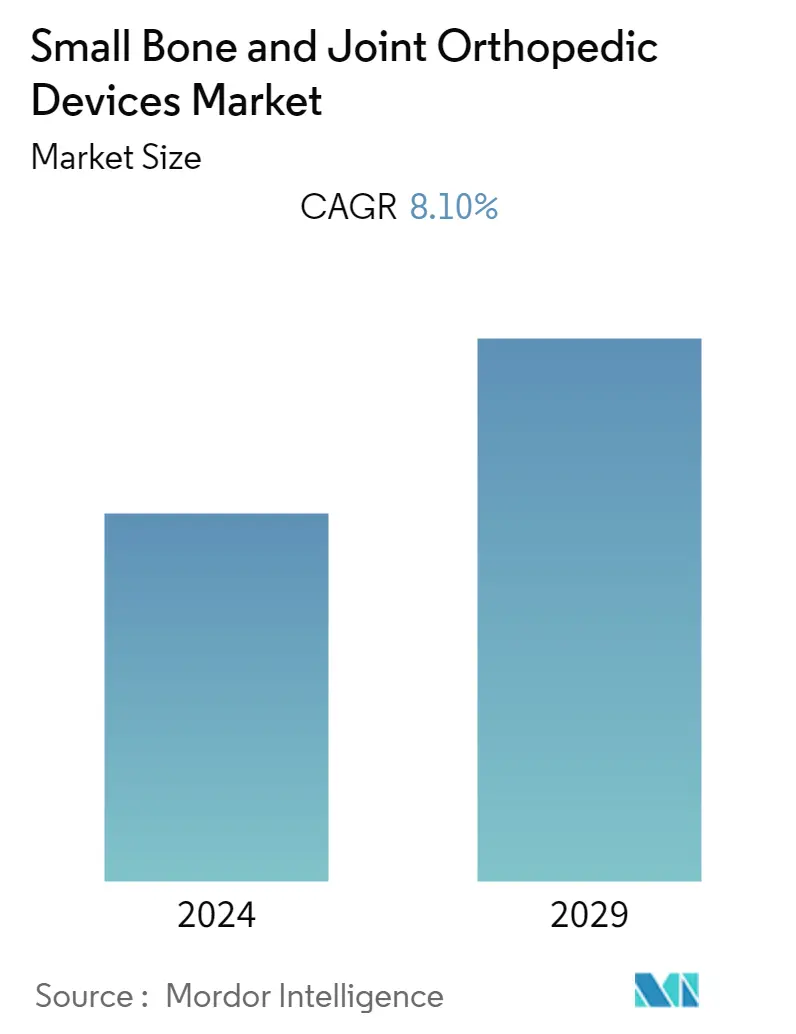

Espera-se que o mercado de pequenos dispositivos ortopédicos para ossos e articulações registre um CAGR de 8,1% durante o período de previsão.

A pandemia COVID-19 impactou o mercado de dispositivos ortopédicos de pequenos ossos e articulações, pois levou ao cancelamento ou adiamento de procedimentos de tratamento programados e à diminuição do número de novos diagnósticos e procedimentos de tratamento. Por exemplo, de acordo com um estudo publicado no Springer Journal em abril de 2021, quase 90% das instituições públicas e privadas interromperam cirurgias ortopédicas eletivas e não urgentes, enquanto 68% dos hospitais privados prestaram cuidados cirúrgicos urgentes durante a pandemia. Além disso, em mais de 70% das instituições da Europa, a equipe cirúrgica foi reduzida. Além disso, durante o surto de COVID na Índia, 64% dos médicos ortopedistas interromperam os procedimentos eletivos. Isso impactou severamente o mercado durante a pandemia. No entanto, o mercado recuperou bem devido ao declínio dos casos de COVID-19 e à retoma de pequenas cirurgias ósseas e ortopédicas.

O crescente envelhecimento da população que aumenta a prevalência de doenças articulares, a crescente demanda por procedimentos cirúrgicos mínimos e um número crescente de cirurgias de reconstrução articular são os principais fatores impulsionadores do mercado de pequenos ossos e dispositivos ortopédicos articulares. De acordo com o relatório Perspectivas da População Mundial 2022, cerca de 771 milhões de pessoas em todo o mundo tinham 65 anos ou mais em 2022, o que se prevê que atinja 994 milhões até 2030 e 1,6 mil milhões até 2050. Assim, é provável que uma crescente população geriátrica impulsione o crescimento da população geriátrica. mercado, pois esta população está mais propensa a sofrer de doenças ósseas e articulares.

Além disso, espera-se que atividades de expansão de negócios, como lançamentos de novos dispositivos, fusões e aquisições, parcerias e colaborações de empresas-chave, impulsionem o mercado. Por exemplo, em setembro de 2021, a Anika Therapeutics, Inc. apresentou o sistema WristMotion Total Wrist Arthroplasty (TWA) na Reunião Anual de 2021 da Sociedade Americana de Cirurgia da Mão (ASSH) em São Francisco. O sistema WristMotion TWA visa aliviar a dor e restaurar a função da articulação artrítica do punho.

Assim, todos os fatores acima mencionados estão contribuindo para o crescimento do mercado. No entanto, normas regulatórias rigorosas provavelmente restringirão o mercado durante o período de previsão.

Tendências de mercado de dispositivos ortopédicos de ossos pequenos e articulações

Espera-se que o segmento de dispositivos de mão e pulso detenha uma participação significativa no mercado estudado durante o período de previsão

Os dispositivos para mãos e punhos incluem talas de fusão de punho e talas de rádio distal que são usadas para tratar problemas ósseos e articulares do polegar, punho, cotovelo, ombro e outras áreas próximas. Espera-se que o segmento responda por uma parcela significativa do mercado estudado devido à alta prevalência de distúrbios musculoesqueléticos da mão e ao aumento de lesões nas mãos relacionadas ao esporte. Por exemplo, de acordo com o artigo publicado na PM Knowledge em junho de 2022, as lesões no punho representam 5,5% de todas as lesões relacionadas com o trabalho, com uma taxa de 2,54/10.000 trabalhadores a tempo inteiro, o que levou a uma média de 16,75 dias de trabalho. desligado. Da mesma forma, de acordo com o artigo publicado na Pain Reports em outubro de 2022, nos Estados Unidos ocorrem 2,6 milhões de lesões nas mãos e nos punhos a cada ano. Assim, espera-se que o enorme fardo das lesões nas mãos e punhos aumente a procura de dispositivos para mãos e punhos, impulsionando assim o crescimento do segmento durante o período de previsão.

Além disso, espera-se que as inovações tecnológicas, a introdução de novos dispositivos, fusões e aquisições de empresas e outras iniciativas de expansão de negócios por parte dos participantes do mercado alimentem ainda mais o crescimento do segmento de dispositivos de mão e pulso. Por exemplo, em maio de 2021, a Orthopaedic Implants anunciou a autorização da FDA dos EUA e o lançamento comercial de sua tecnologia de revestimento para fraturas de pulso, o Sistema DRPx. É o sistema de placa do rádio distal que apresenta um design ergonômico aprimorado que atende às preferências técnicas dos cirurgiões ortopédicos, ao mesmo tempo que aumenta significativamente a economia de custos, ajudando a melhorar a viabilidade financeira de centros de cirurgia ambulatorial (ASCs) e hospitais.

Assim, espera-se que todos os fatores acima mencionados impulsionem o crescimento do segmento durante o período de previsão.

Espera-se que a América do Norte detenha uma participação significativa no mercado durante o período de previsão

Espera-se que a América do Norte detenha uma participação importante no mercado global de dispositivos ortopédicos para pequenos ossos e articulações devido ao número crescente de procedimentos ortopédicos e ao aumento do envelhecimento da população nesta região. Além disso, a crescente demanda por cirurgias minimamente invasivas também alimenta o crescimento do mercado.

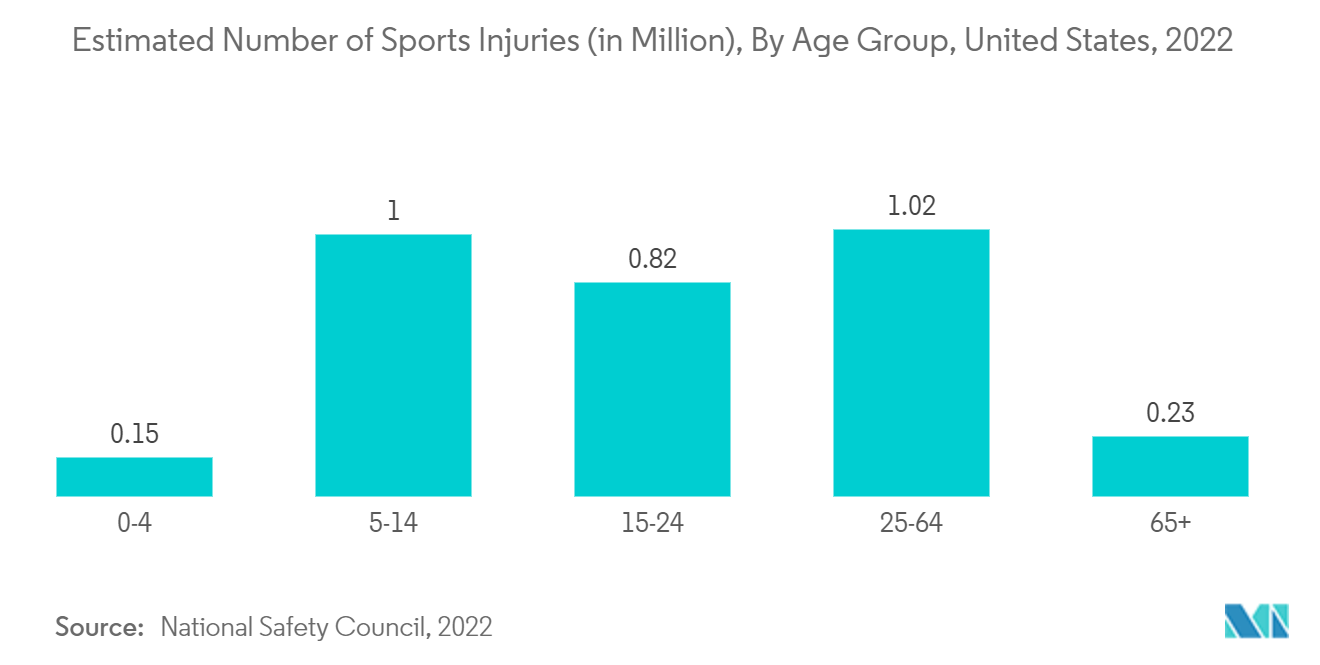

Espera-se que o aumento das lesões esportivas nos Estados Unidos impulsione o crescimento do mercado. Por exemplo, de acordo com as Estatísticas de 2022 do Conselho Nacional de Segurança, as taxas de lesões desportivas e recreativas aumentaram 20% em 2021 em comparação com o ano anterior. Em 2021, 3,2 milhões de pessoas foram atendidas em pronto-socorros por lesões envolvendo equipamentos esportivos e recreativos. As atividades mais frequentemente associadas às lesões foram exercício, ciclismo e basquete. Em relação às lesões em equipamentos de exercício, o número de lesões aumentou ligeiramente de 377.939 lesões em 2020 para 409.224 lesões em 2021. Assim, é provável que um aumento nas lesões desportivas contribua para o crescimento do mercado durante o período de previsão.

Além disso, espera-se que os lançamentos de produtos pelos players impulsionem o crescimento do mercado na região durante o período de previsão. Por exemplo, em abril de 2022, a Medline Unite Foot and Ankle introduziu seu sistema de revestimento para fratura de calcâneo e implante de fíbula IM nos Estados Unidos. O sistema de revestimento para fratura de calcâneo da Medline Unite oferece uma variedade de opções de implantes, incluindo dinus tarsi padrão, offset e extensão, bem como placas perimetrais. Ele também possui parafusos canulados com cabeça totalmente rosqueada de 5,5 mm e 7,0 mm e um insersor de placa de extensão do seio do tarso para fácil inserção e posicionamento da placa através de uma incisão no seio do tarso para colocação percutânea do parafuso na tuberosidade posterior.

Assim, espera-se que todos os fatores acima mencionados impulsionem o crescimento do segmento durante o período de previsão.

Visão geral da indústria de dispositivos ortopédicos para ossos pequenos e articulações

O mercado de pequenos dispositivos ortopédicos ósseos e articulares está consolidado e consiste em alguns grandes players. Além disso, com os avanços tecnológicos e as inovações de produtos, as pequenas e médias empresas estão a aumentar a sua presença no mercado através da introdução de novos dispositivos a preços mais baixos. Alguns dos principais players que atualmente dominam o mercado são Stryker Corporation, Zimmer Biomet, Johnson Johnson (DePuy Synthes), Acumed LLC e Smith Nephew Plc, entre outros.

Líderes de mercado de dispositivos ortopédicos para ossos pequenos e articulações

-

Stryker Corporation

-

Zimmer Biomet

-

Johnson & Johnson (DePuy Synthes)

-

Acumed LLC

-

Smith & Nephew Plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos ortopédicos de ossos pequenos e articulações

- Em outubro de 2022, pesquisadores do IIT-Delhi, em colaboração com o AIIMS, desenvolveram o primeiro dispositivo robótico de exoesqueleto de mão para a reabilitação das articulações do punho e dos dedos para sobreviventes de acidente vascular cerebral.

- Em maio de 2022, a Stryker lançou o Sistema de Compressão Dinâmica EasyFuse, que é um sistema de grampos para pés e tornozelos, projetado para diminuir a complexidade cirúrgica, fornecer implantes de compressão dinâmica fortes e reduzir o desperdício na sala de cirurgia.

Segmentação da indústria de dispositivos ortopédicos de ossos pequenos e articulações

De acordo com o escopo do relatório, a cirurgia ortopédica de pequenos ossos e articulações é um procedimento que substitui o osso e a estrutura que reveste as articulações por novos componentes, como dispositivos de suporte ou fixação. O mercado de dispositivos ortopédicos de ossos pequenos e articulações é segmentado por tipo de produto (dispositivos de mão e pulso, dispositivos de pé e tornozelo e outros) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes nas principais regiões, globalmente. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por tipo de produto | Dispositivos de mão e pulso | ||

| Dispositivos para pés e tornozelos | |||

| Outros | |||

| Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Austrália | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | CCG | ||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Perguntas frequentes sobre pesquisa de mercado de dispositivos ortopédicos para ossos pequenos e articulações

Qual é o tamanho atual do mercado de dispositivos ortopédicos de ossos pequenos e articulações?

O mercado de dispositivos ortopédicos de ossos pequenos e articulações deverá registrar um CAGR de 8,10% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de dispositivos ortopédicos de ossos pequenos e articulares?

Stryker Corporation, Zimmer Biomet, Johnson & Johnson (DePuy Synthes), Acumed LLC, Smith & Nephew Plc são as principais empresas que operam no mercado de pequenos ossos e dispositivos ortopédicos articulares.

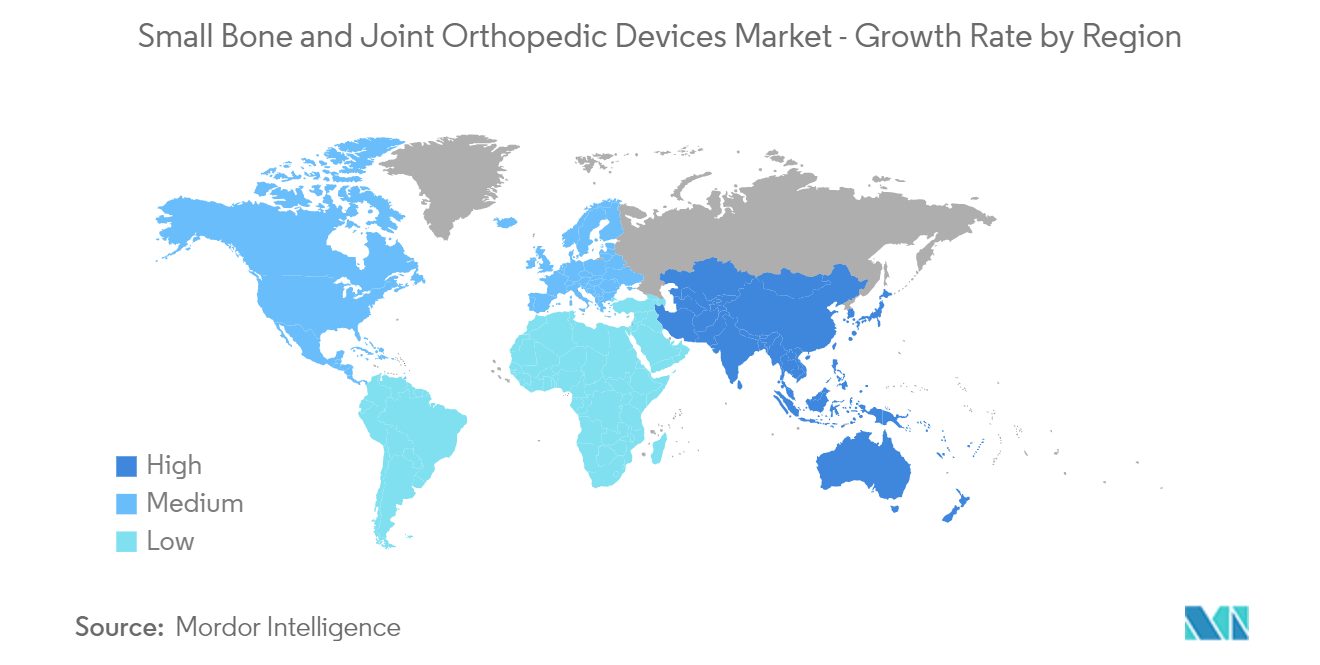

Qual é a região que mais cresce no mercado de dispositivos ortopédicos de ossos pequenos e articulações?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de dispositivos ortopédicos de ossos pequenos e articulações?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de pequenos ossos e dispositivos ortopédicos conjuntos.

Que anos abrange este mercado de dispositivos ortopédicos de ossos pequenos e articulações?

O relatório abrange o tamanho histórico do mercado de dispositivos ortopédicos de ossos pequenos e articulações para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dispositivos ortopédicos de ossos pequenos e articulações para anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Nossos relatórios mais vendidos

Popular Medical Devices Reports

Popular Healthcare Reports

Relatório da indústria de dispositivos ortopédicos para ossos pequenos e articulações

Estatísticas para a participação de mercado de dispositivos ortopédicos de ossos pequenos e articulações de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de dispositivos ortopédicos de ossos pequenos e articulações inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.