Análise do mercado de silicone

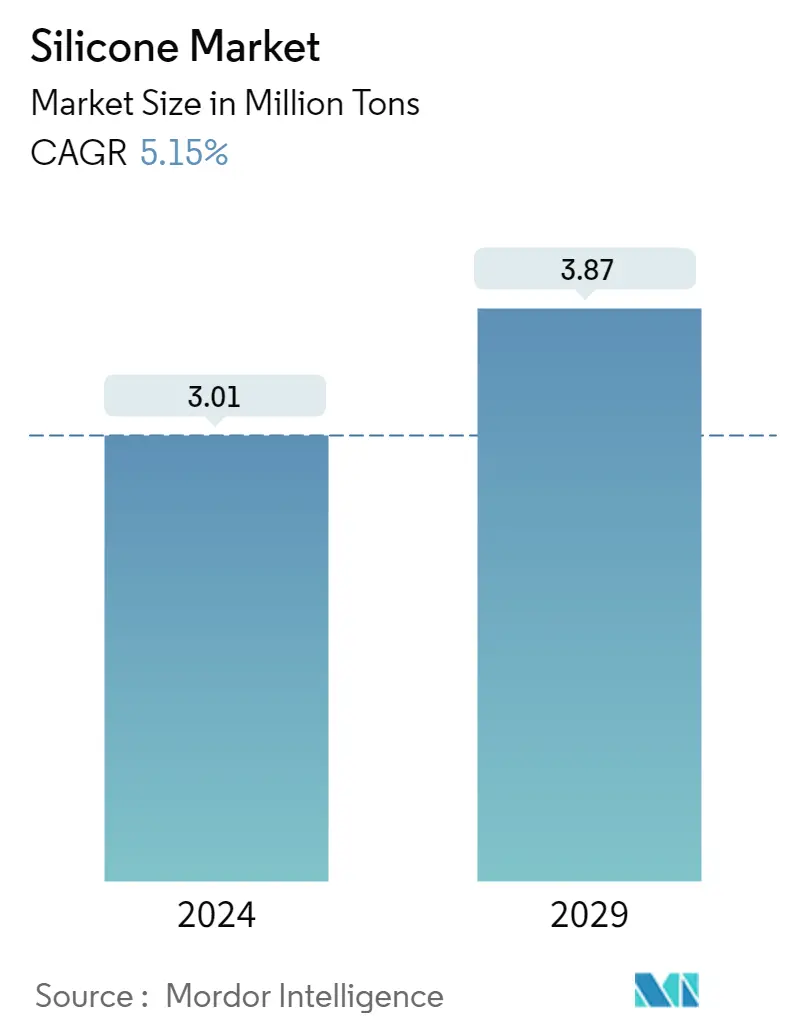

O tamanho do mercado de silicone é estimado em 3,01 milhões de toneladas em 2024, e deverá atingir 3,87 milhões de toneladas até 2029, crescendo a um CAGR de 5,15% durante o período de previsão (2024-2029).

A pandemia COVID-19, a série de bloqueios nacionais, as normas rigorosas de distanciamento social e a perturbação na rede global da cadeia de abastecimento prejudicaram o mercado de silicone. Muitas fábricas e indústrias foram fechadas em todo o mundo, afetando a demanda por silicone. No entanto, devido à crescente sensibilização para a saúde e a higiene, um novo aumento na procura dos sectores dos cuidados de saúde, dos cuidados pessoais e dos produtos de consumo estimulou a procura de silicone.

- No longo prazo, os principais fatores que impulsionam o crescimento do mercado de silicone são o aumento do uso no setor de saúde, a crescente demanda do setor de transmissão e distribuição de energia e o aumento das aplicações na indústria automotiva.

- Por outro lado, o impacto das tensões geopolíticas e o número crescente de regulamentações governamentais provavelmente impedirão o crescimento do mercado.

- O aumento da demanda potencial por polímeros eletroativos (EAP) de vários usuários finais provavelmente será uma oportunidade para o mercado de silicone durante o período de previsão.

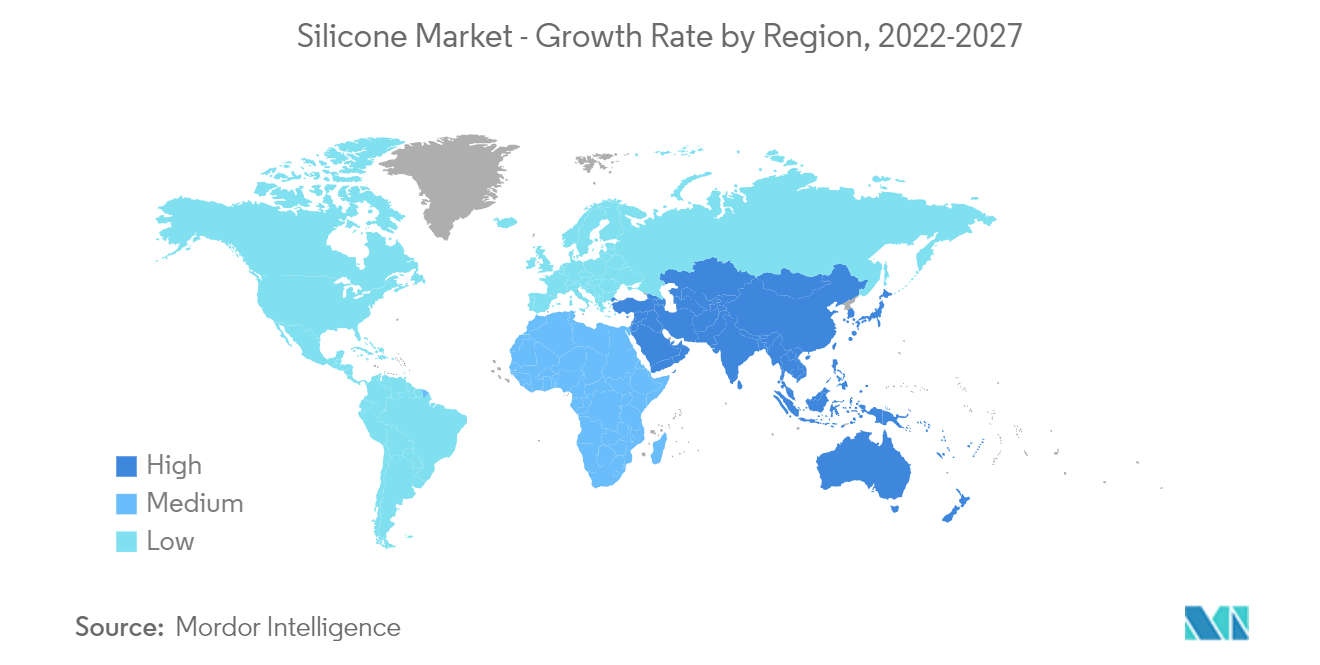

- Espera-se que a Ásia-Pacífico domine o mercado entre outras regiões, com a China e a Índia liderando o crescimento na região.

Tendências do mercado de silicone

Aumento do uso em processos industriais

- Agentes industriais antiespumantes, revestimentos industriais, fluidos hidráulicos e lubrificantes, selantes RTV (vulcanização à temperatura ambiente), moldes e aditivos para polímeros representam a principal aplicação dos silicones no setor de processos industriais.

- Na indústria de petróleo e gás, os silicones são amplamente utilizados na perfuração offshore, onde o gerenciamento de espuma e resíduos é essencial devido a restrições de espaço e peso. Os silicones permitem que o gás preso na lama de perfuração seja liberado. Os agentes antiespumantes reduzem o uso de energia e produtos químicos e aumentam as taxas de produção, pois a presença de espuma retarda o processo e requer tempo para operações de manutenção.

- O silicone também encontra sua principal aplicação em revestimentos industriais, como revestimentos anticorrosivos, resistentes a produtos químicos e resistentes ao calor usados em pontes e túneis. Eles também incluem revestimentos em estruturas usadas em petróleo e gás (incluindo refinarias), energia e outras indústrias (incluindo mineração, tratamento de resíduos e celulose e papel).

- Assim, prevê-se que a expansão da indústria global de petróleo e gás se beneficie da demanda por silicone. Espera-se que vários projetos de expansão em andamento impulsionem o crescimento. Por exemplo, a PetroChina, uma empresa de refinaria controlada pelo Estado, está a planear iniciar a sua refinaria Jieyang de 400.000 barris por dia na província de Guangdong, no sul da China, até ao primeiro semestre de 2022. A Índia é uma importante economia na região da Ásia-Pacífico nos sectores do petróleo e segmento de gás. De acordo com a India Brand Equity Foundation (IBEF), a procura de petróleo na Índia deverá atingir 11 milhões de barris até ao ano 2045. Além disso, espera-se que o consumo de gás natural na Índia cresça 25 mil milhões de metros cúbicos. m. até o ano de 2024.

- O número de plataformas de perfuração offshore a nível mundial tem aumentado a um ritmo gradual ao longo dos anos, e isto, juntamente com a adjudicação de novos contratos e o aumento das atividades de produção na Europa, África e Estados Unidos, levou a um aumento na procura. para equipamentos de exploração offshore, por sua vez apoiando o crescimento do mercado de produtos químicos para tratamento de água, incluindo agentes antiespumantes à base de silicone, no passado recente.

- Devido a todos os fatores acima, espera-se que o mercado testemunhe um forte crescimento pós-recuperação durante o período de previsão.

Espera-se que a região Ásia-Pacífico domine o mercado

- A Ásia-Pacífico é o maior consumidor de silicone, respondendo pela maior parte. O crescente mercado na China, Índia e Japão tem sido uma das razões proeminentes para o crescimento do mercado de silicone da Ásia-Pacífico ao longo dos anos.

- Os semicondutores constituem uma parte importante do segmento de eletrônicos, que envolve o uso de silicones como encapsulados de silicone, revestem, aderem e protegem semicondutores, PCBs e ECUs, entre outros. De acordo com a Semiconductor Industry Association, o valor das vendas de semicondutores na China foi de 182,93 mil milhões de dólares em 2021, em comparação com 150,4 mil milhões de dólares em 2020, aumentando assim a procura no mercado estudado.

- Com uma costa de mais de 14.000 km e vários portos de grande porte, a China é um dos maiores países marítimos do mundo. O país tem vários grandes conglomerados de construção naval China State Shipbuilding Corporation (CSSC), China Shipbuilding Industry Corporation (CSIC), Sinotrans, COSCO Shipping e CMHI são alguns nomes importantes da indústria de construção naval do país. Os estaleiros chineses constroem uma variedade de navios, como graneleiros, navios porta-contêineres, petroleiros, navios de guerra, navios de passageiros, navios de luxo e outros, criando assim demanda por silicone.

- Além disso, a China possui a maior base mundial de produção de eletrônicos. De acordo com a ZVEI Dia Elektroindustrie, a indústria eletrónica da China foi avaliada em cerca de 2.430 milhões de dólares em 2020, e prevê-se que registe um crescimento de 11% e 8% em termos homólogos em 2021 e 2022, proporcionando assim um enorme mercado para o silicone.

- Além disso, de acordo com a India Brand Equity Foundation (IBEF), a procura da Índia por bens semicondutores atingirá 400 mil milhões de dólares até ao ano fiscal de 2025. Com a Índia estimada em receber INR 76.000 crore como investimentos no setor de semicondutores no âmbito do esquema Production Linked Incentive (PLI), o governo de Uttar Pradesh também pretende emergir como um centro de semicondutores no país.

- O valor total da produção da indústria eletrônica no Japão foi de cerca de 9,96 trilhões de ienes em 2020, o que representou 96,6% do valor da produção em comparação com o ano anterior. No entanto, a produção da indústria eletrónica até agosto de 2021 aumentou para 7,193 biliões de ienes, o que representou 113,4% do valor dos primeiros oito meses de 2020, aumentando assim o consumo de silicone na região.

- Além disso, a região Ásia-Pacífico é o maior centro de produção automóvel, registando quase 60% da produção mundial. Segundo a OICA, nos primeiros nove meses de 2021, a produção total de veículos situou-se em 32,67 milhões de unidades, um aumento de 11% face ao mesmo período do ano passado.

- Os fatores mencionados acima podem contribuir para o aumento da demanda no mercado de silicone na região durante o período de previsão.

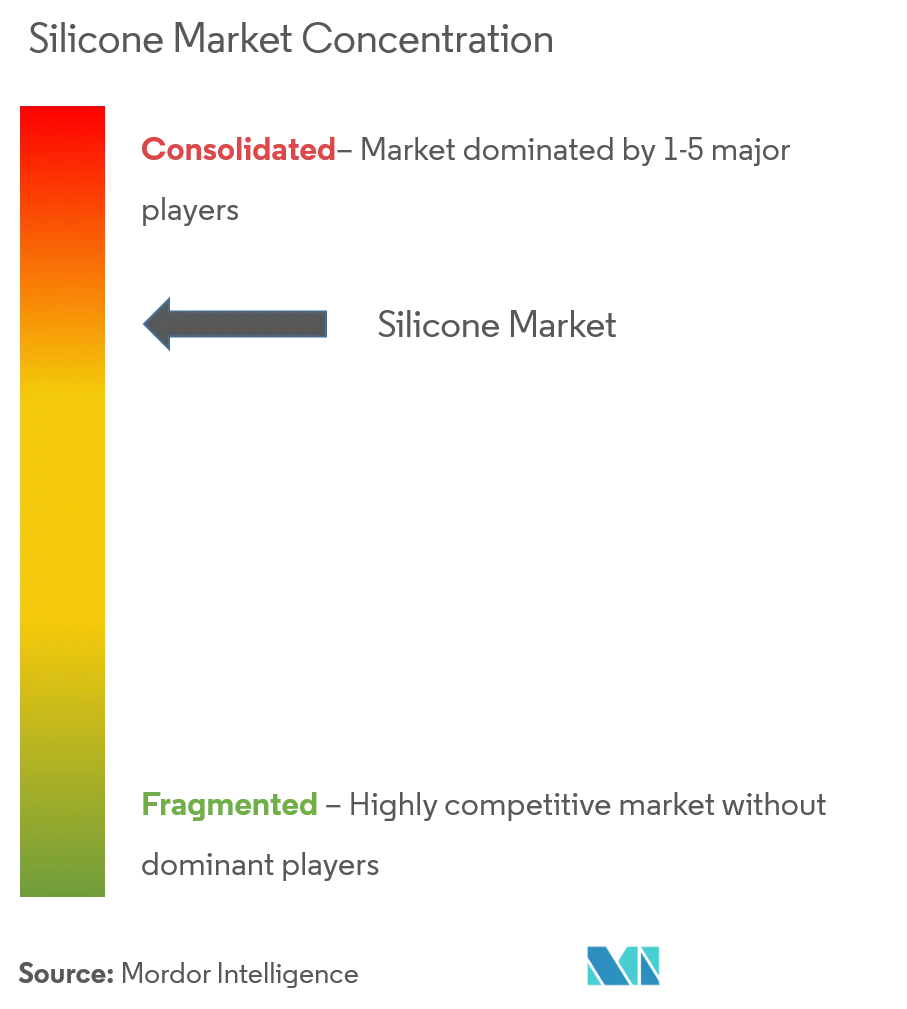

Visão geral da indústria de silicone

O mercado de silicone está consolidado, com a maior parte da participação representada pelos principais players. Alguns dos principais players do mercado (não em nenhuma ordem específica) incluem Wacker Chemie AG, Dow, Shin-Etsu Chemical Co. Ltd, Momentive e Elkem ASA, entre outros.

Líderes de mercado de silicone

Wacker Chemie AG

Dow

Shin-Etsu Chemical Co. Ltd

Elkem ASA

Momentive

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de silicone

- Em outubro de 2022, a Elkem ASA anunciou a abertura de suas novas instalações especializadas localizadas na quadra de Timberland. A nova instalação está espalhada por 18.000 pés quadrados e produzirá materiais de silicone médico de alta pureza para atender às exigências do mercado MedTech e Farmacêutico.

- Em abril de 2022, a Shin-Etsu Chemical Co., Ltd. anunciou o desenvolvimento de uma nova série de folhas de borracha de silicone de interface térmica para aplicações em componentes de veículos elétricos (EV). Esses materiais de silicone de interface térmica podem ser usados como medidas de dissipação de calor para componentes de carros elétricos para os quais os requisitos de alta tensão estão aumentando.

Segmentação da Indústria de Silicone

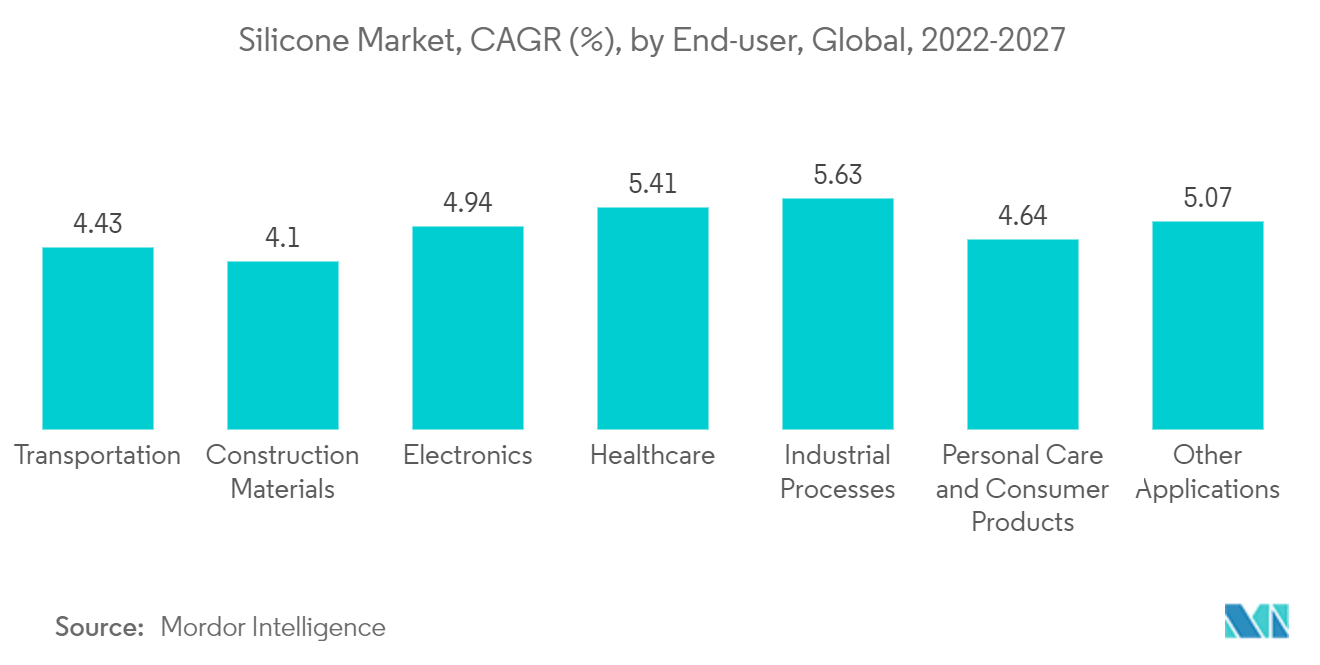

Silicones ou polissiloxanos são polímeros que compreendem compostos sintéticos feitos de monômeros repetidos de siloxano, que é uma cadeia alternada de átomos de silício e átomos de oxigênio combinados com carbono, hidrogênio e outros elementos. O mercado de silicone é segmentado por tecnologia, usuário final e geografia. Por tipo de forma, o mercado é segmentado em elastômeros e fluidos. Por usuário final, o mercado é segmentado em transporte, materiais de construção, eletrônicos, saúde, processos industriais, cuidados pessoais e produtos de consumo, além de outros usuários finais. O relatório também abrange os tamanhos de mercado e as previsões para o mercado de silicone em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilotons).

| Elastômeros |

| Fluidos |

| Transporte |

| Materiais de construção |

| Eletrônicos |

| Assistência médica |

| Processo industrial |

| Cuidados Pessoais e Produtos de Consumo |

| Outros usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Países da ASEAN | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tecnologia | Elastômeros | |

| Fluidos | ||

| Usuário final | Transporte | |

| Materiais de construção | ||

| Eletrônicos | ||

| Assistência médica | ||

| Processo industrial | ||

| Cuidados Pessoais e Produtos de Consumo | ||

| Outros usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Países da ASEAN | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de silicone

Qual é o tamanho do mercado de silicone?

O tamanho do mercado de silicone deverá atingir 3,01 milhões de toneladas em 2024 e crescer a um CAGR de 5,15% para atingir 3,87 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de silicone?

Em 2024, o tamanho do mercado de silicone deverá atingir 3,01 milhões de toneladas.

Quem são os principais atores do mercado de silicone?

Wacker Chemie AG, Dow, Shin-Etsu Chemical Co. Ltd, Elkem ASA, Momentive são as principais empresas que operam no mercado de silicone.

Qual é a região que mais cresce no mercado de silicone?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem maior participação no mercado de silicone?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de silicone.

Que anos esse mercado de silicone cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do Mercado de Silicone foi estimado em 2,86 milhões de toneladas. O relatório abrange o tamanho histórico do mercado de silicone para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de silicone para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Silicone

Estatísticas para a participação de mercado de silicone em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do silicone inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.