Análise de mercado de semicondutores de potência de carboneto de silício

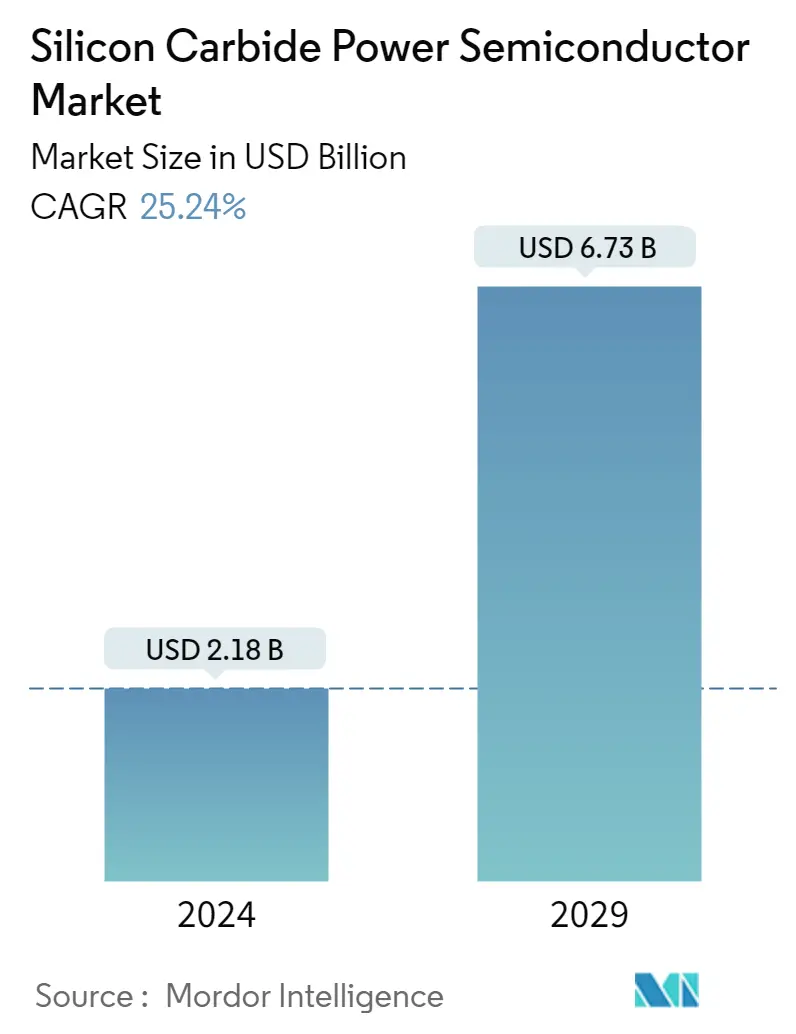

O tamanho do mercado de semicondutores de potência de carboneto de silício é estimado em US$ 2,18 bilhões em 2024, e deve atingir US$ 6,73 bilhões até 2029, crescendo a um CAGR de 25,24% durante o período de previsão (2024-2029).

O surto pandémico criou turbulência económica para indústrias de pequena, média e grande escala em todo o mundo. Somando-se aos problemas, o bloqueio em todo o país infligido pelos governos em todo o mundo (para minimizar a propagação do vírus) resultou ainda mais no impacto e na interrupção das indústrias na cadeia de abastecimento e nas operações de produção em todo o mundo, como uma grande parte dos a fabricação inclui o trabalho no chão de fábrica, onde as pessoas estão em contato próximo enquanto colaboram para aumentar a produtividade.

- SiC (Carbeto de Silício) é usado para aplicações de alta potência devido ao amplo bandgap oferecido. Embora existam vários politipos (polimorfos) de SiC, o 4H-SiC é o mais ideal para dispositivos de energia. Espera-se que o aumento das atividades de PD que visam capacidades materiais aprimoradas proporcione um forte impulso para o crescimento do mercado. Por exemplo, a Agência de Projetos de Pesquisa Avançada do Departamento de Energia (DOE) dos Estados Unidos (ARPA-E) anunciou um financiamento de US$ 30 milhões para 21 projetos como parte do programa Criando Circuitos Inovadores e Confiáveis Usando Topologias e Semicondutores Inventivos (CIRCUITS).. Além disso, iniciativas como o investimento do US DOE em pesquisas lideradas por NREL com a intenção de reduzir os custos de fabricação de eletrônicos de potência de SiC poderiam apoiar ainda mais essas tendências e expandir o escopo de dispositivos mais robustos baseados em SiC.

- Os veículos elétricos oferecem certas vantagens na indústria automotiva, como maior autonomia, tempo de carga e desempenho, para atender às expectativas dos clientes. No entanto, eles requerem dispositivos eletrônicos de potência capazes de operar de forma eficiente e eficaz em temperaturas elevadas. Conseqüentemente, módulos de potência estão sendo desenvolvidos usando tecnologias SiC de banda larga.

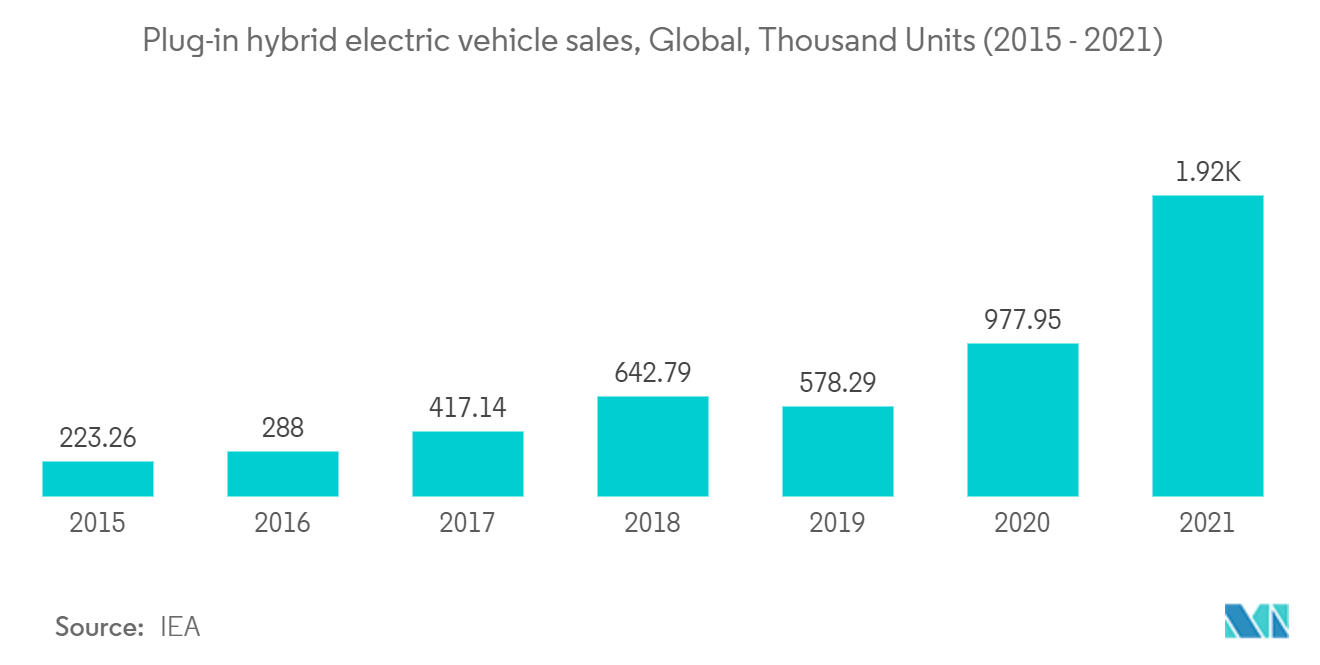

- Os carros elétricos estão se tornando comuns nas estradas hoje em dia, com os preços caindo e a autonomia aumentando. De acordo com o relatório Global EV Outlook 2021 da Agência Internacional de Energia, mais de 10,2 milhões de automóveis ligeiros de passageiros eléctricos circularam nas estradas em 2020. Além disso, o registo de automóveis eléctricos aumentou 41% em 2020, o que cria oportunidades de crescimento para o mercado.

- Os semicondutores também usam SiC para reduzir a perda de energia e prolongar a vida útil dos conversores de energia solar e eólica. Por exemplo, a energia fotovoltaica requer principalmente alta potência, baixas perdas, comutação mais rápida e dispositivos semicondutores confiáveis para aumentar a eficiência, a densidade de potência e a confiabilidade. Assim, os dispositivos SiC fornecem uma solução promissora para os requisitos de energia fotovoltaica para atender à crescente demanda energética.

- Para explorar o potencial trazido pela procura de tecnologias limpas, vários intervenientes estão a entrar no mercado de semicondutores de potência SiC. Por exemplo, em abril de 2021, o NoMIS Power Group, uma spin-off do Instituto Politécnico da Universidade Estadual de Nova York (SUNY Poly), anunciou que planeja projetar, fabricar e vender dispositivos, módulos e serviços semicondutores de potência SiC para fornecer suporte aos desenvolvedores de produtos de gerenciamento de energia.

- Além disso, a capacitância e a indutância parasitas tornam-se muito grandes assim que altas frequências são usadas, impedindo que o dispositivo de energia baseado em SiC realize todo o seu potencial. Neste sentido, a utilização generalizada do SiC pode exigir atualizações nas instalações de produção, algo que não pode ser alcançado no atual ritmo de desenvolvimento.

Tendências do mercado de semicondutores de potência de carboneto de silício

Espera-se que a indústria automotiva registre um crescimento significativo

- Atividades de pesquisa estão sendo conduzidas sobre o uso de dispositivos de carboneto de silício (SiC) em motores automotivos. No entanto, devido aos avanços recentes, está gradualmente se tornando uma solução viável. Por exemplo, a Tesla, que utiliza uma solução de carregamento rápido, já utiliza atualmente SiC nas suas arquiteturas de veículos. Além disso, os carros elétricos estão se tornando comuns nas estradas hoje em dia, com os preços caindo e a autonomia aumentando. De acordo com a Agência Internacional de Energia, as vendas de veículos leves elétricos plug-in em todo o mundo atingiram cerca de 6,6 milhões em 2021.

- Os semicondutores SiC são ideais para aplicações, como carregadores de bordo e inversores, sendo usados em veículos híbridos plug-in (PHEV) e totalmente elétricos (EVs). Isso ocorre porque sua eficiência energética é significativamente maior em comparação ao silício tradicional.

- Além disso, para garantir que os VEs possam operar em longas distâncias e carregar dentro de um período de tempo razoável, a eletrónica de potência do veículo deve ser capaz de suportar altas temperaturas. Os semicondutores SiC beneficiam de mais de 95% de eficiência energética. Apenas 5% da energia é perdida na forma de calor durante a conversão de energia, como a recarga do veículo com um carregador rápido de alta potência.

- No Japão, a Universidade de Tóquio tem trabalhado com a Mitsubishi Electric Corporation para melhorar a fiabilidade dos dispositivos semicondutores SiC. Anteriormente, a Mitsubishi Electric revelou um novo inversor de SiC ultracompacto concebido para veículos híbridos, com comercialização em massa prevista para 2021.

- Além disso, a Delphi Technologies e a Cree formaram uma parceria para criar os inversores da primeira, combinados com os MOSFETs SiC da Cree. Reduziu significativamente a temperatura geral do módulo de potência, ao mesmo tempo que permitiu saídas de potência mais elevadas para suportar uma autonomia alargada para automóveis híbridos e totalmente eléctricos. Esses inversores também são 40% mais leves e 30% mais compactos que os modelos concorrentes.

- Além disso, em maio de 2021, a Infineon Technologies lançou um novo módulo de potência com tecnologia CoolSiC MOSFET para aplicações automotivas. A utilização de SiC em vez de Si garante maior eficiência em conversores de veículos elétricos. Por exemplo, o Hyundai Motor Group informou que conseguiu aumentar a autonomia dos seus veículos em mais de 5% devido aos ganhos de eficiência resultantes das menores perdas desta solução de SiC em comparação com a solução baseada em Si, com a ajuda do sistema de tracção inversores baseados no módulo de potência CoolSiC da Infineon.

- Além disso, em março de 2021, como parte do Fundo de Desafio de Estratégia Industrial liderado pela Investigação e Inovação do Reino Unido, o governo do Reino Unido concedeu 4,8 milhões de libras esterlinas à Universidade de Swansea para fabricar dispositivos semicondutores de potência de carboneto de silício (SiC) e criar sistemas eletrónicos de potência mais eficientes para transportes. , casas e indústria, e ajudar a nação a alcançar as suas ambições de emissões líquidas zero.

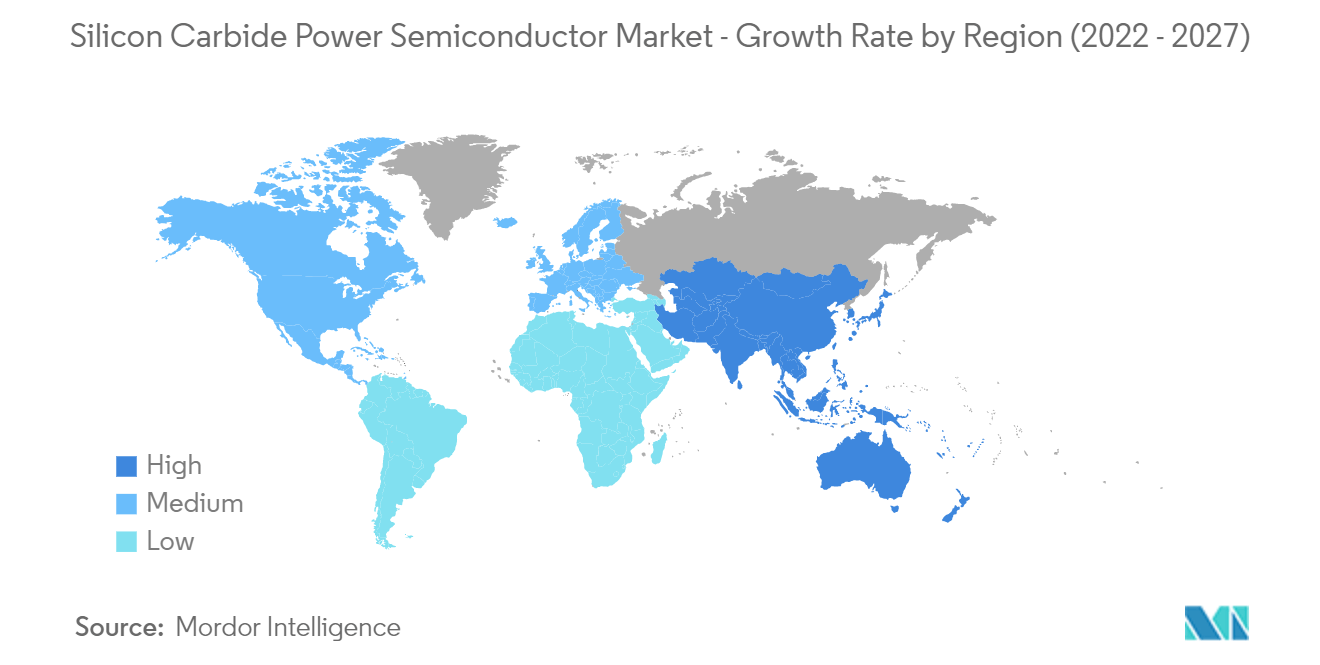

Ásia-Pacífico testemunhará o crescimento mais rápido

- A Ásia-Pacífico domina o mercado global de semicondutores de energia SiC, pertencente ao crescimento do mercado global de semicondutores, que também é apoiado por políticas governamentais. Além disso, a indústria de semicondutores da região é impulsionada pela China, Taiwan, Japão e Coreia do Sul, que juntos representam cerca de 65% do mercado global de semicondutores discretos. Em contraste, outros países como a Tailândia, o Vietname, Singapura e a Malásia também contribuem significativamente para o domínio da região no mercado.

- De acordo com a Associação Indiana de Eletrônica e Semicondutores, o mercado de componentes de semicondutores da Índia deverá valer US$ 32,35 bilhões até 2025, apresentando um CAGR de 10,1% (2018-2025). O país é um destino lucrativo para centros de PD em todo o mundo. Portanto, espera-se que a iniciativa governamental Make In India em curso resulte em investimentos no mercado de semicondutores.

- Além disso, a região é um centro eletrónico que produz milhões de dispositivos eletrónicos todos os anos para exportação para outros países e consumo na região. Essa alta produção de componentes e dispositivos eletrônicos contribui em grande parte para a participação do mercado estudado. Por exemplo, a crescente procura de produtos electrónicos de consumo na Índia também facilitou o crescimento do mercado regional. De acordo com o IBEF, a demanda por hardware eletrônico na Índia deverá atingir US$ 400 bilhões até o ano fiscal de 2024, o que impulsionará ainda mais o crescimento do mercado.

- A China é o maior produtor mundial de eletricidade. Espera-se que a procura de energia do país aumente, resultando assim no crescimento da produção de energia. Por exemplo, segundo a AIE, na China, as vendas de veículos eléctricos mais do que duplicaram; além disso, em 2021, vendeu aproximadamente 3,3 milhões de carros elétricos a mais do que em outros países.

- A indústria automóvel tem vindo a crescer na China e o país desempenha um papel cada vez mais importante no mercado automóvel global. O Governo da China vê a sua indústria automóvel, incluindo o setor de autopeças, como uma das suas indústrias pilares. O governo espera que a produção automóvel da China atinja 30 milhões de unidades até 2020 e 35 milhões de unidades até 2025.

- Além disso, o mercado de veículos eléctricos está a ganhar impulso na Índia, devido aos ambiciosos planos e iniciativas do governo. As autoridades públicas na Índia fizeram vários anúncios de políticas relacionadas com veículos eléctricos ao longo dos últimos anos, demonstrando um forte compromisso, acção concreta e ambição significativa para implantar veículos eléctricos no país.

Visão geral da indústria de semicondutores de potência de carboneto de silício

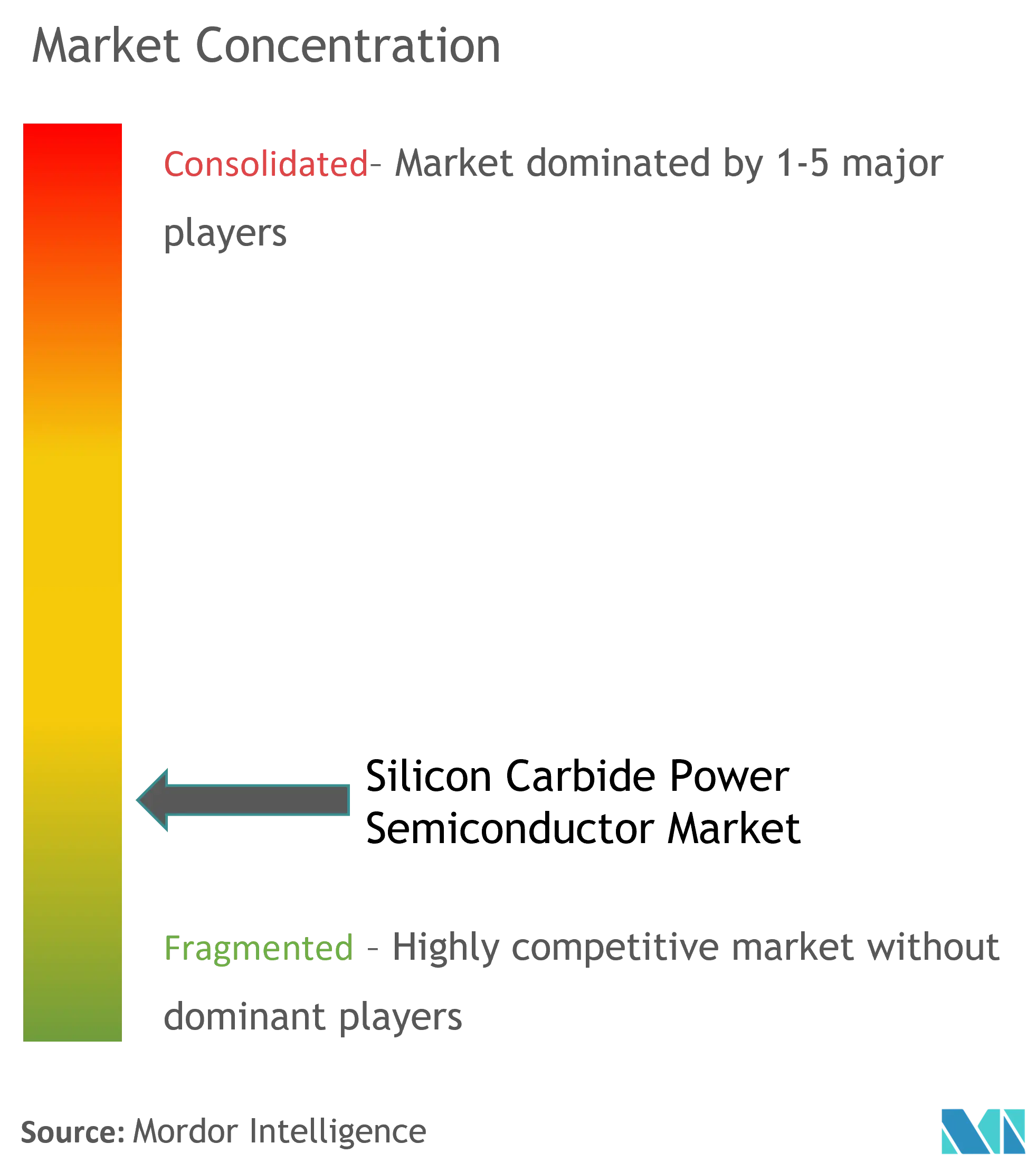

O mercado de semicondutores de potência de carboneto de silício é altamente competitivo. É composto por vários participantes importantes, incluindo Infineon Technologies AG, Texas Instruments Inc., ST Microelectronics NV, Hitachi Power Semiconductor Device Ltd, NXP Semiconductor, Fuji Electric Co. Ltd, Semikron International GmbH, Cree Inc., ON Semiconductor Corporation, Mitsubishi Electric Corporação e outros. Essas empresas estão introduzindo novos produtos, parcerias e aquisições para aumentar sua participação no mercado.

- Junho de 2021 – A Hitachi, uma empresa japonesa de eletrônicos, anunciou planos para ampliar sua presença existente em Hillsboro, construindo um grande laboratório de pesquisa de semicondutores para cooperar com clientes fabricantes nos Estados Unidos para criar novas tecnologias.

- Abril de 2021 – A Infineon Technologies AG lançou um novo módulo EasyPACK 2B para sua linha de produtos de 1200 V. O módulo oferece uma topologia Active NPC (ANPC) de três níveis, incluindo CoolSiC MOSFETs, dispositivos TRENCHSTOP IGBT7, sensor de temperatura NTC e pinos de tecnologia de contato PressFIT.

Líderes de mercado de semicondutores de potência de carboneto de silício

-

Infineon technologies AG

-

Texas instruments Inc.

-

STMicroelectronics NV

-

NXP semiconductor

-

ON Semiconductor Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de semicondutores de potência de carboneto de silício

- Julho de 2022 - SemiQ anunciou o lançamento de seu switch de alimentação de carboneto de silício de 2ª geração, um SiCMOSFET 1200V 80mΩ, expandindo seu portfólio de dispositivos SiCpower. O novo MOSFET complementa os SiCrectifiers existentes da empresa em 650V, 1200V e 1700V, que trazem alta eficiência para aplicações de alto desempenho, como veículos elétricos.

- Maio de 2022 - STMicroelectronics revelou sua parceria com Semikron para fornecimento de tecnologia de carboneto de silício (SiC) para os módulos de potência de veículos elétricos (EV) eMPack fornecidos pela empresa.

- Maio de 2022 – A Microchip lançou o sistema de escala de tempo preciso totalmente integrado baseado em SiC para infraestrutura de transporte inteligente. O Precise Time Scale System (PTSS) é um sistema totalmente integrado capaz de fornecer precisões de tempo comparáveis aos melhores laboratórios nacionais do mundo.

- Abril de 2021 - ON Semiconductor de Phoenix, Arizona, lançou novos diodos automotivos (AECQ101) e de nível industrial de próxima geração de carboneto de silício (SiC) de 1200 V, que são adequados para aplicações de alta potência, como estações de carregamento de EV e inversores solares, ininterruptos fontes de alimentação (UPS), carregadores de bordo EV (OBC) e conversores EV DC-DC.

- Fevereiro de 2021 - A ON Semiconductor, uma das pioneiras em inovações de eficiência energética, lançou uma nova linha de dispositivos MOSFET de carboneto de silício (SiC) de 650 V para aplicações exigentes que exigem alta densidade de potência, eficiência e confiabilidade. Os projetistas alcançarão um desempenho significativamente melhor em aplicações como carregadores de bordo (OBC) para veículos elétricos (EV), inversores solares, unidades de fonte de alimentação de servidor (PSU), telecomunicações e fontes de alimentação ininterrupta (UPS), substituindo as tecnologias de comutação de silício existentes por os novos dispositivos SiC (UPS).

Segmentação da indústria de semicondutores de potência de carboneto de silício

O estudo de mercado categoriza o mercado, fornecendo detalhes sobre as aplicações do SiC em diversos setores de usuários finais, como automotivo, eletrônicos de consumo, TI e telecomunicações, energia, industrial, militar e aeroespacial. O estudo de mercado também explica brevemente as suas oportunidades e desafios em diversas regiões geográficas. Também fornece uma avaliação do impacto do COVID-19 no mercado.

| Automotivo (xEVs e infraestrutura de carregamento de EV) |

| TI e Telecomunicações |

| Energia (fonte de alimentação, UPS, fotovoltaica, eólica etc.) |

| Industrial (acionamentos de motores) |

| Outras indústrias de usuários finais (ferroviária, petróleo e gás, militar, médica, pesquisa e desenvolvimento, etc.) |

| Américas |

| Europa, Médio Oriente e África |

| Ásia-Pacífico |

| Por indústria de usuário final | Automotivo (xEVs e infraestrutura de carregamento de EV) |

| TI e Telecomunicações | |

| Energia (fonte de alimentação, UPS, fotovoltaica, eólica etc.) | |

| Industrial (acionamentos de motores) | |

| Outras indústrias de usuários finais (ferroviária, petróleo e gás, militar, médica, pesquisa e desenvolvimento, etc.) | |

| Por geografia | Américas |

| Europa, Médio Oriente e África | |

| Ásia-Pacífico |

Perguntas frequentes sobre pesquisa de mercado de semicondutores de potência de carboneto de silício

Qual é o tamanho do mercado de semicondutores de potência de carboneto de silício?

O tamanho do mercado de semicondutores de potência de carboneto de silício deve atingir US$ 2,18 bilhões em 2024 e crescer a um CAGR de 25,24% para atingir US$ 6,73 bilhões até 2029.

Qual é o tamanho atual do mercado de semicondutores de potência de carboneto de silício?

Em 2024, o tamanho do mercado de semicondutores de potência de carboneto de silício deverá atingir US$ 2,18 bilhões.

Quem são os principais atores do mercado de semicondutores de potência de carboneto de silício?

Infineon technologies AG, Texas instruments Inc., STMicroelectronics NV, NXP semiconductor, ON Semiconductor Corporation são as principais empresas que operam no mercado de semicondutores de potência de carboneto de silício.

Qual é a região que mais cresce no mercado de semicondutores de potência de carboneto de silício?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de semicondutores de potência de carboneto de silício?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de semicondutores de potência de carboneto de silício.

Que anos esse mercado de semicondutores de potência de carboneto de silício cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de semicondutores de potência de carboneto de silício foi estimado em US$ 1,74 bilhão. O relatório abrange o tamanho histórico do mercado de semicondutores de potência de carboneto de silício para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de semicondutores de potência de carboneto de silício para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de semicondutores de potência de carboneto de silício

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Silicon Carbide Power Semiconductor em 2024, criadas pelo Mordor Intelligence™ Industry Reports. A análise do Silicon Carbide Power Semiconductor inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.