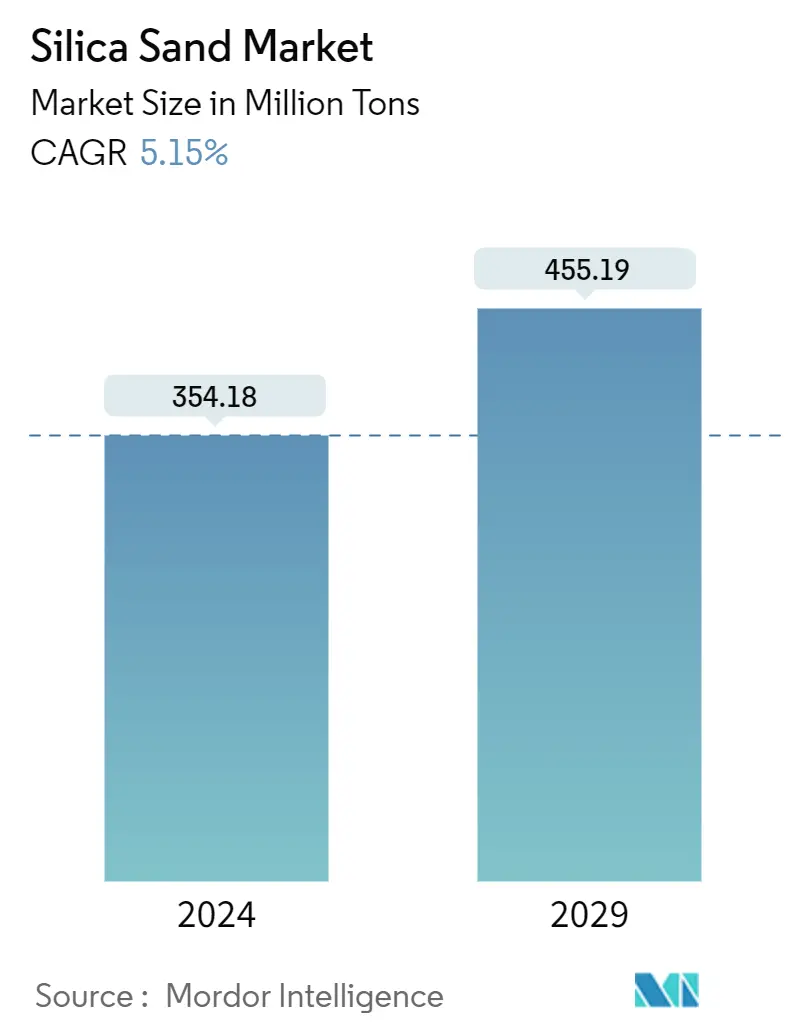

Tamanho do mercado de areia de sílica

| Período de Estudo | 2019-2029 |

| Volume do Mercado (2024) | 354.18 milhões de toneladas |

| Volume do Mercado (2029) | 455.19 milhões de toneladas |

| CAGR(2024 - 2029) | 5.15 % |

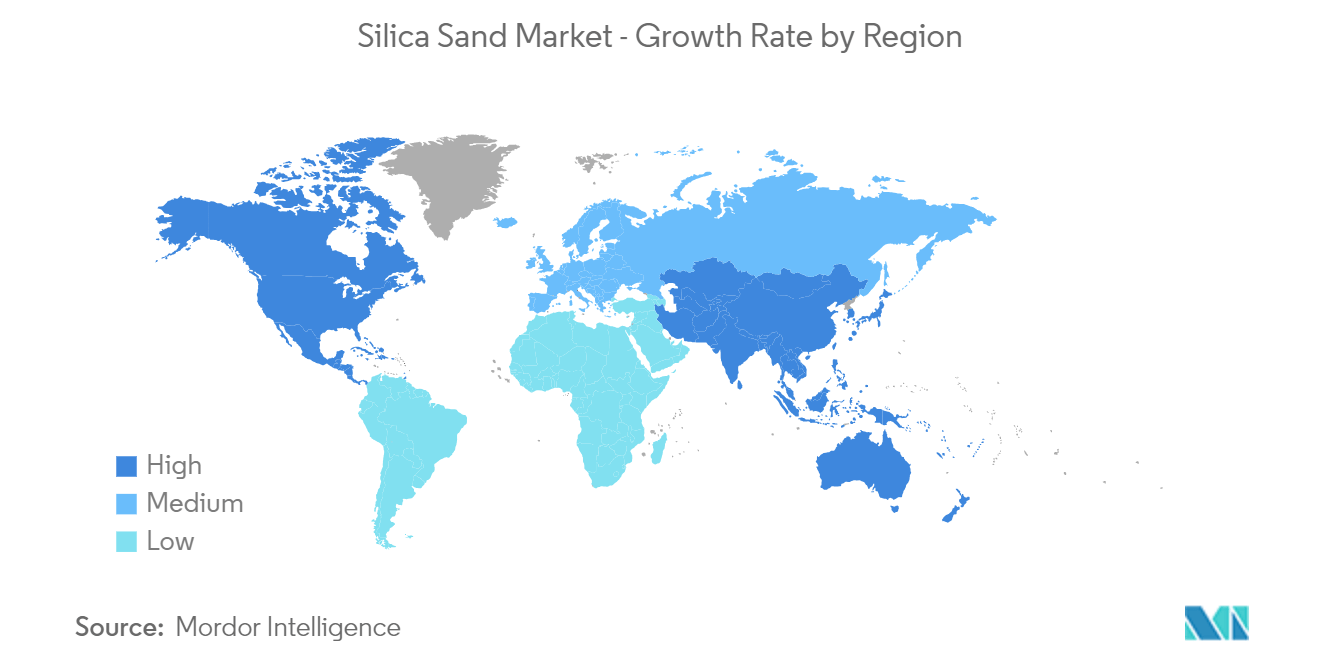

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

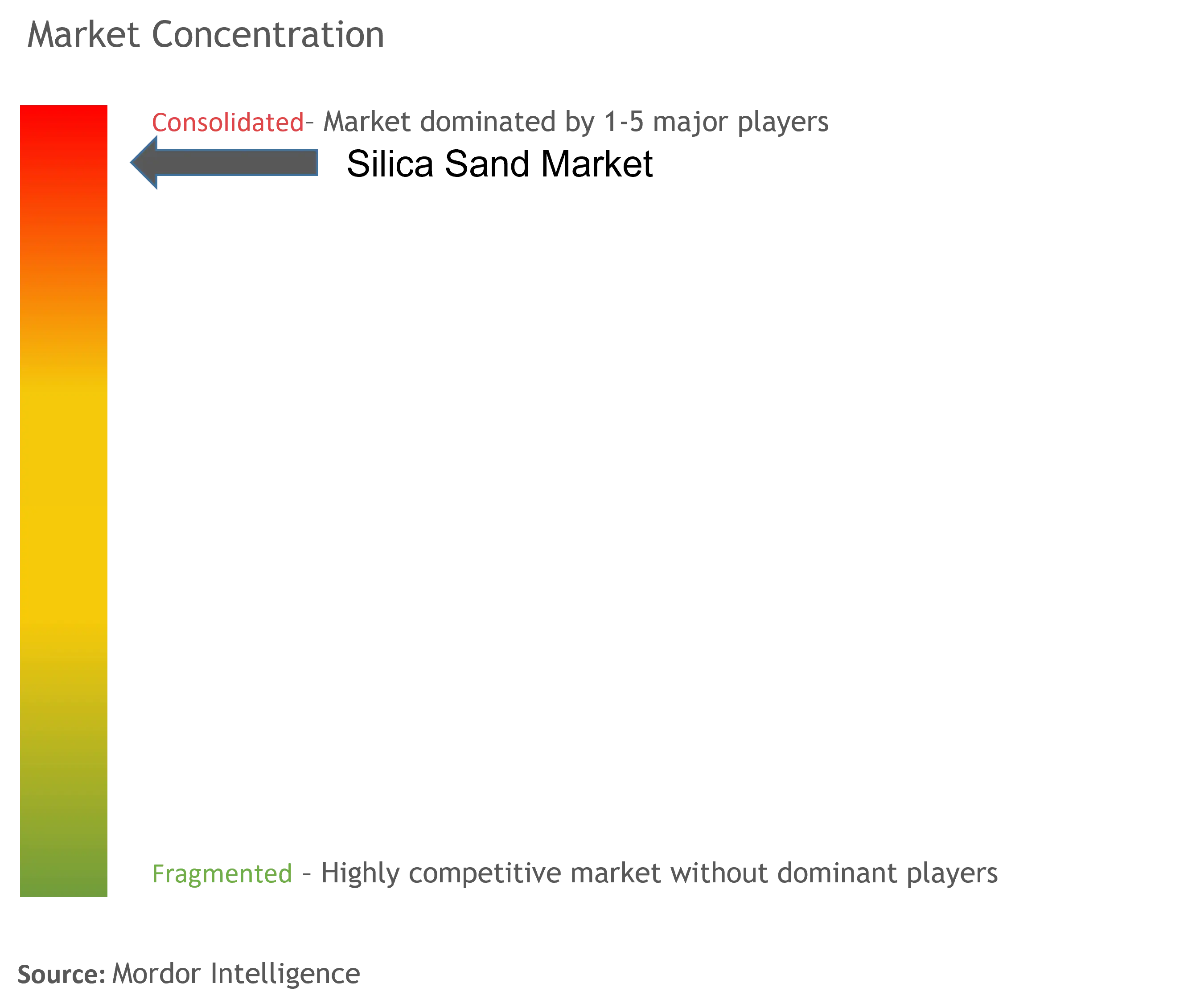

| Concentração de Mercado | Alto |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do Mercado de Areia de Sílica

O tamanho do mercado de areia de sílica é estimado em 354,18 milhões de toneladas em 2024, e deverá atingir 455,19 milhões de toneladas até 2029, crescendo a um CAGR de 5,15% durante o período de previsão (2024-2029).

O mercado foi impactado negativamente devido ao COVID-19. Devido à pandemia, vários países em todo o mundo entraram em confinamento para conter a propagação do vírus. O encerramento de inúmeras empresas e fábricas perturbou as redes de abastecimento mundiais e prejudicou a produção global, os prazos de entrega e as vendas de produtos. Atualmente, o mercado se recuperou da pandemia COVID-19 e está aumentando a um ritmo significativo.

- No médio prazo, os principais fatores que impulsionam o crescimento do mercado são a crescente demanda da indústria de fundição e a crescente demanda da indústria do vidro.

- Por outro lado, a disponibilidade de substitutos e as preocupações com os impactos ambientais da mineração de areia de sílica provavelmente restringirão o crescimento do mercado.

- A crescente indústria de tratamento de água provavelmente atuará como uma oportunidade para o mercado nos próximos anos.

- A Ásia-Pacífico foi responsável pela maior participação de mercado, e a região provavelmente dominará o mercado durante o período de previsão.

Tendências do mercado de areia de sílica

Indústria de petróleo e gás dominará o mercado

- Na indústria do petróleo, a areia de sílica é chamada de areia fraturada. A dureza da sílica é importante aqui. Devido à sua pureza química, pode atacar ambientes corrosivos. Seu depósito de grânulos maximiza os cascalhos da formação e, quando bombeado em poços profundos, ajuda a melhorar a vazão do óleo.

- A areia de sílica, também conhecida como areia de fraturamento, vem de seu uso em fraturamento hidráulico (fracking), um método de completação usado por empresas de petróleo e gás para produzir gás natural, líquidos de gás natural e petróleo a partir de reservatórios não convencionais e de baixa permeabilidade. como o xisto.

- A areia de sílica é essencial no processo de fraturamento do xisto para liberar gás natural, petróleo e líquidos de gás natural dos poros da rocha. Quando o fluxo de água de alta pressão força as pequenas perfurações a se transformarem em fraturas maiores, a areia do fraturamento hidráulico mantém essas fraturas abertas para continuar a liberar combustíveis fósseis. Quando areia branca (ou qualquer outro tipo de substância natural ou sintética) é usada para sustentar essas fraturas, ela é chamada de propante.

- Quando as bombas d'água são desligadas, as fraturas devem ser mantidas abertas para que os poros de onde são extraídos o gás natural e o petróleo não esvaziem. É por isso que um propante deve ser tão durável e resistente quanto possível. Quanto mais tempo o propante puder suportar a enorme pressão das fraturas. Quanto mais petróleo puder ser extraído, maximizando a eficiência do poço.

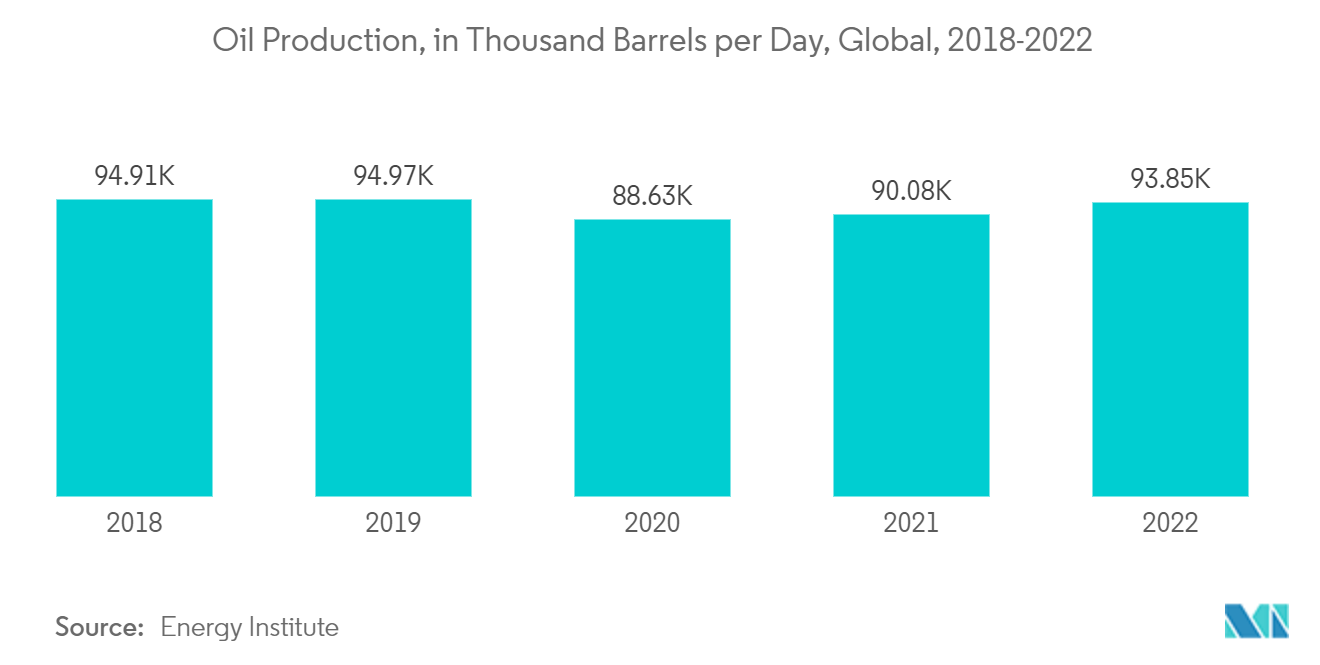

- De acordo com a Agência Internacional de Energia, o consumo global de petróleo deverá atingir 104,1 milhões de barris por dia até 2026. Isto representaria um aumento de 4,4 mb/d em relação aos níveis actuais. Além disso, a Agência Internacional de Energia prevê que a procura global de petróleo aumentará 1,9 mb/d em 2023, para um recorde de 101,7 mb/d, quase metade do aumento verificado na China quando as limitações impostas pela Covid foram levantadas.

- Espera-se que a procura global de petróleo aumente 5,7 mb/d (milhões de barris por dia), sendo a China e a Índia responsáveis por cerca de metade do crescimento até 2025. Ao mesmo tempo, espera-se que a capacidade mundial de produção de petróleo aumente 5,9. MB/d. A oferta não pertencente à OPEP (Organização dos Países Exportadores de Petróleo) deverá aumentar em 4,5 mb/d, à medida que a OPEP constrói mais 1,4 mb/d de capacidade de petróleo bruto e líquidos de gás natural, indicando um aumento da procura para o mercado estudado na indústria de petróleo e gás.

- A produção total de petróleo bruto e combustíveis líquidos na América do Norte em 2022 foi de 27,81 milhões de barris por dia, enquanto em 2021 foi de 26,44 milhões de barris por dia. De acordo com a Administração de Informação de Energia dos EUA (EIA), a produção de petróleo bruto nos Estados Unidos atingiu 12.462 mil barris em janeiro de 2023, em comparação com 12.115 mil barris anuais em dezembro de 2022. Os Estados Unidos são um dos países líderes globais na exploração de reservas não convencionais de petróleo bruto, indicando uma enorme oportunidade para o mercado estudado no país.

- Assim, devido aos pontos acima mencionados, é provável que a indústria de petróleo e gás domine o mercado, o que, por sua vez, deverá aumentar a demanda por areia de sílica durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- Espera-se que a região Ásia-Pacífico domine o mercado estudado, com grandes economias como a China e a Índia liderando o crescimento em toda a região.

- O setor de petróleo e gás é uma das maiores indústrias de aplicação de areia de sílica na China. A China investiu para aumentar a sua capacidade de refinação ao longo das últimas duas décadas para a sua economia em crescimento. Além disso, durante um período de longo prazo, a China expandiu continuamente a sua capacidade de refinação para todos os tipos de petróleo bruto. De acordo com o Instituto de Investigação Energética, a China deverá registar 20 milhões de barris de capacidade de refinação no final de 2025, o que irá desencadear a procura de areia de sílica nos próximos anos.

- Além disso, a produção de petróleo bruto da China registou 33,47 milhões de toneladas nos primeiros dois meses de 2022, cerca de 4,6% acima do mesmo período do ano anterior. De acordo com o Departamento Nacional de Estatísticas da China, a produção diária de petróleo bruto é de quase 576 mil toneladas.

- A indústria de fabricação de vidro está crescendo ao ritmo mais rápido na China, juntamente com a crescente adoção do vidro em vários setores, incluindo construção e automotivo. De acordo com o Gabinete Nacional de Estatísticas da China, a China produziu aproximadamente 43,07 milhões de metros quadrados de vidro reforçado em abril de 2023. Além disso, em 2022, a produção total de vidro reforçado representou quase 580 milhões de metros quadrados.

- Em julho de 2022, as Nações Unidas estimaram a população atual da Índia em mais de 1,4 mil milhões. A rápida urbanização e a expansão populacional aumentarão a procura de petróleo nos próximos anos. De acordo com a India Brand Equity Foundation (IBEF), a Índia provavelmente registará 11 milhões de barris diários até 2045. A procura de diesel deverá duplicar para 163 toneladas até 2029-30. O país é o terceiro maior importador de petróleo do mundo e tem uma capacidade de refinação de cerca de 249 milhões de toneladas anuais, o equivalente a 5 milhões de barris por dia. A sua capacidade de refinação deverá aumentar para 298 milhões de toneladas anuais durante os próximos cinco anos.

- Além disso, o crescimento da indústria vidreira indiana foi impulsionado principalmente pelo sector da construção. A indústria de construção e infraestrutura detém a maior participação de mercado no mercado indiano de vidro plano devido à crescente demanda por vidro plano em projetos de construção residencial. Além disso, o fabricante com sede na Índia está a expandir significativamente as suas capacidades de produção e portfólio de produtos. Por exemplo:

- Em março de 2022, a Saint-Gobain, um fabricante francês de vidro float, investiu INR 500 crore (US$ 67,63 milhões) em uma nova instalação de vidro float e uma linha de janelas integrada em seu World Glass Campus em Sriperumbudur, a oeste de Chennai, na Índia.

- Os fatores acima mencionados indicam um forte potencial de crescimento para o mercado de areia de sílica na região Ásia-Pacífico.

Visão geral da indústria de areia de sílica

O mercado global de areia sílica é consolidado por natureza. Algumas das principais empresas do mercado (não em nenhuma ordem específica) incluem Hi-Crush Inc., Covia Holdings LLC, Source Energy Services, Mitsubishi Corporation e Sil Industrial Minerals, entre outras.

Líderes do mercado de areia de sílica

-

Hi-Crush Inc.

-

Covia Holdings LLC

-

Source Energy Services

-

Mitsubishi Corporation

-

Sil Industrial Minerals

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de areia de sílica

- Julho de 2022 A Sibelco adquiriu a EchasaSA, uma empresa de mineração que extrai areia de sílica da pedreira Laminoria, perto de Vitória, no País Basco, no norte da Espanha, a 160 quilômetros da pedreira de areia de sílica mais próxima da Sibelco, em Ariya.

- Abril de 2022 A Source Energy Services tem um acordo com a Canadian Silica Industries Inc. e a Contractor's Leasing Corp. Por meio deste acordo, a empresa concluiu a operação de sua instalação de areia de fraturamento Peace River e aumentou sua produção de areia de fraturamento com 400.000 toneladas métricas adicionais, o que irá impulsionar os negócios da empresa.

Relatório de mercado de areia de sílica – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Aumento da demanda da indústria de fundição

4.1.2 Demanda crescente da indústria do vidro

4.2 Restrições

4.2.1 Disponibilidade de substitutos

4.2.2 Mineração ilegal de areia

4.2.3 Preocupações sobre os impactos ambientais da mineração de areia de sílica

4.3 Análise da cadeia de valor da indústria

4.4 Porter Cinco Forças

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos consumidores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Volume)

5.1 Indústria do usuário final

5.1.1 Fabricação de vidro

5.1.2 Fundição

5.1.3 Produção Química

5.1.4 Construção

5.1.5 Tintas e Revestimentos

5.1.6 Cerâmica e Refratários

5.1.7 Filtração

5.1.8 Óleo e gás

5.1.9 Outras indústrias de usuários finais

5.2 Geografia

5.2.1 Ásia-Pacífico

5.2.1.1 China

5.2.1.2 Índia

5.2.1.3 Japão

5.2.1.4 Coreia do Sul

5.2.1.5 Resto da Ásia-Pacífico

5.2.2 América do Norte

5.2.2.1 Estados Unidos

5.2.2.2 Canadá

5.2.2.3 México

5.2.3 Europa

5.2.3.1 Alemanha

5.2.3.2 Reino Unido

5.2.3.3 Itália

5.2.3.4 França

5.2.3.5 Resto da Europa

5.2.4 América do Sul

5.2.4.1 Brasil

5.2.4.2 Argentina

5.2.4.3 Resto da América do Sul

5.2.5 Oriente Médio e África

5.2.5.1 Arábia Saudita

5.2.5.2 África do Sul

5.2.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Participação de mercado (%)**/Análise de classificação

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 Badger Mining Corporation

6.4.2 Chongqing Changjiang River Moulding Material Group Co. Ltd

6.4.3 Covia Holdings LLC

6.4.4 Euroquarz GmbH

6.4.5 Hi-Crush Inc.

6.4.6 JFE Mineral & Alloy Company Ltd

6.4.7 Mitsubishi Corporation

6.4.8 PUM GROUP

6.4.9 Sibelco

6.4.10 Sil Industrial Minerals

6.4.11 Source Energy Services

6.4.12 Superior Silica Sands

6.4.13 Tochu Corporation

6.4.14 U.S. Silica

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Crescente indústria de tratamento de água

7.2 Outras oportunidades

Segmentação da indústria de areia de sílica

A areia de sílica é um tipo de areia com alto teor de dióxido de silício (SiO2). É um material natural encontrado em muitas partes do mundo. A areia de sílica é usada em diversas aplicações, incluindo fabricação de vidro, fundições e fraturamento hidráulico, entre outras.

O mercado de areia de sílica é segmentado pela indústria de usuários finais e pela geografia. Pela indústria de usuário final, o mercado é segmentado em fabricação de vidro, fundição, produção química, construção, tintas e revestimentos, cerâmica e refratários, filtração, petróleo e gás e outras indústrias de usuário final. O relatório também abrange o tamanho do mercado e as previsões para o mercado de areia de sílica em 15 países nas principais regiões. Para cada segmento o dimensionamento de mercado e as previsões são feitas em volume (toneladas).

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de areia de sílica

Qual é o tamanho do mercado de areia de sílica?

O tamanho do mercado de areia de sílica deverá atingir 354,18 milhões de toneladas em 2024 e crescer a um CAGR de 5,15% para atingir 455,19 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de areia de sílica?

Em 2024, o tamanho do mercado de areia de sílica deverá atingir 354,18 milhões de toneladas.

Quem são os principais atores do mercado de areia de sílica?

Hi-Crush Inc., Covia Holdings LLC, Source Energy Services, Mitsubishi Corporation, Sil Industrial Minerals são as principais empresas que operam no mercado de areia de sílica.

Qual é a região que mais cresce no mercado de areia de sílica?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de areia de sílica?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de areia de sílica.

Relatório da indústria de areia de sílica

Estatísticas para participação de mercado de areia de sílica em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da areia de sílica inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.