Tamanho do mercado de sílica

| Período de Estudo | 2019 - 2029 |

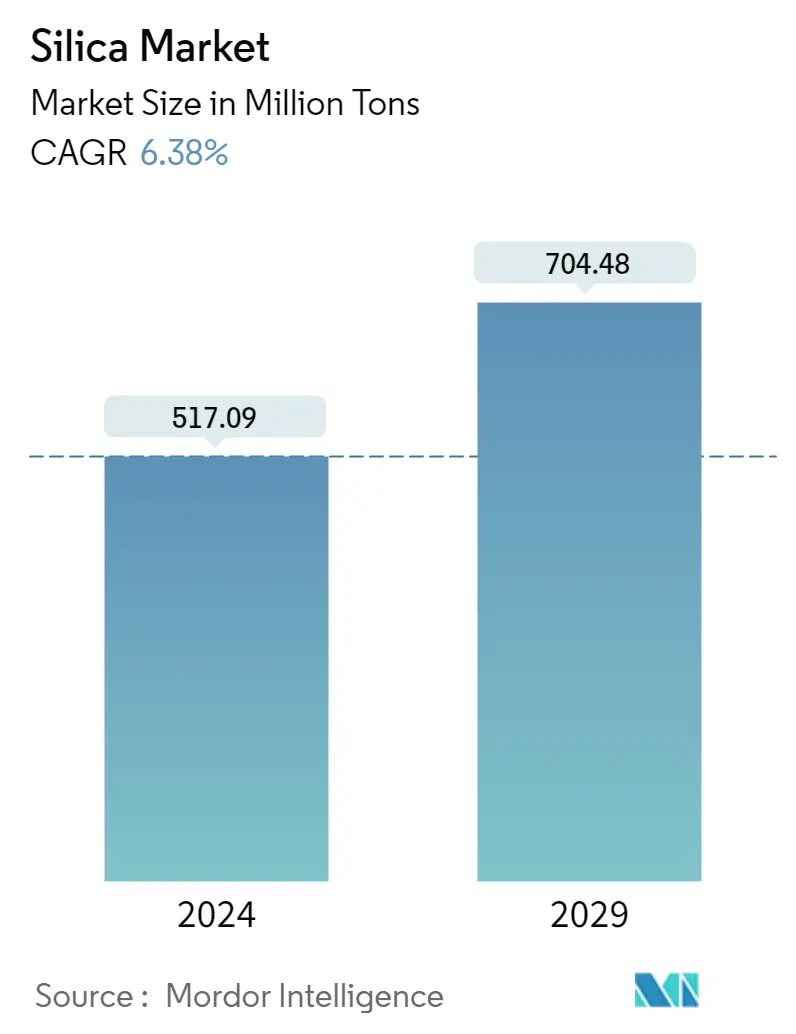

| Volume do Mercado (2024) | 517.09 milhões de toneladas |

| Volume do Mercado (2029) | 704.48 milhões de toneladas |

| CAGR(2024 - 2029) | 6.38 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

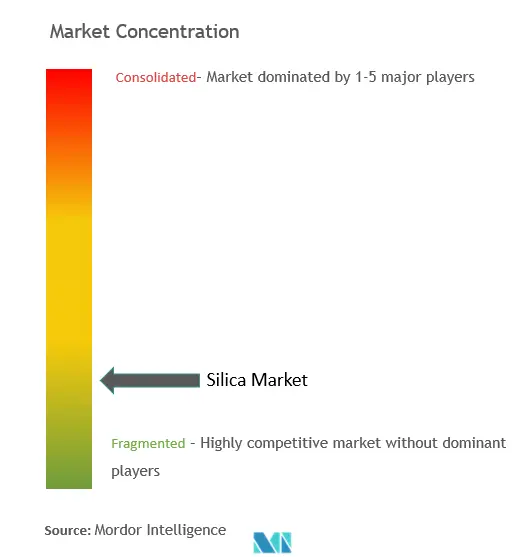

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de sílica

O tamanho do mercado de sílica é estimado em 517,09 milhões de toneladas em 2024, e deverá atingir 704,48 milhões de toneladas até 2029, crescendo a um CAGR de 6,38% durante o período de previsão (2024-2029).

O principal consumidor de sílica é a indústria da construção; com o reinício de algumas atividades de construção após a pandemia de COVID-19, a demanda por sílica está voltando aos trilhos, o que deverá equilibrar o mercado de sílica na indústria da construção. Espera-se também que o aumento do uso de concreto de alta qualidade impulsione o mercado nos próximos anos. O uso de sílica em eletrônicos é outro fator importante que provavelmente impulsionará o mercado.

- A crescente demanda por sílica precipitada para diferentes usuários finais e as atividades de construção em rápida expansão provavelmente impulsionarão o crescimento do mercado de sílica.

- Por outro lado, espera-se que a concorrência de produtos substitutos dificulte o crescimento do mercado.

- Espera-se que o crescente surgimento de pneus verdes e a crescente adoção de carros elétricos e autônomos revelem novas oportunidades para o mercado estudado.

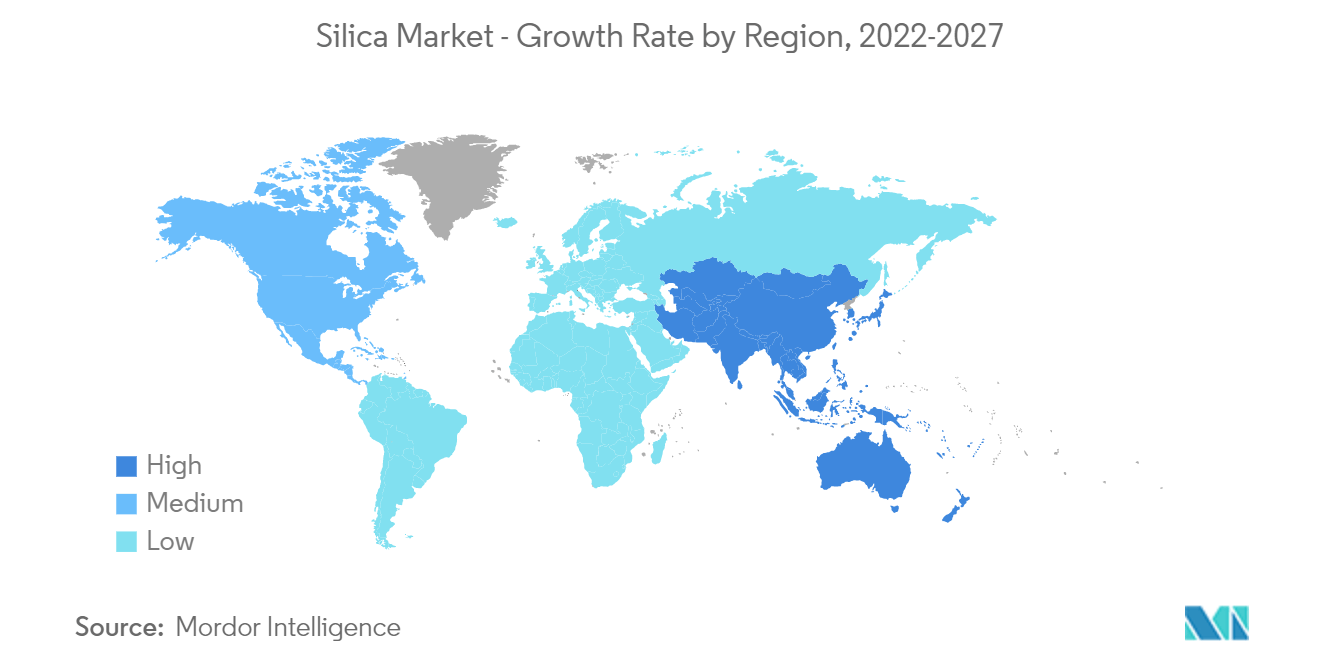

- Espera-se que a Ásia-Pacífico domine o mercado de sílica devido à alta demanda da China, Japão e Índia.

Tendências do mercado de sílica

Aumento da demanda da indústria de construção civil

- A sílica é um dos principais componentes de vários produtos de construção. Para maior durabilidade e integridade estrutural, a sílica de grão integral é usada em pisos, argamassas, cimentos especiais, telhas, misturas asfálticas, superfícies antiderrapantes e outros materiais industriais.

- A região Ásia-Pacífico domina as atividades de construção em todo o mundo. A área está a registar uma rápida recuperação após o impacto da COVID-19, devido ao aumento da construção na China, Índia, Japão e Indonésia, entre outros. A China está a investir 1,43 biliões de dólares em projectos de construção significativos nos próximos cinco anos até 2025.

- De acordo com o Gabinete do Censo dos EUA e o Departamento de Habitação e Desenvolvimento Urbano dos EUA, as unidades residenciais privadas permitidas por licenças de construção totalizaram 1.873.000 em Dezembro de 2021, uma taxa anual ajustada sazonalmente de 1.873.000.

- A produção da construção aumentou 3,3% na zona euro e 3,8% na UE em julho de 2021 em comparação com julho de 2020. Em novembro de 2021, a produção da construção aumentou 0,5% no euro e 1,3% na UE em comparação com novembro de 2020.

- O governo egípcio planeia mudar-se para uma vasta Nova Capital Administrativa 30 milhas a leste do Cairo até ao final de 2022. A nova capital está a ser construída para aliviar a sobrelotação do Cairo, reduzir o congestionamento do tráfego e dotar o país de infra-estruturas modernas. Os projectos de 45 mil milhões de dólares incluirão um novo aeroporto, escritórios governamentais, áreas residenciais, zonas comerciais e espaços verdes.

- Todos os fatores acima provavelmente impulsionarão a demanda por areia de sílica durante os anos previstos.

Região Ásia-Pacífico deverá dominar o mercado

- Espera-se que a região Ásia-Pacífico seja o mercado dominante no consumo de sílica, uma vez que a China e a Índia dominam o mercado para as indústrias de utilizadores finais, como a construção civil, a eletrónica e a produção de vidro.

- A indústria de construção da China está a expandir-se a um ritmo rápido. A produção de construção da China é estimada em 29,31 trilhões de yuans em 2021, de acordo com o Escritório Nacional de Estatísticas da China.

- A China planeia investir 1,43 biliões de dólares em projectos de construção importantes durante cinco anos até 2025. O plano de Xangai, de acordo com a Comissão Nacional de Desenvolvimento e Reforma (NDRC), prevê um investimento total de 38,7 mil milhões de dólares nos próximos três anos. Guangzhou, por outro lado, assinou 16 novos projectos de infra-estruturas no valor de 8,09 mil milhões de dólares.

- Nos próximos sete anos, espera-se que a Índia invista mais de 1,3 biliões de dólares em habitação, com a construção de 60 milhões de novas casas. Em 2024, prevê-se que a taxa de disponibilidade de habitação a preços acessíveis aumente cerca de 70%.

- Prevê-se que a indústria da construção japonesa cresça à medida que o país se prepara para sediar a Expo Mundial em Osaka, Japão, em 2025. O projeto de redesenvolvimento de Yaesu, que inclui uma torre de escritórios de 61 andares e 390 metros de altura, está programado para ser concluído em 2023 e 2027, respectivamente.

- Devido a todos os fatores mencionados acima, espera-se que a região Ásia-Pacífico domine o mercado durante o período de previsão.

Visão geral da indústria de sílica

O mercado de sílica é fragmentado, com players nacionais e internacionais. As principais empresas (não em particular) do mercado estudado incluem Covia Holdings LLC, US Silica, Sibelco, Cabot Corporation e Evonik Industries AG.

Líderes do mercado de sílica

-

Covia Holdings

-

US Silica

-

Sibelco

-

Evonik Industries AG

-

Cabot Corporation

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sílica

- Em novembro de 2021, a Heraeus expandiu seu portfólio de materiais de quartzo semiacabados com a aquisição da empresa coreana HS Advanced Materials Co. Ltd. Esta aquisição ajudará a empresa a expandir seu portfólio de produtos na indústria de semicondutores.

Relatório de Mercado de Sílica – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Aumento da demanda de sílica precipitada para diferentes usos finais

4.1.2 Atividades de construção em rápida expansão

4.2 Restrições

4.2.1 Concorrência de produtos substitutos

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

4.5 Instantâneo Tecnológico

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo

5.1.1 Amorfo

5.1.1.1 Pirogênico/fumegante

5.1.1.2 Hidratado

5.1.2 Cristalino

5.1.2.1 Quartzo

5.1.2.2 Tridimita

5.1.2.3 Cristobalita

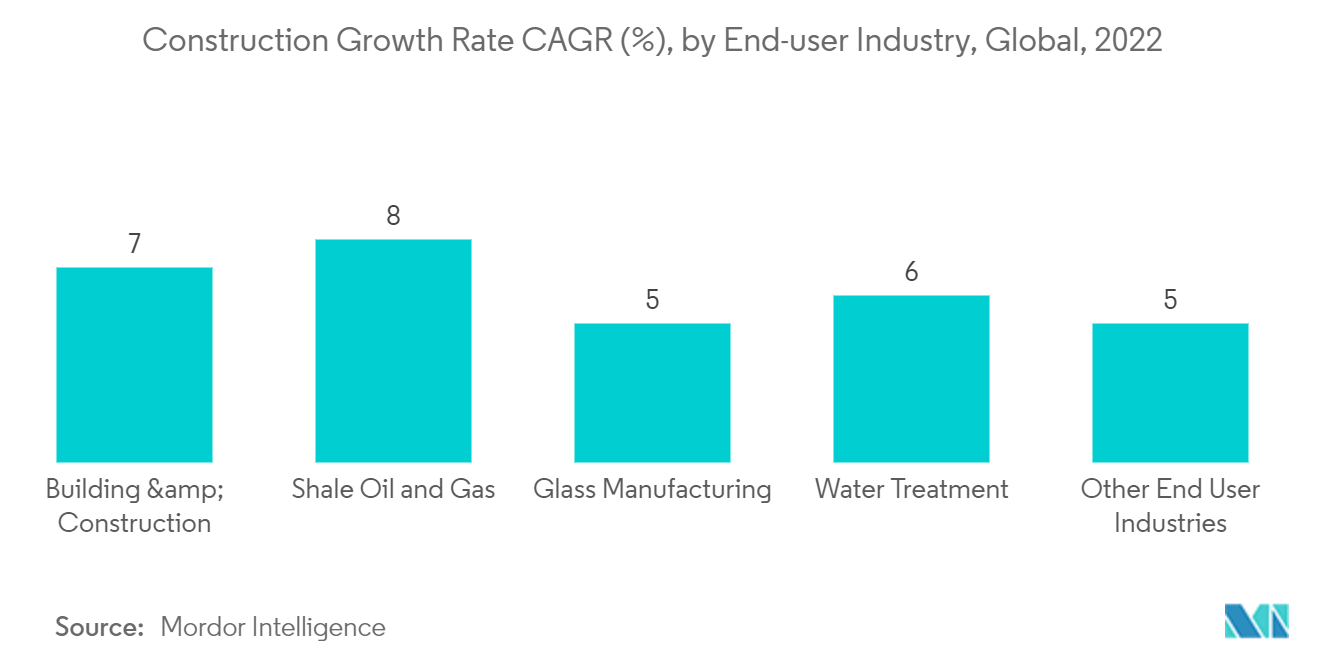

5.2 Indústria do usuário final

5.2.1 Construção e Construção

5.2.2 Petróleo e Gás de Xisto

5.2.3 Fabricação de vidro

5.2.4 Tratamento de água

5.2.5 Outras indústrias de usuários finais

5.3 Geografia

5.3.1 Ásia-Pacífico

5.3.1.1 China

5.3.1.2 Índia

5.3.1.3 Japão

5.3.1.4 Coreia do Sul

5.3.1.5 Resto da Ásia-Pacífico

5.3.2 América do Norte

5.3.2.1 Estados Unidos

5.3.2.2 Canadá

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemanha

5.3.3.2 Reino Unido

5.3.3.3 Itália

5.3.3.4 França

5.3.3.5 Resto da Europa

5.3.4 América do Sul

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto da América do Sul

5.3.5 Médio Oriente e África

5.3.5.1 Arábia Saudita

5.3.5.2 África do Sul

5.3.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Participação de mercado (%)**/Análise de classificação

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 AGSCO Corp.

6.4.2 AMS Applied Material Solutions

6.4.3 Cabot Corporation

6.4.4 China-Henan Huamei Chemical Co. Ltd

6.4.5 Covia Holdings Corporation

6.4.6 Denka Company Limited

6.4.7 Evonik Industries AG

6.4.8 Heraeus Holding

6.4.9 Kemitura Group AS

6.4.10 Merck KGaA

6.4.11 Madhu Silica Pvt. Ltd

6.4.12 Mitsubishi Chemical Corporation

6.4.13 Nouryon

6.4.14 OCI COMPANY Ltd

6.4.15 PPG Industries Inc.

6.4.16 Sibelco

6.4.17 Tokuyama Corporation

6.4.18 US Silica

6.4.19 Wacker Chemie AG

6.4.20 WR Grace & Co.-Conn.

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Crescente surgimento de pneus verdes

7.2 Crescimento na adoção de carros elétricos e carros autônomos

Segmentação da Indústria de Sílica

A sílica, também conhecida como dióxido de silício, é um composto de dois elementos da crosta terrestre, o silício e o oxigênio. Atualmente, a sílica pode ser utilizada em uma ampla gama de aplicações. Como areia sílica, é utilizada na forma de cimento Portland, argamassa e concreto e, como arenito, é utilizada na construção de edifícios e estradas. O mercado é segmentado por tipo, indústria de usuário final e geografia. Por tipo, o mercado é segmentado em amorfo e cristalino. Pela indústria de usuários finais, o mercado é segmentado em construção civil, óleo e gás de xisto, fabricação de vidro, tratamento de água e outras indústrias de usuários finais. O relatório também abrange os tamanhos de mercado e as previsões para o mercado de sílica em 15 países nas regiões centrais. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (em um milhão de toneladas).

| Tipo | ||||||||

| ||||||||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de sílica

Qual é o tamanho do mercado de sílica?

O tamanho do mercado de sílica deverá atingir 517,09 milhões de toneladas em 2024 e crescer a um CAGR de 6,38% para atingir 704,48 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de sílica?

Em 2024, o tamanho do Mercado de Sílica deverá atingir 517,09 milhões de toneladas.

Quem são os principais participantes do mercado de sílica?

Covia Holdings, US Silica, Sibelco, Evonik Industries AG, Cabot Corporation são as principais empresas que operam no mercado de sílica.

Qual é a região que mais cresce no mercado de sílica?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de sílica?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de sílica.

Que anos esse mercado de sílica cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do Mercado de Sílica foi estimado em 486,08 milhões de toneladas. O relatório abrange o tamanho histórico do mercado de sílica para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de sílica para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Sílica

Estatísticas para a participação de mercado de sílica em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da sílica inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.