Análise de mercado de fusão de sensores

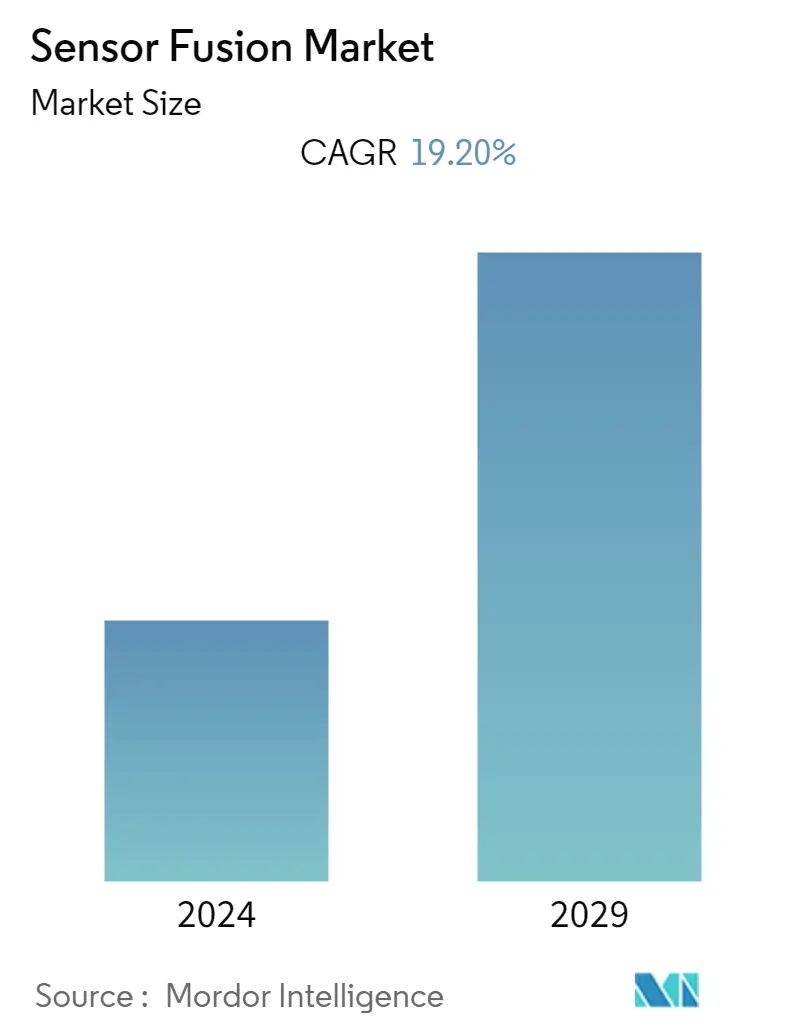

Espera-se que o mercado de fusão de sensores cresça registrando um CAGR de 19,2% durante o período de previsão. A tendência crescente de veículos autônomos e sistemas avançados de assistência ao motorista (ADAS) está integrando ainda mais novos sensores de radar, câmera, lidar e GNSS nesses veículos. Essa rápida mudança exige sistemas de teste flexíveis para implantar produtos com rapidez e segurança, impulsionando a necessidade da indústria por sistemas de fusão de sensores. Portanto, a crescente funcionalidade dos veículos autônomos está impulsionando principalmente o crescimento do mercado de fusão de sensores durante o período de previsão.

- Resolver contradições entre sensores, sincronizar sensores, prever as posições futuras de objetos e alcançar requisitos de segurança de condução automatizada são alguns dos objetivos principais da fusão de sensores em uma aplicação de veículo autônomo. Espera-se que a crescente integração de recursos autônomos nos automóveis impulsione o crescimento do mercado estudado durante o período de previsão.

- De acordo com o Fórum Económico Mundial (WEF), espera-se que mais de 12 milhões de carros totalmente autónomos sejam vendidos anualmente até 2035, e os veículos autónomos representarão 25% do mercado automóvel global. Além disso, segundo a Intel, um único veículo autônomo pode gerar em média 4 terabytes de dados por dia. Conseqüentemente, as soluções de fusão de sensores podem desempenhar um papel significativo na utilização desses dados massivos em tempo real.

- Regulamentações governamentais rigorosas em todo o mundo também estão alimentando a demanda pelos produtos do mercado estudado. Por exemplo, na Europa, o Euro NCAP (Programa Europeu de Avaliação de Novos Carros) exige a implantação de pelo menos um sistema de assistência ao condutor. Países como o Japão e os Estados Unidos também estão a adoptar critérios semelhantes nas suas regras nacionais do NCAP.

- Além disso, a crescente adoção da tecnologia 5G está a expandir ainda mais o âmbito da fusão de sensores para veículos comerciais pesados e veículos autónomos, como drones e robôs industriais. O 5G trará massivamente a tecnologia Vehicle-to-Everything (V2X) para a indústria automotiva e de transporte, aumentando a demanda por fusão de sensores devido ao crescimento nos mercados de mobilidade como serviço (MaaS), ônibus inteligentes e táxis robôs, entre outros.

- Muitos fabricantes automotivos também estão iniciando programas de desenvolvimento de fusão de sensores, principalmente para alavancar vantagem competitiva. Por exemplo, em maio de 2022, a LeddarTech, fornecedora de tecnologia de detecção ADAS e AD flexível, robusta e precisa, abriu o Centro de Desenvolvimento de Percepção e Fusão de Sensores da LeddarTech em Tel Aviv.

- No entanto, a normalização é um dos principais factores que dificultam a evolução dos sistemas de fusão de sensores, uma vez que a ausência de qualquer norma global específica dificulta significativamente a evolução e a adopção em massa desta tecnologia.

- A recente recessão no sector automóvel global devido ao surto de COVID-19 não só afectou a procura no mercado estudado, mas pode ter um impacto a médio prazo na taxa de adopção, considerando as consequências da pandemia. Porém, no longo prazo, o crescimento dos veículos elétricos e autônomos apoiará o crescimento do mercado estudado.

Tendências do mercado de fusão de sensores

Crescentes tendências tecnológicas no setor automotivo para impulsionar o crescimento do mercado

- O crescente desenvolvimento do ADAS e a crescente utilização do princípio de fusão GPS-IMU (Unidade de Medição Inercial) estão ajudando na resolução de erros acumulados de cálculo morto em intervalos com leituras de posição absoluta. O recurso de direção automatizada do piloto automático da Tesla é um exemplo de ADAS que pode executar funções como manter o centro do veículo em uma faixa de rodovia, determinando a posição precisa do veículo a partir de dados coletados de uma câmera frontal e controlando a direção.

- Controle de cruzeiro adaptativo (ACC), frenagem autônoma de emergência (AEB) e aviso de colisão frontal (FCW) são algumas das aplicações mais direcionadas no mercado estudado. Por exemplo, a Honda, fabricante líder de automóveis em 2022, anunciou seus planos de lançar o City Hybrid no mercado indiano com Honda Sensing Tech, composto por recursos de segurança ativa e passiva. De acordo com a empresa, também incluirá recursos como frenagem de emergência, controle de cruzeiro adaptativo, sistema de aviso de saída de faixa, que vem com recursos como frenagem de emergência, assistência automática de farol alto com controle de cruzeiro adaptativo, sistema de aviso de saída de faixa, assistência para manutenção de faixa e sistema de alerta de colisão frontal.

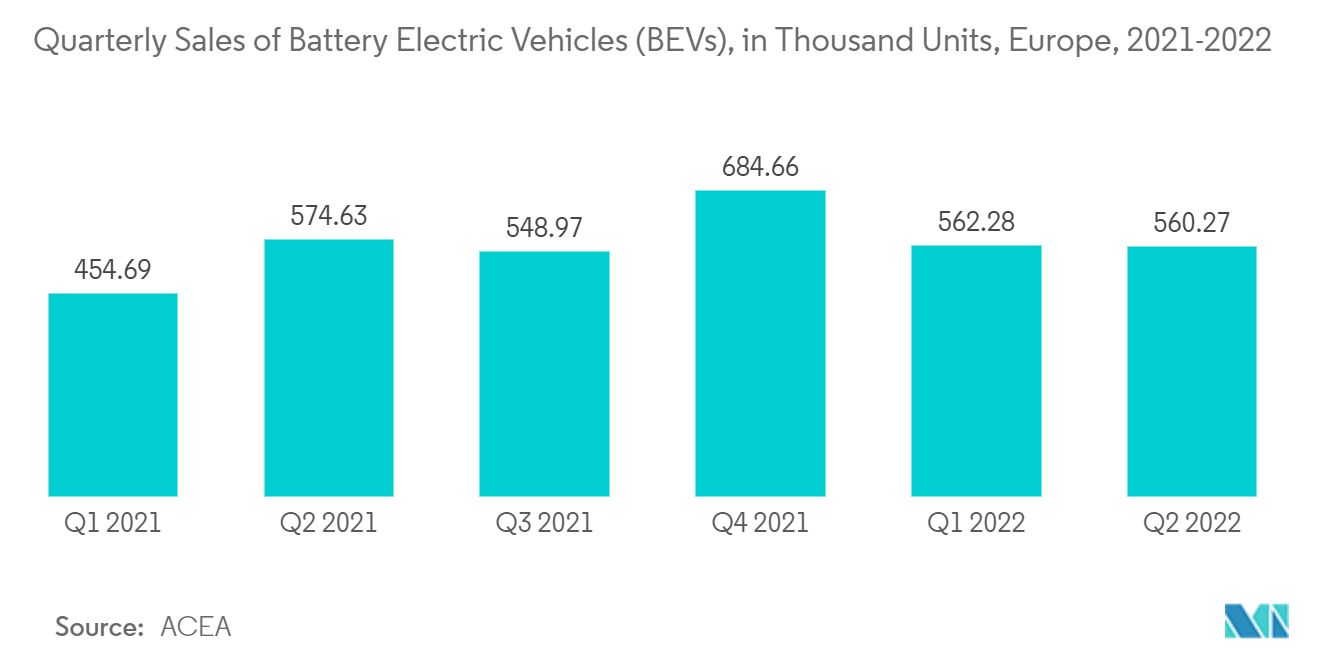

- A crescente demanda por veículos elétricos também favorece o crescimento do mercado estudado, visto que esses veículos contêm maior número de sensores e recursos avançados. De acordo com estimativas da IEA, esperava-se que cerca de 13% dos carros novos vendidos em 2022 fossem elétricos. Além disso, de acordo com dados fornecidos pela ACEA, as vendas trimestrais de veículos elétricos a bateria na Europa foram de cerca de 562,28 e 560,27 mil unidades no primeiro e segundo trimestre de 2022, respetivamente.

- Além disso, espera-se que o surgimento do 5G seja um divisor de águas para a indústria automobilística, uma vez que a conectividade rápida e a maior densidade de cobertura oferecida pelo 5G acelerarão o crescimento dos veículos autônomos, criando um cenário favorável para o crescimento do mercado estudado.

Espera-se que a região Ásia-Pacífico testemunhe um crescimento significativo

- A Ásia-Pacífico é uma das principais regiões para fusão de sensores em aplicações autônomas, devido à crescente adoção de veículos autônomos, à regulamentação governamental rigorosa e ao crescente domínio na indústria global de semicondutores. Além disso, o enorme investimento da região em 5G, juntamente com a promoção do C-V2X, está a expandir ainda mais o âmbito das aplicações automóveis, como a condução autónoma, o Vehicle-to-Everything (V2X) e o mercado MaaS.

- A China é um dos maiores centros de fabricação automotiva do mundo. O crescimento económico da região teve impacto na venda de automóveis de passageiros e veículos comerciais. Por exemplo, de acordo com a Associação Chinesa de Fabricantes de Automóveis (CAAM), em abril de 2022, cerca de 996 mil veículos de passageiros e 210 mil veículos comerciais foram produzidos na China.

- A China também lidera o mundo no desenvolvimento e adoção de veículos elétricos e autônomos. Por exemplo, em dezembro de 2022, a Baidu, um fabricante de automóveis chinês, e a Pony.ai, uma empresa start-up apoiada pela Toyota Motors, anunciaram que obtiveram a sua primeira licença para testar veículos totalmente autónomos em Pequim.

- O governo regional também desempenha um papel significativo no desenvolvimento do mercado. Por exemplo, o Ministro da União dos Transportes Rodoviários e Rodoviários da Índia anunciou que o país planeia impor ADAS em todos os carros até 2022. Vários fabricantes de automóveis já começaram a lançar automóveis com ADAS. Por exemplo, em janeiro de 2023, a MG Motor India revelou a próxima geração de SUVs, Hector, com tecnologia ADAS. Segundo a empresa, o SUV também incluirá recursos como Traffic Jam Assist (TJA) e indicadores automáticos de mudança de direção. Tais tendências estão criando um cenário favorável para o crescimento do mercado estudado na região Ásia-Pacífico.

Visão geral da indústria de fusão de sensores

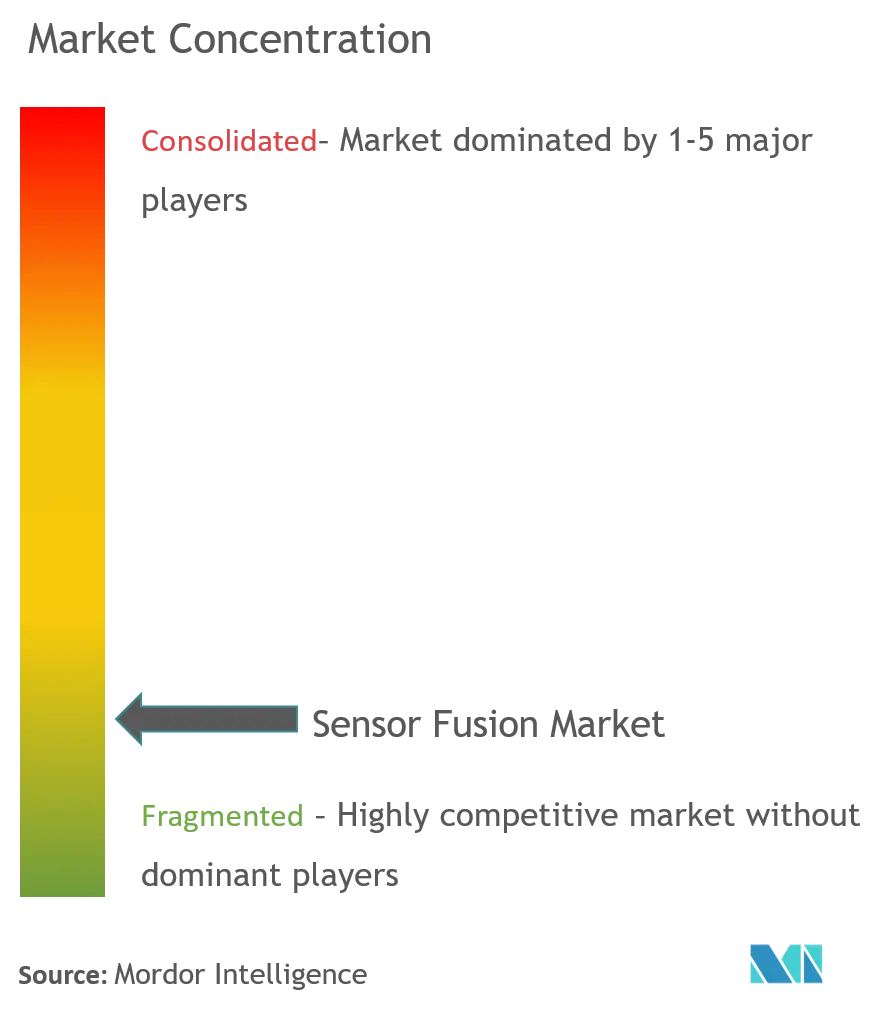

O mercado de fusão de sensores está fragmentado. É um mercado altamente competitivo, com vários players e nenhum player dominante está presente. No entanto, com a inovação e o desenvolvimento, muitas empresas estão a aumentar a sua presença no mercado, explorando novos mercados. Alguns dos principais players do mercado incluem Robert Bosch GmbH, Infineon Technologies AG, NXP Semiconductor e STMicroelectronics NV.

- Janeiro de 2023 – O fornecedor automotivo ZF apresentou sua próxima geração de câmeras com a Smart Camera 6. Esta nova geração de câmeras mescla vários dados de sensores em seu Módulo de Processamento de Imagem (IPM) para criar uma visão 3D detalhada do veículo e o reconhecimento e gerenciamento de complexos situações de trânsito. Segundo a empresa, esta tecnologia será um importante alicerce no desenvolvimento de sistemas automatizados de direção e segurança.

- Novembro de 2022 – STMicro lançou seu mais recente IMU de 6 eixos com IA incorporada e recursos de fusão de sensores. Com o objetivo de permitir aplicações de detecção de baixo consumo de energia, como wearables e AR/VR, ele oferece blocos de fusão de sensores e núcleos de aprendizado de máquina (ML).

Líderes de mercado de fusão de sensores

-

Robert Bosch GmbH

-

Infineon Technologies AG

-

NXP Semiconductor

-

STMicroelectronics NV

-

Kionix Inc (Rohm Semiconductor)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de fusão de sensores

- Setembro de 2022 - A Rutronik System Solutions lançou sua mais recente solução de fusão de sensores de última geração com a placa adaptadora Rutronik RAB1. Segundo a empresa, a placa adaptadora oferece plataforma própria, permitindo a fusão de sensores baseada em aprendizado de máquina (ML) que constitui a base e o futuro da inteligência artificial (IA). Equipada com sensores de mais alto desempenho da Bosch, Infineon e Sensirion, a placa é ideal para uma ampla gama de aplicações de fusão de sensores, como detectores de fumaça e gás ou medições de qualidade do ar.

- Junho de 2022 - A CEVA expandiu sua família de produtos de fusão de sensores com o lançamento do FSP201, um MCU de hub de sensor de alto desempenho e baixa potência projetado para fornecer fusão de sensores precisa e precisa para rastreamento de movimento, orientação e detecção de rumo. Segundo a empresa, o FSP201 usa interfaces industriais I2C e UART para conectividade de chips e se adapta facilmente a qualquer design.

Segmentação da indústria de fusão de sensores

A fusão de sensores refere-se ao processo de fusão de dados de vários sensores para reduzir a incerteza envolvida no movimento de navegação de um robô ou no desempenho da tarefa. Esses sensores incluem câmeras, radar, LiDAR, tempo de voo (ToF), microfones e unidades de medição inercial (IMU). As três formas fundamentais de combinar dados de sensores são sensores redundantes, sensores complementares e sensores coordenados.

O mercado foi segmentado com base no Tipo de Veículo e Geografia. Veículos de passageiros, comerciais leves e comerciais pesados foram incluídos no estudo. Nos demais segmentos de Veículos Autônomos, drones e robôs autônomos são considerados na avaliação do escopo do segmento. O estudo também avalia o impacto do COVID-19 no mercado. Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Por tipo de veículos | Automóveis de passageiros |

| Veículo Comercial Leve (LCV) | |

| Veículo Comercial Pesado (HCV) | |

| Outros veículos autônomos | |

| Por geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| América latina | |

| Médio Oriente e África |

Perguntas frequentes sobre pesquisa de mercado de fusão de sensores

Qual é o tamanho atual do mercado de fusão de sensores?

O Mercado de Fusão de Sensores deverá registrar um CAGR de 19,20% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de fusão de sensores?

Robert Bosch GmbH, Infineon Technologies AG, NXP Semiconductor, STMicroelectronics NV , Kionix Inc (Rohm Semiconductor) são as principais empresas que operam no mercado de fusão de sensores.

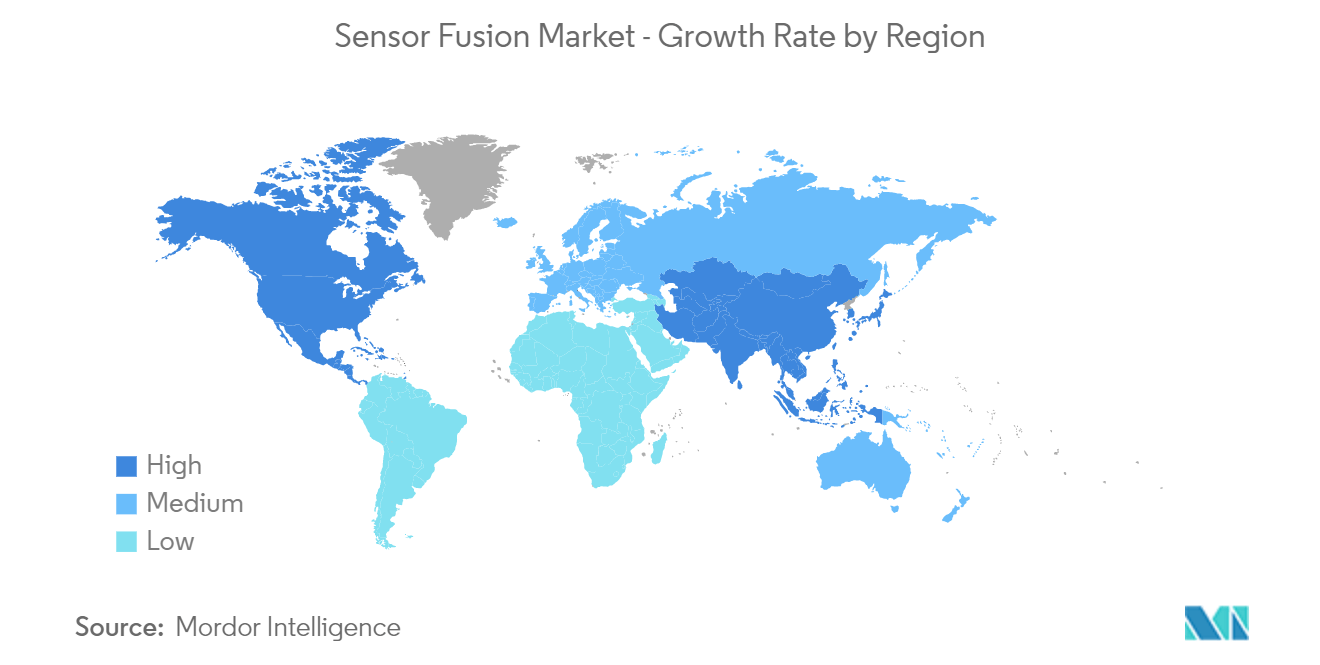

Qual é a região que mais cresce no mercado de fusão de sensores?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de fusão de sensores?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de fusão de sensores.

Que anos este mercado de fusão de sensores cobre?

O relatório abrange o tamanho histórico do mercado de fusão de sensores para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de fusão de sensores para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de fusão de sensores

Estatísticas para a participação de mercado de fusão de sensores em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de fusão de sensores inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise da indústria como um relatório gratuito em PDF download.