Análise de mercado de wafer de silício semicondutor

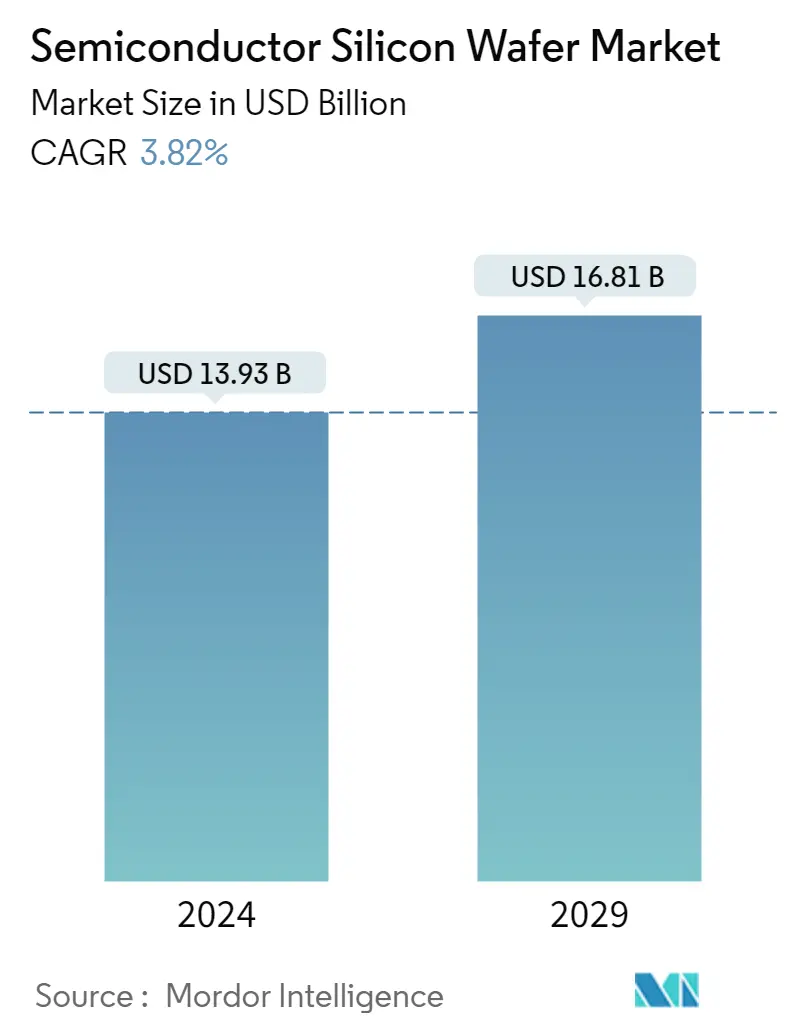

O tamanho do mercado de wafer de silício semicondutor é estimado em US$ 13,93 bilhões em 2024, e deve atingir US$ 16,81 bilhões até 2029, crescendo a um CAGR de 3,82% durante o período de previsão (2024-2029).

- O wafer de silício semicondutor continua sendo o componente central de muitos dispositivos microeletrônicos e constitui a pedra angular da indústria eletrônica. Sendo a digitalização e a mobilidade eletrónica as tendências atuais no cenário tecnológico, estes produtos estão a encontrar aplicações em muitos dispositivos. Além disso, a demanda por gadgets de pequeno porte aumentou a necessidade de mais funcionalidades em um único dispositivo. Isso significa que um chip IC agora deve abrigar mais transistores para suportar mais recursos.

- De acordo com a Semiconductor Equipment and Materials International (SEMI), as vendas no mercado de wafers de silício podem sofrer uma queda em meio à incerteza iminente em torno do impacto do COVID-19. No entanto, a demanda aumentou devido à recuperação das vendas de chips. A SEMI também estima que as remessas de pastilhas de silício em todo o mundo atingirão um nível recorde em 2022. O surto inicial de COVID-19 na China interrompeu a cadeia de abastecimento e a produção do país. As principais indústrias de fabricação de semicondutores foram significativamente afetadas devido à China se tornar um centro de produção mundial nas últimas duas a três décadas.

- A indústria de semicondutores tem sido um motor significativo por trás de inovações críticas em setores importantes como a eletrónica, os automóveis e a automação, com a tecnologia de semicondutores a emergir como o alicerce de todas as tecnologias modernas. Os avanços e inovações neste campo estão impactando imediatamente todas as tecnologias downstream.

- As fundições investem cada vez mais em novas técnicas avançadas de embalagem, especialmente baseadas em pastilhas de silício. Os fornecedores de fundição estão pesquisando a melhoria da densidade do transistor com técnicas como a utilização de materiais bidimensionais em vez de silício como canal para desenvolver circuitos integrados 3D monolíticos. Por exemplo, a tecnologia chip on wafer on Substrate da TSMC desenvolveu o maior interposer de silício do mundo, com espaço para dois processadores massivos combinados com 8 dispositivos de memória HBM em um pacote.

- Os avanços nos dispositivos vestíveis criarão enormes oportunidades de crescimento para os fornecedores do mercado. De acordo com a Siemens, os wearables industriais podem ser um mercado enorme, uma vez que estes dispositivos melhoram a qualidade e a segurança na indústria de processamento. De acordo com a Zebra Technologies Corporation, espera-se que 40-50% dos fabricantes globais adotem wearables até 2022. Além disso, a procura por gadgets de pequeno porte aumentou a necessidade de mais funcionalidades a partir de um único dispositivo. Isto indica que um chip IC deve agora abrigar mais transistores para suportar mais funcionalidades.

- Políticas governamentais favoráveis em economias emergentes como a China criaram enormes oportunidades para a indústria de semicondutores, que deverá expandir o mercado de wafers de silício semicondutores durante o período de previsão. Por exemplo, o quadro político publicado pelo Conselho de Estado da República Popular da China visa tornar as soluções avançadas de embalagens de semicondutores uma prioridade tecnológica em toda a indústria de semicondutores.

Tendências de mercado de wafer de silício semicondutor

Espera-se que o segmento de eletrônicos de consumo ocupe uma participação de mercado significativa

- No cenário atual do mercado, muitos dispositivos eletrônicos, incluindo laptops, smartphones, computadores, etc., ainda utilizam CIs e outros dispositivos semicondutores fabricados a partir de substâncias de silício. Embora o silício ainda domine as aplicações primárias no mercado de eletrônicos de consumo, novos materiais substituíram os substratos e embalagens anteriores para alguns usos.

- De acordo com o estudo 'US Consumer Technology Sales and Forecast' da Consumer Technology Association (CTA), a CTA espera que os smartphones habilitados para 5G atinjam 2,1 milhões de unidades e ultrapassem US$ 1,9 bilhão em receitas, com aumentos de três dígitos até 2021. A Apple anunciou um contribuição de 350 mil milhões de dólares para a economia dos EUA até 2023 e prometeu 2,4 milhões de empregos nos próximos cinco anos, o que inclui novos investimentos e os gastos existentes com empresas nacionais para fornecimento e produção. A empresa é um player proeminente na indústria de eletrônicos de consumo. Portanto, espera-se que o anúncio impulsione a demanda por wafers de silício semicondutores.

- Recentemente, a Aliança Cingapura-MIT para Pesquisa e Tecnologia (SMART), empresa de pesquisa do MIT em Cingapura, anunciou o desenvolvimento bem-sucedido de uma maneira comercialmente viável de fabricar chips III-V de silício integrados com dispositivos III-V de desempenho poderoso inseridos em seu design.

- Na maioria dos dispositivos atuais, os chips CMOS baseados em silício são usados principalmente para computação, mas não são eficientes para comunicações e iluminação, resultando em baixa eficiência e geração de calor. Assim, os dispositivos móveis 5G atuais no mercado ficam muito quentes durante o uso e desligam após um curto período de tempo. No entanto, combinar dispositivos semicondutores III-V com silício de uma forma comercialmente viável é um dos desafios mais complexos que a indústria de semicondutores enfrenta.

Espera-se que a América do Norte detenha uma participação significativa

- Espera-se que a América do Norte contribua significativamente com a receita do mercado até 2021, já que as empresas de semicondutores sem fábrica são os clientes proeminentes das fundições de semicondutores e dos players de wafer. As empresas Fabless fazem designs de chips exclusivamente e os comercializam sem uma fábrica.

- As principais empresas sem fábrica na região são AMD, Broadcom, Apple, Qualcomm, Marvell, NVIDIA e Xilinx. A América do Norte tem desempenhado um papel crucial no projeto e na fabricação de sistemas avançados de semicondutores. A região tem testemunhado um aumento na atividade no estabelecimento de fundições de wafers semicondutores. A TSMC anunciou que gastaria um total de US$ 12 bilhões de 2021 a 2029 para construir uma fábrica de wafer de 12 polegadas para fabricar chips usando o processo avançado de 5 nm. Além disso, as cadeias de abastecimento de tecnologia continuarão a mudar mesmo depois de Donald Trump, que pressionou as empresas estrangeiras a investir e criar empregos na América, ter sido desertado por Joe Biden.

- A indústria eletrônica na região tem crescido de forma constante e detém uma participação proeminente em diversas empresas que operam nos setores de design e fabless. De acordo com o US Census Bureau, a receita da indústria de semicondutores e outros componentes eletrônicos nos Estados Unidos durante 2019 foi de 100,08 bilhões de dólares e espera-se que atinja 105,16 bilhões de dólares até 2023. Os smartphones estão entre os contribuintes mais significativos para o consumo de semicondutores. no setor de eletrônicos de consumo. Nos últimos anos, a região testemunhou um crescimento consistente nas vendas de smartphones.

- Além disso, os Estados Unidos albergam alguns dos principais intervenientes no setor automóvel do mundo, que estão a investir em veículos elétricos e no potencial de condução autónoma dos automóveis, que exigem CIs de alto desempenho. Este é um dos principais fatores que impulsionam a demanda pelo mercado de wafers de silício semicondutores.

Visão geral da indústria de wafer de silício semicondutor

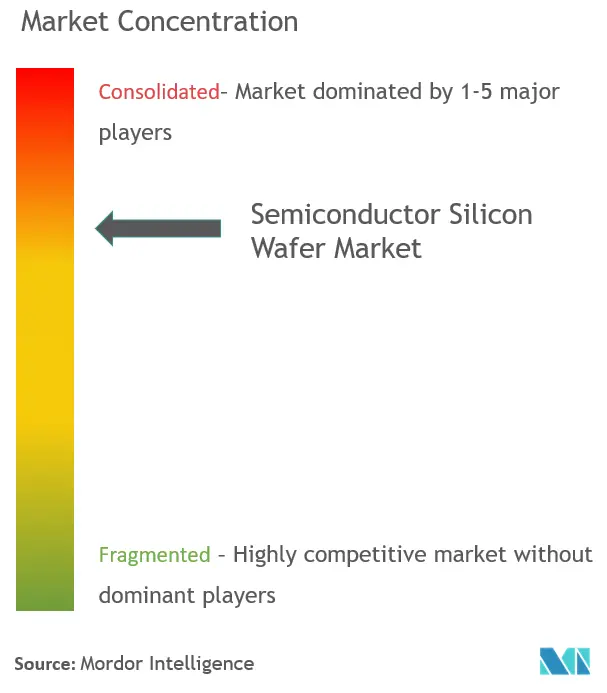

O mercado de wafer de silício semicondutor é bastante competitivo. Em termos de quota de mercado, apenas alguns players dominam o mercado atual, pelo que o mercado está bastante consolidado. No entanto, as próximas tecnologias dos players e as inovações realizadas são a razão por trás do impulso significativo no mercado de wafers de silício semicondutores. O mercado assiste inclusive a múltiplas fusões e parcerias para que as empresas ampliem a sua presença geográfica.

- Março de 2022 - SK Siltron Co. anunciou que decidiu investir 1,05 trilhão de ganhos nos próximos três anos para expandir suas instalações para wafers de 300 mm, que estão localizadas no Complexo Industrial Nacional 3 de Gumi. para iniciar a produção em massa em 2024.

- Janeiro de 2022 – A GlobalWafers Co., um dos principais fornecedores globais de wafers de silício, adicionou cerca de 20.000 wafers avançados de 12 polegadas por mês de fábricas locais. A GlobalWafers estima que a capacidade aumentará 10-15% nas fábricas na Coreia do Sul, Japão, Taiwan e Itália como resultado das expansões para satisfazer a forte procura.

Líderes de mercado de wafer de silício semicondutor

-

Shin-Etsu Handotai

-

Siltronic AG

-

SUMCO Corporation

-

SK Siltron Co. Ltd

-

Globalwafers Co. Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de wafer de silício semicondutor

- Junho de 2022 – A GlobalWafers Co Ltd de Taiwan anunciou o gasto de US$ 5 bilhões em uma nova fábrica no Texas para fabricar wafers de silício de 300 milímetros usados em semicondutores. Com a escassez global de chips e as contínuas preocupações geopolíticas, a GlobalWafers aproveita esta oportunidade para abordar a resiliência da cadeia de fornecimento de semicondutores dos Estados Unidos.

- Abril de 2022 - A Shin-Etsu Chemical Co. Ltd declarou que os preços de todos os seus produtos de silicone aumentariam em 10%, e uma das áreas de negócios da Shin-core Etsu seria aumentada no Japão e em todo o mundo. Como resultado, o aumento significativo de preços ainda continua. Além disso, aumentam os custos de transporte tanto na aquisição de matérias-primas como na distribuição de produtos acabados.

Segmentação da indústria de wafer de silício semicondutor

Os wafers de silício são fatias finas de silício puro ou dopado cortados de lingotes de silício. Suas espessuras variam de alguns milímetros a alguns mícrons e podem ser ajustadas de acordo com a aplicação por meio de processos de desbaste. Eles são amplamente utilizados em smartphones, smartwatches, computadores, tablets, sensores de gás e sensores domésticos inteligentes.

O Mercado de Wafer de Silício Semicondutor é segmentado por Diâmetro (menos de 150 mm, 200 mm, 300 mm e acima), Produto (Lógica, Memória e Analógico), Aplicação (Eletrônicos de Consumo, Industrial, Telecomunicações e Automotivo) e Geografia. Os tamanhos e previsões do mercado são fornecidos em termos de valor (mil milhões de dólares) para todos os segmentos acima.

| Menos de 150mm | Por produto (lógica, memória, analógico e outros produtos) |

| Análise de classificação de fornecedores | |

| 200 milímetros | |

| 300 mm e acima (450 mm, etc.) |

| Lógica |

| Memória |

| Analógico |

| Outros produtos |

| Eletrônicos de consumo | Celulares/smartphones |

| Desktops, notebooks e PCs servidores | |

| Industrial | |

| Telecomunicação | |

| Automotivo | |

| Outras aplicações |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| Por diâmetro | Menos de 150mm | Por produto (lógica, memória, analógico e outros produtos) |

| Análise de classificação de fornecedores | ||

| 200 milímetros | ||

| 300 mm e acima (450 mm, etc.) | ||

| Por produto | Lógica | |

| Memória | ||

| Analógico | ||

| Outros produtos | ||

| Por aplicativo | Eletrônicos de consumo | Celulares/smartphones |

| Desktops, notebooks e PCs servidores | ||

| Industrial | ||

| Telecomunicação | ||

| Automotivo | ||

| Outras aplicações | ||

| Por geografia | América do Norte | |

| Europa | ||

| Ásia-Pacífico | ||

Perguntas frequentes sobre pesquisa de mercado de wafer de silício semicondutor

Qual é o tamanho do mercado de wafer de silício semicondutor?

O tamanho do mercado de wafer de silício semicondutor deve atingir US$ 13,93 bilhões em 2024 e crescer a um CAGR de 3,82% para atingir US$ 16,81 bilhões até 2029.

Qual é o tamanho atual do mercado de wafer de silício semicondutor?

Em 2024, o tamanho do mercado de wafer de silício semicondutor deverá atingir US$ 13,93 bilhões.

Quem são os principais atores do mercado de wafer de silício semicondutor?

Shin-Etsu Handotai, Siltronic AG, SUMCO Corporation, SK Siltron Co. Ltd, Globalwafers Co. Ltd são as principais empresas que operam no mercado de wafer de silício semicondutor.

Qual é a região que mais cresce no mercado de wafer de silício semicondutor?

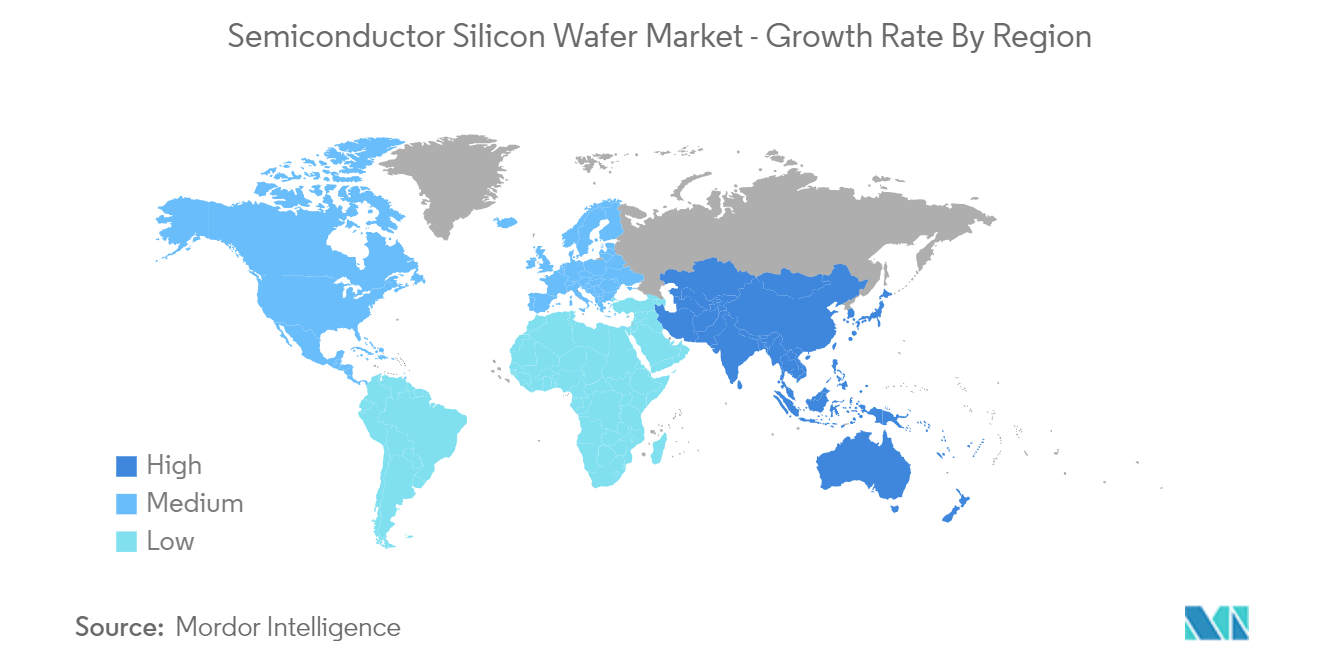

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de wafer de silício semicondutor?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Wafer de Silício Semicondutor.

Que anos esse mercado de wafer de silício semicondutor cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de wafer de silício semicondutor foi estimado em US$ 13,42 bilhões. O relatório abrange o tamanho histórico do mercado de wafer de silício semicondutor para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de wafer de silício semicondutor para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de wafer de silício semicondutor

Estatísticas para a participação de mercado de semicondutores de wafer de silício em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Semiconductor Silicon Wafer inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.