| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

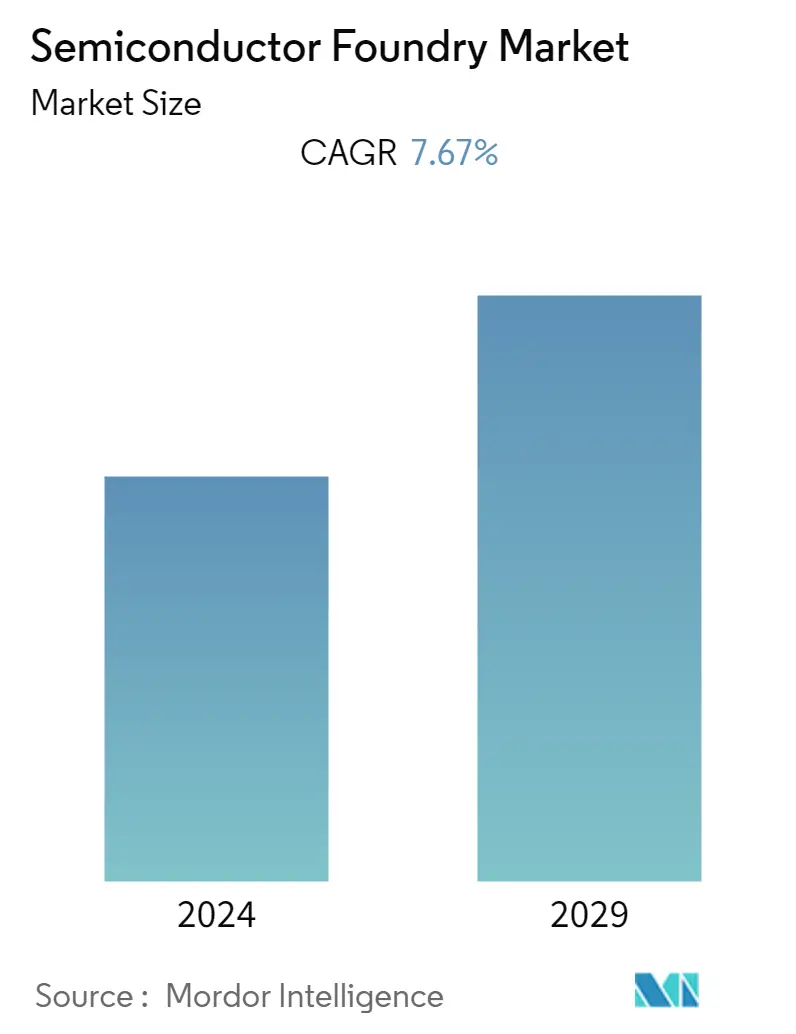

| CAGR | 7.67 % |

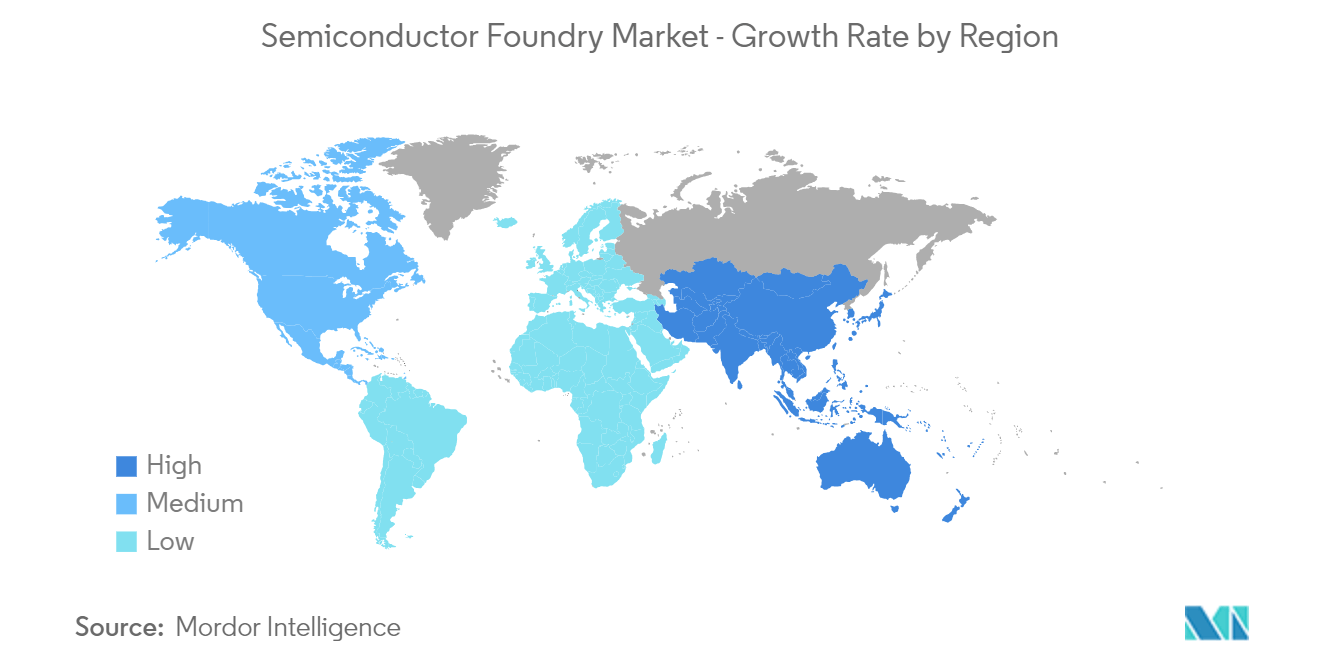

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

| Concentração do Mercado | Alto |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de fundição de semicondutores

O mercado de fundição de semicondutores foi avaliado em US$ 127,79 bilhões no ano anterior e deverá registrar um CAGR de 7,67%, atingindo US$ 184,94 bilhões nos próximos cinco anos. Inflexões tecnológicas como a Internet das Coisas (IoT), a computação em nuvem e a inteligência artificial (IA) estão impulsionando a demanda de longo prazo pela indústria de chips. Por exemplo, a IA está a criar novas oportunidades para a indústria de semicondutores, uma vez que muitas aplicações de IA dependem do hardware como principal facilitador da inovação, especialmente para funções lógicas e de memória. Espera-se que a procura de chips relacionados com o rápido crescimento da utilização da IA contribua significativamente para o crescimento global da indústria.

- Prevê-se que parcerias estreitas entre governos além-fronteiras, especialmente na Coreia do Sul e nos Estados Unidos, ajudem ao crescimento do mercado de fundição. Além disso, os governos estão a encorajar as empresas a divulgar informações sobre a produção de semicondutores sem revelar segredos comerciais, para identificar estrangulamentos e evitar perturbações na cadeia de abastecimento. O governo dos Estados Unidos pediu a empresas como Samsung e Taiwan Semiconductor Manufacturing que preenchessem voluntariamente um formulário detalhando tais informações.

- A análise avançada, quando aplicada corretamente, pode melhorar drasticamente as operações e as margens e, ao mesmo tempo, estimular o crescimento. Apesar disso, muitas empresas, incluindo diversas empresas de semicondutores, têm demorado a adotar estas estratégias.

- Devido à crescente disponibilidade de conectividade de alta velocidade, à crescente adoção da nuvem e ao aumento do uso de processamento e análise de dados, a adoção da Internet das Coisas (IoT) está crescendo de forma constante. Por exemplo, de acordo com a Ericsson, havia 1,9 mil milhões de ligações IoT celulares no mundo em 2022, que deverá crescer para 5,5 mil milhões em 2027, registando uma CAGR de 19% durante o período.

- A desaceleração da inovação pode levar a que menos novos utilizadores adotem a tecnologia, reduzindo o dinheiro que os fabricantes de chips têm para financiar novos desenvolvimentos. Isto pode criar um ciclo de auto-reforço que torna cada vez mais a economia dos chips universais menos atractiva, atrasando o progresso técnico.

- Apesar dos efeitos da pandemia da COVID-19, o mercado global de semicondutores observou um crescimento robusto no segundo semestre de 2020, que continuou também em 2021. A indústria estava repleta de um elevado défice e de uma procura crescente, levando a uma lacuna significativa na cadeia de abastecimento atribuída principalmente à pandemia da COVID-19. A propagação inicial do vírus levou ao encerramento ou à redução da utilização da capacidade de fundição, temendo a diminuição da procura de chips em grandes sectores, como o automóvel. A diminuição da produção levou a uma escassez global de semicondutores à medida que a procura aumentava, apesar das estimativas iniciais das fundições de semicondutores.

Tendências do mercado de fundição de semicondutores

Eletrônicos de consumo e comunicações serão a maior indústria de usuários finais

- A eletrônica de consumo é um dos segmentos de aplicação proeminentes para o mercado de fundição de semicondutores. A crescente adoção de dispositivos eletrônicos de consumo, como laptops, fones de ouvido, wearables e smartphones, impulsionou o crescimento do segmento.

- Os semicondutores são componentes essenciais dos produtos eletrônicos de consumo, possibilitando recursos importantes, como avanços em diversas aplicações como comunicação, computação, entre outras. Além disso, o rápido desenvolvimento da tecnologia e do tamanho dos produtos eletrônicos de consumo também tem levado à demanda por tecnologia avançada de semicondutores.

- De acordo com a Consumer Technology Association (CTA), nos Estados Unidos, a receita da indústria de tecnologia de consumo deverá crescer 2,8% em relação ao impressionante crescimento de 9,6% de 2021 em relação ao ano anterior. A forte procura de smartphones, dispositivos de saúde, tecnologias automóveis e serviços de streaming ajudaria o mercado a impulsionar grande parte das receitas projetadas.

- Em janeiro de 2023, a Apple anunciou seu plano de desenvolver seus novos MacBook Air e iMac com o processador Apple M3, construído em um processo de 3 nanômetros. Em linha com esses planos, em dezembro de 2022, a TSMC iniciou a produção em massa de seu processo de chip de 3 nanômetros para as próximas gerações de Mac, iPhone e outros dispositivos Apple.

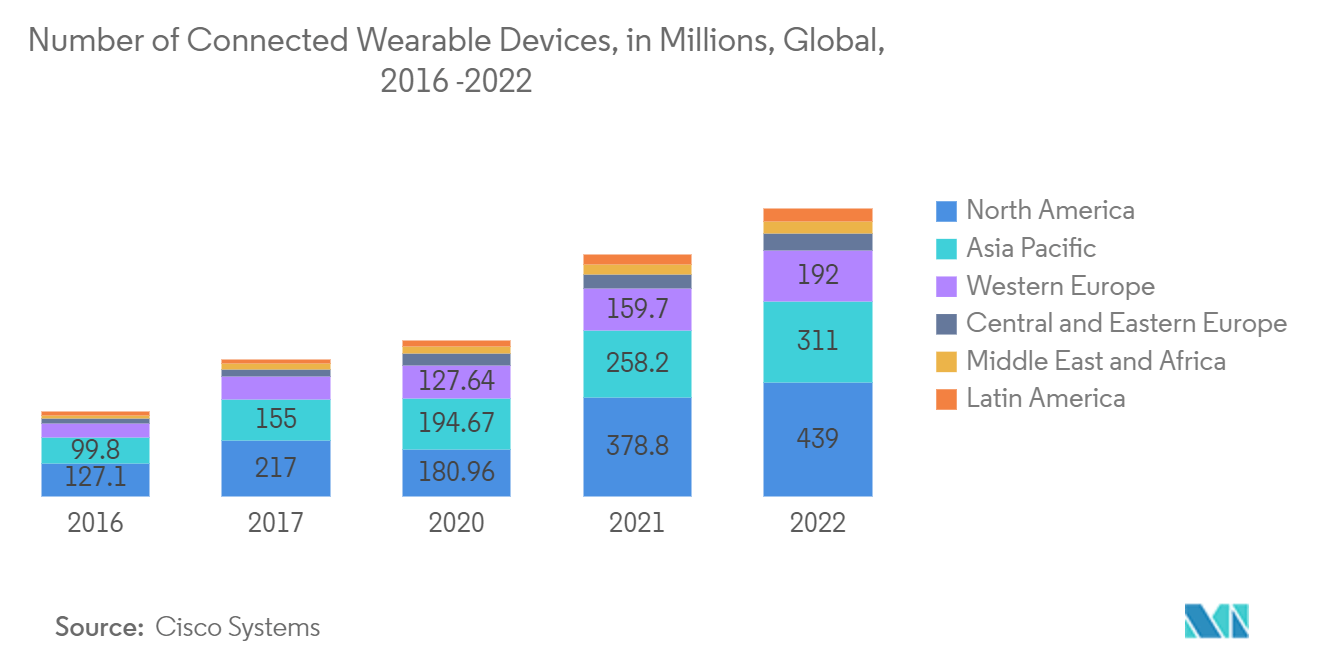

- Além disso, o crescimento dos wearables também tem levado à adoção de novos chips miniaturizados, o que impulsiona o crescimento das fundições de semicondutores que fabricam esses chips a granel. De acordo com a Cisco Systems, o número de dispositivos vestíveis conectados na América do Norte atingiu 439 milhões em 2022, contra 378,8 milhões em 2021. Globalmente, o número de dispositivos vestíveis conectados ultrapassou 1 bilhão.

América do Norte terá participação de mercado significativa

- O mercado de fabricação de semicondutores na América do Norte está se expandindo significativamente devido ao uso crescente da tecnologia de semicondutores em dispositivos conectados e no setor automotivo. Prevê-se que o mercado de fundição norte-americano seja dominado pelos Estados Unidos devido à intensa concorrência do setor por parte de concorrentes internacionais e locais.

- Embora a posição da América tenha enfrentado numerosos desafios ao longo dos anos, sempre sobreviveu, devido à sua resiliência e capacidade de avançar mais rapidamente. Desde a década de 1990, o setor de semicondutores dos EUA lidera o mundo em vendas de chips, detendo perto de 50% da participação anual no mercado global, segundo a SIA. Além disso, as empresas americanas de semicondutores continuam a liderar ou a ser muito competitivas em pesquisa e desenvolvimento, design e tecnologia de processos de fabricação.

- Aproximadamente 47% dos chips vendidos em todo o mundo são criados nos Estados Unidos, segundo a Semiconductor Industry Association (SIA). Esta discrepância cria graves ameaças à economia e à segurança nacional dos Estados Unidos, razão pela qual tanto os empresários como os políticos começaram recentemente a exigir a construção de fábricas de semicondutores no país. Devido a isto, com investimentos de capital para novas fábricas, Intel, Samsung e TSMC expressaram a vontade de expandir os seus negócios nos Estados Unidos, o que apoiará significativamente o futuro sector de produção de semicondutores do país.

- Por exemplo, a Intel declarou inicialmente intenções de investir mais de 20 mil milhões de dólares na criação de duas novas instalações de chips de ponta em Ohio, em Janeiro de 2022. Como parte do plano IDM 2.0 da Intel, o investimento ajudará a aumentar a produção para satisfazer a crescente procura de tecnologias avançadas. semicondutores, alimentando uma nova geração de produtos de ponta do negócio.

- Além disso, a TSMC declarou em novembro de 2022 que começará a produzir chips de 3 nanômetros em sua fábrica no Arizona, onde agora fornece a Apple, em 2024. A fábrica da TSMC no Arizona é um componente do plano do governo Biden para promover a fabricação de chips no país.

- Além disso, o Canadá está numa posição única, com sistemas económicos, financeiros e políticos, uma força de trabalho altamente qualificada e uma reputação internacional significativa como um país aberto aos negócios e preparado para tomar medidas essenciais para emergir como uma região proeminente. no futuro cenário da fundição de semicondutores. A IBM Microelectronics em Quebec ainda empacota chips de computador avançados e agora está adotando novas tecnologias de componentes ópticos necessárias para 5G.

Visão geral da indústria de fundição de semicondutores

Devido à natureza consolidada do mercado, as fundições do setor estão competindo intensamente para obter acesso a acordos de fornecedores sem fábrica para expandir ainda mais sua presença e participação no mercado. Além disso, estes players investem cada vez mais no aumento da sua capacidade de produção.

Os níveis de penetração de mercado para os 5 principais fornecedores existentes, TSMC, Samsung Electronics, UMC, GlobalFoundries e SMIC, são significativamente elevados e estes fornecedores competem para ganhar uma quota de mercado maior a cada ano. Nos últimos tempos, o 5G e a IoT surgiram como alguns dos impulsionadores significativos para a produção de unidades, e espera-se que este seja um foco estratégico para as fundições nos próximos anos. O nível de inovação, o tempo de colocação no mercado e o desempenho são os termos-chave pelos quais os players se diferenciam no mercado. Com crescente consolidação, avanço tecnológico e cenários geopolíticos, o mercado estudado vive oscilações.

Em dezembro de 2022, a Taiwan Semiconductor Manufacturing Co (TSMC) anunciou que iria mais do que triplicar o seu investimento planeado no Arizona, Estados Unidos, para 40 mil milhões de dólares, contra 12 mil milhões de dólares anunciados anteriormente. As fábricas do Arizona produziriam chips de 3 nm e 4 nm usados para processadores de iPhone.

Em dezembro de 2022, a Samsung Electronics Ltd. anunciou planos para aumentar a capacidade de produção de chips em sua maior fábrica de semicondutores na Coreia do Sul em 2023.

Em outubro de 2022, o senador dos EUA Patrick Leahy e a GlobalFoundries anunciaram a concessão de US$ 30 milhões em financiamento federal para avançar no desenvolvimento e produção de nitreto de gálio (GaN) de próxima geração em semicondutores de silício nas instalações Fab da GF em Essex Junction, Vermont. O financiamento federal de US$ 30 milhões permitirá à GF adquirir ferramentas e ampliar o desenvolvimento e implementação da fabricação de wafers GaN de 200 mm na fabricação de chips para aplicações de alta potência, incluindo veículos elétricos, motores industriais e aplicações de energia.

Líderes de mercado de fundição de semicondutores

-

Taiwan Semiconductor Manufacturing Company (TSMC) Limited

-

Globalfoundries Inc.

-

United Microelectronics Corporation (UMC)

-

Semiconductor Manufacturing International Corporation

-

Samsung Electronics Co. Ltd (Samsung Foundry)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de fundição de semicondutores

- Dezembro de 2022 - EPC e Vanguard International Semiconductor Corporation (VIS) anunciaram um acordo de produção plurianual para semicondutores de potência baseados em nitreto de gálio em dezembro de 2022. A EPC aproveitará as vantagens dos recursos de fabricação de wafer de 8 polegadas (200 mm) do VIS, que é espera-se que aumente significativamente a capacidade de fabricação de transistores GaN e circuitos integrados de alto desempenho da EPC. A produção começará no início de 2023.

- Novembro de 2022 – Hua Hong Semiconductor Ltd recebeu aprovação regulatória para um IPO de US$ 2,5 bilhões em Xangai. A oferta pública inicial (IPO) planejada ocorre no momento em que as empresas de chips da China se preparam para uma concorrência mais acirrada com os Estados Unidos devido às tensões geopolíticas. Devido a isso, Hua Hong pretende usar o dinheiro para investir em uma nova fábrica - ou fab - na cidade oriental de Wuxi, com construção prevista para começar em 2023 e uma eventual capacidade de produção de 83.000 wafers por mês.

Segmentação da indústria de fundição de semicondutores

Uma fundição de semicondutores, também chamada de fábrica e planta de fabricação, refere-se a uma fábrica onde dispositivos, como circuitos integrados (ICs), são fabricados. Tanto as fundições pure-play (fundições que não oferecem produtos próprios) quanto os IDMs (players que projetam e produzem seus próprios produtos) são considerados parte do estudo.

O estudo rastreia a receita acumulada pelas fundições de semicondutores usadas em todas as aplicações. Além disso, a receita acumulada dos fornecedores de fundição de semicondutores foi considerada juntamente com o impacto do COVID-19 na projeção do mercado.

O Mercado de Fundição de Semicondutores é segmentado por Nó de Tecnologia (10/7/5 nm, 16/14 nm, 20 nm, 28 nm, 45/40 nm, 65 nm e outros nós de tecnologia), por Aplicação (Eletrônicos de Consumo e comunicação, Automotivo, Industrial, HPC e outras aplicações) e por geografia (América do Norte, Europa, Oriente Médio e África e Ásia-Pacífico). Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Por nó de tecnologia | 7/10/5 nm |

| 16/14 nm | |

| 20nm | |

| 28nm | |

| 45/40nm | |

| 65nm | |

| Outros nós de tecnologia | |

| Por aplicativo | Eletrônicos de Consumo e Comunicação |

| Automotivo | |

| Industrial | |

| HPC | |

| Outras aplicações | |

| Por geografia | América do Norte |

| Europa, Médio Oriente e África | |

| Ásia-Pacífico |

Perguntas frequentes sobre pesquisa de mercado de fundição de semicondutores

Qual é o tamanho atual do mercado de fundição de semicondutores?

O Mercado de Fundição de Semicondutores deverá registrar um CAGR de 7,67% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de fundição de semicondutores?

Taiwan Semiconductor Manufacturing Company (TSMC) Limited, Globalfoundries Inc., United Microelectronics Corporation (UMC), Semiconductor Manufacturing International Corporation, Samsung Electronics Co. Ltd (Samsung Foundry) são as principais empresas que operam no mercado de fundição de semicondutores.

Qual é a região que mais cresce no mercado de fundição de semicondutores?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de fundição de semicondutores?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Fundição de Semicondutores.

Que anos este mercado de fundição de semicondutores cobre?

O relatório abrange o tamanho histórico do mercado de fundição de semicondutores para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de fundição de semicondutores para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de fundição de semicondutores

Estatísticas para a participação de mercado da Fundição de Semicondutores em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Fundição de Semicondutores inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.