Análise de Mercado de Dispositivos Semicondutores

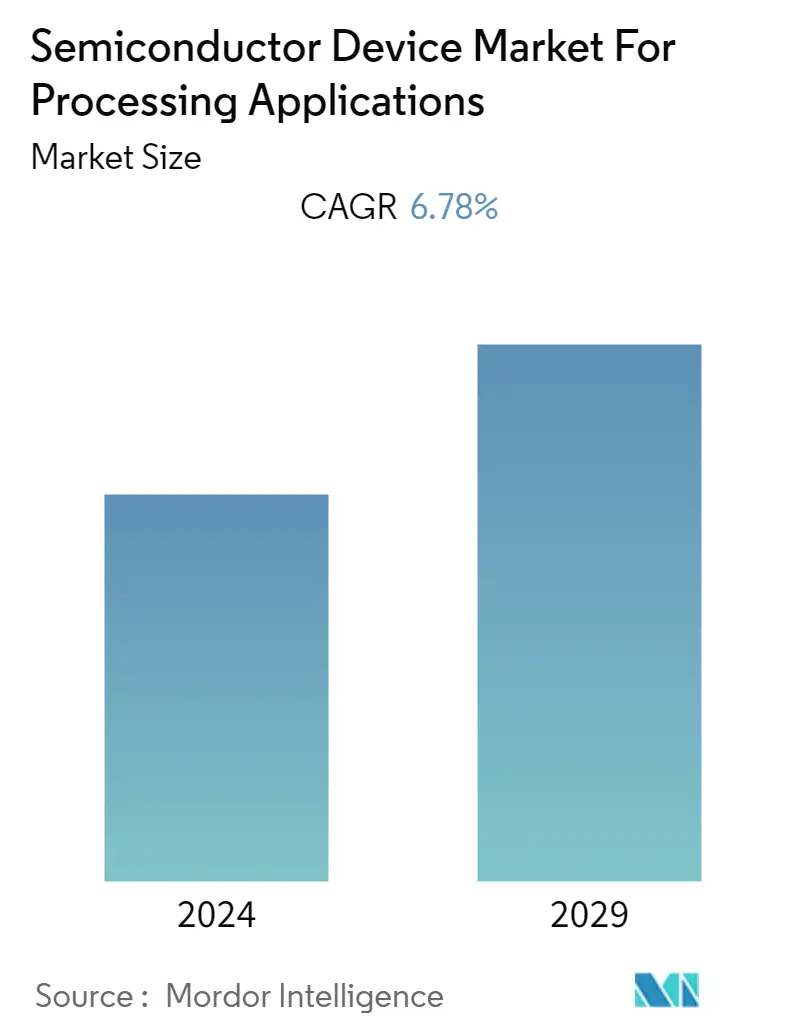

O mercado de dispositivos semicondutores para aplicações de processamento é estimado em USD 201.1 bilhões no ano atual, registrando um CAGR de 6.78%, para atingir USD 279.26 bilhões até o final do período de previsão.

- A indústria de semicondutores está testemunhando um rápido crescimento, com os semicondutores emergindo como os blocos de construção básicos de toda a tecnologia moderna. Os avanços e inovações neste campo estão resultando em um impacto direto em todas as tecnologias downstream.

- Os semicondutores formam os blocos de construção de qualquer dispositivo de computação. Por exemplo, muitos transistores compõem uma porta lógica que processa informações binárias, o código de uns e zeros que os computadores usam. Esses dispositivos semicondutores também podem reter código binário como blocos de memória.

- Com a crescente popularidade de dispositivos de computação como smartphones, PCs e laptops, a quantidade de dados gerados e comunicados através de uma rede global, muitas vezes em tempo real, cresceu rapidamente. Para acompanhar esse crescimento, a computação de alto desempenho (HPC) tornou-se crucial e está vendo um crescimento significativo. HPC refere-se ao processamento de dados e à realização de cálculos complexos em altas velocidades para resolver problemas de alto desempenho. Muitos dispositivos semicondutores, como sensores e optoeletrônica, são necessários para permitir aplicações de HPC.

- A computação de alto desempenho (HPC) emergiu como um importante motor de crescimento para a indústria de semicondutores. Por exemplo, a Taiwan Semiconductor Manufacturing Co (TSMC) espera que a plataforma de HPC seja a plataforma de crescimento mais forte em 2022 e a maior contribuinte para o crescimento da empresa, alimentada pela megatendência estrutural, impulsionando as crescentes necessidades de maior poder de computação e computação energeticamente eficiente.

- Além disso, a pandemia de COVID-19 acelerou o uso de plataformas digitais e serviços em nuvem, resultando em um aumento no desenvolvimento de data centers. Um data center é um recurso que armazena e compartilha aplicativos e dados.

- Além disso, os semicondutores servem como um componente primário para data centers. Diferentes dispositivos são usados, como unidades centrais de processamento (CPUs), unidades de processamento gráfico (GPUs), memória, chips para infraestrutura de rede e gerenciamento de energia. Portanto, os chips de memória semicondutores são os principais dispositivos para armazenar e gerenciar dados em data centers, e seu desempenho é crucial para o sucesso das operações de data center.

Tendências do mercado de dispositivos semicondutores

Segmento de memória sob circuitos integrados deve impulsionar a demanda no mercado

- A memória semicondutora é um dispositivo eletrônico digital de armazenamento de dados implementado com dispositivos eletrônicos semicondutores em um circuito integrado. Diferentes tipos de memória estão disponíveis, como DRAM, SRAM, Nor Flash, NAND Flash, ROM e EPROM. Eles encontram ampla aplicação em produtos de consumo digital, como PCs, laptops, câmeras e telefones.

- A crescente demanda por data centers também está reforçando a demanda por componentes de memória. Atualmente, grandes projetos de data centers na América do Norte têm contribuído para a forte demanda por memória, como DRAM. No entanto, de acordo com a medida de espaço de data center por usuário, os data centers de internet da China estão prontos para crescer para pelo menos 22 vezes o dos Estados Unidos ou pelo menos 10 vezes o espaço atual do Japão. Portanto, a DRAM tem uma oportunidade significativa de crescimento e, portanto, está impactando a indústria de dispositivos semicondutores.

- Além disso, o crescimento do mercado de sistemas portáteis atraiu o interesse da indústria de semicondutores em tecnologias de memória não volátil (NVM) para aplicações de armazenamento em massa. O aumento da demanda por maior eficiência, acesso mais rápido à memória e baixo consumo de energia são alguns dos fatores significativos que impulsionam o crescimento do mercado de NVM. Há uma necessidade crescente de NVM em aplicativos de data center para proteger as perdas de dados de uma queda repentina de energia. Com o crescimento dos data centers, a adoção de memória não volátil de próxima geração também deve aumentar, impulsionando o crescimento do mercado.

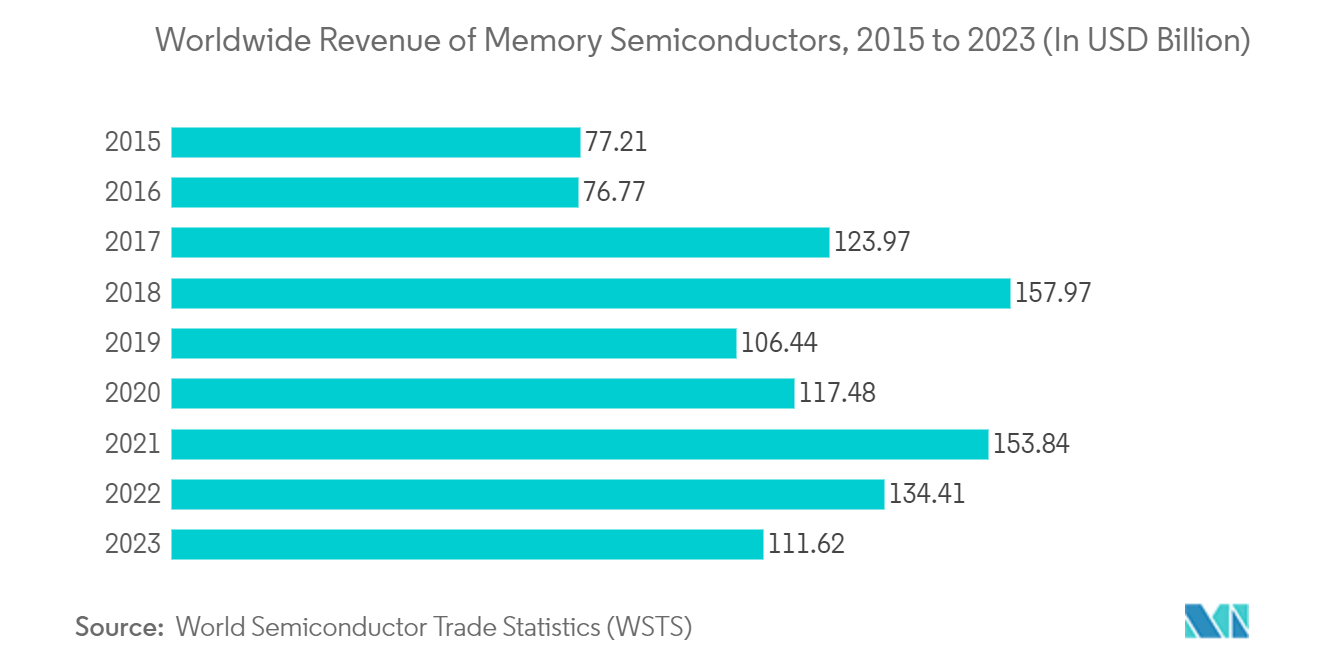

- Além disso, de acordo com o WSTS, em 2022, projeta-se que a receita com vendas de componentes de memória totalize US$ 134,41 bilhões, e em 2021 a receita registrada seja de US$ 154,84 bilhões. No entanto, a receita de vendas de componentes de memória diminuiu, com um valor estimado de US$ 111,62 bilhões, mas é provável que cresça em um futuro próximo e, até o final de 2023, alcance um bom crescimento. Tais fatores provavelmente impulsionarão o crescimento do mercado.

- A Samsung participa de parcerias, os usuários finais podem ter certeza de que vários fornecedores de dispositivos e empresas de hardware e software verticalmente integrados apoiarão suas próximas soluções de armazenamento. Por exemplo, em março de 2022, a Samsung Electronics e a Western Digital concordaram em trabalhar juntas para padronizar e promover tecnologias de armazenamento de colocação, processamento e tecidos de próxima geração de dados (D2PF). Eles esperam que, ao tomar essas medidas, a indústria seja capaz de se concentrar em uma ampla gama de aplicações que, em última análise, fornecerão aos clientes mais valor.

- Além disso, em julho de 2022, a Micron Technology anunciou que iniciou a produção em volume do primeiro NAND de 232 camadas do mundo, construído com inovações líderes do setor para impulsionar um desempenho sem precedentes para soluções de armazenamento. O NAND de 232 camadas da empresa é um divisor de águas para a inovação em armazenamento como a primeira prova da capacidade de escalar o NAND 3D para mais de 200 camadas em produção.

Região europeia deverá testemunhar o crescimento significativo

- A região europeia é o lar de alguns dos centros de tecnologia mais cruciais em todo o mundo e um impulsionador crítico e adotante de tecnologia moderna. A crescente penetração de tecnologias avançadas e a crescente adoção de semicondutores impulsionam o crescimento do mercado na região.

- Com o surgimento da Internet das Coisas (IoT), os dispositivos semicondutores estão sendo incorporados a todos os tipos de dispositivos, com uma gama mais ampla de aplicações de computação e armazenamento de dados. A demanda por esses dispositivos também está aumentando constantemente. Os materiais e a arquitetura estão em constante evolução para melhorar o desempenho de dispositivos lógicos e de memória de ponta, dispositivos de semicondutores de potência e vários tipos de sensores.

- Além disso, o lançamento do 5G é percebido como o habilitador da conectividade IoT, automação e tecnologias de borda. Novos dispositivos nesse padrão mais inteligente exigirão que as fábricas produzam wafers de alto desempenho com capacidade ainda maior de memória e armazenamento.

- As redes e a tecnologia 5G estão revolucionando ainda mais as comunicações sem fio, transformando setores e indústrias de mercado existentes. De acordo com a empresa, entre 2021 e 2025, o 5G impulsionará até 2,0 trilhões de euros (US$ 2,17 trilhões) em novas vendas totais em todos os principais setores da economia europeia. Como tal, os novos dispositivos que permitem o 5G exigirão que as fábricas produzam wafers de maior desempenho com capacidade ainda maior de memória e armazenamento.

- Em março de 2022, a Intel emitiu a primeira fase de seu plano de investimento de EUR 80 bilhões (US$ 86,84 bilhões) na UE na próxima década em toda a cadeia de valor de semicondutores, incluindo P&D, fabricação e tecnologias de embalagem. Além disso, a empresa planeja investir cerca de 17 bilhões de euros (US$ 18,45 bilhões) no estabelecimento de uma megafábrica de semicondutores na Alemanha, bem como no desenvolvimento de uma nova instalação de pesquisa e desenvolvimento e design na França, e investir em serviços de pesquisa e desenvolvimento, fabricação e fundição na Itália, Polônia, Irlanda e Espanha.

Visão geral da indústria de dispositivos semicondutores

O mercado de dispositivos semicondutores para aplicações de processamento está experimentando fragmentação moderada, com vários concorrentes navegando flutuações em meio à crescente consolidação, avanços tecnológicos e cenários geopolíticos em evolução. Esta concorrência acrescida deverá intensificar-se num mercado em que o estabelecimento de uma vantagem competitiva sustentável através da inovação é da maior importância. Dadas as expectativas de qualidade dos usuários finais no setor de fabricação de semicondutores, a identidade da marca desempenha um papel fundamental neste cenário.

Os níveis de penetração de mercado são notavelmente altos, principalmente devido à presença de incumbentes de mercado significativos, como Intel Corporation, Nvidia Corporation, Kyocera Corporation, Qualcomm Technologies Inc., e outros líderes do setor.

Em abril de 2022, a SK Hynix apresentou sua mais recente unidade de estado sólido (SSD), conhecida como P5530, projetada para data centers em colaboração com sua subsidiária baseada em San-Jose, a Solidigm. Os SSDs aproveitam a memória flash para armazenar dados, e este dispositivo inovador combina o NAND 4D de 128 camadas da SK Hynix, um produto principal, com o controlador SSD da Solidigm.

Em março de 2022, a Samsung Electronics e a Western Digital chegaram a um acordo para colaborar na padronização e promoção de tecnologias de armazenamento de colocação, processamento e tecidos de dados de próxima geração (D2PF). Seus esforços conjuntos visam simplificar as práticas do setor, permitindo uma gama mais ampla de aplicativos que, em última análise, oferecem maior valor aos clientes.

Em janeiro de 2022, a Kioxia Corporation anunciou o lançamento de dispositivos de memória flash incorporados Universal Flash Storage (UFS) Ver. Esses dispositivos aproveitam a tecnologia pioneira de 4 bits por célula quad-level cell (QLC) da empresa, que tem a capacidade de atingir as mais altas densidades disponíveis em um único pacote. Esta tecnologia é particularmente adequada para aplicações de alta densidade, como smartphones topo de gama.

Líderes do mercado de dispositivos semicondutores

-

Intel Corporation

-

Nvidia Corporation

-

Qualcomm Incorporated

-

NXP Semiconductors NV

-

SK Hynix Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos semicondutores

- Agosto de 2022 A Toshiba Electronic Devices and Storage Corporation apresentou sua mais recente série de MOSFETs de carboneto de silício (SiC) de terceira geração. Esses MOSFETs de ponta oferecem uma diminuição substancial na resistência e uma perda de comutação significativamente reduzida. Os produtos mais recentes alcançam uma notável redução de 43% na resistência por unidade de área (RDS(ON)A), o que se traduz em uma redução de 80% na carga de drenagem na esteira de resistência da fonte de drenagem (RDS(ON) QGD). Este parâmetro crítico significa o equilíbrio entre a perda de condução e a perda de comutação.

- Julho de 2022 A Micron Technology Inc orgulhosamente anunciou o início da produção em volume de seu NAND de 232 camadas, apresentando inovações inovadoras que oferecem desempenho incomparável para soluções de armazenamento.

Segmentação da indústria de dispositivos semicondutores

Dispositivos semicondutores são componentes eletrônicos que são feitos de material semicondutor. Isso é empregado na fabricação de transistores, diodos e outras unidades funcionais básicas de um circuito integrado (CI). Os semicondutores são amplamente classificados em duas categorias dispositivos baseados em silício, que incluem a maioria da tecnologia CMOS tradicional, e tecnologias de semicondutores compostos III-V de primeira geração, como arseneto de gálio (GaAs), ácido fosforoso de índio (InP) e outros, que oferecem maior desempenho com menor consumo de energia.

O mercado de dispositivos semicondutores para aplicações de processamento é segmentado por tipo de dispositivo (semicondutores discretos, optoeletrônica, sensores, circuitos integrados) no qual os circuitos integrados são segmentados em (analógico, lógico, memória e micro), micro dividido em (microprocessadores (MPU), microcontroladores (MCU) e processadores de sinal digital) e por geografia (América do Norte, América Latina, Europa, Ásia-Pacífico, Oriente Médio e África).

Os tamanhos de mercado e previsões são fornecidos em termos de valor USD para todos os segmentos acima.

| Semicondutores Discretos | ||

| Optoeletrônica | ||

| Sensores | ||

| Circuitos integrados | Analógico | |

| Lógica | ||

| Memória | ||

| Micro | Microprocessadores (MPU) | |

| Microcontroladores (MCU) | ||

| Processadores de sinais digitais | ||

| América do Norte |

| Europa |

| Ásia-Pacífico |

| Resto do mundo |

| Por tipo de dispositivo | Semicondutores Discretos | ||

| Optoeletrônica | |||

| Sensores | |||

| Circuitos integrados | Analógico | ||

| Lógica | |||

| Memória | |||

| Micro | Microprocessadores (MPU) | ||

| Microcontroladores (MCU) | |||

| Processadores de sinais digitais | |||

| Por geografia | América do Norte | ||

| Europa | |||

| Ásia-Pacífico | |||

| Resto do mundo | |||

Perguntas mais frequentes

Qual é o tamanho atual do mercado Dispositivo semicondutor para aplicativos de processamento?

Prevê-se que o mercado Dispositivo semicondutor para aplicações de processamento registre um CAGR de 6.78% durante o período de previsão (2024-2029)

Quem são os chave players no mercado Semiconductor Device for Processing Applications?

Intel Corporation, Nvidia Corporation, Qualcomm Incorporated, NXP Semiconductors NV, SK Hynix Inc. são as principais empresas que operam no mercado de dispositivos semicondutores para aplicações de processamento.

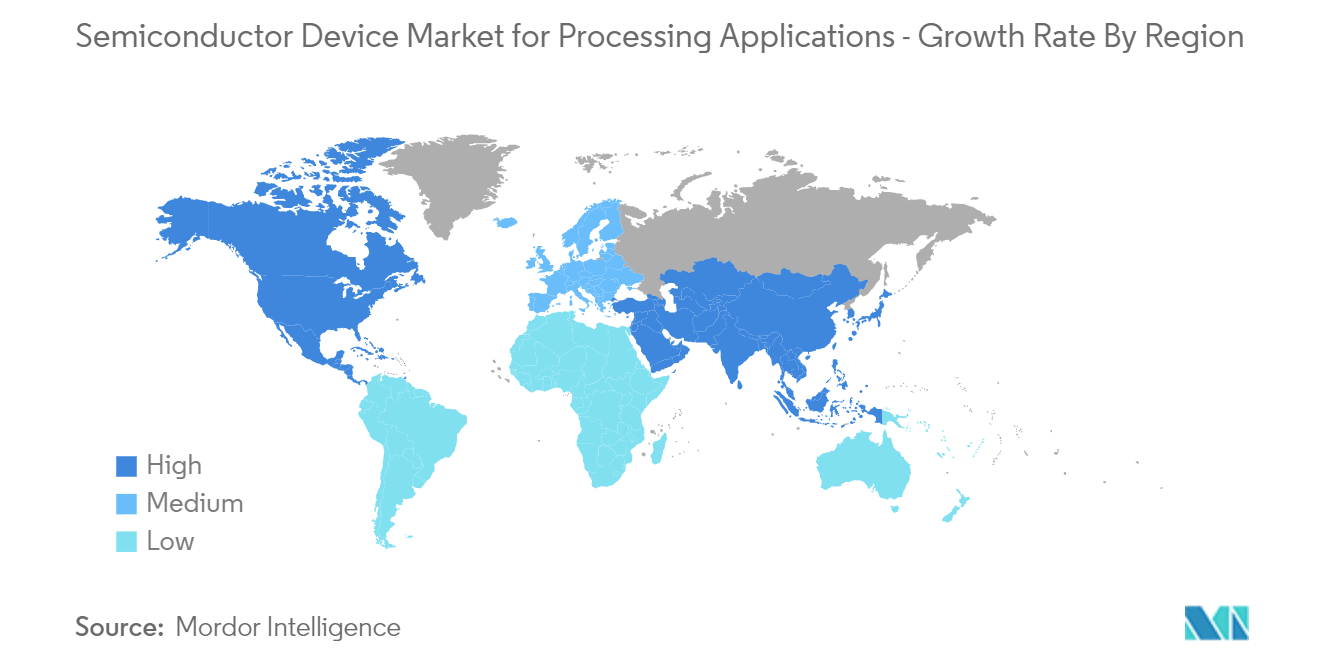

Qual é a região de crescimento mais rápido no mercado Semiconductor Device para aplicações de processamento?

Estima-se que a Europa cresça no CAGR mais alto durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado Semiconductor Device for Processing Applications?

Em 2024, a América do Norte responde pela maior participação de mercado no mercado de dispositivos semicondutores para aplicações de processamento.

Em que anos este mercado Dispositivo semicondutor para aplicações de processamento cobre?

O relatório cobre o tamanho histórico do mercado Dispositivo semicondutor para aplicativos de processamento por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Semiconductor Device for Processing Applications para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Estatísticas para a participação de mercado de 2024 Semiconductor Device For Processing Applications, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de dispositivos semicondutores para aplicativos de processamento inclui uma previsão de mercado, perspectivas para 2024 a 2029 e visão geral histórica. Obter uma amostra desta análise da indústria como um download PDF de relatório gratuito.