Semicondutores na análise do mercado de saúde

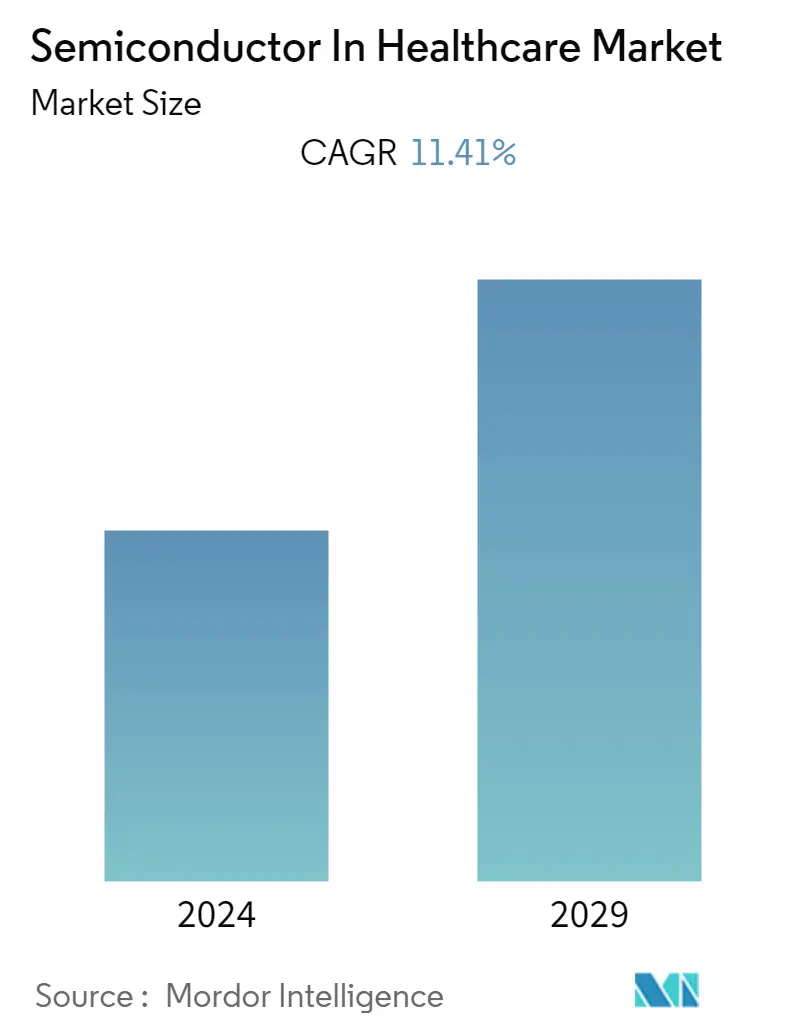

O tamanho do mercado de semicondutores na área da saúde é estimado em US$ 7,47 bilhões no ano corrente. Espera-se que atinja US$ 12,82 bilhões até 2028, registrando um CAGR de 11,41% no período de previsão.

Muitos dispositivos usados no setor de saúde dependem da tecnologia de fabricação de semicondutores. Componentes semicondutores, como sensores, circuitos integrados (ICs), dispositivos discretos, dispositivos de gerenciamento de energia de memória, etc., estão impulsionando diversas aplicações em áreas que incluem imagens médicas, diagnóstico clínico e terapia e cuidados de saúde portáteis e domiciliares.

- O mercado está testemunhando vários desenvolvimentos em dispositivos médicos que deverão aumentar a necessidade de semicondutores avançados. Máquinas de diálise portáteis estão ganhando força no mercado, e fornecedores como a Baxter receberam autorização da FDA pós-pandemia, projetada para conectar diretamente registros médicos eletrônicos às prescrições e dados de tratamento dos pacientes. Tais desenvolvimentos estão impulsionando a necessidade de semicondutores avançados.

- Fatores como o aumento do uso de dispositivos de monitoramento remoto de pacientes, o desenvolvimento de modalidades de diagnóstico e tratamento e a alta incidência de doenças não transmissíveis também deverão impulsionar o crescimento do semicondutor no mercado de saúde. Por exemplo, a American Cancer Society prevê que haverá 236.740 novos casos de câncer de pulmão e brônquios diagnosticados nos Estados Unidos em 2022. O estado da Flórida é relatado como tendo o número mais significativo desses casos. Embora existam várias opções de tratamento, a tecnologia moderna da criocirurgia oferece uma cura completa.

- Além disso, de acordo com o Relatório Mundial sobre o Cancro da IARC, apesar dos progressos constantes na prevenção e no tratamento do cancro, o fardo global do cancro ainda está a crescer, uma vez que se prevê que o número de novos casos aumente 50 por cento entre 2018 e 2040. A IARC detectou 10,1 milhões de novos casos de cancro. casos em 2000 e 18,1 milhões em 2018 e prevê que, até 2040, haverá 27 milhões de novos casos de cancro por ano.

- Um número significativo de profissionais de saúde e hospitais ainda utiliza vários hardwares legados que precisam estar alinhados com os padrões tecnológicos atuais e são incapazes de atualizar para novas tecnologias. Além disso, existe um enorme mercado para tecnologia médica usada em todo o mundo devido à necessidade de maior disponibilidade e financiamento para tais dispositivos, o que está a dificultar o crescimento e a adoção de novas tecnologias.

- A guerra Rússia-Ucrânia está a impactar a cadeia de fornecimento de semicondutores. Ser um importante fornecedor de matérias-primas para a produção de semicondutores e componentes eletrônicos, incluindo equipamentos diversos. A disputa perturbou a cadeia de abastecimento, causando escassez e aumentos de preços destes materiais, afetando os fabricantes e potencialmente conduzindo a custos mais elevados para os utilizadores finais.

- Além disso, de acordo com a UkraineInvest, os preços do cobre subiram para 10.845 dólares/t no início de março de 2022. A guerra em curso entre a Rússia e a Ucrânia, os elevados custos de energia e as normas de emissões mais rigorosas na Europa foram apontadas como as principais razões para a contínua escassez de cobre..

Semicondutores nas tendências do mercado de saúde

Imagens médicas serão a aplicação que mais cresce

- O segmento de imagens médicas consiste em tomografia computadorizada, ressonância magnética, raios X e tomografia por emissão de pósitrons que encontram aplicações no diagnóstico de diversas doenças, como câncer e doenças crônicas, por meio de imagens médicas.

- Com os avanços da tecnologia e a crescente adoção da tecnologia no setor de saúde, muitos avanços foram observados na radiação médica em relação a equipamentos e técnicas. Nos últimos anos, um dos avanços significativos na radiografia intervencionista tem sido um maior foco nas tecnologias principais e de suporte para fornecer imagens de alta qualidade e alta resolução sem um aumento correspondente na dose de radiação. Este tem sido um impulsionador crítico por trás dos avanços tecnológicos, como Artis Q da Siemens, tecnologia ClarityIQ e Q.zen da Philips, sistemas guiados por imagem (IGS) da GE Healthcare e a linha de produtos Infinix Elite da Toshiba. Estes têm impulsionado a demanda por semicondutores avançados.

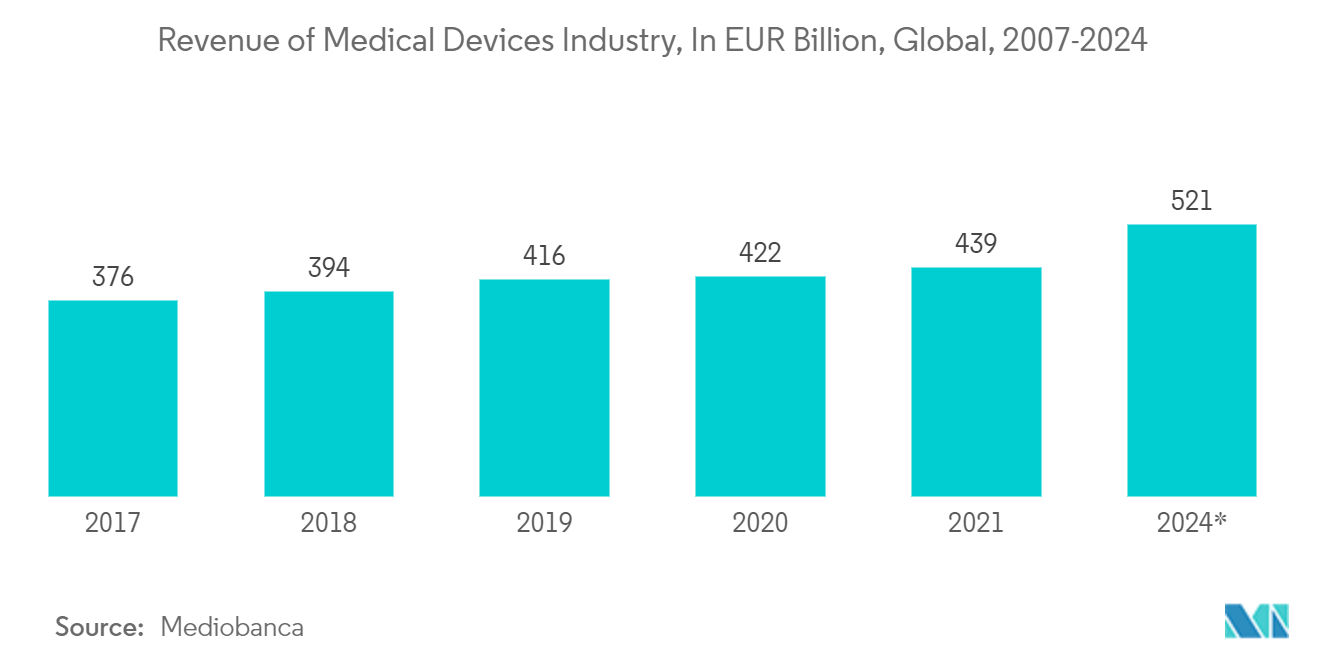

- Devido ao foco crescente nos testes de diagnóstico radiológico e ao fardo crescente das doenças crónicas, a indústria de dispositivos médicos está a testemunhar um crescimento anual na realização de exames de imagem e de diagnóstico.

- De acordo com as Perspectivas da População Mundial das Nações Unidas, o número de pessoas com 65 anos ou mais está a aumentar constantemente. Estima-se que o número de pessoas idosas (60 anos ou mais) em todo o mundo aumente para 2 mil milhões até 2050, dos quais 80% viverão em países de baixo e médio rendimento. Portanto, a crescente população idosa e o crescente número de procedimentos ortopédicos e cardiovasculares provavelmente promoverão ainda mais a adoção de imagens médicas em aplicações de saúde.

- No setor médico, as aplicações odontológicas exigem exames menores e mais curtos. De acordo com Listerine Professional, as condições bucais são os problemas de saúde mais enfrentados, afetando 3,9 mil milhões de pessoas em todo o mundo. Portanto, no setor odontológico, espera-se que a demanda primária por imagens de raios X aumente e impulsione a demanda por diversos semicondutores no mercado estudado.

- Além disso, diversas empresas estão lançando produtos associados a softwares de análise de imagens de raios X para impactar positivamente o crescimento do segmento. Por exemplo, em fevereiro de 2022, a Carestream Health lançou o sistema de raios X DRX compass, uma solução de radiologia digital precisa, conveniente e configurável, projetada para fornecer aos radiologistas um novo nível de eficiência. O software de visualização de imagens usado na bússola DRX (especialista em drogas) permite segurança cibernética atualizada.

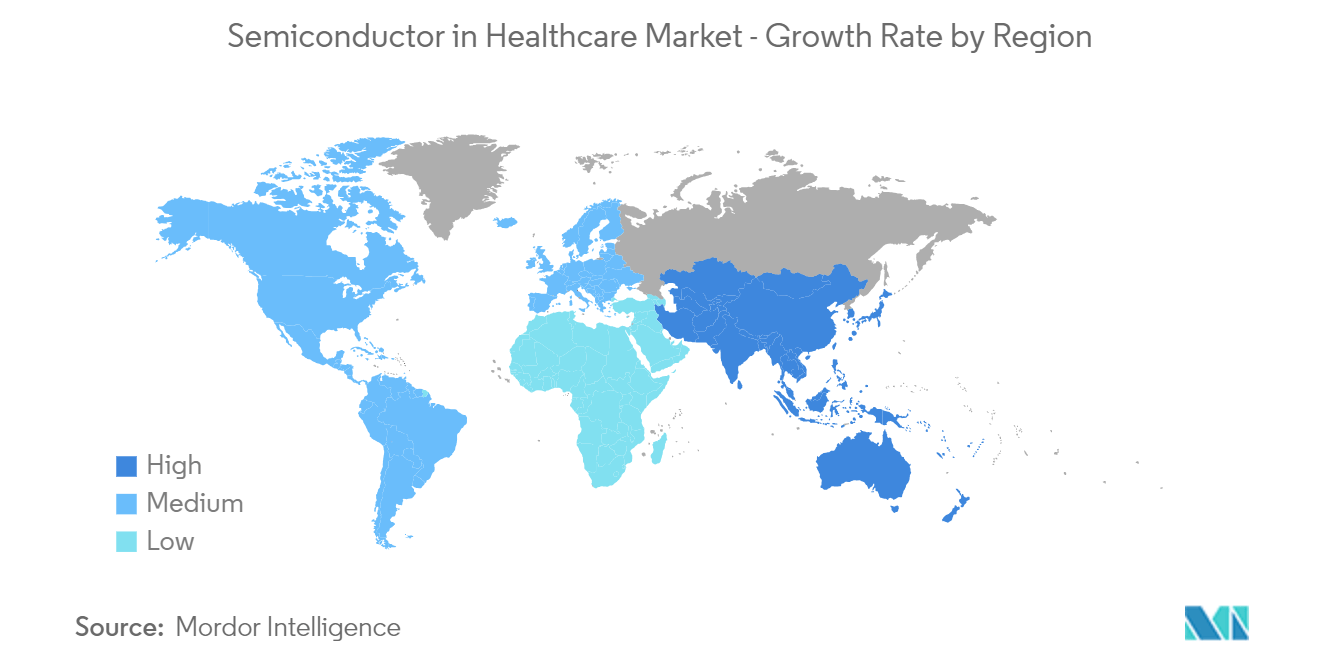

Espera-se que a Ásia-Pacífico seja o mercado que mais cresce

- Espera-se que a região Ásia-Pacífico se expanda de forma saudável durante o período de previsão. Os principais fatores de crescimento incluem o aumento do investimento em centros de pesquisa e inovação, programas e políticas governamentais para promover o mercado de equipamentos e dispositivos de TI e de saúde. Além disso, a região também é o maior mercado mundial de semicondutores. Isto se deve a países como China, Japão, Índia, Taiwan, Coreia do Sul e Singapura. Esses países contribuem para o crescimento do segmento de saúde.

- No Japão, as empresas investem em cuidados de saúde para construir negócios avançados e alcançar um crescimento sustentável. Por exemplo, a FUJIFILM Holdings Corporation lançou um novo plano de gestão de médio prazo, VISION2023, cobrindo três anos desde o ano fiscal que termina em março de 2022 (ano fiscal de 2021) até o ano fiscal de 2023. Ao longo de três anos, VISION2023 prevê investimentos totalizando 8,491 trilhões de dólares para acelerar o crescimento dos negócios, com foco em negócios de saúde e materiais altamente funcionais. O negócio de cuidados de saúde será expandido para o segmento de receitas e rendimentos operacionais mais consideráveis para construir uma base empresarial robusta que permita o crescimento sustentável.

- Além disso, em agosto de 2022, a Wipro GE Healthcare fez parceria com o fabricante de dispositivos médicos Boston Scientific para oferecer soluções abrangentes e de ponta para cuidados intervencionistas cardíacos na Índia. Além disso, em janeiro de 2022, Mireye revelou um produto baseado em IA para automatizar a localização de pacientes para exames de raios X. Segundo a empresa, a combinação de software e hardware elimina a necessidade de medições manuais e alinhamento de partes do corpo. Atualmente está acessível como uma atualização para equipamentos de raios X atuais. Assim, esta tendência nos países da Ásia-Pacífico está a impulsionar o crescimento do mercado na região.

- Além disso, as Diretrizes Nacionais de Desenvolvimento da Indústria de Circuitos Integrados de 2014 do Conselho de Estado da China estabelecem o objetivo de se tornar um líder mundial em todas as áreas da indústria de semicondutores até 2030. Além disso, a iniciativa Made in China 2025 enfatiza a fabricação de semicondutores como crucial para a futura economia e sociedade da China. Além disso, o país gastou recentemente 574 mil milhões de dólares no sector da saúde.

- Além disso, a Coreia do Sul é um dos principais consumidores, investidores e inovadores do mercado estudado. A forte presença da Coreia do Sul na indústria de semicondutores e na fabricação de dispositivos médicos está ajudando o país a fortalecer sua presença no mercado global de saúde de semicondutores. O governo também desempenha um papel significativo no desenvolvimento do mercado interno, principalmente para impulsionar a sua economia. Além disso, o país utiliza IA na sua indústria farmacêutica, expandindo ainda mais o mercado. De acordo com o governo, espera-se que o mercado de desenvolvimento de medicamentos impulsionado pela IA na Coreia do Sul cresça 40% anualmente e atinja 3,9 mil milhões de dólares até 2024.

Visão geral do setor de semicondutores na saúde

Espera-se que os semicondutores no mercado de saúde cresçam moderadamente durante o período de previsão. Os principais players do mercado, como Texas Instruments Incorporated, On Semiconductor Corporation, Analog Devices Inc., Maxim Integrated Products Inc., STMicroelectronics e outros, estão adotando estratégias como parcerias e aquisições para aprimorar suas ofertas de produtos e obter vantagem competitiva sustentável.

Em setembro de 2022, a Analog Devices Inc. anunciou um novo circuito integrado, o MAX77659, um chip de gerenciamento de energia de indutor único e múltiplas saídas (SIMO) para dispositivos vestíveis, auditivos e IoT.

Em julho de 2022, a Vishay Intertechnology Inc. lançou dois novos IHDM edge-wounds, IHDM-1107BBEV-20 e IHDM-1107BBEV-30. Esses IHDMs possuem indutores passantes com tecnologia de núcleo de liga de ferro em pó. Os Vishay Custom Magnetics IHDM-1107BBEV-20 e IHDM-1107BBEV-30 fornecem indutância e saturação estáveis em uma faixa de temperatura operacional exigente de -55 °C a +180 °C com baixas perdas de energia e excelente dissipação de calor.

Semicondutores em líderes do mercado de saúde

Texas Instruments Incorporated

ON Semiconductor

Analog Devices Inc.

Maxim Integrated Products Inc.

STMicroelectronics

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de semicondutores em saúde

- Novembro de 2022 - BioIntelliSense Inc. anunciou o lançamento de um chipset de sensor de oxímetro de pulso (SpO2) patenteado e aprovado pela FDA que é integrado à tecnologia de processamento para fornecer os níveis necessários de oxigênio no sangue em pigmentações de pele claras e escuras. Tais inovações estão a aumentar a procura de semicondutores avançados.

- Outubro de 2022 - A Vishay Intertechnology Inc. adquiriu a MaxPower Semiconductor Inc., compreendendo um pagamento em dinheiro de US$ 50,0 milhões e pagamentos contingentes de até US$ 57,5 milhões a serem pagos após o cumprimento de marcos tecnológicos específicos.

Segmentação de semicondutores na indústria de saúde

Os semicondutores são facilitadores tecnológicos essenciais que alimentam muitos dispositivos digitais de ponta.

O mercado de semicondutores no mercado de saúde é segmentado por aplicação (imagens médicas, eletrônica médica de consumo, monitoramento e terapia diagnóstica de pacientes e instrumentos médicos), por componente (circuitos integrados (analógicos, lógicos, memória e microcomponentes), optoeletrônica, sensores e componentes discretos) e por geografia (América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África). Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Imagens Médicas |

| Eletrônicos Médicos de Consumo |

| Monitoramento e terapia diagnóstica de pacientes |

| Instrumentos médicos |

| Circuitos integrados | Analógico |

| Lógica | |

| Memória | |

| Microcomponentes | |

| Optoeletrônica | |

| Sensores | |

| Componentes Discretos |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| América latina |

| Oriente Médio e África |

| Por aplicativo | Imagens Médicas | |

| Eletrônicos Médicos de Consumo | ||

| Monitoramento e terapia diagnóstica de pacientes | ||

| Instrumentos médicos | ||

| Por componente | Circuitos integrados | Analógico |

| Lógica | ||

| Memória | ||

| Microcomponentes | ||

| Optoeletrônica | ||

| Sensores | ||

| Componentes Discretos | ||

| Por geografia | América do Norte | |

| Europa | ||

| Ásia-Pacífico | ||

| América latina | ||

| Oriente Médio e África | ||

Perguntas frequentes sobre pesquisa de mercado de semicondutores em saúde

Qual é o tamanho atual do mercado de semicondutores em saúde?

O Mercado de Semicondutores em Saúde deverá registrar um CAGR de 11,41% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de semicondutores em saúde?

Texas Instruments Incorporated, ON Semiconductor, Analog Devices Inc., Maxim Integrated Products Inc., STMicroelectronics são as principais empresas que operam no mercado de semicondutores na área da saúde.

Qual é a região que mais cresce em Semicondutores no mercado de saúde?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de semicondutores na área da saúde?

Em 2024, a América do Norte é responsável pela maior participação de mercado em Semicondutores no Mercado de Saúde.

Que anos esse mercado de semicondutores em saúde cobre?

O relatório abrange o tamanho histórico do mercado de semicondutores em saúde para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de semicondutores em saúde para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório de semicondutores no setor de saúde

Estatísticas para a participação de mercado de semicondutores em saúde de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Semiconductor In Healthcare inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.