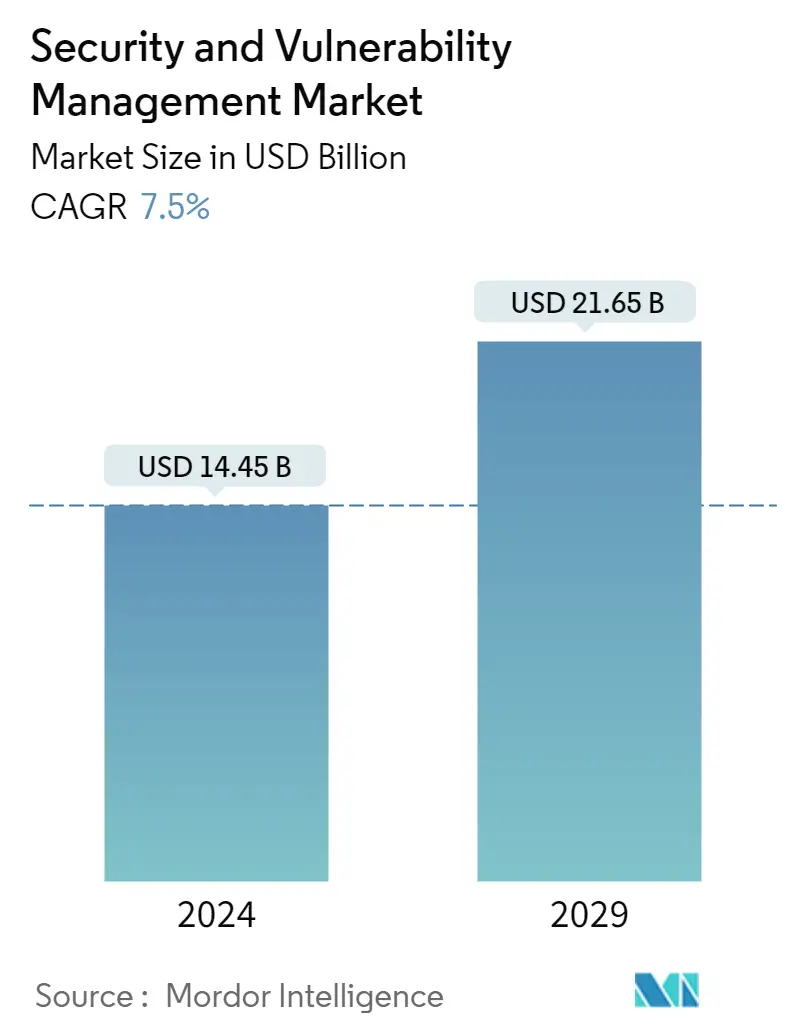

Tamanho do mercado de gerenciamento de segurança e vulnerabilidades

| Período de Estudo | 2019 - 2029 |

| Tamanho do mercado (2024) | USD 14.45 bilhões de dólares |

| Tamanho do mercado (2029) | USD 21.65 bilhões de dólares |

| CAGR(2024 - 2029) | 7.50 % |

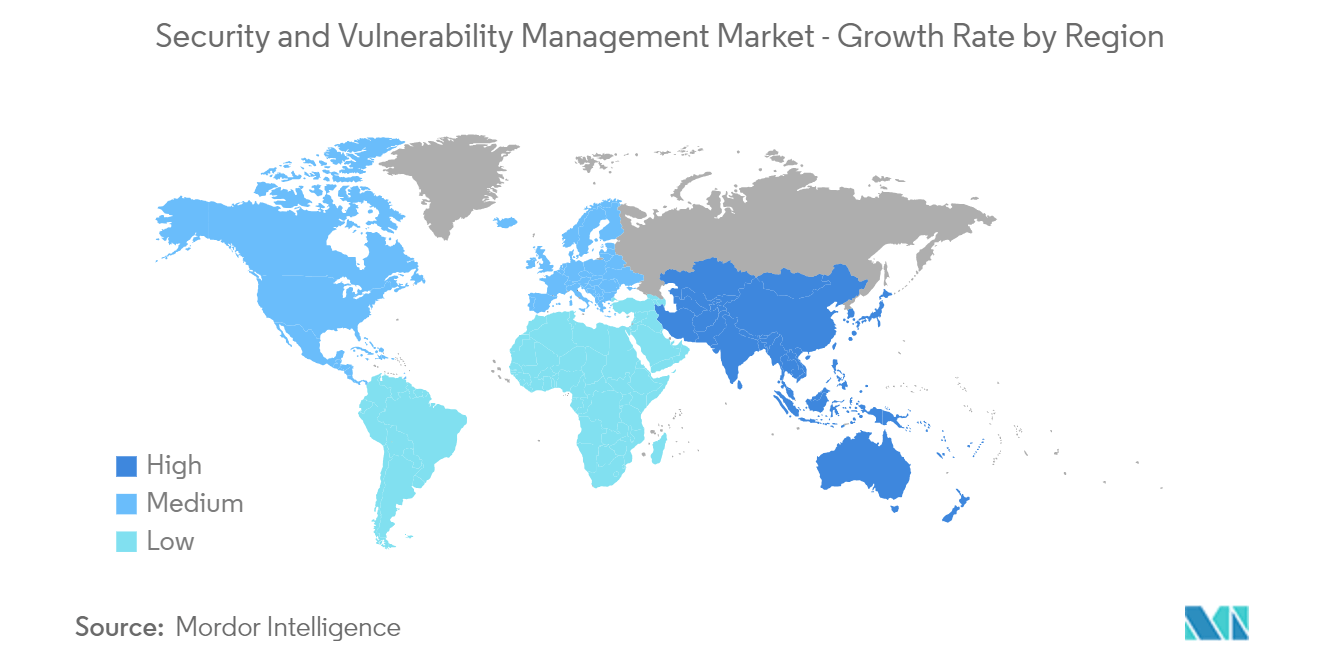

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de gerenciamento de segurança e vulnerabilidades

O tamanho do mercado de gerenciamento de segurança e vulnerabilidade é estimado em US$ 14,45 bilhões em 2024, e deverá atingir US$ 21,65 bilhões até 2029, crescendo a um CAGR de 7,5% durante o período de previsão (2024-2029).

- A tarefa de defesa contra a violação contínua da segurança da informação cabe às organizações de todos os setores. Os profissionais de segurança devem continuar a acompanhar os riscos e aproveitar tecnologias, políticas e procedimentos que os protejam contra ataques recebidos e protejam dados confidenciais. Isso levou ao crescimento do mercado.

- Além disso, à medida que as organizações aceleram as suas iniciativas de transformação digital, precisam de fazer alterações rapidamente nas suas principais aplicações empresariais, sem comprometer a segurança em ambientes locais, SDN e na nuvem. Para gerenciar esse processo, as equipes de TI e de segurança devem ser capazes de ver toda a infraestrutura da rede e ter controle detalhado sobre ela.

- De acordo com o Centro de Estudos Estratégicos e Internacionais e a McAfee, os crimes cibernéticos, que incluem danos e destruição de dados, dinheiro roubado, perda de propriedade, roubo de propriedade intelectual e outras áreas, custam atualmente ao mundo quase 600 mil milhões de dólares por ano, ou 0,8 mil milhões de dólares. % do PIB global. Espera-se que tais fatores aumentem o crescimento de software e serviços de gerenciamento de segurança e vulnerabilidade.

- As tendências BYOD tornaram-se cada vez mais comuns nos locais de trabalho como resultado do advento dos dispositivos móveis e da Internet de alta velocidade. Por exemplo, segundo a Dell, cerca de 60% dos funcionários usam smartphones para trabalhar. Tais tendências estão aumentando ainda mais o crescimento do mercado de autenticação de usuários.

- É provável que o mundo cibernético registe um aumento na ocorrência e propagação de novas ameaças e ataques à medida que mais dispositivos se ligam à Internet. Os ataques WannaCry e Petya, que afetaram mais de 150 países em todo o mundo, destacaram a vulnerabilidade dos dispositivos como terminais.

- Tendo em conta a pandemia da COVID-19, organizações de todas as dimensões empreenderam iniciativas para o rápido estabelecimento de esquemas de trabalho remoto para permitir que os funcionários trabalhem a partir de suas casas, a fim de prevenir a infecção. Isso significa configurar sistemas de conectividade remota e dispositivos de segurança, como VPNs (Redes Virtuais Privadas), servidores Citrix Virtual Desktop, conexões de área de trabalho remota, compartilhamento de arquivos, servidores FTP e muito mais. Isso apresenta alguns desafios, bem como oportunidades para os fornecedores.

Tendências do mercado de gerenciamento de segurança e vulnerabilidades

Espera-se que o segmento BFSI detenha a maior participação de mercado

- Globalmente, as instituições financeiras são um dos principais alvos dos ataques cibernéticos. A cibersegurança está a tornar-se mais importante para as empresas financeiras, uma vez que a maioria dos serviços financeiros são agora digitais. Neste setor, os ataques cibernéticos podem agora ter como alvo sistemas de transações e websites, o que representa um número crescente de ataques. Os Estados Unidos, como um dos maiores mercados financeiros do mundo, são alvo de uma parcela considerável de ataques cibernéticos.

- Dado o elevado número de clientes atendidos pelo setor BFSI, este tem sido sujeito a uma série de violações de dados e ataques cibernéticos. As violações de dados resultam no aumento dos custos para medidas corretivas e na perda de informações valiosas dos clientes. Por exemplo, no passado recente, o Far Eastern International Bank de Taiwan sofreu uma perda de cerca de 60 milhões de dólares devido a malware.

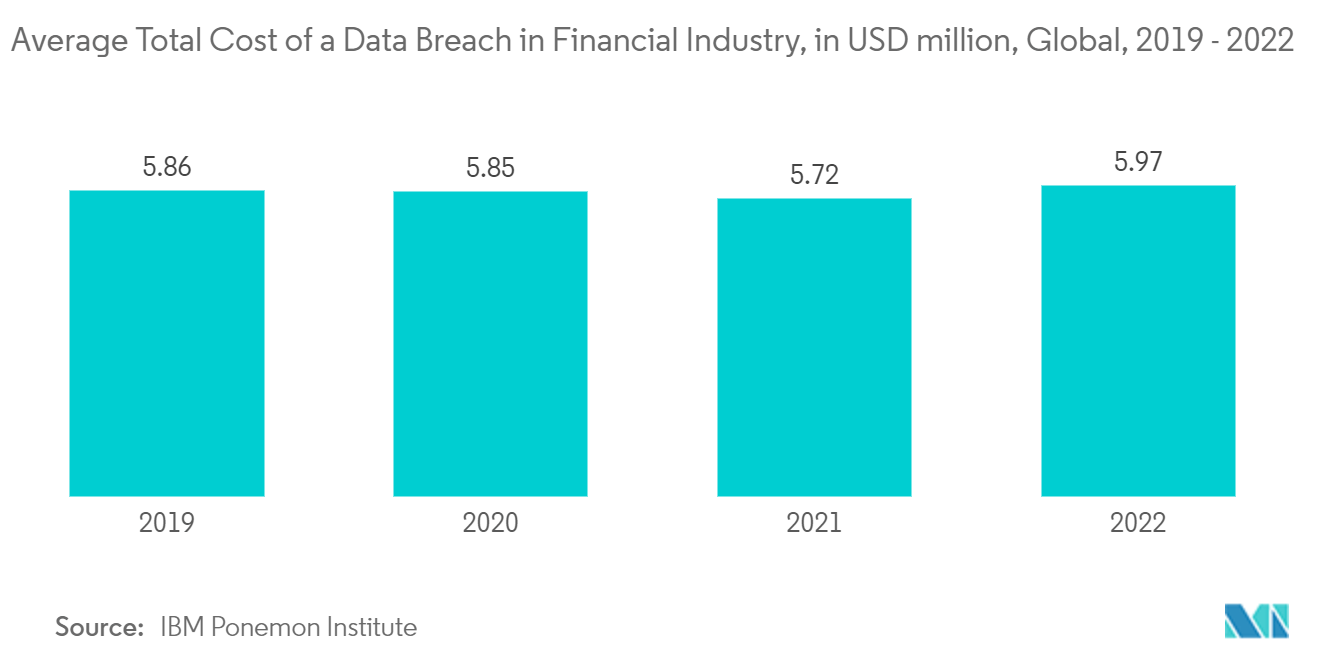

- De acordo com a IBM, o custo médio das violações de dados no setor financeiro em todo o mundo foi de 5,97 milhões de dólares este ano, acima dos 5,72 milhões de dólares do ano passado. As instituições bancárias públicas e privadas dedicam-se à implementação de tecnologias avançadas que as protegerão contra ataques cibernéticos, de modo a garantir processos e sistemas de TI, proteger informações críticas dos clientes e cumprir as regulamentações governamentais.

- Os bancos precisam de utilizar procedimentos melhorados de autenticação e controlo de acesso, tendo em conta a maior penetração da tecnologia, juntamente com canais digitais, como a Internet e a banca móvel, que os seus clientes têm maior probabilidade de escolher do que os serviços bancários tradicionais.

- Em outubro de 2022, a Temenos introduziu uma oferta de SaaS que permite aos bancos gerenciar ou lidar com a mitigação de crimes financeiros juntamente com serviços bancários combináveis em uma plataforma de autoatendimento muito mais confiável, segura e em constante evolução. O FCM-as-a-Service da Temenos oferece configurações pré-construídas que estão alinhadas com as regulamentações globais da indústria. Os bancos agora têm a capacidade de obter custos totais de propriedade mais baixos e melhorar o atendimento ao cliente devido ao autoprovisionamento, bem como atualizações automáticas para conformidade rápida e tempo de retorno.

Espera-se que a Ásia-Pacífico cresça no ritmo mais rápido

- Na Ásia-Pacífico, a frequência de ataques à segurança cibernética e violações de dados BYOD está a aumentar gradualmente. A região é, portanto, favorável ao desenvolvimento e à necessidade de soluções de segurança e gestão de vulnerabilidades. De acordo com uma pesquisa da ESET Enterprise, quase uma em cada cinco organizações comerciais nesta região sofreu mais de seis violações de segurança nos últimos anos. Os principais participantes da indústria estão concentrados em reforçar as suas capacidades defensivas devido ao aumento dos ataques cibernéticos nesta área. Os governos dos países desta região também têm demonstrado consistentemente interesse nesta questão.

- As aplicações de serviços de segurança, tais como serviços de segurança geridos, suporte de hardware, consultoria e formação, funcionarão como catalisadores na região. Não há indicação de que a procura de serviços de cibersegurança irá diminuir, dados o aumento das despesas financeiras, dos custos regulamentares e das sanções de reputação relacionadas com os ataques cibernéticos. Além disso, de acordo com estudos da IBM Security, o custo médio de uma violação de segurança aumentou para 2,71 milhões de dólares por empresa em toda a ASEAN. A procura por serviços fiáveis aumentou significativamente como resultado do aumento dos custos e de um aumento significativo nas ocorrências de ransomware.

- Países como Austrália, Indonésia, Japão, Malásia, Filipinas, Singapura, Sri Lanka e Tailândia estão mais inclinados a adotar soluções de segurança e gestão de vulnerabilidades, uma vez que possuem estratégias de segurança cibernética detalhadas e atualizadas. A fim de dar resposta às necessidades de protecção de infra-estruturas críticas e de resposta a emergências, essas estratégias são frequentemente acompanhadas de quadros jurídicos e operacionais, bem como de agências específicas.

- Por outro lado, estão a ser preparados planos diretores gerais de TIC para aspetos de segurança cibernética em países como o Laos, Mianmar e o Paquistão. Isto representa uma oportunidade para os fornecedores aumentarem a conscientização sobre seus produtos nesses países.

- Além disso, prevê-se que as iniciativas crescentes do governo e dos órgãos reguladores relacionados para fortalecer a segurança alimentem a adoção das soluções dos fornecedores durante o período de previsão. Por exemplo, em Março de 2022, face a um cenário crescente de ameaças cibernéticas em todo o mundo, o Governo Federal da Austrália emitiu o seu orçamento federal para 2022-23 com um montante de 9,9 mil milhões de AUD (6,39 mil milhões de dólares) para reforçar a segurança cibernética e as capacidades de inteligência. Os 10 mil milhões de dólares australianos (6,46 mil milhões de dólares) serão gastos num programa chamado REDSPICE, ou seja, Resiliência, Efeitos, Defesa, Espaço, Inteligência, Cibernéticos e Facilitadores.

Visão geral do setor de gerenciamento de segurança e vulnerabilidades

O mercado de gerenciamento de segurança e vulnerabilidades é moderadamente competitivo e consiste em vários players importantes. Para se posicionar melhor no mercado, os players estão adotando estratégias como inovação de produtos, parcerias e fusões e aquisições.

Em outubro de 2022, a Microsoft lançou o Azure DDoS IP Protection, um novo SKU do Azure DDoS Protection para organizações de pequeno e médio porte e proteção DDoS de nível empresarial. DDoS, ou negação de serviço distribuída, é um tipo de ataque em que o invasor envia a um aplicativo mais solicitações do que ele pode atender. Isso afeta a acessibilidade e a capacidade do aplicativo de atender aos usuários.

Em abril de 2022, ao alargar a sua aliança estratégica com a Microsoft, a HCL Technologies afirmou que seria capaz de oferecer capacidades de segurança a clientes em todo o mundo. O negócio baseado em Noida conquistou cada uma das quatro especializações de segurança avançadas que os parceiros da Microsoft podem buscar. Os quatro domínios do Microsoft Azure que a HCL Tech concluiu são Especialização Avançada em Gerenciamento de Identidade e Acesso, Especialização Avançada em Proteção contra Ameaças, Especialização Avançada em Governança e Proteção de Informações e Especialização Avançada em Segurança na Nuvem.

Líderes de mercado de gerenciamento de segurança e vulnerabilidades

-

IBM Corporation

-

Qualys Inc.

-

Hewlett Packard Enterprise Company

-

Dell EMC

-

Broadcom Inc. (Symantec Corporation)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de gerenciamento de segurança e vulnerabilidades

- Novembro de 2022 Para ajudar os clientes a proteger a confiabilidade, disponibilidade e segurança de seus sistemas e operações de controle industrial, a Honeywell anunciou recentemente a disponibilidade de suas novas soluções de segurança cibernética de tecnologia operacional (TO). Os produtos, que incluem um painel atualizado de controle de aplicativos cibernéticos e um novo painel avançado de monitoramento e resposta a incidentes (AMIR), têm como objetivo fornecer às empresas detecção inteligente de ameaças 24 horas por dia, 7 dias por semana, em toda a crescente superfície de ataque de seus sistemas de controle industrial (ICS).

- Fevereiro de 2022 A fim de construir uma nova iniciativa de segurança cibernética nas Caraíbas e na América Latina, o governo israelita anunciou que contribuiria com 2 milhões de dólares para fortalecer as capacidades de segurança cibernética desta região, juntando-se ao Banco Americano de Desenvolvimento. O financiamento de Israel contribuiria para a criação de capacidade cibernética em toda a região, proporcionando aos altos funcionários e aos decisores políticos acesso a práticas de ponta e a conhecimentos e competências avançados.

Relatório de mercado de gerenciamento de segurança e vulnerabilidades – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. PERSPECTIVA DO MERCADO

4.1 Visão geral do mercado (seguida pelo impacto do COVID-19 no mercado)

4.2 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.2.1 Poder de barganha dos fornecedores

4.2.2 Poder de barganha dos compradores/consumidores

4.2.3 Ameaça de novos participantes

4.2.4 Intensidade da rivalidade competitiva

4.2.5 Ameaça de produtos substitutos

4.3 Análise da cadeia de valor da indústria

5. DINÂMICA DE MERCADO

5.1 Introdução à dinâmica do mercado

5.2 Drivers de mercado

5.2.1 Número crescente de ataques cibernéticos

5.2.2 Crescente adoção da computação em nuvem pelas empresas

5.3 Restrições de mercado

5.3.1 Falta de conscientização em relação às soluções SVM

5.3.2 Escalabilidade e custos de implantação

6. SEGMENTAÇÃO DE MERCADO

6.1 Por tamanho da organização

6.1.1 Pequenas e médias empresas

6.1.2 Grandes Empresas

6.2 Por vertical do usuário final

6.2.1 Aeroespacial, Defesa e Inteligência

6.2.2 BFSI

6.2.3 Assistência médica

6.2.4 Fabricação

6.2.5 Varejo

6.2.6 TI e Telecomunicações

6.2.7 Outras indústrias de usuários finais

6.3 Por geografia

6.3.1 América do Norte

6.3.2 Europa

6.3.3 Ásia-Pacífico

6.3.4 América latina

6.3.5 Oriente Médio e África

7. CENÁRIO COMPETITIVO

7.1 Perfis de empresa

7.1.1 IBM Corporation

7.1.2 Qualys Inc.

7.1.3 Hewlett Packard Enterprise Company

7.1.4 Dell EMC

7.1.5 Tripwire Inc.

7.1.6 Broadcom Inc. (Symantec Corporation)

7.1.7 McAfee Inc.

7.1.8 Micro Focus International PLC

7.1.9 Rapid7 Inc.

7.1.10 Fujitsu Limited

7.1.11 Alien Vault Inc.

7.1.12 Skybox Security Inc.

8. ANÁLISE DE INVESTIMENTO

9. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de gerenciamento de segurança e vulnerabilidades

O gerenciamento de segurança e vulnerabilidades consiste em identificar, classificar e mitigar vulnerabilidades de software ou hardware de rede. Tornou-se parte integrante da segurança de uma empresa nos últimos anos. O gerenciamento de vulnerabilidades utiliza tecnologia que busca falhas de segurança e testa sistemas em busca de pontos fracos, permitindo aos clientes identificar e quantificar onde a rede está em risco e evitar pontos fracos desnecessários. Espera-se que esses fatores aumentem a demanda por essas soluções.

O mercado de gerenciamento de segurança e vulnerabilidade é segmentado pelo tamanho da organização (pequenas e médias empresas, grandes empresas), indústria de usuários finais (aeroespacial, defesa e inteligência, BFSI, saúde, varejo, manufatura, TI e telecomunicações, e outras extremidades). indústrias usuárias) e geografia (América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África). O relatório oferece o tamanho do mercado em termos de valor em dólares americanos para todos os segmentos acima mencionados.

| Por tamanho da organização | ||

| ||

|

| Por vertical do usuário final | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Por geografia | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de gerenciamento de segurança e vulnerabilidade

Qual é o tamanho do mercado de gerenciamento de segurança e vulnerabilidades?

O tamanho do mercado de gerenciamento de segurança e vulnerabilidade deve atingir US$ 14,45 bilhões em 2024 e crescer a um CAGR de 7,5% para atingir US$ 21,65 bilhões até 2029.

Qual é o tamanho atual do mercado de gerenciamento de segurança e vulnerabilidades?

Em 2024, o tamanho do mercado de gestão de segurança e vulnerabilidade deverá atingir US$ 14,45 bilhões.

Quem são os principais atores do mercado de gerenciamento de segurança e vulnerabilidades?

IBM Corporation, Qualys Inc., Hewlett Packard Enterprise Company, Dell EMC, Broadcom Inc. (Symantec Corporation) são as principais empresas que atuam no mercado de gerenciamento de segurança e vulnerabilidades.

Qual é a região que mais cresce no mercado de gerenciamento de segurança e vulnerabilidades?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de gerenciamento de segurança e vulnerabilidades?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Gestão de Segurança e Vulnerabilidade.

Que anos esse mercado de gerenciamento de segurança e vulnerabilidade cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de gestão de segurança e vulnerabilidade foi estimado em US$ 13,44 bilhões. O relatório abrange o tamanho histórico do mercado de gerenciamento de segurança e vulnerabilidade para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de gerenciamento de segurança e vulnerabilidade para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório do setor de gerenciamento de segurança e vulnerabilidades

Estatísticas para a participação de mercado de gerenciamento de segurança e vulnerabilidade em 2023, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de gerenciamento de segurança e vulnerabilidade inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.