| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

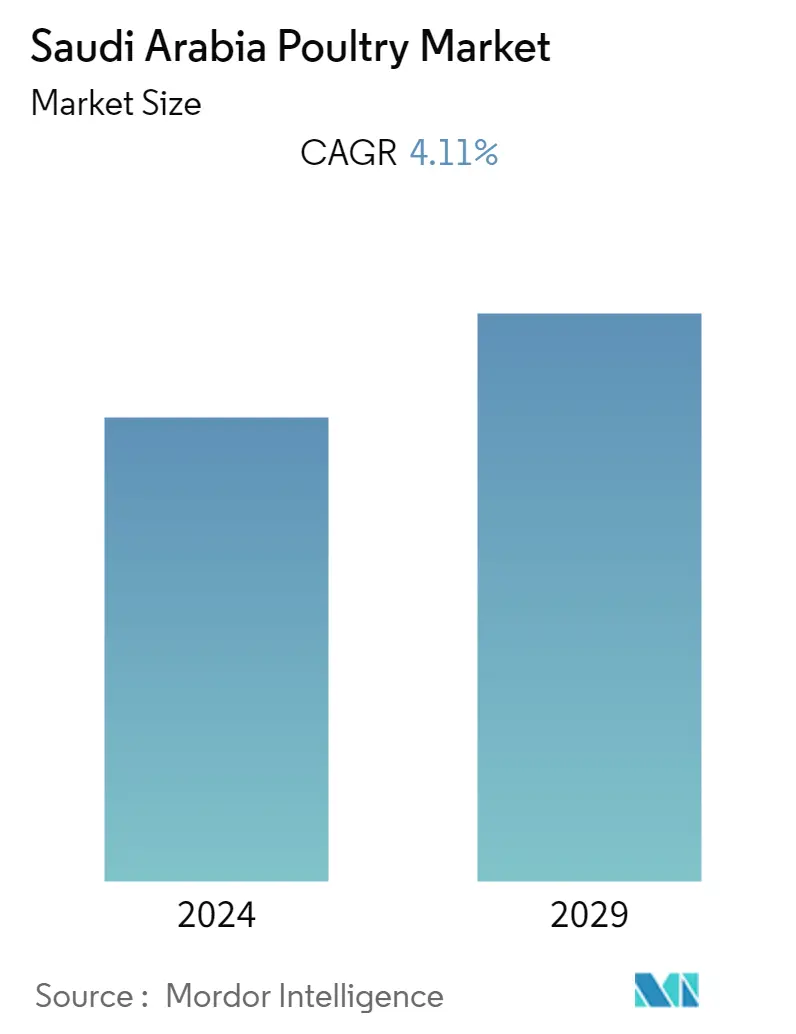

| CAGR | 4.11 % |

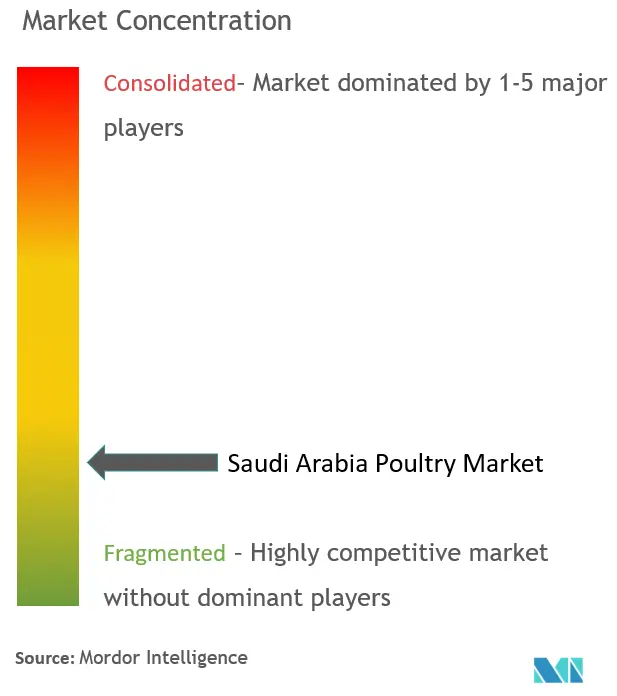

| Concentração do Mercado | Baixo |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado avícola da Arábia Saudita

O mercado avícola da Arábia Saudita foi avaliado em US$ 17,328 bilhões no ano em curso e deverá registrar um CAGR de 4,11% nos próximos cinco anos.

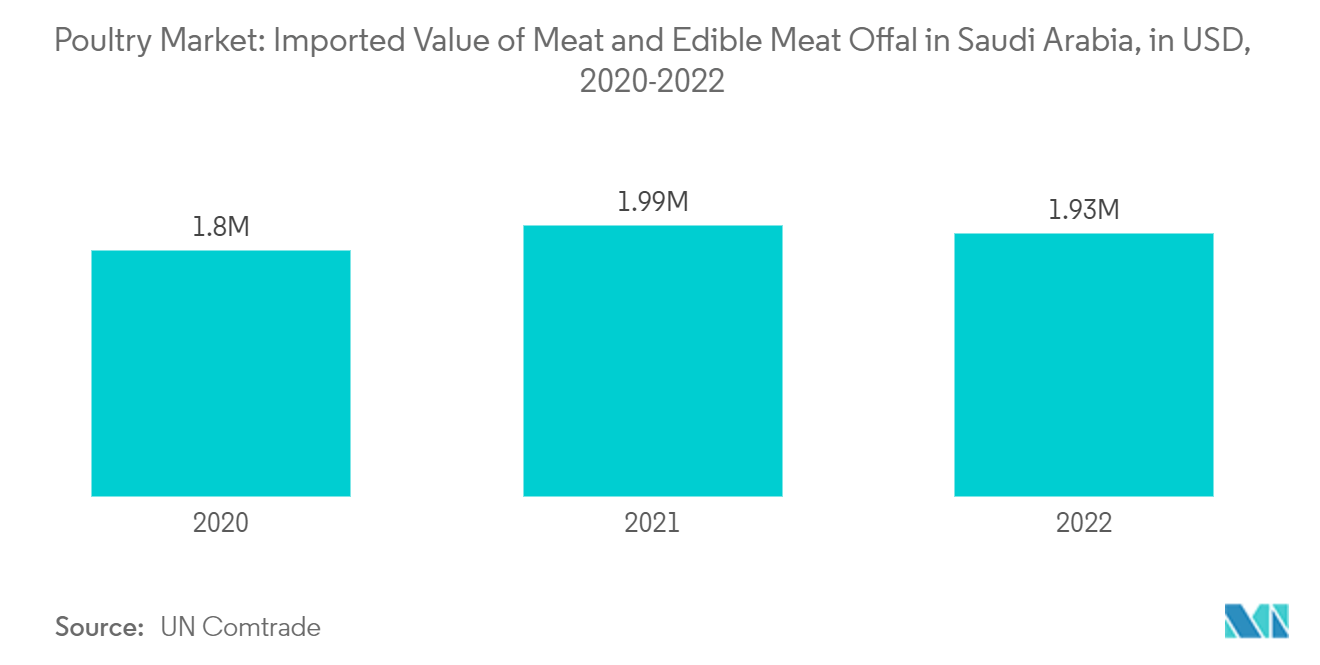

- O setor avícola na Arábia Saudita é um dos maiores e de mais rápido crescimento devido ao grande consumo de alimentos de origem animal, especialmente carne de aves, no país. A produção avícola na Arábia Saudita saltou de 900.000 toneladas em 2020 para 910.000 toneladas em 2021, com base em dados oficiais divulgados pelo Ministério Saudita do Meio Ambiente, Água e Agricultura (MEWA).

- Embora isto represente mais de metade do consumo interno, é necessário mais para satisfazer a procura interna. Portanto, existe um apoio governamental significativo à indústria liderada pela MEWA, tal como o aumento da percentagem de investimento na indústria em cooperação com o sector privado.

- Um acordo recente levou ao investimento planeado de 4,5 mil milhões de dólares na indústria até 2025. Além disso, no âmbito da Visão 2030, o governo saudita incentiva as empresas estrangeiras a investir no mercado saudita, especialmente nas explorações avícolas. Também oferece 100% de propriedade aos produtores locais e acesso direto a subsídios baseados na produção aos avicultores locais. Além disso, as principais empresas do país estão a expandir estrategicamente a sua base de clientes e a sua quota de mercado.

- Por exemplo, em 2022, Almarai, uma das mais proeminentes explorações leiteiras sauditas e o terceiro maior produtor de carne de frango, anunciou um enorme plano de expansão avícola no valor de 1,8 mil milhões de dólares, duplicando a sua produção avícola nos próximos cinco anos. Assim, as intervenções governamentais e os planos de expansão das empresas estão entre os principais fatores previstos para impulsionar o crescimento do mercado avícola na Arábia Saudita nos próximos anos.

Tendências do mercado avícola da Arábia Saudita

A demanda por aves processadas impulsiona o mercado

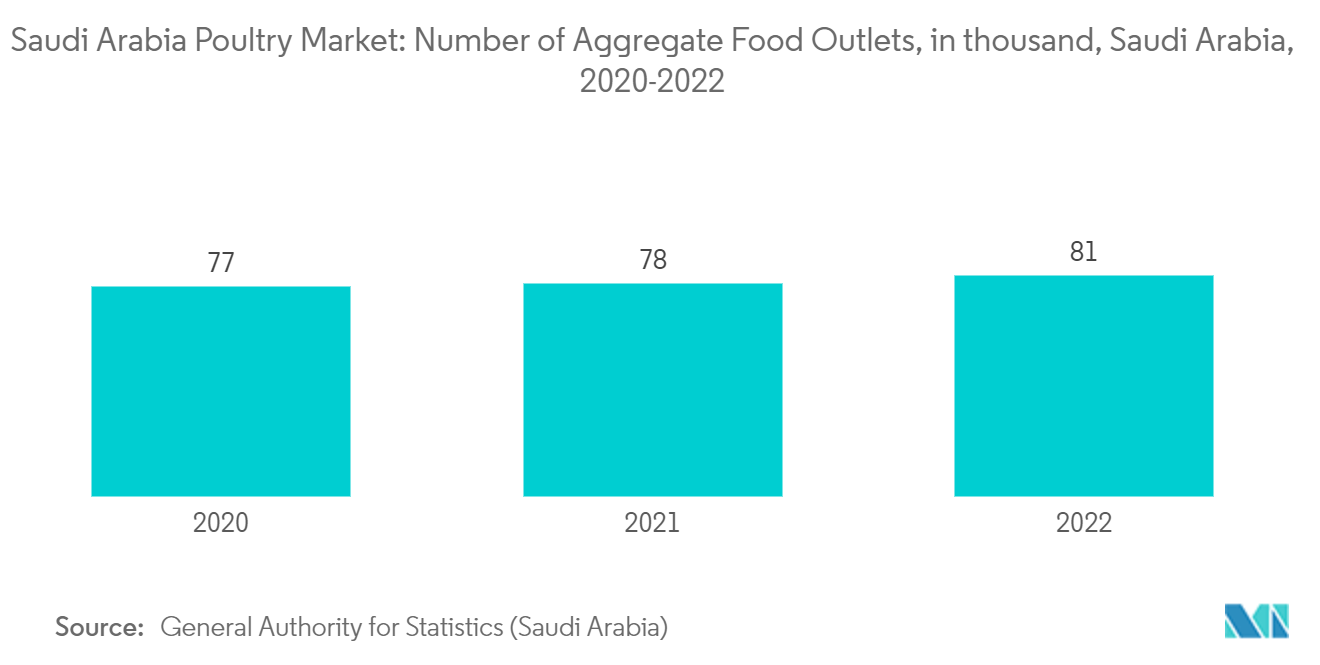

- O aumento dos rendimentos disponíveis, uma percentagem crescente da população activa e a preferência crescente por dietas baseadas em animais são factores primários que impulsionam o crescimento do consumo de carne processada e de aves no país. O número crescente de pontos de venda de alimentos impulsiona ainda mais o crescimento do mercado.

- Devido às inovações tecnológicas na indústria de processamento de alimentos, os produtos avícolas estão disponíveis em diferentes formatos, desde resfriados e congelados, até misturas preparadas, estáveis em prateleira e micro-ondas. Como esses produtos estão prontos para consumo e fáceis de cozinhar, o aumento dos gastos dos consumidores em produtos alimentícios processados com alto valor nutricional devido a estilos de vida agitados e mudanças nos padrões alimentares reforça o crescimento do mercado.

- O rápido crescimento das opções de alimentação para levar para casa ou para viagem, impulsionado pela crescente penetração dos canais de varejo on-line em todo o país, está alimentando o crescimento do mercado. Além disso, grandes players, como Al Kabeer Group ME e Almarai Company, oferecem uma ampla variedade de produtos avícolas prontos para consumo e prontos para cozinhar com certificação halal que podem ser preparados rapidamente, abrangendo samosas, rolinhos primavera, nuggets, filés , espetinhos, salsichas e hambúrgueres.

- Além disso, a tendência crescente de premiumização, o lançamento de produtos inovadores de carne de aves processadas e o maior foco em hipermarcas e no varejo moderno são alguns fatores significativos que deverão influenciar positivamente a demanda por produtos avícolas na Arábia Saudita durante o período de previsão.

A carne de frango é a escolha preferida entre uma grande parte da população

- A mudança nos padrões alimentares devido ao estilo de vida agitado dos trabalhadores do país e a uma preferência crescente por produtos prontos a consumir e convenientes aumentaram a procura de produtos alimentares embalados, incluindo carne de frango. Esses produtos estão disponíveis em diversos formatos, desde frescos até resfriados e congelados, são fáceis de preparar e podem ser refrigerados por períodos prolongados.

- Entre todos os formatos, a carne fresca de frango é amplamente preferida no país devido à maior consciência sobre a saúde e à preferência por alimentos de origem animal altamente nutritivos entre uma grande parte da população do país. Em comparação com a carne processada, a carne fresca geralmente tem baixo teor de gorduras prejudiciais à saúde e contém todos os aminoácidos. Ele também oferece vários benefícios à saúde, como melhorar a saúde geral do coração, reduzir a inflamação, aumentar os níveis de energia e ajudar na perda de peso.

- A crescente prevalência de condições crônicas de saúde impulsiona ainda mais o crescimento do mercado. Além disso, os players do mercado local focam em parcerias com players globais para expandir o alcance de seus produtos.

- Por exemplo, em 2022, Tamiah Foods e Tyson Foods assinaram um acordo de parceria em que a Tyson Foods adquiriu 15% de participação na Agriculture Development Company, uma subsidiária da Tamiah. Portanto, espera-se que o aumento dos investimentos dos participantes do mercado impulsione a demanda por carne de frango durante o período de previsão.

Visão geral da indústria avícola da Arábia Saudita

O mercado avícola da Arábia Saudita é altamente competitivo, com participantes de mercado como Al-Watania Poultry, Almarai Co., Americana Group Inc., Sunbulah Group e Tanmiah Food Group. Aves Al-Watania. Esses players estão firmando parcerias estratégicas para aumentar sua base de consumidores e presença no país.

Por exemplo, em novembro de 2021, a Al Watania Poultry e o Americana Group formaram uma parceria para desenvolver conteúdo local no setor avícola e fornecer aos mercados produtos frescos, de alta qualidade e confiáveis. Além disso, os intervenientes estão a aumentar os seus gastos em marketing e ID e a expandir as suas capacidades para manter as suas posições no mercado.

Líderes do mercado avícola da Arábia Saudita

-

Al Watania Poultry

-

Americana Group Inc.

-

Almarai Company

-

Tanmiah Food Company

-

Sunbulah Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado avícola da Arábia Saudita

- Fevereiro de 2023 A Golden Chicken Farms fez parceria com uma empresa de tecnologia avançada chamada Petersime's, que oferece uma solução de incubadora X-Streamer, para expandir o incubatório de frangos de corte e aumentar a capacidade da empresa para 50 milhões/ano.

- Outubro de 2022 A brasileira BRF iniciou um projeto avícola com a Halal Products Development Company (HPDC) na Arábia Saudita com um investimento combinado de US$ 500 milhões. O empreendimento deverá atuar em toda a cadeia produtiva de frango na Arábia Saudita, com foco principalmente na comercialização de produtos in natura, congelados e processados.

- Agosto de 2022 Seara, marca da JBS SA, lança seus alimentos congelados de alta qualidade no Oriente Médio. Os produtos incluem frango inteiro congelado, pedaços de frango, frango empanado, hambúrgueres de frango e hambúrgueres bovinos, carnes picadas, salsichas e almôndegas.

Segmentação da indústria avícola da Arábia Saudita

Aves de capoeira referem-se a espécies de aves domesticadas que podem ser criadas para obter ovos, carne e penas. Abrange uma ampla variedade de aves, desde raças indígenas e comerciais de galinhas até patos almiscarados, patos-reais, perus, pintadas, gansos, codornizes, pombos, avestruzes e faisões.

O mercado avícola da Arábia Saudita é segmentado por tipo de produto e canal de distribuição. Por tipo de produto, o mercado é segmentado em ovos, carne de frango e carne processada. A carne processada é ainda segmentada em nuggets e pipoca; hambúrgueres; mortadela; salsichas, salsichas, cachorros-quentes; produtos de aves marinados; e outros produtos de carne processada. Por canal de distribuição, o mercado é segmentado em on-trade e off-trade. O off-trade foi ainda segmentado em hipermercados/supermercados, lojas de conveniência, varejo online e outros canais de distribuição.

O relatório oferece o tamanho do mercado em termos de valor em dólares americanos para todos os segmentos acima mencionados.

| Tipo de Produto | Ovos | ||

| Carne de Frango | |||

| Carne processada | Nuggets e pipoca | ||

| Hambúrgueres | |||

| Mortadela | |||

| Frangos, salsichas e cachorros-quentes | |||

| Produtos de Aves Marinados | |||

| Outras carnes de aves processadas | |||

| Canal de distribuição | No comércio | ||

| Fora do comércio | Hipermercados/Supermercados | ||

| Lojas de conveniência | |||

| Varejo on-line | |||

| Outro canal de distribuição | |||

Perguntas frequentes sobre pesquisa de mercado avícola da Arábia Saudita

Qual é o tamanho atual do mercado de aves da Arábia Saudita?

O Mercado de Aves da Arábia Saudita deverá registrar um CAGR de 4,11% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de aves da Arábia Saudita?

Al Watania Poultry, Americana Group Inc., Almarai Company, Tanmiah Food Company, Sunbulah Group são as principais empresas que operam no mercado de aves da Arábia Saudita.

Que anos este mercado de aves da Arábia Saudita cobre?

O relatório abrange o tamanho histórico do mercado de aves da Arábia Saudita para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de aves da Arábia Saudita para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Food Reports

Popular Food & Beverage Reports

Relatório da indústria avícola na Arábia Saudita

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita de aves de capoeira de 2024 na Arábia Saudita, criadas por Mordor Intelligence™ Industry Reports. A análise de aves na Arábia Saudita inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.