Análise de mercado de dispositivos vestíveis e de áudio da Arábia Saudita

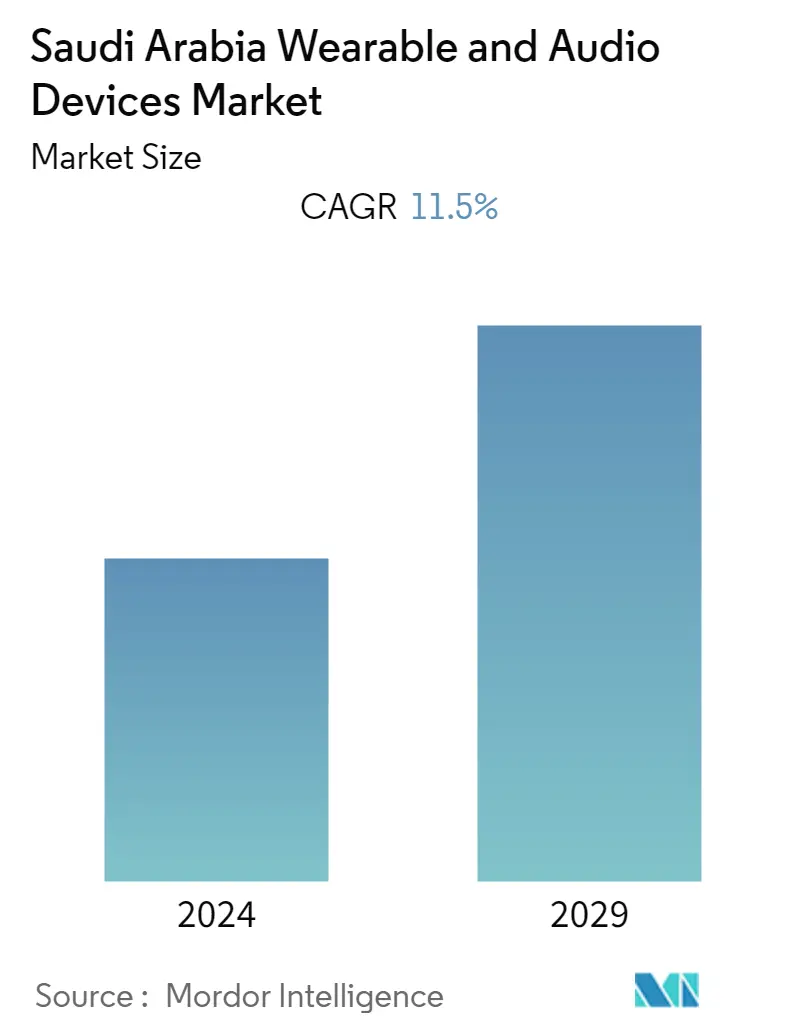

Espera-se que o mercado de dispositivos vestíveis e de áudio da Arábia Saudita registre um CAGR de 11,5% durante o período de previsão. Além disso, o crescimento do mercado de wearables no país é influenciado pelos avanços tecnológicos em componentes de software e hardware, aumentando a implementação em vários setores verticais e aumentando a adoção em fitness e saúde, que estão impulsionando o crescimento do mercado no período de previsão.

- O mercado de wearables no país também é impulsionado pela crescente conscientização sobre saúde e condicionamento físico, onde os sensores wearables desempenham um papel vital. Dispositivos vestíveis com sensores monitoram atividades corporais, como temperatura corporal, pressão arterial e frequência cardíaca. A demanda do setor de saúde tem impulsionado o mercado de wearables, pois permite o acesso remoto a dados.

- De acordo com o NLM, a prevalência de DAC é ligeiramente mais elevada nos homens do que nas mulheres em todas as faixas etárias, com um aumento acentuado na prevalência em ambos os sexos à medida que a idade aumenta na Arábia Saudita. ) foi contabilizado em 5,5%, com taxas ligeiramente mais elevadas nas zonas urbanas em comparação com as zonas rurais (6 vs. 4,2%, respetivamente) no último ano.

- A demanda dos consumidores por experiências de home theater de alto desempenho está aumentando na Arábia Saudita, devido ao aumento da renda disponível, o que impulsionará a demanda de áudio doméstico nos próximos anos. Espera-se que o foco reduzido do fabricante na qualidade de som integrada em aparelhos de televisão amplifique a necessidade para soluções de áudio externas, beneficiando assim o crescimento do mercado. Por exemplo, em outubro de 2022, a LG lançou a linha de alto-falantes XBOOM do ano anterior na Arábia Saudita. A nova linha LG XBOOM Go (XG5, XG7) possui um tipo de faixa exclusivo, um woofer de produção de som incrivelmente alto e um algoritmo de aprimoramento de graves que oferece graves profundos que fazem barulho nas costelas, mesmo em níveis baixos.

- Em setembro do ano passado, a NEOM anunciou a abertura do NEOM Media Village e do Jeddah Desert Studios, que contêm os maiores estúdios de som e instalações de apoio à produção de filmes no Reino da Arábia Saudita. Através do projeto NEOM, a Arábia Saudita quer construir uma cidade que funcione com a sua própria energia e alimentos e que seja baseada na tecnologia. O Reino espera que isto o ajude a acrescentar mais do dobro de pessoas à sua população.

- Além disso, espera-se que o número crescente de utilizadores de smartphones e tablets no país proporcione oportunidades lucrativas para o crescimento do mercado, uma vez que permitem a integração de dispositivos vestíveis. De acordo com a Cisco Systems, no ano passado, havia 30 milhões de usuários de Internet (83% da população) na Arábia Saudita. Além disso, os dispositivos em rede registraram 194,1 milhões no mesmo ano.

- Além disso, o design e a complexidade apresentam desafios para o desenvolvimento de equipamentos de áudio de alta eficiência, uma vez que existem problemas de alta integração de interface com maior complexidade no projeto de circuitos de mixagem, especialmente para mixers e amplificadores de áudio.

- A pandemia COVID-19 trouxe muitas mudanças relacionadas à abordagem de compra dos clientes. A população da classe trabalhadora do país adoptou dispositivos vestíveis, como um smartwatch e dispositivos médicos vestíveis, para manter a saúde e a boa forma física em condições de trabalho a partir de casa. Do ponto de vista das empresas, o confinamento decretado pelo país resultou no encerramento de instalações fabris combinado com restrições rigorosas ao movimento social. Isso impactou as operações gerais das instalações de fabricação. Espera-se que o mercado estudado cresça à medida que a indústria de eletrônicos de consumo aumenta no mercado analisado.

Tendências de mercado de dispositivos vestíveis e de áudio da Arábia Saudita

O segmento de saúde detém participação de mercado significativa

- O foco crescente das agências de saúde no diagnóstico e tratamento precoces para melhorar a qualidade de vida e reduzir os riscos à saúde está levando ao aumento da adoção de dispositivos médicos vestíveis e apoiando o crescimento do seu mercado. A crescente procura de procedimentos de diagnóstico e cirúrgicos e o aumento do rendimento pessoal disponível apoiam o desenvolvimento do mercado de dispositivos médicos vestíveis da Arábia Saudita.

- Além disso, a Siemens Healthineers e a SAJAYA Healthcare Services Company acabam de assinar um acordo para fornecer os mais abrangentes serviços de diagnóstico integrados (laboratórios, radiologia) e atendimento domiciliar especializado na Arábia Saudita.

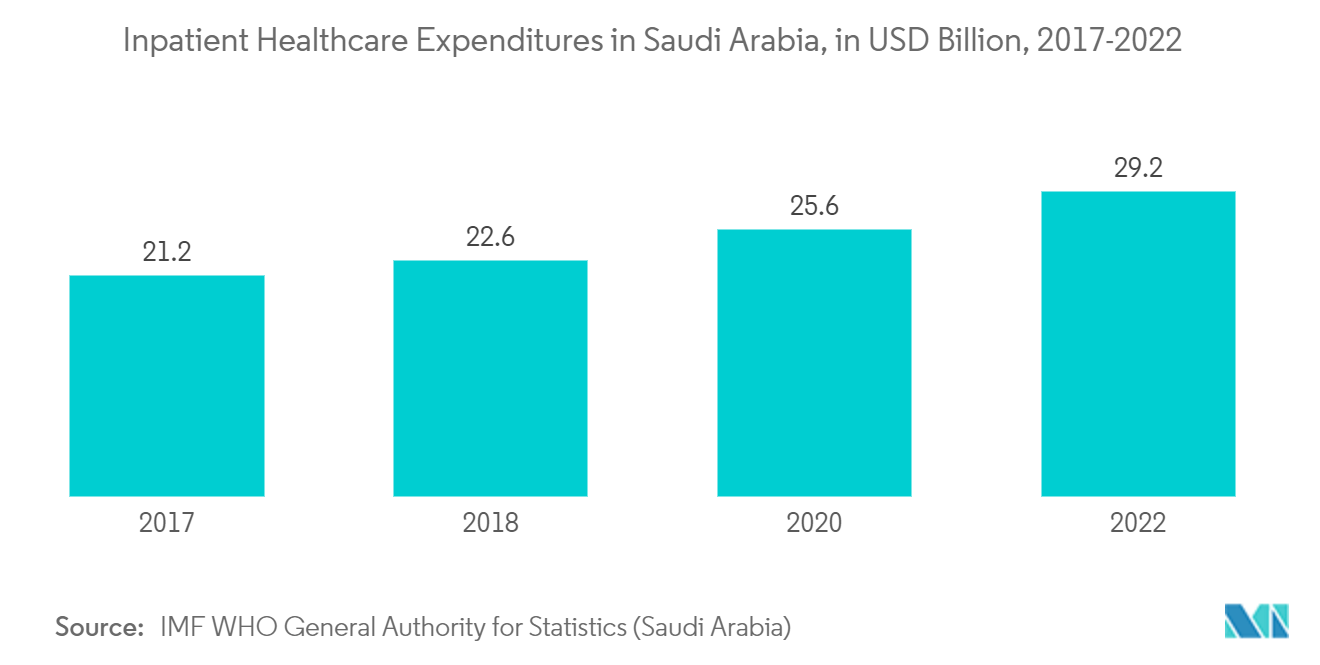

- O aumento do investimento em saúde pode impulsionar ainda mais o crescimento do mercado estudado. Por exemplo, de acordo com a Autoridade Geral de Estatísticas (Arábia Saudita), esta estatística descreve os gastos com cuidados de saúde hospitalares da Arábia Saudita de 2017 ao ano anterior. No ano passado, os gastos com cuidados de saúde hospitalares na Arábia Saudita totalizaram 29,2 mil milhões de dólares americanos.

- Além disso, a tecnologia pode permitir significativamente que os cidadãos assumam maior responsabilidade pela sua saúde e se envolvam melhor com o sistema e os prestadores de saúde. Por exemplo, a telemedicina e os monitores de saúde vestíveis estão a mudar a forma como os cuidados de saúde podem ser prestados. Por exemplo, em junho do ano passado, a Bupa Arabia lançou uma plataforma inovadora de telessaúde para uma experiência perfeita do cliente. A medida está alinhada com a Estratégia de E-Saúde do Ministério da Saúde e com os seus esforços para expandir o alcance dos serviços de telemedicina no Reino.

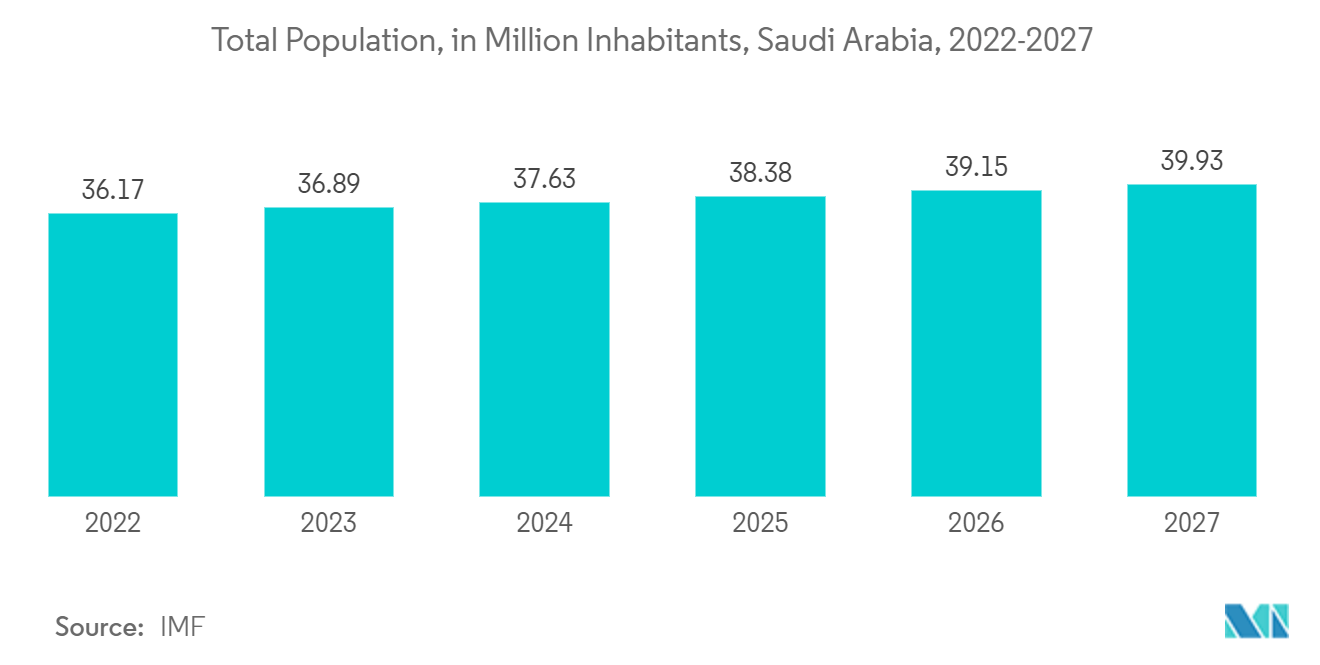

- Pacientes com câncer estão sendo submetidos a quimioterapia e radioterapia como tratamentos terapêuticos para suas condições de câncer. A procura de dispositivos médicos vestíveis também está a aumentar devido ao rápido crescimento da população preocupada com as suas condições de saúde. Segundo o Banco Mundial, a população do país poderá atingir 45,1 milhões em 2050, com um crescimento médio anual de 1,02%. Prevê-se que este aumento da população aumente a procura por serviços de saúde no país.

- A procura de dispositivos de electrocardiograma (ECG) está a crescer na Arábia Saudita devido à elevada prevalência de doenças cardiovasculares, às suas causas subjacentes, como a obesidade e a hipertensão arterial, e aos desenvolvimentos tecnológicos na monitorização de ECG. Por exemplo, de acordo com os dados publicados pelo Centro Universitário de Investigação da Obesidade da Universidade King Saud no ano passado, as taxas de obesidade no Reino não estão bem documentadas. No entanto, vários estudos recentes descobriram que são alarmantemente elevados, com 23,6% das mulheres e 14% dos homens obesos.

Aumento da população jovem tecnologicamente conectada

- A Arábia Saudita tem o maior, mais alfabetizado e tecnologicamente conectado grupo de jovens da sua história. A geração jovem está na vanguarda do movimento que envolve o uso crescente de inovações como dispositivos vestíveis e realidade virtual (VR). Eles estão sempre em busca de algo novo e diferente e estão se tornando mais exigentes quanto à tecnologia que usam.

- Com mais de dois terços da população com menos de 35 anos, os dispositivos vestíveis têm atraído cada vez mais atenção no país, pois permitem aos utilizadores, especialmente os jovens, jogar jogos de realidade virtual, ver vídeos de realidade aumentada e ouvir música. De acordo com a Saudi Aramco, a população jovem deverá crescer 25,2% para se tornar uma das nações mais jovens do planeta até 2030.

- Além disso, o país tem testemunhado um aumento no uso da Internet e das redes sociais. Abdullah Alswaha, Ministro da Comunicação e Tecnologia da Informação da Arábia Saudita, prevê que a adopção da tecnologia será totalmente impulsionada pela população jovem, com 70% da população com menos de 30 anos. Além disso, de acordo com o MDPI, 29,50 milhões de pessoas na Arábia Saudita A Arábia foi registrada como usuária de mídia social no ano anterior.

- O aumento da população jovem no país pode impulsionar ainda mais a procura de dispositivos vestíveis e de áudio. Por exemplo, de acordo com o FMI, a população total do país ascendeu a 36,17 milhões de habitantes no último ano e prevê-se que cresça para 39,93 milhões em 2027.

- Além disso, em resposta a esta mudança de comportamento, os fornecedores de entretenimento no país aceitaram o desafio de atrair jovens sauditas que são fortemente impulsionados pelas redes sociais e são conhecidos pela sua conectividade. Por exemplo, o Qiddiya deverá ser o maior centro de entretenimento do mundo até 2030; sendo construído perto de Riad, tem como objetivo manter esses jovens consumidores conectados tecnologicamente. Espera-se que fatores como esses impulsionem a demanda por dispositivos vestíveis na região.

Visão geral da indústria de dispositivos vestíveis e de áudio da Arábia Saudita

O mercado de wearables e dispositivos de áudio na Arábia Saudita consolidou-se favoravelmente, uma vez que alguns importantes intervenientes internacionais e regionais detêm a maior parte da quota de mercado. O mercado da região é altamente competitivo e os players estão adotando estratégias como inovação de produtos e parcerias para manter sua vantagem competitiva. Além disso, os preços baixos e a dificuldade de sustentar a tecnologia em rápido crescimento constituem barreiras significativas à entrada de novos intervenientes.

Em outubro de 2022, a Samsung Electronics fará parceria com a Servify, uma plataforma global de gestão do ciclo de vida do produto, para trazer o Samsung Care+ para a Arábia Saudita. Samsung Care+ é um plano abrangente de cuidados com dispositivos que inclui smartphones e tablets Galaxy. Esta colaboração garantirá que os usuários da Samsung na Arábia Saudita tenham acesso fácil ao Samsung Care+, que oferece benefícios como proteção total contra danos, serviço de reparo certificado, processo de reclamação descomplicado e serviço gratuito de coleta e entrega.

Em janeiro de 2022, na exposição Arab Health 2022, a Medtronic exibiu suas mais novas invenções Medtech para uma variedade de doenças. Estes incluíram o sistema Hugo de cirurgia assistida por robótica (RAS), o PillCam, o Pacemaker e o InPen.

Líderes de mercado de dispositivos vestíveis e de áudio da Arábia Saudita

United Matbouli Group

Huawei Technologies Co. Ltd

Apple Inc.

Garmin Inc.

Nike Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos vestíveis e de áudio da Arábia Saudita

- Dezembro de 2022 A Apple lançou o smartwatch Série 8 na Arábia Saudita. Ajuda a executar aplicativos, exibir notificações de smartphones e monitorar a frequência cardíaca. É a geração mais recente de smartwatches que faz muito mais do que apenas contar as horas.

- Outubro de 2022 Xiaomi, fabricante de smartphones, anunciou planos para lançar uma linha de smartphones de última geração na Arábia Saudita. A série de smartphones Xiaomi 12T está sendo lançada na Arábia Saudita. O smartphone Xiaomi 12T Pro vem com um sistema de imagem profissional de 200 megapixels alimentado pelos avançados algoritmos de inteligência artificial da Xiaomi.

- Fevereiro de 2022 A Nokia anunciou que assinou um acordo com a Zain KSA para expandir a infraestrutura digital da operadora e melhorar as suas capacidades de rede em todas as regiões do Reino. O acordo foi assinado durante o evento global de tecnologia LEAP em Riad, organizado pelo Ministério Saudita de Comunicações e Tecnologia da Informação (MCIT).

Segmentação da indústria de dispositivos vestíveis e de áudio da Arábia Saudita

Wearables são dispositivos eletrônicos que podem ser usados como acessórios, implantados no corpo do usuário, embutidos em roupas ou até mesmo tatuados na pele. Esses dispositivos são normalmente dispositivos viva-voz alimentados por microprocessadores e aprimorados com a capacidade de transmitir dados pela Internet. O estudo para o Mercado Wearable da Arábia Saudita é segmentado por canal, como E-Commerce e Offline, em diferentes tipos como cabeça, corpo e pulso, entre diversas aplicações como fitness e bem-estar, saúde, estilo de vida, jogos e entretenimento. Além disso, o mercado de dispositivos de áudio na Arábia Saudita é segmentado por comércio eletrônico e canais off-line entre diferentes tipos, como alto-falantes, docks para reprodutores de mídia digital, sistemas hi-fi, separadores de áudio, cinema em casa e sistemas de alto-falantes, e o segmento de aparelhos auditivos (fones de ouvido , fones de ouvido e aparelhos auditivos). Os tamanhos e previsões do mercado são fornecidos em termos de remessas e milhões de dólares para todos os segmentos acima.

| Comércio eletrônico |

| desligada |

| Cabeça |

| Corpo |

| Pulso |

| Fitness e bem-estar |

| Assistência médica |

| Estilo de vida |

| Jogos e Entretenimento |

| Lista de mercados online para wearables na KSA | |

| Participação de mercado do fornecedor | |

| Perfis de empresa | Grupo Unido Matbouli |

| Huawei Technologies Co. | |

| Apple Inc. | |

| Garmin Inc. | |

| Nike Inc. | |

| Fitbit Inc. | |

| Polar Eletro Oy |

| Canal | Comércio eletrônico | |

| desligada | ||

| Tipo | Cabeça | |

| Corpo | ||

| Pulso | ||

| Aplicativo | Fitness e bem-estar | |

| Assistência médica | ||

| Estilo de vida | ||

| Jogos e Entretenimento | ||

| INTELIGENCIA COMPETITIVA | Lista de mercados online para wearables na KSA | |

| Participação de mercado do fornecedor | ||

| Perfis de empresa | Grupo Unido Matbouli | |

| Huawei Technologies Co. | ||

| Apple Inc. | ||

| Garmin Inc. | ||

| Nike Inc. | ||

| Fitbit Inc. | ||

| Polar Eletro Oy | ||

Perguntas frequentes sobre pesquisa de mercado de dispositivos vestíveis e de áudio na Arábia Saudita

Qual é o tamanho atual do mercado de dispositivos vestíveis e de áudio da Arábia Saudita?

O mercado de dispositivos vestíveis e de áudio da Arábia Saudita deve registrar um CAGR de 11,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de dispositivos vestíveis e de áudio da Arábia Saudita?

United Matbouli Group, Huawei Technologies Co. Ltd, Apple Inc., Garmin Inc., Nike Inc. são as principais empresas que operam no mercado de dispositivos vestíveis e de áudio da Arábia Saudita.

Que anos abrange este mercado de dispositivos vestíveis e de áudio da Arábia Saudita?

O relatório abrange o tamanho histórico do mercado de dispositivos vestíveis e de áudio da Arábia Saudita para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dispositivos vestíveis e de áudio da Arábia Saudita para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de dispositivos vestíveis e de áudio da Arábia Saudita

Estatísticas para a participação de mercado de dispositivos vestíveis e de áudio da Arábia Saudita em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de dispositivos vestíveis e de áudio da Arábia Saudita inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.