| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| CAGR | 6.00 % |

| Concentração do Mercado | Médio |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado bancário de varejo da Arábia Saudita

Espera-se que o mercado bancário de varejo da Arábia Saudita registre um CAGR de 6% durante o período de previsão (2024-2029).

Os empréstimos a retalho têm sido um segmento de elevado crescimento na Arábia Saudita nos últimos anos e um fator-chave por detrás do crescimento do setor bancário. Embora tenha mitigado o impacto da pandemia de COVID-19 nos perfis financeiros dos bancos da Arábia Saudita, estão a surgir riscos. Muitos bancos da Arábia Saudita têm historicamente ignorado os empréstimos a retalho, mas expandiram-se significativamente recentemente e são agora o principal motor do crescimento do crédito. Espera-se que o rápido crescimento neste segmento continue, sustentado pela forte procura de crédito e pelo apoio das autoridades governamentais. Vários factores apoiam o elevado crescimento, incluindo fortes margens em produtos de retalho e o facto de o governo saudita ter colocado a aquisição de habitação própria no centro dos seus planos estratégicos Visão 2030. Isto levou a vastos programas de subsídios governamentais que aumentam as margens e as garantias para hipotecas de retalho.

Os retornos das carteiras de retalho são sustentados por custos de financiamento invulgarmente baixos, sendo os empréstimos de retalho financiados em grande parte por depósitos não remunerados (NIB) de retalho. A ausência de limites aos preços dos empréstimos a retalho também contribui para margens elevadas. Portanto, os bancos com mais empréstimos a retalho têm métricas de rentabilidade registadas no extremo superior. Os bancos sauditas têm procurado ativamente empréstimos a retalho, ajustando as suas estratégias e aumentando o seu apetite por este segmento.

O impacto da pandemia da COVID-19 nos bancos da Arábia Saudita foi contido. Ao mesmo tempo, as pressões sobre o ambiente operacional diminuíram e a actividade económica recuperou gradualmente, apoiada pelos preços do petróleo mais elevados.

Tendências do mercado bancário de varejo na Arábia Saudita

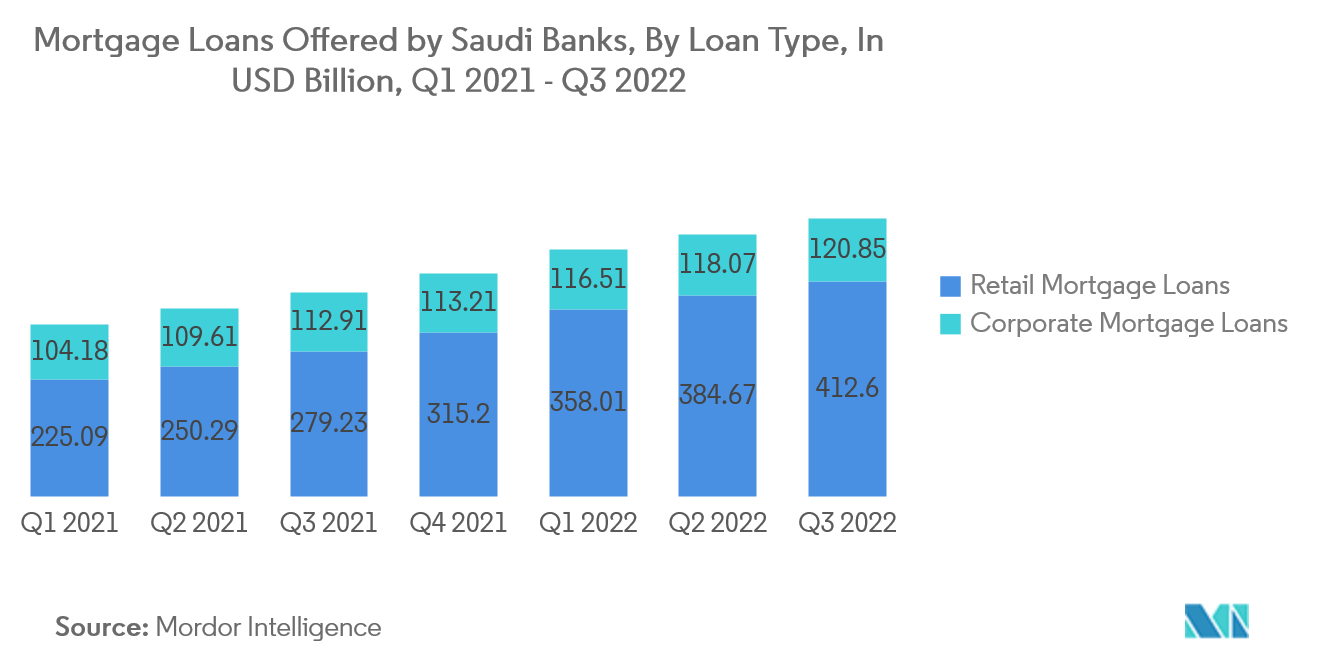

Aumento nos empréstimos hipotecários de varejo sauditas impulsionando o mercado

A disponibilidade de empréstimos hipotecários facilitou o aumento da propriedade de casas entre os sauditas. Isto tem levado a uma maior procura por habitação e, consequentemente, a uma expansão do setor imobiliário. O crescimento do crédito hipotecário estimulou a atividade económica, beneficiando diversos setores associados ao mercado imobiliário, como a construção, o mobiliário e o design de interiores. A expansão dos empréstimos hipotecários a retalho promoveu a inclusão financeira ao permitir que indivíduos que anteriormente não conseguiam comprar uma casa entrassem no mercado imobiliário. Isto permitiu que uma secção mais ampla da população tivesse acesso a serviços bancários e construísse activos, contribuindo para a estabilidade económica e o crescimento globais.

O aumento dos empréstimos hipotecários de retalho proporcionou uma nova via de crescimento para os bancos que operam na Arábia Saudita. Os bancos registaram um aumento nas suas carteiras de empréstimos, resultando em rendimentos de juros mais elevados. Isto teve um impacto positivo na sua rentabilidade e permitiu-lhes diversificar as suas atividades de crédito para além dos tradicionais empréstimos empresariais e comerciais. A crescente procura de empréstimos hipotecários levou ao desenvolvimento de produtos hipotecários inovadores, adaptados às necessidades dos consumidores sauditas. Os bancos introduziram várias opções de financiamento, tais como hipotecas com taxas ajustáveis, hipotecas com taxas fixas e alternativas de financiamento islâmicas em conformidade com os princípios da Shariah. Esta diversificação de produtos atraiu mais clientes e aumentou a concorrência no setor bancário de retalho.

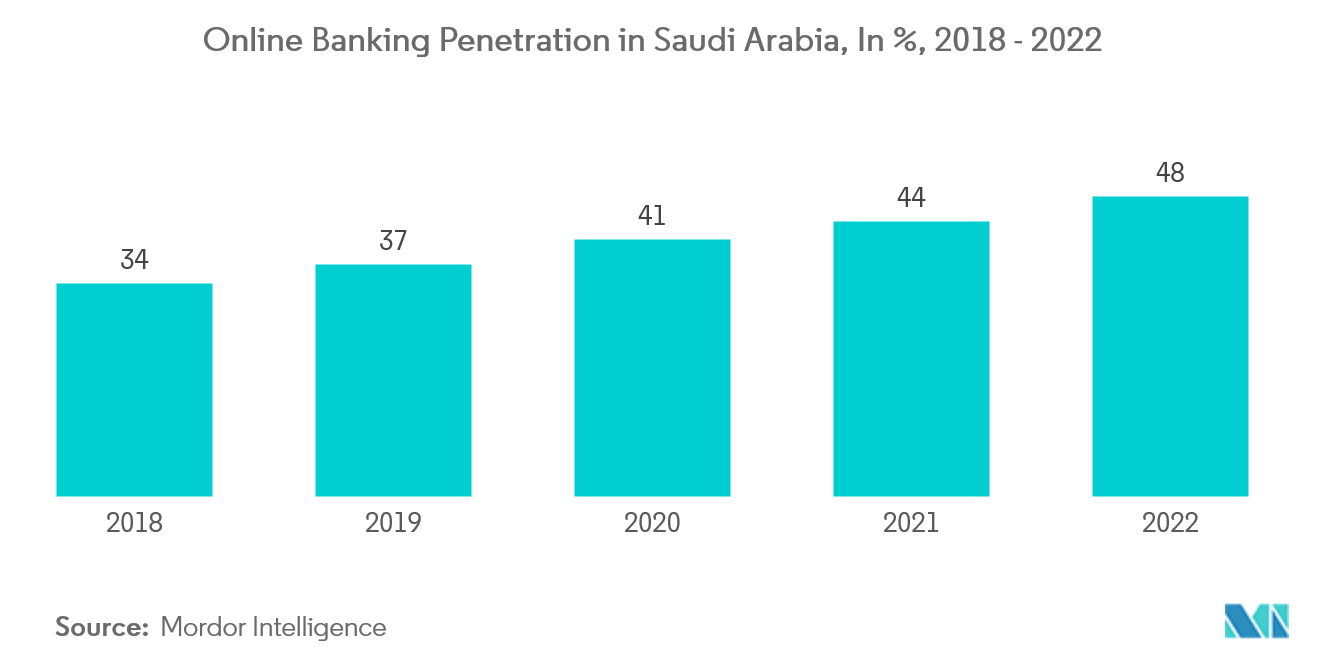

O aumento da digitalização no setor bancário da Arábia Saudita está impulsionando o mercado

O movimento em direção à digitalização ficou mais evidente na concessão de licenças aos dois primeiros bancos totalmente digitais na Arábia Saudita, no ano anterior. A mudança incluiu o STC Pay da Saudi Telecom sendo renomeado como STC Bank com um capital de SAR 2,5 bilhões (US$ 0,67 bilhões) e o Saudi Digital Bank (SDB) ganhando um capital de SAR 1,5 bilhões (US$ 0,4 bilhões). Estas novas licenças personificam o desejo do país de se tornar um centro financeiro e aumentar a eficiência e a penetração do seu sistema bancário. O impacto destes bancos digitais é difícil de avaliar, mas é seguro assumir que serão apelativos para as áreas subbancarizadas da Arábia Saudita, onde os bancos estabelecidos têm poucas ou nenhumas sucursais. Com a penetração bancária em 72%, mas a penetração da Internet prevista para atingir 97% em 2025, os bancos digitais têm um público-alvo claro. A sua importância em todo o sector resultará provavelmente do estímulo à inovação entre os bancos mais antigos do país e da garantia de que a sociedade da Arábia Saudita esteja na vanguarda dos avanços no sistema financeiro (digital). STC Pay e SDB estarão sujeitos ao mesmo quadro regulamentar que outros bancos da Arábia Saudita.

Visão geral do setor bancário de varejo da Arábia Saudita

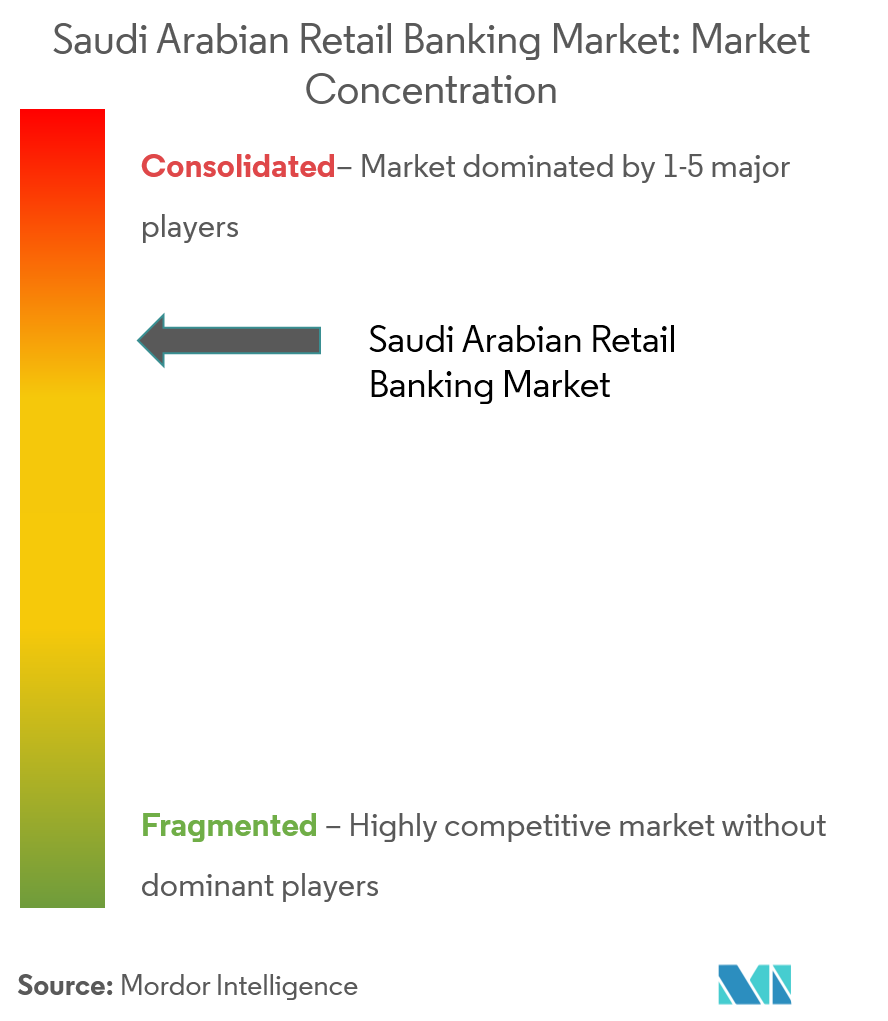

O mercado bancário de varejo da Arábia Saudita está consolidado. O relatório abrange os principais players internacionais que operam no mercado bancário de varejo da Arábia Saudita. Em termos de participação de mercado, alguns grandes players dominam atualmente o mercado. No entanto, com os avanços tecnológicos e a inovação de produtos, as empresas de média e pequena dimensão estão a aumentar a sua presença no mercado, garantindo novos contratos e explorando novos mercados. Empresas incluindo Al Rajhi Bank, Saudi National Bank, National Commercial Bank, Alinma Bank, Saudi British Bank e outras foram perfiladas no relatório.

Líderes do mercado bancário de varejo na Arábia Saudita

-

Al-Rajhi Bank

-

Alinma Bank

-

Saudi British Bank

-

Riyad Bank

-

SNB

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado bancário de varejo da Arábia Saudita

- Fevereiro de 2022 O Ministério dos Assuntos Municipais e Rurais e da Habitação homenageou o Banco Nacional Saudita pelos seus esforços em servir o sector da habitação dentro da comunidade doadora depois de o banco ter anunciado a conclusão da entrega da sua iniciativa de habitação comunitária, que resultou no fornecimento de 500 unidades habitacionais aos beneficiários do programa de desenvolvimento habitacional de 2017 a 2021, incluindo 361 unidades habitacionais totalmente mobiliadas e 139 unidades habitacionais, apoiadas por cartões de compra.

- Janeiro de 2022 O Saudi National Bank anunciou a conclusão da fusão entre o Samba Financial Group e o NCB, que é a maior e mais rápida fusão da história da Arábia Saudita. A fusão resultou na criação da maior entidade bancária da Arábia Saudita, com activos superiores a 239,7 mil milhões de dólares.

Segmentação da indústria bancária de varejo na Arábia Saudita

A banca de retalho, também conhecida como banca de consumo, inclui a prestação de serviços como contas transacionais e de poupança, empréstimos pessoais, hipotecas, cartões de crédito e débito e outros ao público em geral por instituições bancárias. Uma análise completa do mercado bancário de varejo da Arábia Saudita é abordada no relatório, incluindo uma avaliação do mercado parental, tendências emergentes por segmentos e mercados regionais, mudanças significativas na dinâmica do mercado e uma visão geral do mercado.

O mercado bancário de varejo da Arábia Saudita é segmentado por produto (contas transacionais, contas poupança, cartões de débito, cartões de crédito, empréstimos e outros produtos), indústria (hardware, software e serviços) e canal (vendas diretas e distribuidor).

O relatório oferece tamanho de mercado e previsões para o mercado bancário de varejo da Arábia Saudita em valor (USD) para todos os segmentos acima.

| Por produto | Contas transacionais |

| Contas Poupança | |

| Cartão de débito | |

| Cartões de crédito | |

| Empréstimos | |

| Outros produtos | |

| Por indústria | Hardware |

| Programas | |

| Serviços | |

| Por canal de distribuição | Vendas diretas |

| Distribuidor |

Perguntas frequentes sobre pesquisa de mercado sobre bancos de varejo na Arábia Saudita

Qual é o tamanho atual do mercado bancário de varejo da Arábia Saudita?

O Mercado Bancário de Varejo da Arábia Saudita deverá registrar um CAGR de 6% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado bancário de varejo da Arábia Saudita?

Al-Rajhi Bank, Alinma Bank, Saudi British Bank, Riyad Bank, SNB são as principais empresas que operam no mercado bancário de varejo da Arábia Saudita.

Que anos este mercado bancário de varejo da Arábia Saudita cobre?

O relatório abrange o tamanho histórico do mercado bancário de varejo da Arábia Saudita para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado bancário de varejo da Arábia Saudita para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Banking and Non Bank Finance Reports

Popular Financial Services and Investment Intelligence Reports

Relatório da Indústria Bancária de Varejo da Arábia Saudita

Estatísticas para a participação de mercado de bancos de varejo da Arábia Saudita em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do banco de varejo da Arábia Saudita inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

.webp)