| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Volume do Mercado (2024) | 92.90 gigawatt |

| Volume do Mercado (2029) | 123.16 gigawatt |

| CAGR | 5.80 % |

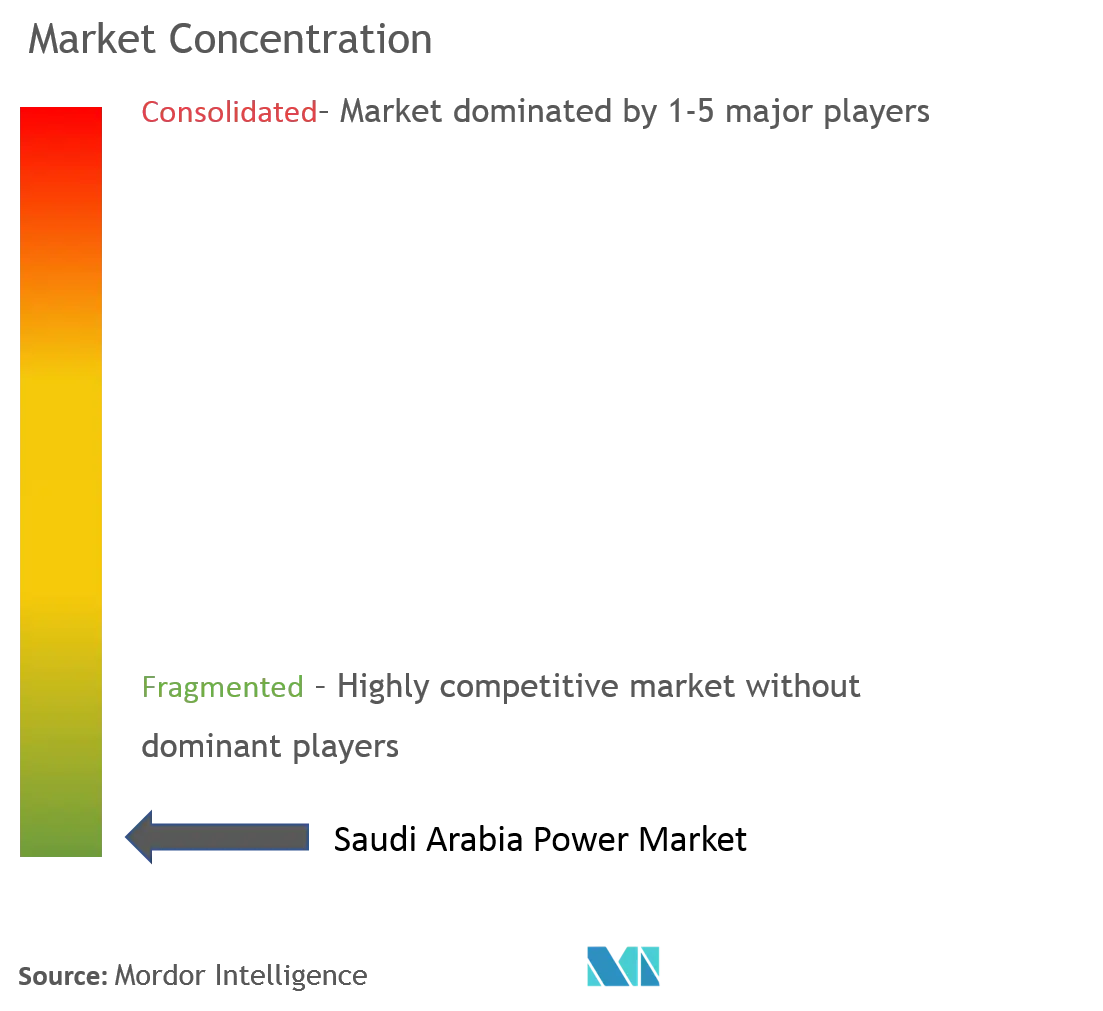

| Concentração do Mercado | Baixo |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de energia da Arábia Saudita

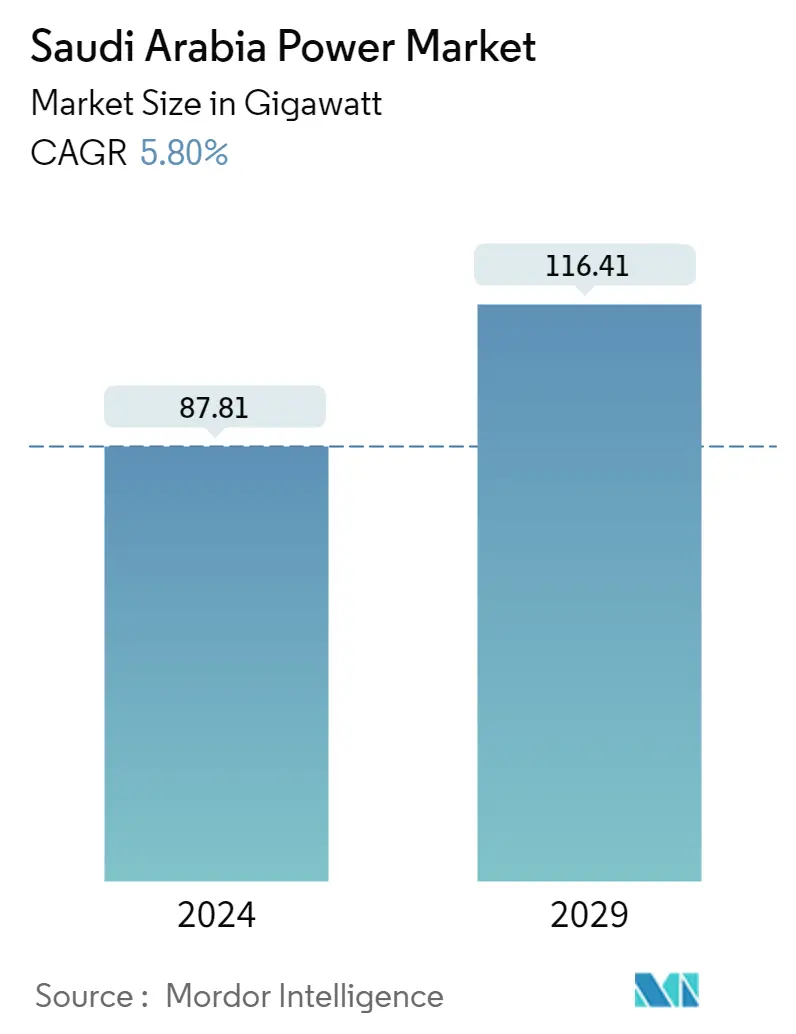

O tamanho do mercado de energia da Arábia Saudita é estimado em 87,81 gigawatts em 2024, e deverá atingir 116,41 gigawatts até 2029, crescendo a um CAGR de 5,80% durante o período de previsão (2024-2029).

- No médio prazo, espera-se que factores como o aumento da diversificação das fontes de energia, do petróleo e do gás para fontes de energia mais limpas, como a solar, a eólica e a bioenergia, impulsionem o mercado energético da Arábia Saudita, juntamente com políticas governamentais de apoio que conduzam à desenvolvimento da capacidade de energia renovável durante o período de previsão.

- Por outro lado, espera-se que a geopolítica instável da região atue como uma restrição ao crescimento do mercado.

- No entanto, espera-se que a privatização do sector energético proporcione uma oportunidade significativa. Se o governo capitalizar esta abertura, é provável que ajude com os investimentos substanciais necessários para reformar o sector energético e dotar o país dos conhecimentos necessários para gerar energia renovável a custos mais baixos.

Tendências do mercado de energia da Arábia Saudita

Fonte de energia térmica para dominar o mercado

- As fontes térmicas do país incluem petróleo bruto e gás natural. Em 2021, foram produzidos 355 terawatts-hora (TWh) de eletricidade a partir da térmica convencional, o que representou 99% do total de eletricidade gerada no país.

- A geração de energia do país é altamente dependente de hidrocarbonetos. No final de 2021, o país tinha 10,95 bcm de produção de petróleo bruto e ocupava o segundo lugar, depois da Venezuela. As reservas totais de gás natural do país eram de 117,3 bcm no mesmo ano.

- Nos últimos anos, o país registou um aumento na electricidade proveniente de centrais eléctricas alimentadas a gás, enquanto o país registou uma queda na produção de energia a partir do petróleo bruto. Esta transição foi observada devido ao movimento global do país de mudança para fontes de energia mais limpas. Em 2021, a eletricidade proveniente do petróleo foi de 139,9 TWh, enquanto a energia proveniente do gás natural foi de 215,9 TWh.

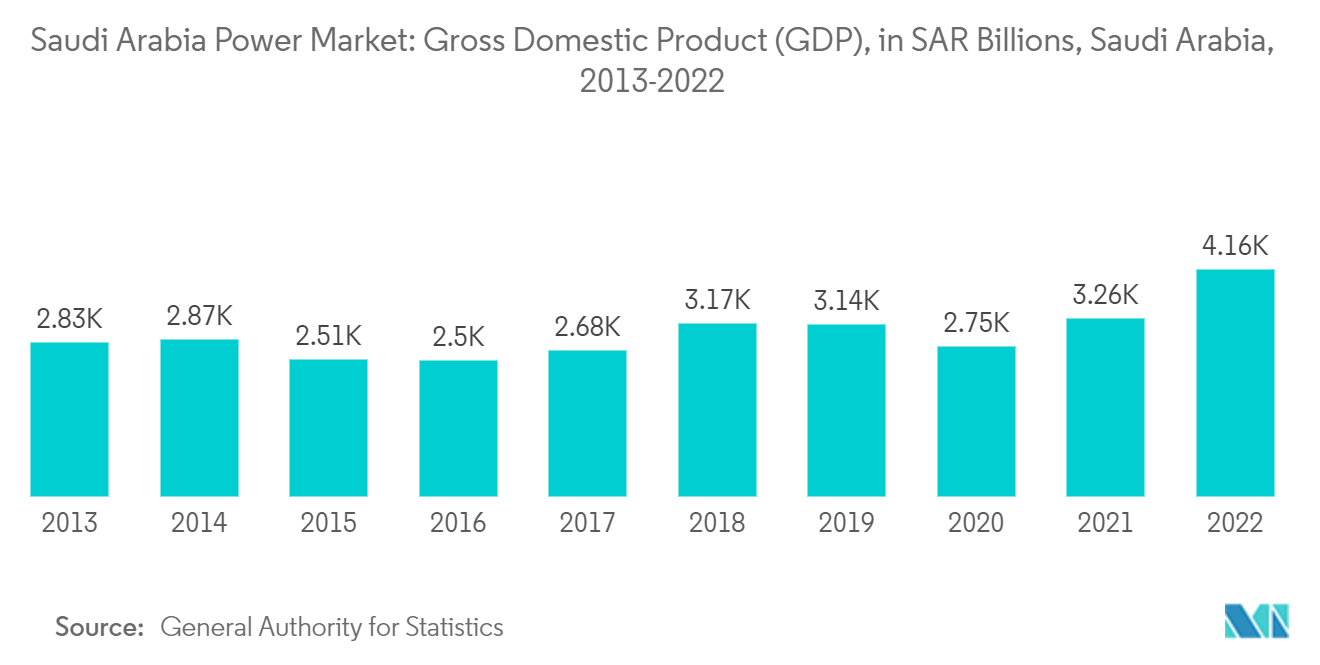

- Além disso, um aumento no PIB (Produto Interno Bruto) está geralmente correlacionado com um aumento no consumo de electricidade. O desenvolvimento económico e o consumo de electricidade estão fortemente correlacionados. Na Arábia Saudita, a procura de electricidade tende a aumentar à medida que ocorre o crescimento económico. Isto ocorre principalmente porque atividades econômicas como manufatura, processos industriais e serviços requerem eletricidade para funcionar. A eletricidade é necessária para alimentar máquinas, equipamentos e infraestrutura à medida que as indústrias se expandem e novos negócios surgem. Segundo a Autoridade Geral de Estatísticas, em 2022, o PIB da Arábia Saudita atingiu SAR 4.155,56 bilhões, com um crescimento de 27,58% em relação ao ano anterior.

- Em Janeiro de 2022, a Dhuruma Electricity Company concluiu o refinanciamento de 1,2 mil milhões de dólares para a sua central eléctrica a gás PP11 na Arábia Saudita. PP11 é uma usina de ciclo combinado movida a gás de 1.730 MW perto de Dhuruma, cerca de 135 km a oeste de Riad. O refinanciamento da usina garante a viabilidade a longo prazo da usina como produtora confiável de energia térmica na Arábia Saudita.

- Portanto, devido aos fatores acima mencionados, o segmento de energia térmica provavelmente dominará o mercado de energia da Arábia Saudita durante o período de previsão.

Desenvolvimento do Setor de Energia Renovável para Impulsionar o Mercado

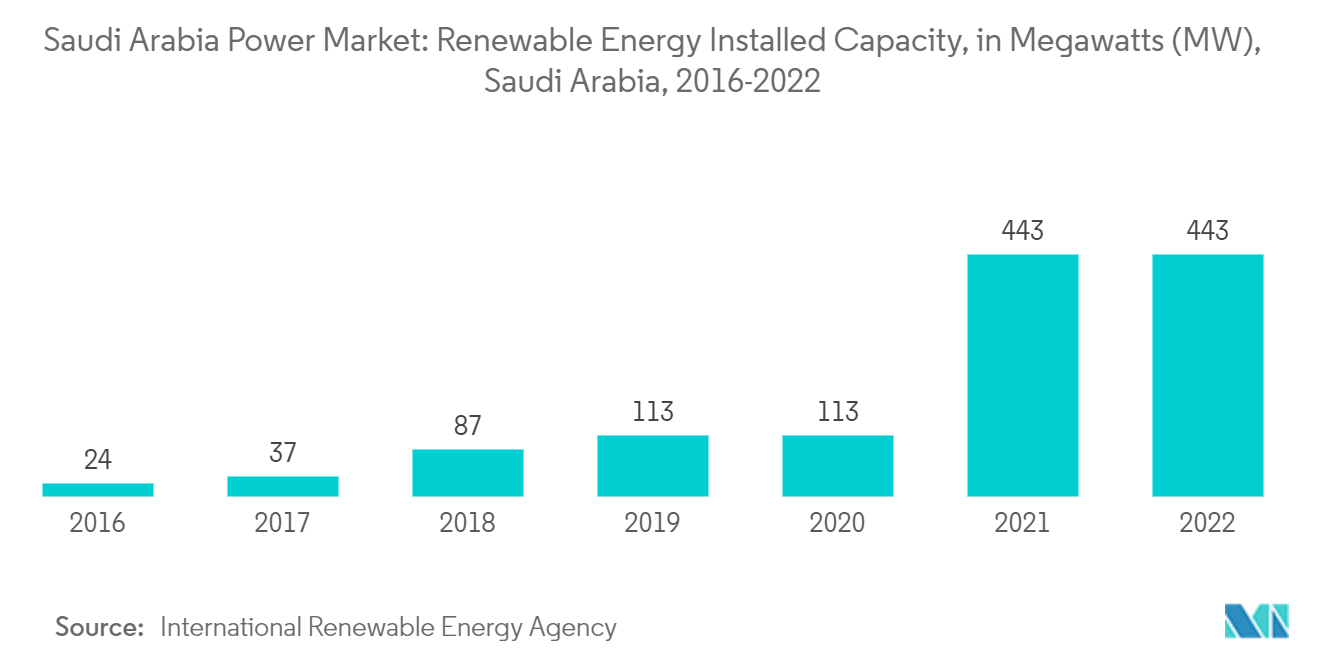

- O país testemunhou um aumento acentuado na sua capacidade de energia renovável em 2022, impulsionado principalmente pelo foco crescente nas preocupações ambientais. A capacidade total instalada de energia renovável em 2022 foi de 443 MW. O país pretende construir uma capacidade de energia renovável de 58,7 GW até 2030.

- Uma das principais razões para o aumento das energias renováveis a tal ritmo no país é o seu plano para reduzir o uso de petróleo e gás na geração de energia.

- A Arábia Saudita é naturalmente dotada de fontes de energia renováveis, especialmente a solar. A irradiação solar no país é de 250 w/m2, o que está acima da irradiação média de áreas solares de alto potencial globalmente de 100-200 w/m2.

- O Governo da Arábia Saudita também incentiva muitas das suas grandes empresas estatais a investirem no seu setor de energias renováveis. O Centro de Estudos e Pesquisas Petrolíferas King Abdullah (KAPSARC) opera atualmente um projeto de energia solar com capacidade de 5 MW, composto por mais de 12.000 painéis e cobrindo 55.000 metros quadrados. Ao mesmo tempo, a Saudi Aramco também opera um sistema fotovoltaico de garagem de 10,5 MW, a maior sombra de estacionamento do mundo, cobrindo 198.350 m² e usando mais de 126.000 painéis solares. Estes são os primeiros projetos fotovoltaicos de propriedade privada no país e espera-se que incentivem outras grandes empresas a adotar projetos privados de energia renovável para reduzir as emissões e atingir a meta nacional.

- Portanto, devido aos pontos acima, espera-se que o aumento das instalações e investimentos em energia renovável no país impulsione o mercado de energia da Arábia Saudita durante o período de previsão.

Visão geral da indústria de energia da Arábia Saudita

O mercado energético da Arábia Saudita está fragmentado. Alguns dos principais players que operam neste mercado (sem nenhuma ordem específica) incluem ACWA Power Co., Saudi Electricity Company (SEC) SJSC, MARAFIQ Power and Water Utility Company para Jubail e Yanbu (MARAFIQ), Arabian Electrical Transmission Line Construction Company ( AETCON) e Nour Energy (Grupo ASTRA), entre outros.

Líderes do mercado de energia da Arábia Saudita

-

MARAFIQ Power And Water Utility Company For Jubail And Yanbu (MARAFIQ)

-

ACWA Power Co

-

Saudi Electricity Company (SEC) SJSC

-

Arabian Electrical Transmission Line Construction Company (AETCON)

-

Nour Energy (ASTRA Group)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de energia da Arábia Saudita

- Novembro de 2022 ACWA Power assinou um acordo com Water and Electricity Holding Company (Badeel) para construir a maior usina de energia solar individual do mundo em Al Shuaibah, província de Meca. A usina foi projetada para ter capacidade de geração de 2.060 MW e comissionada em 2025.

- Dezembro de 2022 O desenvolvimento de 10 novos projetos de energia renovável foi anunciado pela Arábia Saudita. Segundo relatos, os novos projectos de energias renováveis visavam aumentar a energia produzida por fontes solares e eólicas, reduzindo ao mesmo tempo a utilização de combustíveis fósseis, especialmente petróleo, para produzir electricidade. Os projetos de energia renovável anunciados teriam uma capacidade combinada de geração de energia de 7 GW. A Autoridade Geral de Estatísticas do Reino da Arábia Saudita informa que o país pretende produzir impressionantes 15,1 TWh de energia renovável até 2024.

Segmentação da indústria energética da Arábia Saudita

O Mercado de Energia inclui a geração de eletricidade por diversos métodos, entre os quais os mais utilizados são as fontes de energia térmica e renovável. O mercado de energia da Arábia Saudita é segmentado por geração de energia e transmissão e distribuição de energia (TD). Pela geração de energia, o mercado é segmentado em térmicas e renováveis. Para cada segmento, exceto transmissão e distribuição de energia, o dimensionamento e as previsões do mercado foram feitos com base na capacidade instalada (gigawatts).

Perguntas frequentes sobre pesquisa de mercado de energia na Arábia Saudita

Qual é o tamanho do mercado de energia da Arábia Saudita?

Espera-se que o tamanho do mercado de energia da Arábia Saudita atinja 87,81 gigawatts em 2024 e cresça a um CAGR de 5,80% para atingir 116,41 gigawatts em 2029.

Qual é o tamanho atual do mercado de energia da Arábia Saudita?

Em 2024, o tamanho do mercado de energia da Arábia Saudita deverá atingir 87,81 gigawatts.

Quem são os principais atores do mercado de energia da Arábia Saudita?

MARAFIQ Power And Water Utility Company For Jubail And Yanbu (MARAFIQ), ACWA Power Co, Saudi Electricity Company (SEC) SJSC, Arabian Electrical Transmission Line Construction Company (AETCON), Nour Energy (ASTRA Group) são as principais empresas que operam no mercado de energia da Arábia Saudita.

Que anos cobre esse mercado de energia da Arábia Saudita e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de energia da Arábia Saudita foi estimado em 83 gigawatts. O relatório abrange o tamanho histórico do mercado de energia da Arábia Saudita para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de energia da Arábia Saudita para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Power Reports

Popular Energy & Power Reports

Relatório da Indústria de Geração de Energia da Arábia Saudita

Estatísticas para a participação de mercado de energia da Arábia Saudita em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Arábia Saudita Power inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.