Tamanho do mercado de suprimentos hospitalares da Arábia Saudita

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

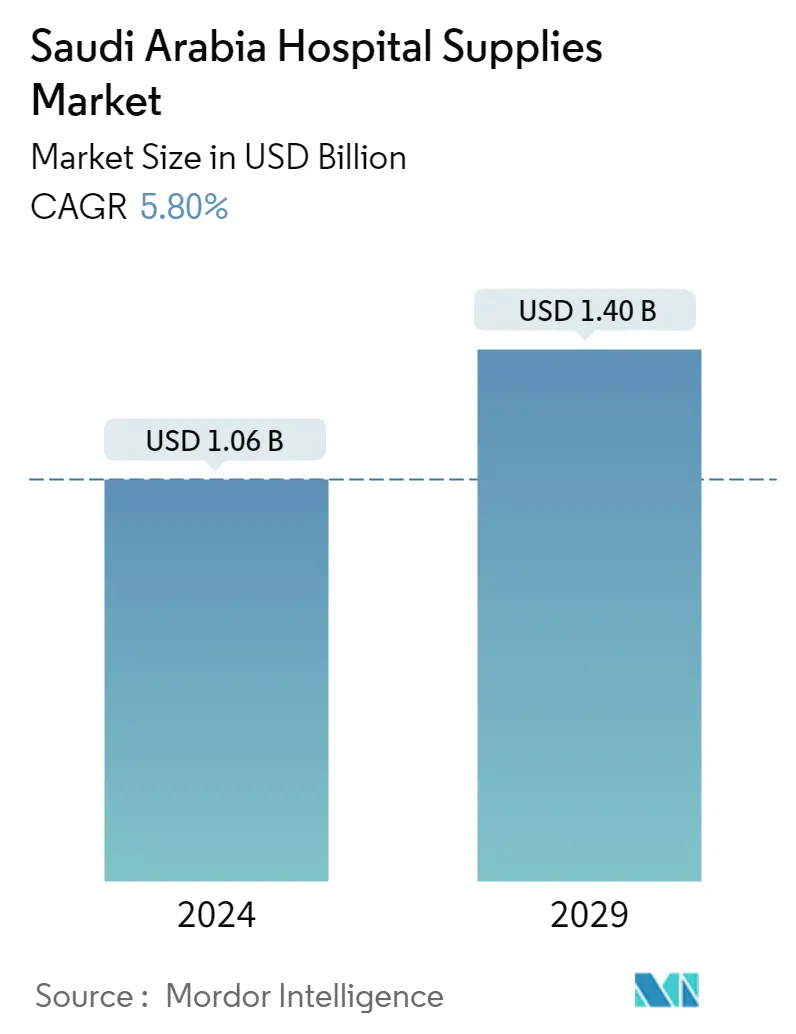

| Tamanho do mercado (2024) | USD 1.06 bilhão de dólares |

| Tamanho do mercado (2029) | USD 1.40 bilhão de dólares |

| CAGR(2024 - 2029) | 5.80 % |

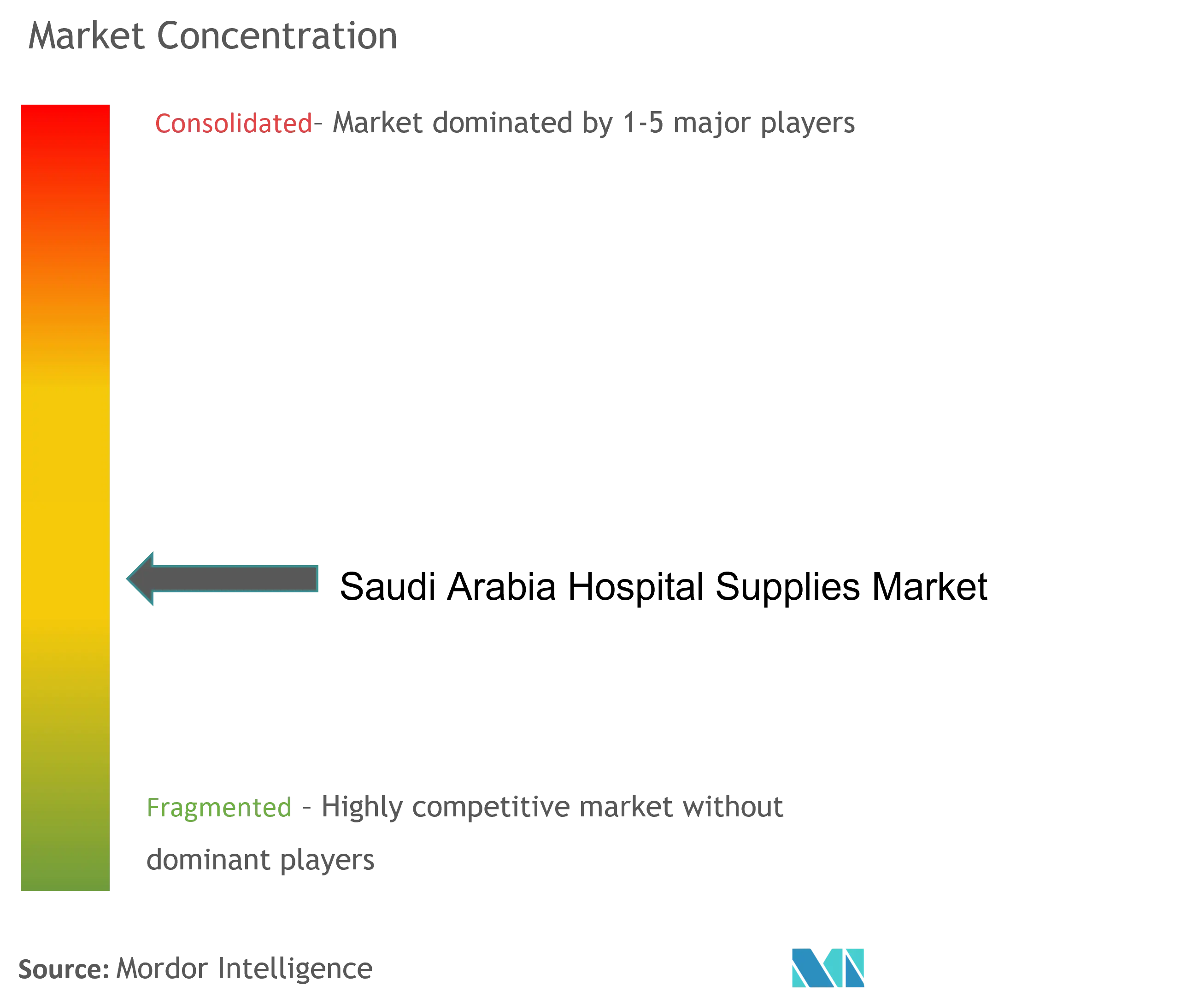

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de suprimentos hospitalares da Arábia Saudita

O tamanho do mercado de suprimentos hospitalares da Arábia Saudita é estimado em US$ 1,06 bilhão em 2024, e deverá atingir US$ 1,40 bilhão até 2029, crescendo a um CAGR de 5,80% durante o período de previsão (2024-2029).

O COVID-19 impactou negativamente o mercado durante sua fase inicial. As internações hospitalares e os serviços de saúde foram significativamente reduzidos devido às medidas de distanciamento social tomadas pelo governo da Arábia Saudita. A COVID-19 não só afectou a economia do país, mas também teve um enorme impacto no funcionamento dos cuidados hospitalares para pacientes não-COVID-19 no país. Diversas pesquisas sugerem que os centros de diagnóstico e de saúde fecharam a internação de pacientes durante a fase inicial da pandemia, o que prejudicou significativamente o mercado de materiais hospitalares no país. O alto risco de infecções cruzadas e as pessoas evitando sair de casa influenciaram o mercado geral do país. No entanto, o mercado recuperou após o levantamento das restrições e a retomada da importação de suprimentos médicos de vários países.

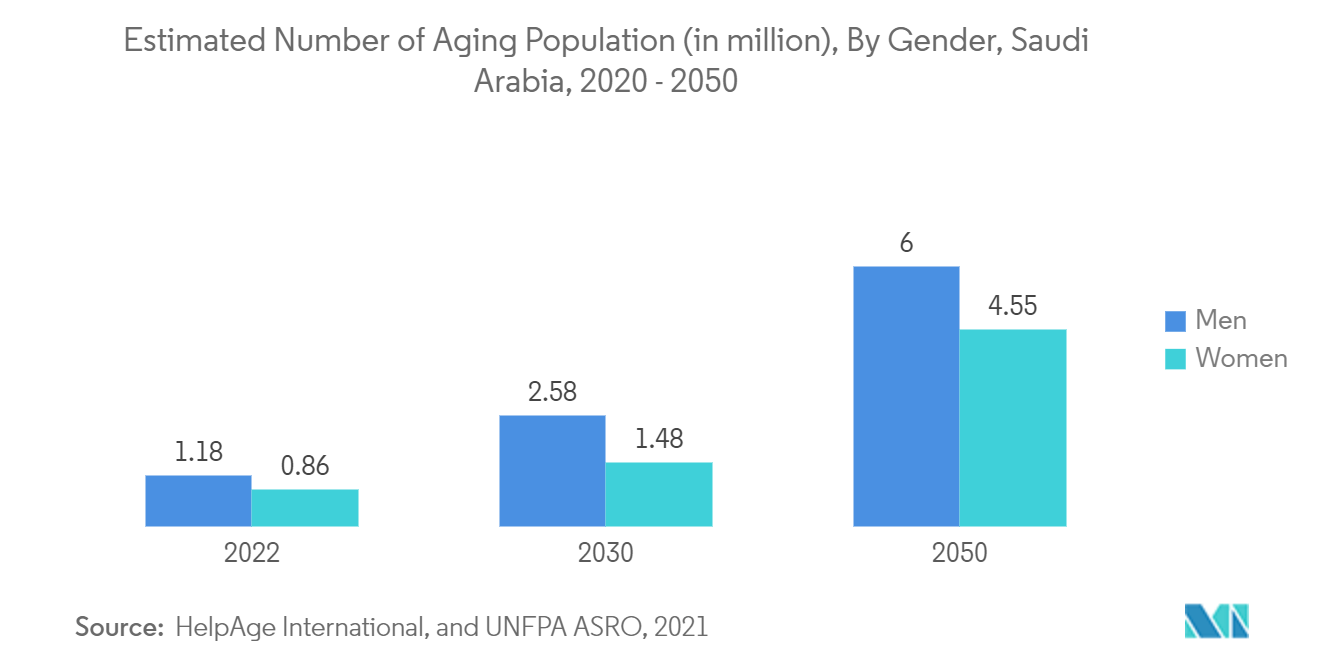

Além disso, o aumento da incidência de doenças comunitárias, a crescente conscientização sobre infecções adquiridas em hospitais e o aumento do envelhecimento da população são os principais fatores que afetam o crescimento do mercado.

Embora a maioria das doenças infecciosas possa ser tratada ou prevenida, as doenças infecciosas têm um impacto profundo na mortalidade da população-alvo na Arábia Saudita. De acordo com um artigo de pesquisa publicado em agosto de 2022 pelo Centro Nacional de Informações sobre Biotecnologia (NCBI), brucelose, varicela e disenteria amebiana são as doenças infecciosas mais crônicas que são facilmente transmitidas entre as pessoas na Arábia Saudita. De acordo com a mesma fonte, houve um aumento de 57% nas internações hospitalares relacionadas com doenças contagiosas durante o evento do Hajj todos os anos, sendo a pneumonia responsável por até 39% de todas as internações hospitalares durante este período.

De acordo com o artigo publicado no Mrcroorganisms Journal em setembro de 2022, isolados de Escherichia coli foram encontrados predominantemente entre pacientes cardiovasculares, renais e com câncer, no estudo retrospectivo realizado em um hospital terciário na Arábia Saudita. À medida que o número de pacientes com doenças infecciosas e outros pacientes com doenças crônicas afetados por infecções aumenta no país, a necessidade de hospitalizações também aumenta, o que deverá alimentar ainda mais o crescimento do mercado.

A crescente consciencialização sobre a importância do controlo de infecções nas instalações de saúde é um dos principais factores que está a levar o governo da Arábia Saudita a lançar várias iniciativas. Por exemplo, de acordo com o relatório do Ministério da Saúde (MS) publicado em Janeiro de 2022, devido ao aumento do número de casos de IRAS, o MS celebra a Semana dos Dias da Saúde no mês de Outubro, seguindo as directrizes internacionais de Controlo e Prevenção de Infecções. Como parte da iniciativa mencionada, em janeiro de 2022, o Ministério da Saúde premiou o Departamento de Controle e Prevenção de Infecções do Centro Médico Internacional (IMC) como um 'centro de excelência' para 2020-2021 entre todos os outros hospitais do setor privado em Jeddah, Arábia Saudita. Tais iniciativas destinam-se a conscientizar a população-alvo sobre as IACS e a comunidade de saúde, reajustando os procedimentos de controle de infecção em ambientes de saúde. Portanto, espera-se que esse fator crie inúmeras oportunidades para suprimentos hospitalares e sua disponibilidade nos hospitais e contribua para o crescimento do mercado.

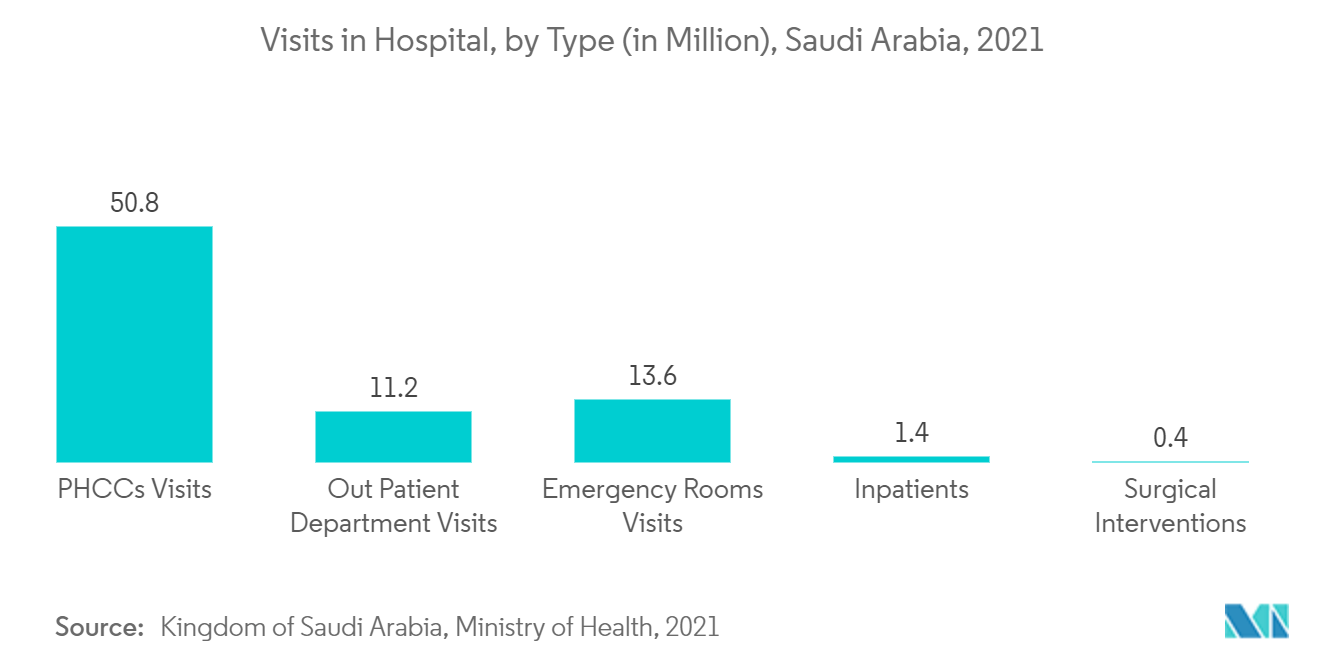

Tais fatores indicam que há uma demanda crescente por centros cirúrgicos ambulatoriais, centros de imagem e consultórios médicos, aumentando assim a demanda por insumos hospitalares. Espera-se que essa demanda impulsione o crescimento do mercado durante o período de previsão. No entanto, a crescente adoção de serviços de saúde ao domicílio pode impedir o mercado no futuro.

Tendências do mercado de suprimentos hospitalares da Arábia Saudita

Espera-se que o segmento de equipamentos de sala de cirurgia detenha uma participação de mercado significativa durante o período de previsão

A procura pública de salas de operações, onde são tratados pacientes gravemente enfermos, está a testemunhar um aumento constante. A taxa de sobrevivência de pacientes graves no pronto-socorro está diretamente relacionada ao avanço do reconhecimento e tratamento precoce das doenças e à observação contínua por parte da equipe de enfermagem, médicos e médicos. Alguns dos bens duráveis da sala de cirurgia incluem colunas utilitárias, luzes cirúrgicas e de exames, macas e seus acessórios, almofadas, colchões, equipamentos de esterilização e limpeza e mesas cirúrgicas e acessórios.

Na Arábia Saudita, apesar dos avanços na tecnologia de segurança, um elevado número de acidentes rodoviários está entre as principais razões para a crescente procura de salas de operações ou salas de emergência, juntamente com o equipamento necessário. De acordo com o Relatório do Ministério da Saúde da Arábia Saudita publicado em maio de 2021, o número de feridos em acidentes registrados em 2020 foi de 25.561. Há um número significativo de casos de hemiplegia, paraplegia e tetraplegia no país devido a acidentes rodoviários, que exigem internações hospitalares para tratamento. No segmento de salas cirúrgicas, o país está equipado com suprimentos hospitalares de diversas grandes empresas, como Arabian Health Care Supply Company (AHCSC), Emitac Healthcare Solutions e Cardinal Health.

Além disso, as crescentes parcerias de empresas de dispositivos médicos com as agências governamentais da Arábia Saudita podem levar ainda mais ao aumento da adoção de dispositivos cirúrgicos gerais nesta região, impulsionando assim o crescimento do mercado. Por exemplo, em Setembro de 2021, a Autoridade Saudita para Cidades Industriais e Zonas Tecnológicas (MODON) assinou um contrato de arrendamento de terrenos industriais na Terceira Cidade Industrial de Jeddah para centralizar o negócio de fornecimentos médicos do Reino. O contrato visa montar um projeto para localizar a produção de instrumentos cirúrgicos estéreis prontos para uso em operações.

Espera-se que um melhor envolvimento do governo através de financiamento, iniciativas e colaboração com empresas multinacionais possa proporcionar um crescimento consistente no segmento de equipamentos para salas de cirurgia. De acordo com o relatório do Conselho de Cooperação do Golfo (CCG), publicado em Abril de 2021, a Arábia Saudita anunciou planos para investir 66 mil milhões de dólares em infra-estruturas de saúde até 2030, com o objectivo de aumentar a participação do sector privado.

Espera-se que as iniciativas estratégicas adotadas pelos principais players impulsionem o crescimento do segmento. Por exemplo, em março de 2021, a Careon Healthcare Solutions finalizou joint ventures na Arábia Saudita e no Sri Lanka para produtos cirúrgicos descartáveis médicos. Essas parcerias têm como objetivo aumentar a disponibilidade de insumos hospitalares no centro cirúrgico e contribuir para o crescimento do segmento no período previsto.

Espera-se que o segmento de suprimentos hospitalares descartáveis detenha uma participação de mercado significativa durante o período de previsão

Suprimentos médicos descartáveis incluem produtos usados para prevenir a contaminação cruzada entre cuidadores/profissionais de saúde e pacientes durante procedimentos de diagnóstico e tratamento.

O aumento dos procedimentos cirúrgicos, o aumento das infecções hospitalares (IRAS) e a crescente conscientização pública sobre o valor de manter a higiene e a boa saúde são importantes impulsionadores da expansão do mercado de suprimentos médicos descartáveis.

De acordo com o estudo do International Journal of Innovative Research in Medical Science (IJIRMS) publicado em junho de 2022, um total de 1.078 pacientes foram internados nas UTIs hospitalares, dos quais foram relatadas infecções associadas aos cuidados de saúde em 316 pacientes. Infecção do trato urinário associada a cateter (CAUTI) foi relatada em 70 pacientes. Klebsiella pneumonia (20%) foi o isolado predominante, sendo as espécies Serratia (3%) e Providencia (3%) os isolados menos comuns. Assim, espera-se que o aumento dos casos de IRAS no país aumente a demanda por suprimentos hospitalares descartáveis, o que deverá impulsionar ainda mais o crescimento do mercado ao longo do período previsto.

Em Junho de 2021, o Ministério Federal da Saúde recebeu do Governo da Arábia Saudita uma doação de alguns equipamentos médicos no valor de 1 milhão de dólares para reforçar ainda mais a luta contra a COVID-19. Assim, espera-se que tais casos impulsionem o crescimento do segmento ao longo do período de previsão.

Espera-se que diversas iniciativas estratégicas adotadas pelos players do mercado impulsionem o crescimento do segmento. Por exemplo, em julho de 2022, a empresa ViroMasks, sediada nos Emirados Árabes Unidos, anunciou a disponibilidade de seu revolucionário produto ViroMasks por meio da plataforma de comércio eletrônico Noon na Arábia Saudita. ViroMasks são fabricados nos Emirados Árabes Unidos seguindo controles de qualidade ISO e tecnologia suíça. Em março de 2021, a CareonHealthcare Solutions finalizou joint ventures na Arábia Saudita e no Sri Lanka para produtos cirúrgicos descartáveis médicos. Tais desenvolvimentos estão levando à alta disponibilidade de produtos no país, o que deverá impulsionar o crescimento do segmento durante o período de previsão.

Visão geral da indústria de suprimentos hospitalares da Arábia Saudita

O mercado de suprimentos hospitalares da Arábia Saudita está fragmentado devido à presença de vários players importantes. Alguns dos intervenientes no mercado estão a adquirir uma quota de mercado significativa ao concentrarem-se mais no canal de distribuição dos produtos. Alguns dos principais players do mercado incluem 3M Company, B. Braun SE, Baxter International, Becton Dickinson and Company, General Electric (GE Healthcare), Johnson Johnson, Cardinal Health, Smith Nephew e Stryker Corporation.

Líderes de mercado de suprimentos hospitalares da Arábia Saudita

-

3M

-

GE Healthcare

-

Stryker Corporation

-

B. Braun Melsungen AG

-

Beckton, Dickinson and Company

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de suprimentos hospitalares da Arábia Saudita

- Em novembro de 2022, o provedor de serviços de gestão de saúde no local, Saudi Response Plus Medical, lançou um centro de ambulância especializado e um centro de treinamento médico em Riade, apenas três anos após entrar no mercado saudita.

- Em julho de 2022, a Autoridade do Crescente Vermelho Saudita e a The Helicopter Company, de propriedade integral do Fundo de Investimento Público Saudita (PIF), assinaram um acordo para a inauguração do Serviço de Ambulâncias Aéreas Sauditas no Reino. O Serviço foi lançado em Riade e expandir-se-á por todo o Reino em várias fases.

Relatório de mercado de suprimentos hospitalares da Arábia Saudita - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Incidências crescentes de doenças comunitárias

4.2.2 Crescente conscientização sobre infecções adquiridas em hospitais

4.2.3 Aumento da população envelhecida

4.3 Restrições de mercado

4.3.1 Crescente adoção de serviços de saúde domiciliar

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - milhões de dólares)

5.1 Por tipo de produto

5.1.1 Equipamento para sala de cirurgia

5.1.2 Auxiliares de mobilidade e equipamentos de transporte

5.1.3 Produtos de Esterilização e Desinfetantes

5.1.4 Suprimentos hospitalares descartáveis

5.1.5 Seringas e Agulhas

5.1.6 Outros tipos de produtos

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 3M Company

6.1.2 B. Braun SE

6.1.3 Baxter International

6.1.4 Becton, Dickinson and Company

6.1.5 General Electric (GE Healthcare)

6.1.6 Johnson & Johnson Inc.

6.1.7 Cardinal Health Inc.

6.1.8 Smith & Nephew

6.1.9 Stryker Corporation

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de suprimentos hospitalares da Arábia Saudita

De acordo com o escopo do relatório, o mercado de suprimentos hospitalares da Arábia Saudita abrange o fornecimento de dispositivos essenciais para reduzir erros médicos e melhorar a segurança dos pacientes nos hospitais. Esses dispositivos também estão associados à proteção contra infecções hospitalares (IRAS), incluindo produtos para manter o gerenciamento adequado dos equipamentos hospitalares.

O mercado de suprimentos hospitalares da Arábia Saudita é segmentado por tipo de produto (equipamentos para sala de cirurgia, auxiliares de mobilidade e equipamentos de transporte, produtos de esterilização e desinfetantes, suprimentos hospitalares descartáveis, seringas e agulhas e outros tipos de produtos). O relatório oferece o valor (em milhões de dólares) para esses segmentos.

| Por tipo de produto | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de suprimentos hospitalares da Arábia Saudita

Qual é o tamanho do mercado de suprimentos hospitalares da Arábia Saudita?

O tamanho do mercado de suprimentos hospitalares da Arábia Saudita deve atingir US$ 1,06 bilhão em 2024 e crescer a um CAGR de 5,80% para atingir US$ 1,40 bilhão até 2029.

Qual é o tamanho atual do mercado de suprimentos hospitalares da Arábia Saudita?

Em 2024, o tamanho do mercado de suprimentos hospitalares da Arábia Saudita deverá atingir US$ 1,06 bilhão.

Quem são os principais atores do mercado de suprimentos hospitalares da Arábia Saudita?

3M, GE Healthcare, Stryker Corporation, B. Braun Melsungen AG, Beckton, Dickinson and Company são as principais empresas que operam no mercado de suprimentos hospitalares da Arábia Saudita.

Que anos esse mercado de suprimentos hospitalares da Arábia Saudita cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de suprimentos hospitalares da Arábia Saudita foi estimado em US$ 1 bilhão. O relatório abrange o tamanho histórico do mercado de suprimentos hospitalares da Arábia Saudita para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de suprimentos hospitalares da Arábia Saudita para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Suprimentos Hospitalares da Arábia Saudita

Estatísticas para a participação de mercado de suprimentos hospitalares da Arábia Saudita em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de suprimentos hospitalares da Arábia Saudita inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.