| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do Mercado (2024) | USD 4.24 Billion |

| Tamanho do Mercado (2029) | USD 5.20 Billion |

| CAGR (2024 - 2029) | 3.61 % |

| Concentração do Mercado | Baixo |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de eletrodomésticos da Arábia Saudita

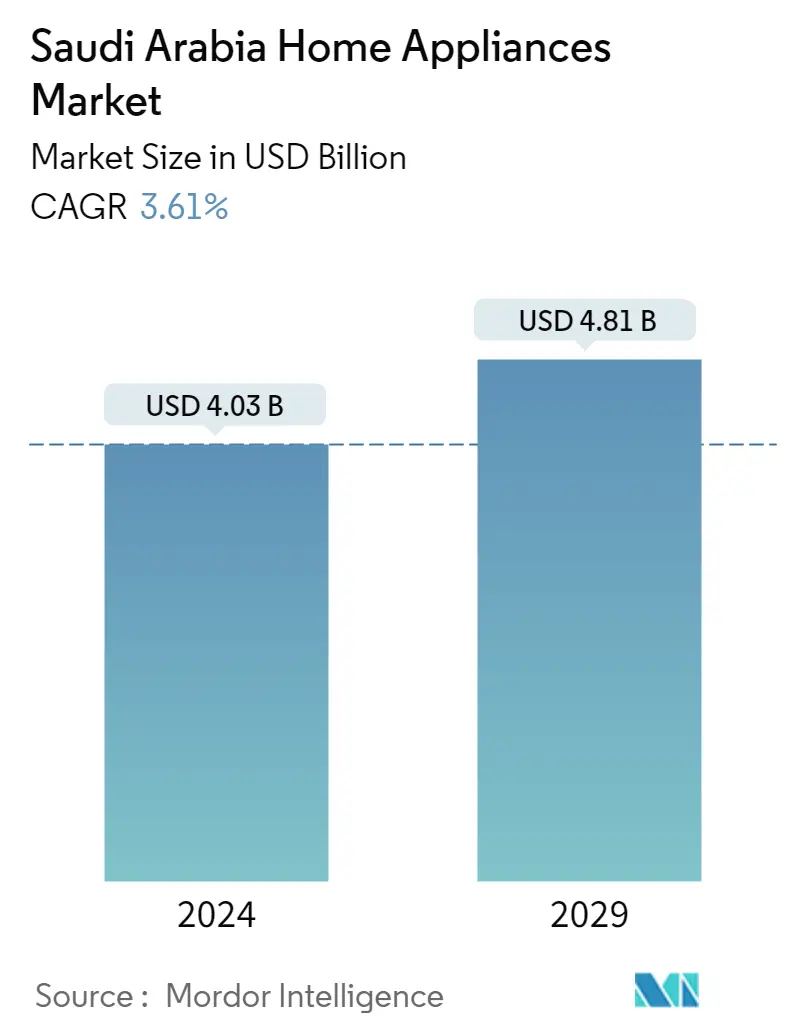

O tamanho do mercado de eletrodomésticos da Arábia Saudita é estimado em US$ 4,03 bilhões em 2024, e deverá atingir US$ 4,81 bilhões até 2029, crescendo a um CAGR de 3,61% durante o período de previsão (2024-2029).

O mercado de eletrodomésticos da Arábia Saudita tem experimentado um crescimento constante nos últimos anos e prevê-se que a tendência continue na próxima década. A Arábia Saudita constitui um dos maiores mercados de eletrodomésticos no CCG, considerando o crescente poder de compra dos consumidores. A rápida urbanização é o principal fator impulsionador do crescimento do mercado de eletrodomésticos no país. As vendas de substituição estão a ganhar força em todo o mundo, com uma grande maioria da população disposta a substituir os aparelhos existentes por aparelhos mais inteligentes, inovadores e mais pequenos. Um rápido aumento nos rendimentos disponíveis levou os consumidores de rendimentos médios a elevados a preferirem modelos premium, sofisticados e de preços mais elevados, aumentando assim o valor das vendas de eletrodomésticos no país.

O cenário pós-COVID-19 do mercado de eletrodomésticos da Arábia Saudita registou um aumento significativo na procura, à medida que as pessoas passam mais tempo em casa. Com a mudança para o trabalho remoto e o aumento do foco em utensílios domésticos, há uma necessidade crescente de eletrodomésticos como geladeiras, máquinas de lavar e televisores.

Tendências do mercado de eletrodomésticos da Arábia Saudita

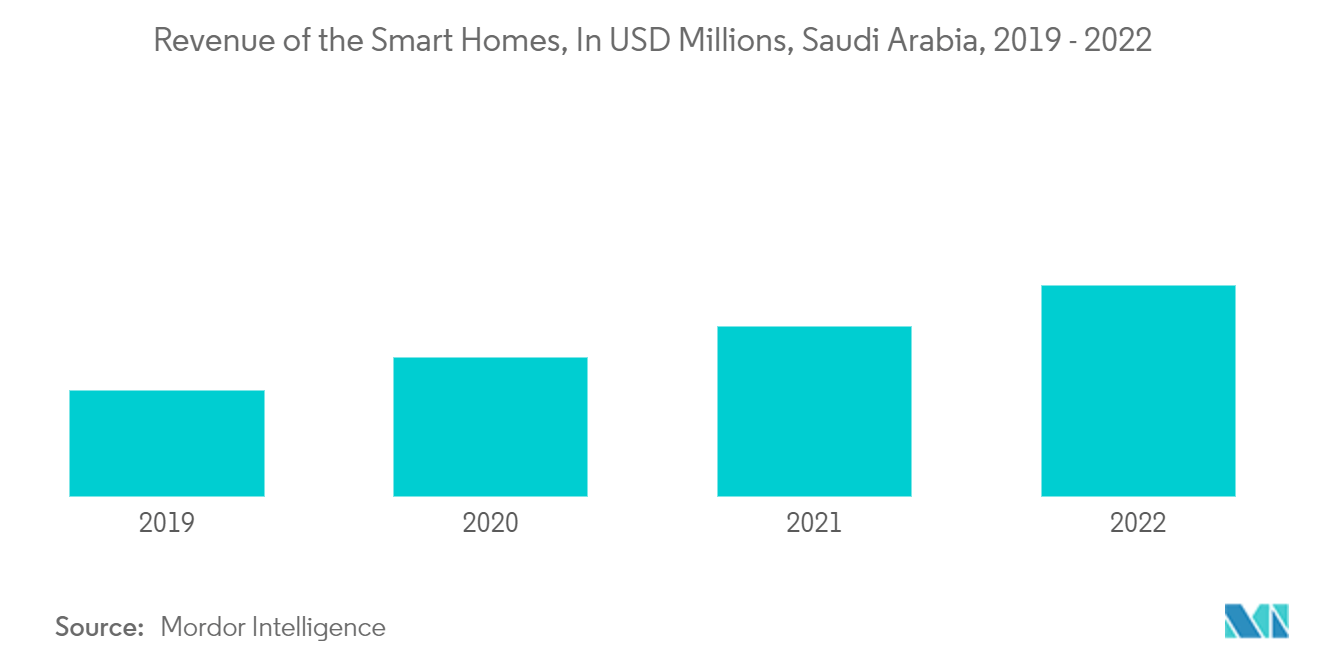

Casas inteligentes estão impulsionando o mercado

Uma casa inteligente é uma configuração doméstica adequada onde aparelhos e dispositivos podem ser controlados automaticamente à distância de qualquer lugar do mundo conectado à Internet, usando um dispositivo móvel ou outro dispositivo em rede. O mercado doméstico inteligente da Arábia Saudita tem registado um crescimento anual substancial no número de casas inteligentes e espera-se que cresça ainda mais nos próximos anos. No ecossistema de eletrodomésticos inteligentes, os eletrodomésticos inteligentes e os eletrodomésticos inteligentes desempenham um papel vital. Os eletrodomésticos inteligentes são habilitados com habilidades de autoaprendizagem, que auxiliam no ajuste automático do sistema de acordo com os horários do proprietário. Com a melhoria da infraestrutura de rede, a penetração da banda larga e da Internet aumentou, e os consumidores optam cada vez mais por produtos sem fio e tecnologicamente avançados para garantir mais segurança às suas famílias.

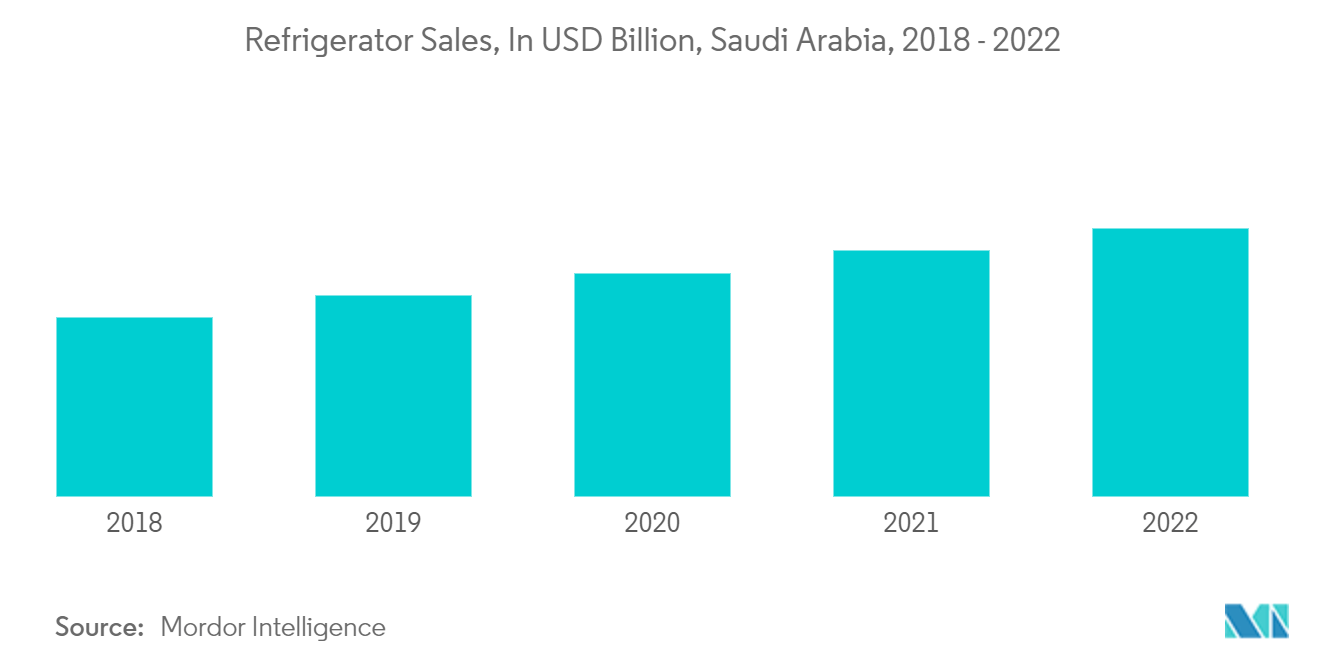

O segmento de refrigeradores está dominando o mercado

No mercado de eletrodomésticos da Arábia Saudita, os frigoríficos são o principal segmento gerador de receitas. O mercado é impulsionado por factores como um número crescente de famílias, um número crescente de expatriados no país, um aumento do rendimento disponível e uma diminuição dos preços. Cidades como Makkah, Riade, Jeddah e Medina levaram à procura de frigoríficos na Arábia Saudita. Na Arábia Saudita, o mercado de refrigeradores de porta dupla capturou a maior parte da participação e lideraria durante o período de previsão. Nos próximos anos, a procura por frigoríficos energeticamente eficientes deverá aumentar devido ao aumento do consumo de eletricidade.

Visão geral da indústria de eletrodomésticos da Arábia Saudita

O mercado de eletrodomésticos da Arábia Saudita é fragmentado por muitos participantes. O relatório abrange os principais players internacionais que operam no mercado de eletrodomésticos da Arábia Saudita. Em termos de participação de mercado, alguns dos principais players dominam atualmente o mercado, que inclui Haier, LG Electronics, Samsung Electronics, Electrolux AB e Bosch. No entanto, com o avanço tecnológico e a inovação de produtos, as empresas de média e pequena dimensão estão a aumentar a sua presença no mercado, garantindo novos contratos e explorando novos mercados.

Líderes do mercado de eletrodomésticos da Arábia Saudita

-

Haier

-

LG Electronics

-

Samsung Electronics

-

Electrolux AB

-

Bosch

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de eletrodomésticos da Arábia Saudita

- Dezembro de 2022 Shaker, o principal importador da Arábia Saudita, expandiu a sua parceria estratégica de longo prazo com a LG Electronics através de um novo acordo de fornecimento que incluirá eletrodomésticos e produtos de entretenimento doméstico.

- Dezembro de 2022 Hisense assinou um acordo de parceria com o United Matbouli Group da Arábia Saudita para expandir suas operações no Reino.

Segmentação da indústria de eletrodomésticos da Arábia Saudita

Um eletrodoméstico é um dispositivo que ajuda nas tarefas domésticas, incluindo cozinhar, limpar e conservar alimentos. Uma análise completa do mercado de eletrodomésticos da Arábia Saudita, que inclui uma avaliação das contas nacionais, economia e tendências de mercado emergentes por segmentos, mudanças significativas na dinâmica do mercado e a visão geral do mercado, é abordada no relatório.

As empresas de eletrodomésticos da Arábia Saudita são segmentadas por grandes eletrodomésticos (geladeiras, freezers, máquinas de lavar louça, máquinas de lavar, fornos, condicionadores de ar e outros eletrodomésticos importantes), pequenos eletrodomésticos (máquinas de café ou chá, processadores de alimentos, grelhadores e torradores, aspiradores de pó e outros pequenos eletrodomésticos) e canais de distribuição (supermercados e hipermercados, lojas especializadas, e-commerce e outros canais de distribuição).

O relatório oferece tamanho de mercado e previsões para o mercado de eletrodomésticos da Arábia Saudita em termos de receita (USD) para todos os segmentos acima.

| produtos | Maiores aplicacoes | Geladeiras | |

| Congeladores | |||

| Máquinas de lavar louça | |||

| Máquinas de lavar roupas | |||

| Fornos | |||

| Ar condicionado | |||

| Outros aparelhos importantes | |||

| Pequenas aplicações | Máquinas de café/chá | ||

| Processadores de alimentos | |||

| Grelhados e Assadores | |||

| Aspirador de pó | |||

| Grelhados e Assadores | |||

| Outros pequenos eletrodomésticos | |||

| Canal de distribuição | Supermercados e Hipermercados | ||

| Lojas especializadas | |||

| Comércio eletrônico | |||

| Outros canais de distribuição | |||

Perguntas frequentes sobre pesquisa de mercado de eletrodomésticos na Arábia Saudita

Qual é o tamanho do mercado de eletrodomésticos da Arábia Saudita?

O tamanho do mercado de eletrodomésticos da Arábia Saudita deve atingir US$ 4,03 bilhões em 2024 e crescer a um CAGR de 3,61% para atingir US$ 4,81 bilhões até 2029.

Qual é o tamanho atual do mercado de eletrodomésticos da Arábia Saudita?

Em 2024, o tamanho do mercado de eletrodomésticos da Arábia Saudita deverá atingir US$ 4,03 bilhões.

Quem são os principais atores do mercado de eletrodomésticos da Arábia Saudita?

Haier, LG Electronics, Samsung Electronics, Electrolux AB, Bosch são as principais empresas que operam no mercado de eletrodomésticos da Arábia Saudita.

Que anos esse mercado de eletrodomésticos da Arábia Saudita cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de eletrodomésticos da Arábia Saudita foi estimado em US$ 3,89 bilhões. O relatório abrange o tamanho histórico do mercado de eletrodomésticos da Arábia Saudita para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de eletrodomésticos da Arábia Saudita para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Home Appliances Reports

Popular Home and Property Improvement Reports

Relatório da indústria de eletrodomésticos da Arábia Saudita

Estatísticas para a participação de mercado de eletrodomésticos da Arábia Saudita em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de eletrodomésticos da Arábia Saudita inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.