| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do Mercado (2024) | USD 395.89 Million |

| Tamanho do Mercado (2029) | USD 519.88 Million |

| CAGR (2024 - 2029) | 7.40 % |

| Concentração do Mercado | Médio |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de fertilizantes da Arábia Saudita

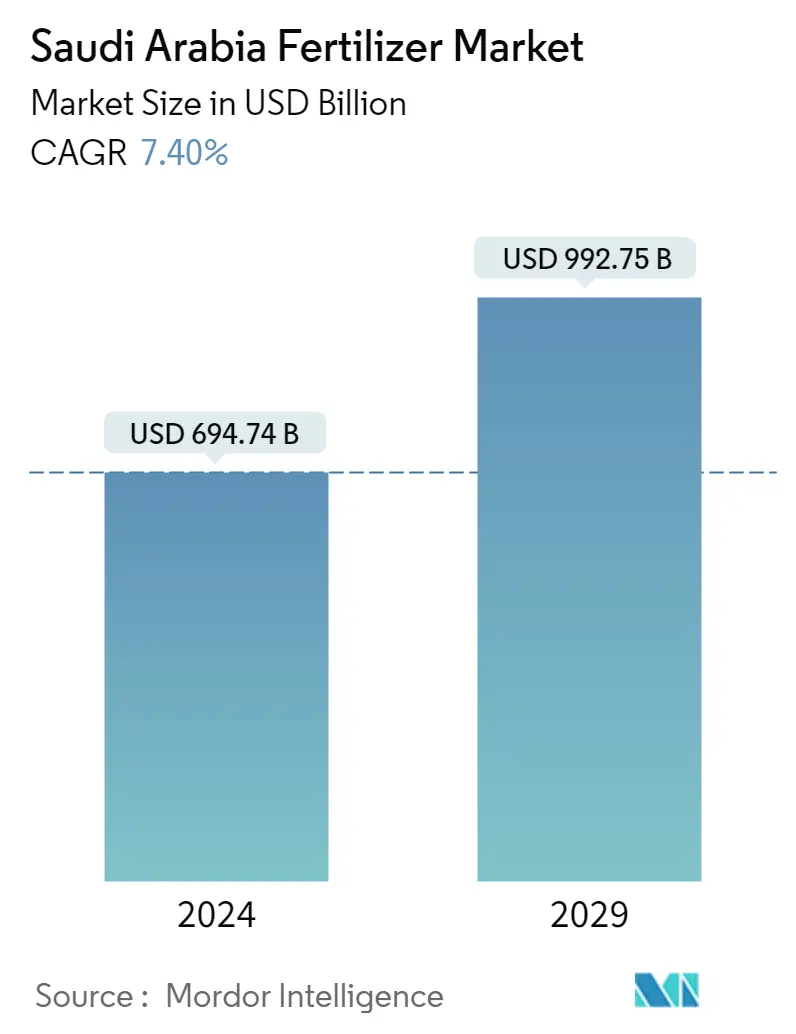

O tamanho do mercado de fertilizantes da Arábia Saudita é estimado em US$ 694,74 bilhões em 2024, e deverá atingir US$ 992,75 bilhões até 2029, crescendo a um CAGR de 7,40% durante o período de previsão (2024-2029).

Os efeitos da COVID-19 foram graves na economia de todos os sectores da Arábia Saudita, resultando numa escassez de mão-de-obra, no encerramento temporário de fábricas e na redução das taxas de funcionamento em todos os sectores industriais do país. Mesmo que as fábricas tenham retomado suas operações, houve problemas relacionados ao transporte e à logística. Assim, encontrar frete aéreo, marítimo ou terrestre foi um fator importante de perturbação das empresas envolvidas no setor. Os custos mais elevados de contentores e de transporte, transporte e armazenamento aumentaram os preços dos fertilizantes.

Ao longo dos anos, a Arábia Saudita, um país que recebe em média apenas dez centímetros de chuva por ano, tem como objectivo desenvolver o seu sector agrícola para alcançar a auto-suficiência em segurança alimentar. Assim, espera-se que a aplicação de fertilizantes para melhorar o crescimento e o rendimento das culturas se torne crucial, criando uma maior procura de fertilizantes.

Os efeitos da COVID-19 foram graves na economia de todos os sectores da Arábia Saudita, resultando numa escassez de mão-de-obra, no encerramento temporário de fábricas e na redução das taxas de funcionamento em todos os sectores industriais do país. Mesmo que as fábricas tenham retomado suas operações, houve problemas relacionados ao transporte e à logística. Assim, encontrar frete aéreo, marítimo ou terrestre foi um fator importante de perturbação das empresas envolvidas no setor. Os custos mais elevados de contentores e de transporte, transporte e armazenamento aumentaram os preços dos fertilizantes.

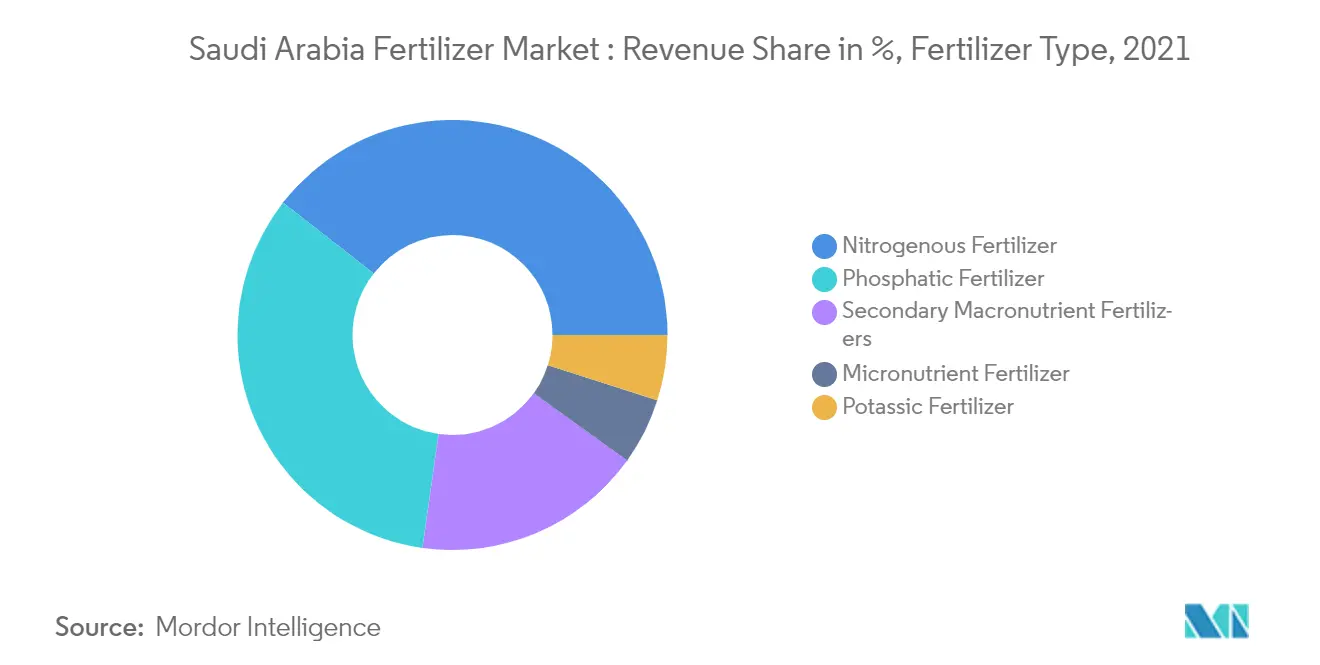

Embora o segmento de fertilizantes nitrogenados tenha conquistado a maior fatia do mercado, com participação de 39,3% em 2021, a aplicação de fertilizantes potássicos está crescendo rapidamente, pois pode aumentar a tolerância das plantas ao estresse abiótico, especialmente à falta de água, que caso contrário, poderá reduzir significativamente o rendimento das colheitas. A produção de frutas e hortaliças vem crescendo no país. A pandemia da COVID-19 enfatizou a importância do desenvolvimento de fontes alimentares locais. Assim, espera-se que o aumento da atividade agrícola devido às diversas iniciativas do governo para alcançar a autossuficiência impulsione o mercado de fertilizantes no país durante o período de previsão.

Tendências do mercado de fertilizantes da Arábia Saudita

Aumentando o Potencial de Exportação de Fertilizantes

A Arábia Saudita é o maior exportador de amônia na região do CCG. As exportações de amoníaco destinam-se principalmente ao mercado indiano, sendo o restante desviado para outros países asiáticos e africanos. Existem vários destinos potenciais de vendas para os produtores de amônia da Arábia Saudita na Ásia-Pacífico, incluindo China, Japão, Coreia do Sul, Tailândia e Vietnã. Os produtores árabes têm uma vantagem competitiva no abastecimento da região Ásia-Pacífico (especialmente do Sul e do Sudeste Asiático) em comparação com os seus outros homólogos europeus, africanos e sul-americanos.

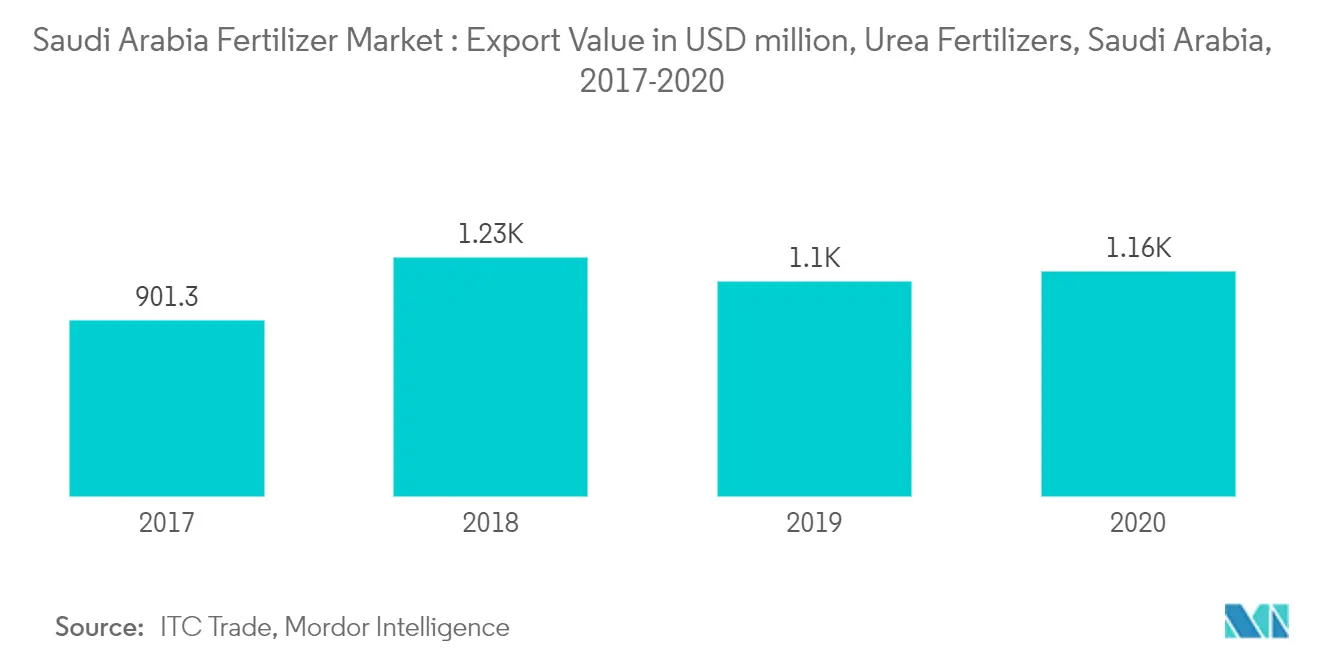

De acordo com o comércio ITC, a quantidade de exportação de ureia aumentou durante 2017-2020 na Arábia Saudita. A exportação de uréia do país foi registrada em 3.797,5 mil toneladas em 2017 e atingiu 4.428,7 mil toneladas em 2020. A Tailândia foi o principal destino da Arábia Saudita, com participação de valor de 23,9% em 2020. Outros destinos incluem Estados Unidos, Austrália, África do Sul e Nova Zelândia.

A disponibilidade de gás natural a um preço atrativo no país traz como vantagem o baixo custo de produção. A capacidade dos produtores de operar fábricas de forma eficiente e confiável torna muito atraente a construção de fábricas de ureia integradas e orientadas para a exportação. Espera-se que isso resulte no crescimento geral do mercado..

Fertilizante Nitrogenado Domina o Segmento de Tipos de Produto

A Arábia Saudita é responsável por cerca de um terço do volume de exportação de fertilizantes do CCG, de cerca de 7,2 milhões de toneladas métricas, com a ureia representando 53% e o restante partilhado entre amoníaco e DAP. A Arábia Saudita depende principalmente de importações para consumo interno de vegetais. Para evitar a dependência total das importações de vegetais, o governo saudita formulou políticas que incentivam os agricultores a cultivar culturas que requerem pouca água em detrimento de culturas que consomem mais água. O rendimento de vegetais aumentou de 174.026 hg/ha em 2016 para 176.524 hg/ha em 2018, devido à melhoria das condições da água.

O aumento do cultivo de hortaliças (tomate) impulsiona a demanda por sulfato de amônio, pois também auxilia no crescimento das plantas, fornecendo nitrogênio. A procura interna de sulfato de amónio é maioritariamente satisfeita através de importações. A empresa SafSulphur é uma das principais empresas que oferece sulfato de amônio de boa qualidade na Arábia Saudita. A importação de sulfato de amônio no país testemunhou um crescimento constante durante o período em análise. Por exemplo, de acordo com o comércio ITC, a importação de sulfato de amônio aumentou de 1.981 toneladas métricas em 2019 para 2.126 toneladas métricas em 2020, indicando um possível crescimento do mercado nos próximos anos.

Além disso, o governo quer que o país seja auto-suficiente na produção de vegetais, especialmente depois da crise alimentar de há alguns anos. Como resultado, prevê-se que a procura de fertilizantes azotados, como a ureia, aumente nos próximos anos.

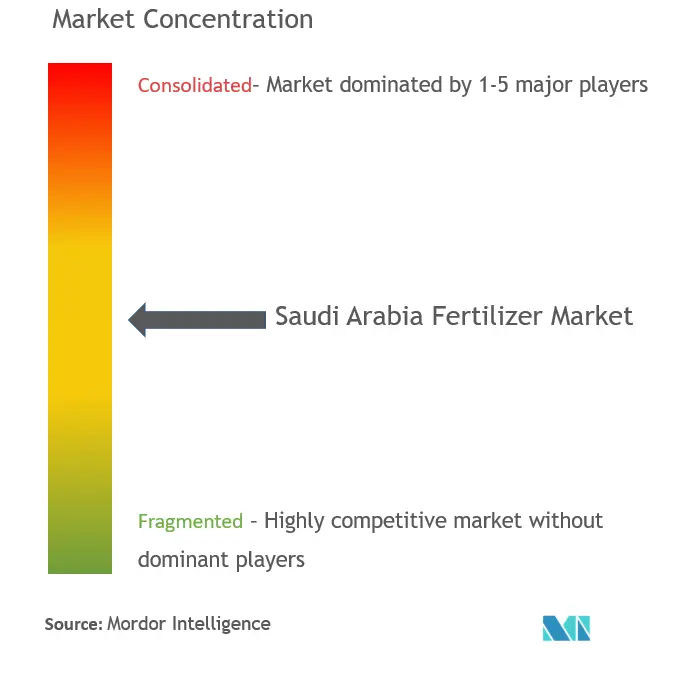

Visão geral da indústria de fertilizantes da Arábia Saudita

O mercado de Fertilizantes da Arábia Saudita é de natureza moderadamente consolidada, no qual os principais players respondem por 53,2% da participação de mercado. Saudi Basic Industries Corporation (SABIC), Maaden fosfato Co., Arabian Agricultural Services Co. (ARASCO), Saudi United Fertilizer Co. (Al-Asmida) e Saf Sulphur Company são os principais players do mercado de fertilizantes da Arábia Saudita.

Os players nacionais e internacionais do mercado estão focando em estratégias como aumentar os investimentos em pesquisa e desenvolvimento, lançamentos de produtos, expansões e parcerias para melhorar sua participação no mercado na região.

Líderes do mercado de fertilizantes da Arábia Saudita

-

Maaden Phosphate Co.

-

Saudi Basic Industries Corporation (SABIC)

-

Saudi United Fertilizer Company (Al-Asmida)

-

Saf Sulphur Company

-

Arabian Agricultural Services Co. (ARASCO)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de fertilizantes da Arábia Saudita

Em janeiro de 2022, a SABIC Agri-Nutrients Company adquiriu o Grupo ETC (ETG) com uma participação de 49% na ETG Inputs Holdco Limited por um valor de transação de US$ 320 milhões. O acordo faz parte da estratégia da SABIC Agri-Nutrients Company para integrar a cadeia de valor e distribuição dos mercados de agronutrientes.

Em outubro de 2021, a JAS Global Industries expandiu a sua presença no Reino da Arábia Saudita ao abrir uma nova fábrica em Riade. Este investimento estratégico permite à JAS expandir ainda mais a sua presença no Reino com o objectivo de melhorar ainda mais os seus serviços na KSA.

Segmentação da indústria de fertilizantes da Arábia Saudita

A Associação Internacional de Fertilizantes define fertilizante como qualquer substância sólida, líquida ou gasosa contendo um ou mais nutrientes vegetais em quantidade conhecida, que é aplicada ao solo diretamente nas plantas, ou como soluções aquosas adicionadas (como na fertirrigação), para manter fertilidade do solo, melhorar o desenvolvimento, o rendimento e a qualidade das culturas.

O Mercado de Fertilizantes da Arábia Saudita é segmentado por Tipo (Fertilizantes Nitrogenados, Fertilizantes Fosfáticos, Fertilizantes Potássicos, Fertilizantes Secundários e Fertilizantes de Micronutrientes) e Tipo de Cultura (Grãos e Cereais, Leguminosas e Oleaginosas, Culturas Comerciais, Frutas e Legumes e Outros Tipos de Culturas). O relatório oferece os tamanhos de mercado e previsões em valor (USD) para todos os segmentos acima.

| Tipo | Fertilizantes Nitrogenados | Uréia | |

| Nitrato de cálcio e amônio | |||

| Nitrato de amônio | |||

| Sulfato de amônia | |||

| Amônia Anidra | |||

| Outros fertilizantes nitrogenados | |||

| Fertilizantes Fosfáticos | Fosfato Monoamônio (MAP) | ||

| Fosfato de diamônio (DAP) | |||

| Superfosfato Único (SSP) | |||

| Superfosfato Triplo (TSP) | |||

| Outros fertilizantes fosfáticos | |||

| Fertilizantes Potássicos | Muriato de Potássio (MOP) | ||

| Sulfato de Potássio (SOP) | |||

| Fertilizantes Secundários de Macronutrientes | |||

| Fertilizantes com micronutrientes | |||

| Aplicativo | Grãos e Cereais | ||

| Leguminosas e Oleaginosas | |||

| Frutas e vegetais | |||

| Outros tipos de corte | |||

Perguntas frequentes sobre pesquisa de mercado de fertilizantes na Arábia Saudita

Qual é o tamanho do mercado de fertilizantes da Arábia Saudita?

O tamanho do mercado de fertilizantes da Arábia Saudita deve atingir US$ 694,74 bilhões em 2024 e crescer a um CAGR de 7,40% para atingir US$ 992,75 bilhões até 2029.

Qual é o tamanho atual do mercado de fertilizantes da Arábia Saudita?

Em 2024, o tamanho do mercado de fertilizantes da Arábia Saudita deverá atingir US$ 694,74 bilhões.

Quem são os principais atores do mercado de fertilizantes da Arábia Saudita?

Maaden Phosphate Co., Saudi Basic Industries Corporation (SABIC), Saudi United Fertilizer Company (Al-Asmida), Saf Sulphur Company, Arabian Agricultural Services Co. (ARASCO) são as principais empresas que operam no mercado de fertilizantes da Arábia Saudita.

Que anos esse mercado de fertilizantes da Arábia Saudita cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de fertilizantes da Arábia Saudita foi estimado em US$ 646,87 bilhões. O relatório abrange o tamanho histórico do mercado de fertilizantes da Arábia Saudita para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de fertilizantes da Arábia Saudita para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Fertilizers Reports

Popular Agriculture Reports

Relatório da Indústria de Fertilizantes da Arábia Saudita

Estatísticas para a participação de mercado de fertilizantes da Arábia Saudita em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de fertilizantes da Arábia Saudita inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.