Análise do mercado de defesa da Arábia Saudita

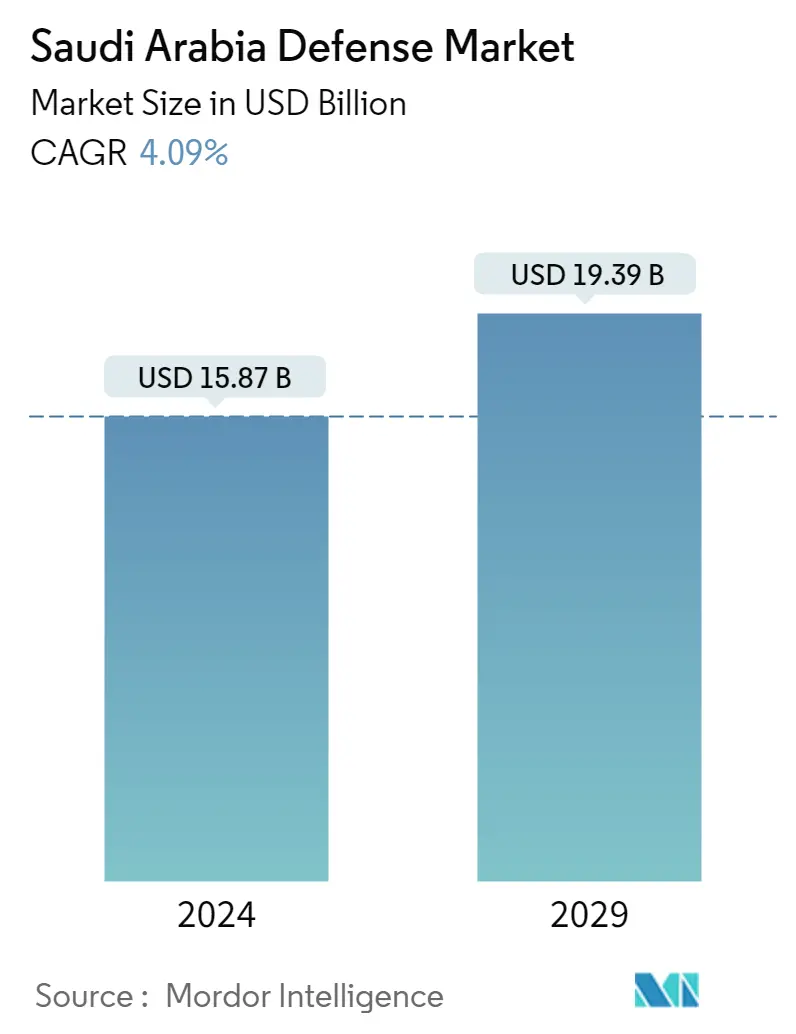

O tamanho do mercado de defesa da Arábia Saudita é estimado em US$ 15,87 bilhões em 2024, e deverá atingir US$ 19,39 bilhões até 2029, crescendo a um CAGR de 4,09% durante o período de previsão (2024-2029).

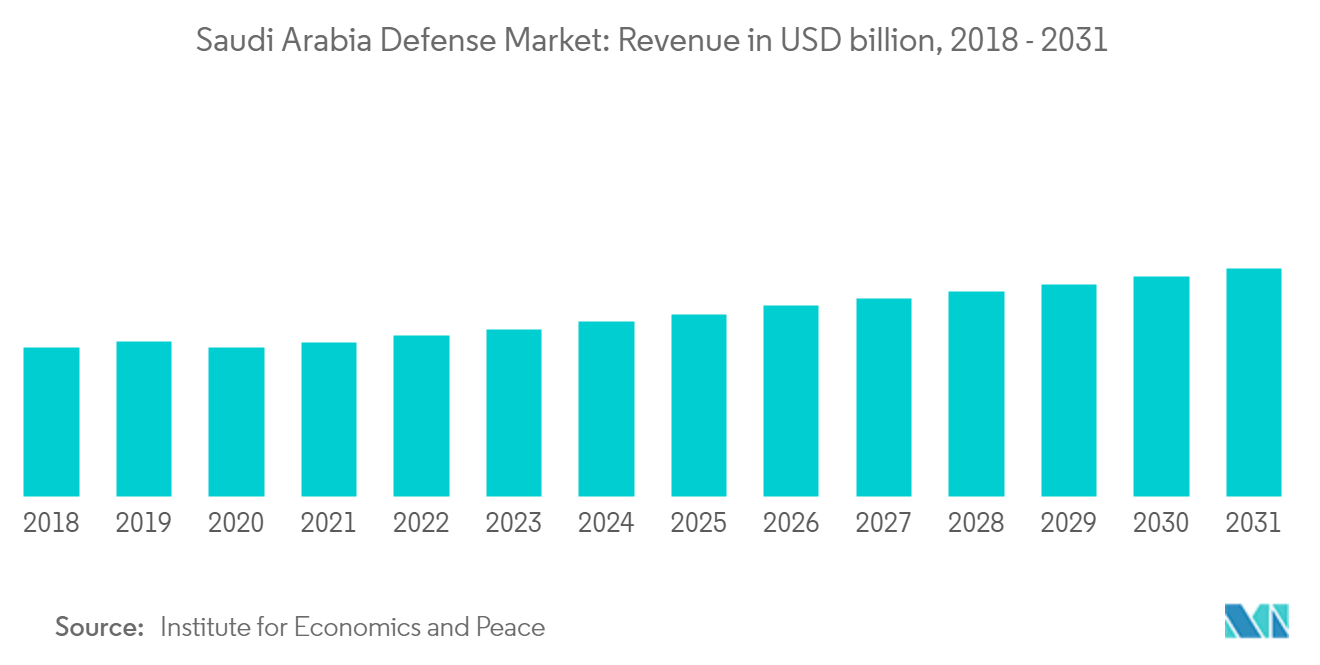

A economia do país registou uma diminuição de cerca de 4% em 2020 devido ao impacto da COVID-19. No entanto, à medida que a produção petrolífera do país aumentou, bem como a economia proveniente de actividades não petrolíferas, o seu crescimento regressou aos níveis pré-COVID em 2021. Devido a isto, espera-se que as aquisições e os investimentos em ID no sector da defesa melhorem nos próximos anos. anos.

O país é um dos maiores gastadores militares do mundo e o principal importador de armas dos Estados Unidos. Os elevados gastos com defesa do país (devido à sua economia robusta e ao elevado PIB) tornaram o mercado lucrativo para vários intervenientes locais e estrangeiros. Vários acordos de joint venture foram assinados desde o estabelecimento das Indústrias Militares da Arábia Saudita (SAMI).

Ao longo da última década, as tensões políticas no Médio Oriente fizeram com que o país investisse mais no sector da defesa. O governo da Arábia Saudita tem planos de modernizar as suas forças armadas até 2030 e está a adquirir novos caças, combatentes de superfície e veículos blindados. Também aumentou seu foco em C4ISR e soluções de segurança cibernética nos últimos anos.

Contudo, nos últimos três anos, o governo reduziu os seus gastos com a defesa para se concentrar mais no sector da educação. Em Dezembro de 2021, o país anunciou o seu plano para diminuir as suas despesas militares em cerca de 10% em 2022 (aproximadamente 46 mil milhões de dólares) em comparação com o ano anterior. Além disso, a proibição da Arábia Saudita por alguns dos países europeus terá impacto na aquisição de equipamentos de defesa que dificultarão o crescimento do mercado durante o período de previsão.

Tendências do mercado de defesa da Arábia Saudita

Arábia Saudita fortalecendo suas capacidades de defesa em meio às tensões no Oriente Médio

Nas últimas décadas, o Médio Oriente tornou-se um foco global de conflitos, com guerras civis a decorrer na Síria, no Iraque, no Iémen e na Líbia. Além disso, a internacionalização das guerras civis levou a coligações entre países, o que perturbou ainda mais o clima geopolítico na região. Além disso, o conflito por procuração Irão-Arábia Saudita, uma luta contínua pela influência no Médio Oriente e nas regiões vizinhas entre o Irão e a Arábia Saudita, levou os países a fornecerem graus variados de apoio a lados opostos em conflitos próximos. Com várias nações envolvidas em conflitos armados na região, há um impulso crescente entre os países para obter meios militares comparáveis em funções e capacidades aos adversários. Além disso, a indulgência das superpotências globais com capacidades militares avançadas, como os Estados Unidos e a Rússia, no cenário reforçou ainda mais estas exigências.

Existem vários conflitos marítimos em formação na região. Por exemplo, existem disputas territoriais entre os países dentro e ao redor do Golfo Pérsico. Estes incluem Irã, Iraque, Kuwait, Arábia Saudita, Bahrein, Catar, Emirados Árabes Unidos (EAU) e Omã. Existe um estado contínuo de tensões militares intensificadas entre a República Islâmica do Irão e os seus aliados e os Estados Unidos e os seus aliados na região do Golfo Pérsico. Tais conflitos estão a forçar os países envolvidos a melhorar as suas capacidades de combate. Para a Arábia Saudita, para além do Irão e das suas ambições nucleares, a maior ameaça é o confronto fronteiriço com os rebeldes Houthi do norte do Iémen, enquanto lutam com as forças do governo iemenita. As recompensas dos rebeldes destacaram as pequenas lacunas na capacidade de defesa aérea da Arábia Saudita. As defesas aéreas sauditas negaram vários destes ataques ao interceptar muitos projécteis que se aproximavam. A Força Aérea Saudita usa o Patriot PAC-3 como seu principal sistema de defesa contra mísseis balísticos. Também está equipado com vários mísseis terra-ar de curto e médio alcance, como o Improved Hawk, Shahine e Mistral. No entanto, o conflito no Iémen revelou-se uma guerra de desgaste dispendiosa para os sauditas, que foram forçados a alocar fundos tão necessários para consolidar as suas capacidades de defesa aérea e as operações militares no Iémen. Tais factores estão a impulsionar os investimentos da Arábia Saudita na aquisição de novo equipamento militar nos próximos anos.

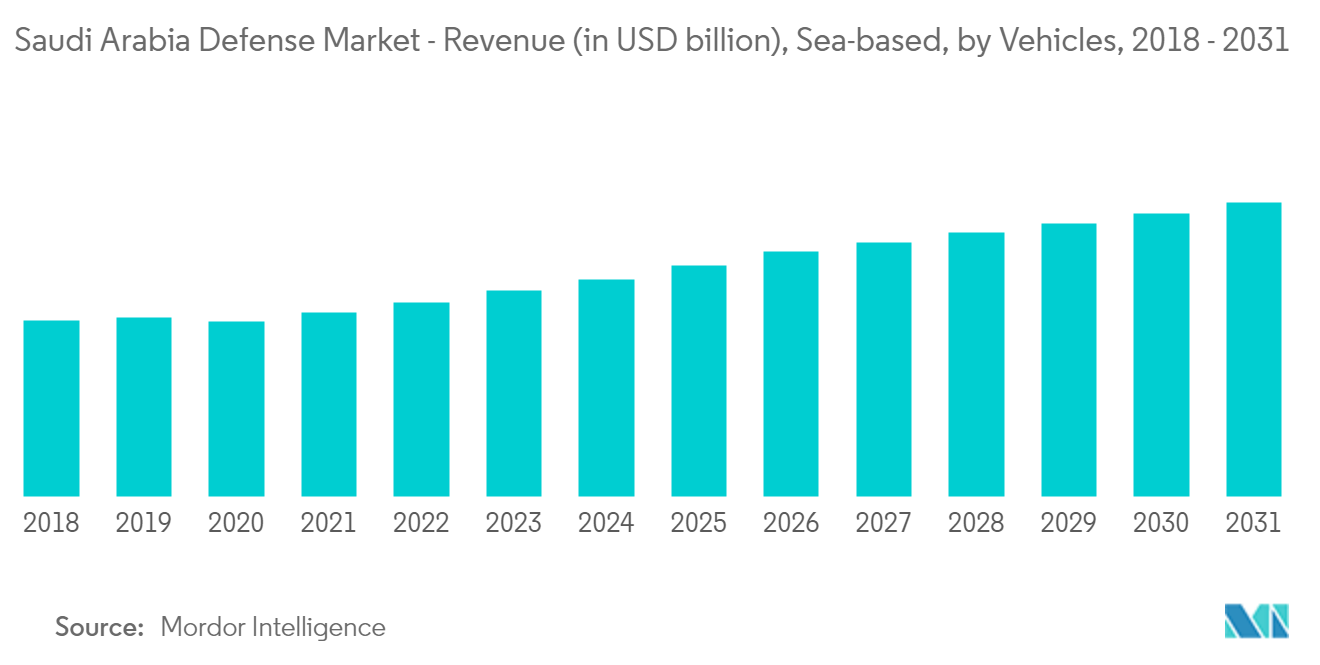

Veículos marítimos no segmento de veículos deverão registrar crescimento significativo durante o período de previsão

O ambiente de segurança regional enfatiza cada vez mais a importância do poder naval. As marinhas têm um papel de primeira linha na segurança das linhas marítimas de comunicação para garantir a liberdade de navegação no mar, protegendo zonas económicas exclusivas e activos offshore. A Marinha também desempenha um papel crucial no fornecimento de capacidades de alerta e combate a ataques aéreos e de mísseis. A Arábia Saudita está à procura de capacidades para projectar as proezas navais muito mais longe do que alguma vez conseguiu. A intensificação da concorrência internacional no Mar Vermelho, no seu flanco ocidental, a implosão do Iémen e a instabilidade do Corno de África são tendências significativas que redefinem o cenário de ameaça marítima de Riade para além do Golfo Arábico. O governo da Arábia Saudita iniciou o Programa de Expansão Naval Saudita II, um programa de modernização naval que dura mais de 10 anos. O governo planeia gastar aproximadamente 20 mil milhões de dólares em novos navios (que poderão substituir a obsoleta Frota Naval do Leste) e cerca de 6 mil milhões de dólares no programa de fragatas construído pela Lockheed Martin. O SNEP II concentra a atenção na Frota Oriental da Marinha Real Saudita, que passou por um grande programa de modernização pela última vez nas décadas de 1980 e 1990. É em grande parte impulsionada pela necessidade de combater o poder naval iraniano, que se concentra na capacidade de bloquear pontos de estrangulamento marítimo críticos, como o Estreito de Ormuz. No âmbito desta iniciativa, o país encomendou Navios Combatentes de Superfície Multi-Missão (MMSC). Em dezembro de 2019, a Lockheed Martin recebeu um contrato de vendas militares estrangeiras de US$ 1,96 bilhão para projetar e construir quatro MMSC para o país. A entrega das embarcações está prevista para começar em 2023. Da mesma forma, o país está atualmente lançando corvetas Avante fabricadas pela Navantia. Prevê-se que essas aquisições robustas no segmento naval acelerem o crescimento do mercado durante o período de previsão.

Visão geral da indústria de defesa da Arábia Saudita

O mercado do país é dominado por players estrangeiros, principalmente dos Estados Unidos. Empresas notáveis entre elas incluem a Lockheed Martin Corporation, a Boeing Company e a Raytheon Technology Company. Por exemplo, em dezembro de 2021, no âmbito da Fase 2 do Programa de Modernização AWACS da Força Aérea Real Saudita (RSAF), o país recebeu um contrato no valor de US$ 397,9 milhões com a Boeing para modernizar sua frota de Sistema de Alerta e Controle Aerotransportado Boeing E-3 Sentry ( AWACS). Segundo o contrato, a empresa modernizará cinco aeronaves até 2026. No entanto, o governo está a tentar desenvolver as suas capacidades de produção de defesa local. O Governo da Arábia Saudita está a concentrar-se na implementação de políticas para garantir que os seus fabricantes de defesa de capital aberto representem mais de 50% da sua quota de receitas de defesa até 2030. A este respeito, em Fevereiro de 2021, as Indústrias Militares da Arábia Saudita (SAMI) assinaram um acordo estabelecer uma joint venture com a empresa norte-americana Lockheed Martin. Espera-se que este acordo melhore as capacidades de defesa e produção do Reino e localize as indústrias militares. O empreendimento é projetado para desenvolver capacidades em tecnologias de fabricação e software, integração de sistemas e produção, manutenção e reparo de aeronaves de asa rotativa e fixa e sistemas de defesa antimísseis. A SAMI deterá 51% do empreendimento, enquanto a Lockheed Martin deterá o restante. Tais iniciativas podem reduzir a participação de mercado das empresas estrangeiras no país durante o período de previsão.

Líderes do mercado de defesa da Arábia Saudita

Lockheed Martin Corporation

The Boeing Company

BAE System PLC

Saudi Arabian Military Industries

Raytheon Technologies Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de defesa da Arábia Saudita

- Em dezembro de 2021, as Indústrias Militares da Arábia Saudita (SAMI) lançaram duas novas joint ventures com empresas francesas.

- A primeira joint venture foi assinada com a Airbus (49% de participação) para fornecer manutenção, reparo e revisão (MRO) e prestação de serviços para aeronaves militares. A empresa iniciará as operações em 2022 e inicialmente oferecerá suporte às aeronaves de transporte Airbus C295W e ao Airbus A330 Multi-Role Tanker Transport (MRTT).

- A segunda joint venture, SAMI Figeac Aero Manufacturing, será estabelecida com a Figeac Aero e a Saudi Arabian Industrial Investments Company. A empresa fabricará componentes de titânio e alumínio para aeronaves e helicópteros militares e comerciais. Ele começará a ser fabricado em 2024.

- Em Fevereiro de 2021, as Indústrias Militares da Arábia Saudita (SAMI) assinaram um acordo com a NIMR, um fabricante de veículos militares dos Emirados Árabes Unidos, para fabricar localmente os veículos JAIS 4x4 MRAP (Mine-Resistant Ambush Protected) na Arábia Saudita. Os veículos blindados estão planejados para serem fabricados nos Emirados Árabes Unidos pela NIMR. Mais tarde, através da transferência de produção e tecnologia, a SAMI poderá desenvolver as suas capacidades de cadeia de abastecimento para permitir que as duas empresas fabricem conjuntamente todos os veículos JAIS na Arábia Saudita.

Segmentação da Indústria de Defesa da Arábia Saudita

O mercado de defesa da Arábia Saudita abrange todos os aspectos da aquisição de veículos militares, armamento e outros equipamentos, e fornece informações sobre a alocação e gastos orçamentais.

O mercado foi segmentado por Tipo em Treinamento Pessoal, Simulação, Equipamentos de Proteção, Sistemas de Comunicação, Armas e Munições e Veículos. O dimensionamento e as previsões do mercado foram fornecidos em valor (US$ bilhões).

| Treinamento de pessoal, simulação e equipamentos de proteção | |

| Sistemas de comunicação | |

| Armas e Munições | Sistemas de Artilharia e Morteiros |

| Armas de Infantaria | |

| Sistemas de mísseis e defesa antimísseis | |

| Munições | |

| Veículos | Veículos terrestres |

| Veículos marítimos | |

| Veículos aéreos |

| Tipo | Treinamento de pessoal, simulação e equipamentos de proteção | |

| Sistemas de comunicação | ||

| Armas e Munições | Sistemas de Artilharia e Morteiros | |

| Armas de Infantaria | ||

| Sistemas de mísseis e defesa antimísseis | ||

| Munições | ||

| Veículos | Veículos terrestres | |

| Veículos marítimos | ||

| Veículos aéreos | ||

Perguntas frequentes sobre pesquisa de mercado de defesa da Arábia Saudita

Qual é o tamanho do mercado de defesa da Arábia Saudita?

Espera-se que o tamanho do mercado de defesa da Arábia Saudita atinja US$ 15,87 bilhões em 2024 e cresça a um CAGR de 4,09% para atingir US$ 19,39 bilhões até 2029.

Qual é o tamanho atual do mercado de defesa da Arábia Saudita?

Em 2024, o tamanho do mercado de defesa da Arábia Saudita deverá atingir 15,87 mil milhões de dólares.

Quem são os principais atores do mercado de defesa da Arábia Saudita?

Lockheed Martin Corporation, The Boeing Company, BAE System PLC, Saudi Arabian Military Industries, Raytheon Technologies Corporation são as principais empresas que operam no mercado de defesa da Arábia Saudita.

Que anos cobre esse mercado de defesa da Arábia Saudita e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de defesa da Arábia Saudita foi estimado em US$ 15,25 bilhões. O relatório abrange o tamanho histórico do mercado de defesa da Arábia Saudita para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de defesa da Arábia Saudita para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Defesa da Arábia Saudita

Estatísticas para a participação de mercado de Defesa da Arábia Saudita em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Defesa da Arábia Saudita inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.