Análise de Mercado de Rack de Data Center da Arábia Saudita

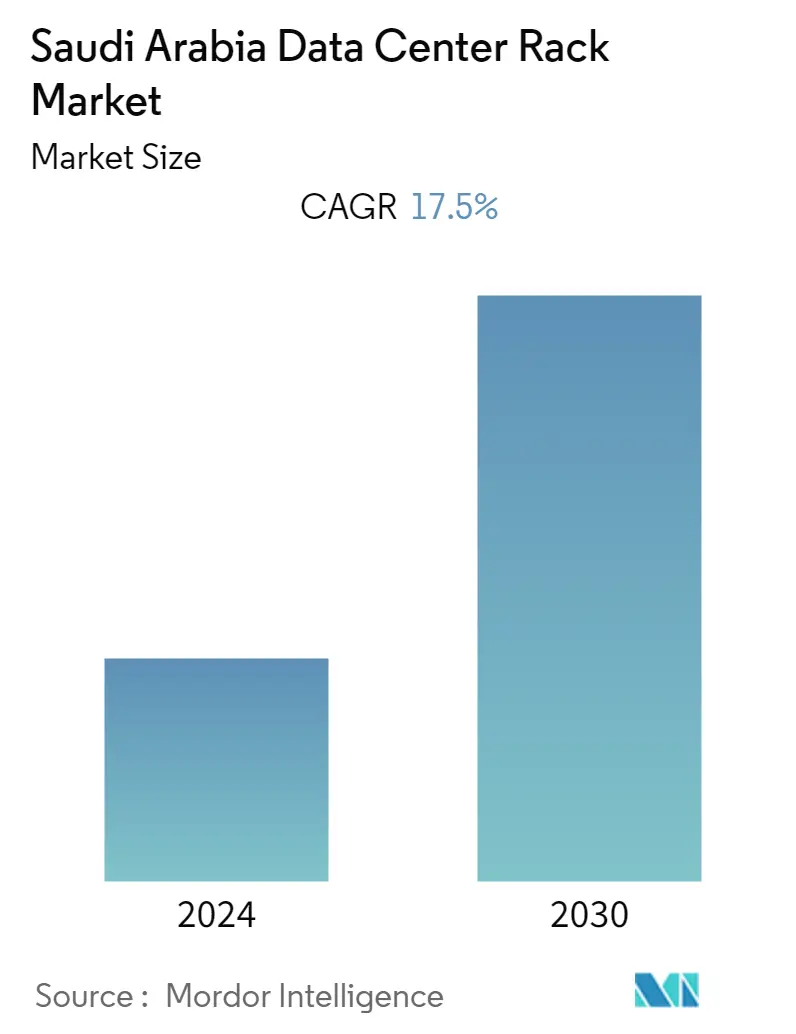

O mercado Rack de data center da Arábia Saudita atingiu um volume de 64.803 no ano anterior, e é projetado para registrar um CAGR de 17,5% durante o período de previsão. A crescente demanda por computação em nuvem entre as PMEs, as regulamentações governamentais para segurança de dados locais e o crescente investimento de players domésticos são alguns dos principais fatores que impulsionam a demanda por data centers no país/região.

- Capacidade de carga de TI em construção A próxima capacidade de carga de TI do mercado de data centers da Arábia Saudita deve atingir 855 MW até 2029.

- Em construção Espaço elevado do piso A construção de área elevada no país deve aumentar para 3,4 milhões de pés quadrados até 2029.

- Racks planejados O número total de racks a serem instalados no país deve chegar a mais de 170 mil unidades até 2029. Espera-se que Riad abrigue o número máximo de racks até 2029.

- Cabos submarinos planejados Existem cerca de 5 sistemas de cabos submarinos conectando a Arábia Saudita, e muitos estão em construção. Um desses cabos submarinos que deve começar a operar em 2023 é com a Etihad Etisalat Company (Mobily), que anunciou sua participação no consórcio Sudeste Asiático - Oriente Médio - Europa Ocidental 6 (SEA-ME-WE 6) que construiria um novo sistema de cabos submarinos de 19.200 km de comprimento conectando o Reino da Arábia Saudita.

Tendências do mercado de rack de data center da Arábia Saudita

BFSI deterá grande participação de mercado

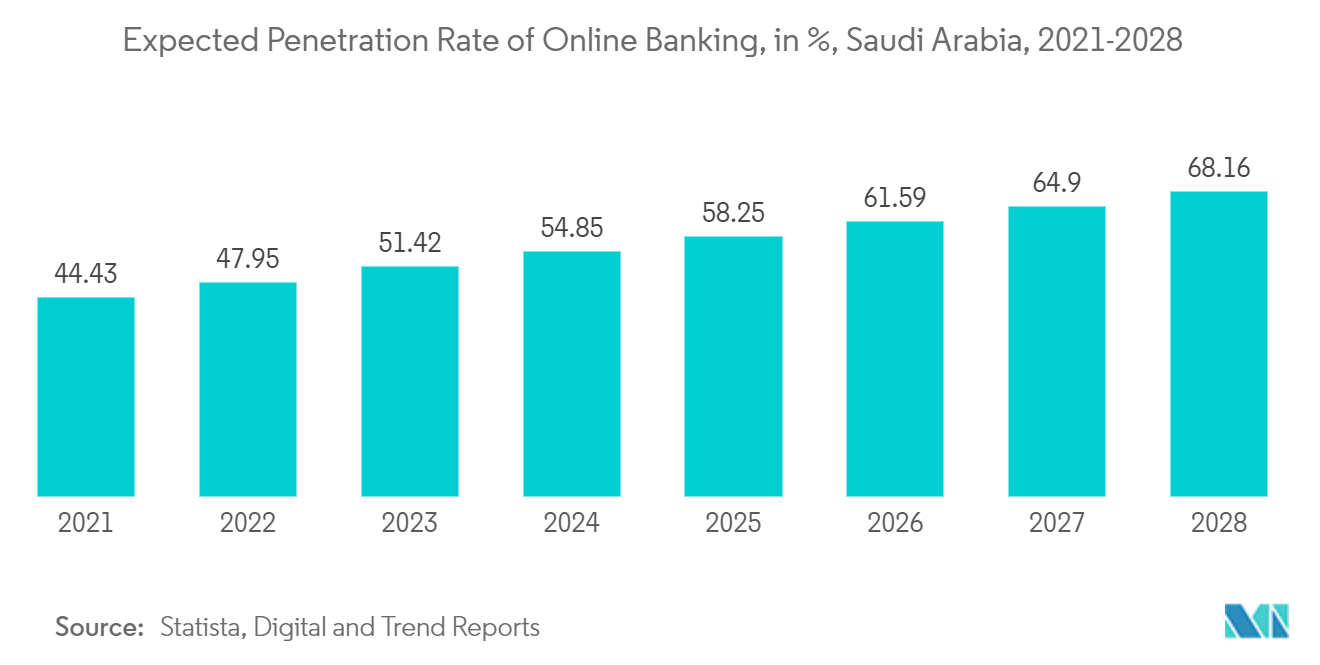

- Os bancos da Arábia Saudita devem permanecer em um caminho lucrativo em 2023, com os empréstimos corporativos continuando a impulsionar o crescimento do crédito no setor. O Banco Central Saudita (SAMA) tem sido um defensor da inovação e desenvolvimento no setor financeiro desde o lançamento do programa de desenvolvimento do setor financeiro da Arábia Saudita, um dos pilares da Visão 2030, em 2017.

- O movimento em direção à digitalização ficou mais evidente na concessão de licenças aos dois primeiros bancos totalmente digitais na Arábia Saudita, em 2020. A mudança incluiu o STC Pay da Saudi Telecom sendo renomeado STC Bank com um capital de SAR 2,5 bilhões (USD 670 milhões) e o Saudi Digital Bank (SDB) ganhando um capital de SAR 1,5 bilhão (USD 40 milhões). Essas novas licenças incorporam o desejo do país de se tornar um centro financeiro e aumentar a eficiência e a penetração de seu sistema bancário.

- A Arábia Saudita licenciou três entidades desde 2021. O STC Bank, que possui oito milhões de clientes de varejo e mais de 120.000 comerciantes em sua rede, está atualmente convertendo todas as suas atividades e funções de uma carteira eletrônica para um banco digital.

- Além disso, a estratégia de comprar agora e pagar mais tarde permitiu que os consumidores mudassem para compras on-line. Por exemplo, 10% dos consumidores da Arábia Saudita preferem a opção de pagamento BNPL para compras online. Além disso, a Autoridade Monetária da Arábia Saudita (SAMA) começou a desenvolver um ambiente de sandbox regulatório em fevereiro de 2019 para testar startups de fintech no país. Além disso, o MCIT estabeleceu um hub de inovação que pretende servir como uma incubadora tecnológica, atrair parcerias privadas e governamentais e conectar empresários com todos os players pertinentes do ecossistema de startups sauditas.

- Os bancos da Arábia Saudita pretendem gastar muito dinheiro no digital durante os próximos anos. O Programa de Desenvolvimento do Setor Financeiro (FSDP), que visa fornecer um setor de serviços financeiros forte na Arábia Saudita que seja moderno e inovador, é outra maneira de o governo apoiar o setor de fintechs. Como parte disso, o país quer triplicar o número de fintechs que tem atualmente até 2025 (de 82 para 230), e quer converter 70% de todas as transações financeiras que estão sendo feitas para o digital nos próximos três anos.

- No geral, espera-se que a demanda por racks de data center aumente com o aumento dos serviços de data center como resultado do aumento da digitalização no setor financeiro.

Espera-se que o rack completo cresça significativamente

- Na Arábia Saudita, devido ao aumento do número de data centers e à preferência por data centers de hiperescala e atacado no país, a necessidade de armazenamento de dados criou uma necessidade crescente de instalação de racks completos.

- Espera-se que a Arábia Saudita atenda a investimentos de até US$ 18 bilhões para construir data centers consideráveis em todo o Reino. Devido à crescente digitalização do país e aos significativos investimentos estrangeiros diretos, a demanda por infraestrutura de nível 4 aumentará, levando à demanda por racks completos.

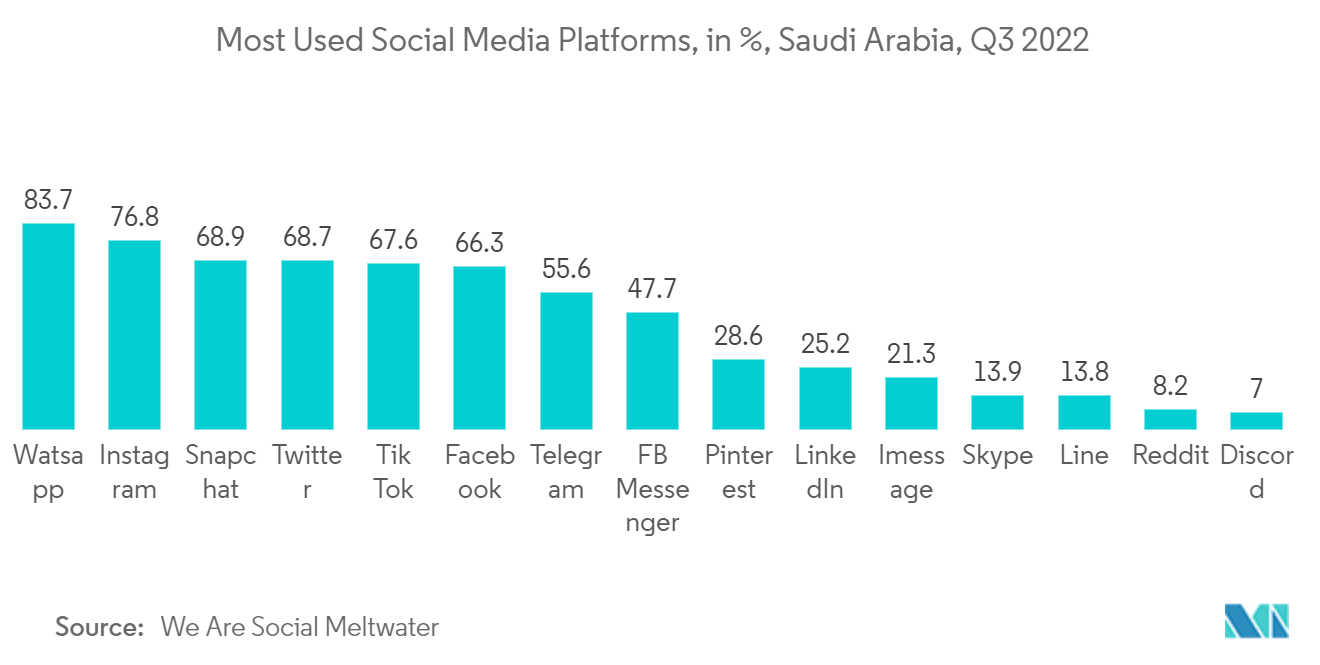

- Computação em nuvem, plataformas de software, mídia social e entrega de conteúdo são alguns dos principais fatores que afetam diretamente a expansão do data center em hiperescala. Com mais de 29,5 milhões de usuários em 2022, as mídias sociais se tornaram um instrumento potente que gera grandes quantidades de dados na forma de blogs, tweets, atualizações, fotografias e vídeos.

- A rápida adoção de tecnologia baseada em nuvem pública ajudará a acelerar a transição digital do país, protegendo montanhas de dados. Com investimentos atraentes de provedores de nuvem, como Google e Oracle, o negócio de data center começou a ganhar força. Por exemplo, a Oracle trabalhará com a NEOM Tech e a Digital Holding Co., como a primeira locatária do data center de hiperescala da NEOM para atender ao Saudi Vision 2030. O data center abrigará o Oracle Cloud Infrastructure (OCI), que ofereceria uma plataforma resiliente e de alto desempenho para serviços em nuvem.

- A Arábia Saudita está em uma posição privilegiada para expandir seus ecossistemas de startups gerais e focados em TIC. Com mais de 96% dos sauditas possuindo smartphones, a população jovem e tecnologicamente experiente do país compõe uma considerável base de clientes digitais locais. Espera-se que o fator acima aumente a demanda por racks completos.

Visão geral da indústria de rack de data center da Arábia Saudita

O mercado de Data Center Rack da Arábia Saudita é bastante fragmentado e ganhou uma vantagem competitiva nos últimos anos. Poucos grandes players, como Dell Technologies Inc., Eaton Corporation Plc., e Hewlett Packard Enterprise Co., atualmente dominam o mercado. Esses principais players com uma participação de mercado proeminente se concentram na expansão de sua base de clientes em toda a região. Essas empresas alavancam iniciativas estratégicas colaborativas e inovações para aumentar sua participação de mercado e lucratividade.

Em outubro de 2022, a Eaton anunciou o lançamento de suas soluções compatíveis com Open Compute Project (OCP) Open Rack v3 (ORV3). Ele é construído especificamente e pré-configurado com foco na entrega eficiente e escalável de energia crítica para seus data centers que buscam implantar racks ORV3. O rack será distribuído em todo o mundo, inclusive na Arábia Saudita.

Líderes do mercado de rack de data center da Arábia Saudita

Dell Technologies Inc.

Eaton Corporation Plc

Norden Communication

Hewlett Packard Enterprise Co.

Legrand SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Arábia Saudita Data Center Rack Mercado Notícias

- Agosto de 2023 A Oracle anunciou a oferta de um sistema Oracle Cloud de rack único onde os clientes podem implantar no local em seus próprios data centers. O sistema vem em uma configuração de rack de 42U, pesando entre 1.230 libras (559 kg) e 1.752 libras (796 kg), dependendo da configuração.

- Maio de 2022 A Legrand lançou uma nova série de gabinetes de data center Nexpand. O novo gabinete foi construído com material ecológico e proporciona gestão do fluxo de ar. As portas tinham fechaduras eletrônicas invioláveis e também tinham gerenciamento seguro de cabos.

Segmentação da indústria de racks de data center da Arábia Saudita

Um rack de data center é um gabinete físico composto geralmente de estrutura eletrônica de carcaça de aço. Ele foi projetado para abrigar servidores, dispositivos de rede e comunicação, cabos e outros periféricos de computação de data center.

O mercado de rack de data center da Arábia Saudita é segmentado por tipo de rack (quadro aberto, quadro fechado), tamanho do rack (rack quarto, meio rack, rack completo) e usuário final (TI & Telecomunicações, BFSI, Governo e Mídia e Entretenimento). Os tamanhos de mercado e previsões são fornecidos em termos de volume (unidades) para todos os segmentos acima.

| Quarto de rack |

| Meia Rack |

| Rack completo |

| TI e Telecomunicações |

| BFSI |

| Governo |

| Mídia e entretenimento |

| Outros usuários finais |

| Tamanho do rack | Quarto de rack |

| Meia Rack | |

| Rack completo | |

| Usuário final | TI e Telecomunicações |

| BFSI | |

| Governo | |

| Mídia e entretenimento | |

| Outros usuários finais |

Perguntas mais frequentes

Qual é o tamanho atual do mercado Arábia Saudita Data Center Rack?

Prevê-se que o mercado Rack de data center da Arábia Saudita registre um CAGR de 17.5% durante o período de previsão (2024-2030)

Quem são os chave chave players no mercado Arábia Saudita Data Center Rack?

Dell Technologies Inc., Eaton Corporation Plc, Norden Communication, Hewlett Packard Enterprise Co., Legrand SA são as principais empresas que operam no mercado de rack de data center da Arábia Saudita.

Em que anos este mercado Arábia Saudita Data Center Rack cobre?

O relatório cobre o tamanho histórico do mercado Arábia Saudita Data Center Rack por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Rack de Data Center da Arábia Saudita para os anos 2024, 2025, 2026, 2027, 2028, 2029 e 2030.

Página atualizada pela última vez em:

Estatísticas para a participação de mercado de 2024 Arábia Saudita Data Center Rack, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Data Center Rack da Arábia Saudita inclui uma previsão de mercado, perspectivas para 2024 a 2030 e visão geral histórica. Obter uma amostra desta análise da indústria como um download PDF de relatório gratuito.