Tamanho do mercado de logística da cadeia da Arábia Saudita

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

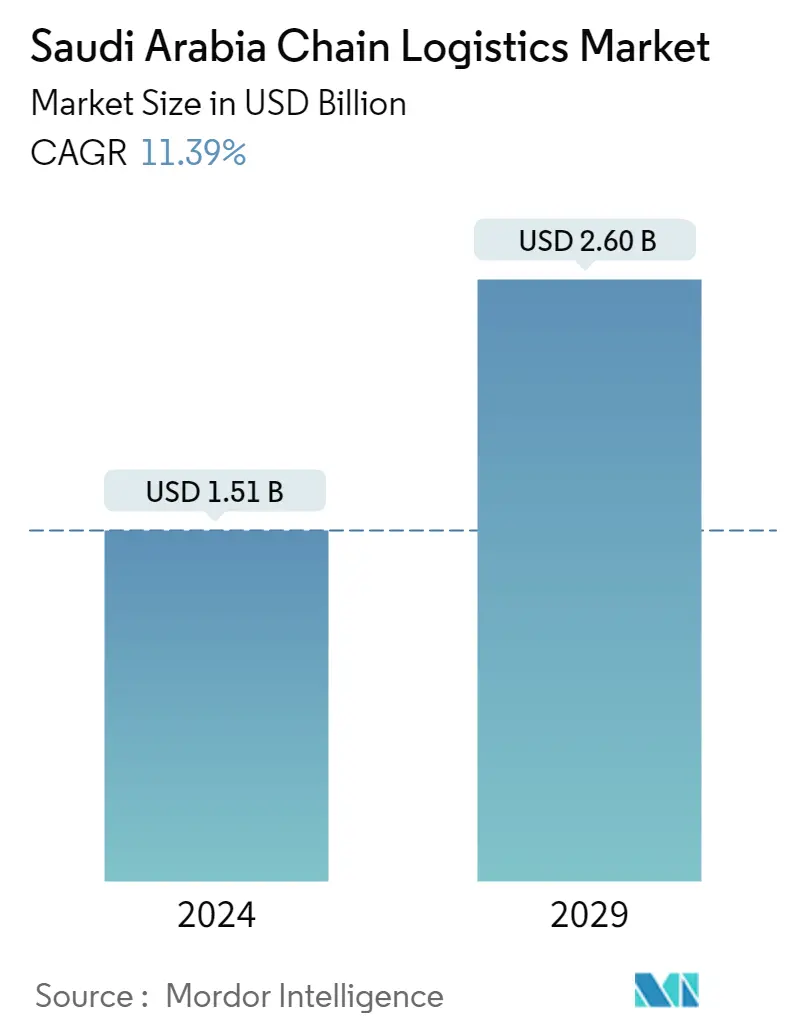

| Tamanho do mercado (2024) | USD 1.51 bilhão de dólares |

| Tamanho do mercado (2029) | USD 2.60 bilhões de dólares |

| CAGR(2024 - 2029) | 11.39 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de logística da cadeia da Arábia Saudita

O tamanho do mercado de logística da cadeia da Arábia Saudita é estimado em US$ 1,51 bilhão em 2024, e deverá atingir US$ 2,60 bilhões até 2029, crescendo a um CAGR de 11,39% durante o período de previsão (2024-2029).

- A crescente população urbana e as mudanças nas percepções dos consumidores impulsionaram a procura de armazenamento e transporte refrigerados. O mercado de produtos refrigerados/congelados está crescendo rapidamente na Arábia Saudita. Contudo, a implementação da cadeia de frio na Arábia Saudita envolve vários desafios. Um dos principais desafios é a falta de cadeias de abastecimento integradas ou cadeias de abastecimento integradas limitadas do campo ao prato, juntamente com a falta de normalização.

- A pandemia da COVID-19 derrubou o setor da logística da cadeia de frio através de mudanças massivas nas operações, nas cadeias de abastecimento, nas regulamentações e nos requisitos da força de trabalho. Também transformou o mercado com um impacto duradouro no futuro. O mercado de alimentos halal da Arábia Saudita cresceu devido ao aumento da demanda por alimentos halal embalados entre os não-muçulmanos, às fortes regulamentações e políticas de importação e exportação relativas a alimentos e produtos halal e ao aumento da população muçulmana no país.

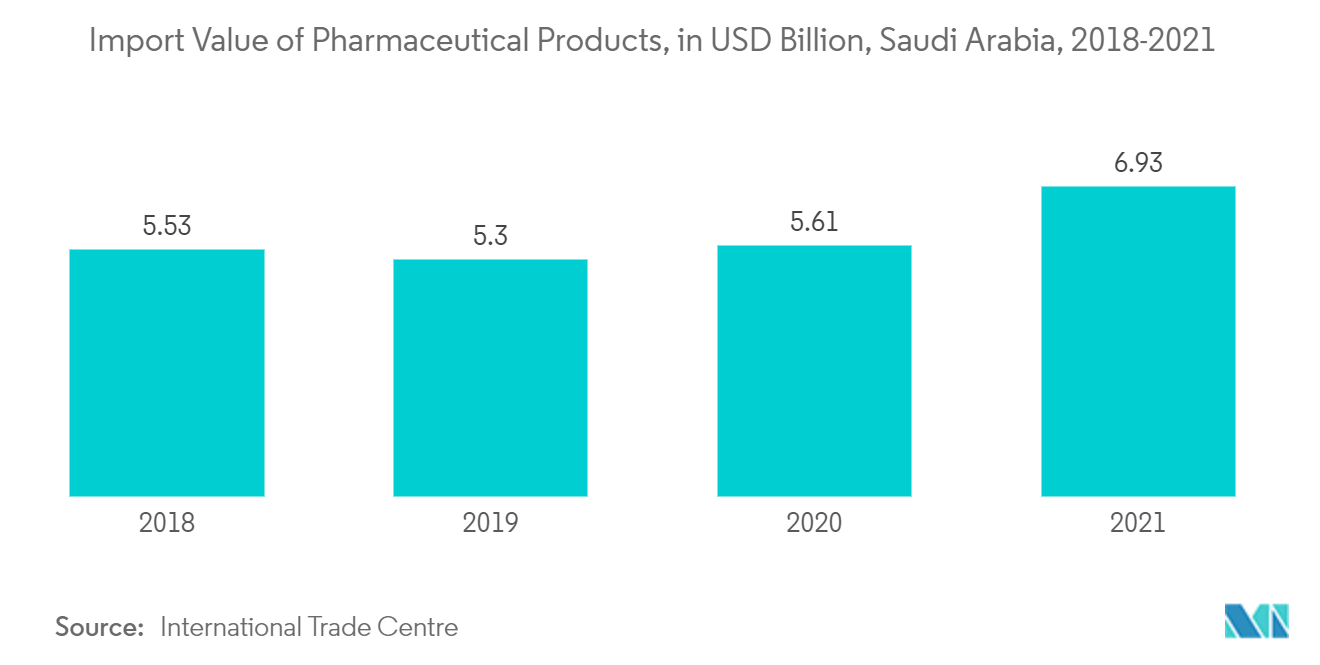

- Outro sector-chave que requer logística da cadeia de frio é a indústria farmacêutica, que está a crescer rapidamente na Arábia Saudita. Diferentes esquemas de incentivos patrocinados pelo governo permitiram que vários intervenientes nacionais formassem joint ventures e colaborações com empresas farmacêuticas globais e regionais, com a intenção de aumentar a produção nacional e o fornecimento a várias partes do país.

Tendências do mercado de logística da cadeia da Arábia Saudita

Crescimento dos produtos farmacêuticos apoiando a logística da cadeia de frio

O mercado farmacêutico da Arábia Saudita é considerado um dos mercados de crescimento mais rápido atualmente, com forte potencial de exportação para servir a região MENA e OIC (Organização dos Países Islâmicos), com um mercado total de 120 mil milhões de dólares. Prevê-se que a procura de produtos farmacêuticos na Arábia Saudita cresça substancialmente devido à crescente penetração das companhias de seguros de saúde e ao aumento da taxa de incidência de doenças não transmissíveis.

Além disso, espera-se também que o aumento excepcional do rendimento per capita da Arábia Saudita fomente a procura de medicamentos farmacêuticos de marca. Outro factor-chave que impulsiona o crescimento do mercado farmacêutico na Arábia Saudita é o movimento estratégico do país para permitir 100% de IDE no sector farmacêutico.

O mercado farmacêutico da Arábia Saudita situou-se em 10.849,4 milhões de dólares em 2021. A Arábia Saudita tem mais de 40 fábricas farmacêuticas registadas, cobrindo 36% das necessidades de medicamentos do mercado local. O setor farmacêutico do Reino exportou 402,59 milhões de dólares em 2021.

Espera-se que as rápidas reformas no setor da saúde na Arábia Saudita por parte do governo e de empresas multinacionais impulsionem o crescimento do mercado de medicamentos farmacêuticos da Arábia Saudita. Atualmente, a Arábia Saudita importa todas as suas moléculas biológicas, tornando-a 100% dependente de produtos externos. Para resolver esta questão, o Plano de Transformação Nacional visa localizar 40% do sector farmacêutico e reduzir a sua dependência das importações.

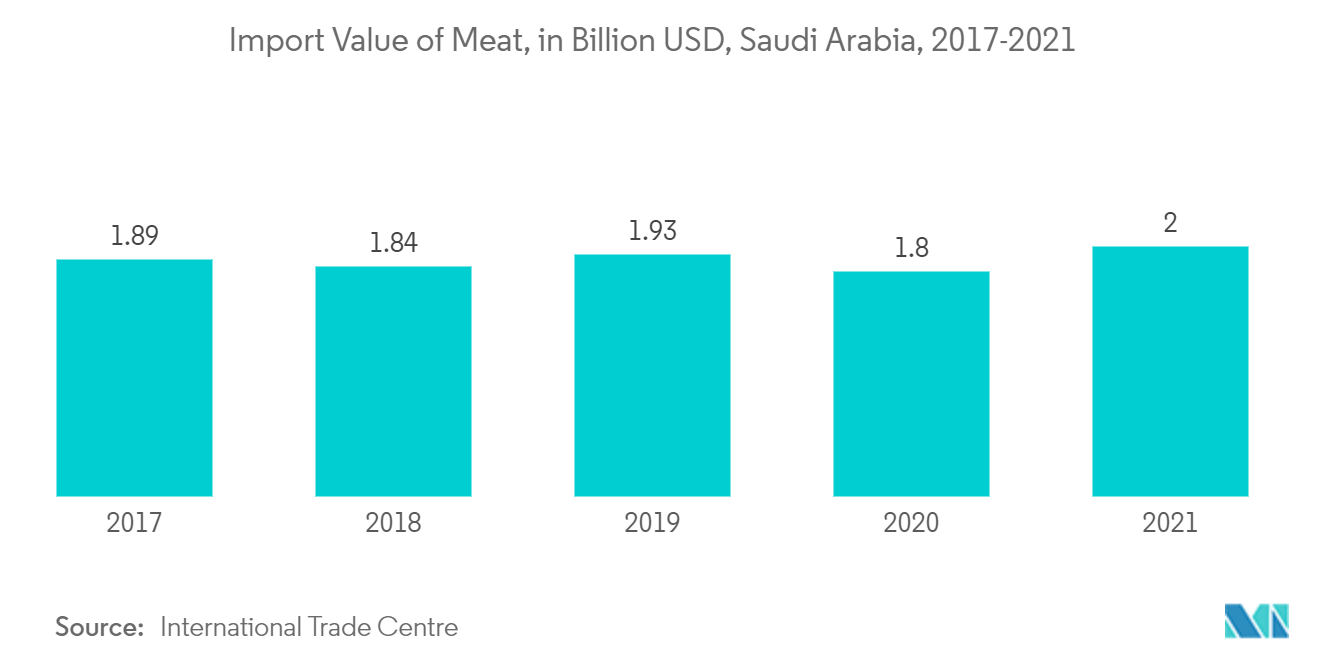

Crescimento de carnes importadas que exigem armazenamento refrigerado

A Arábia Saudita é o maior importador de alimentos e produtos agrícolas entre os países do Conselho de Cooperação do Golfo (CCG), com uma população que é mais do dobro da população dos cinco estados do CCG (Emirados Árabes Unidos, Kuwait, Qatar, Omã e Bahrein) juntos. O setor avícola da Arábia Saudita experimentou um grande crescimento de produção nos últimos anos.

A Arábia Saudita é o segundo mercado de exportação mais importante do Brasil para carne de frango em todo o mundo. Notavelmente, o Brasil foi responsável pela maior parte dos produtos avícolas do país, capturando uma participação de mais de 70% do total das importações, seguido pela França, Ucrânia e Emirados Árabes Unidos.

O Reino da Arábia Saudita tem uma grande procura de carne de aves e tem dependido de importações de outros países para saciar a sua procura. Assim, o país tem celebrado vários acordos comerciais com os principais países produtores de carne ao longo dos anos. Os dados completos de exportação dos principais países exportadores de janeiro a maio de 2021 mostram que a Arábia Saudita importou 304.564 toneladas de carne de frango, um aumento de cerca de 34% em relação ao mesmo período do ano passado.

A Arábia Saudita é o maior consumidor de carne vermelha entre os países do CCG, sendo a carne importada principalmente da Austrália, dos Estados Unidos, do Brasil e de outros países. O consumo per capita de carne na Arábia Saudita é o mais alto do mundo e chega a quase 50 kg. O crescimento no consumo de carne vermelha, produção e importação de animais vivos para ocasiões auspiciosas, ou seja, a festa do Eid al Adha, a utilização da carne do Hajj administrada pelo Banco Islâmico de Desenvolvimento, o aumento na importação de carne vermelha e o apoio governamental são alguns dos principais factores que impulsionam a logística da cadeia de frio na Arábia Saudita, uma vez que estes produtos têm um prazo de validade baixo.

Visão geral da indústria de logística da cadeia da Arábia Saudita

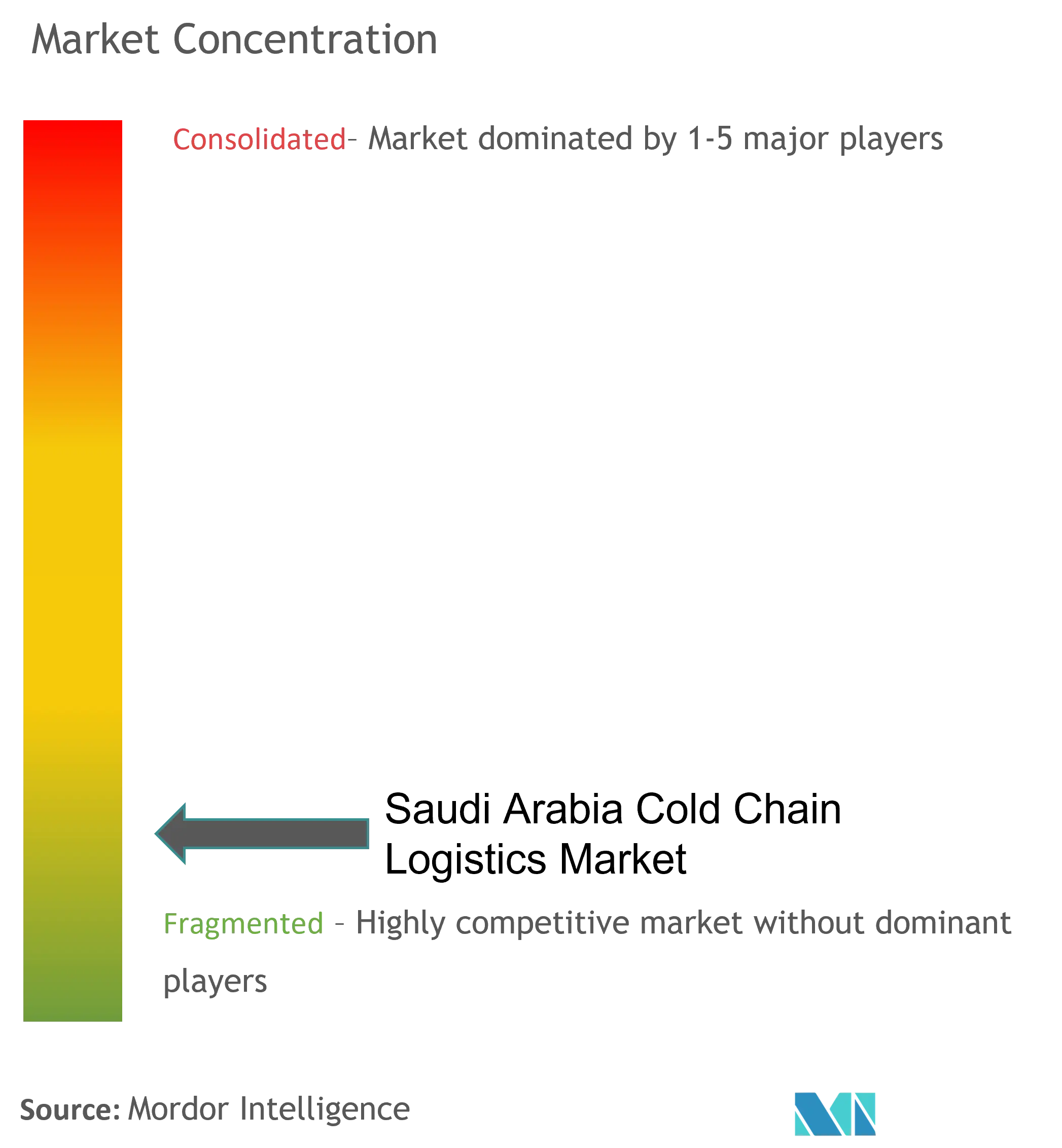

O mercado logístico da cadeia de frio da Arábia Saudita está fragmentado. O custo da mão-de-obra, da terra e da energia está a aumentar consistentemente na Arábia Saudita. Assim, as empresas que fornecem instalações de armazenamento refrigerado aos seus clientes estão a implementar tecnologias de automação, tais como sistemas automatizados de armazenamento e recuperação, armazenamento em nuvem e a Internet das Coisas para obter uma vantagem competitiva. Os principais players do mercado de cadeia de frio incluem Agility Logistics, Mosanada Logistics, Takhzeen Logistics, Wared Logistics, United Warehouse Company, Almajdouie e AL Jelaidan, entre outros. Riade possui atualmente o maior número de armazéns frigoríficos e a cidade funciona como um centro através do qual os produtos são transportados para outras regiões do país.

Líderes do mercado de logística da cadeia da Arábia Saudita

-

Coldstores Group of Saudi Arabia

-

NAQEL Express

-

Mosanada Logistics Services

-

Agility Logistics

-

Tamer Logistics

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de logística da cadeia da Arábia Saudita

- Fevereiro de 2023 - AP Moller - Maersk e a Autoridade Portuária Saudita 'Mawani' inauguraram as obras do maior Parque Logístico Integrado da Arábia Saudita no Porto Islâmico de Jeddah. A instalação de armazenamento e distribuição alfandegada e não alfandegada (WD) cobrirá mais de 70% da área total do Parque Logístico Integrado, enquanto a parte restante funcionará como um hub para transbordo, frete aéreo e carga LCL. A parte WD terá várias seções diferentes para acomodar armazenamento geral e armazenamento da cadeia de frio (frutas e vegetais, proteínas e confeitaria e consumíveis). Para atender à rápida penetração do comércio eletrônico na Arábia Saudita, a instalação também terá um centro de atendimento de comércio eletrônico dedicado. O Parque Logístico Integrado terá capacidade para movimentar volumes anuais próximos a 200 mil TEUs de diversos produtos.

- Novembro de 2022 – Como parte de um acordo de concessão de terras anunciado pela Administração Geral de Propriedades Estatais da Arábia Saudita, a Agility, uma empresa de serviços, infraestrutura e inovação da cadeia de abastecimento, desenvolveria um enorme parque logístico para armazenamento e distribuição perto de Jeddah. A Agility investirá 611 milhões de SAR (US$ 163 milhões) no parque e terá o direito de administrá-lo por 25 anos, nos termos do acordo com a SPGA.

Relatório de Mercado de Logística da Cadeia da Arábia Saudita – Índice

1. INTRODUÇÃO

1.1 Resultados do estudo

1.2 Suposições do estudo

1.3 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. INSIGHTS E DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.3 Restrições de mercado

4.4 Regulamentações e iniciativas governamentais

4.5 Tendências Tecnológicas e Automação em Instalações Frigoríficas

4.6 Cadeia de Valor da Indústria / Análise da Cadeia de Suprimentos

4.7 Análise das Cinco Forças de Porters

4.7.1 Ameaça de novos participantes

4.7.2 Poder de barganha dos compradores/consumidores

4.7.3 Poder de barganha dos fornecedores

4.7.4 Ameaça de produtos substitutos

4.7.5 Intensidade da rivalidade competitiva

4.8 Insights sobre refrigerantes e materiais de embalagem usados em armazéns refrigerados

4.9 Insights sobre veículos controlados com múltiplas temperaturas

4.10 Impacto do COVID-19 no mercado

5. Segmentação de mercado

5.1 Por serviço

5.1.1 Armazenar

5.1.2 Transporte

5.1.3 Serviços de valor agregado (congelamento rápido, etiquetagem, gestão de estoque, etc.)

5.2 Por temperatura

5.2.1 Refrigerado

5.2.2 Congeladas

5.3 Por usuário final

5.3.1 Horticultura (frutas e vegetais frescos)

5.3.2 Produtos lácteos (leite, sorvete, manteiga, etc.)

5.3.3 Carnes, peixes e aves

5.3.4 Produtos Alimentares Processados

5.3.5 Farmacêutica e Ciências da Vida

5.3.6 Outros usuários finais

6. Cenário competitivo

6.1 Visão geral da concentração de mercado

6.2 Perfis de empresa

6.2.1 Coldstores Group of Saudi Arabia

6.2.2 Mosanada Logistics Services

6.2.3 Wared Logistics

6.2.4 Agility Logistics

6.2.5 NAQEL Express

6.2.6 Al-Theyab Logistics Co.

6.2.7 IFFCO Logistics

6.2.8 Almajdouie Logistics

6.2.9 3 Camels Party Logistics

6.2.10 United Warehouse Company

6.2.11 Takhzeen Logistics*

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

8. APÊNDICE

8.1 Indicadores Macroeconómicos (Distribuição do PIB por Actividade, Contribuição do Sector dos Transportes e Armazenamento para a Economia)

8.2 Insights sobre fluxos de capital (investimentos no setor de transporte e armazenamento)

8.3 Estatísticas relacionadas ao comércio eletrônico e aos gastos do consumidor

8.4 Estatísticas do Comércio Externo - Exportações e Importações, por Produto e por País de Destino/Origem

Segmentação da indústria de logística da cadeia da Arábia Saudita

A logística da cadeia de frio compreende estabelecimentos envolvidos principalmente na operação de armazéns refrigerados, instalações de armazenamento e transporte de mercadorias em veículos com temperatura controlada. Os serviços prestados por esses estabelecimentos incluem serviços de congelamento rápido, têmpera e armazenamento em atmosfera modificada. Uma análise completa do mercado de logística da cadeia fria da Arábia Saudita, incluindo a avaliação da economia e contribuição dos setores da economia, visão geral do mercado, estimativa do tamanho do mercado para segmentos-chave e tendências emergentes nos segmentos de mercado, dinâmica de mercado e geográfica tendências e o impacto da COVID-19 são abordados no relatório.

O mercado de logística da cadeia de frio da Arábia Saudita é segmentado por Serviço (Armazenamento, Transporte e Serviços de Valor Agregado), por Temperatura (Refrigerado e Congelado) e por Usuário Final (Horticultura, Laticínios, Carnes, Peixes e Aves, Alimentos Processados Produtos Farmacêuticos e de Ciências Biológicas e Outros Usuários Finais). O relatório oferece os tamanhos de mercado e previsões para o mercado de logística da cadeia de frio da Arábia Saudita em valor (US$ milhões) para todos os segmentos acima.

| Por serviço | ||

| ||

| ||

|

| Por temperatura | ||

| ||

|

| Por usuário final | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de logística da cadeia da Arábia Saudita

Qual é o tamanho do mercado de logística de cadeia da Arábia Saudita?

O tamanho do mercado de logística da cadeia da Arábia Saudita deverá atingir US$ 1,51 bilhão em 2024 e crescer a um CAGR de 11,39% para atingir US$ 2,60 bilhões até 2029.

Qual é o tamanho atual do mercado de logística de cadeia da Arábia Saudita?

Em 2024, o tamanho do mercado de logística da cadeia da Arábia Saudita deverá atingir US$ 1,51 bilhão.

Quem são os principais atores do mercado de logística de cadeia da Arábia Saudita?

Coldstores Group of Saudi Arabia, NAQEL Express, Mosanada Logistics Services, Agility Logistics, Tamer Logistics são as principais empresas que operam no mercado de logística de cadeia da Arábia Saudita.

Que anos esse mercado de logística de cadeia da Arábia Saudita cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de logística da cadeia da Arábia Saudita foi estimado em US$ 1,36 bilhão. O relatório abrange o tamanho histórico do mercado de logística de cadeia da Arábia Saudita para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de logística de cadeia da Arábia Saudita para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de serviços logísticos de cadeia fria da Arábia Saudita

Estatísticas para a participação de mercado de serviços de logística de cadeia fria da Arábia Saudita em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos serviços logísticos da cadeia fria da Arábia Saudita inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.