| Período de Estudo | 2019-2029 |

| Tamanho do Mercado (2024) | USD 58.76 Billion |

| Tamanho do Mercado (2029) | USD 104.11 Billion |

| CAGR (2024 - 2029) | 12.12 % |

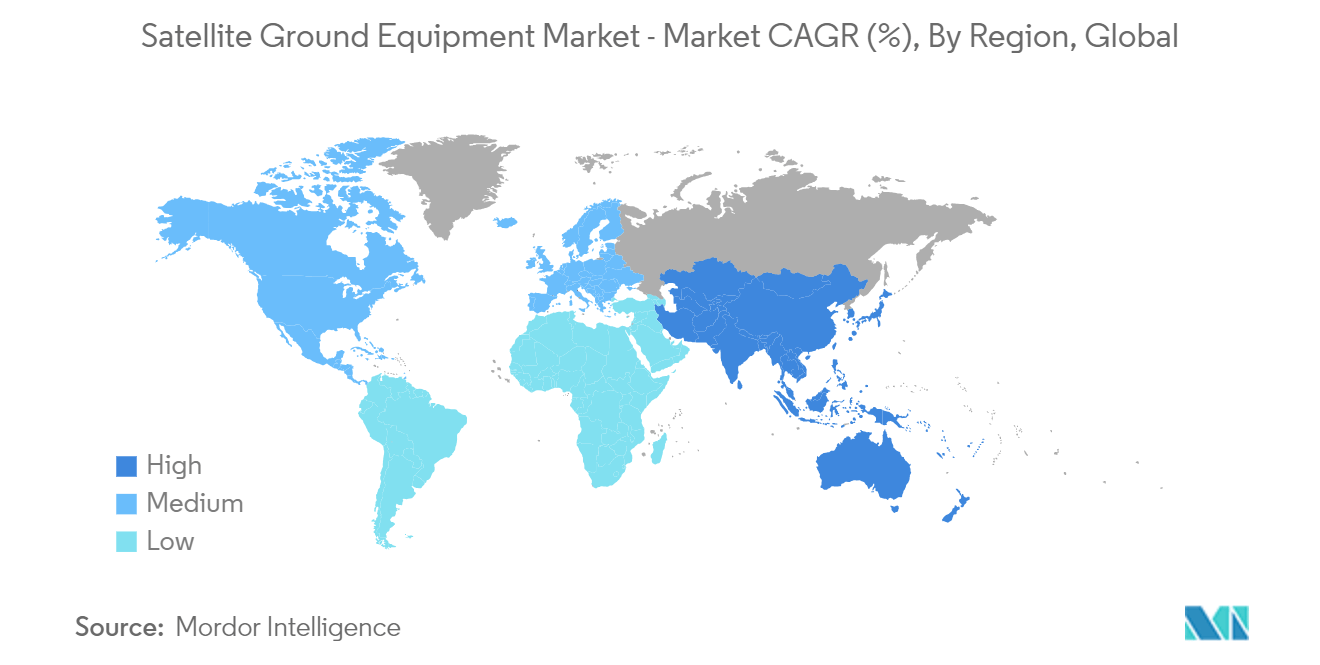

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

| Concentração do Mercado | Média |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de Mercado de Equipamentos Terrestres por Satélite

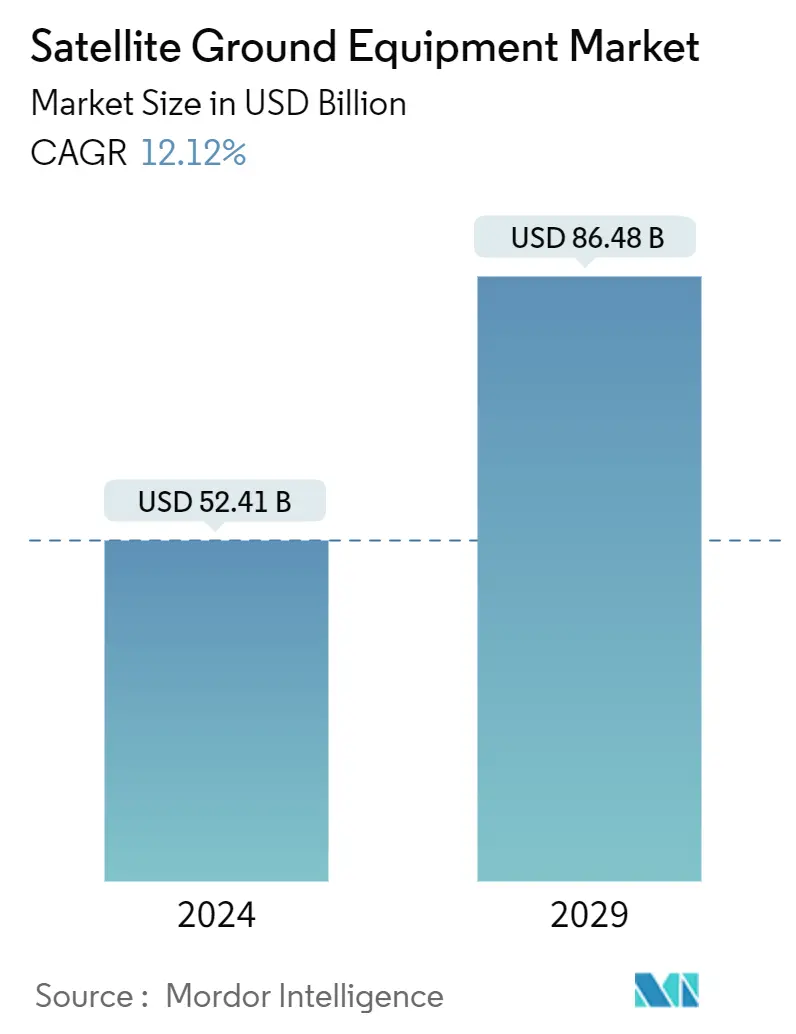

O tamanho do mercado Equipamento terrestre de satélite é estimado em USD 52.41 bilhões em 2024 e deve atingir USD 86.48 bilhões até 2029, crescendo a um CAGR de 12.12% durante o período de previsão (2024-2029).

- A indústria de equipamentos terrestres por satélite tem crescido dramaticamente devido aos avanços nas soluções de radiocomunicação, como equipamentos NOC, à crescente demanda por comunicações móveis de rádio e à implantação significativa de aplicações de segurança pública. Além disso, a introdução lucrativa de sistemas de satélites de órbita terrestre baixa (LEO), satélites de alto rendimento (HTS) e satélites de banda Ku e Ka estão aumentando as lucrativas oportunidades de crescimento no mercado. Simultaneamente, a enorme demanda por veículos autônomos e conectados usados para várias aplicações nos setores, incluindo governo comercial e defesa, exigem sofisticadas antenas personalizadas SATCOM em movimento para operação altamente confiável, impulsionando o mercado de equipamentos terrestres por satélite.

- A Satellite Industry Association (SIA) informou que as receitas de equipamentos terrestres aumentaram significativamente, com a extensão nos mercados GNSS e equipamentos de rede, investimentos e recursos de equipamentos de clientes estáveis ou um pouco decrescentes, manifestando que os serviços móveis por satélite se tornarão um ponto de crescimento fundamental do mercado global estudado. Os passageiros que usam um smartphone ou laptop no ar podem se beneficiar da conectividade a bordo para acessar a internet ou serviços de streaming de vídeo. O pessoal do navio pode se beneficiar da conectividade da tripulação com as informações marítimas mais recentes, como atualizações de gráficos, monitoramento de motores e transmissão de roteamento meteorológico. Os terminais de mochila devem ser implantados de forma rápida e confiável para suportar a conectividade em condições adversas e emergentes.

- Um satélite de alto rendimento (HTS) é um satélite que fornece alto rendimento em comparação com um sistema de satélite fixo para a mesma quantidade de frequência alocada em órbita. O HTS reutiliza a frequência e os feixes de ponto múltiplo para melhorar a taxa de transferência e reduzir o custo por bit entregue. O HTS é implantado principalmente para fornecer serviço de acesso à Internet de banda larga para regiões não atendidas. A maioria dos satélites HTS são projetados principalmente para os setores empresarial, de telecomunicações ou marítimo. Provedores de sistemas espaciais e de satélites estão lançando satélites HTS para serviços de comunicação de alta velocidade. Os crescentes lançamentos da HTS aumentam a adoção de equipamentos de estações terrestres, impulsionando assim o mercado.

- A radiodifusão por satélite é a distribuição de conteúdos multimédia ou de sinais de difusão através de uma rede de satélites. Os sinais de transmissão geralmente se originam de uma estação, como uma estação de TV ou rádio. Em seguida, eles são enviados através de um uplink de satélite (carregado) para um satélite artificial geoestacionário para redistribuição ou retransmissão para outras localizações geográficas pré-determinadas através de um canal aberto ou seguro. A radiodifusão directa ou a televisão por satélite tornou-se uma forma eficaz de distribuição de conteúdos televisivos. As áreas de cobertura amplas e controláveis e as larguras de banda muito maiores permitem que mais canais sejam transmitidos, tornando a televisão por satélite muito atraente.

- Além disso, há uma diversidade de aquecedores de antena parabólica e sistemas de degelo de antena de satélite no mercado no cenário atual, fornecendo oportunidades suficientes para tudo, desde televisão por satélite residencial de 18 e antenas de Internet via satélite até maiores usos comerciais e empresariais de VSAT. Coletar neve e/ou gelo em uma televisão via satélite ou antena parabólica pode causar perda de sinal. O sistema de degelo por satélite é uma maneira de impedir que a neve e o gelo se acumulem nas antenas parabólicas.

- Pelo contrário, os terminais multibanda usados pela Marinha, que vêm com satélites Advanced-EHF, são bastante caros. Além disso, o custo de compra e instalação dos terminais pode ser de 20 a 30 vezes maior do que o dos foguetes e espaçonaves. O facto de as iniciativas de desenvolvimento de satélites e terminais serem realizadas separadamente tem sido uma fonte de desperdício e de custos excessivos. Por exemplo, a Força Aérea pode supervisionar naves espaciais, enquanto o Exército pode supervisionar rádios. Raramente os equipamentos de comunicação terrestres e os satélites chegam à conclusão de seus ciclos de desenvolvimento ao mesmo tempo. O alto custo dos serviços de equipamentos terrestres via satélite está limitando a expansão do mercado.

Tendências do mercado de equipamentos terrestres para satélites

Defesa e governo devem deter fatia significativa do mercado

- Espera-se que a participação de mercado do segmento de defesa se expanda significativamente. Espera-se que o crescente investimento em tecnologia de satélite para armas, segurança regional, vigilância e inteligência de espionagem beneficie o mercado. Várias aplicações de imagens baseadas em satélite incluem navegação, mapeamento e SIG, emergência e segurança, geomarketing e publicidade, aplicativos corporativos, esportes, realidade aumentada/jogos, mHealth, rastreamento pessoal e redes sociais. Todas essas aplicações estão sendo feitas sob medida para satisfazer diferentes necessidades e condições de uso. Espera-se que o aumento de aplicativos sensíveis ao contexto e aplicativos de realidade aumentada, juntamente com as remessas crescentes de dispositivos com serviços baseados em localização, aumente ainda mais o mercado durante o período de previsão.

- Em setembro de 2023, a empresa dos Emirados Árabes Unidos (EAU) Yahsat recebeu um acordo significativo de 18,7 bilhões de dólares australianos (US$ 5,1 bilhões) para fornecer serviços de satélite ao governo dos Emirados Árabes Unidos. Sob o acordo de Autorização para Prosseguir (ATP) de 17 anos, a Yahsat fornecerá ao governo capacidade de satélite segura e confiável proporcionada pelos satélites Al Yah 1 e Al Yah 2 a partir de 2026. O anúncio disse que isso será complementado por dois novos satélites planejados – Al Yah 4 e Al Yah 5 – que devem ser lançados em 2027 e 2028, respectivamente. Em 2024, Yahsat receberá um pagamento antecipado de US$ 1 bilhão do governo dos Emirados Árabes Unidos sob o acordo de mandato. O mandato da ATP substituirá os contratos existentes, o Contrato de Serviços de Capacidade e o Mandato de Serviços Gerenciados (MSM), com conclusão prevista para novembro e dezembro de 2026.

- Em novembro de 2023, a fornecedora de soluções aeroespaciais e de defesa Tata Advanced Systems Ltd anunciou uma parceria com a Satellogic Inc. A parceria com a Satellogic, empresa na coleta de dados de observação da Terra (EO) com resolução submétrica, é um primeiro passo na estratégia de satélites da empresa.

- O GOVSATCOM faz parte do Programa Espacial da UE (2021-2027), que utiliza as capacidades do espaço no domínio das comunicações por satélite para permitir e facilitar a implementação das políticas dos Estados-Membros ou da UE relacionadas com a segurança dos cidadãos. Em regiões sem infraestrutura terrestre (por exemplo, marítima, aérea, áreas rurais, região do Ártico), ou se a infraestrutura terrestre atual for instável, danificada ou destruída, o acesso ao GOVSATCOM é essencial (por exemplo, devido a desastres naturais, crises, conflitos). Além disso, de acordo com o Fórum de Banda Larga da Índia, o novo padrão para Requisitos de Interface para Redes de Comunicação e Transmissão para serviço fixo por satélite-FSS/serviço de radiodifusão por satélite-BSS (requisitos técnicos obrigatórios) permitirá que os players de terminais de abertura muito pequena (VSAT) do segmento terrestre aproveitem as mais recentes tecnologias SATCOM (BIF).

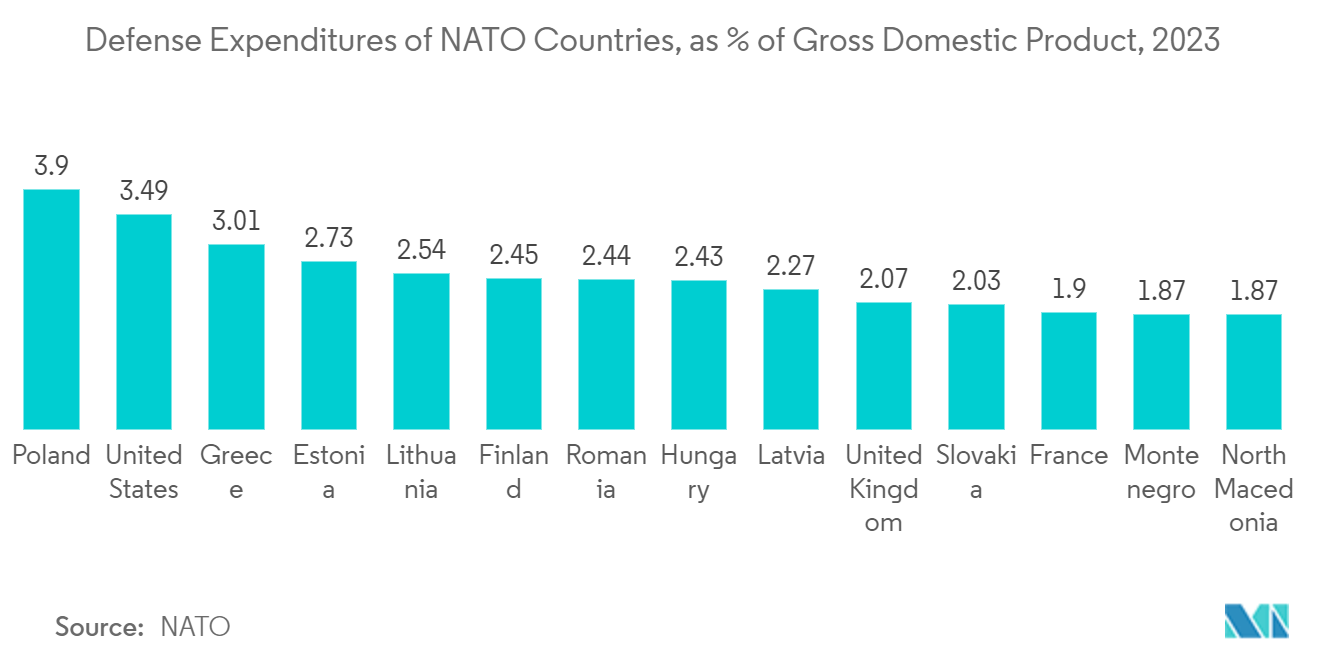

- Espera-se que o mercado estudado cresça no futuro devido a um aumento na demanda por Internet das Coisas (IoT) e sistemas autônomos e um aumento na demanda por soluções de comunicação por satélite militares e de defesa. Durante o período, no entanto, espera-se que os riscos de segurança cibernética para a comunicação via satélite e a interferência na transmissão de dados via satélite sufoquem o crescimento do mercado. Além disso, os futuros avanços tecnológicos em missões de satélite e a implantação de uma rede 5G via satélites provavelmente fornecerão perspectivas lucrativas para a indústria. Em 2023, os gastos da Polônia com defesa como proporção do Produto Interno Bruto (PIB) foram de 3,9%, o maior de todos os países membros da Otan, seguidos pelos Estados Unidos, com 3,49%.

América do Norte deterá participação importante durante o período de previsão

- As agências governamentais na América do Norte têm estado entre as líderes na adoção de tecnologias avançadas de comunicação. Devido aos esforços combinados de entidades públicas e privadas, a região da América do Norte, especialmente os Estados Unidos, tem estado entre os líderes na introdução de novos sistemas de satélite e navegação que impulsionaram o crescimento da indústria de equipamentos terrestres por satélite na América do Norte.

- A América do Norte tem uma grande área costeira que requer monitoramento contínuo. O aumento das actividades comerciais e do comércio na região está também a impulsionar a necessidade de segurança marítima e vigilância. Além disso, a ameaça subjacente coloca desafios únicos e críticos na aplicação da segurança marítima, uma vez que as atividades ilegais podem acontecer de todas as direções através das fronteiras marítimas do país se não houver um sistema adequado de deteção e identificação. Portanto, os fatores mencionados acima são antecipados a influenciar o mercado estudado na região durante o período de previsão.

- Além disso, os Estados Unidos são o maior gastador militar do mundo. Por exemplo, no ano fiscal de 2022, o Comitê de Serviços Armados do Senado aprovou um orçamento de defesa de cerca de US$ 25 bilhões maior do que a proposta do presidente. De acordo com o Sipri, em 2022, o gasto total de defesa dos Estados Unidos atingiu US$ 876,94 bilhões, ante US$ 682,49 bilhões em 2018. Tais tendências favorecem o crescimento do mercado estudado nos Estados Unidos.

- Várias iniciativas lideradas pelo governo focadas em alavancar os benefícios dos satélites de comunicação também criam uma perspectiva favorável para o crescimento do mercado estudado na América do Norte. Por exemplo, em janeiro de 2022, o Ministro da Inovação, Ciência e Tecnologia do Canadá anunciou um compromisso de US$ 8 milhões em 21 organizações em todo o Canadá para explorar novas soluções que atendam às preocupações de observação da Terra e prioridades de desenvolvimento sustentável. O dinheiro virá do programa smartEarth da Agência Espacial Canadense (CSA), que visa pressionar as empresas canadenses a resolver dificuldades utilizando dados de satélite e ajudar a resolver problemas do mundo real.

- Além disso, a crescente demanda está incentivando os fornecedores a expandir suas ofertas na região da América do Norte, o que também está contribuindo para o crescimento do mercado estudado. Por exemplo, em abril de 2023, a Rogers Communications fez uma parceria com a Lynk Global para testar e fornecer soluções de conectividade de satélite para telefone em todo o Canadá.

Visão geral da indústria de equipamentos terrestres de satélite

O mercado de equipamentos terrestres via satélite está semi-consolidado devido à presença de grandes players como Thales Group, Inmarsat Global Limited, Iridium Communications Inc., Gilat Satellite Networks Ltd e Orbcomm Inc., bem como a crescente entrada de novos players. Os fornecedores do mercado estão adotando estratégias como inovações, parcerias, fusões e aquisições para aprimorar suas ofertas de produtos e obter uma vantagem competitiva sustentável.

- Em maio de 2023, a empresa de satélites de órbita terrestre baixa OneWeb deve estabelecer uma estação terrestre na ilha de Santa Helena e assumir o tronco do cabo submarino Equiano. A OneWeb inscreveu um acordo de estação terrestre de 10 anos com a operadora regional de telecomunicações Sure. A OneWeb está pronta para construir uma estação terrestre em Horse Point, com a Sure definida para gerenciar a instalação. A estação terrestre será então conectada via fibra à estação de doca de cabo da ilha em Rupert's Beach.

- Em março de 2023, a empresa indiana de soluções de engenharia espacial full-stack Dhruva Space e a operadora de satélites e provedora global de conectividade Kineis, com sede na França, assinaram um Memorando de Acordo (MoA), marcando uma colaboração em que ambas as organizações colaborarão para lançar infraestrutura espacial e terrestre para dimensionar a variedade e o impacto de soluções baseadas em satélites. Com nove satélites em órbita, os serviços operacionais da Kineis fornecem cobertura global mundial.

Líderes do mercado de equipamentos terrestres para satélites

-

Thales Group

-

Inmarsat global limited

-

Iridium Communications Inc.

-

Gilat Satellite Networks Ltd

-

Orbcomm Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Equipamentos Terrestres para Satélites

- Fevereiro de 2023 - A CobhamSatcom e a RBC Signals, fornecedora global de soluções de comunicação de dados via satélite, anunciaram um acordo estendido para implantar as estações terrestres adaptáveis das séries Tracker 6000 e 3700 da CobhamSatcom em todo o mundo. A parceria colaborativa entre as duas partes expandiria drasticamente a vasta rede terrestre de propriedade e parceiros da RBC Signals, fornecendo serviços de comunicação integrados para missões NGSO e constelações para Observação da Terra, IoT e Consciência Situacional Espacial.

- Fevereiro de 2023 - A China Aerospace Science and Technology Corporation (CASC) anunciou o lançamento bem-sucedido do satélite de comunicações Zhongxing-26. Baseado no barramento de satélite DFH-4E, o satélite é o primeiro da China, fornecendo uma velocidade de mais de 100 gigabits por segundo (Gbps).

Segmentação da Indústria de Equipamentos Terrestres para Satélites

Equipamento terrestre de satélite refere-se à infraestrutura e dispositivos necessários para a recepção, processamento e transmissão de sinais de e para satélites. Essas estações terrestres são fundamentais para fins de comunicação por satélite, radiodifusão, navegação e observação da Terra.

O mercado Equipamento terrestre de satélite é segmentado por tipo (equipamento terrestre, serviço), usuário final vertical (marítimo, defesa e governo, empresas, mídia e entretenimento e outros usuários finais), geografia (América do Norte, Europa, Ásia-Pacífico, América Latina, Oriente Médio e África). O tamanho do mercado e as previsões são fornecidos em termos de valor em USD para todos os segmentos acima.

| Por tipo | Equipamento Terrestre |

| Serviço | |

| Por vertical do usuário final | Marítimo |

| Defesa e Governo | |

| Empreendimentos | |

| Mídia e Entretenimento | |

| Outras verticais de usuário final | |

| Por geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| América latina | |

| Oriente Médio e África |

Perguntas frequentes sobre a pesquisa de mercado de equipamentos terrestres por satélite

Qual é o tamanho do mercado Equipamentos terrestres de satélite?

O tamanho do mercado Equipamento terrestre de satélite deve atingir US $ 52,41 bilhões em 2024 e crescer a um CAGR de 12,12% para atingir US $ 86,48 bilhões em 2029.

Qual é o tamanho atual do mercado Equipamento terrestre de satélite?

Em 2024, o tamanho do mercado de equipamentos terrestres de satélite deve atingir US$ 52,41 bilhões.

Quem são os chave players no mercado Equipamento terrestre de satélite?

Thales Group, Inmarsat global limited, Iridium Communications Inc., Gilat Satellite Networks Ltd, Orbcomm Inc. são as principais empresas que operam no mercado de equipamentos terrestres de satélite.

Qual é a região que mais cresce no mercado Equipamento terrestre de satélite?

Estima-se que a Ásia-Pacífico cresça no CAGR mais alto durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado Equipamento terrestre de satélite?

Em 2024, a América do Norte responde pela maior participação de mercado no mercado de equipamentos terrestres via satélite.

Em que anos este mercado Equipamento terrestre satélite cobre e qual foi o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de equipamentos terrestres via satélite foi estimado em US$ 46,06 bilhões. O relatório cobre o tamanho histórico do mercado Equipamento terrestre de satélite por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Equipamento terrestre de satélite para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Telecom Reports

Popular Technology, Media and Telecom Reports

Relatório da Indústria de Equipamentos Terrestres de Satélite

Estatísticas para a participação de mercado de Equipamento de solo de satélite de 2024, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de equipamentos terrestres por satélite inclui uma previsão de mercado, perspectivas para 2024 a 2029 e visão geral histórica. Obter uma amostra desta análise da indústria como um download PDF de relatório gratuito.

_Market_Major_Players_Logo.webp)