Tamanho do mercado de ônibus satélite

|

|

Período de Estudo | 2017 - 2029 |

|

|

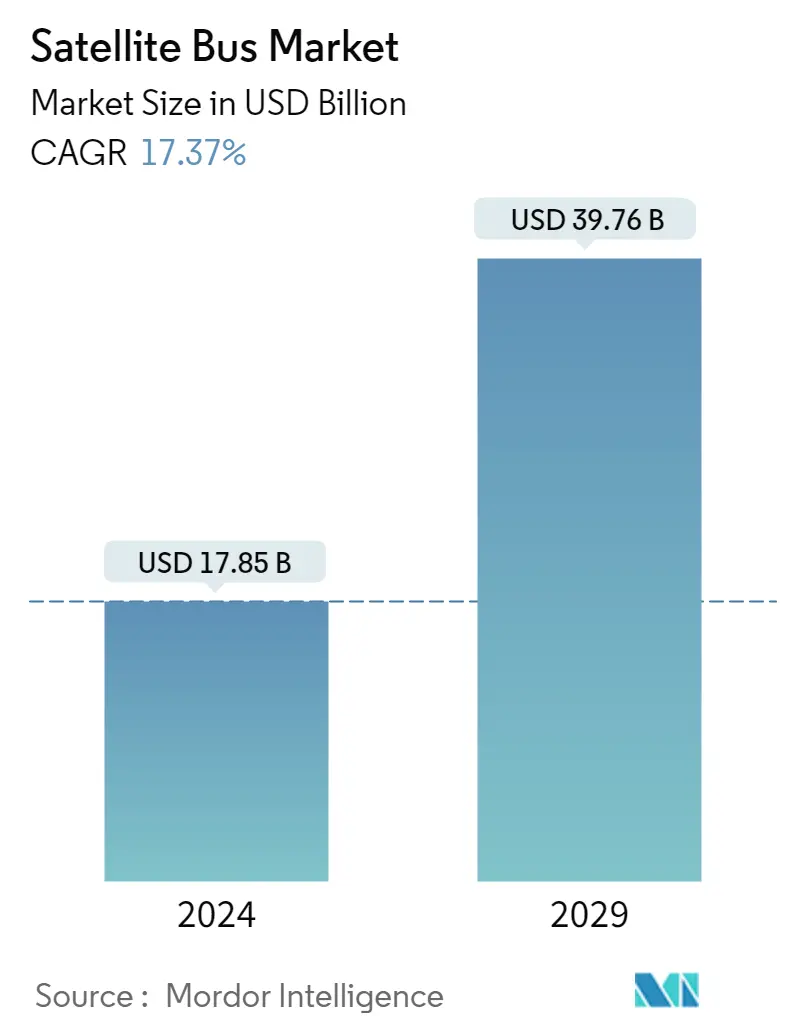

Tamanho do mercado (2024) | USD 17.85 bilhões de dólares |

|

|

Tamanho do mercado (2029) | USD 39.76 bilhões de dólares |

|

|

Concentração de Mercado | Alto |

|

|

Maior participação por classe de órbita | LEÃO |

|

|

CAGR(2024 - 2029) | 17.37 % |

|

|

Maior participação por região | América do Norte |

Principais participantes |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de ônibus via satélite

O tamanho do mercado de ônibus satélite é estimado em US$ 17,85 bilhões em 2024, e deverá atingir US$ 39,76 bilhões até 2029, crescendo a um CAGR de 17,37% durante o período de previsão (2024-2029).

Economia, tempos de implantação mais rápidos e capacidades avançadas dos satélites LEO auxiliam no crescimento do mercado

- O mercado de ônibus via satélite é impulsionado pela crescente demanda por serviços baseados em satélite, com aplicações que vão desde comunicação e navegação até sensoriamento remoto e pesquisa científica. A demanda por soluções econômicas, tempos de implantação mais rápidos e recursos avançados está impulsionando o desenvolvimento de soluções inovadoras de barramento de satélite para satélites LEO, MEO e GEO.

- Os satélites LEO são procurados para aplicações como observação da Terra, sensoriamento remoto e pesquisa científica. Para satélites LEO, várias empresas oferecem uma gama de soluções de ônibus, incluindo o Boeing 502 Phoenix, o Lockheed Martin LM 400 e o Northrop Grumman GeoStar-3. Esses ônibus são projetados para suportar uma variedade de aplicações LEO, como observação da Terra, sensoriamento remoto e pesquisa científica.

- Os satélites MEO são utilizados para aplicações como comunicação e navegação. A procura de satélites MEO é impulsionada pela necessidade de melhores capacidades de navegação e tecnologias avançadas de imagem. Empresas como Airbus Defence and Space, Boeing e Lockheed Martin oferecem soluções avançadas para missões de comunicação e navegação, incluindo o Airbus Eurostar Neo, o Boeing 702MP e o Lockheed Martin LM 2100.

- A procura por satélites GEO é impulsionada pela necessidade de transmissão de dados de alta capacidade, cobertura global e capacidades de transmissão de alta qualidade. Para a órbita GEO, os principais players do mercado incluem Boeing, Lockheed Martin e Maxar Technologies. Essas empresas oferecem soluções inovadoras para missões de comunicação e radiodifusão, incluindo o Boeing 702, o Lockheed Martin A2100 e a classe 1300 da Maxar Technologies. Esses ônibus são projetados para fornecer serviço estável e de longo prazo para serviços baseados em satélite

O aumento no número de satélites fabricados e lançados impactou positivamente o mercado

- O mercado global de fabricação de satélites é uma indústria dinâmica e em rápida mudança que desempenha um papel importante na sociedade moderna. Esta indústria inclui empresas que projetam, fabricam e lançam uma ampla gama de satélites, desde pequenos cubos até grandes satélites de observação da Terra e comunicação.

- A indústria é impulsionada por vários factores, incluindo a crescente procura de serviços de satélite, como comunicações, navegação e observação da Terra, e o aumento da acessibilidade ao espaço para organizações públicas e privadas. Como resultado, a indústria tem registado um crescimento significativo nos últimos anos, com novos intervenientes a entrar no mercado e empresas estabelecidas a expandir as suas capacidades.

- A fabricação de satélites é um processo complexo com muitas tecnologias, incluindo materiais avançados, eletrônicos e software. As empresas nesta área devem ter um conhecimento profundo destas tecnologias e ser capazes de integrá-las em sistemas sofisticados que possam suportar as duras condições do espaço. Os principais fabricantes de satélites incluem Airbus Defense and Space, The Boeing Company, Lockheed Martin e Thales Alenia Space.

- A América do Norte e a Europa são mercados mais estabelecidos na indústria, enquanto a Ásia-Pacífico é um mercado mais lucrativo para oportunidades de crescimento. De 2017 a maio de 2022, cerca de 4.300 satélites foram fabricados e lançados globalmente. Prevê-se que o mercado global de fabrico de satélites cresça e inove à medida que a procura por serviços de satélite cresce e o acesso ao espaço se expande.

Tendências globais do mercado de ônibus via satélite

- A demanda por miniaturização de satélites está aumentando em todo o mundo

Visão Geral da Indústria de Ônibus Satélite

O Mercado de Ônibus Satélite está bastante consolidado, com as cinco maiores empresas ocupando 71%. Os principais players deste mercado são Airbus SE, Honeywell International Inc., Lockheed Martin Corporation, Northrop Grumman Corporation e Thales (classificados em ordem alfabética).

Líderes de mercado de ônibus via satélite

Airbus SE

Honeywell International Inc.

Lockheed Martin Corporation

Northrop Grumman Corporation

Thales

Other important companies include Ball Corporation, Nano Avionics, NEC, OHB SE, Sierra Nevada Corporation.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ônibus via satélite

- Outubro de 2020 A NanoAvionics expandiu sua presença no Reino Unido iniciando operações em suas novas instalações em Basingstoke para montagem, integração e testes de satélites (AIT), bem como vendas, suporte técnico e atividades de PD.

- Agosto de 2020 A SNC introduziu duas novas plataformas de satélite em suas ofertas de espaçonaves, o barramento de satélite SN-200M, projetado para órbita terrestre média (MEO), e SN-1000.

- Julho de 2020 A SNC recebeu um contrato da Unidade de Inovação de Defesa (DIU) para redirecionar seu veículo de transporte Shooting Star para um Posto Avançado Orbital Não Tripulado, um espaço escalável e autônomo.

Relatório de mercado de ônibus via satélite – Índice

RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

OFERTAS DE RELATÓRIOS

1. INTRODUÇÃO

1.1. Premissas do Estudo e Definição de Mercado

1.2. Escopo do estudo

1.3. Metodologia de Pesquisa

2. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

2.1. Miniaturização de satélite

2.2. Massa do Satélite

2.3. Gastos em programas espaciais

2.4. Quadro regulamentar

2.4.1. Global

2.4.2. Austrália

2.4.3. Brasil

2.4.4. Canadá

2.4.5. China

2.4.6. França

2.4.7. Alemanha

2.4.8. Índia

2.4.9. Irã

2.4.10. Japão

2.4.11. Nova Zelândia

2.4.12. Rússia

2.4.13. Cingapura

2.4.14. Coreia do Sul

2.4.15. Emirados Árabes Unidos

2.4.16. Reino Unido

2.4.17. Estados Unidos

2,5. Análise da cadeia de valor e canal de distribuição

3. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD, Previsões até 2029 e análise de perspectivas de crescimento)

3.1. Aplicativo

3.1.1. Comunicação

3.1.2. Observação da Terra

3.1.3. Navegação

3.1.4. Observação Espacial

3.1.5. Outros

3.2. Massa do Satélite

3.2.1. 10-100kg

3.2.2. 100-500kg

3.2.3. 500-1000kg

3.2.4. Abaixo de 10kg

3.2.5. acima de 1000kg

3.3. Classe de órbita

3.3.1. GEO

3.3.2. LEÃO

3.3.3. MEU

3.4. Usuário final

3.4.1. Comercial

3.4.2. Militar e governamental

3.4.3. Outro

3.5. Região

3.5.1. Ásia-Pacífico

3.5.2. Europa

3.5.3. América do Norte

3.5.4. Resto do mundo

4. CENÁRIO COMPETITIVO

4.1. Principais movimentos estratégicos

4.2. Análise de participação de mercado

4.3. Cenário da Empresa

4.4. Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

4.4.1. Airbus SE

4.4.2. Ball Corporation

4.4.3. Honeywell International Inc.

4.4.4. Lockheed Martin Corporation

4.4.5. Nano Avionics

4.4.6. NEC

4.4.7. Northrop Grumman Corporation

4.4.8. OHB SE

4.4.9. Sierra Nevada Corporation

4.4.10. Thales

5. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS SATÉLITE

6. APÊNDICE

6.1. Visão geral global

6.1.1. Visão geral

6.1.2. Estrutura das Cinco Forças de Porter

6.1.3. Análise da Cadeia de Valor Global

6.1.4. Dinâmica de Mercado (DROs)

6.2. Fontes e referências

6.3. Lista de tabelas e figuras

6.4. Insights primários

6,5. Pacote de dados

6.6. Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- SATÉLITES MINIATURAS (ABAIXO DE 10KG), NÚMERO DE LANÇAMENTOS, GLOBAL, 2017 - 2022

- Figura 2:

- MASSA DE SATÉLITE (ACIMA DE 10KG) GLOBALMENTE, NÚMERO DE SATÉLITES LANÇADOS, GLOBAL, 2017 - 2022

- Figura 3:

- GASTOS EM PROGRAMAS ESPACIAIS GLOBALMENTE, USD, GLOBAL, 2017 - 2022

- Figura 4:

- MERCADO GLOBAL DE ÔNIBUS SATÉLITE, VALOR, USD, 2017 - 2029

- Figura 5:

- VALOR DO MERCADO DE ÔNIBUS SATÉLITE POR APLICAÇÃO, USD, GLOBAL, 2017 - 2029

- Figura 6:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ÔNIBUS SATÉLITE POR APLICAÇÃO, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 7:

- VALOR DO MERCADO DE COMUNICAÇÕES, USD, GLOBAL, 2017 - 2029

- Figura 8:

- VALOR DO MERCADO DE OBSERVAÇÃO DA TERRA, USD, GLOBAL, 2017 - 2029

- Figura 9:

- VALOR DO MERCADO DE NAVEGAÇÃO, USD, GLOBAL, 2017 - 2029

- Figura 10:

- VALOR DO MERCADO DE OBSERVAÇÃO ESPACIAL, USD, GLOBAL, 2017 - 2029

- Figura 11:

- VALOR DE OUTROS MERCADO, USD, GLOBAL, 2017 - 2029

- Figura 12:

- VALOR DO MERCADO DE ÔNIBUS SATÉLITE POR MASSA DE SATÉLITE, USD, GLOBAL, 2017 - 2029

- Figura 13:

- VALOR SHARE DO MERCADO DE ÔNIBUS SATÉLITE POR MASSA DE SATÉLITE, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 14:

- VALOR DE MERCADO DE 10-100KG, USD, GLOBAL, 2017 - 2029

- Figura 15:

- VALOR DE MERCADO 100-500KG, USD, GLOBAL, 2017 - 2029

- Figura 16:

- VALOR DE MERCADO 500-1000KG, USD, GLOBAL, 2017 - 2029

- Figura 17:

- VALOR ABAIXO DE 10 KG DE MERCADO, USD, GLOBAL, 2017 - 2029

- Figura 18:

- VALOR DE MERCADO ACIMA DE 1000KG, USD, GLOBAL, 2017 - 2029

- Figura 19:

- VALOR DO MERCADO DE ÔNIBUS SATÉLITE POR CLASSE ORBIT, USD, GLOBAL, 2017 - 2029

- Figura 20:

- VALOR SHARE DO MERCADO DE ÔNIBUS SATÉLITE POR CLASSE ORBIT, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 21:

- VALOR DO MERCADO GEO, USD, GLOBAL, 2017 - 2029

- Figura 22:

- VALOR DO MERCADO LEO, USD, GLOBAL, 2017 - 2029

- Figura 23:

- VALOR DO MERCADO MEO, USD, GLOBAL, 2017 - 2029

- Figura 24:

- VALOR DO MERCADO DE ÔNIBUS SATÉLITE POR USUÁRIO FINAL, USD, GLOBAL, 2017 - 2029

- Figura 25:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ÔNIBUS SATÉLITE POR USUÁRIO FINAL, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 26:

- VALOR DO MERCADO COMERCIAL, USD, GLOBAL, 2017 - 2029

- Figura 27:

- VALOR DO MERCADO MILITAR E GOVERNAMENTAL, USD, GLOBAL, 2017 - 2029

- Figura 28:

- VALOR DE OUTRO MERCADO, USD, GLOBAL, 2017 - 2029

- Figura 29:

- VALOR DO MERCADO DE ÔNIBUS SATÉLITE POR REGIÃO, USD, GLOBAL, 2017 - 2029

- Figura 30:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ÔNIBUS SATÉLITE POR REGIÃO, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 31:

- VALOR DO MERCADO DE ÔNIBUS SATÉLITE, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 32:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ÔNIBUS SATÉLITE POR APLICAÇÃO, %, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 33:

- VALOR DO MERCADO DE ÔNIBUS SATÉLITE, USD, EUROPA, 2017 - 2029

- Figura 34:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ÔNIBUS SATÉLITE POR APLICAÇÃO, %, EUROPA, 2017 - 2029

- Figura 35:

- VALOR DO MERCADO DE ÔNIBUS SATÉLITE, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 36:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ÔNIBUS SATÉLITE POR APLICAÇÃO, %, AMÉRICA DO NORTE, 2017 - 2029

- Figura 37:

- VALOR DO MERCADO DE ÔNIBUS SATÉLITE, USD, RESTO DO MUNDO, 2017 - 2029

- Figura 38:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ÔNIBUS SATÉLITE POR APLICAÇÃO, %, RESTO DO MUNDO, 2017 - 2029

- Figura 39:

- NÚMERO DE MOVIMENTOS ESTRATÉGICOS DAS EMPRESAS MAIS ATIVAS, MERCADO GLOBAL DE ÔNIBUS SATÉLITE, TODOS, 2017 - 2029

- Figura 40:

- NÚMERO TOTAL DE MOVIMENTOS ESTRATÉGICOS DAS EMPRESAS, MERCADO GLOBAL DE ÔNIBUS SATÉLITE, TODOS, 2017 - 2029

- Figura 41:

- PARTICIPAÇÃO DE MERCADO DO MERCADO GLOBAL DE ÔNIBUS SATÉLITE, %, TODOS, 2022

Segmentação da indústria de ônibus via satélite

Comunicação, Observação da Terra, Navegação, Observação Espacial, Outros são cobertos como segmentos por Aplicativo. 10-100kg, 100-500kg, 500-1000kg, Abaixo de 10 Kg, acima de 1000kg são cobertos como segmentos pela Massa do Satélite. GEO, LEO, MEO são cobertos como segmentos pela Classe de Órbita. Comercial, Militar e Governamental são cobertos como segmentos por Usuário Final. Ásia-Pacífico, Europa e América do Norte são cobertos como segmentos por região.

- O mercado de ônibus via satélite é impulsionado pela crescente demanda por serviços baseados em satélite, com aplicações que vão desde comunicação e navegação até sensoriamento remoto e pesquisa científica. A demanda por soluções econômicas, tempos de implantação mais rápidos e recursos avançados está impulsionando o desenvolvimento de soluções inovadoras de barramento de satélite para satélites LEO, MEO e GEO.

- Os satélites LEO são procurados para aplicações como observação da Terra, sensoriamento remoto e pesquisa científica. Para satélites LEO, várias empresas oferecem uma gama de soluções de ônibus, incluindo o Boeing 502 Phoenix, o Lockheed Martin LM 400 e o Northrop Grumman GeoStar-3. Esses ônibus são projetados para suportar uma variedade de aplicações LEO, como observação da Terra, sensoriamento remoto e pesquisa científica.

- Os satélites MEO são utilizados para aplicações como comunicação e navegação. A procura de satélites MEO é impulsionada pela necessidade de melhores capacidades de navegação e tecnologias avançadas de imagem. Empresas como Airbus Defence and Space, Boeing e Lockheed Martin oferecem soluções avançadas para missões de comunicação e navegação, incluindo o Airbus Eurostar Neo, o Boeing 702MP e o Lockheed Martin LM 2100.

- A procura por satélites GEO é impulsionada pela necessidade de transmissão de dados de alta capacidade, cobertura global e capacidades de transmissão de alta qualidade. Para a órbita GEO, os principais players do mercado incluem Boeing, Lockheed Martin e Maxar Technologies. Essas empresas oferecem soluções inovadoras para missões de comunicação e radiodifusão, incluindo o Boeing 702, o Lockheed Martin A2100 e a classe 1300 da Maxar Technologies. Esses ônibus são projetados para fornecer serviço estável e de longo prazo para serviços baseados em satélite

| Aplicativo | |

| Comunicação | |

| Observação da Terra | |

| Navegação | |

| Observação Espacial | |

| Outros |

| Massa do Satélite | |

| 10-100kg | |

| 100-500kg | |

| 500-1000kg | |

| Abaixo de 10kg | |

| acima de 1000kg |

| Classe de órbita | |

| GEO | |

| LEÃO | |

| MEU |

| Usuário final | |

| Comercial | |

| Militar e governamental | |

| Outro |

| Região | |

| Ásia-Pacífico | |

| Europa | |

| América do Norte | |

| Resto do mundo |

Definição de mercado

- Aplicativo - Diversas aplicações ou finalidades dos satélites são classificadas em comunicação, observação da Terra, observação espacial, navegação, entre outras. As finalidades listadas são aquelas auto-relatadas pela operadora do satélite.

- Usuário final - Os usuários primários ou finais do satélite são descritos como civis (acadêmicos, amadores), comerciais, governamentais (meteorológicos, científicos, etc.), militares. Os satélites podem ser multiuso, tanto para aplicações comerciais quanto militares.

- Veículo de lançamento MTOW - O MTOW do veículo lançador (peso máximo de decolagem) significa o peso máximo do veículo lançador durante a decolagem, incluindo o peso da carga útil, equipamento e combustível.

- Classe de órbita - As órbitas dos satélites são divididas em três grandes classes, nomeadamente GEO, LEO e MEO. Satélites em órbitas elípticas têm apogeus e perigeus que diferem significativamente entre si e categorizam órbitas de satélite com excentricidade 0,14 e superior como elípticas.

- Tecnologia de propulsão - Neste segmento, diferentes tipos de sistemas de propulsão de satélites foram classificados como sistemas de propulsão elétricos, de combustível líquido e à base de gás.

- Massa do Satélite - Neste segmento, diferentes tipos de sistemas de propulsão de satélites foram classificados como sistemas de propulsão elétricos, de combustível líquido e à base de gás.

- Subsistema de Satélite - Todos os componentes e subsistemas que incluem propulsores, ônibus, painéis solares e outros hardwares de satélites estão incluídos neste segmento.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos históricos e previstos foram fornecidas em termos de receita e volume. Para a conversão de vendas em volume, o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país, e a inflação não faz parte do preço.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios sindicalizados, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura.