Tamanho do mercado do sistema de controle de órbita e atitude de satélite

|

|

Período de Estudo | 2017 - 2029 |

|

|

Tamanho do Mercado (2024) | USD 3.07 Billion |

|

|

Tamanho do Mercado (2029) | USD 5.74 Billion |

|

|

Maior participação por classe de órbita | LEÃO |

|

|

CAGR (2024 - 2029) | 15.18 % |

|

|

Maior participação por região | América do Norte |

|

|

Concentração do Mercado | Alto |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado do sistema de controle de órbita e atitude de satélite

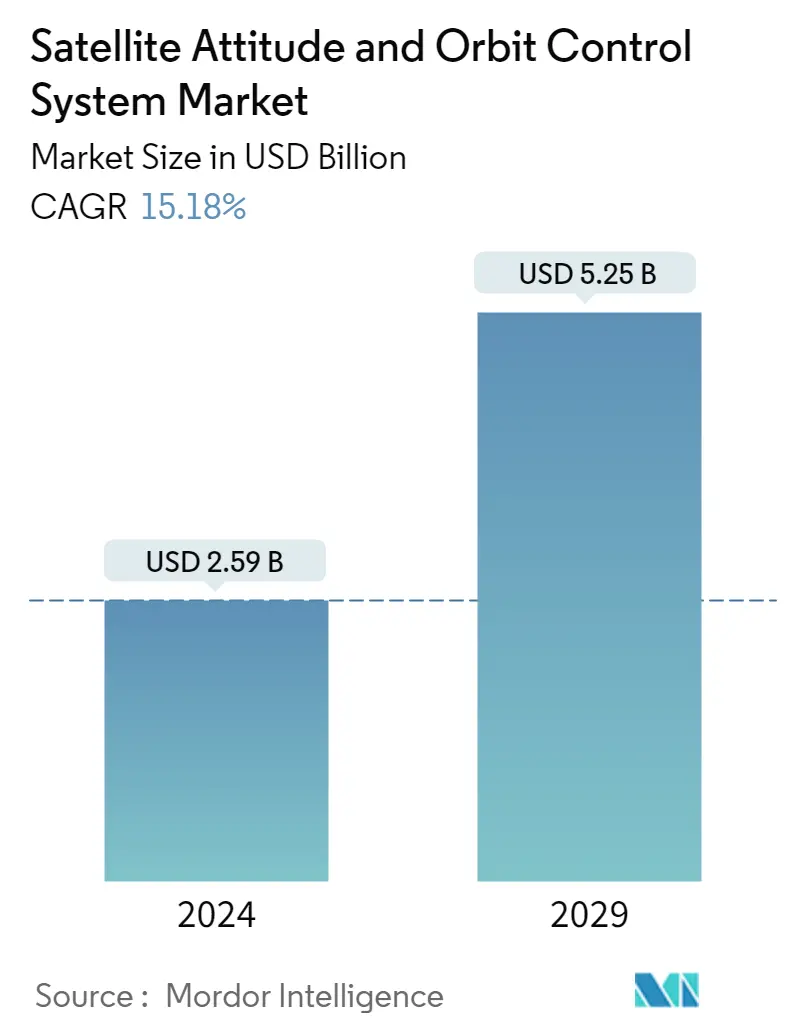

O tamanho do mercado do sistema de controle de atitude e órbita de satélite é estimado em US$ 2,59 bilhões em 2024, e deverá atingir US$ 5,25 bilhões até 2029, crescendo a um CAGR de 15,18% durante o período de previsão (2024-2029).

Implantação rápida ou aumentada de satélites LEO impulsionando a taxa de adoção do AOCS

- O mercado de satélite AOCS está experimentando um forte crescimento, impulsionado pela crescente demanda por satélites LEO, que são utilizados para comunicação, navegação, observação da Terra, vigilância militar e missões científicas. O segmento LEO é o maior e mais utilizado entre as três classes de órbita. Ocupa a maior parte da participação quando comparado às outras duas classes de órbita. Entre 2017 e 2022, mais de 4.100 satélites LEO foram fabricados e lançados em todas as regiões, principalmente para fins de comunicação. Além disso, a procura de AOCS está a aumentar devido à crescente adopção de satélites de comunicação para acesso à Internet de alta velocidade, especialmente em zonas rurais e remotas. Isso levou empresas como SpaceX, OneWeb e Amazon a planejarem o lançamento de milhares de satélites no LEO.

- Os satélites MEO constituem a segunda maior quota. O uso desses satélites nas forças armadas aumentou devido às suas vantagens adicionais, como maior intensidade do sinal, melhores capacidades de comunicação e transferência de dados e maior área de cobertura.

- Além disso, embora a exigência de AOCS para satélites GEO seja menor, ele desempenha um papel importante na garantia do funcionamento adequado dos satélites GEO, realizando uma série de tarefas, incluindo controlar a orientação do satélite, estabilizar a sua posição e corrigir quaisquer perturbações causadas por fatores externos como vento solar, campos magnéticos e gravidade. Os fabricantes de sistemas AOCS fornecem produtos avançados para plataformas de satélite GEO, incluindo rastreadores estelares inovadores, rodas de reação, giroscópios e torques magnéticos.

Desenvolvimento e lançamento de grande número de satélites impulsionam o crescimento do mercado

- Os AOCS de satélite desempenham um papel vital na manutenção do posicionamento, estabilidade e orientação precisos dos satélites no espaço. Esses sistemas são cruciais para garantir o sucesso das missões de satélite, permitindo a coleta precisa de dados, a comunicação e a observação da Terra. O mercado global de AOCS está testemunhando um crescimento significativo, com a América do Norte, a Europa e a Ásia-Pacífico emergindo como regiões-chave que impulsionam os avanços nesta indústria.

- A América do Norte é um player líder no mercado global de AOCS, com os Estados Unidos na vanguarda dos avanços tecnológicos. A região possui uma indústria espacial robusta que compreende empresas aeroespaciais estabelecidas, instituições de pesquisa e agências governamentais. O mercado norte-americano de AOCS é impulsionado pela forte demanda por comunicações, defesa e missões científicas baseadas em satélite.

- O mercado europeu AOCS beneficia de fortes colaborações entre os estados membros da ESA e a União Europeia. Os principais países europeus, como França, Alemanha e Reino Unido, têm uma forte presença na fabricação de satélites, contribuindo para o crescimento do mercado AOCS. A região enfatiza o desenvolvimento de tecnologias avançadas de AOCS, incluindo rastreadores de estrelas, rodas de reação e sistemas de propulsão.

- A região Ásia-Pacífico emergiu como um ator-chave no mercado global de AOCS, impulsionada pela rápida expansão da sua indústria espacial. Países como a China, a Índia e o Japão investiram substancialmente na exploração espacial, na tecnologia de satélites e na capacidade de produção local. A crescente demanda por serviços de comunicação, sensoriamento remoto e navegação alimenta a adoção de sistemas AOCS.

Tendências globais do mercado de sistemas de controle de órbita e atitude de satélite

- A crescente demanda global por miniaturização de satélites está impulsionando o mercado

Visão geral da indústria do sistema de controle de órbita e atitude de satélite

O Mercado de Sistemas de Atitude e Controle de Órbita de Satélites está bastante consolidado, com as cinco maiores empresas ocupando 98,09%. Os principais players deste mercado são Bradford Engineering BV, Jena-Optronik, OHB SE, SENER Group e Sitael SpA (classificados em ordem alfabética).

Líderes de mercado do sistema de atitude de satélite e controle de órbita

Bradford Engineering BV

Jena-Optronik

OHB SE

SENER Group

Sitael S.p.A.

Other important companies include AAC Clyde Space, Innovative Solutions in Space BV, NewSpace Systems, Thales.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado do sistema de controle de órbita e atitude de satélite

- Fevereiro de 2023 Jena-Optronik anunciou que foi selecionada pelo fabricante de constelações de satélites Airbus OneWeb Satellites para fornecer ao ASTRO CL um sensor de sistemas de controle de atitude e órbita (AOCS) para a família ARROW de pequenos satélites.

- Dezembro de 2022 ASTRO CL, o menor membro da família de rastreadores estelares ASTRO da Jena-Optronik, foi escolhido para apoiar a nova plataforma proliferada de satélite LEO da Maxar. Cada satélite transportará dois rastreadores estelares ASTRO CL para permitir sua orientação, navegação e controle.

- Novembro de 2022 A missão Artemis I da NASA foi equipada com dois sensores estelares da Jena-Optronik GmbH, que garantiriam o alinhamento preciso da nave espacial em seu caminho para a Lua.

Relatório de mercado do sistema de controle de órbita e atitude de satélite – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Miniaturização de satélite

- 4.2 Massa do Satélite

- 4.3 Gastos em programas espaciais

-

4.4 Quadro regulamentar

- 4.4.1 Global

- 4.4.2 Austrália

- 4.4.3 Brasil

- 4.4.4 Canadá

- 4.4.5 China

- 4.4.6 França

- 4.4.7 Alemanha

- 4.4.8 Índia

- 4.4.9 Irã

- 4.4.10 Japão

- 4.4.11 Nova Zelândia

- 4.4.12 Rússia

- 4.4.13 Cingapura

- 4.4.14 Coreia do Sul

- 4.4.15 Emirados Árabes Unidos

- 4.4.16 Reino Unido

- 4.4.17 Estados Unidos

- 4.5 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD, Previsões até 2029 e análise de perspectivas de crescimento)

-

5.1 Aplicativo

- 5.1.1 Comunicação

- 5.1.2 Observação da Terra

- 5.1.3 Navegação

- 5.1.4 Observação Espacial

- 5.1.5 Outros

-

5.2 Massa do Satélite

- 5.2.1 10-100kg

- 5.2.2 100-500kg

- 5.2.3 500-1000kg

- 5.2.4 Abaixo de 10kg

- 5.2.5 acima de 1000kg

-

5.3 Classe de órbita

- 5.3.1 GEO

- 5.3.2 LEÃO

- 5.3.3 MEU

-

5.4 Usuário final

- 5.4.1 Comercial

- 5.4.2 Militar e governamental

- 5.4.3 Outro

-

5.5 Região

- 5.5.1 Ásia-Pacífico

- 5.5.2 Europa

- 5.5.3 América do Norte

- 5.5.4 Resto do mundo

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

-

6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 AAC Clyde Space

- 6.4.2 Bradford Engineering BV

- 6.4.3 Innovative Solutions in Space BV

- 6.4.4 Jena-Optronik

- 6.4.5 NewSpace Systems

- 6.4.6 OHB SE

- 6.4.7 SENER Group

- 6.4.8 Sitael S.p.A.

- 6.4.9 Thales

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS SATÉLITE

8. APÊNDICE

-

8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- SATÉLITES MINIATURAS (ABAIXO DE 10KG), NÚMERO DE LANÇAMENTOS, GLOBAL, 2017 - 2022

- Figura 2:

- MASSA DE SATÉLITE (ACIMA DE 10KG) GLOBALMENTE, NÚMERO DE SATÉLITES LANÇADOS, GLOBAL, 2017 - 2022

- Figura 3:

- GASTOS EM PROGRAMAS ESPACIAIS GLOBALMENTE, USD, GLOBAL, 2017 - 2022

- Figura 4:

- MERCADO GLOBAL DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA, VALOR, USD, 2017 - 2029

- Figura 5:

- VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA POR APLICAÇÃO, USD, GLOBAL, 2017 - 2029

- Figura 6:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE SISTEMA DE ATITUDE DE SATÉLITE E CONTROLE DE ÓRBITA POR APLICAÇÃO, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 7:

- VALOR DO MERCADO DE COMUNICAÇÕES, USD, GLOBAL, 2017 - 2029

- Figura 8:

- VALOR DO MERCADO DE OBSERVAÇÃO DA TERRA, USD, GLOBAL, 2017 - 2029

- Figura 9:

- VALOR DO MERCADO DE NAVEGAÇÃO, USD, GLOBAL, 2017 - 2029

- Figura 10:

- VALOR DO MERCADO DE OBSERVAÇÃO ESPACIAL, USD, GLOBAL, 2017 - 2029

- Figura 11:

- VALOR DE OUTROS MERCADO, USD, GLOBAL, 2017 - 2029

- Figura 12:

- VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA POR MASSA DE SATÉLITE, USD, GLOBAL, 2017 - 2029

- Figura 13:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA POR MASSA DE SATÉLITE, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 14:

- VALOR DE MERCADO DE 10-100KG, USD, GLOBAL, 2017 - 2029

- Figura 15:

- VALOR DE MERCADO 100-500KG, USD, GLOBAL, 2017 - 2029

- Figura 16:

- VALOR DE MERCADO 500-1000KG, USD, GLOBAL, 2017 - 2029

- Figura 17:

- VALOR ABAIXO DE 10 KG DE MERCADO, USD, GLOBAL, 2017 - 2029

- Figura 18:

- VALOR DE MERCADO ACIMA DE 1000KG, USD, GLOBAL, 2017 - 2029

- Figura 19:

- VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA POR CLASSE DE ÓRBITA, USD, GLOBAL, 2017 - 2029

- Figura 20:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA POR CLASSE DE ÓRBITA, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 21:

- VALOR DO MERCADO GEO, USD, GLOBAL, 2017 - 2029

- Figura 22:

- VALOR DO MERCADO LEO, USD, GLOBAL, 2017 - 2029

- Figura 23:

- VALOR DO MERCADO MEO, USD, GLOBAL, 2017 - 2029

- Figura 24:

- VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA POR USUÁRIO FINAL, USD, GLOBAL, 2017 - 2029

- Figura 25:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA POR USUÁRIO FINAL, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 26:

- VALOR DO MERCADO COMERCIAL, USD, GLOBAL, 2017 - 2029

- Figura 27:

- VALOR DO MERCADO MILITAR E GOVERNAMENTAL, USD, GLOBAL, 2017 - 2029

- Figura 28:

- VALOR DE OUTRO MERCADO, USD, GLOBAL, 2017 - 2029

- Figura 29:

- VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA POR REGIÃO, USD, GLOBAL, 2017 - 2029

- Figura 30:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA POR REGIÃO, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 31:

- VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 32:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA POR APLICAÇÃO, %, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 33:

- VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA, USD, EUROPA, 2017 - 2029

- Figura 34:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA POR APLICAÇÃO, %, EUROPA, 2017 - 2029

- Figura 35:

- VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 36:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE SISTEMA DE ATITUDE DE SATÉLITE E CONTROLE DE ÓRBITA POR APLICAÇÃO, %, AMÉRICA DO NORTE, 2017 - 2029

- Figura 37:

- VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA, USD, RESTO DO MUNDO, 2017 - 2029

- Figura 38:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA POR APLICAÇÃO, %, RESTO DO MUNDO, 2017 - 2029

- Figura 39:

- NÚMERO DE MOVIMENTOS ESTRATÉGICOS DAS EMPRESAS MAIS ATIVAS, ATITUDE GLOBAL DE SATÉLITE E MERCADO DE SISTEMA DE CONTROLE DE ÓRBITA, TODOS, 2017 - 2029

- Figura 40:

- NÚMERO TOTAL DE MOVIMENTOS ESTRATÉGICOS DAS EMPRESAS, ATITUDE GLOBAL DE SATÉLITE E MERCADO DE SISTEMA DE CONTROLE DE ÓRBITA, TODOS, 2017 - 2029

- Figura 41:

- PARTICIPAÇÃO DE MERCADO DO MERCADO GLOBAL DE ATITUDE DE SATÉLITE E SISTEMA DE CONTROLE DE ÓRBITA, %, TODOS, 2022

Segmentação da indústria Sistema de atitude de satélite e controle de órbita

Comunicação, Observação da Terra, Navegação, Observação Espacial, Outros são cobertos como segmentos por Aplicativo. 10-100kg, 100-500kg, 500-1000kg, Abaixo de 10 Kg, acima de 1000kg são cobertos como segmentos pela Massa do Satélite. GEO, LEO, MEO são cobertos como segmentos pela Classe de Órbita. Comercial, Militar e Governamental são cobertos como segmentos por Usuário Final. Ásia-Pacífico, Europa e América do Norte são cobertos como segmentos por região.

- O mercado de satélite AOCS está experimentando um forte crescimento, impulsionado pela crescente demanda por satélites LEO, que são utilizados para comunicação, navegação, observação da Terra, vigilância militar e missões científicas. O segmento LEO é o maior e mais utilizado entre as três classes de órbita. Ocupa a maior parte da participação quando comparado às outras duas classes de órbita. Entre 2017 e 2022, mais de 4.100 satélites LEO foram fabricados e lançados em todas as regiões, principalmente para fins de comunicação. Além disso, a procura de AOCS está a aumentar devido à crescente adopção de satélites de comunicação para acesso à Internet de alta velocidade, especialmente em zonas rurais e remotas. Isso levou empresas como SpaceX, OneWeb e Amazon a planejarem o lançamento de milhares de satélites no LEO.

- Os satélites MEO constituem a segunda maior quota. O uso desses satélites nas forças armadas aumentou devido às suas vantagens adicionais, como maior intensidade do sinal, melhores capacidades de comunicação e transferência de dados e maior área de cobertura.

- Além disso, embora a exigência de AOCS para satélites GEO seja menor, ele desempenha um papel importante na garantia do funcionamento adequado dos satélites GEO, realizando uma série de tarefas, incluindo controlar a orientação do satélite, estabilizar a sua posição e corrigir quaisquer perturbações causadas por fatores externos como vento solar, campos magnéticos e gravidade. Os fabricantes de sistemas AOCS fornecem produtos avançados para plataformas de satélite GEO, incluindo rastreadores estelares inovadores, rodas de reação, giroscópios e torques magnéticos.

| Aplicativo | Comunicação |

| Observação da Terra | |

| Navegação | |

| Observação Espacial | |

| Outros | |

| Massa do Satélite | 10-100kg |

| 100-500kg | |

| 500-1000kg | |

| Abaixo de 10kg | |

| acima de 1000kg | |

| Classe de órbita | GEO |

| LEÃO | |

| MEU | |

| Usuário final | Comercial |

| Militar e governamental | |

| Outro | |

| Região | Ásia-Pacífico |

| Europa | |

| América do Norte | |

| Resto do mundo |

Definição de mercado

- Aplicativo - Diversas aplicações ou finalidades dos satélites são classificadas em comunicação, observação da Terra, observação espacial, navegação, entre outras. As finalidades listadas são aquelas auto-relatadas pela operadora do satélite.

- Usuário final - Os usuários primários ou finais do satélite são descritos como civis (acadêmicos, amadores), comerciais, governamentais (meteorológicos, científicos, etc.), militares. Os satélites podem ser multiuso, tanto para aplicações comerciais quanto militares.

- Veículo de lançamento MTOW - O MTOW do veículo lançador (peso máximo de decolagem) significa o peso máximo do veículo lançador durante a decolagem, incluindo o peso da carga útil, equipamento e combustível.

- Classe de órbita - As órbitas dos satélites são divididas em três grandes classes, nomeadamente GEO, LEO e MEO. Satélites em órbitas elípticas têm apogeus e perigeus que diferem significativamente entre si e categorizam órbitas de satélite com excentricidade 0,14 e superior como elípticas.

- Tecnologia de propulsão - Neste segmento, diferentes tipos de sistemas de propulsão de satélites foram classificados como sistemas de propulsão elétricos, de combustível líquido e à base de gás.

- Massa do Satélite - Neste segmento, diferentes tipos de sistemas de propulsão de satélites foram classificados como sistemas de propulsão elétricos, de combustível líquido e à base de gás.

- Subsistema de Satélite - Todos os componentes e subsistemas que incluem propulsores, ônibus, painéis solares e outros hardwares de satélites estão incluídos neste segmento.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos históricos e previstos foram fornecidas em termos de receita e volume. Para a conversão de vendas em volume, o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país, e a inflação não faz parte do preço.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios sindicalizados, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura.