Tamanho do mercado de embalagens de vidro na Rússia

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

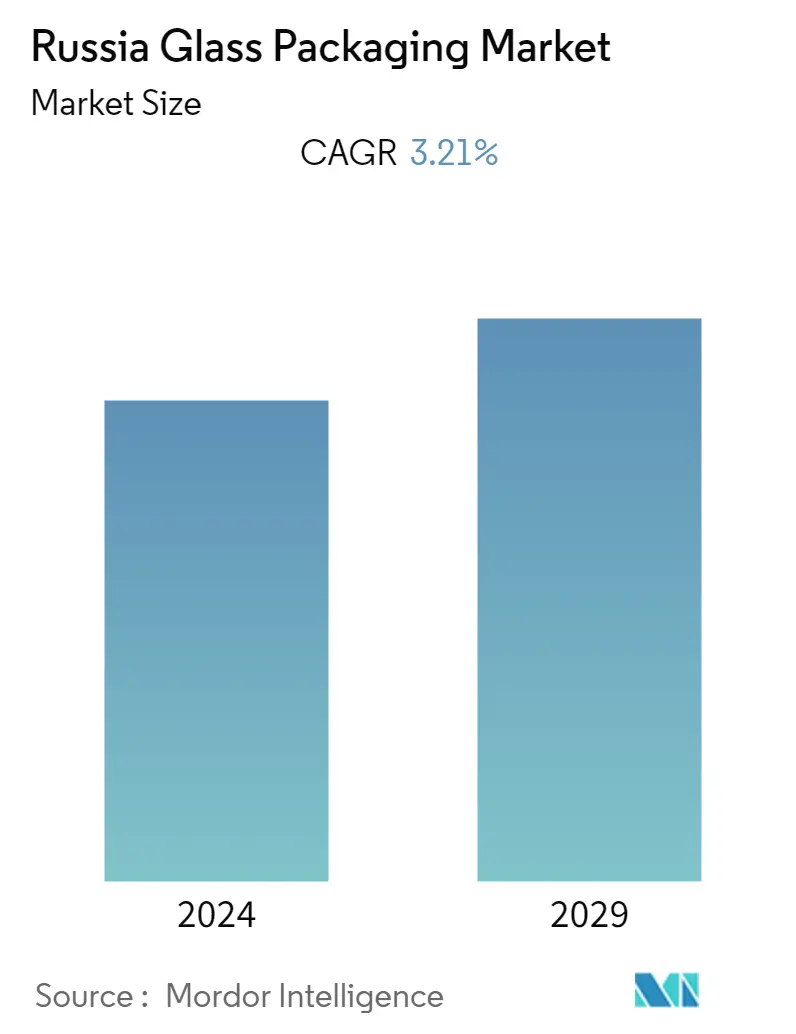

| CAGR | 3.21 % |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de embalagens de vidro na Rússia

Espera-se que o mercado russo de embalagens de vidro registre um CAGR de 3,21% durante o período de previsão. Há um impacto da guerra Rússia-Ucrânia no ecossistema geral de embalagens. A indústria vidreira russa fornece produtos de embalagem para clientes de alimentos e bebidas, perfumaria, cosméticos e farmácia. As novas regras de sustentabilidade e reciclabilidade da região também são fatores proeminentes que impulsionam o crescimento das embalagens de vidro. A União Europeia pretende reciclar 75% dos resíduos de embalagens até 2030 como parte do Pacote da Economia Circular.

- A tendência de recuperação da economia russa está a proporcionar diversas perspectivas de crescimento para diversas indústrias, como a transformação de alimentos e outras indústrias indígenas, promovendo subsequentemente o crescimento da indústria de garrafas e recipientes de vidro. Além disso, a proibição da importação de alimentos de vários países, juntamente com a política de substituição de importações do governo russo, criou uma situação em que se espera que a indústria alimentar russa se expanda num ambiente competitivo favorável. Também incentivará o investimento em tecnologia moderna de processamento e embalagem. Em relação aos players, a Aktis é uma das maiores fábricas de embalagens de vidro da Rússia.

- A capacidade da Aktis é de 1,4 bilhão de unidades de embalagens de vidro por ano. Além disso, a Ruscam-Ufa opera uma fábrica de garrafas de vidro em Ufa, capital da República do Bashkortostan, na Rússia central. A empresa produz e fornece garrafas de vidro leves e descartáveis para a indústria de bebidas alcoólicas e alimentícia. A instalação inclui três fornos com capacidade combinada de fusão de vidro de 360.000 toneladas anuais.

- Além disso, aproveitando o recente aumento económico na Rússia, intervenientes importantes como a Sidel começaram a abrir escritórios no país. Segundo a Sidel, mais de 700 equipamentos de embalagem foram instalados na região. O desenvolvimento das necessidades de embalagens na produção de alimentos, bebidas e cuidados pessoais impulsiona esse crescimento.

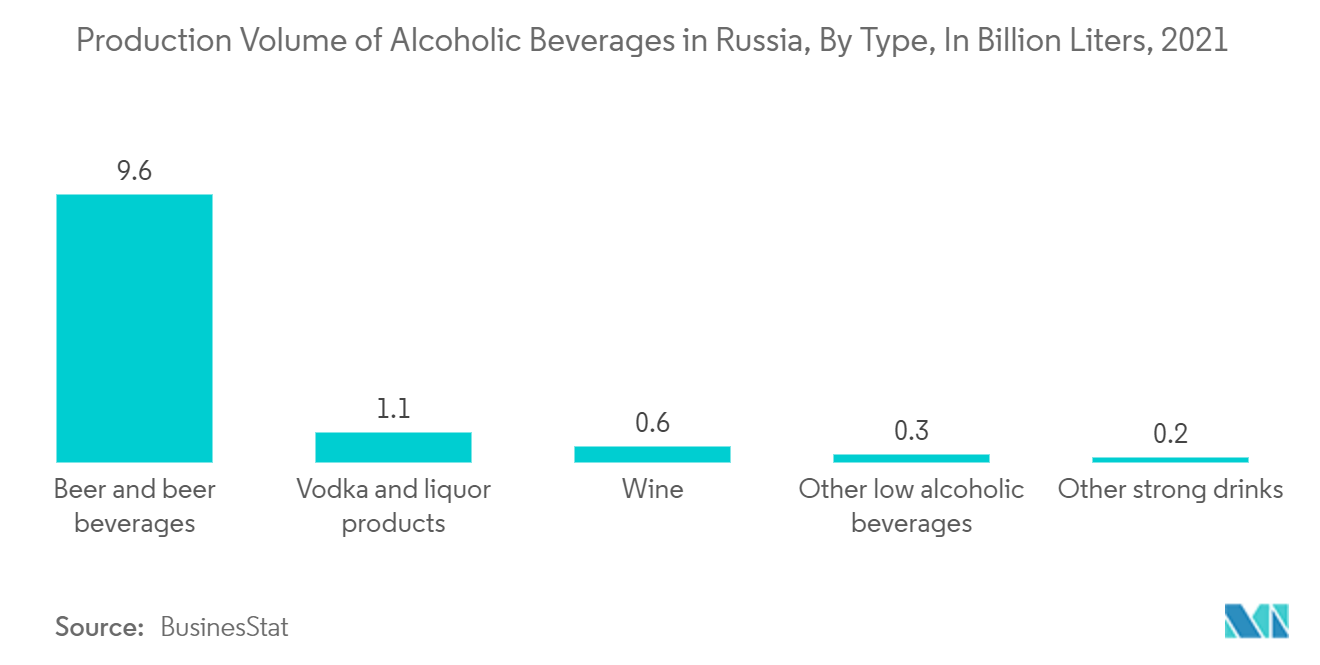

- A indústria russa de bebidas alcoólicas testemunhou a demanda mais substancial por garrafas e recipientes de vidro. A Rússia é o quarto maior país consumidor de álcool do mundo. De acordo com as estatísticas fornecidas pelo Centro Analítico do Governo da Federação Russa, a cerveja foi a bebida alcoólica mais vendida na Rússia. Sendo as embalagens de vidro o principal material de embalagem para bebidas alcoólicas, espera-se que o mercado de embalagens de vidro cresça a um ritmo saudável nesta região.

- A guerra entre a Rússia e a Ucrânia pode impactar o crescimento do mercado. Devido à guerra, o impasse do gás entre a Europa e a Rússia ameaçou o futuro da empresa de vidro mais antiga do mundo. Embora os russos sejam reconhecidos internacionalmente pela sua preferência pela vodka, dados estatísticos do VCIOM (Centro Russo de Pesquisa de Opinião Pública) revelam que esta não é a bebida alcoólica mais consumida no país. Com o aumento do consumo de cerveja, a demanda por embalagens de vidro atende a uma demanda significativa.

- De acordo com o governo russo, os resíduos nos aterros russos geralmente são compostos por 34% de alimentos, 19% de papel, 14% de polímeros, 12% de vidro, 6% de madeira, 6% de resíduos urbanos, 4% de metal, 3% de têxteis e 2% outro. A política governamental inclui o aumento do processamento de resíduos urbanos de 10% em 2018 para 80% até 2030 e a construção de 200 instalações de processamento de resíduos. Além disso, pretende-se aumentar a reciclagem de embalagens e resíduos pelos produtores para 10-30%.

- No meio do ressurgimento da pandemia, segundo o Banco Mundial, os efeitos da pandemia afetaram várias esferas da economia russa. A taxa de desemprego aumentou para 6,3%, a mais elevada dos últimos anos. Aproximadamente meio milhão de empregos foram perdidos em três grandes sectores indústria transformadora, construção e serviços de retalho e hotelaria.

- Além disso, a guerra Rússia-Ucrânia aumentou os preços de vários produtos, incluindo fertilizantes, produtos alimentares, petróleo e gás. As interrupções na cadeia de abastecimento aumentaram os custos de frete, criaram escassez de contentores e reduziram a disponibilidade de espaço de armazenamento. As sanções já impostas, como a proibição dos EUA de todas as importações russas de petróleo e gás e os planos da UE para proibir todas as importações de carvão, as indústrias em geral poderão sentir os efeitos a longo prazo. O aumento dos preços da energia deverá permanecer elevado à medida que a Europa Ocidental tenta reduzir a sua dependência energética da Rússia.

Tendências do mercado de embalagens de vidro na Rússia

Espera-se que as garrafas detenham uma grande participação de mercado

- Os frascos de vidro são amplamente utilizados para embalagens de medicamentos na indústria farmacêutica e fabricados para atender a diversos limites de tolerância, pois geralmente são envasados em linhas de alta velocidade. O vidro é considerado uma alternativa viável, pois o seu impacto nos seres humanos e no ambiente é muito menor em comparação com o tereftalato de polietileno (PET), tornando-o um meio de embalagem amigo do ambiente.

- As garrafas retornáveis são preferidas pelos consumidores, o que também é um fator significativo para incentivar as empresas de bebidas a adotá-las. Em junho de 2021, a Gerolsteiner anunciou que planejava lançar seu refrigerante Light em vidro retornável, já que a empresa registrou as maiores vendas e faturamento com as garrafas de vidro para água.

- Vendedores e empresas de bebidas estão desenvolvendo garrafas leves e duráveis para competir com outras alternativas. Conceitos como gravações permanentes em recipientes estão sendo praticados para evitar a falsificação. As gravuras mostram o trimestre e o ano de fabricação. As garrafas de vidro também são produzidas com os pesos mais baixos possíveis, com a ajuda de tecnologias avançadas de sopro e NNPB, o que pode revelar-se uma vantagem adicional para a logística. Espera-se que tais inovações, garrafas de vidro e benefícios dos recipientes impulsionem a demanda e afetem positivamente o mercado.

- De acordo com dados publicados pela BusinesStat em 2021, cerveja e derivados foram as bebidas alcoólicas mais produzidas na Rússia. Aproximadamente 10 bilhões de litros dessas bebidas foram fabricados no país. O volume de vodka e vinho foi significativamente menor, ascendendo a 1,1 mil milhões e 0,6 mil milhões de litros, respetivamente.

- As garrafas de vidro também são amplamente recicláveis, o que lhes confere uma imagem positiva no mercado. As garrafas de vidro fabricadas são testadas regularmente para verificar a contagem de mofo e levedura, entre outras presenças bacterianas. Os players do mercado estão fazendo diversos investimentos para garantir a qualidade das garrafas de vidro. Por exemplo, a Bionorica, fabricante de medicamentos fitoterápicos, trabalhou com a Romaco, fabricante de embalagens e tecnologia de processo, para desenvolver uma unidade de inspeção simples e que economiza espaço, chamada Spectra, para monitorar garrafas vazias. Isso pode evitar danos à máquina de envase devido a garrafas defeituosas.

- Além disso, a plataforma Close, the Glass Loop envolve a maioria dos intervenientes do circuito garrafa-a-garrafa, desde consumidores, clientes e retalhistas até municípios, recicladores e fabricantes num esforço colaborativo para recolher, classificar e tratar o vidro.

O segmento de bebidas alcoólicas testemunhará alta taxa de crescimento do mercado

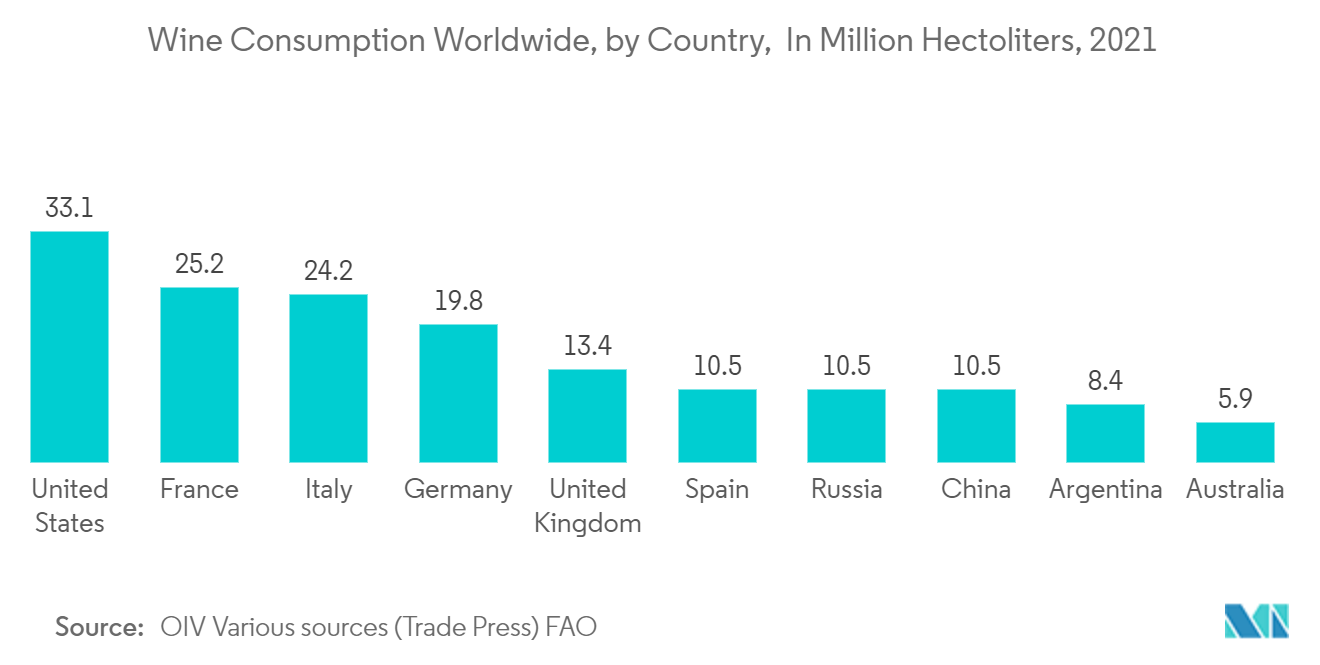

- As vendas e o consumo de vinho cresceram muito durante a pandemia de COVID-19. Embora a maior parte dos vinhos vendidos sejam embalados no formato padrão de 750 ml, as alternativas, como as garrafas de pequeno formato, estão a aumentar.

- O vidro está entre os materiais de embalagem preferidos para bebidas alcoólicas, como destilados. A capacidade das garrafas de vidro de preservar o aroma e o sabor do produto está impulsionando a demanda.

- Vários fornecedores do mercado estudado também observam a crescente demanda da indústria de bebidas espirituosas. Por exemplo, a Piramal Glass, cujos clientes incluem Diageo, Bacardi e Pernod Ricard, mencionou um aumento no mercado de garrafas especiais de curta tiragem para bebidas espirituosas.

- Além disso, o aspecto logístico das bebidas alcoólicas embaladas em garrafas de vidro está desafiando o crescimento. Como o vidro é comparativamente mais pesado e propenso a quebrar durante o transporte, aumentando as chances de perda de mercadorias, os fornecedores também estão tentando inovar o aspecto da embalagem das garrafas de vidro. Por exemplo, a Nakpack fornece sistemas de segurança específicos para embalagens de garrafas de vidro de vinho, permitindo um único modelo de embalagem para uso com vários tipos e formatos de garrafas.

- Cada vez mais fabricantes de bebidas alcoólicas estão se conscientizando de usar materiais reciclados em suas embalagens e aumentando a porcentagem de vidro reciclado utilizado em suas garrafas. Por exemplo, a Absolut prometeu minimizar o desperdício de embalagens ao lançar um design de edição limitada feito com 41% de vidro reciclado.

Visão geral da indústria de embalagens de vidro na Rússia

O mercado russo de embalagens de vidro é moderadamente competitivo e compreende vários players importantes. Apenas alguns intervenientes significativos dominam atualmente o mercado em termos de quota de mercado. Com uma participação proeminente no mercado, estes grandes players estão concentrados na expansão da sua base de clientes em países estrangeiros. Estas empresas estão a aproveitar iniciativas colaborativas estratégicas para aumentar a sua quota de mercado e rentabilidade.

- Novembro de 2022 – A Verallia anunciou a aquisição da Allied Glass no Reino Unido. A Allied Glass é líder de mercado no Reino Unido em embalagens de vidro premium, com um volume de negócios estimado em mais de 150 milhões de euros (153,4067 dólares) em 2022. A Verallia expandirá a sua presença industrial no norte da Europa, estabelecendo-se no Reino Unido e fortalecendo a sua posição no segmento premium. segmento de garrafas de vinho para o mercado de destilados.

Líderes do mercado de embalagens de vidro na Rússia

-

Ardagh Group S.A.

-

Verallia Packaging SAS (Horizon Holdings II SAS)

-

Sisecam

-

Avangard-Glass

-

Saverglass

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens de vidro na Rússia

- Novembro de 2022 – A invasão da Ucrânia pela Rússia em fevereiro de 2022 teve um impacto inesperado no comércio global de vinho. Isso aumentou o preço e a disponibilidade de garrafas de vinho e copos. Assim, as empresas de embalagens de vidro enfrentaram tempos turbulentos.

- Agosto de 2022 – As empresas europeias preparam-se para o pior, à medida que os governos elaboram planos de contingência para a escassez de gás no inverno. A família de Maximilian Riedel manteve os fornos funcionando em sua empresa de fabricação de vidro por 11 gerações. Riedel depende do gás russo para abastecer duas fábricas nas cidades de Amberg e Weiden, no sul da Alemanha. Ambos podem produzir 60 milhões de unidades de vidros feitos à máquina. Também pode fabricar 250 mil óculos feitos à mão alimentados por eletricidade em sua fábrica em Kufstein.

Relatório do mercado de embalagens de vidro da Rússia - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. INFORMAÇÕES DE MERCADO

4.1 Visão geral do mercado

4.2 Análise da cadeia de valor da indústria

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.3.1 Poder de barganha dos fornecedores

4.3.2 Poder de barganha dos compradores

4.3.3 Ameaça de novos participantes

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

4.4 Avaliação do impacto do COVID-19 no mercado

5. DINÂMICA DE MERCADO

5.1 Drivers de mercado

5.1.1 Mudança rápida em direção a embalagens sustentáveis devido a regulamentações rigorosas

5.1.2 Adoção crescente de embalagens de vidro premium em indústrias de usuários finais, como bebidas e cosméticos

5.1.3 Espera-se que as garrafas tenham uma participação proeminente

5.2 Restrições de mercado

5.2.1 Formas alternativas de embalagem estão desafiando o crescimento do mercado

6. SEGMENTAÇÃO DE MERCADO

6.1 Por tipo de produto

6.1.1 Garrafas e Recipientes

6.1.2 Ampolas

6.1.3 Frascos

6.1.4 Seringas

6.1.5 Frascos

6.1.6 Outros tipos de produtos

6.2 Por setor de usuário final

6.2.1 Bebida

6.2.1.1 Licor

6.2.1.2 Cerveja

6.2.1.3 Refrigerantes

6.2.1.4 Outras bebidas

6.2.2 Comida

6.2.3 Cosméticos

6.2.4 Farmacêutico

6.2.5 Outras indústrias de usuários finais

7. CENÁRIO COMPETITIVO

7.1 Perfis de empresa

7.1.1 Trade House Mirtorg

7.1.2 Verallia Packaging SAS (Horizon Holdings II SAS)

7.1.3 Sisecam

7.1.4 SLODES LLC

7.1.5 Saverglass

7.1.6 Melnir

7.1.7 Avangard-Glass

7.1.8 GRODNO GLASSWORKS JSC

7.1.9 SIBSTEKLO LTD

7.1.10 Ardagh Group S.A.

8. ANÁLISE DE INVESTIMENTO

9. PERSPECTIVA FUTURA

Segmentação da indústria de embalagens de vidro na Rússia

O estudo acompanha a demanda por embalagens de vidro na Rússia através do valor (milhões de dólares) acumulado com a venda de soluções de embalagens de vidro oferecidas por vários fornecedores. O mercado russo de embalagens de vidro é segmentado por tipo de produto (garrafas e recipientes, ampolas, frascos, seringas, potes e outros tipos de produtos) e indústria de usuário final (bebidas (licores, cerveja, refrigerantes e outros tipos de bebidas), alimentos , cosméticos, produtos farmacêuticos e outros tipos de indústria de uso final). Os tamanhos e previsões do mercado são em termos de valor (milhões de dólares) para todos os segmentos acima.

| Por tipo de produto | ||

| ||

| ||

| ||

| ||

| ||

|

| Por setor de usuário final | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de embalagens de vidro na Rússia

Qual é o tamanho atual do mercado russo de embalagens de vidro?

O mercado russo de embalagens de vidro deverá registrar um CAGR de 3,21% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado russo de embalagens de vidro?

Ardagh Group S.A., Verallia Packaging SAS (Horizon Holdings II SAS), Sisecam, Avangard-Glass, Saverglass são as principais empresas que operam no mercado russo de embalagens de vidro.

Que anos este mercado russo de embalagens de vidro cobre?

O relatório abrange o tamanho histórico do mercado de embalagens de vidro da Rússia para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens de vidro da Rússia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de embalagens de vidro da Rússia

Estatísticas para a participação de mercado de embalagens de vidro da Rússia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Rússia Glass Packaging inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.